- MicroStrategy поставила все на биткоин и взлетела на 743%. Что дальше?

- BITCOIN vs MicroStrategy

- MicroStrategy вложила в биткоин свыше $1 млрд

- Финансовые микроматерии: что скрывается за большой игрой MicroStrategy на повышение биткоина

- Кто такие институционалы? Краткое погружение в терминологию

- От посредственности до звезды за полгода — как MicroStrategy набрала долгов

- Скрытые бенефициары — кто выигрывает от роста акций MicroStrategy

- Следите за руками — никто не отменял налоговую оптимизацию

MicroStrategy поставила все на биткоин и взлетела на 743%. Что дальше?

Стоимость бумаг 18 марта 2020 года: $92,2 за акцию

Стоимость 19 марта 2021 года: $777,04 за акцию

Динамика: +743%

Причина роста: инвестиции в биткоины и бум на рынке криптовалюты

Плюсы: стратегия на вложения в биткоины

Риски: волатильность и непредсказуемость криптовалюты, недостаточное внимание основному бизнесу, большие долги

MicroStrategy — представитель IT-сектора. По основному роду деятельности компания разрабатывает программное обеспечение для бизнес-аналитики и оказывает облачные услуги.

MicroStrategy была основана еще в 1989 году, однако пристальное внимание инвесторов она привлекла менее года назад, когда начала вкладывать все свободные средства в биткоины.

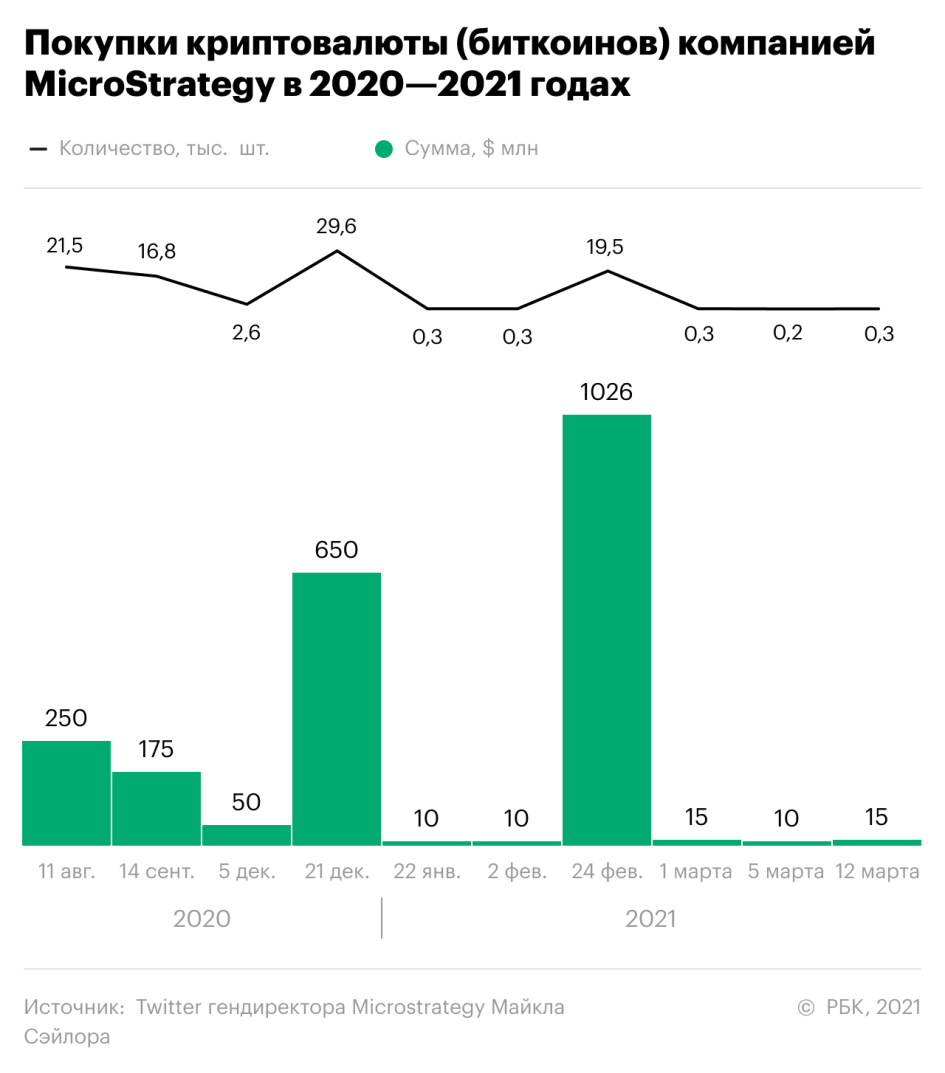

Свои первые монеты — 21 454 штук — MicroStrategy купила в августе 2020 года. Они обошлись ей в $250 млн. К настоящему моменту вложения MicroStrategy выросли до $2,211 млрд, а количество монет во владении компании достигло 91 326 штук. По цене за биткоин на 18 марта ($57 644,9 за штуку, по данным платформы Coinbase) их стоимость составила $5,26 млрд.

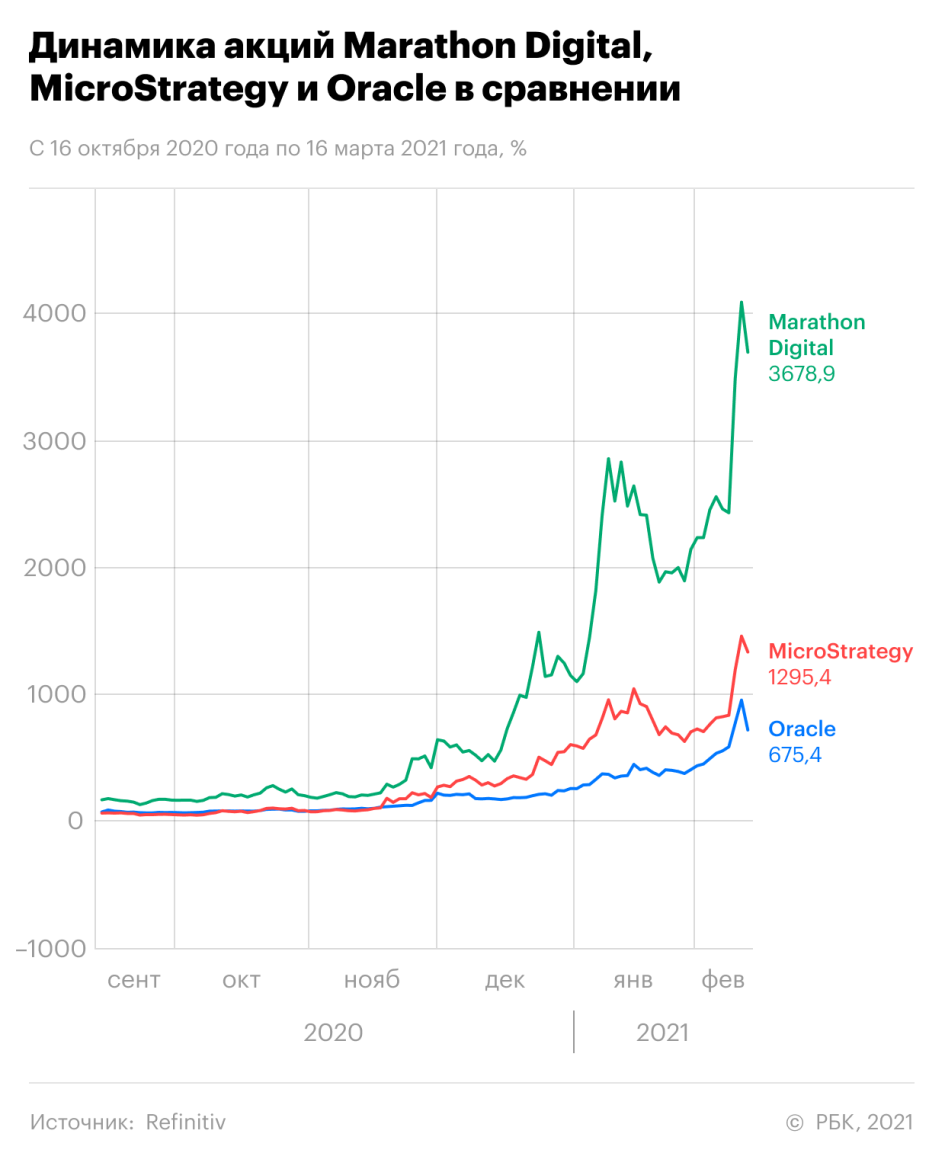

Ставка на биткоин привела к росту акций MicroStrategy — за полгода они взлетели на 930%, на пике 9 февраля 2020 года стоимость составила $1272,94 за бумагу. На таких уровнях компания в последний раз торговалась лишь в 2000 году — перед крахом доткомов.

Есть мнение, что сильная зависимость MicroStrategy и других подобных компаний от криптовалюты — повод для беспокойства инвесторов. Например, потому что такая зависимость делает компанию слишком подверженной манипуляциям. Насколько устойчиво текущее положение MicroStrategy и стоит ли покупать ее акции?

Криптовалюта скоро вытеснит золото как средство сбережения, уверен гендиректор MicroStrategy

К покупке криптовалюты гендиректора и сооснователя MicroStrategy Майкла Сэйлора подтолкнула политика Федеральной резервной системы.

До эпидемии COVID-19 компания хранила большую часть имевшихся у компании $500 млн в виде краткосрочных американских облигаций. Стратегия дала сбой, когда ФРС начала мощную программу количественного смягчения и прибыль по облигациям стала отрицательной. Перед руководством компании встал вопрос о долгосрочном хранении корпоративных средств.

Почему биткоин? Выбор Сэйлор объяснял падением, на его взгляд, роли золота в вопросе сохранении капитала. «За последнее десятилетие биткоин превзошел золото (по динамике. — Прим. «РБК Инвестиций») в 100 раз. В следующем десятилетии произойдет полная цифровая трансформация золота в биткоины и демонетизация драгоценных металлов как класса активов», — написал он в одном из твитов.

#Bitcoin has outperformed #Gold by 100x over the past decade. The next decade will witness the complete digital transformation of gold to bitcoin, and the demonetization of the precious metals asset class. https://t.co/c4j060m9l0

Инфраструктура биткоина, в отличие от традиционных активов, постоянно развивается, становясь со временем более быстрой и устойчивой, добавил Сэйлор. К тому же количество биткоина, которое можно добыть, ограничено, сказал он. По некоторым подсчетам, при помощи текущей версии программного обеспечения для майнинга криптовалюты можно добыть всего 21 млн монет.

Эксперты ожидают дальнейшего роста биткоина. Поможет рост инфляции и интерес крупных инвесторов

Из-за ограниченной эмиссии биткоин считается хеджирующим от инфляции инструментом, отметил ведущий стратег EXANTE Янис Кивкулис. В наши дни это важный показатель, поскольку согласование пакета помощи на $1,9 млрд в США увеличило опасения инвесторов в отношении роста инфляции.

На инфляционные риски указывает сильный рост доходности американского госдолга. 18 марта доходность десятилетних казначейских облигаций США подскочила до 1,73%, хотя еще на конец предыдущего дня она составляла 1,64%. Рынок ожидает, что в ближайшие пять лет инфляция в США в среднем составит около 2,6%, а на горизонте десяти лет — 2,3%. Это подстегивает интерес инвесторов к биткоину.

Сильной поддержкой для крипты становится и растущий интерес крупных институциональных инвесторов. К примеру, один из шести крупнейших банков в США Morgan Stanley сообщил, что намерен предложить клиентам инвестиции в биткоин. «Волатильность биткоина остается, но это неизбежная часть столь быстрого роста», — отмел возможные опасения Янис Кивкулис.

Что сыграет против компании

Руководство не уделяет достаточно внимания бизнесу

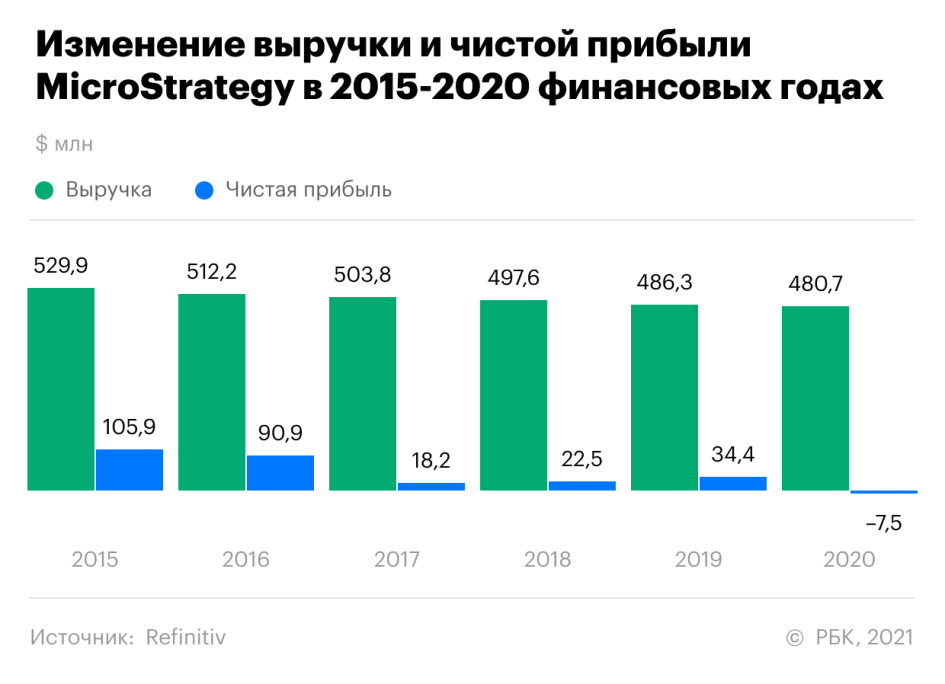

В то же время основной бизнес MicroStrategy уже долгое время не показывает признаков здорового роста:

- за последние пять лет выручка в среднем сокращалась на 1,9%;

- чистая прибыль с 2015 года по 2019 годы упала в три раза — со $105,9 млрд до $34,4 млрд;

- в 2020 году компания получила убыток в $7,5 млн.

«Вместо того чтобы сосредоточиться на деятельности компании, генеральный директор Майкл Сэйлор, похоже, скрестил пальцы и надеется на лучшее с вложением, которое находится вне его контроля», — отметил эксперт The Motley Fool Шон Уильямс.

В таких уcловиях компанию с легкостью могут потеснить многочисленные конкуренты. Помимо традиционных игроков IT-сектора, таких как Microsoft, IBM, SAP, Oracle, на рынке появилось множество новых, которые на глазах становятся очень крупными. Среди них Palantir или Salesforce.

«MicroStrategy далеко не самый крупный игрок рынка бизнес-аналитики, а конкурентное давление со стороны этих компаний возрастает», — предупредил аналитик ГК «Финам» Леонид Делицын

Компания увеличила долги, чтобы купить биткоины

Опасения аналитиков вызывает то, что для покупки криптовалюты MicroStrategy использует не только свободные деньги, но и берет для этого в долг. Компания дважды выпускала конвертируемые облигации . В декабре 2020 года она привлекла $650 млн, а в феврале 2021-го — еще $1,05 млрд. Все деньги пошли на приобретение монет.

«Одно дело, когда Tesla инвестирует менее 8% имеющихся денежных средств в биткоин, и совсем другое, когда генеральный директор берет долг, чтобы купить непроверенный актив, — пишет Шон Уильямс — Хотя эта стратегия на мгновение окупилась, нельзя с уверенностью сказать, что это был мудрый шаг».

Уильямс уверен, что биткоин — очень нестабильное и опасное вложение средств. В частности, он указывает на склонность актива к продолжительным спадам.

Эксперты Deutsche Bank предупреждают, что волатильность биткоина может быть сильной, так как оборот криптовалюты остается невысоким относительно ее предложения, поэтому достаточно нескольких крупных покупок или продаж, чтобы повлиять на соотношение спроса и предложения.

Эксперты считают, что акции компании будут повторять динамику биткоина, и призывают к осторожности

«Компания делает ставку на скорый рост [биткоина], и если это произойдет, она получит прибыль и большое увеличение курса акций. Текущее положение дел в бизнесе MicroStrategy можно назвать устойчивым, но стоит понимать, что криптовалюты — высокорисковый актив, поэтому негатив на рынке может обрушить курс и бумаги основных держателей», — предупредил управляющий директор инвестиционной компании «Универ Капитал» Артем Лютик.

Учитывая, что MicroStrategy — один из наиболее крупных держателей актива, цена акций компании — это прокси цены биткоина, то есть она следует за его колебаниями, также отметил Янис Кивкулис.

Эксперт считает, что биткоин далеко не исчерпал последний импульс роста и будет далее в этом году расти в цене, поэтому и динамика MicroStrategy «обещает быть позитивной». По его прогнозу, котировки могут уверенно вернуться в область выше $1000 за акцию, откуда они «были сброшены размещением конвертируемых облигаций и давлением на техсектор в предыдущие недели».

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Источник

BITCOIN vs MicroStrategy

MicroStrategy стала первой публично торгуемой компанией в США, которая стала приобретать биткоины. Прямо сейчас на балансе MicroStrategy 93 126 биткойнов на общую сумму 5,5 млрд долларов, при средней стоимости 24 200 долларов. MicroStrategy владеет самым большим количеством биткойнов, чем любая другая компания торгуемая на NASDAQ.

В последнем отчете MicroStrategy о доходах за 4 квартал генеральный директор Майкл Сэйлор назвал две основные цели MicroStrategy на будущее:

«В дальнейшем мы будем придерживаться двух корпоративных стратегий. Одна из стратегий — развивать наш бизнес в области корпоративного программного обеспечения. Другая стратегия — приобрести больше биткойнов.» Подводя итог, можно сказать, что MicroStrategy хочет получать доход от своего программного обеспечения и наращивания биткойнов.»

Выручка от основной деятельности MicroStrategy снижается шестой год подряд. Компания производящая программное обеспечение для предприятий теперь является « биткойн-компанией.

Теперь обратим внимание на график, 9 февраля акции компании достигли пика в 1325 долларов за акцию, при цене биткоина в 47.000, далее началась фиксация прибыли , а затем на цену повлияли слова комиссара SEC Хестер Пирс, который заявил – «срочно необходим четкий определенный режим регулирования криптовалют, поскольку крупные компании принимают альтернативный класс активов.» , а 16 февраля стало известно , что MicroStrategy предложит конвертируемые старшие необеспеченные облигации на сумму 600 миллионов долларов США со сроком погашения 15 февраля 2027 года, а выручка будет использована для покупки биткойнов , Новость дала дополнительный толчок для снижения и акции упали на 59 % от пикового значения до 535 долларов, инвесторы попросту испугались новых покупок биткоина по цене выше 47.000.

В настоящий момент Биткоин растет , закрепился выше психологической отметки 50.000 долларов, акции компании вслед за ростом биткоина , перешли в бычье ралли . Вход на ретесте уровня 815 , потенциал хода 20 %, стоп 2%, при прохождении первых 3% ставим без убыток. Выход частями . Постоянно следим за движением Биткоина , для корректировки точки выхода из позиции.

Пока биткойн будет расти в цене акции MicroStrategy будут расти за счет активов BTC , при этом рост акций будет опережать рост Биткоина. У MicroStrategy есть большой потенциал роста, если биткойн продолжит расти. Крах Биткойн в стиле 2018 года может закончиться и банкротством.

Пишите комментарии , ставьте Лайки.

Источник

MicroStrategy вложила в биткоин свыше $1 млрд

MicroStrategy завершила покупку биткоинов в соответствии со своей политикой размещения резервных активов. Компания вложила привлеченные от инвесторов $650 млн в 29 646 BTC в среднем по $21 925 за монету, включая все расходы, в том числе комиссии.

По состоянию на 21 декабря 2020 года MicroStrategy владеет 70 470 биткоинами, на покупку которых было потрачено $1,125 млрд при средней цене в $15 964 за биткоин. $650 млн, привлеченных в декабре, были собраны путем продажи конвертируемых облигаций со сроком погашения в пять лет. До этого компания инвестировала в криптовалюту $475 млн из собственных резервов.

«Приобретение дополнительных биткоинов подтверждает нашу уверенность в биткоине как в самой распространенной криптовалюте и надежном средстве накопления», — подчеркнул CEO MicroStrategy Майкл Сэйлор.

Ранее хедж-фонд One River Asset Management совместно с соучредителем Brevan Howard Asset Management, миллиардером Аланом Ховардом приобрел биткоины на сумму более $600 млн. Фонд One River Digital Asset Management, запущенный в октябре специально для инвестиций в криптовалюты, планирует к началу 2021 года увеличить объем активов в биткоинах и эфирах до $1 млрд.

В ночь на 21 декабря биткоин обновил исторический максимум стоимости на отметке вблизи $24,3 тыс. Затем цена первой криптовалюты опустилась, по состоянию на 22 декабря 09:30 МСК она составляет $22,8 тыс., за прошедшие сутки снижение составило 4,6%.

Больше новостей о криптовалютах вы найдете в нашем телеграм-канале РБК-Крипто.

Источник

Финансовые микроматерии: что скрывается за большой игрой MicroStrategy на повышение биткоина

Мнение автора не обязательно совпадает с позицией редакции ForkLog.

Публичная компания MicroStrategy стремительно ворвалась в жизнь биткоин-индустрии в прошлом году, когда начала скупать первую криптовалюту. Сначала на свои, а затем и на заемные средства поставщик ПО приобрел 90 859 BTC. Многие считают это дальновидной ставкой на дефицитные свойства биткоина и восхваляют инвестиционную проницательность Майкла Сэйлора. Однако, как известно, в мире финансов, слушая слова, нужно внимательно следить за руками.

О возможных скрытых мотивах MicroStrategy и ее акционеров в большой игре на повышение специально для ForkLog рассказал Head of Product криптовалютной биржи Kuna Сергей Калинин.

В последнее время в информационном пространстве экспоненциально выросло число восторженных мнений относительно «массового прихода институционалов» в криптовалюты, в первую очередь — в биткоин. MicroStrategy, Tesla, Square стали хедлайнерами финансовых новостей. Сознательно не включаю сюда Grayscale, поскольку инвестором назвать их нельзя. Это траст, хранящий чужие деньги и самостоятельно ничего не покупающий. И это многое объясняет, но об этом позже. Давайте для начала разберемся в понятиях и цифрах.

Кто такие институционалы? Краткое погружение в терминологию

Что следует понимать под «институциональным инвестором»? Буду оперировать максимально корректными формулировками, как их понимает Налоговая служба США (IRS), Комиссия по ценным бумагам и биржам (SEC) или Стандарты бухгалтерского учета (GAAP).

Если быть точным, SEC оперирует понятиями «qualified institutional buyer» (QIB) в Правиле 144A согласно Закона о ценных бумагах (от 1933 года) и «accredited investor» в Правиле 501(a) Регуляции D того же закона. Важно отметить, что операции таких инвесторов рассматриваются исключительно через призму ценных бумаг. Что отчасти объясняет, почему финансовые институты предпочитают иметь дело с виртуальными валютами через производные схемы с ценными бумагами, а не просто через прямую покупку.

IRS трактует определения шире, так как рассматривает все источники дохода, подлежащие налогообложению. Понятие же «институциональные инвесторы» скорее собирательное и включает в себя финансовых посредников, целью которых является инвестирование средств. Сюда относят:

- банки;

- кредитные союзы;

- страховые компании;

- пенсионные фонды;

- брокер-дилеров;

- хеджевые фонды;

- REIT ;

- инвестиционных советников, фонды организаций, инвестирующих собственные средства и

- взаимные фонды, значительная часть деятельности которых заключается в покупке и продаже финансовых активов.

Например, QIB должны на постоянной основе держать ценные бумаги [exposure] на сумму не менее $100 млн, а брокер-дилеры — неаффилированные ценные бумаги на $10 млн и более.

Что касается операционных компаний, коими являются MicroStrategy и Tesla, то к институционалам они могут быть отнесены исключительно, если они инвестируют свободный (избыточный) капитал в инвестиционные активы. Кроме того, существуют четкие требования к деятельности компании и компетенции ее инвестиционных менеджеров.

Если Tesla с натяжкой можно отнести к таким компаниям за счет большого профицита денежных средств (а не капитала), то MicroStrategy, которая выпустила необеспеченные векселя, чтобы на выручку от их продажи купить биткоин, на мой взгляд уж никак.

26 августа 2020 года SEC внесла изменения в понятия «qualified institutional buyer» и «accredited investor», расширив перечень тех, кто может считаться таковыми. В частности, теперь «accredited investor» могут считаться, наряду с индейскими племенами, и компании с ограниченной ответственностью (Limited liability companies, LLC) с активами на $5 млн и более, не с целью владения такими активами. Но опять таки через ценные бумаги.

Согласно IRS, криптовалюты — это инвестиционный актив в виде имущества, в чем и кроется основной подвох корпоративного хайпа вокруг биткоина. Если для Tesla это был больше прикол и сознательное манипулирование ценой актива, в который они чуть раньше зашли (что будет предметом расследования SEC, тут я уверен на 100%), то ситуация с MicroStrategy намного более закрученная. Сама компания — не более чем прокладка для финансового инжиниринга и фондовых операций более серьезных лиц и компаний. Для понимания всей картинки нужно сделать шаг назад.

От посредственности до звезды за полгода — как MicroStrategy набрала долгов

Что известно о MicroStrategy? Это компания, которая существует с 1998 года и работает в сфере информационных технологий. На пике Экономический пузырь в период с 1995 по 2001 год. Кульминация произошла 10 марта 2000 года, когда индекс NASDAQ достиг 5132,52 пункта (дневной пик) в течение торгов и упал более чем в полтора раза при закрытии. «>пузыря доткомов цена акций взлетела до $3300, однако затем в течение долгого времени компания прозябала в диапазоне от $100 до $200 за бумагу. И тут внезапно подвернулся криптовалютный хайп и инвестиционные менеджеры решили разыграть карту этой средненькой компании.

Месячный график MSTR. Данные: TradingView.

Почему средненькой? Поскольку цифры операционной и инвестиционной деятельности компании довольно посредственные, если смотреть на баланс и отчет о прибылях и убытках.

Давайте начнем с головы — СЕО компании Майкла Сэйлора, который проявил чудеса мудрости в спасении своих активов от инфляции во времена, когда ФРС не останавливает печатный станок. Прямая речь:

«Мы пытаемся защитить наши резервы. Покупательская способность [фиатных — примечание редактора] денег стремительно падает».

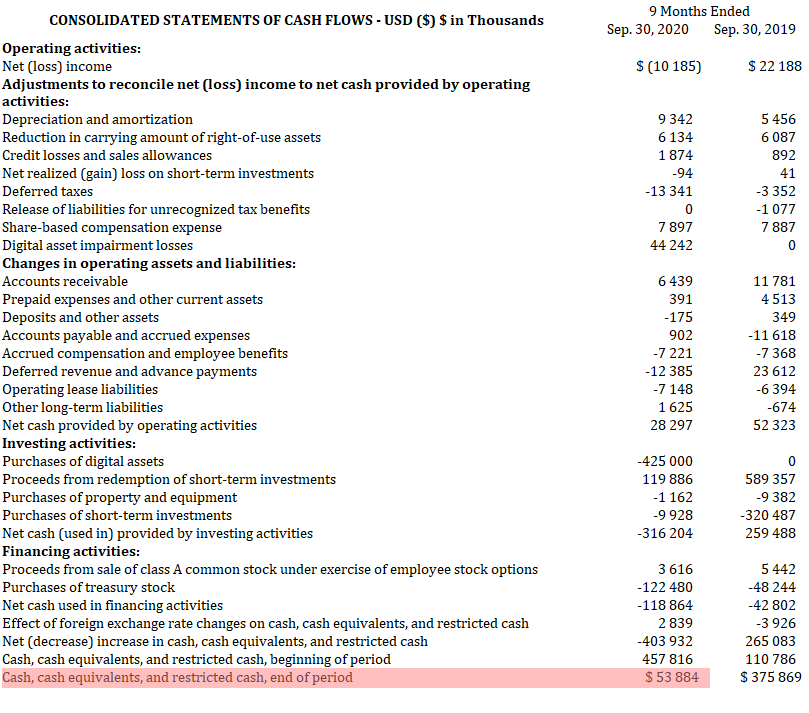

Если коротко, то он спасает деньги своего казначейства от инфляции. Однако отчет о движении денежных средств, поданный в SEC, демонстрирует, что своих денег после первоначальной покупки биткоина там остался просто мизер. На конец третьего квартала 2020 года, согласно документу, у компании было всего $53 млн — с учетом как денежных средств, так и суррогатов. Откуда же взялись средства для «спасения» в биткоине на более чем $1 млрд?

Данные: MicroStrategy Inc (Filer) CIK: 0001050446.

Еще раз повторюсь — Сэйлор утверждает, что «мы хотим обезопасить свое казначейство и держать деньги в биткоине». С одной стороны, это их средства, пусть делает, что хотят.

С другой стороны, появляется пресс-релиз от 7 декабря про выпуск конвертируемых старших нот [Convertible Senior Notes] на $550 млн и опциона для первичных покупателей на приобретение бумаг еще на $100 млн.

Необходимо отметить, что это даже не корпоративные конвертируемые облигации, которые дают право получить или долг, или акции к сроку экспирации. Это конвертируемые необеспеченные векселя, а биткоин не является активом или обеспечением по этим бумагам.

Со сроком экспирации 15 декабря 2025 года и ставкой 0,75% в долларе MicroStrategy, начиная с 2023 года, имеет право выкупить за деньги выпущенные ноты, а с 15 июня 2025 года их можно менять не только на деньги (по специальным условиям, которые публично недоступны).

Этот инструмент часто используют для финансирования стартапов на ранних этапах развития, когда неизвестно брать ли акциями или требовать по итогу заем обратно. Но это никак не инструмент для серьезного институционала.

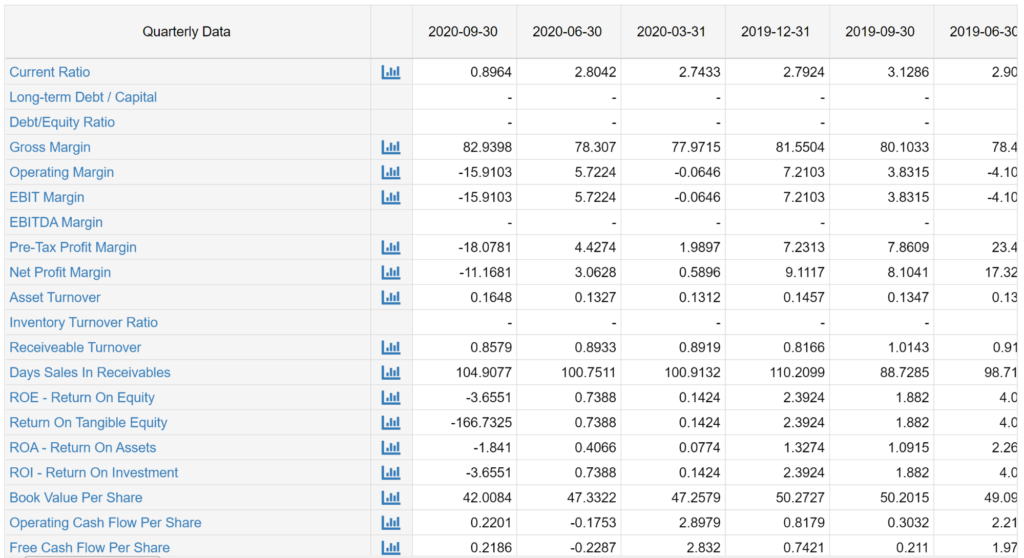

С цифрами у MicroStrategy вообще не очень. Причем со всеми. Можете покопаться сами, но на конец третьего квартала ничто не предвещало успеха. Особенно Объем прибыли до вычета расходов по выплате процентов, налогов, износа и начисленной амортизации. «>EBITDA , Соотношение акционерного капитала к общему числу обыкновенных акций. «>Book Value per Share и Показатель чистой прибыли в сравнении с собственным капиталом организации. «>ROE .

Однако MicroStrategy даже с натяжкой сложно отнести к QIB. Но она становится одним из крупнейших покупателей биткоина, причем на заемные средства. Даже не на привлеченный капитал, а на необеспеченные векселя с доходностью, стремящейся к нулю. Не странно ли вам, что инвесторы, купившие к настоящему моменту более $1,5 млрд в «обещаниях», могли бы просто купить биткоин? Или все же нужно было что-то «провернуть»?

Скрытые бенефициары — кто выигрывает от роста акций MicroStrategy

Если копнуть глубже, то вскрываются еще более интересные подробности — даже более интересные, чем заемные средства для покупки биткоина. Эти детали наталкивают на мысль, что мы имеем дело с финансовой схемой, а не инвестицией.

«Ноты можно будет конвертировать в денежные средства, акции MicroStrategy класса А или же комбинацию этих активов — на усмотрение MicroStrategy».

Именно MicroStrategy решает, как рассчитаться по векселям. Могут деньгами, могут акциями, могут все это перемешать. Именно в этих деталях, на мой взгляд, спрятался дьявол. Если по логике, то будут возвращать то, что будет наиболее выгодно компании и акционерам в моменте. Держатели долговых бумаг до момента погашения вообще никто. Очередность их долга низкая, ниже обеспеченных бондов, если вдруг компания решит их выпустить. Если акции рухнут, вернут акциями, если вырастут — вернут деньгами. Это беспроигрышная комбинация.

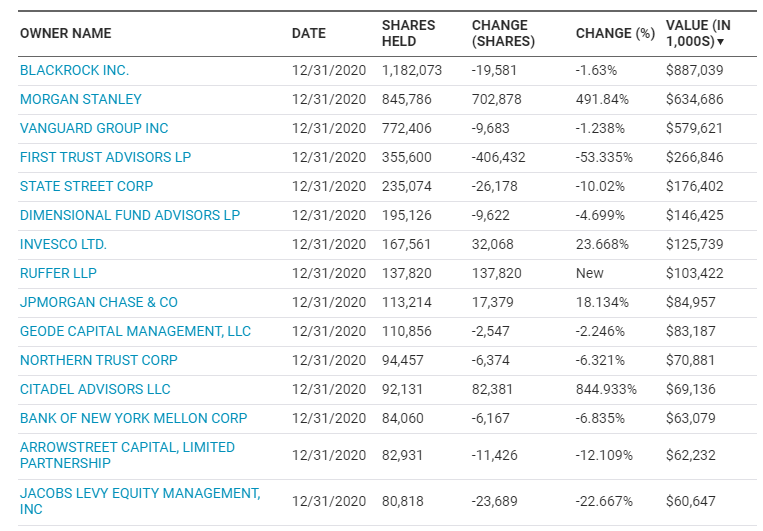

Кто мог провернуть такую комбинацию или был бы заинтересован в ней? Для этого стоит взглянуть на список держателей бумаг [акционеров-держателей акций класса А — примечание редактора].

На момент написания, квартальная отчетность по владению акциями есть только на конец 2020 года. Вот кого мы видим среди крупнейших держателей:

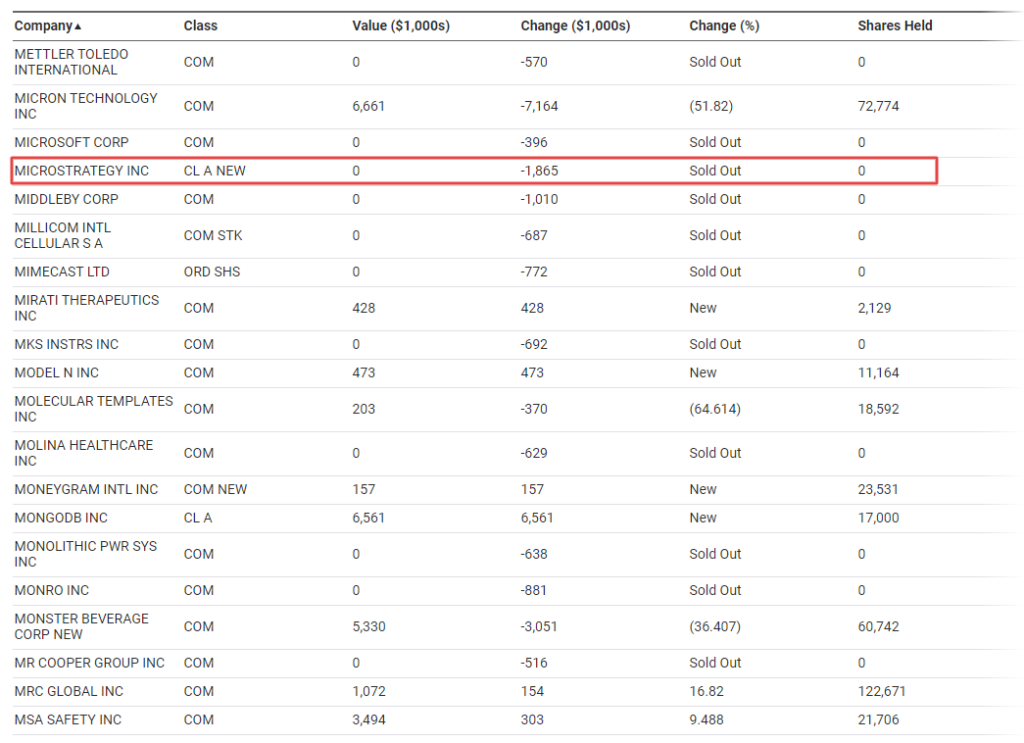

Но важнее, кто нарастил портфель:

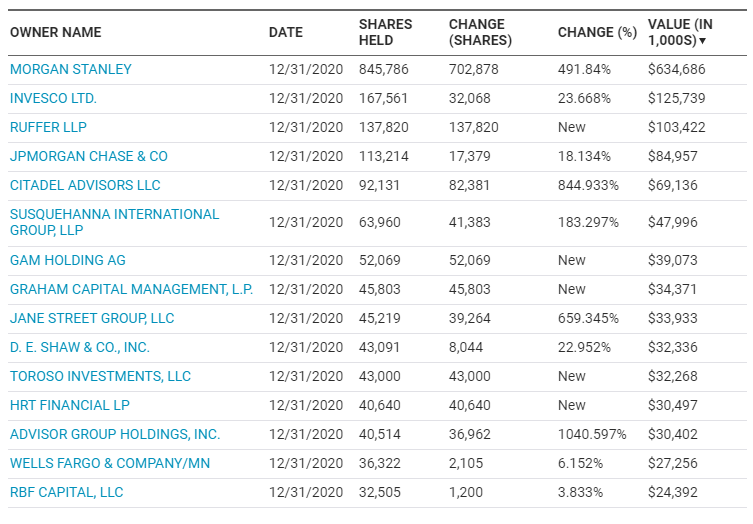

Мы видим фантастический взрывной рост доли Morgan Stanley и Citadel. При всем уважении, не могу отнести их к адептам криптовалют и децентрализации.

Компании должны подавать в SEC ежедневную отчетность по определенным операциям. В документах от 4 февраля я нашел интересное событие: легендарный квант Кен Гриффин и аффилированные с ним структуры Citadel владеют совокупно 24,3% всех простых акций класса А. И это только доли, которые можно проследить по известным названиям. Это огромная цифра, и явно от декабрьских цифр владения отличается.

Если вы окунетесь в историю Гриффина, то поймете, что этот выдающийся представитель Уолл-стрит — один из лучших «стервятников» в достойном понимании этого термина. И что-то мне подсказывает, что именно Morgan Stanley или JPMorgan были инвестиционными советниками и Андеррайтинг на рынке ценных бумаг — руководство процессом выпуска ценных бумаг и их распределения. «>андеррайтерами по размещению векселей MicroStrategy. Возможно, являются и маркет-мейкерами также. Поскольку такие В этом случае пакет ценных бумаг продается ограниченному числу лиц (как правило, одному-двум институциональным инвесторам). Особенностью частного размещения является закрытый характер сделки. Никаких требований по раскрытию финансовой документации не предъявляется. «>частные размещения не обязательно раскрывать, то есть большая вероятность, что именно упомянутые инвестбанки задумали всю эту историю.

Но есть не менее важный момент: в интересах кого проводятся эти сделки. Это Принцип работы финансовой компании, когда основную часть ее деятельности составляет торговля акциями, валютами, товарными фьючерсами, облигациями и производными на эти активы на финансовых рынках по всему миру с помощью собственных средств компании. «>проп-трейдинг собственных трейдеров или клиентские операции? Такую информацию крайне сложно найти на поверхности.

Насколько истинны утверждения о том, что институционалы, к которым я все же отношу финансовых посредников, а не операционные компании, инвестируют в биткоин? Тут необходимо вспомнить Законодательный акт США, принятый 21 июля 2010 г. в целях снижения рисков американской финансовой системы. Считается наиболее масштабным изменением в финансовом регулировании США со времен Великой депрессии. «>Закон Додда-Франка , который был принят после кризиса 2008 года. Он резко ограничил уровень риска, который инвестбанки могут проводить собственным капиталом, в первую очередь для снижения возможных убытков. Именно поэтому Morgan Stanley и JPMorgan в большей степени осуществляют операции в интересах и по поручению клиентов — оперируют не своими деньгами.

Конечно, Citadel Кена Гриффина или Graham Сapital Пола Грэма являются типичными хеджевыми фондами, но и они ставят своей задачей максимизацию дохода своих партнеров с ограниченной ответственностью. По сути инвесторами они не являются, а скорее — профессиональными спекулянтами, находящими и эксплуатирующими неэффективности рынка. А биткоин с его условной регулируемостью и возможностью безграничной финансовой инженерии вкупе со схемами зачета инвестиционных убытков в будущих периодах открывает дорогу таким схемам, как MicroStrategy со своими необеспеченными векселями.

Если Morgan Stanley вовлечен в схему с раздутием пузыря MicroStrategy, то сделали они это профессионально. В момент набора позиции (а начинали они еще задолго до хайпа) начинается информационная кампания о том, что одно из подразделений компании Morgan Stanley Investment Management, Counterpoint Global, рассматривает возможность инвестиции в биткоин в размере $150 млрд. Что загнало цену под потолок еще больше. Никаких обязательств, как вы понимаете, компания не обозначила. Примечательно, что в самом инвестбанке давать комментарии Reuters отказались. Как говорится, «газеты пишут, караван идет».

Многие ошибочно принимают торговлю на новостях за торговлю фундаменталом. Это вообще разные бизнесы — фундаментал строится на подтвержденных исторических экономических данных. Биткоин в настоящее время живет только на ожиданиях и единственным «фундаменталом» стала растущая цена, которая собственно и должна отражать фундаментальные изменения актива, а не наоборот.

Кроме медийного шума и обещаний Tesla продавать автомобили за биткоин, фундаментала, на который ориентируются профессиональные игроки, нет. Тут хочется заметить, что финансовые медиа и аналитики не зря едят свой хлеб, который по разным данным оценивается от $4 до $5 млрд долларов вливаний в год. Так что новости рынок создавать умеет, и неплохо.

Такие «трендовые» компании, как Graham Сapital, могут (и будут) сидеть в активе, который находится в супертренде. Только потому что количественные стратегии так диктуют. Им все равно на фундаментал, они работают по цифрам. Они не инвесторы, а спекулянты.

В этой связи мне стало интересно, как ведет себя PDT Partners, которые как раз и были трейдинговым отделом Morgan Stanley до разделения по Закону Додда-Франка. Нельзя исключать, что сами Morgan Stanley размещают только деньги клиентов, а трейдинг ведут через аффилированные компании. Питер Мюллер, еще один легендарный квант с 2012 года, уйдя из Morgan Stanley, ведет бизнес самостоятельно. Что нам показывает отчет NASDAQ о портфеле PDT Partners: MicroStrategy распродано под 0. Совпадение? Не думаю.

Такие компании не являются инвесторами, они — высококлассные трейдеры, что и доказали загнав цену MSTR на $1300 только за счет грамотного управления толпой и ценовыми ожиданиями курса биткоина.

Машина в действии, машина хорошо смазана и работает. По моему мнению, MicroStrategy — просто оболочка в интересной и профессиональной работе «волков Уолл-стрит” и кормящейся вокруг них толпе, начиная от купленных блогеров и заканчивая Майклом Сэйлором. Советую перечитать небезызвестную книгу «Кванты. Как волшебники от математики заработали миллиарды и чуть не обрушили фондовый рынок», где про Мюллера и Гриффина много интересного.

Следите за руками — никто не отменял налоговую оптимизацию

В завершение хотелось бы поговорить о вечной теме — о налогах. Не являясь сертифицированным аудитором по GAAP, но понимая как работает налоговая система по инвестиционным прибылям-убыткам, могу предположить, что для некоторых держателей акций MicroStrategy, как и для самой компании, вполне вероятные убытки от инвестиционной деятельности могут быть использованы к зачету в будущих или прошлых периодах — три года назад и пять лет вперед. Основные положения формы 8949 IRS об инвестиционных прибылях и убытках, в том числе и относительно виртуальных валют, желающие могут изучить самостоятельно.

Для большинства корпораций краткосрочные и долгосрочные инвестиционные прибыли или убытки отражаются в Form 8949 (Sales and Dispositions of Capital Assets), являющейся частью Form 1120 Schedule D (Capital Gains and Losses).

Сначала краткосрочные прибыли и убытки суммируются в Части 1 Schedule D, долгосрочные — в Части 2. А затем краткосрочные суммируются с долгосрочными. Результирующие валовые капитальные прибыли или убытки рассматриваются как краткосрочные. Например, убыток в $50 и прибыль в $10 дадут вам валовый убыток в $40, который может применяться к расчету в других долгосрочных периодах. Есть еще правила как и когда учитывать какой период, но это не является предметом данной статьи.

Ключевым моментом для понимания, что прибыли или убытки от одной инвестиции могут оптимизировать вам прибыли или убытки от другой, причем в довольно широком временном диапазоне. Зная креативность американских финансистов, я на 100% уверен, что прибыли или убытки от акций MicroStrategy, которые сейчас уже на львиную долю зависят от биткоина, будут использованы для налоговой оптимизации.

Завершая статью, основанную на фактах и анализе открытых источников, а не на ожиданиях, хочу сказать, что в сложном мире финансов и инвестиций нет однозначных явлений. Есть комплекс сложных, зачастую невидимых простому глазу событий и транзакций, которые кардинальным образом могут отразиться на вашей инвестиционной истории. Всегда читайте между строк.

Подписывайтесь на новости ForkLog в Telegram: ForkLog Feed — вся лента новостей, ForkLog — самые важные новости и опросы.

Источник