- Доходность ценных бумаг. Основные методы оценки и прогнозирования

- Какие бумаги потенциально самые прибыльные

- Формулы расчёта доходности ценных бумаг

- Ожидаемая доходность ценных бумаг

- Оценка доходности на основе математического ожидания

- Оценка доходности на основе исторических данных

- Методы прогнозирования рынка ценных бумаг

Доходность ценных бумаг. Основные методы оценки и прогнозирования

Ни для кого не секрет, что основной целью инвестиций в ценные бумаги является получение максимально возможной прибыли при сохранении приемлемого уровня риска. В этой статье я расскажу вам о том, какие виды ценных бумаг обладают потенциально большим потенциалом доходности. Вы узнаете о том из чего складывается их доходность и каким образом она вычисляется. Наконец, мы с вами подробно поговорим о том, как можно провести предварительную оценку и рассчитать ожидаемую доходность ценных бумаг ещё на этапе их выбора.

Какие бумаги потенциально самые прибыльные

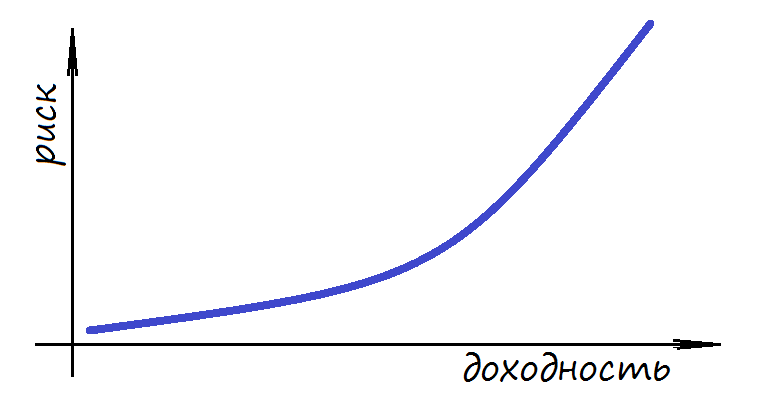

Ответ на этот вопрос довольно прост: самый большой потенциал в плане прибыли имеют ценные бумаги с таким же большим уровнем риска. Чем выше риск, который готов взять на себя инвестор, тем выше тот доход, который он может в итоге получить. Ключевое слово в данном случае – «может», поскольку с увеличением степени риска вероятность получения дохода постепенно тает.

Соотношение риска и доходности

То есть, другими словами, увеличивая степень риска инвестор одновременно и повышает свою потенциальную доходность, и снижает вероятность её получения. Поэтому в инвестициях так важно найти ту самую золотую середину, тот уровень риска при котором можно рассчитывать на относительно высокую прибыль с достаточно большой вероятностью её получения.

Минимальным риском, но и наименьшей степенью доходности отличаются такие бумаги, как государственные облигации. Обычно процент по ним сопоставим с доходностью банковских депозитов и едва превышает текущий уровень инфляции. Инвестирование в бумаги данного типа целесообразно в тех случаях, когда основной целью является не приумножение, а сохранение своих денежных средств.

На ступеньку выше стоят корпоративные облигации крупнейших компаний. Они также обладают достаточной степенью надёжности, но позволяют получить чуть большую прибыль (в отличие от бумаг выпущенных государством). Ещё выше по доходности – акции тех же самых компаний, но и риск по ним тоже чуть выше. Облигация по природе своей — долговая ценная бумага, то есть она подразумевает возврат долга и процентов по нему в любом случае. А вот акция — бумага долевая. Она даёт своему владельцу долю в бизнесе компании её выпустившей, но вместе с этим он принимает на себя и определённые риски (в частности, убытки в результате возможного снижения курса акций).

Ещё более рисковыми, но и потенциально более доходными являются акции и облигации выпущенные не столь известными и не столь крупными компаниями. При этом, чем менее известна компания, тем большую прибыль она вынуждена обещать по своим облигациям (иначе никто не захочет их покупать) и тем сильнее могут в итоге «выстрелить» её акции. Ведь согласитесь, что у автосервиса за углом вашего дома, потенциал к возможному росту куда выше чем, например, у Газпрома или Сбербанка. Автосервис может увеличиться в тысячи раз развивая свой бизнес в сеть по всему городу, по всей стране или, в конце концов, даже по всему миру (вовсе не обязательно что он это сделает, но, тем не менее, теоретическая возможность этого ведь существует). А вот Газпром это уже и так достаточно крупная организация и вряд ли он сможет увеличить свою рыночную капитализацию даже в 5-10 раз.

Есть ещё такие бумаги как фьючерсные и опционные контракты. Торговля ими осуществляется с использованием кредитного плеча (левериджа) и, соответственно, размер потенциальной прибыли в данном случае гораздо выше, он прямо пропорционален размеру предоставляемого плеча. Аналогичным образом растёт и риск.

Предположим, что вы решили приобрести фьючерс на акции IBM. Спецификация данного фьючерсного контракта подразумевает его торговлю с размером левериджа 1 к 10. То есть, при цене одной акции в 135 долларов, обладая суммой в 1350$, вы можете приобрести не десять, а сто таких акций. Хотя если говорить точнее, в данном случае вы приобретёте не сами акции IBM, а фьючерсный контракт на их покупку. Но сути дела это сильно не меняет, ведь по истечении срока данного контракта вы сможете получить прибыль равнозначную той, которая была бы у вас при продаже этих самых акций. Правда при этом и возможный убыток будет равен тому, который вам принесло бы обладание 100 акциями IBM в случае снижения их курсовой стоимости.

Формулы расчёта доходности ценных бумаг

Вообще, доходность по ценным бумагам может складываться из следующих величин:

- Спекулятивный доход получаемый в результате реализации курсовой разницы при покупке и продаже ценных бумаг;

- Доход получаемый в виде дивидендов по акциям или в виде процентов по облигациям (купонный доход).

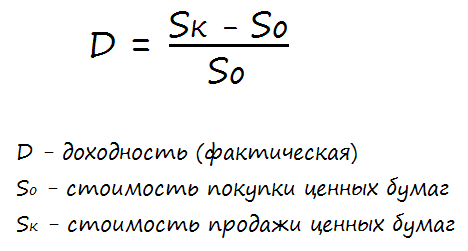

Кроме этого можно говорить о фактической и ожидаемой доходности инвестиций. Фактическая доходность отражает ту величину прибыли, которая была получена, что называется, постфактум. А ожидаемая — показывает ту её величину, которую можно будет получить в будущем.

Про ожидаемую доходность мы поговорим в следующем разделе, а сейчас давайте рассмотрим как рассчитывается фактическая доходность инвестиций в ценные бумаги.

Если речь идёт о чисто спекулятивной доходности (от разницы курсовой стоимости), то её легко можно рассчитать по формуле:

В том случае, если помимо курсовой разницы были получены ещё проценты или дивиденды, доход рассчитывается по формуле:

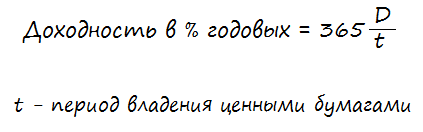

Обычно доходность рассчитывается в процентах годовых. Для того чтобы привести рассчитанные по вышеприведённым формулам результаты к годовой доходности, следует воспользоваться этой зависимостью:

Ожидаемая доходность ценных бумаг

Грамотное инвестирование в ценные бумаги, предполагает вероятностную оценку рисков и возможностей, выбор допускаемого значения риска и сопоставимого с ним потенциального уровня доходности**. Об инвестиционных рисках и о способах их минимизации мы говорили с вами здесь. А сейчас я расскажу вам о том, как оценить потенциальную доходность ценных бумаг.

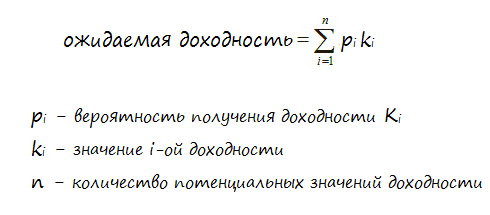

Оценить ожидаемую доходность (ОД) можно двумя различными методами. Первый метод основан на вероятностях (математическом ожидании), а второй — на исторических данных. Давайте начнём с вероятностного метода оценки.

** Как мы уже говорили с вами выше, риск и доходность ценных бумаг находятся в прямо пропорциональной зависимости друг от друга. Чем выше риск, тем выше потенциальный уровень доходности и наоборот. Такое положение вещей обусловлено тем, что рынок сам устанавливает данное соотношение, ведь никто не хочет покупать высокорисковые бумаги с небольшим уровнем доходности.

Оценка доходности на основе математического ожидания

В данном случае учитываются все возможные варианты размера предполагаемой доходности вкупе с их вероятностью. Причём наибольший вес придаётся тем значениям, вероятность получения которых выше.

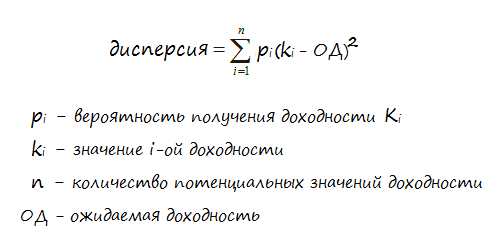

Расчёт производится по формуле:

Для наглядности вычислений, давайте приведём простой пример. Допустим перед инвестором встал выбор из двух бумаг со следующим распределением вероятностей прибылей по ним:

- Бумага А предположительно принесёт доходность в 10% с вероятностью в 50%, доходность в 7% с вероятностью в 30% или доходность в 4% с вероятностью в 20%;

- Бумага Б. Вероятность доходности в 12% составляет 30%, вероятность доходности в 8% составляет 35% и вероятность доходности в 5% составляет 35%.

Сначала рассчитываем ожидаемую доходность для бумаги А:

ОД = (0,1*0,5) + (0,07*0,3) + (0,04*0,2) = 0,079 = 7,9%

А теперь рассчитаем ожидаемую доходность для бумаги Б:

ОД = (0,12*0,3) + (0,08*0,35) + (0,05*0,35) = 0,081 = 8,1%

Очевидно, что фактическое значение доходности, скорее всего, будет несколько отличаться от рассчитанного по вышеприведённой формуле. Оценить разброс значений фактических, относительно значений расчётных, можно рассчитав величину дисперсии.

Дисперсия рассчитывается по формуле:

Для нашего примера получим дисперсию для бумаги А:

0,5(0,1 — 0,079) 2 + 0,3(0,07 — 0,079) 2 + 0,2(0,04 — 0,079) 2 = 0,000549

И дисперсию для бумаги Б:

0,3(0,12 — 0,081) 2 + 0,35(0,08 — 0,081) 2 + 0,35(0,05 — 0,081) 2 = 0,000793

Дисперсия показывает тот уровень риска, который повлечёт за собой инвестирование в бумагу для которой была рассчитана ожидаемая доходность на основе вероятностей (математического ожидания). Чем больше дисперсия, тем больше возможное отклонение фактического значения ОД от расчётного.

В нашем примере дисперсия для бумаги Б несколько выше аналогичного показателя для бумаги А. Однако, разница между ними совсем незначительная (не на порядок), поэтому можно считать, что риски рассматриваемых бумаг примерно равны. Следовательно, при прочих равных, инвестирование в бумагу Б является предпочтительным.

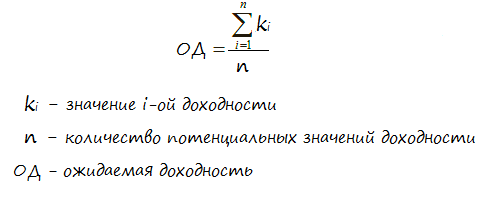

Оценка доходности на основе исторических данных

Как вы понимаете, не всегда есть возможность объективно оценить вероятности получения того или иного размера прибыли. Поэтому, на практике часто используют второй метод оценки ОД. Для второго способа расчёта ОД предполагается наличие данных по доходности за несколько равных временных периодов (например, за несколько лет).

Расчёт производится по следующей формуле:

Для примера, давайте опять сравним акции двух компаний А и Б. Для простоты примера возьмём статистику годовой доходности за три последних года. Пускай акции компании А приносили доход в размере:

- Первый год — 10%;

- Второй год — 8%;

- Трети год — 15%.

А акции компании Б:

- Первый год — 5%;

- Второй год — 15%;

- Третий год — 10%.

Подставляя эти значения в формулу получим, для акций компании А:

Для акций компании Б:

Как видите, согласно расчёту, акции компании Б оказываются чуть более выгодными. Однако следует иметь ввиду, что значения доходности в прошлом, не гарантируют её в будущем. Так, в данном примере, на третий год произошло некоторое снижение прибыли. Это может быть вызвано как временными, но преодолимыми трудностями (вызванными, например, изменением конъюнктуры на рынках сбыта), так и свидетельствовать о более серьёзных проблемах компании (наличие которых, скорее всего, повлечёт за собой дальнейшее снижение прибыльности её бумаг).

Источник

Методы прогнозирования рынка ценных бумаг

Сегодня профессиональные участники используют разные методы прогнозирования фондового рынка, основными из них являются:

- Экспертные методы. Здесь следует выделить метод Дельфи, суть которого заключается в сборе оценок и мнений разных экспертов с целью их последующего обобщения в единую оценку. При прогнозировании рынка данным методом необходимо выделить группу экспертов, которые хорошо разбираются в предметной области (банки, профессиональные инвесторы, аналитики и др.), затем провести опрос или анкетирование и обобщить полученную информацию о текущей ситуации на фондовом рынке.

- Экономико-математические методы, базирующиеся на формировании моделей исследуемого объекта. Данная модель является определенной схемой, отражающей путь развития рынка акций при заданных условиях. Очень значимы также оптимизационные модели – системы уравнений, куда входят разного рода ограничения, а также уравнение, которое называется критерием (функционалом) оптимальности. С его помощью находится наилучшее решение по конкретному показателю.

- Методы логического моделирования, основанные на поиске закономерностей рынка ценных бумаг в долгосрочной перспективе. В данную группу входят: метод сценариев (описание последовательностей итогов того или иного события, создание базы данных), прогнозирование фондового рынкапо образцу, а также метод аналогий.

- Статистические методы. Основаны на построении разных индексов (смешанный, диффузный), математического ожидания, расчете значений дисперсии, интерполяции, ковариации, экстраполяции.

- Фундаментальный анализ. Метод прогнозирования биржевой стоимости ценных бумаг, основанный на анализе производственных и финансовых показателей деятельности компании. При помощи фундаментального анализа эксперты определяют состояние текущих дел в компании и рентабельность ее деятельности. Анализу подвергаются такие финансовые показатели, как чистая прибыль, выручка, чистая стоимость компании, EBIDA, денежный поток, обязательства, производственные показатели и размер выплачиваемых дивидендов.

- Технический анализ. Метод прогнозирования фондового рынка, основанный на анализе изменений цен в прошлом. Технический анализ включает большое количество методов и инструментов, все они базируются на одном предположении: выделяя тренды, анализируя временные ряды, можно составить прогноз поведения цен. Также используется информация об объемах торговли и другие статистические данные. Чаще всего методы технического анализа применяются для анализа свободно изменяющихся биржевых цен.

Решения по валютно-транзакционным рискам и состояния паритетов в международных финансах. Решения по валютному конкурентному риску: сценарный, эконометрический подходы к измерению, менеджмент. Решения по страновому (суверенному) риску: оценивание, пред- и после-инвестиционное управление.

Транзакционные риски возникают в результате неожидаемых изменений в номинальном обменном курсе при покупке / продаже товаров в кредит, заимствовании / кредитовании и других видах сделок, деноминированных в иностранной валюте.

Измерение и хеджирование одного денежного потока известной величины, деноминированного в иностранной валюте. Валютный риск (exposure) единственного контракта фирмы, деноминированного в иностранной валюте, измеряется номинальной стоимостью данного контракта (face value). Самый простой способ хеджирования риска одного потока — использование форвардного контракта5. Например, российская компания закупила электронные товары у японского производителя и должна будет оплатить 100 млн японских иен (JPY) с отсрочкой в один год. Величина риска данного контракта составляет -100 млн JPY. Отрицательный знак означает, что контракт предполагает денежный отток. Увеличение обменного курса иены приведет к большему денежному оттоку. Таким образом, российский покупатель берет на себя экономические риски прибылей или потерь от изменения курса. Отметим, что если бы цена контракта была зафиксирована в рублях, то транзакционные риски «ложились» бы на японского продавца, а не на российского покупателя. Данный контракт можно хеджировать с помощью покупки одногодичного форвардного контракта на 100 млн JPY.

Измерение и хеджирование нескольких денежных потоков известной величины, деноминированных в иностранной валюте. Обычно фирмам приходится хеджировать одновременно несколько денежных потоков. В случае разных сроков погашения контрактов хеджировать отдельно каждый поток не оптимально: следует аггрегировать риски всех контрактов, а затем хеджировать аггрегированный риск. Для того чтобы аггрегировать несколько денежных потоков с разными сроками погашения, необходимо учесть временную стоимость денег, а также возможность изменения процентных ставок в период до погашения контрактов. Таким образом, приходится хеджировать одновременно валютные риски и риски изменения процентных ставок. При хеджировании нескольких денежных потоков используется следующая процедура. Во-первых, все денежные потоки с разными сроками погашения дисконтируются к одному моменту времени, а затем приведенные стоимости этих потоков суммируются, т. е. вычисляется приведенная стоимость всех денежных потоков и приравнивается к приведенной стоимости хеджа. Во-вторых, чтобы учесть изменения в процентных ставках, выбирается правильная дюрация (duration) для хеджирующего контракта: она должна быть равна дюрации совокупного денежного потока.

Более эффективным способом хеджирования является покупка единого форвардного контракта для суммарного денежного потока. Третий способ заключается в хеджировании одним форвардным контрактом всех денежных притоков, а другим — всех оттоков. Если срочность потоков различна, то предпочтительнее использовать последний способ.

Основные паритеты международных финансов.

Паритет покупательной способности (Purchasing Power Parity) – запрещает получение прибыли на экспортно-импортных операциях, требуя одинаковой покупательной способности от валют в каждой из стран.

Покрытый процентный паритет (Covered Interest Parity) – запрещает получение прибыли на разности форвардной премии иностранной валюты. Непокрытый процентный паритет (Uncovered Interest Parity) – запрещает получение прибыли на разности доходности активов и динамике спотового валютного курса. К

аждый из паритетов считается моделью частичного равновесия (partial equilibrium model) установления равновесного валютного курса, однако в современной науке паритеты используются как составные части модели общего равновесия (general equilibrium model), учитывающую динамику макроэкономических переменных, ожидания, финансовый блок действия ЦБ, правительства и т.д.

Валютно-экономический риск определяется как степень, в которой на стоимость компании воздействуют изменения валютных курсов. Экономическая концепция валютного риска фокусируется на воздействии валютного курса на будущие денежные потоки фирмы (банка). Так, приведенная стоимость ожидаемых будущих денежных потоков фирмы определяет текущую стоимость фирмы. Фирма будет подвержена валютному экономическому риску, если отношение прироста приведенной стоимости к приросту валютного курса не равно нулю. Валютный риск, в свою очередь, определяется как колеблемость стоимости фирмы, обусловленная неопределенностью изменений валютного курса.

Таким образом, валютно-экономический риск определяется как вероятность того, что валютно-курсовые колебания изменят величины будущих денежных потоков фирмы.

Валютно-экономический риск подразделяется на два компонента: контрактный и конкурентный риск. Контрактный риск возникает как возможность получения валютных доходов или убытков фирмой в связи с исполнением контрактных обязательств.

Конкурентный риск возникает в силу того, что изменения валютного курса могут изменить будущие доходы и издержки компании, т.е. ее общие денежные потоки, не связанные с отдельными сделками. Измерение этого типа риска требует долгосрочного рассмотрения рыночных позиций фирмы, на конкурентоспособность которых могут воздействовать изменения валютного курса. Таким образом, фирма столкнется с конкурентным риском в тот момент, когда она инвестирует деньги для работы на рынке с сильной иностранной конкуренцией или для получения товаров или сырья за границей. Такие инвестиции включают развитие новых продуктов, сети распределения, заключение иностранных контрактов на поставку, а также создание производственных мощностей. В этом случае валютный контрактный риск появляется позднее, когда фирма начнет осуществлять валютно-деноминированные покупки и продажи.

Измерение валютно-экономического риска довольно затруднено, так как невозможно оценить эффекты изменений валютного курса без одновременного анализа воздействия на денежные потоки относительных темпов инфляции, которые лежат в их основе, связанных с каждой валютой. В силу этого на конкурентный риск компании воздействуют лишь изменения в реальном валютном курсе.

Соответственно значительное изменение в номинальном валютном курсе, сопровождаемое равным изменением в уровне цен, не будет иметь воздействия на относительные конкурентные позиции отечественных фирм и их иностранных конкурентов, а следовательно, не изменит реальных денежных потоков.

Наоборот, если изменится реальный курс, то это изменит относительные цены, т.е. пропорции цен отечественных товаров к ценам иностранных товаров, а следовательно, относительную конкурентоспособность фирмы. Без изменений относительных цен фирма не сталкивается с реальным конкурентным валютным риском. Если поддерживается паритет покупательной способности, то движение валютного курса точно покрывает изменения в уровне иностранных цен, не затрагивая при этом величину денежных потоков в отечественной валюте.

Если фирма входит в контракты, фиксированные в иностранной валюте (торговый контракт, долговое обязательство с фиксированной процентной ставкой, долговременный лизинг, трудовые контракты, рента), и эти контракты индексированы, а реальный курс остается постоянным, то валютный риск элиминируется.

Метод сценарного анализа подразумевает оценки различных возможных сценариев изменения цены (требуется не менее 7), на основании чего оцениваются также и возможные убытки. Размер капитала в данном случае определяется как максимальная из всех рассмотренных вариантов величина убытков.

В мировой практике основным эконометрическим методом к оценке рыночного риска в настоящее время является методика ValueatRisk (VaR).ValueatRisk является стоимостной мерой риска, которая показывает, какую величину с заданной вероятностью не превысят убытки за прогнозируемый интервал времени. Математически данное определение можно представить следующим образом:

где X – величина возможных потерь,

Принято выделять следующие параметры VaR: доверительный уровень, временной горизонт и базовая валюта. Применение данной методологии в качестве внутренней для оценки рыночного риска в банковском секторе подразумевает выполнение некоторых количественных стандартов, установленных регулятором. Так, по нормативам Базеля-II доверительный уровень должен составлять 99%, а временной горизонт прогноза – 10 дней. Кроме того, устанавливается, что объем выборки данных для расчета должен охватывать период не менее года.

Условно все методы оценки VaR можно разделить на 2 группы: параметрические и непараметрические.

Самым популярным методом из группы параметрических является дельта-нормальный метод, в соответствии с которым предполагается, что рыночные факторы распределены по нормальному закону, а их изменения связаны с финансовыми показателями организации линейно. Конкретное значение VaR в данном случае находится по формуле:

где

Данный метод является двухпараметрическим: величина VaR зависит от среднего значения и стандартного отклонения, что значительно упрощает необходимые вычисления. Однако очень часто на практике такой подход может приводить к получению неадекватных результатов, вследствие реальной смещенности распределения рыночных факторов. Попытка учесть данный факт содержится в другом подходе из группы параметрических — гамма-нормальном методе[7, с. 306]. Данный метод является трехпараметрическим, так как величина VaR зависит также и от коэффициента асимметрии:

где

Иным способом избавится от недостатков дельта-нормального подхода является использование других форм распределений (например, Стьюдента), а также специальных моделей оценки и прогноза величины стандартного отклонения. Рассмотрим некоторые наиболее популярные модели такого типа.

Страновой риск — это риск неблагоприятных действий суверенного правительства, под которым понимается вероятность того, что действия центрального (суверенного) правительства могут оказать прямое и/или косвенное влияние на способность должника своевременно и в полном объеме исполнять свои обязате

Оценка странового риска представляет большую важность для иностранных инвесторов, а также очень важна для корректной оценки затрат по привлечению иностранного капитала для компаний, выходящих на международные рынки капитала, — кредитные, облигационные и рынки акций.

Большинство ученых-финансистов, исследующих проблемы странового риска склонны полагать, что в оценочных процедурах страновой риск следует включать в ставку дисконтирования, а не в прогнозный денежный поток. В этом случае ставка дисконтирования будет содержать в себе так называемую премию за страновой риск, или спред.

r – требуемая доходность иностранного инвестора

rf– безрисковая ставка.

4.2.1. Оценки странового риска

Для количественной оценки этой премии в современной финансовой практике используются два подхода :

- Экспертная оценка;

- Рыночная оценка.

Экспертная оценка странового риска

Экспертный анализ и оценку странового риска в настоящее время осуществляют многочисленные исследовательские центры и институты, эксперты международных организаций , а также различные рейтинговые агенства:

· Business Environmental Risk Intelligence ( BERI );

· Control Risks Information Services;

· Economist Intelligence Unit;

· Political Risk Services: International Country Risk Guide ( IRCG );

· Moodys Investor Services.

И хотя методологии оценивания страновых рисков у этих организаций разнятся, тем не менее общим для них является вынесение экспертного суждения, которые облекаются в рейтинговую шкалу и соответствующие этим рейтингам надбавки за страновой риск.

В основе модели, которую предложил в 1997 г. американский экономист Дим, лежит расчет шести макроэкономических показателей :

· Коэффициент покрытия резервами месячного импорта;

· Отношение дефицита платежного баланса к ВВП;

· Отношение объема внешних заимствований к ВВП;

· Отношение дефицита бюджета к ВВП;

· Реальный прирост ВНП;

Интегральная оценка странового риска получается путем расчета индекса Z . Эта модель позволяет объяснить величину кредитного спреда по облигациям «брейди» ( Brady-bonds) для растущих рынков.

Анализируя риск непогашения по суверенным государственным займам на международных рынках, международное рейтинговое агенство S&P на основе расчета вероятности дефолта определяет рейтинговый класс и соответствующие им типичные кредитные спреды доходности для растущих рынков. См табл.4.5..

Таблица 4.5.. Типичные кредитные спреды доходностидля растущих рынков по версии агенства S&P

| Страновой рейтинг | Кредитный спред % (к казн. обл. США) |

| АА | 0,75 |

| А+ | 1,25 |

| ВВВ+ | 1,5 |

| ВВВ | 1,7 – 2,0 |

| ВВВ- | 2,5 |

| ВВ+ | 3,0 |

| ВВ | 3,5 |

| ВВ- | 4,0 |

| В | 5,0 |

Если , к примеру, России присвоен рейтинг ВВВ — , а безрисковая ставка доходности по казначейским обязательствам США с такой же дюрацией, равна 4.24%, то обратившись к данным таблицы, можно рассчитать требуемую доходность от вложений в Российские еврооблигации с учетом премии за страновой риск ( для 30-летних евробондов).

r = 4,24% + 2,5% = 6,74%

Для оценки делового риска в сегменте растущих рынков, к каковым относится и Россия, большое внимание в последние годы уделяется фактору коррупции, который также включается в международные рейтинги.

Рыночная оценка странового риска.

В отличие от экспертных оценок, в рыночном подходе надбавка за страновой риск вы- числяется в явном виде на основе рыночных цен облигаций и акций. Как учесть страновой риск компаниям, оценивающим свои международные проекты, а также рассчитать стоимость компании с учетом ее международной деятельности?

Большинство ученых- финансистов, исследующих проблемы странового риска склонны полагать, что в оценочных процедурах страновой риск следует включать в ставку дисконтирования, а не в прогнозный денежный поток. В этом случае ставка дисконтирования будет содержать в себе так называемую премию за страновой риск:

r – требуемая доходность иностранного инвестора

rf– безрисковая ставка

премия за риск – выражает надбавку к безрисковой ставке.

. Для исчисления риска по заемному капиталу используется модель рыночного спрэда доходности – разница в доходности обращающихся на рынке государственных облигаций ( как правило, еврооблигаций) и облигаций развитых стран ( США или ЕС) , выраженных в одной валюте и имеющих один и тот же срок до погашения. Рыночный спред рассчитывается в разрезе разных стран на ежедневной основе и может быть ориентиром для инвесторов, формирующих свои инвестиционные портфели с учетом риска. В табл.4.8.. рассчитаны рыночные спреды доходности на основе данных торгов по государственным еврооблигаций и кредитным дефолтным свопам.

Табл.4.7..Рыночные спрэды доходности к доходности американских казначейских

| Евробонды | YTM | Спрэд по евробондам ( в б.п.) | Спрэд по дефолтному свопу ( CDS) ( в б.п.) |

| Россия-30 Украина.-20 Казахстан-30 Бразилия-40 Мексика-30 | 2.88 7, 76 2.04 1,07 3,96 | 117 605 33 -64 225 | 141 703 164 110 100 |

Дата добавления: 2018-06-27 ; просмотров: 1162 ; Мы поможем в написании вашей работы!

Источник