- МСФО, Дипифр

- Ставка дисконтирования для инвестиционного проекта. Это WACC — средневзвешенная стоимость капитала.

- Мало знать формулу, надо понимать ее смысл!

- Ставка дисконтирования — это стоимость привлечения финансирования для инвестиционного проекта

- Источники финансирования

- Акционерный капитал и нераспределенная прибыль — одна цена

- Формула WACC. WACC (Weigthed Average Cost of Capital) — это средневзвешенная стоимость капитала

- 1. Как рассчитать W в формуле WACC — по рыночной или по балансовой стоимости капитала?

- 2. Как рассчитать R в формуле WACC?

- Всегда ли надо считать WACC компании?

- Ставка дисконтирования на 2015 год

- Расчет средневзвешенной стоимости капитала WACC в Excel

- Формула расчета средневзвешенной стоимости капитала

- Направления применения средневзвешенной стоимости капитала

- Расчет WACC для компаний ЗАО

- Пример №2. Расчет WACC по балансу в Excel

- Модификация формулы WACC

МСФО, Дипифр

Ставка дисконтирования для инвестиционного проекта. Это WACC — средневзвешенная стоимость капитала.

Мало знать формулу, надо понимать ее смысл!

В Интернете достаточное количество статей, в которых обсуждаются способы расчета ставки дисконтирования. Большинство из таких публикаций представляют собой набор непонятных формул, причем чаще всего обозначения переменных в таких формулах различаются на разных интернет-ресурсах. При ближайшем рассмотрении все эти формулы являются правильными, вот только разобраться в этом человеку, приступающему к изучению финансов и инвестиционного анализа, не представляется возможным.

В целом создается впечатление, что многие авторы сайтов сами не очень разбираются в предмете, а просто переписывают известные и доступные им учебники. Я постараюсь в данной статье привести не просто формулы расчета ставки дисконтирования, а объяснить, почему ее нужно рассчитывать именно так, а не иначе. Во всяком случае, почему финансовый мир до сих пор делает это именно так. Потому что цель всех публикаций данного сайта — докапываться до сути предмета.

Но начинать изучение вопросов, связанных со ставкой дисконтирования, надо не с этой статьи. Если Вы зашли на эту страницу с поиска яндекса или гугла, советую предварительно прочитать публикации, рассказывающие о методах оценки инвестиционных проектов: NPV (метод чистой приведенной стоимости) и IRR (метод внутренней нормы доходности). Не лишним будет также прочитать и третью статью по теме: сравнение методов NPV и IRR.

Ставка дисконтирования — это стоимость привлечения финансирования для инвестиционного проекта

Оценка инвестиционной привлекательности проекта методом NPV (чистой приведенной стоимости) предполагает дисконтирование денежных потоков от проекта. При этом ставку дисконтирования надо каким-то образом определить, что является не такой уж простой задачей. По своей сути ставка дисконтирования здесь — это ставка привлечения финансирования/капитала для проекта.

Это можно показать на простом примере. Допустим, мы взяли кредит в банке под 10% годовых. Чтобы проект был прибыльным, денежные потоки от проекта должны покрывать все расходы, а также выплаты процентов по кредиту. Расходы учитываются в самих потоках денежных средств (притоки минус оттоки), а выплаты процентов будут учтены через дисконтирование. Поэтому мы должны применить к проектным денежным потокам ставку дисконтирования, равную в данном случае проценту по банковскому кредиту, так как источник финансирования в данном случае единственный. Если при дисконтировании денежных потоков от проекта по этой ставке NPV проекта равно нулю, то, значит, денежные потоки достаточны только для того, чтобы заплатить банку. Если NPV будет положительным, то эта положительная сумма будет нашей прибылью после уплаты банковских процентов.

Чисто математически, как мы помним, в методе NPV предполагается, что ставка инвестирования и ставка привлечения финансирования равны друг другу. Таким образом, величина NPV показывает прибыль от проекта в абсолютной сумме денежных средств. В методе IRR рассчитывается внутренняя доходность проекта в процентах, которая при сравнении со процентной ставкой финансирования, показывает прибыль от проекта в процентных пунктах.

Таким образом, чтобы рассчитать ставку дисконтирования для оценки инвестиционного проекта, надо вычислить стоимость финансирования этого проекта. Если у нас есть единственный источник финансирования, то определить ставку дисконтирования проще простого. Если таких источников несколько, то задача несколько усложняется.

Источники финансирования

Существует три источника финансирования инвестиций: можно 1) взять в долг (банк, выпуск облигаций) 2) выпустить акции и 3) использовать внутренние ресурсы (накопленную нераспределенную прибыль). Если инвестор является уже действующей компанией, то для него (инвестора) обычно доступны все три источника привлечения финансовых средств. Если это компания новая, только создающаяся (start-up), то, очевидно, что источник финансирования будет только один — взять в долг у того, кто даст (венчурные фонды). То же самое относится и к обычному человеку, вроде нас с вами: если мы захотим начать собственное дело, единственным источником финансирования для нас может быть только кредит в банке или у друзей.

Собственно говоря, чтобы рассчитать стоимость привлечения финансирования (часто говорят, стоимость привлечения капитала), нужно определить стоимость финансирования/капитала из каждого источника (долговой, акционерный и внутренний) и взять средневзвешенную величину.

В большинстве публикаций упоминаются термины «собственный и заёмный капитал». Заемный капитал — это те денежные средства, которые мы берем в долг. Собственный капитал — это привлечение средств через выпуск акций и то, что можно взять внутри компании, т.е. из нераспределенной прибыли. То есть тот капитал, который принадлежит акционерам компании. При этом стоимость внутреннего источника капитала (нераспределенной прибыли) равняется доходности, которую инвесторы требуют от вложений в акции компании, т.е. процентная ставка при финансировании проекта при выпуске новых акций и из внутренних ресурсов будет одинаковой. Почему это так?

Акционерный капитал и нераспределенная прибыль — одна цена

Чистая прибыль — это прибыль от операций компании, которая остается после выплаты налогов и, разумеется, после выплаты процентов по всем долгам. Менеджмент компании может использовать эту прибыль либо для выплаты дивидендов акционерам, либо для реинвестирования в бизнес. Нераспределенная прибыль — это чистая прибыль после выплаты дивидендов, та прибыль, которая осталась в компании для развития. Акционеры могут вложить полученные дивиденды в другие акции, в облигации, в другой бизнес. Поэтому компания должна зарабатывать при инвестировании собственных средств как минимум столько, сколько заработали бы акционеры, вложив свои дивиденды самостоятельно в проекты с аналогичным риском. Иначе (если компания не будет приносить им ожидаемый доход) они продадут акции компании и вложат полученные деньги в другие акции или проекты. Вот почему стоимость собственного капитала, заключенного в нераспределенной прибыли (той прибыли, которая не выплачена в виде дивидендов) равна доходности, которую акционеры ожидают от вложений в акции рассматриваемой компании.

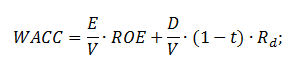

Формула WACC. WACC (Weigthed Average Cost of Capital) — это средневзвешенная стоимость капитала

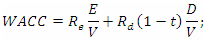

Стоимость финансирования (ставка дисконтирования) — это средневзвешенная стоимость привлечения финансирования/капитала из разных источников. Простейшая формула для расчета средневзвешенной стоимости капитала может быть записана в таком виде:

где Wд и Wa — это целевые веса для долгового (д) и собственного (принадлежащего акционерам) (а) капитала (W от слова weight = вес). Понятно, что Wд + Wa = 1.0.

а Rд и Ra — это соответствующая стоимость капитала (R от слова Rate = ставка процента)

Процентные выплаты по долговым обязательствам являются вычитаемыми из базы по налогу на прибыль. В некоторых статьях про ставку дисконтирования употребляется термин «налоговый щит», что является дословным переводом английского термина tax shield. Если принять во внимание, что проценты по долговым обязательствам уменьшают налогооблагаемую прибыль, то формула WACC примет окончательный вид:

где Т — ставка налога на прибыль, выраженная в долях от единицы

При ставке налога на прибыль в России в размере 20% величина (1-T) равна 1-0,2 = 0,8. Эффект «налогового щита» несколько уменьшает средневзвешенную стоимость капитала.

1. Как рассчитать W в формуле WACC — по рыночной или по балансовой стоимости капитала?

Wд представляет собой долю долгового капитала в общем (долговой+собственный) капитале компании. Соответственно, Wa — это доля собственного капитала в общем капитале. Измеряется в долях от единицы.

- Wд = Долговой/(Долговой+Собственный капитал) — доля заемного капитала в общем капитале компании

- Wa = Собственный/(Долговой+Собственный капитал) — доля собственного капитала в общем капитале компании

Чтобы рассчитать соотношение долгового и собственного капитала можно использовать либо рыночную, либо балансовую стоимость. Стоимость в данном случае означает в денежных единицах (рублях), а не в процентах.

Для компаний, акции которых котируются на фондовом рынке, нужно использовать рыночные стоимости долгового и собственного капитала.

- Рыночная стоимость собственного капитала (обыкновенных акций) для публичной компании рассчитывается как рыночная цена акции, умноженная на их количество в обращении.

- Рыночная стоимость заемного капитала в случае облигаций, которые торгуются на финансовом рынке, рассчитывается аналогично стоимости акций в обращении — произведение цены на количество. В случае долговых обязательств, не обращающихся на рынке, нужно рассчитывать амортизированную стоимость такого финансового обязательства (кто изучает МСФО, тот легко это сделает)

- При использовании рыночной стоимости капитала нераспределенная прибыль отдельно не учитывается, поскольку она уже учтена в рыночной стоимости акций

Западные учебники по финансам рекомендуют по возможности использовать величины рыночной стоимости долгового и собственного капитала для расчета WACC. Для компаний, акции которых не торгуются на фондовом рынке, можно взять стоимость капитала из баланса. В этом случае собственный капитал будет включать и резерв нераспределенной прибыли. Само собой более точные значения W в таком случае будут получены при использовании финансовой отчетности по стандартам МСФО.

2. Как рассчитать R в формуле WACC?

Проще всего определить ставку процента по долговому капиталу. Если она не прописана в договоре (с банком), то известны, по крайней мере, все денежные платежи, связанные с долговым обязательством. В этом случае нужно определить внутреннюю норму доходности, это эффективная процентная ставка по финансовому инструменту. Она же и будет величиной Rд в формуле WACC. Понятно, что если компания привлекает денежные средства с использованием различных долговых инструментов, ставки % по ним могут быть разными. Тогда в расчете WACC надо будет использовать средневзвешенную величину % по всем долговым обязательствам.

Гораздо сложнее оценить стоимость собственного капитала. Для этого существуют несколько методов, самый известный из которых, это метод CAPM (Capital Asset Pricing Model). Эта тема достаточна обширна, поэтому она заслуживает отдельной статьи, которая будет написана в ближайшем будущем.

Всегда ли надо считать WACC компании?

Использование WACC в качестве ставки дисконтирования для любого инвестиционного проекта оправдано только в том случае, если финансирование не является целевым. То есть если компания постоянно привлекает капитал из различных источников и использует его из единого пула для финансирования всех своих проектов.

В теории менеджмент каждой компании понимает, какая структура капитала является оптимальной для максимизации стоимости акций на фондовом рынке. Привлекая финансирование из различных источников, менеджмент старается сохранять эту заданную структуру капитала в любой момент времени. Такая ситуация возможна только в крупных компаниях, да и то в идеальном случае.

В реальной жизни при планировании инвестиционных проектов менеджмент компании, как правило, под каждый новый проект ищет конкретные источники денежных средств. В этом случае в качестве ставки дисконтирования при расчете NPV проекта надо использовать средневзвешенную стоимость финансирования из этих источников. А если это единственный целевой кредит в банке, то денежные потоки от проекта необходимо дисконтировать по % ставке этого кредита.

На этом повествование о ставке дисконтирования не заканчивается. Остались еще вопросы, связанные с определением стоимости собственного капитала, с учетом влияния инфляции при анализе инвестиционных проектов. В одной из предыдущих статей я привела 7 ситуаций, в которых стандарты МСФО требуют применять дисконтирование. Какую ставку дисконтирования нужно использовать в этих случаях и написано ли что-то в МСФО по этому поводу? На эти вопросы я постараюсь ответить в будущих публикациях на данном ресурсе.

Ставка дисконтирования на 2015 год

Среди поисковых запросов в яндексе и в гугле этот запрос занимает далеко не последнее место. Интересно, что хотят найти люди в Интернете, задавая в поиске эту фразу?

Ставка дисконтирования для анализа инвестиционных проектов должна рассчитываться на индивидуальной основе для каждого инвестора, а, возможно, и для каждого проекта (при условии его целевого финансирования). Надеюсь, что данная статья поможет кому-то хотя бы понять направление, в котором надо действовать при выборе ставки дисконтирования для своих будущих проектов. Конечно, на ее величину влияет общее состояние экономики и уровень процентных ставок в государстве, который прямо зависит от ставки рефинансирования Центробанка. Но никто не скажет вам и не решит за вас, какую ставку дисконтирования вы должны использовать в 2015 году для анализа своих будущих инвестиций. В вопросах денег так же, как и в вопросах любви, лучше разбираться самостоятельно.

В любом деле успех кроется в серьезной аналитической работе и в грамотном просчете вариантов.

Источник

Расчет средневзвешенной стоимости капитала WACC в Excel

Средневзвешенная стоимость капитала (англ. WACC, Weighted Average Cost of Capital, аналог: средневзвешенная цена капитала) применяется для оценки доходности капитала компании, нормы прибыльности инвестиционного проекта и бизнеса. В статье мы рассмотрим как происходит расчет средневзвешенной стоимости капитала WACC в Excel с использованием модели оценки капитальных активов (CAMP) и на основе финансовой отчетности и баланса.

Формула расчета средневзвешенной стоимости капитала

Суть WACC заключается в оценке стоимости (доходности) собственного и заемного капитала компании. В собственный капитал входят: уставной капитал, резервный капитал, добавочный капитала и нераспределенной прибыли. Уставной капитал -это капитал внесенный учредителями. Резервный капитал – это денежные средства предназначенные для покрытия убытков и потерь. Добавочный капитал – это денежные средства полученные в результате переоценки имущества. Нераспределенная прибыль – это денежные средства полученные после вычета всех выплат и налогов.

Формула расчета средневзвешенной стоимости капитала WACC следующая:

где: re – доходность собственного капитала организации;

rd — доходность заемного капитала организации;

E/V, D/V – доля собственного и заемного капитала в структуре капитала компании. Сумма собственного и заемного капитала формирует капитал компании (V=E+D);

t – процентная ставка налога на прибыль.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Направления применения средневзвешенной стоимости капитала

Модель WACC используется в инвестиционном анализе как ставка дисконтирования в расчетах показателей эффективности инвестиционного проекта: NPV, DPP, IP. (⊕ 6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI)

В стратегическом управлении для оценки динамики изменения стоимости организации. Для этого WACC сопоставляется с рентабельностью активов (ROA). Если WACC>ROA, то экономическая добавленная стоимость (EVA) уменьшается и компания “теряет” стоимость. Если WACC ROA

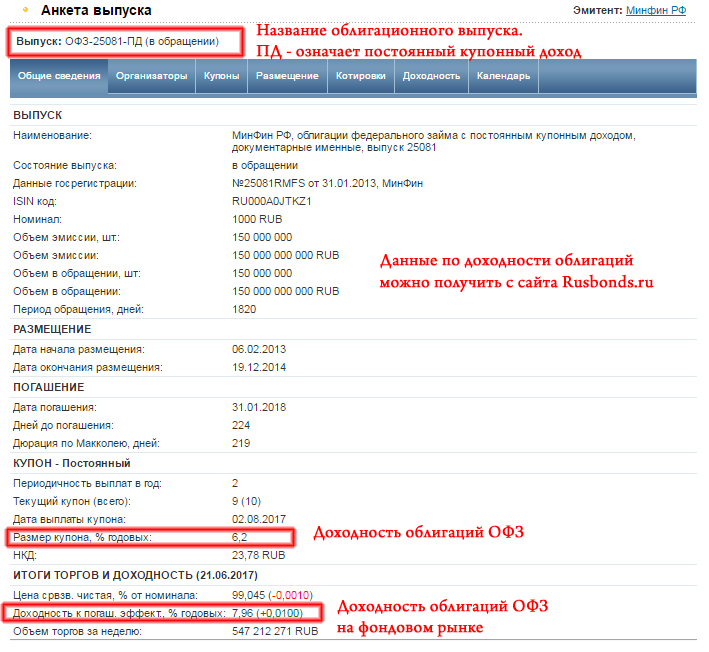

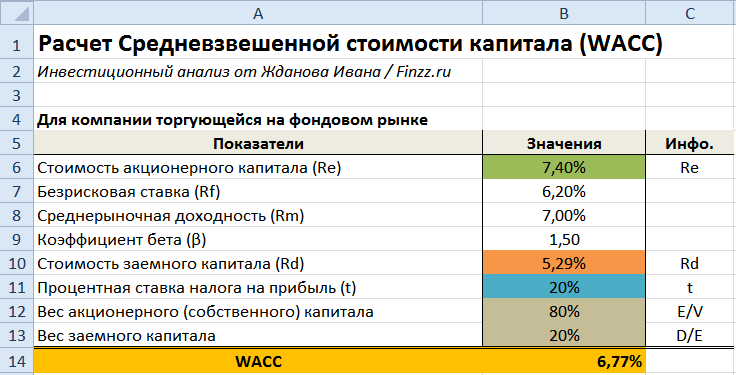

Доходность по безрисковому активу (Rf) может быть взята как доходность государственных облигаций ОФЗ. Данные доходности облигаций можно посмотреть на сайте rusbonds.ru. Для расчета мы будем использовать купонный доход 6,2%. На рисунке ниже показана карточка облигаций ОФЗ-ПД ⇓

Среднерыночная доходность (Rm) представляет собой среднюю доходность рыночного индекса РТС или ММВБ (на сайте Московской биржи → Посмотреть архив данных индекса). Нами был взята доходность в размере 7%.

Коэффициент бета показывает чувствительность и направленность изменения доходности акции к доходности рынка. Данный показатель рассчитывается на основе доходностей индекса и акции. Более подробно про расчет коэффициента бета читайте в статье: → Расчет коэффициента бета в Excel. В нашем примере коэффициент бета равен 1.5, что означает высокую изменчивость акции по отношению к рынку. Формула расчета стоимости собственного (акционерного) капитала следующая:

Стоимость собственного капитала = B7+B9*(B8-B7)

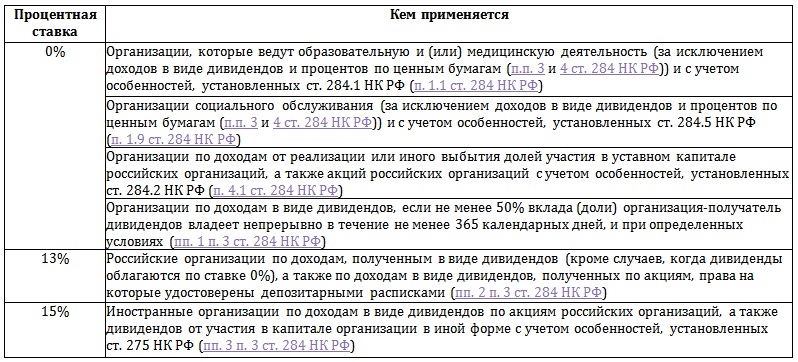

Стоимость заемного капитала (Rd) – представляет собой плату за пользованием заемными денежными средствами. Данное значение мы можем получить на основе баланса компании, пример расчета данных значений разобран ниже. Процентная ставка налога на прибыль составляет 20%. Ставка налога на прибыль может меняться в зависимости от вида деятельности компании.

Вес акционерного и заемного капитала были в примере взяты за 80 и 20% соответственно. Формула расчета WACC следующая:

Расчет WACC для компаний ЗАО

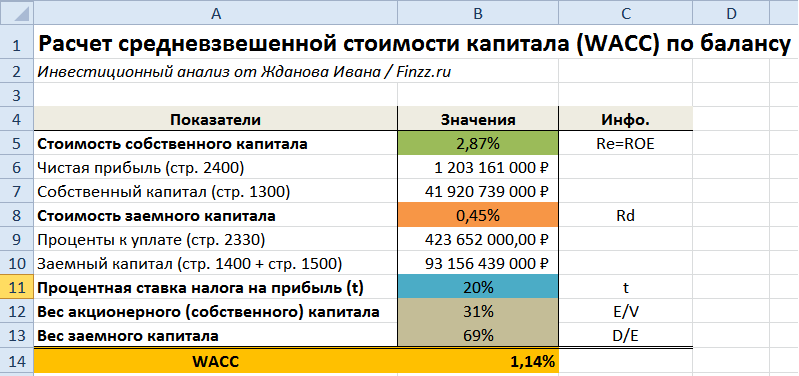

В одном из этапов расчета средневзвешенной цены капитала необходимо рассчитать прогнозируемую доходность собственного капитала (Re), которая, как правило, рассчитывается с помощью модели CAPM. Для корректного применения данной модели необходимо наличие торгуемых на рынке обыкновенных акций. Так как компании ЗАО не имеют публичных эмиссии акций, то оценить доходность капитала рыночным способом невозможно. Поэтому доходность собственного капитала может быть оценена на основе финансовой отчетности – коэффициента ROE (рентабельность собственного капитала). Данный показатель отражает какую норму прибыли создает собственный капитал компании. В результате Re = ROE

Формула расчета WACC будет модифицирована.

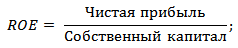

Пример №2. Расчет WACC по балансу в Excel

Разберем пример расчета WACC по балансу организации. Данный подход применяется когда компания не имеет эмиссии обыкновенных акций на фондовом рынке или они низковолатильны, что не позволяет на основе рыночного подхода оценить доходность (эффективность) капитала компании.

Оценку будем проводить на основе баланса ОАО КАМАЗ. Несмотря на то что данная компания имеет обыкновенные акции их волатильность на рынке слишком слабая, чтобы можно было адекватно оценить доходность собственного капитала по модели CAPM.

Баланс организации можно скачать с официального сайта или → скачать Финансовая отчетность ОАО КАМАЗ в формате .PDF. Первый параметр формулы – стоимость собственного капитала, которая будет рассчитываться как рентабельность собственного капитала организации. Формула расчета следующая:

Чистая прибыль отражается в строке 2400 в отчете о финансовых результатах, размер собственного капитала в строке 1300 бухгалтерского баланса. Вносим данные в Excel.

Стоимость собственного капитала = B6/B7

На следующем этапе необходимо рассчитать стоимость заемного капитала, которая представляет собой плату за пользование заемными средствами, другими словами процент который организация платит за привлеченные денежные средства. Проценты уплаченные на конец отчетного года представлены в строке 2330 бухгалтерского баланса, величина заемного капитала представляет собой сумму долгосрочных и краткосрочных обязательств (строка 1400 + строк 1500) в отчете о финансовых результатах. Формула расчета стоимости заемного капитала следующая:

Стоимость заемного капитала =B9/B10

На следующем этапе вносим значения процентной ставки налога. Размер налога на прибыль составляет 20%. Для расчета долей собственного и заемного капитала необходимо применить уже имеющие данные и формулы:

Вес собственного капитала = B7/(B7+B10)

Вес заемного капитала = B10/(B7+B10)

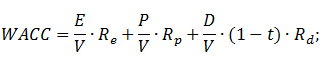

Модификация формулы WACC

Рассмотрим один из вариантов модификации формулы расчета средневзвешенной стоимости капитала. Если организация имеет привилегированные и обыкновенные акции на фондовом рынке, то формула расчета WACC видоизменяется:

E/V – доля обыкновенных акций в собственности организации;

P/V – доля привилегированных акций в собственности компании;

D/V – доля заемного капитала (Сумма E+P+D=V);

Re – доходность обыкновенных акций;

Rp – доходность привилегированных акций;

Rd – стоимость заемного капитала;

t – налог на прибыль.

Резюме

Модель средневзвешенной стоимости (цены) капитала WACC актуально применять при расчете по финансовой отчетности, так как в этом случае доходность собственного капитала рассчитывается по балансу. Если для расчета доходности собственного капитала применяется методы CAPM, модель Гордона и т.д., то значение WACC будет искажено и не будет иметь практического применения. Метод, как правило, используется для оценки уже существующих бизнесов, проектов и компаний и менее применим для оценки стартапов.

Источник