Методы оценки инвестиций: сравнение методов

Инвестор, принимающий решение о вложении своего капитала в бизнес-проект, в большинстве случаев руководствуется рациональными аргументами, которые выражены в конкретных цифрах, сроках и понятиях.

Деловой практикой и экономической наукой за всю индустриальную эпоху накоплен солидный инструментарий, позволяющий оценить перспективы практически любого инвестиционного проекта. Разнообразие методов и способов оценки инвестиций в современной коммерческой деятельности можно по своей структуре разделить на две большие группы:

- Фундаментальный анализ, включающий в себя исследование и оценку всех факторов внешней среды, связанных с реализацией инвестиционного проекта, например, рыночную конъектуру, правовые и социальные условия, влияние на окружающую среду и т.п.

- Технический анализ, который основан на изучении и расчете показателей самой деятельности проекта или компании в отношении ее производственной, финансовой и технологической составляющих.

Кроме этого, общий подход к оценке инвестиций основывается не только на расчете статистических данных, имеющих в большинстве своем характер учета прошлых событий, но и на анализе инвестиционного проекта в его динамическом развитии, как это показано на рисунке ниже.

При таком динамическом прогнозировании и анализе учитываются как постоянные факторы, так и переменные, что позволяет определять все изменения рыночной ситуации, рассчитывать предельные значения риска, сроки окупаемости и т.д. Немаловажную часть анализа инвестиционного проекта составляют источники информации и данных.

Исходные данные для оценки инвестиций могут быть получены:

- Финансовой отчетности компании (если инвестирование осуществляется в действующий бизнес)

- Статистические данные, получаемые из открытых источников государственных организаций или частных аналитических агентств, консалтинговых компаний

- Сравнительных исследований по аналогичным проектам (бенчмаркинг)

- Экспертные оценки на разных этапах реализации проектов

- Собственные исследования, основанные на информации, полученной из любых доступных источников.

В дополнение к этому оценка долгосрочных инвестиций может также включать в себя различные модели или разработку сценарных условий развития, для получения которых привлекаются специалисты разных прикладных научных областей.

Основные методы оценки инвестиций и практические аспекты их применения

В общем виде по своему функциональному исполнению все виды и методы оценки инвестиций делятся на две большие группы:

- Качественные методы оценки — включают в себя способы анализа и выработки рекомендации для инвестора, основанных на изучении (прогнозировании) данных, которые не могут быть выражены в количественных параметрах, например, социальный или экологический эффект, степень восприятия продукции потребителем, оценка качества управления инвестициями (компетентность менеджмента, мотивация персонала). Для работы с такими неявными качественными данными применяются:

- Индексные параметры, составленные на базе исторических данных, выраженных в некоторой степени оценки, например, негативная, нейтральная, позитивная.

- Бальная система оценок, когда каждое из условий или факторов выражено в относительной бальной оценке

- Экспертные методы анализа и оценки, при которых используются знания и опыт специалистов по конкретной проблеме реализации проекта, например, социологи для исследования отношения населения к строительству объектов химического производства.

- Второй большой группой методов используемых для оценки инвестиций, являются количественные или аналитические модели.

Наиболее известными и широко применяемыми на практике являются такие динамические модели (методы учета инфляции при оценке инвестиций), как:

- Чистая текущая стоимость NPV (Net Present Value).

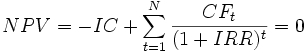

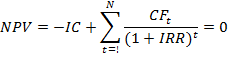

- Внутренняя норма рентабельности IRR (Internal Rate of Return).

- Индекс прибыльности PI (Profitability Index).

- Динамический срок окупаемости DPP (Discounted Payback Period).

Краткая характеристика этих методов выглядит следующим образом:

- Метод чистой текущей стоимости NPV (Net Present Value)

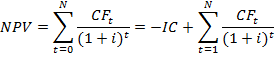

При использовании данного метода предполагается, что целью компании является максимизация ее стоимости. Метод основан на сравнении величины исходных инвестиций с потоками доходов, которые данные инвестиции генерируют на протяжении прогнозного периода.

Поскольку денежные потоки распределены во времени, то они дисконтируются с помощью коэффициента r, устанавливаемого инвестором самостоятельно, исходя из ежегодной нормы (процента) возврата капитала, который он хочет или может иметь на инвестируемый им капитал. Кроме этого, этим коэффициентом производится оценка влияния инфляции на инвестиционную деятельность, поскольку норма прибыли всегда должна быть выше процента обесценивания денег.

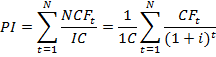

Индекс прибыльности показывает относительную прибыльность проекта или дисконтированную величину денежных поступлений от проекта в расчете на единицу вложений:

Динамический (с учетом дисконтирования) срок окупаемости учитывает стоимость денег во времени.

Этот метод заключается в расчете периода времени, который понадобится для возврата первоначально вложенного капитала с заданной (требуемой) нормой доходности.

Вторую группу аналитических методов представляют не дисконтированные методы оценки инвестиций, наиболее информативными из которых являются:

- Срок окупаемости (payback period – PP) – это ожидаемый период возмещения первоначальных вложений из чистых поступлений, получаемых проектом (где чистые поступления представляют собой денежные поступления за вычетом расходов). Метод предполагает расчет срока, в течение которого предприниматель сможет вернуть первоначально авансированный капитал. Таким образом определяется время, за которое поступления от оперативной деятельности предприятия покроют затраты на инвестиции.

Общая формула расчета показателя PP имеет вид:

где Pk – годовой доход, генерируемый проектом, IC – размер исходных инвестиций.

- Бухгалтерская норма доходности ARR (Accounting Rate of Return)

Этот метод основан на использовании бухгалтерских характеристик инвестиционного проекта. Бухгалтерская норма доходности — это отношение среднегодовой прибыли (PN) к вложенному капиталу (среднегодовому размеру инвестиций).

Данная величина предоставляет информацию о влиянии инвестиций на бухгалтерскую отчетность компании. Показатели бухгалтерской отчетности являются важнейшими при анализе инвесторами и акционерами инвестиционной привлекательности компании.

Заключение

Сравнение методов оценки инвестиций, исходя из практики их использования, показывает, что нет единого и универсального алгоритма, подходящего для всех инвестиций. Поэтому инвестору для разработки наиболее подходящего формата инвестиционного анализа следует в качестве приоритета выбирать те методы, которые рассматривают весь процесс в динамике (т.е. с расчетом будущей перспективы).

Кроме того, что необходим анализ проекта, в который предстоит вкладывать средства, имеет смысл также произвести оценку самой системы управления инвестициями, т.е., готовность инвестора или его структур к выполнению задач управления деньгами во времени, в условиях неопределенности и риска.

Источник

Методы оценки инвестиционных проектов

Рубрика: Экономика и управление

Дата публикации: 08.10.2014 2014-10-08

Статья просмотрена: 9927 раз

Библиографическое описание:

Печатнова, А. П. Методы оценки инвестиционных проектов / А. П. Печатнова. — Текст : непосредственный // Молодой ученый. — 2014. — № 17 (76). — С. 316-318. — URL: https://moluch.ru/archive/76/12858/ (дата обращения: 11.06.2021).

Важным направлением в деятельности предприятия является формирование и реализация инвестиционной политики. Эффективность инвестиционных проектов оказывает влияние на развитие предприятия и его финансовое состояние. Поэтому вопрос о методах оценки инвестиционных проектов в настоящее время является весьма актуальным, так как привлечение инвестиций позволяет достигать различных целей предприятия.Цель оценки может меняться в зависимости от требований инвестора проекта, например, для государства это может быть улучшение социальных условий, для предпринимателей это доход, и т. д.

Сам же инвестиционный процесс состоит из 3 этапов:

1. Определение цели и направления инвестирования, (принимается решение об инвестировании).

2. Непосредственно инвестирование в проект.

3. Стадия окупаемости проекта и обеспечение плановой нормы доходности инвестору. При удачном инвестировании выполняются все поставленные цели, окупаются все инвестиционные расходы.

В современной экономике существует множество разных методов оценки инвестиционных проектов, из которых наиболее эффективными считаются: статические, динамические, альтернативные.

Каждый метод обладает своими преимуществами и недостатками. Статистический метод характеризуется простотой расчётов и наглядностью. При этом выбор базы сравнения нормативного срока окупаемости, субъективен. Этот метод не учитывает доходность проекта за пределами срока окупаемости и поэтому не может применяться при сравнении проектов с одинаковым сроком окупаемости, но с различными сроками реализации проекта. Кроме того этим методом нельзя оценивать инновационные проекты связанные с созданием новых продуктов [1].

Динамические (дисконтированные) методы основаны на концепции временной стоимости денег. В отечественной и зарубежной практике принятия инвестиционных решений получили распространение следующие, ставшие классическими, дисконтированные методы оценки эффективности инвестиционных проектов, основанные на расчете показателей:

— чистая текущая (приведенная) стоимость инвестиций(NPV);

— индекс рентабельности инвестиций(PI);

— внутренняя норма доходности (рентабельности) инвестиций(IRR);

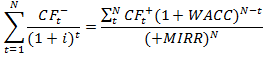

— модифицированная внутренняя норма доходности (MIRR)

NCF (netcashflow) — чистые денежные потоки(дисконтированные);

WACC — средневзвешенная стоимость капитала;

N — длительность проекта;

На практике существуют сложности в методах определения нормы дохода, что связанно со сложность расчётов, которые носят в основном технический характер (вычисления могут быть отрицательными, что будет является особенностью вычисления). Так же слабо разработан вопрос корректности использования чистого дисконтного дохода при оценке эффективности проектов, например, если чистый дисконтный доход положителен, неважно насколько он низкий, проект всегда считается эффективным [1].

Альтернативные методы оценки инвестиционных проектов:

— метод скорректированной приведённой стоимости;

— метод добавленной стоимости;

— метод реальных опционов.

При использовании метода скорректированной приведённой стоимости весь денежный поток делиться на несколько составляющих, и рассматривается каждый в отдельности, при этом он учитывает стоимость страхования рисков, государственные и муниципальные субсидии и льготы. Этим методом особенно удобно оценивать проекты с различными источниками финансирования и нестандартным налогообложением. Недостатком этого метода является то, что для оценки требуется подготовка большого количества дополнительной информации.

Рассчитывается как чистая стоимость (NPV) плюс приведённая стоимость (PV) [1].

Метод добавленной стоимости основан на том, что доходность инвестиций должна превышать средневзвешенную стоимость капитала. Преимущество модели в том, что она позволяет выявить неэффективное использование средств в инвестиционных проектах. При этом модель не учитывает прогнозных данных денежных потоков. Существует опасность некорректности расчёта некоторых показателей для проектов со сложными денежными потоками, в которых учитывается временной фактор, и стоимость денег в реальном времени.

Представляет собой разность двух величин — стоимости реализованной готовой продукции и стоимости продуктов, затраченных на её производство [1].

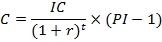

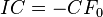

Метод реальных опционов является одним из самых гибких методов, предполагающий возможность создать или приобрести активы в течении некоторого времени. Преимуществом метода является то, что он позволяет оценить всю ценность проекта и рассчитывается следующим образом:

где IC — инвестированный капитал; r — ставка дисконта; t — срок действия

опциона; PI — ожидаемое значение индекса прибыльности. [3,4].

Все методы имеют свои преимущества и недостатки. И не гарантируют эффективность принятых решений т. к. любой инвестиционный проект направлен в будущее, но необходимость принятия решения существует уже сегодня, поэтому любой инвестиционный проект связан с неопределённостью и рисками.

Учёт неопределённости имеет большое значение приоценки инвестиционных проектов. И для более точных результатов необходимо определить степень неопределённости инвестиционного проекта, которая может варьироваться от полной определённости, при которой существует только один исход реализации инвестиционного проекта, неопределённости с несколькими возможными исходами каждый из которого можно предвидеть, неопределённость, при которой существуют варианты которые предвидеть невозможно и полная неопределённость где невозможно узнать чем закончиться реализация инвестиционного проекта.

Любая неопределённость неразрывно связанна рисками, которые могут повлиять на оценку проекта.

Существует несколько видов рисков в инвестиционных проектах: экономические, финансовые, экологические, социальные, политические, законодательные, криминальные, природно-климатические.

При анализе инвестиционных проектов необходимо выявить внешние факторы, которые могут вызвать отклонения в эффективности инвестиционного проекта, величину возможных отклонений в финансовых показателях, определить факторы которые способны вызвать отклонения от эффективности инвестиционного проекта. Всё это позволит сократить возможные риски и избежать потерь при реализации инвестиционного проекта.

После выбора метода оценки инвестиционного проекта стоит обратить внимание и на сам инвестиционный процесс. Любой инвестиционный процесс имеет две составляющие, это расход денежных средств (отток), и извлечение полезного эффекта от инвестирования (приток) [3,5].

Таким образом, правильный выбор метода оценки инвестиционного проекта позволит наиболее точно оценить эффективность проекта,что позволит руководству предприятия и инвесторам объективно взглянуть на доходность и успешность его реализации.

1. Кувшинов М. С., Комарова Н. С. Анализ и прогноз эффективности инвестиционных проектов промышленных предприятий//Вестник ЮУрГУ. Серия: Экономика и менеджмент. -2013. -№ 2. ‑С.74–79.

2. Матвеев Д. М. Современное состояние и перспективные направления развития сельского хозяйства в условиях вступления в ВТО/Матвеев Д. М., Макарова Ю. Ю.//Молодой учёный. -2013. -№ 7. –С 210–213.

3. Калугин В. А., Титова И. Н.. Моделирование инвестиционного процесса в условиях неопределённости//Научные ведомости БелГУ. Серия: История. Политология. Экономика. Информатика. 2009. № 12–1.

4. Матвеев Д. М. Повышение эффективности государственной поддержки технического переоснащения сельского хозяйства/Матвеев Д. М., Стадник А. Т., Крохта М. Г.//Вестник НГАУ. -2012. -Том -3 -№ 24. –С132–136.

5. Матвеев Д. М. Организационно-экономический механизм освоения достижений научно-технического прогресса в сельском хозяйстве/Матвеев Д. М., Тен Е. Д.//АПК: экономика, управление. -2010. -№ 9. –С 81–83.

6. Букреева А. А. Учет инвестиционного риска при использовании метода реальных опционов для целей антикризисной инвестиционной политики// Вестник ТГУ. 2011, № 2.

Источник