Понятие и разработка обоснования инвестиций

Обоснование инвестиций – это процесс, направленный на разработку доказательств целесообразности осуществления капиталовложений. Традиционно он имеет экономические, финансовые и социальные аспекты.

Прежде чем сделать итоговый вывод о том, что рассматриваемые вложения необходимы, инвестор проводит анализ текущей ситуации в экономике, рассматривает основные макроэкономические показатели, разбирает технические сложности, оценивает уровень потенциальных рисков.

Факторы, подлежащие рассмотрению

Прежде всего необходимо понимать, что экономическое обоснование инвестиций для частного инвестора и компании всегда будет разниться. В последнем случае количество аспектов, которые следует проанализировать гораздо больше.

Факторы, подлежащие обязательному рассмотрению для частного инвестора:

- цели инвестирования;

- фактические условия вложений.

Помимо перечисленных аспектов, руководство предприятия или компании также рассматривает:

- инвестиционную политику и стратегию развития;

- достаточность производственных ресурсов и мощностей предприятия для реализации конкретного проекта;

- изучение рынка на предмет того насколько будет востребованы запланированные к выпуску товары;

- достаточность квалификации сотрудников компании.

Экономическое обоснование

Процесс экономического обоснования инвестиций находится в непосредственной зависимости от предполагаемого объема вложений. Чем больше они планируются, тем более глубоким и тщательным должен быть производимый анализ, а также оценка объекта инвестирования.

Подобная аналитическая работа имеет своей задачей оценить существующее финансовое состояние предприятия. В ходе таких мероприятий формируется бюджет инвестиционного проекта. Также немаловажную роль играет определение источников финансирования будущих вложений. Результатом всех этих изысканий становится принятие окончательного решения по инвестициям.

В основе экономического обоснования вложений всегда лежат инвестиционная политика и стратегия развития компании. Обязательным является создание расчета по ее финансовой устойчивости. Дополнительно оцениваются инвестиционные риски и окупаемость вложений.

Технико-экономическое обоснование

Современный уровень развития науки и техники подразумевает создание технико-экономического обоснования крупных капиталовложений.

До принятия окончательного решения нужно провести оценку всех производственных факторов на предприятии. Ревизии подлежат материальные, трудовые и финансовые ресурсы. Особенность подобного анализа является среднесрочный и долгосрочный горизонт планирования.

Такое обоснование призвано выявить возможность успешной реализации инвестиционного проекта на предприятии при условии минимизации производственных и маркетинговых издержек.

Разработка инвестиционного обоснования

Зачастую разработка обоснования инвестиций может составлять от 5 до 10% от совокупных затрат инвестора. Такие существенные расходы связаны с тем, что обоснование инвестиций представляет собой объемный документ, к формированию которого зачастую могут привлекаться сторонние высококвалифицированные кадры.

Ниже будет приведена примерная структура подобного документа. Естественно, необходимо понимать, что в каждом конкретном случае состав данного документа может достаточно существенно видоизменяться.

Обоснование инвестиций.

- Оглавление.

- Резюмирующая часть инвестиционного проекта.

- Отраслевая специфика и состояние рынка.

- Основная цель инвестиционного проекта.

- Анализ финансового, производственного и кадрового потенциала предприятия.

- Прогноз и динамика развития рынка.

- Управление и команда проекта.

- Оценка потенциальной прибыльности и окупаемости проекта.

- Анализ потенциальных рисков.

Только после проведения всех описанных выше исследований инвестор может приступать к реализации запланированных инвестиций.

Источник

Методы экономического обоснования инвестиционных проектов

Инвестиционный проект – планируемая и осуществляемая система мероприятий по вложению капитала в создаваемые материальные объекты, технологические процессы, а также в различные виды предпринимательской деятельности в целях ее сохранения и расширения.

Метод оценки инвестиционного проекта – правило отбора наиболее перспективного инвестиционного проекта из числа рассматриваемых.

Оценка экономической эффективности инвестиций в основном определяется размером полученной прибыли (дохода). Соизмеряя прибыль с величиной авансированного капитала, определяют уровень доходности вложенных средств.

Для оценки эффективности инвестиционных проектов используются простые (статистические) методы и динамические (методы дисконтирования).

При простых методах денежные потоки, возникающие в разные моменты времени, оцениваются как равноценные. Простыми методами рассчитывают:

1. Норму прибыли. Чистую прибыль (доход) проекта сравнивается с инвестиционными затратами. Норма прибыли показывает, какая часть инвестиционных затрат возмещается в виде прибыли в течение одного интервала планирования. При сравнении проектов выбирается проект с наибольшим значением нормы прибыли.

Метод используется при заключении о целесообразности дальнейшего анализа или отказа от проекта на самой ранней стадии.

Например, авансированный капитал – 10 млн. денежных единиц, а прибыль от продажи товаров составила 2,5 млн. денежных единиц, тогда ставка доходности равна 25%. Сравнивая полученную ставку со среднерыночной, получим реальную оценку уровня доходности.

2. Срок окупаемости проекта.Общий объем инвестиций сравнивается с суммой прибыли, полученной за год (в нашем случае 10/2,5=4 года).

Срок окупаемости – это период, в течение которого возмещается первоначальная стоимость проекта независимо от временной стоимости денег. Величина срока окупаемости зависит от равномерности или неравномерности осуществления инвестиций и распределения по годам прогнозируемых доходов от инвестиций.

При сравнении нескольких вариантов отбирается проект с наименьшим сроком окупаемости.

Используется для выбора проектов в условиях высокой инфляции и нестабильности при дефиците ликвидных оборотных средств.

К недостатку простых методов относится то, что не учитывается временной аспект стоимости денег. В связи с инфляционными процессами стоимость денег в течение времени меняется.

Поэтому сравнение различных инвестиционных проектов и выбор лучшего из них рекомендуется производить методами дисконтирования (сложными) с использованием различных показателей, к которым относятся:

1.чистый дисконтированный доход (ЧДД), или интегральный доход;

2. индекс доходности (ИД);

3. внутренняя норма доходности (ВНД);

4. дисконтированный срок окупаемости.

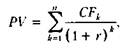

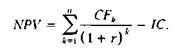

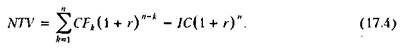

Чистый дисконтированный доход (ЧДД),или чистая приведенная стоимость (NPV) определяется как разность дисконтированных денежных потоков и расходов, производимых в процессе реализации инвестиций за прогнозный период.

ЧДД=

где Rt — поступления от реализации проекта (все: производственные и непроизводственные, связанные с реализацией данного проекта); 3t — текущие затраты на реализацию проекта;

Условия принятия ИП сводятся к следующему:

Если NPV>0, то проект следует принять;

NPV 1, проект эффективен, т. е. сумма дисконтированных текущих доходов (поступлений) по проекту превышает величину дисконтированных капитальных вложений. Если PI

Индекс доходности — относительный показатель доходности ИП и характеризует уровень доходов на единицу затрат, чем больше значение данного показателя, тем выше отдача денежной единицы, инвестированной в проект.

Внутренняя норма доходности (IRR, ВНД) — это та норма (ставка) дисконта, при которой величина доходов от текущей деятельности предприятия в процессе реализации равна дисконтированным капитальным вложениям (NPV проекта =0). Внутренняя норма доходности определяется исходя из решения следующего уравнения:

где Евн — внутренняя норма доходности проекта, которую необходимо определить.

Внутренняя норма доходности характеризует максимальную отдачу, которую можно получить от проекта, т. е. ту норму прибыли на вложенный капитал, при которой чистый дисконтированный доход равен нулю. При этом внутренняя норма доходности представляет собой предельно допустимую стоимость денежных средств (величину процентной ставки по кредиту, размер дивидендов по эмитируемым акциям и т. д.), которые могут привлекаться для финансирования проекта.

Если расчет ЧДД инвестиционного проекта дает ответ на вопрос, является он эффективным или нет при некоторой заданной норме дисконта (Е), то ВНД проекта определяется в процессе расчета и затем сравнивается с требуемой инвестором нормой дохода на вкладываемый капитал.

Если ВНД равна, или больше требуемой инвестором нормы дохода на капитал, то инвестиции в данный инвестиционный проект оправданы, и может рассматриваться вопрос о его принятии. В противном случае инвестиции в данный проект нецелесообразны.

Практически вычисление величины ВНД производится методом последовательного приближения с помощью программных средств типа электронных таблиц.

Преимуществами использования метода расчета (ВНД) IRR можно назвать такие, что показатель IRR не зависит от ставки дисконтирования и учитывает изменение стоимости денег во времени, а также позволяет судить о запасе финансовой прочности проекта. Среди недостатков метода выделяется то, что при высокой величине IRR небольшое изменение во временной структуре денежных потоков приводит к значительному изменению показателя IRR. Кроме этого, для одного проекта могут существовать как несколько корней уравнения NPV = 0, так и ни одного.

Дисконтированный срок окупаемости проекта (DPP)— время, за которое поступления от производственной деятельности предприятия покроют затраты на инвестиции. Измеряется он в годах или месяцах.

Результаты и затраты, связанные с осуществлением проекта, можно вычислять с дисконтированием или без него. Соответственно получатся два различных срока окупаемости. Срок окупаемости рекомендуется определять с использованием дисконтирования.

Наряду с перечисленными критериями в ряде случаев возможно использование и ряда других: точки безубыточности, простой нормы прибыли, капиталоотдачи и т.д. Но ни один из перечисленных критериев сам по себе не является достаточным для принятия проекта. Решение об инвестировании средств в проект должно приниматься с учетом значений всех перечисленных критериев и интересов всех участников инвестиционного проекта.

Очевидно, что все рассмотренные методы, отдельно взятые, не являются достаточной основой для принятия решения и приемлемости или неприемлемости инвестиционного проекта. Например, расчет NPV(ЧДД) важен, т.к. показывает увеличение дохода, генерируемого проекта, показатель IR(ИД) измеряет доход на единицу инвестируемых средств, IRR(ВНД) также оценивает доходность инвестиций и содержит информацию о «резерве безопасности проекта». Таким образом, для всесторонней оценки инвестиционных проектов целесообразно использовать все рассмотренные методы, т.к. каждый из них дает дополнительную полезную информацию, необходимую для принятия конечного решения.

Источник

Тема 17 МЕТОДЫ ОБОСНОВАНИЯ РЕАЛЬНЫХ ИНВЕСТИЦИЙ

После изучения темы вы сможете получить представление:

• о сущности инвестиционной деятельности предприятия;

• критериях оценки инвестиционных проектов;

• преимуществах и недостатках отдельных критериев оценки проектов;

• оценке проектов в условиях инфляции и риска;

• способах формирования бюджета капитальных вложений и его оптимизации.

17.1. Критерии оценки инвестиционных проектов

Оценка инвестиционного проекта — это некоторая техника обоснования целесообразности и выгодности его реализации. Безусловно, любой проект можно отбирать к реализации, руководствуясь в той или иной мере интуицией, однако ориентация на методы количественного обоснования, рассматриваемые в данной главе, представляется более оправданным способом.

17.1.1. Вводные замечания

В основе принятия управленческих решений инвестиционного характера лежит оценка и сравнение объема предполагаемых инвестиций и будущих денежных поступлений. Общая логика анализа с использованием формализованных критериев очевидна: необходимо сравнить величину требуемых инвестиций с прогнозируемыми доходами. Поскольку сравниваемые показатели относятся к разным моментам времени, ключевой проблемой здесь является их сопоставимость. Относиться к ней можно по-разному в зависимости от существующих объективных и субъективных условий: темпа инфляции, размера инвестиций и генерируемых поступлений, горизонта прогнозирования, уровня квалификации аналитика и т. п.

Критические моменты в оценке единичного проекта или составления бюджета капиталовложений: (а) прогнозирование объемов реализации с учетом возможного спроса на продукцию (поскольку большинство проектов связано с дополнительным выпуском продукции); (б) оценка притока денежных средств по годам;

(в) оценка доступности требуемых источников финансирования; (г) оценка приемлемого значения стоимости капитала, используемого в качестве ставки дисконтирования.

Анализ возможной емкости рынка сбыта продукции, т. е. прогнозирование объема реализации, наиболее существенен. Его недооценка может привести к потере определенной доли рынка сбыта, а переоценка — к неэффективному использованию введенных по проекту производственных мощностей, т. е. к неэффективности сделанных капиталовложений.

Что касается оценки притока денежных средств по годам, то основная проблема возникает в отношении последних лет реализации проекта, поскольку чем дальше горизонт планирования, т. е. чем более протяжен во времени проект, тем более неопределенными и рискованными рассматриваются притоки денежных средств. Поэтому могут выполняться несколько расчетов, в которых в отношении поступлений последних лет реализации проекта могут вводиться понижающие коэффициенты либо эти поступления ввиду существенной неопределенности могут вообще исключаться из анализа.

Как правило, компании имеют множество доступных к реализации проектов, а основным ограничителем является возможность их финансирования. Источники средств существенно варьируют по доступности. Наиболее доступны собственные, средства, т. е. прибыль, далее (по мере увеличения срока мобилизации) следуют банковские кредиты, займы, новая эмиссия. Как уже отмечалось выше, эти источники различаются не только продолжительностью срока их вовлечения в инвестиционный процесс, но и стоимостью капитала, величина которой зависит от многих факторов. Кроме того, стоимость капитала, привлекаемого для финансирования проекта, в ходе его реализации может меняться (как правило, в сторону увеличения) в силу разных обстоятельств. Это означает, что проект, принимаемый при одних условиях, может стать невыгодным при других. Разные проекты не одинаково реагируют на увеличение стоимости капитала. Так, проект, в котором основная часть притока денежных средств падает на первые годы его реализации, т. е. возмещение сделанных инвестиций осуществляется более интенсивно, в меньшей степени чувствителен к удорожанию стоимости за пользование источником средств.

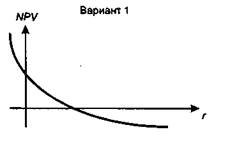

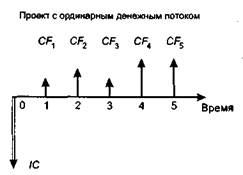

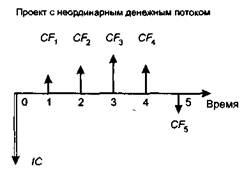

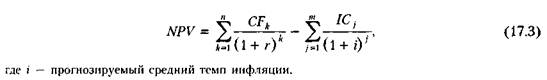

Весьма наглядным инструментом в анализе инвестиционных проектов в сфере реальных инвестиций является графическое представление соответствующего денежного потока (рис. 17.1). Стрелка, направленная вверх, характеризует приток денежных средств; стрелка, направленная вниз, — их отток. С формальной точки зрения, любой инвестиционный проект зависит от ряда параметров, которые подлежат оценке и нередко задаются в виде дискретного распределения, что позволяет проводить этот анализ как имитационное моделирование. Рис. 17.1. Варианты графического представления типового инвестиционного проекта В теории и практике инвестиционного анализа разработаны критерии оценки проектов. Под критериями оценки инвестиционных проектов (Criteria for Projects Appraisal) будут пониматься показатели, используемые (а) для отбора и ранжирования проектов, (б) оптимизации эксплуатации проекта, (в) формирования оптимальной инвестиционной программы. Критерии, используемые в анализе инвестиционной деятельности, можно разделить на две группы: основанные на дисконтированных оценках и основанные на учетных оценках. В первом случае во внимание принимается фактор времени, во втором — нет. В первую группу входят следующие критерии: чистая дисконтированная стоимость (Net Present Value, NPV), чистая терминальная стоимость (Net Terminal Value, NTV), индекс рентабельности инвестиции (Profitability Index, PI)-, внутренняя норма прибыли (Internal Rate of Return, 1RR), модифицированная внутренняя норма прибыли (Modified Internal Rate of Return, MIRR), дисконтированный срок окупаемости инвестиции (Discounted Payback Period, DPP). Во вторую группу входят срок окупаемости инвестиции (Payback Period, РР) и учетная норма прибыли (Accounting Rate of Return, ARR). Следует отметить два обстоятельства. Во-первых, ни один критерий не может ‘ рассматриваться как безусловный и неоспоримый аргумент. Принятие решения в отношении такого сложного явления, как инвестиционный проект, должно основываться на комплексе доводов, в числе которых могут быть один или несколько формализованных критериев. Во-вторых, русскоязычная терминология в разделе, посвященном управлению инвестиционными проектами, не устоялась, поэтому в литературе можно встретить другие варианты наименований критериев; в частности, весьма распространены названия NPV «чистая приведенная стоимость», «чистый приведенный эффект», «чистая настоящая стоимость» и др. Рассмотрим идеи, лежащие в основе методов оценки инвестиционных проектов, использующих данные критерии. 17.1.2. Метод расчета чистой дисконтированной стоимости Под чистой дисконтированной стоимостью (Net Present Value, NPV) понимается разность суммы элементов возвратного потока и исходной инвестиции, дисконтированных к началу действия оцениваемого проекта. Критерий принимает во внимание временную ценность денежных средств. В основу данного метода оценки заложено следование основной целевой установке, определяемой собственниками компании, — повышение ценности фирмы, количественной оценкой которой служит ее рыночная стоимость. Соответственно целесообразность принятия проекта зависит от того, будет ли иметь место приращение ценности фирмы в результате реализации проекта. Поскольку принятие решений по инвестиционным проектам чаще всего инициируется и всегда осуществляется не собственниками компании, а ее управленческим персоналом, молчаливо предполагается, что цели собственников и высшего управленческого персонала конгруэнтны, т. с. негативные последствия возможного агентского конфликта не учитываются. Метод основан на сопоставлении величины исходной инвестиции (1C) с общей суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока. Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью ставки г, устанавливаемой аналитиком (инвестором) самостоятельно, исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый им капитал. Пусть делается прогноз, что инвестиция (1C) будет генерировать в течение п лет годовые доходы в размере OF,, CF2. CF„. Общая накопленная величина дисконтированных доходов (Present Value, PV) и чистая дисконтированная стоимость (NPV) соответственно рассчитываются по следующим формулам (следствие DCF- модели для данного вида задачи): Имея в виду упомянутую выше основную целевую установку, на достижение которой направлена деятельность любой компании, можно дать экономическую интерпретацию трактовки критерия NPV с позиции ее собственников, которая определяет логику критерия NPV: • если NPV 0, то в случае принятия проекта ценность компании, а следовательно, и благосостояние ее собственников увеличатся; поэтому проект следует принять. Следует особо прокомментировать ситуацию, когда NPV = 0. Благосостояние владельцев компании после расчетов с инвестором по ставке г не меняется, однако инвестиционные проекты нередко принимаются управленческим персоналом самостоятельно, при этом менеджеры могут руководствоваться своими предпочтениями. Проект с NPV = 0 имеет дополнительный аргумент в свою пользу. В случае реализации проекта капитал собственников не возрастет, но объем производства возрастет, т. е. масштаб компании увеличится. Поскольку нередко такое увеличение рассматривается как положительная тенденция (например, с позиции менеджеров, аргументация такова: чем крупнее компания, тем престижнее работать; кроме того, и жалованье нередко выше), проект все же принимается. Заметим, что осознанное применение того или иного критерия возможно лишь в случае, если аналитик (инвестор) адекватно осознает его экономический смысл. В приложении к рассматриваемому критерию заметим, что показатель NPV отражает прогнозную оценку изменения экономического потенциала фирмы в случае принятия рассматриваемого проекта, причем оценка делается на момент окончания проекта, но с позиции текущего момента времени, т. е. начала проекта. Ниже будет показано, что этот показатель аддитивен в пространственно-временном аспекте, т. е. NPV различных проектов можно суммировать. Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного при анализе оптимальности инвестиционного портфеля. При прогнозировании доходов по годам необходимо учитывать все виды поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом. Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов. Напротив, если закрытие проекта предполагает затраты по ликвидации связанных с ним последствий (например, восстановление экологии), то они должны быть учтены как отток средств в соответствующем году. Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение т лет, то формула для расчета NPV модифицируется следующим образом: Расчет с помощью приведенных формул вручную трудоемок, поэтому для удобства применения методов, основанных на дисконтированных оценках, разработаны финансовые таблицы, в которых табулированы значения сложных процентов, дисконтирующих множителей, дисконтированного значения денежной единицы и т. п. в зависимости от временного интервала и значения ставки дисконтирования. (Напомним, что логика основных финансовых таблиц рассмотрена в гл. 6.) При расчете NPV, как правило, используется постоянная ставка дисконтирования, однако при некоторых обстоятельствах (например, ожидается изменение учетных ставок) могут использоваться индивидуализированные по годам значения ставки. Если в ходе имитационных расчетов приходится применять различные ставки дисконтирования, то, во-первых, формула (17.3) не применима и, во-вторых, проект, приемлемый при постоянной дисконтной ставке, может стать неприемлемым.

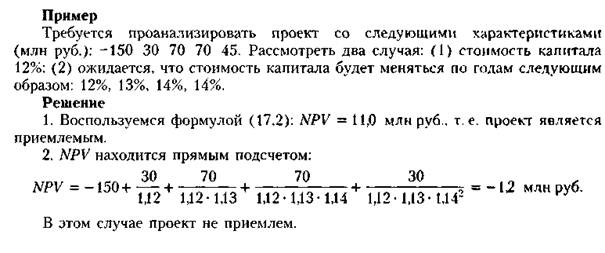

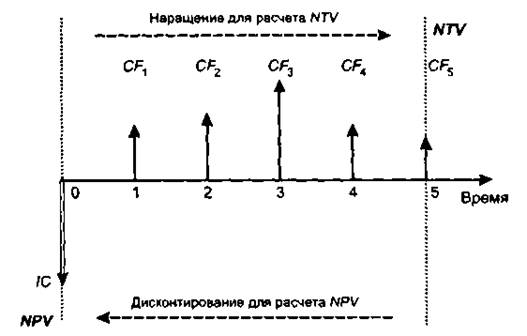

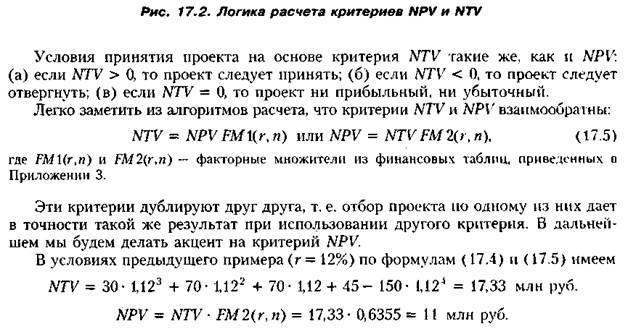

17.1.3. Метод расчета чистой терминальной стоимости Под чистой терминальной стоимостью (Net Terminal Value, NTV) понимается разность суммы элементов возвратного потока и исходной инвестиции, наращенных к моменту окончания оцениваемого проекта. Принимается во внимание временная ценность денежных средств; в основе критерия — DCF-модель. Логика расчета очевидна. Критерий NPV основан на приведении денежного потока к началу действия проекта, т. е. в его основе операция дисконтирования. Понятно, что можно воспользоваться и обратной, но родственной операцией — наращением (рис. 17.2). В этом случае элементы денежного потока будут приводиться (наращиваться) к моменту окончания проекта; величина, рассчитанная сопоставлением наращенных элементов потока, получила название чистой терминальной стоимости (синоним: чистая наращенная стоимость). Очевидно, что формула расчета критерия NTV имеет вид

17.1.4 Метод расчета индекса рентабельности инвестиции Индекс рентабельности инвестиции (Profitability Index, PI) — это отношение суммы дисконтированных элементов возвратного потока к исходной инвестиции. Критерий принимает во внимание временную ценность денежных средств. Этот метод является по сути следствием метода расчета NPV. Индекс рентабельности (РГ) также предусматривает сопоставление дисконтированных элементов возвратного потока с исходной инвестицией, но в виде не разности, а отношения. Расчет, следовательно, ведется по формуле (в условиях приведенных выше обозначений)

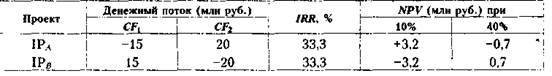

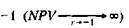

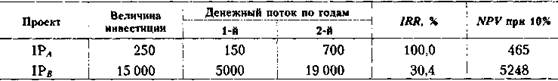

Сумма, сравниваемая с инвестицией 1C, представляет собой суммарную величину доходов, генерируемых проектом и дисконтированных к моменту инвестирования в проект. Очевидна логика применения критерия: (а) если Р! > 1. то проект следует принять; (б) если PI при приближении г к В-третьих, очевидно, что при г = 0 выражение в правой части (17.8) преобразуется в сумму элементов исходного денежного потока; график NPV пересекает ось ординат в точке, равной сумме всех элементов недисконтированного денежного потока, включая величину исходных инвестиций. В-четвертых, из формулы (17.8) видно, что для проекта, денежный поток которого, с позиции логики инвестирования и с определенной долей условности, можно назвать классическим в том смысле, что отток (инвестиция) сменяется притоками, в сумме превосходящими этот отток, соответствующая функция у = /(г) является убывающей, т. е. с ростом г график функции стремится к оси абсцисс и пересекает ее в точке 1RR. Для наиболее типовой ситуации характерно однократное пересечение графиком оси абсцисс (см. рис 17.3Y В-пятых, ввиду нелинейности функции В-шестых, благодаря тому, что нелинейна, критерий IRR не обладает свойством аддитивности. В дальнейшем мы будем неоднократно сталкиваться с ситуациями, иллюстрирующими сформулированные свойства критерия IRR. Показатель IRR измеряется в процентах и означает максимально допустимый уровень затрат по финансированию проекта, при достижении которого реализация проекта не приносит экономического эффекта, но и не дает убытка. Таким образом, смысл расчета внутренней нормы прибыли при анализе эффективности планируемых инвестиций, как правило, заключается в следующем: IRR показывает ожидаемую доходность проекта; следовательно, максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом [1] . Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает границу банковской процентной ставки, превышение которой делает проект убыточным. На практике любая коммерческая организация финансирует свою деятельность, в том числе инвестиционную, из разных источников. В качестве платы за пользование авансированными в деятельность организации финансовыми ресурсами она уплачивает проценты, дивиденды, вознаграждения и т. п., т, е. несет некоторые обоснованные расходы на поддержание своего экономического потенциала. Показатель, характеризующий относительный уровень этих расходов в отношении долгосрочных источников средств, называется средневзвешенной стоимостью капитала (WACC). Этот показатель отражает сложившийся в коммерческой организации минимум возврата на вложенный в его деятельность капитал, его рентабельность, и рассчитывается но формуле средней арифметической взвешенной. (Подробно о стоимости капитала вообще и показателе WACC, в частности, будет изложено в гл. 22.) Итак, экономический смысл критерия IRR заключается в следующем: коммерческая организация может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя «стоимость капитала» (Cost of Capital, СС), под которым понимается либо WACC, если источник средств точно не идентифицирован, либо стоимость целевого источника, если таковой имеется. Именно с показателем СС сравнивается IRR, рассчитанный для конкретного проекта, при этом связь между ними такова: (а) если: IRR > СС, то проект следует принять; (б) если IRR СС, то приростные затраты оправданны и целесообразно принять проект с большими капитальными вложениями. Исследования, проведенные в области финансового менеджмента, показали, что в случае противоречия более предпочтительно использование критерия NPV. Основные аргументы в пользу этого критерия: • NPV дает ожидаемую оценку прироста стоимости коммерческой организации в случае принятия проекта; критерий в полной мере отвечает основной цели деятельности управленческого персонала, которой является наращивание экономического потенциала компании, точнее, рыночной оценки капитала собственников; • NPV обладает свойством аддитивности, что позволяет складывать значения показателя NPV по разным проектам и использовать агрегированную величину для оптимизации инвестиционного портфеля. Рекомендация о предпочтительности критерия NPV высказывается в основном учеными, которые, формируя такое мнение, исходят из основной целевой установки, стоящей перед любой компанией, — максимизации благосостояния ее владельцев. Тем не менее на практике данная рекомендация не является доминирующей. Так, согласно данным Ю. Бригхема и Л. Гапенски, менеджеры американских компаний предпочитают критерий IRR критерию NPV в соотношении 3: 1 [Бригхем, Гапенски, т. 1, с. 226]. Высказывается и предположение, объясняющее эту ситуацию, — решения в области инвестиций легче принимать, основываясь на относительных, а не на абсолютных оценках. В Великобритании также было выполнено несколько исследований на предмет предпочтительности использования фирмами того или иного критерия. В 1976 г. Б. Карсберг и А. Хоуп опубликовали результаты обследования 325 фирм, входящих в тысячу крупнейших британских компаний. Используемые критерии по степени приоритетности расположились следующим образом: качественные (неформальные) критерии, IRR, РР, NPV, ARR [Carsberg, Норе]. В 1982 г. Р. Пайк обследовал 150 крупнейших британских компаний. 63% респондентов указали на важность применения качественных критериев; что касается предпочтительности и распространенности формализованных критериев, то они ранжировались следующим образом: РР, IRR, ARR, NPV [Pike], Высказывается несколько предположений, хотя бы отчасти объясняющих эту ситуацию. Во-первых, применение критерия IRR изначально не предполагает знания стоимости капитала, хотя, естественно, на заключительном этапе, т. е. этапе отбора того или иного проекта, такая информация необходима. Такая ситуация, кажущаяся на первый взгляд неопределенной, имеет свои неоспоримые преимущества: (а) стоимость источника финансирования может меняться с течением времени или с появлением некоторых дополнительных обстоятельств; (б) возможно подключение неформальных критериев. Безусловно, можно рассчитать NPV для разной стоимости капитала, но такие расчеты нередко представляются излишними п бесцельными ввиду отсутствия более или менее достоверной информации о стоимости капитала альтернативных источников финансирования. Во-вторых, среди практиков распространено мнение, что решения в области инвестиций легче принимать, основываясь на относительных оценках, являющихся более понятными и, главное, поддающихся сравнительному анализу. В-третьих, практики полагают, что критерий IRR дает возможность получить довольно быструю оценку степени рисковости того или иного проекта. Теоретически нельзя утверждать, что критерий NPV всегда является лучшим. В следующем разделе будут рассмотрены ситуации и дана интерпретация некоторых примечательных особенностей критерия IRR. На практике в большинстве компаний рассчитывается несколько критериев, при этом их значения используются в качестве лишь одного из формализованных аргументов при принятии решений в отношении инвестиционных проектов. 17.2. Сравнительная характеристика критериевNPV и IRR Как показали результаты многочисленных обследований практики принятия решений в области инвестиционной политики в условиях рынка, наиболее распространены критерии NPV и IRR. Однако возможны ситуации (и это неоднократно иллюстрировалось примерами), когда критерии противоречат друг другу, например, при оценке альтернативных проектов. Что касается показателя IRR, то он имеет ряд особенностей, причем некоторые из них осложняют применение этого критерия в анализе, а иногда делают это невозможным. Напротив, другие особенности критерия IRR дают основание сделать вывод о целесообразности его использования совместно с критерием NPV. Коротко охарактеризуем их. 1. В сравнительном анализе альтернативных проектов критерий IRR можно использовать условно. Так, если расчет критерия IRR для двух проектов показал, что его значение для проекта IP. больше, чем для проекта 1Рд, то чаще всего проект \РА может рассматриваться как более предпочтительный, поскольку допускает большую гибкость в варьировании источниками финансирования инвестиций, стоимость которых может существенно различаться. Поскольку IRR является относительным показателем, на его основе невозможно сделать правильные выводы об альтернативных проектах с позиции их возможного вклада в уве- лпчение капитала коммерческой организации; этот недостаток особенно выпукло проявляется, если проекты существенно различаются по величине денежных потоков. Проанализировать два альтернативных проекта, если стоимость капитала компании составляет 10%, Исходные данные и результаты расчетов приведены в табл. 17.6. Анализ проектов с различающимися по величине денежными потоками (тыс. руб.)

2. В предыдущем примере возникло определенное противоречие между критериями NPV и IRR. В отношении обоих критериев применялось правило: чем больше, тем лучше. В отношении IRR это правило не всегда корректно. Кроме того, при анализе многих инвестиционных проектов стандартного типа относительно большее значение IRR имеет специфический смысл. Дело в том, что в основе анализа инвестиционных проектов заложены прогнозные оценки, которые по своей природе всегда стохастичны, и потому выводы, основанные на таких оценках, связаны с определенным риском. Например, если были допущены ошибки в прогнозах и оценки значений денежного потока оказались завышенными, что возможно в отношении последних лет реализации проекта, то в какой степени это может повлиять на решение о приемлемости проекта? Такой же вопрос возникает по поводу применения того или иного значения ставки дисконтирования. Основной недостаток критерия NPV в том, что это абсолютный показатель, а потому он не может дать информации о так называемом резерве безопасности проекта. Имеется в виду следующее: если допущена ошибка в прогнозе денежного потока или ставки дисконтирования, то насколько велика опасность того, что проект, который рассматривался как прибыльный, окажется убыточным? Информацию о резерве безопасности проекта дают критерии IRR и Р1. Так, при прочих равных условиях чем больше IRR по сравнению с стоимостью капитала проекта, тем больше резерв безопасности. Что касается критерия PI, то правило здесь таково: чем больше значение PI превосходит единицу, тем больше резерв безопасности. Иными словами, с позиции риска, можно сравнивать два проекта по критериям 1RR и PI, но нельзя только по критерию NPV. Рассмотрим следующую ситуацию. Проект iPr имеет следующие прогнозные значения денежного потока (млн долл.): -100, 20, 25, 40, 70. Проанализировать целесообразность включения его в инвестиционный портфель при условии, что стоимость капитала 15%. Расчеты показывают, что проект приемлем, поскольку при г = 15% NPV^ — — 2,6 млн долл. Хотя проект обеспечивает высокий прирост капитала компании (по крайней мере в абсолютном выражении), ситуация не так проста. Действительно, поскольку значение внутренней нормы прибыли проекта IRR№ = 16%, т.е. очень близко к прогнозируемой стоимости капитала, очевидно, что проект IPc является весьма рисковым. Если предположить, что в оценке прогнозируемой стоимости источника допущена ошибка и реальное ее значение может возрасти до 17%, то мнение о проекте IPc кардинальным образом меняется. Его нельзя принять, так как значение его чистой дисконтированной стоимости становится отрицательным; » -2,3 млн долл. Данный пример показывает, что безусловная ориентация на критерий NPV не всегда оправданна. Высокое значение NPV само по себе не должно служить единственным и решающим аргументом при принятии решений инвестиционного характера, поскольку, во-первых, оно определяется масштабом проекта и, во-вторых, может быть сопряжено с высоким риском. Итак, высокое значение NPV не обязательно свидетельствует о целесообразности принятия проекта, поскольку не ясна степень риска, присущая этому значению NPV; напротив, высокое значение IRR во многих случаях указывает на наличие определенного резерва безопасности в отношении данного проекта. 3. Поскольку зависимость NPV от ставки дисконтирования г не линейна, значение NPV может существенно зависеть от г, причем степень этой зависимости различна и определяется динамикой элементов денежного потока.

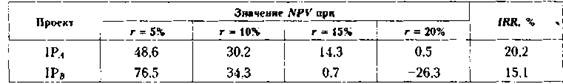

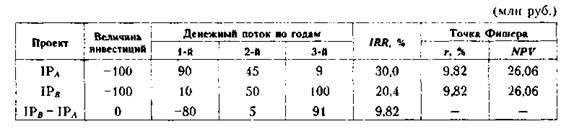

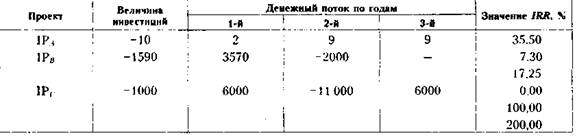

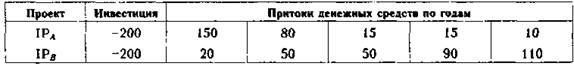

Из приведенных расчетов видно, что проекты IP,, и IPs не одинаково реагируют на изменение ставки дисконтирования. Действительно, при переходе от 10% к 15% NPV проекта IP в снижается на 98%, тогда как NPV проекта 1Р,.( снижается на 52,6%. Понятна причина такой неодинаковости. Проект 1Рд имеет убывающий денежный поток, а проект IPg — нарастающий. Поскольку интенсивность возмещения инвестиции в проекте 1Рд существенно выше, чем в проекте ГРВ, оп в меньшей степени реагирует на негативное увеличение значения ставки дисконтирования. Что касается проектов типа IPg, то они являются более рисковыми, о чем, кстати, можно судить и по значению JRR, Именно в отношении подобных проектов оценка должна выполняться в режиме имитационного анализа, подразумевающего учет поправки на риск. 4. Для проектов классического характера критерий IRR показывает лишь максимальный уровень затрат, который может быть ассоциирован с оцениваемым проектом. В частности, если стоимость инвестиций в оба альтернативных проекта меньше, чем значения IRR для них, выбор может быть сделан лишь с помощью дополнительных критериев. Более того, критерий IRR не позволяет различать ситуации, когда стоимость капитала меняется. Рассмотрим пример. В табл. 17.8 приведены исходные данные по двум альтернативным проектам. Требуется выбрать один из них при условии, что стоимость капитала, предназначенного для инвестирования проекта: (а) 8%; (б) 15%.

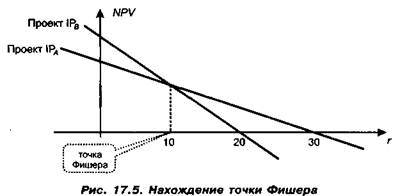

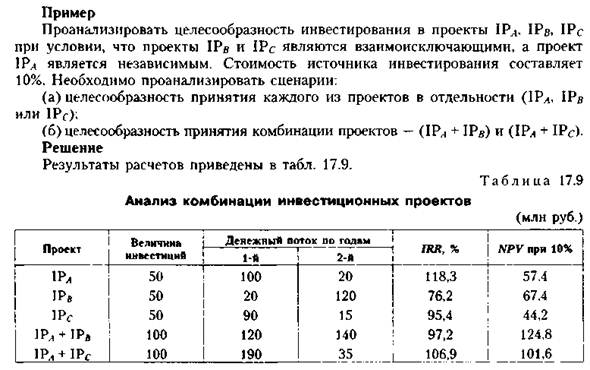

Если исходить из критерия IRR, то оба проекта в обеих ситуациях приемлемы и равноправны. Сделать выбор невозможно. Однако насколько безупречен такой вывод? Построим графики функции NPV = /(г) для обоих проектов (рис. 17.5). Абсцисса точки пересечения графиков (г-9,82%), показывающая значение ставки дисконтирования, при которой оба проекта имеют одинаковый NPV, называется точкой Фишера [Van Horne, Wachowicz, p. 383]. Она примечательна тем, что разделяет ситуации, которые улавливаются критерием NPV и не улавливаются критерием 1RR.

В нашем примере критерий IRR не только не может расставить приоритеты между проектами, но и не показывает различия между ситуациями. Напротив, критерий NPV позволяет расставить приоритеты в любой ситуации. Более того, он показывает, что ситуации принципиально различаются между собой. В случае (а) следует предпочесть проект IPs, поскольку он имеет больший NPV’, в случае (б) следует отдать предпочтение проекту IP4. Отметим, что точка Фишера для потоков IP,4 и 1Рд может быть найдена как IRR приростного потока (1РД — 1РВ) или, что то же самое, (IPfl — IPлУ корректен, поскольку резерв безопасности в обоих случаях весьма высок, но другая комбинация дает большее возможное увеличение капитала компании. Кроме того, видно, что свойством аддитивности обладает лишь критерий NPV. Видно, что все исходные проекты являются приемлемыми, поэтому необходимо проанализировать возможные их комбинации. По критерию IRR относительно лучшей является комбинация проектов IP-i и IPc, однако такой вывод не вполне 6. Не исключена ситуация, когда критерий IRR не с чем сравнивать. Это может быть в случае, если нет основания использовать в анализе постоянную цену капитала. Если источник финансирования — банковский кредит с фиксированной процентной ставкой, то стоимость капитала не меняется; чаще всего проект финансируется из разных источников, поэтому для оценки используется средневзвешенная стоимость капитала фирмы, значение которой может варьировать в зависимости от общеэкономической ситуации, текущих прибылей и т. п. 7. Критерий IRR совершенно непригоден для анализа неординарных инвестиционных потоков. Возникает как множественность значений IRR, так и неочевидность экономической интерпретации возникающих соотношений между показателем IRR и стоимостью капитала. Возможны также ситуации, когда положительного значения IRR попросту не существует, 17.4. Оценка инвестиционных проектов с неординарными денежными потоками В предыдущих разделах рассматривались стандартные, наиболее простые и типичные ситуации, когда денежный поток представляется по вполне определенной схеме: инвестиция, или отток, капитала (со знаком в расчетах) и поступления, или приток, капитала (со знаком «+* в расчетах). Однако возможны неординарные ситуации, когда оттоки и притоки денежных средств чередуются. В частности, вполне реальна ситуация, когда проект завершается оттоком капитала. Это может быть связано с необходимостью демонтажа оборудования, затратами на охрану окружающей среды и др. В этом случае некоторые из рассмотренных аналитических показателей с изменением исходных параметров могут меняться в неожиданном направлении, т. е. выводы, сделанные на их основе, могут быть не всегда корректными. Если вспомнить, что IRR является корнем (решением) уравнения NPV = О, а функция NPV = /(г) представляет собой алгебраическое уравнение k-ii степени, где k — число лет реализации проекта, то в зависимости от сочетания знаков и абсолютных значений коэффициентов число положительных решений уравнения может колебаться от 0 до к., Иными словами, если значения денежного потока чередуются по знаку, возможно несколько значений критерия IRR.

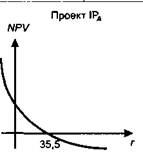

Если рассмотреть график функции NPV = /(г, С¥к), то возможно различное его представление в зависимости от значений ставки дисконтирования и знаков денежных потоков («+» или «-»). Можно выделить две принципиально различающиеся ситуации (рис. 17.6). Приведенные графики функции NPV = f(r,CFk) соответствуют следующим ситуациям: вариант 1 — имеет место первоначальное вложение капитала с последующими поступлениями денежных средств; вариант 2 — имеет место первоначальное вложение капитала, в последующие годы притоки и оттоки капитала чередуются. Первая ситуация наиболее типична: она показывает, что функция NPV = /(г) является убывающей с ростом ставки г и имеет единственное значение IRR. Во второй ситуации график может быть различным. В табл. 17.10 приведены варианты инвестиционных проектов, соответствующие описанным ситуациям; графики функции у = NPV = /(г) приведены на рис. 17.7.

С формальных позиций проект 1Рд имеет одно значение IRR, тогда как проекты 1Рд и IPt— — соответственно 2 и 3. Отсюда возникает любопытная ситуация, когда при изменении процентных ставок в экономике проект может меняться от приемлемого к неприемлемому. (Предлагаем читателю привести соответствующие примеры, в частности, в отношении проекта IPg.) Безусловно, приведенные ситуации искусственны, а проекты с неординарными денежными потоками и имеющие несколько значений IRR оцениваются с помощью дополнительных критериев. Вновь повторим очевидную мысль, которой целесообразно придерживаться любому аналитику и менеджеру: формальные критерии не могут быть единственным и непреложным аргументом в принятии управленческих решений. Выше отмечалось, что если в отношении NPV можно с определенной долей условности сформулировать широко используемое в аналитической практике универсальное правило «чем больше NPV, тем лучше», то ситуация с критерием 1RR несколько иная. Во многих случаях относительно большая величина IRR проекта является привлекательной, однако это правило не является универсальным. Рассмотрим ситуацию. Требуется дать заключения аналитического характера относительно проектов IP,i и IPs, имеющих следующие параметры. Проекты имеют одинаковое значение IRR, однако выводы о значимости абсолютной величины IRR диаметрально противоположны. Так, проект IР^ приемлем при любом значении стоимости капитала, не превышающем IRR, т. е. в точности соответствует сформулированному ранее правилу; проект IPs приемлем только в случае, если стоимость альтернативного вложения средств превышает IRR, тогда NPV > 0, т. е. благосостояние акционеров при принятии проекта увеличится. Хотя проект 1РЛ в большей степенн описывается классической схемой инвестирования (сначала вложение средств, потом отдача), проект IPs вовсе не является уникальным. В качестве примера можно привести ситуацию, когда компания срочно нуждается в денежных средствах (например, для улучшения положения с ликвидностью) и потому принимает проект, генерирующий сиюминутные доходы, но требующий определенных затрат в будущем. Источник |

(это формальное свойство, которое не следует интерпретировать в терминах процентных ставок).

(это формальное свойство, которое не следует интерпретировать в терминах процентных ставок). а также возможных комбинаций знаков элементов денежного потока функция может иметь несколько точек пересечения с осью абсцисс.

а также возможных комбинаций знаков элементов денежного потока функция может иметь несколько точек пересечения с осью абсцисс.

Решение На первый взгляд, проект ГРд является более предпочтительным, поскольку его IRR значительно превосходит IRR второго проекта, однако если коммерческая организация имеет возможность профинансировать проект IPв, его следует предпочесть, поскольку вклад этого проекта в увеличение капитала компании на порядок превосходит вклад проекта 1Рц.

Решение На первый взгляд, проект ГРд является более предпочтительным, поскольку его IRR значительно превосходит IRR второго проекта, однако если коммерческая организация имеет возможность профинансировать проект IPв, его следует предпочесть, поскольку вклад этого проекта в увеличение капитала компании на порядок превосходит вклад проекта 1Рц. Требуется ранжировать их по приоритетности при условии, что планируемая стоимость источника финансирования весьма неопределенна и может варьировать в интервале от 5% до 20%. В табл. 17.7 приведены результаты расчетов для возможных ситуаций.

Требуется ранжировать их по приоритетности при условии, что планируемая стоимость источника финансирования весьма неопределенна и может варьировать в интервале от 5% до 20%. В табл. 17.7 приведены результаты расчетов для возможных ситуаций.