- Типы ордеров на криптовалютных биржах: лимитный, масштабируемый, стоп-лосс

- Зачем нужны разные типы ордеров?

- Что такое рыночный ордер?

- Что такое лимитный ордер?

- Что такое стоп-ордер (стоп-лосс)?

- Что такое масштабируемый ордер?

- Что такое инструкции time-in-force?

- Что такое пассивный ордер?

- ТОП-5 криптобирж по объему торгов на 2020 год (самые надежные площадки)

- Виды ордеров на криптовалютных биржах: исследование предпочтений трейдеров

- Данные исследования

- Заключение исследования

Типы ордеров на криптовалютных биржах: лимитный, масштабируемый, стоп-лосс

Торговля на бирже криптовалют сводится к размещению своих и на удовлетворение чужих заявок (ордеров) на покупку/продажу криптовалюты. С первого взгляда процесс может показаться простым, но в самом трейдинге много тонкостей. Одна из них — разные типы торговых ордеров, которые мы сейчас рассмотрим.

Навигация по материалу:

Зачем нужны разные типы ордеров?

Типы ордеров существуют для того, чтобы трейдер, который подаёт запрос на покупку или продажу активов, сохранял определённый контроль над своим ордером после выхода на рынок. То есть человек, который покупает или продает акции, товары или валюты, может вставить в одну простую инструкцию множество других более мелких инструкций.

В торгах криптовалютами или другими активами все ордера на биржах делятся на несколько категорий в зависимости от условий их исполнения. Очень часто к ордерам можно приложить дополнительные инструкции, изменить их параметры, время исполнения и многое другое.

Однажды на американской бирже Nasdaq было 136 типов ордеров, разработанных докторами наук, которые специализировались на разных аспектах высокочастотного трейдинга. Однако все это многообразие было построено на основе всего двух базовых ордеров — лимитного и рыночного.

Понимание принципа работы разных ордеров — это основа трейдинга на бирже.

Что такое рыночный ордер?

Рыночный ордер по сути является самой базовой формой заявки трейдера и представляет собой указание на покупку или продажу криповалюты по лучшей цене, доступной в настоящее время.

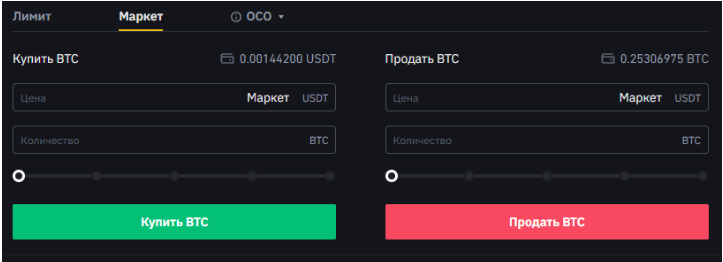

Если вы заходите на криптовалютную биржу и хотите приобрести что-то прямо сейчас, вы обращаетесь к продавцу с наиболее выгодной доступной ценой и совершаете сделку. Распространенный среди новичков, этот тип ордера часто считается самым простым. Он может быть удобен, когда вы просто хотите быстро войти или выйти из позиции при достаточной ликвидности.

Учтите, что пользователи, размещающие рыночные ордера, считаются «тейкерами» (takers), так как эти ордера мгновенно совпадают и в результате «берут» ликвидность из ордербука (общей книги ордеров). С другой стороны сделки находятся «мейкеры» (makers) — о них мы поговорим прямо сейчас.

Что такое лимитный ордер?

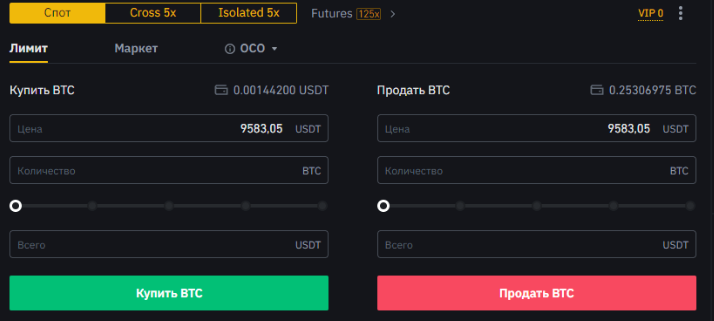

Лимитный ордер устанавливает конкретную цену, по которой трейдер хочет купить или продать актив. Заявка исполняется только в том случае, если рыночная цена актива достигнет указанного трейдером уровня.

В то время как рыночные ордера исполняются немедленно, лимитные ордера исполняются по предопределенной цене, которая как правило лучше текущей рыночной цены.

- ПРИМЕР: вы считаете, что стоимость Биткоина вот-вот опустится. Реализация лимитного ордера позволит вам установить цену исполнения, например, на 500 долларов ниже текущей рыночной цены, отправив ордер в книгу заявок или ордербук. Если BTC опустится до этой цены, то лимитный ордер будет исполнен и сделка будет заключена по вашей желаемой цене.

Данный процесс позволяет трейдерам устанавливать лимиты и контролировать свои риски.

Таким образом трейдеры знают, что их ценовые ограничения установлены, и что они не будут вынуждены постоянно наблюдать за рынком для того, чтобы совершать сделки. Причина, по которой лимитные ордера рассматриваются как «мейкеры», заключается в том, что они помещаются в стакан биржи, что буквально «делает» рынок.

Что такое стоп-ордер (стоп-лосс)?

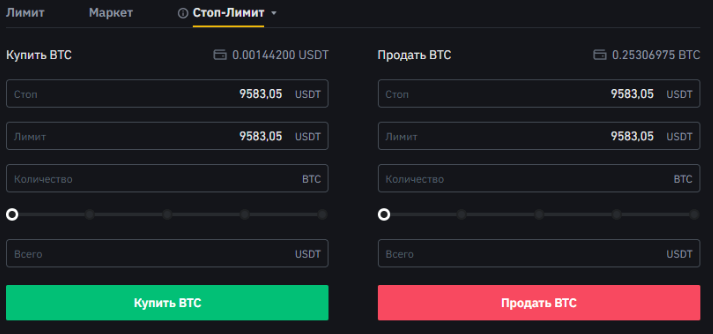

Стоп-ордера похожи на лимитные ордера, но с некоторыми отличиями. Лимитная заявка трейдера размещается сразу же и исполняется после достижения определённой цены. Стоп-ордер размещается только при достижении определенной цены. Его можно использовать в паре с рыночным или лимитным ордером.

То есть ключевое отличие состоит в том, что лимитные ордера уже размещены в стакане биржи и их может увидеть любой желающий, в то время как стоп-ордера «невидимы» до тех пор, пока определенные условия не будут выполнены. С помощью стоп-ордера можно установить отложенное исполнение рыночного или лимитного ордера, что дает трейдеру гибкость в торгах.

Получаются интересные комбинации. Например, если вы установите рыночный стоп-ордер на продажу после достижения определенной цены активом, он будет тут же продан по лучшей цене при выполнении условий. Лимитный стоп-ордер позволяет установить лимитный ордер, если рыночная цена актива достигнет определенного уровня.

- ПРИМЕР 1: Вы ожидаете роста Биткоина до 10 тысяч долларов и хотите купить его по этой цене, но только в том случае, если BTC сам пересечет нужную вам линию. Вы размещаете рыночный стоп-ордер, который тут же выполняет покупку криптовалюты по достижению заранее установленных условий.

- ПРИМЕР 2: Опять же, вы снова ждете роста до 10 тысяч долларов и уверены, что после пересечения этой линии начнутся активные торги Биткоином. Однако вы готовы приобрести его только за 10 100 долларов. То есть для исполнения этого сценария нужно установить лимитный стоп-ордер. В таком случае после достижения порога в 10 тысяч долларов в стакане биржи будет размещен лимитный ордер на покупку криптовалюты по цене 10 100 долларов.

Стоп-ордера дают нам гибкие инструменты для реализации разных стратегий. В приведенном выше примере вы могли бы сразу купить Биткоин по 10 100 долларов, однако у вас не было гарантий, что криптовалюта обязательно пересечет линию 10 тысяч долларов в будущем.

Что такое масштабируемый ордер?

Масштабируемые ордера используют несколько лимитных ордеров для постепенной покупки или продажи. Это может помочь усреднить влияние рыночных колебаний с течением времени, а также смягчить эффект, вызванный большим ордером.

Иногда трейдер хочет совершить несколько небольших сделок по разным ценам. Для этого может быть несколько причин, одна из которых — усреднение, то есть покупка актива время от времени на волне его роста или падения. Усреднение часто используется как стратегия минимизации рисков при сохранении оптимальной прибыли.

Другая причина заключается в сокрытии большого ордера на продажу или покупку в случае, если трейдеру нужно реализовать огромный объем криптовалюты. Это делается для минимизации влияния на рынок. Крупные ордера могут не только оказывать значительное влияние на рынок, двигая цену, но и служить психологическим триггером для других трейдеров.

Во избежание этого массивная покупка или продажа может быть разделена, например, на десять более мелких ордеров, размещенных в диапазоне ценовых уровней. И по большей части это будет выглядеть как обычная активность в стакане биржи.

Что такое инструкции time-in-force?

На биржах это словосочетание можно встретить довольно часто. Это параметр, который определяет срок нахождения ордера в стакане. Если его не удовлетворят, заявка будет отменена.

Параметр «в действии» полезно выставлять, чтобы не забывать о старых ордерах. К примеру, трейдер может оставить свою заявку на покупку или продажу криптовалюты ещё несколько недель назад и забыть про неё. Если в новой рыночной обстановке выполнение ордера нежелательно, он понесет убытки. В таком случае на помощь как раз приходит параметр time-in-force.

Самый простой вариант параметра — «good till cancelled», который оставляет ордер в стакане, пока его не отменит трейдер. Обычно он установлен по умолчанию для всех сделок. Существуют также ордера с «immediate-or-cancel», которые автоматически отменяются, если их невозможно исполнить, как только они попадают в книгу ордеров. Аналогично, вариант «fill-or-kill» отменяет ордер, если он не полностью удовлетворен другим участником рынка после попадания в ордербук.

Что такое пассивный ордер?

Последний тип параметров, который может быть встроен в логику ордера, это опция «post-only». Она позволяет удостовериться в том, что ордер выставлен тогда и только тогда, если его нельзя будет сразу же исполнить.

Если ордер на покупку (или продажу) немедленно совпадает с противоположным ордером, происходит сделка. Во многих случаях трейдер не хочет размещать ордер, если он будет немедленно удовлетворен другим участником рынка, то есть трейдер хочет избежать уплаты комиссий при размещении лимитных ордеров. Это связано с характером мейкеров и тейкеров, о которых мы говорили ранее.

В целом говоря, на биржах лимитные ордера будут облагаться значительно меньшей комиссией, чем при размещении рыночных ордеров, поскольку именно они обеспечивают ликвидность.

Так что вывод очевиден: у криптовалютных трейдеров хватает инструментов для работы на рынке. Начинающим игрокам стоит как следует с ними разобраться, прежде чем начинать их использовать. В противном случае можно не учесть какую-то важную особенность и потерять депозит. А это никому не нужно.

ТОП-5 криптобирж по объему торгов на 2020 год (самые надежные площадки)

| # | Биржа криптовалют | Официальный сайт |

|---|---|---|

| 1 | Binance | https://binance.com |

| 2 | Huobi | https://huobi.com |

| 3 | Exmo | https://exmo.com |

| 4 | OKEx | https://www.okex.com |

| 5 | Yobit | https://yobit.net |

Дата публикации 26.06.2020

Подписывайтесь на новости криптовалютного рынка в Яндекс Мессенджер.

Поделитесь этим материалом в социальных сетях и оставьте свое мнение в комментариях ниже.

Источник

Виды ордеров на криптовалютных биржах: исследование предпочтений трейдеров

Несмотря на то, что спрос на классические ордера на криптовалютных биржах никуда не ушел, в ходе исследования аналитиками из KickAcademy была выявлена интересная тенденция среди криптотрейдеров — в среднем 70% трейдеров периодически задействуют в торговле сложные ордера, и каждый третий отмечает сильное влияние на прибыльность при их использовании.

О том, какие типы ордеров доступны трейдерам, чем они отличаются друг от друга и какие инструменты торговли пользуются наибольшим спросом читайте в материале.

Все больше трейдеров как на фондовых биржах, так и на криптовалютных подключают к своей торговой стратегии использование сложных инструментов. При этом крайне интересным является процентное соотношение использования простых и сложных ордеров, а также отношение игроков крипторынка к тому, насколько сложно освоить функционал данных инструментов и их влияние на прибыльность торговли.

Данные исследования

В исследовании приняли участие 1716 респондентов из более чем 100 стран. Самыми активными были пользователи из США, России, Индии и Индонезии. В опросе приняли участие трейдеры, которые преимущественно торгуют крипто-активами на биржах каждый день.

Разберем виды ордеров на криптобиржах :

- Market Order (рыночный ордер) — этот ордер исполняется по текущей цене (Current Price, CP), действующей на рынке в момент размещения заявки. В результате исполнение ордера происходит практически сразу.

- Limit Order (лимитный ордер) — этим ордером указывается максимальная цена, по которой готовы купить крипто-актив, или минимальная цена, по которой готовы его продать. Цена для лимитного приказа на покупку должна быть ниже рыночной цены, а на продажу — выше, иначе ордер будет исполнен по рыночной цене.

- Stop Order (стоп-ордер) — такой ордер становится рыночным, как только достигнута установленная трейдером цена (стоп-цена). Чаще всего стоп-ордер применяется для закрытия позиции при достижении уровня убытка и уровня прибыли по крипто-активу.

- Stop Loss (стоп-лосс) — автоматически закрывает выставленную позицию при достижении заданной цены для ограничения убытков по активу.

- Take Profit (тейк-профит) — в отличие от стоп-лосс ордера, этот тип представляет собой поручение закрыть позицию при достижении уровня прибыли. Например, если трейдер поставит стоп-лосс ордер на $9, то актив, который был куплен за $10, будет продан при снижении его цены до $9. Если трейдер установит тэйк-профит ордер на $11, то при достижении этой цены актив будет продан.

- Stop Limit Order (стоп-лимитный ордер) — это стоп-ордер с функцией лимита (ограничения) цены исполнения. Если стоимость актива достигла стоп-цены, выставляется лимитный ордер. При этом лимитная цена может как совпадать, так и отличаться от стоп-цены. Чаще всего этот ордер используется для избежания проскальзывания при резких скачках курса актива.

- Trailing Orders (скользящий ордер) — динамический ордер, который автоматически перемещается за рыночной ценой. Данный ордер не имеет фиксированной цены и позволяет выставлять приказы с плавающим уровнем цены. Благодаря этому трейдеры могут заключать сделки по максимально выгодному курсу.

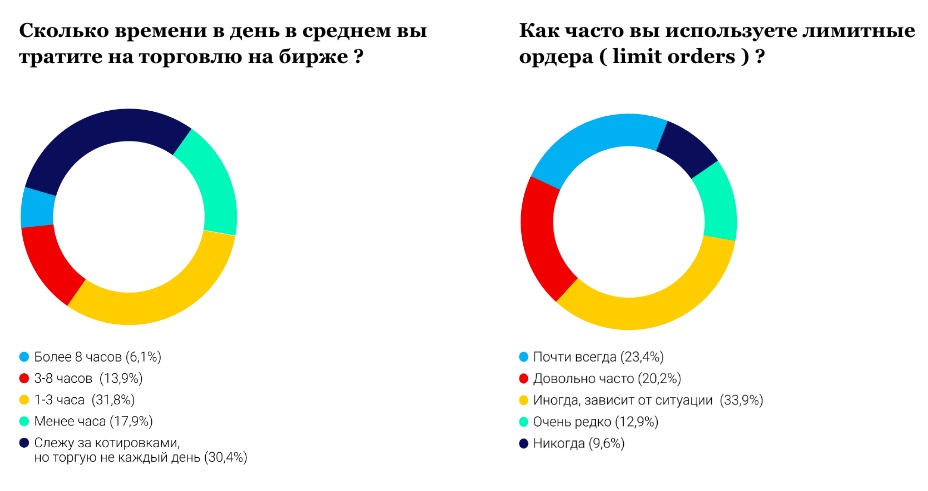

Опрос респондентов о количестве часов, посвященных трейдингу на криптобиржах и частоте использования лимитных ордеров:

Большая часть респондентов занимается трейдингом каждый день, а каждый второй опрошенный уделяет этому занятию более часа. Вполне ожидаемо, что традиционные и самые понятные биржевые инструменты будут активно использоваться еще очень долго. Простые типы ордеров, которые сразу попадают в биржевой стакан после их создания, остаются самыми популярными. Безоговорочное лидерство принадлежит лимитным ордерам.

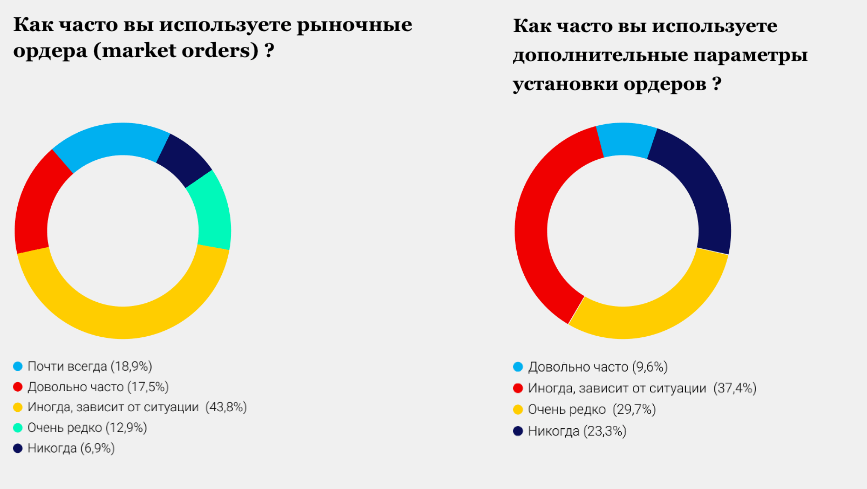

Опрос респондентов об использовании рыночных ордеров и дополнительных параметров установки ордеров:

На втором месте по популярности использования находятся рыночные ордера. Разработчики бирж стараются сделать установку ордеров более удобной и гибкой, добавляя возможность использования дополнительных параметров, например, времени активации или отмены ордеров, а также опции их полного, частичного или мгновенного исполнения.

Среди респондентов, имеющих возможность использования дополнительных параметров при установке ордеров, более 75% опрошенных ее задействуют. Это говорит о том, что трейдеры находят данные опции полезными и удобными.

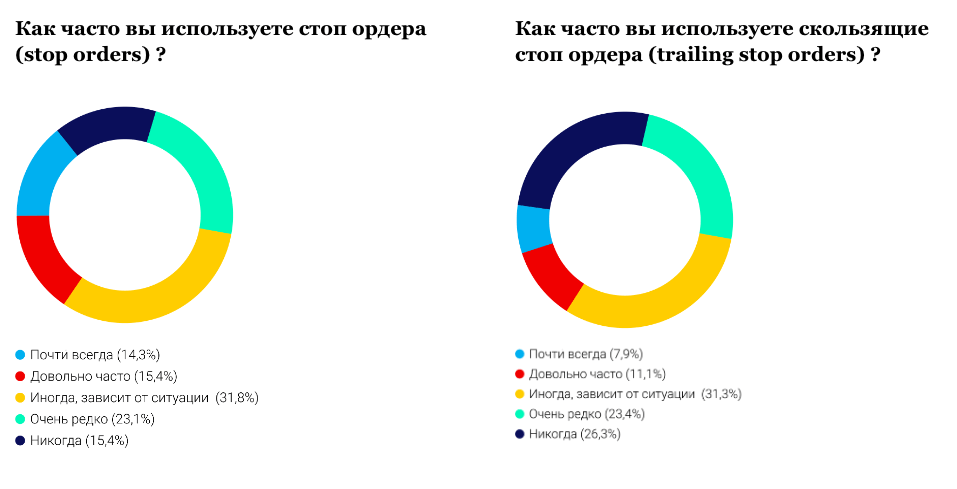

Опрос респондентов о частоте использования обычных и скользящих стоп-ордеров:

Стоп-ордера часто используются для фиксирования прибыли или предотвращения серьезных потерь по позиции. Как показывает исследование, подобные практики не просто теория, а довольно популярные приемы среди трейдеров. Среди опрошенных трейдеров, которые знают и умеют использовать стоп-ордера, никогда не работают с ними лишь 15%. Скользящие стоп-ордера есть не на всех криптобиржах, но трейдеры, у которых есть возможность их устанавливать, активно используют их для торговли.

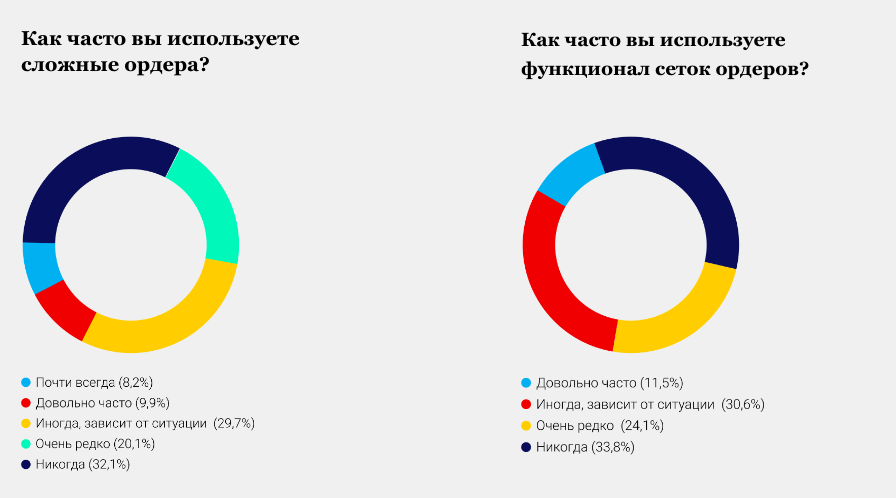

Опрос респондентов о частоте использования сложных ордеров и функционале сеток ордеров:

Системы выставления нескольких ордеров (например, «One-Cancels-the-Other») также есть не на всех криптобиржах. Эта функция дает возможность в одном интерфейсе установить сразу несколько ордеров, чтобы быстро и удобно создать логику для набранной позиции, которая позволит получить прибыль или минимизировать потери. Более того, это также позволит сделать единый резерв для всей системы ордеров, а не для каждого отдельного ордера.

Трейдеры, которым доступен данный функционал, используют его уже довольно активно. Каждые 2 из 3 респондентов и выставляют сетки ордеров, позволяющих в одном интерфейсе задать параметры интервалов цены и количества крипто-актива, чтобы удобно и быстро установить сразу несколько ордеров.

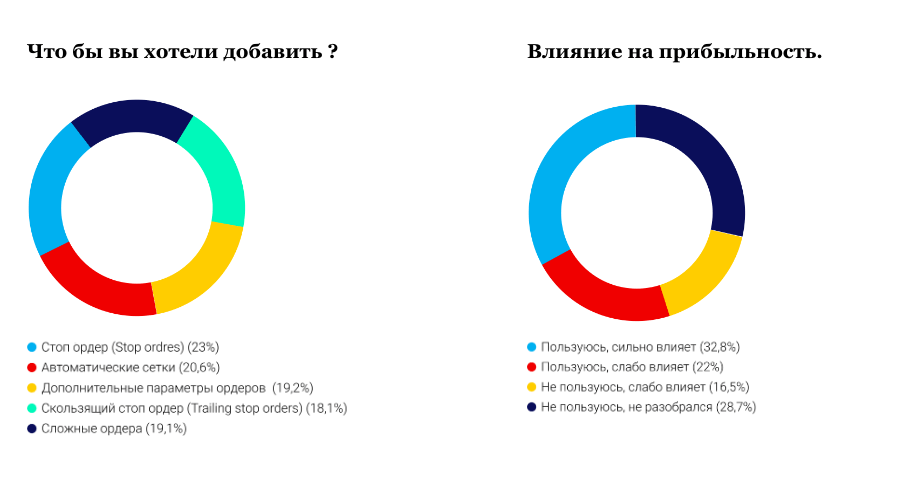

Опрос респондентов о дополнительных возможностях, которые они хотели бы видеть на биржах, а также о влиянии этих возможностей на прибыльность торговли:

Участникам исследования предлагалось выбрать один или несколько вариантов желаемого функционала на бирже, на которой они торгуют. Трейдеры уже испробовали и начали активно использовать многие механики, поэтому логичным результатом стало то, что мнения респондентов разделились почти в равной пропорции. Каждый третий участник исследования отмечает, что использование сложных ордеров и дополнительного функционала заметно влияет на прибыльность торговли.

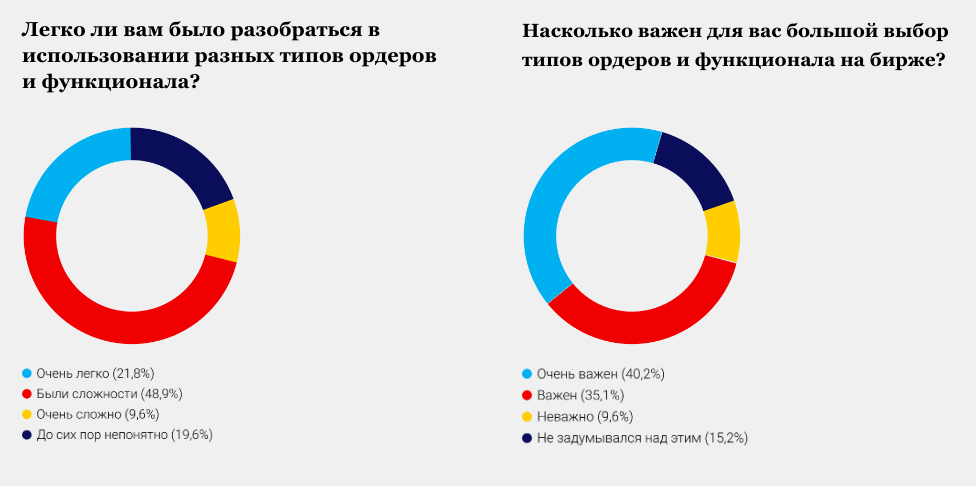

Опрос респондентов о сложности использования разных типов ордеров и важности большого выбора торговых инструментов на бирже:

Почти половина респондентов имели сложности в вопросе освоения функционала и механики использования разных типов ордеров. Это говорит о том, что работа криптобирж в вопросе более подробного разъяснения использования сложных ордеров позволит добиться большей активности трейдеров. Абсолютно естественной и логичной стала ситуация, что 75% участников опроса считают наличие на бирже большого выбора функционала одним из важнейших критериев при выборе торговой платформы.

Заключение исследования

В ходе исследования аналитикам удалось выяснить, что разные типы ордеров и их функционал, который стараются внедрять биржи, находят отклик у трейдеров. Однако простые типы ордеров, которые сразу попадают в биржевой стакан после их создания, все еще остаются самыми часто используемыми инструментами торговли. Безоговорочное лидерство принадлежит лимитным ордерам.

Значительная часть опрошенных в исследовании трейдеров отмечает, что использование сложных типов ордеров и дополнительного функционала сильно влияет на прибыльность торговли. Для большинства наличие на криптобирже большого выбора функционала для торговли является одним из важнейших критериев.

В некоторых случаях пользователи отдают предпочтение криптобиржам, где есть сложные ордера. Однако в ходе исследования также выяснилось, что, несмотря на привлекательность умных ордеров и их позитивное влияние на прибыль, почти половина респондентов имеет сложности с освоением такого вида торговых инструментов. Отсюда следует вывод, что биржам следует более внимательно отнестись к вопросу обучения и интерактивной демонстрации функционала умных ордеров для простого освоения пользователями.

Очевидно, что биржам для удержания трейдеров необходимо не только уделять внимание техподдержке и удобству в работе с классическими ордерами, но и инициировать разработку новых инструментов, откликаясь на запросы рынка. «Консервативным» же трейдерам стоит подумать о внедрении в свою торговую стратегию новых сложных ордеров, которые, как показало исследование, с высокой долей вероятности смогут вывести объемы заработка совершенно на новый уровень.

Дата публикации 21.03.2020

Поделитесь этим материалом в социальных сетях и оставьте свое мнение в комментариях ниже.

Источник