Что такое шорт и лонг?

Что такое шорт и лонг?

Шорты и лонги — короткие и длинные позиции (на продажу и на покупку) в трейдинге.

Для большинства криптовалютных активов характерна высокая волатильность. Использование шортов и лонгов дает возможность трейдерам получать прибыль в процессе ценовых колебаний.

Происхождение шортов и лонгов

В средневековой Европе для учета долгов использовались палки-бирки или счетные палки, изготавливаемые из орешника. На одной из граней бирки поперечными насечками обозначали сумму, пускаемую в оборот, после чего расщепляли бирку вдоль через насечки, но не полностью, а с отрубом в районе «рукоятки». В результате получалась длинная часть с рукояткой (stock) и короткая часть (foil), дополняющая эту длинную часть до полной палочки. Насечки были на обеих частях. По совпадению этих частей проводился контроль. Считалось, что из-за фактуры орешника подделка была невозможна. Две части хранили две стороны-участницы транзакции. Из этой практики предположительно возникли термины «фондовый рынок» (stock market), а также «лонг» (long) и «шорт» (short).

Выражения «короткие» и «длинные» позиции получили распространение на американских фондовых и товарно-сырьевых биржах в 1850-е годы. Возможно, самое раннее упоминание коротких и длинных позиций присутствует в журнале The Merchant’s Magazine, and Commercial Review, Vol. XXVI, за январь-июнь 1852 года.

Несмотря на названия, период для короткой позиции может быть достаточно долгим (неделя, месяц), а период для лонга — достаточно коротким. Из мира традиционных финансов термины шорт и лонг перекочевали в биткоин-индустрию.

Биржевых игроков принято называть быками или медведями в зависимости от того, какой стратегии они следуют. Играющих на повышение называют «быками», а игроков на понижение — «медведями».

Что такое лонг?

Что такое шорт?

Простыми словами, шорт — продажа финансового инструмента в ожидании, что он подешевеет.

Однако механика короткой позиции несколько сложнее лонга. В рамках этой схемы трейдер берет актив взаймы и продает его на открытом рынке по текущей цене. Затем он дожидается падения курса, покупает то количество актива, которое брал в долг, по более низкому курсу и отдает долг с процентами. Полученную благодаря изменениям цен прибыль трейдер оставляет себе. В обратном случае, если цена актива повысится, инвестор получит убыток.

Пример. В декабре 2017 года трейдер приобрел биткоины по $19 000 за монету. Он продал эти монеты в тот же период по $19 000, а затем выплатил заимодавцу приблизительно $6000 за каждый BTC, когда в феврале 2018 года цена значительно снизилась. С каждой монеты он получил прибыль в размере $13 000.

Что такое маржинальная торговля?

Маржинальная торговля может использоваться для открытия как лонгов, так и шортов. В рамках маржинальной торговли пользователь должен предоставить залог — внести на депозит сумму (маржу), гарантирующую выплату долговых обязательств по установленным биржей правилам.Отличие маржинальной торговли от обычной (спотовой) заключается в том, что при покупке криптовалюты без кредитного плеча трейдер получает ее в собственность. При покупке с кредитным плечом он не может вывести ни криптовалюту, ни маржу.

Концепция маржи тесно связана с концепцией левериджа или кредитного плеча (leverage) – множителя, который увеличивает доступный для сделки депозит пользователя за счет заемных средств. На рынке криптовалют этот коэффициент может колебаться от 2:1 до 100:1 и более.

Если рыночная стоимость криптовалюты движется в ожидаемую трейдером сторону, доход увеличивается пропорционально выбранному кредитному плечу. В момент закрытия такой позиции тело залога возвращается кредитору вместе с комиссионными сборами, а остаток полученной прибыли зачисляется на счет пользователя.

Если же цена движется в противоположном направлении, то, как только стоимость активов (и собственных, и заемных) трейдера достигает размера кредита с процентами (суммы, которую трейдер должен вернуть кредитору), биржа автоматически ликвидирует все позиции игрока и возвращает кредитору его средства. В сумму, возвращаемую кредитору, полностью входит маржа.

В классической торговле с плечом на фондовом рынке ликвидации позиции предшествует так называемый маржин-колл — требование дополнительного обеспечения. Часто маржин-коллом называют непосредственно момент ликвидации, на сленге криптотрейдеров — «поймать моржа».

Неудачную сделку трейдер может завершить самостоятельно, не дожидаясь ликвидации. При этом он теряет не всю позицию, а лишь часть маржи. Самостоятельно ликвидировать позицию можно вручную и посредством «стоп-лосса» (от англ. stop loss – остановить убыток) — ордера для ограничения торговых рисков, предполагающего автоматическое закрытие сделки при достижении определенной ценовой отметки.

Что такое хеджирование?

На криптовалютном рынке применяется механизм, известный как хеджирование — страховка на случай ситуации, когда общий тренд остается положительным, однако возможно временное снижение цены актива.

В основе хеджирования — открытие шорт-позиций, которые уравновешивают лонг-позиции и позволяют остаться «в нуле» при нежелательном изменении рыночной ситуации. Инвестор оставляет изначальную лонг-позицию нетронутой и открывает шорт, либо же использует дополнительные возможности.

Хеджинг — это решение для сторонников долгосрочного инвестирования. Этот механизм несколько противоречит традиционному трейдингу, где преобладают рыночные спекуляции. Следовательно, эффективно использовать его, к примеру, во внутридневной торговле не выйдет.

Популярный способ хеджирования позиций предполагает использование фьючерсных контрактов: бессрочных и срочных.

Бессрочные контракты работают по следующему принципу: каждые восемь часов устанавливается так называемая ставка финансирования. Последнюю участники сделок платят друг другу вместо того, чтобы переводить сами контракты или их полные стоимости. В зависимости от рыночной ситуации платят ставку либо обладатели лонг-контрактов держателям шортов, либо наоборот.

Срочные контракты исполняются автоматически, если инвестор сам не закрывает их до дня экспирации.

Хеджироваться можно не только фьючерсами, но и опционами — производными финансовыми инструментами для более продвинутых участников рынка.

Что такое усреднение?

В рамках этой стратегии инвестор скупает актив по все более низкой цене, понижая тем самым среднюю стоимость покупки.

Пример: цена биткоина достигла $2900, затем начала снижаться. Увидев фазу коррекции, трейдер стал покупать монеты на последовательных уровнях понижения: $2800, $2600, $2400, $2200, $2000. Средняя цена покупки составила $2400. После фазы коррекции курс начал расти и впоследствии вернулся к уровню в $2900 долларов.

Плюсы и минусы лонгов и шортов

Открытие длинных позиций — более понятная новичку стратегия, которая сводится к простому принципу «покупай дешевле, продавай дороже».

Шортинг может быть эффективной инвестиционной стратегией, но гораздо более рискован, чем вложения на долгий срок или усреднение. Открывать короткие позиции на крупные суммы стоит лишь опытным трейдерам, способным комплексно анализировать рыночную динамику.

Подписывайтесь на новости Forklog в Facebook!

Источник

Что такое Short и Long в трейдинге?

Возможность заключения сделок шорт и лонг на бирже криптовалют позволяет зарабатывать как на росте, так и на падении стоимости монет. Главное – знать, куда будет двигаться цена. Более подробно об этом мы расскажем в сегодняшней статье.

Лонг: покупаем подешевле, продаем подороже

Начнем с самого популярного вида ордеров. Лонг или, как его еще называют, длинная позиция, предполагает покупку актива с целью дальнейшей продажи по более высокой цене. Как правило, с таких сделок и начинают новички.

Порядок действий при открытии длинных позиций следующий:

- Ищем и покупаем актив, который в скором времени должен вырасти в цене. Для этого необходимо тщательно проанализировать рынок.

- Ждем, когда цены пойдут вверх. Время ожидания зависит от умения анализировать рынок и точности прогноза. В некоторых случаях ждать приходится долго.

- Если расчет оказался верным, продаем актив по более высокой цене. Разница между ценой покупки и ценой продажи – это и есть наша прибыль.

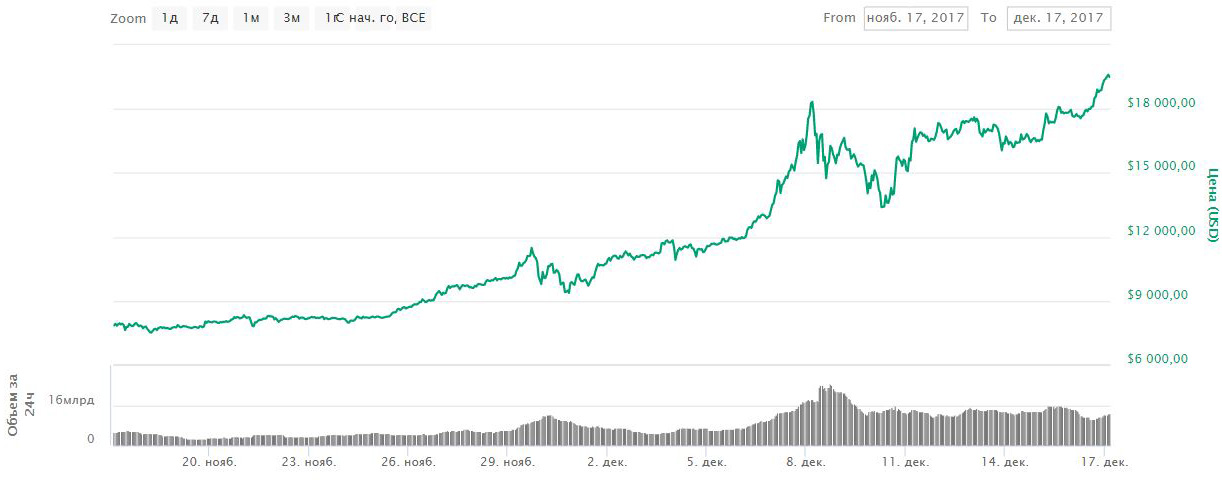

Конец 2017 года. Рынок активно растет. Одни эксперты говорят, что цена биткоина ничем не подкреплена и он скоро обвалится. Другие, наоборот, заявляют, что биткоин скоро завоюет весь мир и его цена очень скоро достигнет $1 млн.

Мы настроены оптимистично и 17.11.2017 покупаем 1 биткоин за $7850.

Проходит месяц, и мы решаем, что цена достигла максимального значения и дальше возможно падение.

Мы продаем свой биткоин 17.12.2017 по цене $19267. Наш заработок составил $11417 ($19267-$7850).

К сожалению, такой бурный рост не может продолжаться вечно. В середине декабря биткоин достиг своих ценовых максимумов. У тех, кто решил открыть длинные позиции на этих уровнях, было два варианта:

- Зафиксировать убыток (продать купленные биткоины по более низкой цене, чтобы не потерять еще больше).

- Продолжать ждать. Вполне возможно, цена вновь пробьет этот уровень и вырастет еще больше. Но когда это произойдет, можно только гадать.

Шорт: зарабатываем на падении

А теперь взглянем на график стоимости биткоина за 2018 год. Стоимость главной криптовалюты упала с $14112 до $3742.

Несмотря на несколько периодов роста, большую часть времени цена снижалась. Лонговать в такой ситуации очень опасно. Но существует еще один вид сделок – шорт. Именно они позволяют зарабатывать на падающем рынке.

Шорт (короткая позиция) – это продажа актива, которого у нас нет, с целью купить его в будущем по более низкой цене. Особенность данного вида сделок заключается в том, что падающий в цене актив нам придется взять в долг. После этого, мы сможем его продать. Как это сделать, мы поговорим ниже.

Фондовый рынок

Именно на фондовом рынке трейдерам пришла в голову мысль, что дешевеющие акции можно взять в долг и продать, а потом перезакупиться ими по более низким ценам.

Акция компании «Х» стоит $16. Мы уверены, что цена явно завышена и в скором времени она упадет.

Мы берем в долг у своего брокера 100 акций и продаем их за $1600 (16*100).

Спустя 2 недели котировки снизились до $14. Мы снова вкладываем деньги в акции компании «Х». Но их покупка обойдется нам уже в $1400.

Купленные бумаги возвращаются брокеру, а наш доход составил $200.

Биржа криптовалют

Принцип работы здесь примерно такой же. Единственное отличие – на биржах криптовалют нет брокеров. Поэтому в долг может дать только сама площадка. Схема работы будет выглядеть следующим образом:

- Анализируем рынок и находим монеты, которые должны подешеветь.

- Берем их в долг у биржи и сразу же продаем.

- Когда цена упадет, выкупаем проданные монеты и возвращаем займ бирже. Разницу между суммой продажи и покупки оставляем себе – это наша прибыль.

На каких биржах можно шортить криптовалюту

Если лонг является классическим видом сделок и доступен на любой бирже, то шортить криптовалюту можно далеко не везде.

Маржинальная торговля

Как уже отмечалось выше, чтобы открыть короткую позицию необходимо взять криптовалюту в долг у биржи. А для этого нужно искать площадки, поддерживающие маржинальную торговлю. На большинстве криптовалютных бирж у трейдеров есть такая возможность. Исключение составляют EXMO и ряд более мелких площадок.

Список бирж, на которых доступна маржинальная торговля:

Мы перечислили только самые крупные и надежные биржи. Полный перечень включает в себя не один десяток названий, но вряд ли кому-то придет в голову торговать на Bit-Z или Cobinhood.

Как шортить на Binance

Для получения доступа к маржинальной торговле необходимо, чтобы была подключена 2-факторная авторизация и пройдена проверка личности.

В пункте меню «Баланс» переходим на вкладку «Маржа» и жмем кнопку «Открыть маржинальный счет».

После его активации появляется возможность переводить средства между биржевым и маржинальным счетом. Для этого жмем «Перевод» напротив выбранной валюты на маржинальном счете. В открывшемся окне вводим сумму и нажимаем кнопку «Подтвердить перевод».

Валюта, находящаяся на маржинальном счете может быть использована в качестве обеспечения по займу. Таким способом можно увеличить в 3 раза доступную для трейдинга сумму. Именно заемные средства будут использоваться для открытия коротких позиций.

Торговые сделки заключаются в пункте меню «Биржа». Пары, для которых доступна маржинальная торговля, помечены значком «М» в окне выбора валют (в правой верхней части экрана). При их выборе становится доступной вкладка «Маржа», располагающаяся под курсовым графиком. Трейдеры могут выставлять лимитные, рыночные и стоп-лимитные ордера. Порядок действий уже был описан выше:

- Выставляем ордер на продажу.

- Ждем, когда цена упадет.

- Приобретаем проданную валюту по более низкой цене.

- Гасим долг перед биржей.

Погасить долг можно путем нажатия на кнопку «Займ/погасить». В открывшемся окне на вкладке «Погасить» указываем сумму и жмем «Подтвердить погашение».

Шорт или лонг: что выбрать новичкам

Торговля на бирже в любом случае связана с риском. Причем это относится не только к криптовалютам. Задача трейдера заключается в том, чтобы найти оптимальный баланс между риском и доходностью. Рассмотрим 2 типа сделок.

При открытии длинных позиций заработок трейдера ничем не ограничен. Теоретически, токен, стоивший $100 может взлететь и до $100000. При этом упасть цена может только до нуля. Это означает, что максимально возможный убыток составит $100.

С шортом все обстоит иначе. Во-первых, использование кредитного плеча означает, что рост стоимости очень быстро обнулит баланс трейдера. А во-вторых, размер прибыли в таких сделках ограничен. Ведь монета не может упасть ниже нуля.

Мы решаем зашортить токен стоимостью $100. Рассмотрим 2 варианта развития событий.

- Токен упал в цене в 10 раз. Отлично! Мы выкупаем его обратно за $10 и возвращаем долг. Наша прибыль составляет $90. Казалось бы, отличная сделка. Но давайте рассмотрим другой вариант.

- Токен вырос в цене в 10 раз. Теперь он стоит $1000. Чтобы отдать долг, нам придется к полученным от его продажи $100 добавить свои $900.

Эти два примера показывают, насколько опасными могут быть сделки с открытием коротких позиций. Такие операции способны принести неплохую прибыль в условиях падающего рынка, но они подходят для опытных трейдеров. Новичкам же лучше сосредоточиться на классической торговле и не пытаться подражать профессионалам.

Заключение

Лонг – это классический тип сделок, доступный на любой криптовалютной бирже. Он заключается в покупке недооцененных монет с целью их дальнейшей перепродажи по более высокой цене. Именно с таких сделок рекомендуется начинать торговлю новичкам.

Шорт – это более продвинутый метод заработка, позволяющий зарабатывать на падающем рынке. Его суть заключается в том, что трейдер берет у биржи в долг и продает дешевеющие монеты, чтобы в дальнейшем приобрести их по более низкой цене. Такой вариант торговли не рекомендуется использовать новичкам по причине ограниченности заработка и высокого риска получения убытка.

Источник