- Куда инвестируют деньги европейцы

- Во что вкладывают деньги иностранцы?

- Куда может вложить деньги частный инвестор

- Банковские вклады за рубежом

- Куда инвестируют в США

- Куда инвестируют в Европе

- Деньги под подушкой

- Куда вложить 15 000 $, если я планирую эмигрировать?

- Инвестировать в России, а потом переезжать

- Инвестиции — это не сложно

- Сразу инвестировать за рубежом

- Какие еще есть варианты

- Что же делать

Куда инвестируют деньги европейцы

Ситуация в Европе не сильно отличается от США. Правда, доля сбережений, которые граждане хранят на вкладах, здесь достигает 36% (по данным того же Нью-Йоркского университета). Тем не менее около 56% средств в ЕС инвестируют в ценные бумаги (акции и облигации), а также пенсионные фонды. Значительную долю в инвестициях занимает и недвижимость. Как правило, европейцы предпочитают инвестировать в квартиры и дома на юге Европы — в Испании, Португалии, Греции и южной части Франции. Сначала такое жилье сдается, что приносит собственникам небольшой доход. Выйдя на пенсию, европейцы переселяются туда сами.

Более доходные инвестиции в коммерческую недвижимость также активно практикуются в Европе. Наибольшим спросом пользуются помещения с небольшими комнатами для сдачи студентам, мини-офисы и апарт-отели.

Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, Aktivo не гарантирует доходность инвестиций. Информация об инвестиционных фондах, объектах недвижимости, экономические показатели, а также любые аналитические и информационные данные предоставлены ООО «Активо» на правах пайщика указанных закрытых паевых инвестиционных фондов. Вся информация, содержащаяся в маркетинговых и иных материалах ООО «Активо», в том числе о будущей доходности паев ЗПИФН, является предположительной. Для более точной оценки перед принятием решения о покупке паев мы настоятельно рекомендуем самостоятельно изучать объект инвестирования или обратиться к финансовому советнику. Все финансовые расчеты и модели являются только прогнозом, за достоверность которого ООО «Активо» не несет ответственности. ООО «Активо» ни при каких обстоятельствах не гарантирует доход по паям инвестору, а также не гарантирует ликвидность паев: не обещает и не предлагает обратный выкуп паев фонда.

Источник

Во что вкладывают деньги иностранцы?

Вряд ли кто поспорит, что уровень жизни в США выше, чем в России. Аналогичное можно сказать и про высокий уровень в Германии, Италии и некоторых других странах. Немалую роль в уровне жизни играет и доход от инвестиций. Тем, кто хочет достичь уровня жизни американцев, непременно приходит в голову вопрос – во что вкладывают деньги иностранцы, чтобы так безбедно жить. При детальном рассмотрении оказывается, что в России существуют такие возможности, которым могут позавидовать любые иностранцы. Но и нам нужно приглядеться, ведь нам тоже есть чему поучиться.

Куда может вложить деньги частный инвестор

Частный инвестор в России и инвестор в Англии, США и других странах, по своей сути, ничем не отличаются. Деньги – вот главный инструмент. Благодаря этому инструменту совершаются инвестиции в большинстве стран. Даже набор возможностей схож:

- Банковские вклады;

- Акции/Облигации/Валюты;

- Фонды;

- Недвижимость;

- Бизнес;

Иностранцы не изобретали философский камень и у них нет волшебной палочки, которая удваивает их инвестиции каждые 365 дней. Главное отличие между иностранными и российскими инвесторами – в объемах инвестиции. Если мы сравним средний уровень зарплат или даже просто посмотрим на размер пенсий, то увидим, что иностранцы получают значительно больше.

Большие доходы связаны с большими расходами, но итоговая разница – свободные деньги, все равно выше у иностранцев, а не у россиян. Этим объясняется, что обычный заводской рабочий в Германии может накопить 10-20 тысяч евро быстрей, чем россиянин, работающий в России. Но не только этим отличается западный инвестор от нашего.

Западная культура инвестирования отличается более долгосрочными инвестициями. Жители США инвестируют в пенсионные фонды и умеют ждать отдачу в течение 10-20 лет. Европейцы недалеко от них ушли, а российский подход «быстрых процентов» для них чужд. В любой стране есть спекулянты, и инвесторы, кто желает заработать всё и сразу. Но западная школа инвестирования всегда отличалась большими временными рамками.

Банковские вклады за рубежом

Банковские вклады — очень популярный вид инвестиции в России, но в Европе и США банковские вклады совершенно не популярны для инвестиций. Депозит в банке рассматривается в качестве средства сохранения, а не как инвестиционный инструмент. Российские банки предлагают более 10% годовых на обычном рублевом банковском вкладе. В Европе и США таких процентов нет ни в одном банке. Для примера рассмотрим банковские ставки по вкладам в США:

| Банк | Годовая ставка |

|---|---|

| Everbank | 1,01% |

| Alley Bank | 0,90% |

Банки, приведенные в обзоре, входят в систему страхования вкладов (FDIC) и предлагают одни из лучших условий на рынке, но только с учетом вклада на срок более 5 лет. В крупных и стабильных банках ставка еще ниже. Например, в Citibank — 0,25% годовых. По данным анализа Market Rates Insight средняя ставка в США на краткосрочные вклады – 0,11% в год.

Есть банки, которые предлагают клиентам счета со ставкой 0,01%. Но в США есть особые виды вкладов – студенческие и пенсионные. Эти вклады отличаются максимально продолжительным сроком действия, а за это банки согласны намного доплатить. В этом случае можно рассчитывать на ставки 1,5-1,6% годовых. Такие ставки можно найти, например, в Washington Savings Bank или в банке Ultima Bank.

Европейские банки также не отличаются высокими ставками. Швейцарские банки даже ввели отрицательный процент (-0.05% в год) для очень больших вкладов. В Германии, Италии, Бельгии Франции и других странах, где в ходу евро, лучшими ставками являются ставки около 1 % годовых.

Такие низкие процентные ставки напрямую связаны со ставкой центрального банка, а также с устойчивостью экономики. Если вы обратите внимание, то ставки по вкладам выше в развивающихся странах с не самой стабильной экономикой. И если российские 10-11% для европейцев покажутся баснословным доходом, то россиян может шокировать ставка 20-24% по вкладам в Иране.

Высокие ставки касаются только вкладов в национальной валюте. Вклады в евро и в долларах в России также не отличаются высокой доходностью. Например, в Бинбанке одни из лучших условий по валютным вкладам, но даже там вы не сможете рассчитывать более чем на 2,45% годовых.

Куда инвестируют в США

Если не вклады, то что? Недвижимость в США и Европе приносит до 5% годовых на ренте, а если повезет, то будет дополнительный доход от разницы между ценой первоначальной покупки и последующей продажи недвижимости. Но это опять же касается лишь долгосрочных инвестиций.

На иностранцев оказывают влияние налоги и законы, а не только временной фактор. Например, продав квартиру в США вы обязаны потратить эти деньги на приобретение другой недвижимости. Если вы захотите «вывести» эти деньги из рынка недвижимости, то вам придется заплатить внушительные налоги. Сдача в аренду облагается дополнительными налогами, а связанные с этим процедуры бывают излишне трудны в бюрократическом плане.

Для получения прибыли иностранцы вкладывают в акции, облигации и фонды. Последние – фонды, наиболее распространены в США. Иностранцы предпочитают доверять свои деньги профессионалам. Наверняка вы все видели, как в американских фильмах брокер звонит клиентам и предлагает вложить деньги в акции какой-то компании. Это настоящая практика, а многие американцы имеют личного брокера, которому доверяют свои деньги.

Брокер – компания или один человек, управляет деньгами своих клиентов. В этом случае деньги инвестируются в акции, облигации и другие финансовые инструменты. За частным инвестором остается лишь выбрать, кому доверить свои деньги. Подобных компаний много, но они не могут гарантировать прибыль. Профессионализм и история – это не гарантия, но зато этот инструмент приносит доход намного выше, чем банковский вклад, и выше, чем недвижимость.

Пенсионные фонды в США — еще одна альтернатива для инвестирования. По своим функциям фонд напоминает частного брокера, и вкладывает накопления в различные инструменты. Отличие в том, что пенсионный фонд, как правило, обладает менее рискованной стратегией, а также включает в себя даже вклады в банках. Долгосрочные вклады в США не столь бесприбыльны, как их краткосрочные аналоги.

Инструменты пенсионного страхования в США пользуются повышенным интересом, так как это одна из немногих инвестиций, которая вовсе не облагается налогами. Любопытный факт, что в США частные пенсионные фонды выплачивают пенсий в сумме больше, чем государственная система.

Куда инвестируют в Европе

Рассмотрим на примере солнечной Италии. Не самая богатая страна Европы, где лишь 2% населения получают более 2000 евро на 1 члена семьи. С Россией сравнить сложно, но все же Италия – это не Швейцария.

Чуть больше половины (56%) итальянцев вкладывают в недвижимость. Но это не столько инструмент для быстрого заработка, сколько долгосрочная инвестиция. Есть и другая причина популярности недвижимости – в Италии действуют налоговые льготы, позволяющие вычесть часть денег, потраченных на новую недвижимость, со своего годового дохода. Получается, покупая квартиру, богатый итальянец получает инструмент с умеренной доходностью, но при этом еще и сокращает налоги.

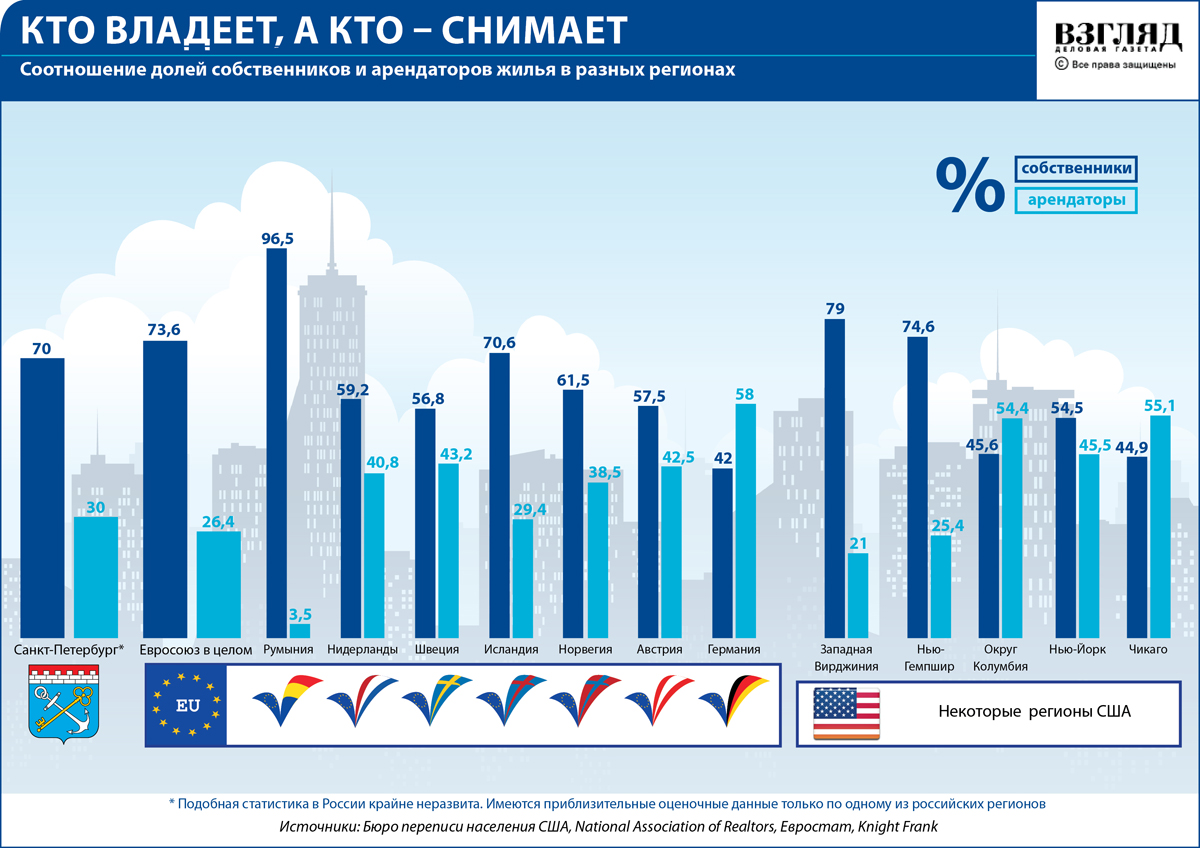

В Европе многие не владеют свои жильем, а снимают его. Это связано с особенностями работы — людям нужна мобильность. Для арендодателя это очень удобно, ведь спрос на аренду есть всегда. Таблица собственников и арендаторов в ЕС и мире:

24% населения вкладывает в финансовые инструменты. В большинстве случаев инвестируют через специальные фонды, нежели напрямую. Оставшиеся 20% приходятся на тех, кто предпочитает не инвестировать (17%) или же инвестирует в свою пенсию (3%).

Итальянцы, впрочем, как и немцы и другие европейцы, полагаются на государственную поддержку на пенсии. Этим объясняется столь малая популярность инвестирования в пенсионные фонды. 6 из 10 итальянцев выбирают фонд предприятия, где они работают.

Германия – одна из самых богатых стран Европы, имеет схожую структуру. Примерно аналогичная картина будет наблюдаться в большинстве стран Европы. Отличия можно найти в странах, которые так и не перешли на евро. Например, в Чехии, Польше или Норвегии.

Эти страны обладают собственными ЦБ, а ставки по вкладам могут быть несколько выше. Кроме того, в этих странах используют государственные облигации для привлечения средств. Государственные ценные бумаги – это один из самых стабильных финансовых инструментов. Недавняя эмиссия облигаций в Чехии сулит инвесторам до 3,25% годовых.

Деньги под подушкой

В США и Европе действительно очень надежная банковская система. Это подкрепляется системой страхования вкладов. В большинстве стран Европы вклады до 100 000 евро гарантировано застрахованы. Для сравнения рассмотрим ССВ в России. В нашей стране застрахованы вклады до 1,4 млн рублей, что по курсу 74 рубля за евро – 18920 евро.

Тем не менее, европейцы и американцы часто хранят деньги под подушкой. Но это связано не с опасениями за банковскую систему, а с фискальными органами и надзором. Финансовые преступления в американской и европейской системе очень строго караются. «Экономия» на налогах – это тоже своего рода доход.

Иностранцы также могут не смочь подтвердить происхождение денег или просто жить на пособие, когда нельзя показывать высокий доход. Все это заставляет людей оставлять деньги дома. Наличные деньги, спрятанные дома, пусть и не принесут доход, но в некоторых случаях они принесут меньше проблем.

Источник

Куда вложить 15 000 $, если я планирую эмигрировать?

Есть вопрос по потенциальным инвестициям. Исходные условия:

- Живу в России.

- ИИС нет, на бирже никогда не инвестировал.

- Есть некая сумма — условно 15 000 $, которые хочу инвестировать вдолгую. Горизонт — 20 лет, может, больше.

- Готов дополнительно вкладывать около 500 $.

- Получаю доход в валюте не из России.

- Планирую уехать в англоговорящую страну на ПМЖ.

- Инвестировать хочу тоже в валюте: опасаюсь дальнейшего обвала рубля и инвестирование в рублях с доходностью даже 15% не считаю для себя привлекательной затеей. А вот в валюте хотя бы 5% — уже намного лучше.

Можно ли сейчас в России вложить деньги в иностранные бумаги так, чтобы через какое-то время, например через три года, спокойно вытащить их за границей, уже не будучи резидентом РФ? Еще лучше, если есть возможность перевести свои активы от российских брокеров к иностранному, будучи местным резидентом. Или так нельзя?

Какие активы выгоднее с точки зрения налогов?

Если же при открытии счета в РФ можно потом вернуть деньги только в РФ, как это сделать с минимальными потерями при выводе с горизонтом 1—2 года ? Есть ли вообще смысл при таком горизонте вкладываться в биржу или проще положить на депозит под 2,5% годовых и потом уже открыть счет за границей?

Макс, я понял, что хотя вы и хотите вложить условные 15 000 $ на 20 лет или больше, но в перспективе 1—2 лет вы уже планируете перебраться на ПМЖ в другую страну. Соответственно, эти длинные деньги тоже надо будет переводить в новую страну вашего проживания. Разберемся в вариантах.

Инвестировать в России, а потом переезжать

Находясь в России, можно купить бумаги США — крупнейшей экономики мира — через Санкт-Петербургскую или Московскую биржу. Обе эти площадки территориально находятся в Москве, и с точки зрения результата — владения купленными бумагами — различий нет.

На момент переезда в другую страну есть два варианта: перевести бумаги иностранному брокеру или просто продать бумаги в РФ и купить через иностранного брокера.

В переводе бумаг иностранному брокеру есть серьезный минус — комиссия за перевод. Бумаги, торгующиеся на Московской и Санкт-Петербургской биржах, хранятся в депозитарии ПАО «Бест Эффортс Банк» — и минимальная комиссия на перевод в сентябре 2020 года составляла 25 000 Р за одну позицию. Для портфеля общей стоимостью 15 000 $ это просто нерационального.

Но есть и другой путь: можно получить статус квалифицированного инвестора. Для этого необходимо выполнить одно из условий. У нас есть подробный ответ про это. Со статусом квалифицированного инвестора можно покупать внебиржевые бумаги, например американские ETF. Эти бумаги стоят на учете в Национальном расчетном депозитарии — НКО НРД. Перевод из НРД стоит порядка 30 $ за одну позицию. Подробнее я писал об этом в статье о переводе бумаг к зарубежному брокеру.

Но тут проблема в размере вашего капитала: обычно у российских брокеров довольно высокий минимальный размер лота для внебиржевого рынка — 15 000 $ может хватить на открытие буквально одной позиции.

Более простой вариант — продать бумаги в РФ с последующей покупкой у иностранного брокера: продаете ценные бумаги в РФ, выводите деньги, заносите их на счет иностранного брокера и покупаете ценные бумаги. В этом случае надо будет только заплатить налог с дохода от изменения курсовой стоимости ценных бумаг в России. И в целом провернуть такой вариант гораздо проще, чем получать статус квалифицированного инвестора и переводить бумаги. Да и с учетом комиссий за перевод ценных бумаг и размера вашего капитала такой вариант может оказаться не только проще, но и экономически эффективнее — надо просто все посчитать.

Инвестиции — это не сложно

Сразу инвестировать за рубежом

Некоторые иностранные брокеры сотрудничают с россиянами и открывают им счета, но таких брокеров мало, и их можно пересчитать по пальцам одной руки. Например, мы писали про Interactive Brokers.

Если открыть счет у американского брокера, то переводить после переезда на ПМЖ в другую страну ничего не придется, поскольку все бумаги уже будут за пределами РФ. Еще плюс в том, что не нужно получать статус квалифицированного инвестора, чтобы покупать те же американские ETF.

Возможен и обратный заход: через иностранного брокера можно покупать российские бумаги. Правда, брокер вывешивает следующее предупреждение: «Обращаем внимание, что инвестирование в таких иностранных юрисдикциях, как Россия, подразумевает дополнительные риски, связанные с политической и экономической неопределенностью, неблагоприятными государственными распорядками, колебанием валютного курса, повышенной волатильностью, недостаточной ликвидностью, потенциально ослабленным регулированием, а также с неуверенностью относительно статуса, толкования и применения законов, в том числе относящихся к частному владению активами, принудительному отчуждению, национализации и конфискации, что может повлиять на стоимость или привести к потере ваших вложений».

Но с американскими брокерами всегда есть нюанс: вас неожиданно могут попросить закрыть счет и пойти со своими деньгами на выход. Такое уже было в 2012 году с TD Ameritrade. И никто не может дать гарантии, что это не повторится с любым другим брокером: от частного инвестора из России подобные события никак не зависят.

Какие еще есть варианты

Вы упоминаете, что готовы дополнительно инвестировать около 500 $ ежемесячно — и это открывает вход в накопительное страхование жизни. Это очень специфический продукт, который подходит только при определенных жизненных обстоятельствах. Например, такая программа может быть использована для сохранения собственного капитала при банкротстве. Мошенничества в этой схеме нет, но и условия для частного инвестора далеко не лучшие: комиссии огромные. Все те же инструменты можно получить гораздо дешевле.

Еще надо держать в голове, что первым, кто получит доход от открытия подобного полиса, будет ваш страховой агент. Страхование жизни может быть офшорным — и компания, соответственно, может быть изначально зарубежная. Это называется unit-linked — у нас уже есть разъяснение, что это такое.

Еще с капиталом 15 000 $ не получится самостоятельно покупать и продавать активы, то есть использовать страховую как брокера. Обычно это можно делать только с капиталом от 50 000 $.

Что же делать

Депозит не лучшее решение, потому что ставки по валютным вкладам находятся на минимальных уровнях и даже не покрывают инфляцию. Но если вы никогда не инвестировали на бирже и опыта у вас нет, возможно, стоит отложить большую часть вашей суммы именно на депозит. А с меньшей частью — «попробовать рынок», то есть открыть брокерский счет в России, совершать какие-то сделки, чтобы разобраться в самом механизме работы и получить опыт. Для начала можно пройти наш бесплатный курс по инвестициям.

К моменту переезда у вас как раз накопится опыт, и вам будет проще принимать решения на бирже. Вы с уверенностью выберете зарубежного брокера и откроете там счет.

Что касается налогообложения, то пока вы не продаете бумаги, находящиеся у брокера вдолгую, то дохода не возникает и налоги платить не нужно. Однако почти все американские фонды платят дивиденды — сложнее найти фонды, которые этого не делают. Это означает, что в будущем отчитываться перед налоговой все равно придется.

Если у вас есть вопрос об инвестициях, личных финансах или семейном бюджете, пишите. На самые интересные вопросы ответим в журнале.

Источник