- Кривая доходности ОФЗ простыми словами

- Что такое кривая доходности гособлигаций

- Какой она может быть

- Где можно посмотреть кривую доходности

- Что дает кривая доходности инвестору

- Кривая бескупонной доходности

- Кривая бескупонной доходности

- К ривая бескупонной доходности — что это?

- Значение кривой бескупонной доходности

- Для чего нужна кривая доходности?

- Самое важное!

- Кривая доходности облигаций и ОФЗ

- Где можно посмотреть кривую доходности?

- Что дает кривая доходности инвестору?

Кривая доходности ОФЗ простыми словами

Кривая доходности ОФЗ — это своего рода индикатор состояния финансового рынка страны. С помощью данного графика можно определить, как себя чувствует экономика на данный момент и в какую сторону будут меняться процентные ставки по ценным бумагам в будущем. Это поможет принять правильное решение по поводу того, во что инвестировать свой капитал.

Что такое кривая доходности гособлигаций

Кривая доходности имеет важное влияние на многие российские инвестиционные инструменты, в т. ч. на котировки российского рубля. Она графически отображает соотношение между облигациями разного выпуска в зависимости от срока их погашения.

Внимание! График доходности называют также G-кривой. В общем случае с его помощью можно отследить изменение процентных ставок в экономике.

Обычно для составления графика используются ценные бумаги какого-либо определенного эмитента, иногда разных, но относящихся к одной отрасли.

Базовый график доходности строится на основании государственных ценных бумаг, т. е. ОФЗ, которые различаются по срокам погашения:

- краткосрочные — 1–2 года;

- среднесрочные — 5–7 лет;

- долгосрочные — 10 лет и более.

Государственные облигации каждого вида имеют собственную цену и доходность. От ожиданий инвесторов относительно изменения процентных ставок в перспективе будет зависеть срок их инвестиций.

Какой она может быть

Существует три основные разновидности G-кривой:

- Нормальная. Если тенденции рынка свидетельствуют о росте ставок, инвесторы предпочтут приобрести краткосрочные ценные бумаги. Если проценты впоследствии возрастут, вкладчики смогут вложить свои средства на более выгодных условиях. При приросте спроса на краткосрочные облигации, увеличивается и их стоимость, а показатель доходности снижается. Такой график свидетельствует о благоприятном развитии экономики.

- Инверсная (перевернутая). Данная кривая является противоположностью предыдущей ситуации. Если ожидается снижение процентов, инвесторы предпочтут вложить свои средства в долгосрочные ценные бумаги, чтобы своевременно зафиксировать для себя высокую ставку, т. к. в будущем это сделать уже не получится. В таком случае наблюдается рост спроса на долгосрочные облигации. Стоимость таких ОФЗ возрастает, а доходность падает. График в перевернутом виде отражает краткосрочные опасения инвесторов. Это связано с ожиданием снижения экономической активности или предположением, что экономика уже столкнулась с серьезными проблемами.

- Плоская. Такой график свидетельствует о переходной стадии. Если ранее кривая была инверсной, то ситуация в экономике улучшается, и наоборот. Выбор инвесторов в отношении ОФЗ будет соответствующим.

Внимание! Высокий доход от инвестиций в краткосрочные облигации является временным явлением. Если по окончании срока их действия процентная ставка снизится, приобрести ценные бумаги на прежних условиях не удастся. Владельцы долгосрочных облигаций, понеся потери на начальном этапе инвестирования, в дальнейшем останутся в выигрыше.

Где можно посмотреть кривую доходности

Посмотреть G-кривую ОФЗ можно на сайте Центробанка. Недостатком данного графика является невозможность увидеть, какие именно облигации являются наиболее прибыльными.

Что дает кривая доходности инвестору

График доходности помогает вкладчикам выбрать стратегию инвестирования и решить, какие облигации купить, а какие — продать. Он поспособствует выбрать самые выгодные варианты активов для инвестиций.

Кривая доходности государственных облигаций имеет важное значение для анализа рынка ценных бумаг. Научившись прогнозировать изменение процентных ставок с помощью данного графика, можно очень грамотно инвестировать свои средства и принять решение, как лучше в данный момент времени поступить с деньгами, особенно если рынок нестабилен.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник

Кривая бескупонной доходности

Кривая бескупонной доходности (КБД Московской биржи) представляет собой общепринятый способ описания временной структуры процентных ставок для однородных финансовых инструментов (долговых ценных бумаг) с одинаковыми качественными характеристиками, в том числе сходного кредитного качества. КБД Московской биржи (MOEX GCURVE) является одним из главных индикаторов состояния финансового рынка и базовым эталоном для оценки различных облигаций и иных финансовых инструментов.

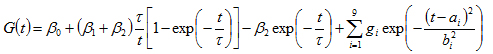

В основе построения КБД Московской биржи лежит параметрическая модель Нельсона-Сигеля с добавлением слагаемых, обеспечивающих дополнительные степени свободы и как следствие более точную подгонку кривой к данным торгов (для непрерывно начисляемой процентной ставки):

где время t выражается в годах, G(t) — в базисных пунктах. Фиксированные параметры равны:

Расчет динамических параметров β0, β1, β2, τ, g1÷g9 осуществляется в режиме реального времени по сделкам и заявкам на рынке государственных ценных бумаг. Слагаемые до знака суммы, соответствующие модели Нельсона-Сигеля, определяют «скелет» кривой, добавочные члены возникают только по мере необходимости и на каждой итерации расчёта кривой демпфируются во избежание накопления добавок.

Динамические параметры на момент окончания каждой торговой сессии сохраняются в файле dynamic.csv.

Теоретическая доходность к погашению каждого выпуска ОФЗ, включённого в базу расчёта, равняется сумме доходности к погашению, рассчитанной на основании КБД Московской биржи, и корректирующей поправки. Часть выпусков назначается опорными выпусками («бенчмарками»), к ним КБД Московской биржи подстраивается без корректирующих поправок (для этих выпусков корректирующие поправки равны нулю). По теоретическим доходностям к погашению определяются теоретические цены. Корректирующие поправки и цены сохраняются в файле prices.csv.

ВАЖНО: Наименование индикатора денежного рынка «КБД Московской Биржи» является зарегистрированным товарным знаком, правообладателем которого является ПАО Московская Биржа. Свидетельство на товарный знак №661712.

Любое использование указанного товарного знака без письменного разрешение Биржи запрещено и может быть осуществлено на основании соглашения с ПАО Московская Биржа. Подробнее на странице «Товарные знаки.

Уважаемые посетители сайта, чтобы отправить свое предложение или задать вопрос, используйте форму обратной связи.

Мы ценим Ваше мнение и обязательно рассмотрим Ваши вопросы и в случаях, когда это возможно, подтвердим получение Письма и предоставим письменный ответ.

В случае наличия обоснованных и существенных претензий, Биржа совместно с Экспертными Советами примет меры по разработке и реализации соответствующих изменений.

Источник

Кривая бескупонной доходности

Что такое кривая бескупонной доходности и как ее использовать?

Кривая бескупонной доходности (или G-кривая) — один из основных индикаторов состояния финансового рынка. Она показывает, как себя чувствует экономика. Разобравшись в том, что означает та или иная форма кривой, можно научиться предсказывать вырастут или упадут процентные ставки в будущем и главное принимать решения о том, что лучше делать со своими деньгами в этот момент.

К ривая бескупонной доходности — что это?

Кривая доходности показывает зависимость между процентными ставками по облигациям, которые имеют различные сроки погашения, но одинаковый кредитный риск.

Кривые доходности отражают ожидания участников рынка по поводу будущих процентных ставок, политики Центробанка, уровня ликвидности на рынке и других индикаторов. Иными словами, задача кривых доходности — дать инвесторам возможность выбрать инвестиционную стратегию в конкретный момент времени.

Базовая кривая доходности строится по государственным ценным бумагам (ОФЗ). Как известно, Минфин выпускает гособлигации с разными сроками погашения: они бывают краткосрочные (1-2 года), среднесрочные (5-7 лет) и долгосрочные (10 лет и больше). Все эти ОФЗ имеют разную доходность и разную цену.

В зависимости от того, чего ждут инвесторы (роста или падения процентных ставок в будущем), будет меняться и срок, на который они готовы будут одолжить деньги Минфину.

Посмотрите на видео : оно хорошо показывает, как менялась кривая доходности по ОФЗ с 2003 года.

Значение кривой бескупонной доходности

Форма кривой доходности в тот или иной период очень четко показывает состояние экономики в стране и позволяет предсказать, вырастут или упадут ставки в будущем.

Если инвесторы верят в рост процентных ставок, то будут покупать краткосрочные облигации в расчете на то, что через некоторое время ставки вырастут и они смогут вложить деньги под более высокие проценты. Когда спрос на краткосрочные облигации вырастает, растет и цена на такие бумаги, а их доходность падает.

Такая нормальная или выпуклая форма кривой обычно означает, что в экономике все хорошо, она растет.

Процесс изменения формы кривой проще всего показать на примере последнего крупного кризиса в российской экономике, который случился в 2014 году.

К примеру, так, то есть «нормально», выглядела бескупонная кривая в конце марта 2014 года, до начала кризиса 14го года. Тогда курс доллара еще находился на отметке чуть выше 36 руб., а баррель нефти Brent стоил больше $100.

В ситуации с инверсной кривой все в точности наоборот. Если вы ставите на падение процентных ставок, то будете покупать долгосрочные облигации, чтобы зафиксировать для себя высокую ставку доходности. Потому что когда через какое-то время ставки снизятся, купить инструменты с высокими доходностями уже не получится. Когда спрос на долгосрочные облигации растет, увеличивается и их цена, а доходность снижается.

Перевернутая (инверсная) кривая отражает краткосрочные страхи инвесторов. Это значит, что они опасаются приближающейся рецессии, снижения экономической активности, или что экономика уже столкнулась с большими проблемами. Так произошло 16 декабря 2014 года, в так называемый «черный вторник»: после того, как ЦБ экстренно поднял ключевую ставку до 17%, курс доллара резко обвалился и в течение дня достигал 80 руб.

Бывают ситуации, когда кривая принимает плоскую форму. Обычно это значит, что в экономике переходный период: ситуация либо улучшается (если до этого кривая была инверсной), либо экономика движется к рецессии (если раньше имела правильную форму).

После жесткой просадки в 2014-2015 годах, к январю 2016 года экономика РФ почувствовала себя лучше благодаря политике ЦБ по таргетированию инфляционных рисков. В результате ставки по среднесрочным ОФЗ стали снижаться и к концу января кривая начала принимать плоскую форму.

Для чего нужна кривая доходности?

Бескупонная кривая — один из основных индикаторов для миллионов инвесторов. Глядя на нее, они каждый день принимают решения, какие облигации продавать, а какие покупать.

Форма кривой — это и есть ожидания инвесторов по ставкам на будущее. Разобравшись в том, что означает та или иная форма кривой, можно научиться прогнозировать вырастут или упадут процентные ставки в будущем и делать более продуманные инвестиции, понимая, как себя лучше вести с деньгами, особенно когда рынки штормит.

Самое важное!

✔ Рынок ОФЗ является бенчмарком российского рынка облигаций в целом, и за ним полезно следить, чтобы понимать, как реагируют крупные инвесторы на изменение ставок, инфляцию и другие макроэкономические показатели или политические новости.

✔ Минфин выпускает ОФЗ с разными сроками погашения: краткосрочные (1-2 года), среднесрочные (5-7 лет) и долгосрочные (10 лет и больше). Все эти ОФЗ имеют разную доходность и разную цену.

✔ Кривая доходности показывает зависимость между процентными ставками по облигациям, которые имеют различные сроки погашения, но одинаковый кредитный риск. Базовая кривая доходности строится по государственным ценным бумагам (ОФЗ).

✔ Форма бескупонной кривой доходности в тот или иной период очень четко показывает состояние экономики в стране и позволяет предсказать, вырастут или упадут ставки в будущем.

Источник

Кривая доходности облигаций и ОФЗ

Кривая доходности облигаций — это отображение на графике процента доходности долговых бумаг, в зависимости от их срока до погашения. Обычно идет сравнение облигаций одного эмитента (например, госбумаг) или нескольких, но принадлежащих к одному сектору (финансовые, нефтяные, металлургия).

Если простыми словами, то инвестор может глядя на график оценить привлекательность (доходность) тех или иных бумаг и выбрать более выгодные для покупки.

Кривая доходности облигаций в классическом варианте может иметь два вида:

- нормальная или классическая;

- перевернутая.

Нормальная кривая доходности

Чем больше срок обращения облигаций, тем более высокую доходность они имеют. Это связано с тем, что инвесторы, покупая длинные бумаги (5-10 лет и выше) несут более высокие риски, перед держателями коротких (1-3 года) бумаг. Повышенные риски связаны с неопределенностью в будущем. За это идет премия за риск, в виде чуть большей доходности.

График характерен для здоровой экономики. Когда участники ожидают дальнего ускорения экономического развития и роста процентных ставок в будущем.

Перевернутая кривая доходности

Обычно такую картину можно наблюдать в момент финансовых кризисов и (или) ожиданием снижения процентных ставок. В это время наблюдается спрос именно на «короткие» деньги.

При такой ситуации можно закупиться длинными бумагами и зафиксировать текущую доходность на долгие годы.

Высокая доходность на короткие облигации — это временное явления. И по истечении срока их жизни, при падении процентной ставки, уже не удастся инвестировать деньги под тот же процент. А вот владельцы длинных бумаг, теряя в доходности в первые года владения, в долгосрочной перспективе выигрывают.

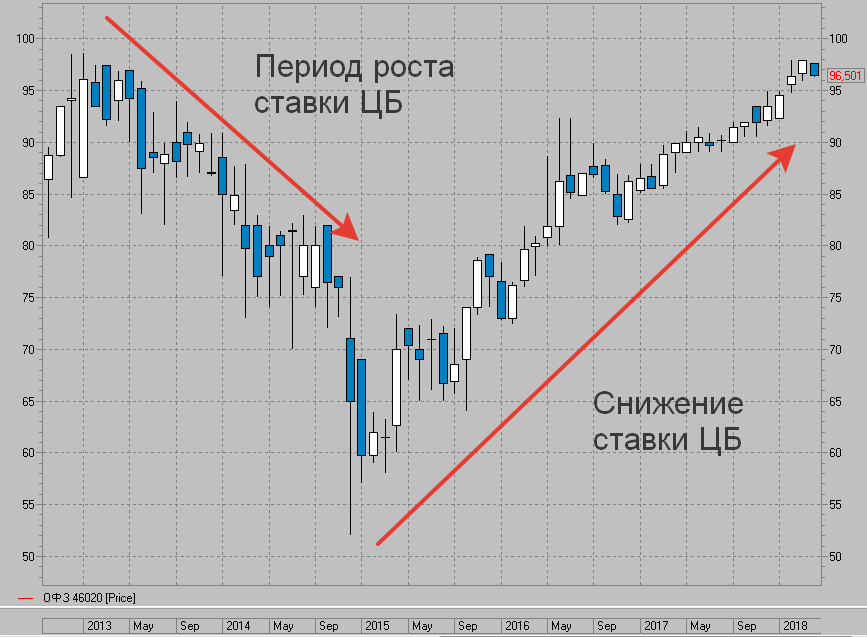

Небольшой пример из реальности. Доходность облигаций напрямую зависит от ставки ЦБ. Как и вклады в банках. Если ЦБ повышает ставку, то эмитенты будут вынуждены при выпуске новых облигаций давать тоже большую доходность. Доходность уже обращающихся бумаг на рынке, после изменения процентной ставки ЦБ будет корректироваться. Чтобы соответствовать среднему значению на бирже.

За счет чего может меняться доходность уже выпущенных бумаг? За счет изменения рыночной стоимости.

- при повышении ставки ЦБ рыночная стоимость облигаций снижается;

- при уменьшение процентной ставки — рыночная цена облигаций повышается.

Когда во время кризиса ЦБ поднимал процентную ставку в 1,5 раза до 18%, новые облигационные выпуски ориентируясь на нее вынуждены были устанавливать аналогичную доходность. И на бирже размещались бумаги с доходностью в 15-20% годовых. С течением времени, каждый новый выпуск давал более высокую ставку по купону.

Старые выпуски, с низкой процентной ставкой по идее уже не кому не нужны. Зачем покупать бумаги с доходностью в 10% годовых, когда есть облигации того же эмитента, но дающие в 1,5 раза больше прибыли.

Чтобы сравниться с текущей доходностью рыночная цена старых бумаг начинается снижаться. И пока ставка ЦБ росла, цена на облигации падали.

После некой стабилизации, ЦБ стал (и продолжает) планомерно снижать процентную ставку. И что мы имеем на рынке?

Новые бумаги выпускаются каждый раз с меньшей доходностью. А старые выпуски постепенно дорожают.

На примере государственных облигаций. За время повышения процентной ставки ЦБ, котировки бумаги снизились почти в 2 раза. И хотя владельцы и получали фиксированные выплаты по купону (7% от номинала в 1 000 рублей), по сравнению с новыми выпусками доходность была намного меньше.

При начале снижения процентной ставки ЦБ, начинается постепенное удорожание бумаг. Купон, выплачиваем владельцам бумаг, начинает приближаться к среднерыночному. И рыночная цена практически достигла докризисных значений.

Если будет и дальше снижение ставки ЦБ, то мы будем наблюдать дальнейшее повышение рыночной стоимости ОФЗ.

Где можно посмотреть кривую доходности?

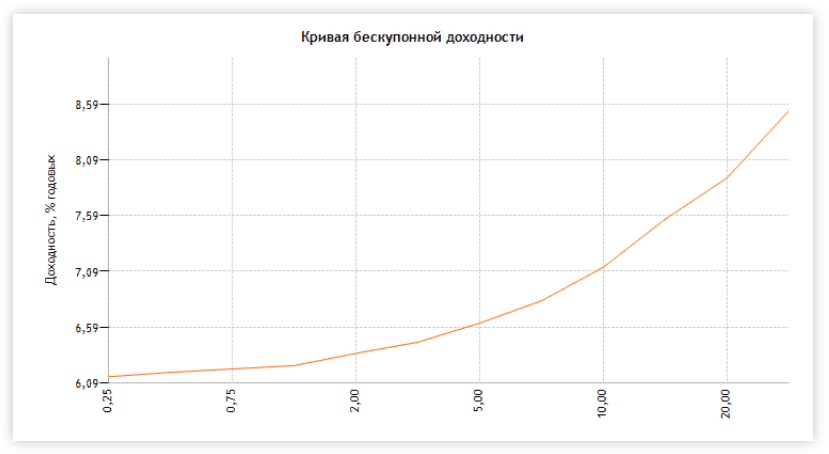

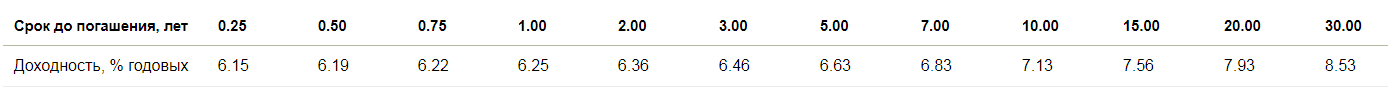

На сайте Центробанка или по ссылке представлен график бескупонной доходности по государственным облигациям или ОФЗ.

И числовые значения кривой зависимости доходности от срока до погашения.

Минус в том, что по этому графику нельзя посмотреть, какие конкретно бумаги дают доходность.

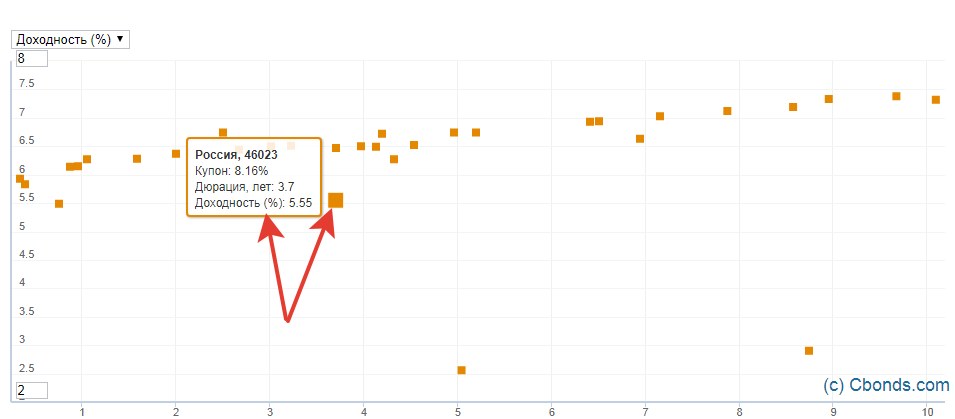

На сайте Cbonds (может потребоваться регистрации) можно посмотреть кривую доходности облигаций различных стран и секторов экономики.

И на графике проанализировать и найти конкретные бумаги с нужной доходностью и сроком до погашения.

Если снова взять государственные облигации (ОФЗ) со сроком до погашения в пределах 10 лет, то можно легко провести визуальную оценку. При наведении на любую бумагу — выходит подсказка о названии и доходности облигации.

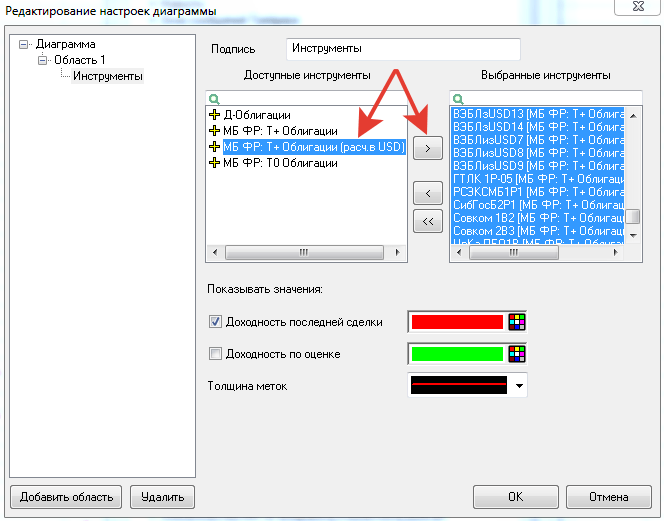

Помимо этого можно в самом торговом терминале (QUIK) самостоятельно построить кривую доходности.

Буквально в 3 шага:

- В меню: «Создать окно» — «Все типы окон» или нажимаем F7

- Выбираем в «Прочие» — «График доходности»

- Отбираем нужные бумаги по которым нужно построить график (все или часть).

Возьмем для примера еврооблигации. Выбираем T+ Облигации (расч. в USD). И переносим в окно «Выбранные инструменты».

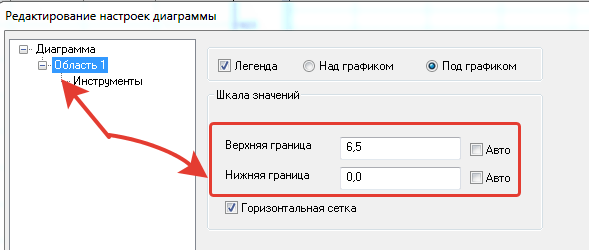

Для лучшего отображения ограничим доходность отображаемых бумаг до 6,5% годовых (чтобы исключить дефолтные облигации).

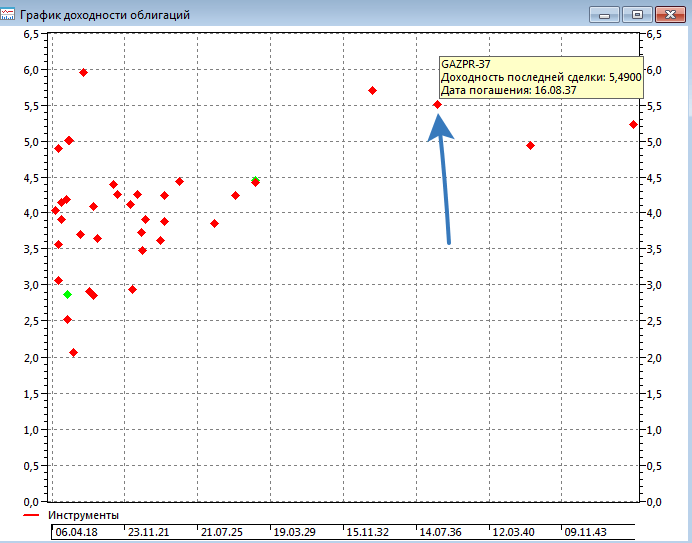

Выводим график доходности еврооблигаций.

Интересными выглядят евробонды Газпрома с погашением в 2037 году. При текущих рыночных ценах можно получать 5,5% годовых. Именно в долларах.

Что дает кривая доходности инвестору?

- Быстрый анализ и поиск выгодных предложений. График доходности позволяет выявить недооцененные бумаги из общей массы торгуемых на рынке. Когда в списке доступных бумаг несколько десятков или даже сотен предложений очень трудно сравнивать их. Особенно учитывая, что все они имеют различные доходности и сроки погашения. Глядя на график доходности — инвестор видит всю картину целиком.

- Наклон кривой подсказывает инвестору какие бумагу лучше брать в данный момент. В период повышения процентных ставок (нормальная кривая доходности) — лучше брать короткие бумаги. Так как «новые» поступающие на биржу бумаги будут иметь более высокую доходность. И «старые» облигации со временем будут терять в цене.

- При тенденции к понижению процентных ставок (перевернутая кривая) — более выгодным будет вложиться в длинные бумаги, зафиксировав текущую доходность. Дополнительно, при снижении общего процента доходности на рынке, инвестор получит прибыль за счет роста рыночной цены его бумаг. В идеале, когда падение ставок прекратится — лучше продать все активы (намного выше номинала) не дожидаясь погашения. И купить коротких бумаг с текущей доходностью.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник