- Краткосрочные инвестиции

- Как это работает?

- Для кого актуально?

- Классификация и виды

- Куда вкладывать деньги?

- Банковские депозиты

- Покупка слитков драгоценных металлов

- Приобретение акций

- Инвестиции в ПАММ-счета

- Торговля криптовалютой

- Инвестирование в хайп-проекты

- Краткие итоги

- Краткосрочные инвестиции – что это такое, виды и советы начинающим

- Принцип работы краткосрочных инвестиций

- Классификация

- Куда инвестировать средства

- Краткосрочное инвестирование в интернете

- Советы для начинающих инвесторов

- Преимущества и недостатки

Краткосрочные инвестиции

Если у человека есть деньги, он пытается их преумножить. Важнейший фактор при выборе инструмента для вложения капитала – время. Краткосрочные инвестиции – это размещение свободных средств в выбранных активах на срок не более 12 месяцев.

Как это работает?

Инвестор выбирает один из доступных активов. Затем осуществляются действия по вложению денег. Например, покупаются акции или открывается банковский вклад. В первом случае владелец капитала самостоятельно устанавливает горизонт инвестирования. Скажем, на 6 месяцев или год. Во втором случае срок вложений ограничивается заключённым договором.

По истечении указанного времени инвестору достаётся прибыль. Количество получаемых денег бывает фиксированным или определяется сложившейся рыночной конъюнктурой. Это определяется спецификой использованного инвестиционного инструмента.

Банковский вклад приносит небольшой фиксированный доход, размер которого прописан в договоре (5–9%). Вложения в акции часто дают большую прибыль в десятки процентов или, напротив, оборачиваются убытками.

Чем ниже риски, тем меньше доход. И наоборот. Чем выше риски, тем больше потенциальная прибыль. Это закон инвестирования актуален и для краткосрочных финансовых вложений.

Подобные короткие инвестиции помогают защитить деньги от инфляции.

При благоприятных обстоятельствах краткосрочные вложения могут превратиться в долгосрочные. Это происходит тогда, когда инвестор доволен размером извлекаемого дохода и не испытывает острой необходимости в деньгах.

Для кого актуально?

Краткосрочное инвестирование подходит частным лицам, индивидуальным предпринимателям, крупным компаниям и даже странам. Все субъекты экономической деятельности используют этот инструмент преумножения капитала.

Основной критерий для использования этого инструмента – наличие свободных денежных средств.

Классификация и виды

Существует ряд критериев для классификации краткосрочных инвестиций. Наиболее часто такие вложения средств делят по признаку материальности активов на реальные и финансовые.

Реальные короткие инвестиции связаны с приобретением материальных активов. Например, со сделками с недвижимостью или слитками драгоценных металлов (как правило, золотыми). Такие вложения на короткий срок оправданы только в ситуации, когда у инвестора есть веские основания ожидать бурного роста в конкретной сфере.

Финансовые короткие инвестиции связаны с нематериальными активами. Например, с размещением денежных средств в банках, паевых фондах, микрофинансовых организациях, а также покупкой акций на фондовом рынке.

Краткосрочное капиталовложение также классифицируют и по другим принципам:

- рискованности;

- сроку инвестирования;

- ликвидности выбранного инструмента.

Куда вкладывать деньги?

Современные финансовые рынки, отрасли реальной экономики и интернет-проекты дают инвестору достаточно инструментов, которые помогут быстро заработать. При этом они различаются по ликвидности, доходности и уровню риска.

Первая задача, которую нужно решить начинающему инвестору – не терять деньги в финансовых авантюрах. Поэтому в нашем разборе вариантов для вложения средств мы будем идти по направлению нарастания рисков. Начнём с высоконадёжных активов, а закончим самыми доходными и опасными.

Банковские депозиты

Первая мысль, которая приходит в голову большинству людей, желающих разместить свободный капитал с минимальными рисками – это открытие вклада в банке.

Действительно, с появлением в России Системы обязательного страхования вкладов этот инвестиционный инструмент стал сверхнадёжным. Даже если выбранный банк объявляется банкротом, вкладчику полностью возвращаются размещённые средства.

Это правило работает для депозитов, сумма которых не превышает 1,4 миллиона рублей. Если вы хотите положить в банк большую сумму, разбейте её на 2 или большее количество частей и откройте несколько вкладов в разных кредитно-финансовых организациях.

Недостаток рассматриваемого актива – низкая доходность. Процентные ставки по банковским вкладам не слишком сильно превышают размер ожидаемой в стране инфляции. Много заработать на них не получится.

Таким образом, депозиты в большей мере решают задачу не терять деньги от инфляции.

Покупка слитков драгоценных металлов

В конце июля 2019 года Президент РФ В.В. Путин подписал федеральный закон, отменивший 20% налог на добавленную стоимость при банковских операциях по купле/продаже драгоценных металлов.

Для частных инвесторов это означает, что теперь вкладывать деньги в золотые слитки стало выгоднее, чем покупать евро, доллары или открывать валютные вклады.

При этом неправильно говорить о гарантированной доходности этого инвестиционного актива. Цены на золото определяются торгами на соответствующей бирже драгоценных металлов. Да, в 2019 году отмечается активный рост этого инструмента. А вот с 2011 по 2016 год стоимость золота уменьшалась.

Таким образом, покупка золотых слитков – более рискованная инвестиция, чем открытие банковского вклада. Кроме того, вложение в драгоценные металлы это традиционное поле для игры долгосрочных, а не краткосрочных инвесторов.

Приобретение акций

Работа на любом финансовом рынке связана с высокими рисками. Неправильно воспринимать покупку акций, как надёжную операцию, которая гарантировано принесёт прибыль.

Да, по сравнению с золотом и другими драгоценными металлами акции отличаются большей волатильностью. Но при этом ценные бумаги могут не только быстро дорожать, но ещё более стремительно падать в цене. Проблема состоит в том, что предугадать направление движения котировок очень сложно. Эту задачу не всегда под силу решить даже ведущим финансовым аналитикам и экспертам.

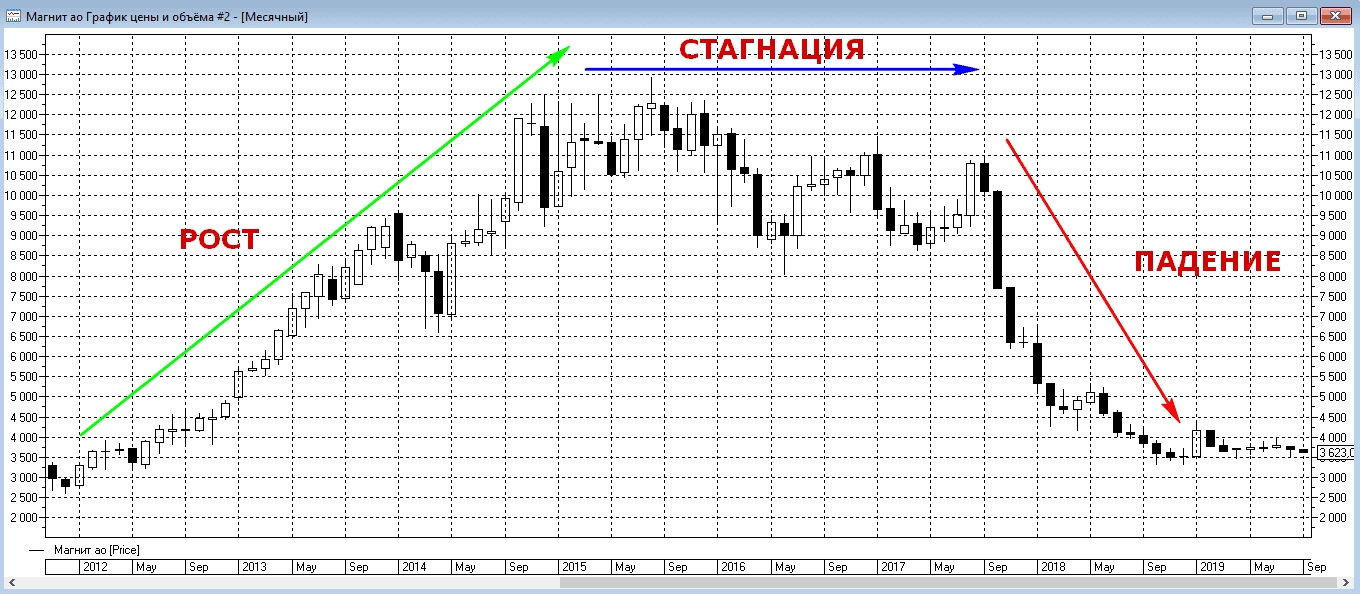

Для примера рассмотрим акции известного ритейлера ПАО «Магнит».

В период с 2012 до середины 2015 года ценные бумаги этой компании росли. И это повышение оказалось внушительным. От 2500 рублей за одну акцию до 12900 рублей. Если не высчитывать доли процентов, то стоимость рассматриваемых ценных бумаг увеличилась на этом отрезке в 5 раз.

После этого до середины 2017 года акции Магнита стагнировали. Ценные бумаги сильно не росли и не падали. А потом с сентября 2017 года последовали резкое падение, которое остановилось в декабре 2018 года на отметке 3310 рублей за одну акцию. То есть за 15 месяцев рассматриваемые ценные бумаги упали в 4 раза.

Представьте себе эмоции горе-инвесторов, которые приобрели акции магнита перед их падением по 10500 рублей. За год вложенный капитал стал меньше в 3 раза.

Смысл этого раздела не в том, чтобы отвратить читателя от игры на фондовом рынке. Совсем нет. На торговле акциями можно хорошо зарабатывать. В том числе и в краткосрочной перспективе. Существуют торговые стратегии, работающие внутри одного дня. Однако без учёбы стабильное извлечение прибыли на фондовой бирже невозможно.

Инвестиции в ПАММ-счета

Вложение в сервисы ПАММ-счетов подразумевают передачу денежных средств в управление опытного трейдера, который вместе с собственным приумножает и привлечённый капитал.

Заключаемое при этом соглашение налагает на инвестора ряд ограничений. Основное в том, что он теряет возможность распоряжаться собственными деньгами в течение оговоренного срока. В частности, выводить средства из выбранного сервиса.

Трейдер, который управляет ПАММ-счетом, рискует как привлечённым, так и собственным капиталом. Это повышает степень его ответственности и заинтересованности в успешности биржевой торговли.

За фактическое управление чужими деньгами трейдер получает установленную соглашением комиссию.

Риски при краткосрочном инвестировании в ПАММ-счета все те же. Это трейдинг на финансовом рынке, который априори не отличается высокой надёжностью. Дополнительно инвестору следует учитывать влияние человеческого фактора и крайне тщательно выбирать ПАММ-счёт для работы.

Торговля криптовалютой

Такой способ заработка в краткосрочной перспективе возник относительно недавно. Первой ласточкой стал ошеломительный рост биткоинов. Биржевые котировки этой криптовалюты за короткое время выросли в сотни раз. Начался настоящий бум.

Вслед за биткоинами появились десятки новых криптовалют. Среди них Эфириум, Рипл, Лайткоины, Монеро, Дэш и многие другие.

На первый взгляд, криптовалюты – это идеальный вариант для краткосрочных инвестиций с высокой доходностью. Если бы не одно но.

Среди профессиональных аналитиков, трейдеров и экспертов бытует мнение, что криптовалюты представляют собой глобальную финансовую пирамиду. И весь вопрос сводится только к тому, когда именно лопнет этот искусственно надуваемый мыльный пузырь.

Естественно, если это произойдёт, то инвестор потеряет вложенный капитал до последнего денежного знака.

Инвестирование в хайп-проекты

Это самый рискованный инструмент краткосрочного инвестирования, который известен на сегодняшний день. Создатели хайп-проектов часто даже не скрывают, что это в чистом виде финансовая пирамида.

Смысл состоит в том, что высокие заявленные проценты выплачиваются первым участникам за счёт средств следующей волны инвесторов.

Хайп-проекты существуют от нескольких недель до нескольких часов. Риск участия в подобных пирамидах колоссальный и стремится к 100%.

Несмотря на подобные вводные каждый новый хайп-проект находит людей, готовых рискнуть деньгами. Подробнее о проблемах подобных краткосрочных инвестиций читайте в статье про скам.

Краткие итоги

Краткосрочные инвестиции при правильном подходе помогут получать прибыль на вложенный капитал. Задача инвестора состоит в том, чтобы найти оптимальный баланс между доходностью и риском выбранных инструментов. Не поддавайтесь эмоциям и сохраняйте голову холодной. В этом случае подобные вложения окажутся оправданными и доходными.

Источник

Краткосрочные инвестиции – что это такое, виды и советы начинающим

Краткосрочные инвестиции являются финансовым инвестированием конкретного проекта в период, не превышающий 1 год, основная цель которого заключается в приумножении капиталовложений. Простыми словами, быстрое инвестирование предполагает, что после финансовых вложений (например, в бизнес, проект в интернете или ценные бумаги), по прошествии 12 месяцев инвестору возвращаются как вложенные средства, так и определённый процент от суммы взноса. Ликвидность и доходность краткосрочных инвестиций имеют прямую зависимость от степени риска и уровня перспективности проекта. Обычно показатель доходности варьируется в пределах 5 – 25%.

Принцип работы краткосрочных инвестиций

Инвестор выбирает какой-либо доступный актив, после чего осуществляется вложение денежных средств (к примеру, приобретаются акции или открывается вклад в банке). При покупке акций владелец денежных средств сам может устанавливать срок инвестирования: например, 6 или 12 месяцев. В случае с банковским вкладом срок вложения ограничивает заключённый договор.

Когда истечёт указанный период времени, инвестор получает прибыль. Сумма дохода может быть фиксированной или определяться сложившейся ситуацией на рынке. Это зависит от специфики инвестиционного инструмента, который использовался. Вклад в банке имеет фиксированную доходность, размер которой прописывается в договоре и обычно составляет 5 – 9%. Инвестиции в акции могут принести большой доход или, наоборот, обернутся убытками.

Чем меньше рисков, тем меньше доходность, и наоборот: чем больше рисков, тем выше потенциальный доход. Это правило актуально и для краткосрочных инвестиций. Этот вид инвестирования помогает защититься от инфляции. При благоприятном стечении обстоятельств короткие инвестиции могут превращаться в долгосрочные. Это может произойти, когда вкладчик доволен полученным доходом и не нуждается в деньгах.

Краткосрочные инвестиции осуществляются частными лицами, индивидуальными предпринимателями, крупными компаниями и даже странами. Данный инструмент приумножения капиталовложений используется всеми субъектами экономической деятельности. Основным критерием использования коротких вложений является обладание свободными денежными средствами.

Классификация

Краткосрочные инвестиции классифицируются по ряду критериев. Чаще всего подобные вложения делятся по признаку материальности и бывают:

- Реальными, связанными с покупкой материального актива. К примеру, сделка с недвижимостью или покупка слитка золота. Подобные вложения на короткие сроки эффективны лишь тогда, когда ожидается бурный рост стоимости в определённой сфере;

- Финансовыми, направленными на приобретение нематериальных активов. Например, размещение денежных средств в банке, паевом фонде, микрофинансовой организации, а также приобретение акций на фондовых рынках.

Краткосрочные вложения также делятся по другому принципу:

- Степени рискованности.

- Срокам вложения.

- Уровню ликвидности используемого инструмента.

Куда инвестировать средства

Специалисты советуют инвестировать в материалы и сырьё, так как считают такие вложения наименее рисковыми и обязательно окупаемыми. Кроме этого, следует акцентировать внимание на следующих видах коротких инвестиций:

| Вариант вложения | Описание |

| В акции | Необходимо выбрать фирму, которая имеет уверенное положение на рынке. Следует проанализировать её рентабельность и уточнить перспективу роста ценных бумаг. Чтобы не остаться в убытке, нужно хорошо ориентироваться на финансовом рынке. Новички могут обратиться к услугам специалистов, которые за определённую плату помогут в выборе компании, и будут сопровождать все сделки |

| В драгоценные металлы | В любое время люди вкладывали деньги в золото и серебро, что актуально и сегодня. Следует учитывать, что приобретение драгоценных металлов не принесёт большой прибыли. Но основное достоинство таких вложений – минимальный риск, так как драгметаллы хотя и медленно, но растут в цене |

| В приобретение ценных бумаг | В наше время многие предприниматели обладают новыми идеями по развитию бизнеса и предлагают вкладчикам инвестировать средства в их проект. Прежде чем решиться на это, инвестору необходимо всё хорошо продумать и рассчитать, так как вероятность рисков достаточно высока |

| В правительственные ценные бумаги | Государство реализует казначейские облигации, которые в дальнейшем можно продать. Данный вариант отличается минимальными рисками и минимальным доходом |

| В паевой фонд | Оформляется заявка на выкуп пая, после чего приобретается часть имущественного паевого фонда конкретной компании. Прибыль компании делят все пайщики. Деньги можно получить уже через месяц после вложения |

Кроме того, для краткосрочных вложений подходят следующие направления:

- Криптовалюта;

- Срочные депозиты;

- Краудинвестинг;

- ПАММ-счёт;

- Хайп-проект;

- Трейдерская платформа.

Все направления отличает потенциальный объём дохода, риски и сложность входа. Опытный инвестор перед тем, как вкладывать деньги, тщательно оценивает каждый метод. Лишь после внимательного изучения можно сделать вывод, что в особенности касается новичков, которые хотят достичь положительных результатов.

Краткосрочное инвестирование в интернете

Интернет глубоко проник в жизнь людей. Именно при помощи всемирной сети многие получают свой первый доход. Сейчас можно накопить состояние, делая короткие инвестиции в интернете. Самые популярные способы:

- Рынок Форекс. Инвестировать на нём легко, а вот заработать непросто. Смысл подобных инвестиций заключается в следующем: нужно выбрать валютную пару, к примеру, канадский доллар и евро, и удачно приобрести один вид валюты, а затем выгодно обменять на другой. Валютный курс зависит от множества причин, и спрогнозировать динамику курса можно пользуясь своим аналитическим мышлением и сложными программами. Риски достаточно высокие, а новичкам придётся рассчитывать только на собственную интуицию и удачу. Не следует заниматься подобной деятельностью без предварительной подготовки.

- ПАММ-счета. Это тоже рынок Форекс с той разницей, что инвестор не сам осуществляет сделку, а доверяет это профессиональному брокеру. Брокер суммирует собственные средства и инвестиции вкладчика и открывает сделку. В случае неудачи оба проигрывают, а если сделка прошла удачно, брокер отдаёт деньги инвестору и забирает свои.

- HYIP-проекты. Являются яркими представителями валютной пирамиды. Инвесторам предлагается вложить какую-либо сумму под большой процент (до 50% в день). Таким способом заработать возможно, но очень рискованно. Такие компании существуют от одного дня до нескольких месяцев. Чем раньше человек станет в ней участвовать, тем вероятнее, что он получит обратно свои деньги.

Советы для начинающих инвесторов

Все опытные инвесторы в начале своей деятельности ошибались. Сейчас они анализируют свои промахи и охотно делятся опытом. Учитывая их советы, были составлены рекомендации для новичков в инвестировании, которых нужно стараться придерживаться:

- Набираться практического опыта на небольших счетах;

- Развивать интуицию;

- Регулярно изучать новости финансовых рынков;

- Вникать в деятельность новых компаний, возникающих в других государствах;

- Постоянно развиваться, искать новые идеи развития бизнеса;

- Распределять средства, которые следует вкладывать более чем в 2 актива. Диверсификация вложений способствует получению большой прибыли;

- Перед инвестированием необходимо оценивать финансовый приоритет с размером сбережений;

- Вкладывать только собственные средства. Если для инвестиций брать кредит, они могут быть не эффективны. У заёмщика появится долговое обязательство (пассив), требующий регулярных выплат. Капиталовложения при этом будут потеряны и дальнейшие инвестиции будут невозможны.

Преимущества и недостатки

Краткосрочные вложения имеют свои преимущества, которые повышают привлекательность этого способа получения дохода. Существуют и недостатки, которые заставляют вкладчиков выбирать долгосрочное инвестирование. Преимущества и недостатки краткосрочных инвестиций:

Источник