- Инициативы

- Как получить деньги в российских фондах поддержки малого бизнеса

- 1. Российский фонд прямых инвестиций (РФПИ)

- 2. «Роснано»

- 3. Российская венчурная компания (РВК)

- 4. Фонд развития промышленности (ФРП)

- 5. Фонд «Сколково»

- 6. Корпорация МСП

- 7. Фонд Бортника

- Конкурсы для фондов прямых инвестиций

- Список российских фондов прямых инвестиций — проверенных временем и новых

- Фонды прямых инвестиций России

- Что такое фонд прямых инвестиций

- Особенности функционирования PEF

- Как устроен PEF

- Процедура инвестирования через PEF

- Принципы распределения прибыли в PEF

- Фонды прямых инвестиций в России

Инициативы

Глава РФПИ назначен представителем России в Деловом совете БРИКС. Основная задача Совета — выстраивать эффективные схемы многостороннего инвестирования совместно с партнерами из стран БРИКС.

Генеральный директор РФПИ также назначен представителем России в Деловом Консультативном Совете АТЭС. Совет создан с целью сделать АТЭС двигателем глобального.

Генеральный директор РФПИ назначен Председателем Консультационного комитета предпринимателей в рамках Межправительственной Российско-китайской комиссии по вопросам инвестиций. С китайской стороны этот пост занял председатель и главный исполнительный директор China Investment Corporation (CIC) Дин Сюэдун.

РФПИ является значимым участником Петербургского международного экономического форума, активно занимается организацией основных сессий и проводит ряд мероприятий с участием высокопоставленных лиц, в том числе регулярную встречу ведущих международных инвесторов с Президентом Российской Федерации В.В. Путиным.

В 2013 году — год председательства России в G20 и B20 — РФПИ возглавлял целевую группу «Деловой двадцатки» «Инвестиции и инфраструктура».

Генеральный директор РФПИ был избран сопредседателем Рабочей группы «Деловой двадцатки» «Инвестиции и инфраструктура» в рамках председательства Турции в «Большой Двадцатке» в 2015 году.

РФПИ активно участвовал в создании Совета по инвестициям при Председателе Государственной Думы РФ для совершенствования действующих норм и правил в целях стимулирования инвестиционного спроса и предложения.

В рамках РФПИ работает Центр привлечения инвестиций в регионы России INVEST IN RUSSIA. За счет применения наилучших мировых практик, а также опыта РФПИ по взаимодействию с зарубежными партнерами, Центр будет содействовать продвижению перспективных инвестиционных проектов и поиску иностранных инвесторов.

РФПИ стал представителем России в Международном форуме суверенных фондов (МФСФ) – организации, объединяющей ведущие суверенные и государственные пенсионные фонды мира.

Члены организации взаимодействуют по вопросам глобальной финансовой стабильности, перспектив и потенциальных вызовов в области управления .

РФПИ стал соучредителем платформы CROSAPF (Круглый стол по соинвестированию для суверенных и пенсионных фондов / Co-investment Roundtable of Sovereign and Pension Funds). CROSAPF объединяет 31 фонд из 17 стран мира, под их управлением сосредоточены активы на сумму около $7 трлн.

Страны БРИКС поддержали инициативу РФПИ и договорились о создании совместного механизма для инвестирования в акционерный капитал инфраструктурных проектов. Соответствующее соглашение было подписано между РФПИ, индийской группой компаний IDFC, бразильской BTG Pactual, китайским фондом Silk Road, а также Банком.

РФПИ и его международные партнеры оказывают поддержку Русскому соколиному центру ФГБУ «ВНИИ Экология» в качестве совместного вклада в природоохранную деятельность и развитие межкультурных коммуникаций на территории стран-партнеров.

РФПИ активно вовлечен в программу развития молодых профессионалов и лидеров России, в качестве наставника поддерживает конкурс для руководителей нового поколения «Лидеры России» и запустил программу трудоустройства и стажировок для финалистов конкурса.

РФПИ развивает отношения и поддерживает культурный диалог со странами-партнерами, в том числе реализуя знаковые проекты совместно с ведущими театрами и музеями России, такими как Мариинский театр, Государственный Эрмитаж, Государственный Русский музей и другие.

Источник

Как получить деньги в российских фондах поддержки малого бизнеса

В России выстроена пирамида финансовой поддержки бизнеса. Ориентироваться нужно на то, сколько есть денег у источника финансирования и соответствует ли бизнес требованиям, которые у всех фондов различаются.

1. Российский фонд прямых инвестиций (РФПИ)

На вершине пирамиды находится РФПИ. Его зарезервированный капитал сегодня составляет $10 млрд. В первую очередь он выступает соинвестором для международных компаний, которые сегодня вкладываются в Россию. Допустим, компания из Саудовской Аравии решила взаимодействовать с одной из компаний России. В этом случае РФПИ – нужный институт развития, который поможет партнерству. Для работы с фондом есть одно главное условие: РФПИ вносит ровно столько денег (или меньше), сколько вносит другой соинвестор. Для крупного бизнеса это очень интересный инструмент. Общение с РФПИ происходит напрямую, необходимо встречаться и общаться. А решение по инвестициям в проект принимают советы разного уровня.

2. «Роснано»

На следующем уровне пирамиды – фонд «Роснано». Его бюджет в 2015 г. составлял примерно 150 млрд руб., но цифра постоянно меняется. «Роснано» имеет наибольший финансовый потенциал для инвестирования в малые и средние предприятия, разрабатывающие новые технологии. Фонд рассматривает проекты, которые имеют ценность в долгосрочной перспективе. После того как бизнес достигнет зрелости, «Роснано» продает свою долю. Корпорация имеет мощный административный ресурс в виде связей с «Газпромом», РЖД, другими гигантами. Именно портфельные компании «Роснано» получают определенный приоритет по размещению заказа. На сайте «Роснано» предусмотрен личный кабинет заявителя, через который подается заявка и отслеживаются все этапы ее рассмотрения. Но в своих решениях фонд не торопится, средний срок рассмотрения проекта – 180 дней, проект проходит многоступенчатую экспертизу.

3. Российская венчурная компания (РВК)

На третьем сверху уровне пирамиды – РВК с бюджетом чуть более 30 млрд руб. Компания не общается напрямую с бизнесменами. Этим занимаются венчурные фонды-партнеры. Подать заявку в любой венчурный фонд можно через интернет. Важно обратиться в фонд, который специализируется на отрасли, где работает предприниматель. Венчурный партнер берет на себя издержки по полной юридической, финансовой, маркетинговой и технической экспертизе проекта. Основные задачи бизнесмена – правильно подготовить документы, на что может уйти около месяца, обосновать траты запрашиваемых денег и убедительно представить проект. Если все сложится удачно, ждать первого транша придется до полугода. В один проект фонд может вложить до 25 млн руб.

4. Фонд развития промышленности (ФРП)

На четвертом уровне пирамиды – ФРП при Минпромторге. Общий бюджет инвестпроектов фонда сегодня составляет 106,2 млрд руб. ФРП – что-то вроде единого окна для всех программ развития: для малого, среднего, крупного бизнеса в промышленности. Фонд выделяет кредиты на срок до семи лет по ставке 5% в диапазоне от 50 млн до 500 млн руб. ФРП поддерживает инвестиционные проекты с высоким уровнем проработки и готовности – сюда стартапы не подойдут. Деньги предоставляются только по принципу софинансирования. Процедура получения кредита такая же, как в банке, но акцент делается не столько на финансовые показатели, сколько на будущую выгоду для государства. Оценивается бюджетная и социальная эффективность проекта.

5. Фонд «Сколково»

По схожей системе работает и фонд «Сколково». Бюджетное финансирование фонда в 2015 г. составило 38,6 млрд руб. Он специализируется на инфраструктурной поддержке проектов НИОКР. Доступ к инструментам поддержки имеют в первую очередь компании – резиденты «Сколково». Фонд выращивает проекты для последующей коммерциализации и помогает им выйти на зарубежные рынки. Но денег дает немного: от 1–5 млн до 30 млн руб. на разных этапах. На заключительной стадии бизнес сам должен найти соинвестора.

6. Корпорация МСП

Корпорация развития малого и среднего предпринимательства (Корпорация МСП) располагает 50 млрд руб. Основная ее помощь малому и среднему предпринимательству – гарантии по кредитам, которые малым и средним предприятиям выдают банки. Поддержку можно запросить через сайт корпорации. «МСП банк» (на основе банка и Агентства кредитных гарантий была создана Корпорация МСП) работает с малым и средним бизнесом не напрямую, а через банки-партнеры. Их около 150. Конкретную региональную организацию можно найти на сайте «МСП банка» в разделе «Где получить поддержку». Если заявка будет одобрена, бизнесмен получит более низкую ставку по кредиту. Ставка достаточно конкурентоспособная по сегодняшним меркам – около 13%. Впрочем, если бизнесу нужен кредит на долгий срок, лучше искать другие источники финансирования.

7. Фонд Бортника

В основании пирамиды расположился Фонд содействия развитию малых форм предприятий в научно-технической сфере (известный как Фонд Бортника). В 2015 г. он получил из федерального бюджета 8,5 млрд руб. Это один из активно действующих фондов, который дает деньги на развитие как стартапа, так и экспорта. Молодой ученый 18–28 лет может получить в фонде первый грант в 400 000 руб. для старта. Например, фонд может поддержать разработку препарата для лечения раковых заболеваний.

Все эти фонды федеральные. Однако бизнесу стоит обратить внимание на инструменты, которые есть у региональных властей. Например, компания реализует инвестиционный проект и берет кредит в банке. Она может обратиться в министерство экономического развития своего региона и получить частичное субсидирование процентной ставки по кредиту. В министерстве предоставят инструкцию, как воспользоваться этой формой господдержки. Этот инструмент работает сегодня по всей России.

Источник

Конкурсы для фондов прямых инвестиций

— оценка текущего состояния и перспектив отечественных исследований и разработок в области создания электрохимических аккумуляторов с прорывными значениями удельной энергоемкости;

— определение перспективных путей создания аккумуляторов нового поколения, значительно превосходящих существующие в настоящее время по значению показателей удельной энергоемкости и удовлетворяющих ожиданиям разработчиков систем электродвижения по совокупности эксплуатационных параметров;

— выявление организаций, обладающих научно-техническим заделом, позволяющим получить качественно новые результаты в области разработки высокоэнергоемких аккумуляторов и батарей на их основе;

— определение по итогам конкурса победителя, заключение с ним договора о реализации аванпроекта Фонда или, при наличии существенного научно-технического, материально-технического и инфраструктурного задела, Проекта Фонда;

— повышение интереса ученых и специалистов к решению научно-практических задач в области разработки материалов и технологий в заданной предметной области.

независимо от их организационно-правовой формы, являющиеся резидентами Российской Федерации, созданные на территории Российской Федерации без участия иностранных граждан, иностранных или международных организаций.

являющиеся гражданами Российской Федерации.

Для участия в конкурсе необходимо с 9:00 часов МСК 04 июня 2021 года до 18:00 часов МСК 16 июля 2021 года направить по адресу 121059, г. Москва, Бережковская наб., дом 22, стр. 3 комплект документов в запечатанном конверте, не позволяющем просматривать их содержание до вскрытия.

Комплект документов может быть представлен в электронном виде в формате *.pdf и направлен на адрес электронной почты sapphire@fpi.gov.ru.

Комплект документов включает:

1. Заявку на участие в конкурсе.

2. Реферат-описание Технического решения.

3. Ожидаемые характеристики высокоэнергоемких аккумуляторов, планируемых к созданию в рамках Технического решения.

4. Соглашение о конфиденциальности.

Технические требования к перспективным аккумуляторам

для систем электродвижения изложены в Конкурсной документации.

Первый (отборочный) этап конкурса проводится с 04 июня 2021 г.

по 30 июля 2021 г. (прием заявок на участие в конкурсе до 16 июля 2021 г. включительно). По результатам рассмотрения заявок по существу конкурсная комиссия отбирает участников конкурса, которые проходят во второй (заключительный) этап, путем выявления и сопоставления приведенных заявителями сведений, в соответствии с критериями, обозначенными в конкурсной документации.

Второй (заключительный) этап конкурса проводится с 02 августа 2021 г. по 17 сентября 2021 г. В рамках второго этапа в целях дополнительного детального рассмотрения представленных технических решений проводится презентационная сессия. Оценка представленных участниками конкурса технических решений осуществляется конкурсной комиссией по результатам заслушивания докладов с презентацией (подробней о критериях отбора победителя см. в конкурсной документации).

Победитель получает право на реализацию аванпроекта Фонда перспективных исследований по разработке прототипа аккумулятора либо, при наличии существенного научно-технического задела, проекта по разработке перспективных аккумуляторов и батарей на их основе.

Источник

Список российских фондов прямых инвестиций — проверенных временем и новых

Фонды прямых инвестиций России

Деятельность PEF в России регламентирует Федеральный Закон №156-Ф3. В отечественном законодательстве для данного типа организаций предусмотрены более жесткие условия регулирования, нежели в США и ЕС.

Самым надёжным и безопасным видом инвестирования являются банковские депозиты. При этом, если вкладываться в наиболее крупные финучреждения, особенно в государственные, риск потери денег минимален. Однако и прибыльность депозитов невысокая, часто она едва покрывает уровень инфляции.

Если для вас важно не только сохранить свои накопления, но и приумножить их, банки — неподходящий вариант. А вот инвестирование в фондовый рынок, то есть в рынок акций — это как раз то, что позволит хорошо. Правда, и риски здесь отнюдь не нулевые.

Что такое фонд прямых инвестиций

Покупка акций на фондовой бирже с целью их последующей перепродажи по более высокой цене — самый очевидный и распространенный вид инвестирования в акции. Однако проблема в том, что на бирже торгуются ценные бумаги уже известных стабильных компаний, которые прошли стадию взрывного роста и теперь развиваются в умеренном темпе или стоят на месте.

Гораздо выгоднее покупать акции тех компаний, которые находятся в самом начале своего бурного роста и еще не прошли процедуру публичного размещения акций на бирже, общепринято именуемую аббревиатурой IPO. Но поскольку их ценные бумаги еще не торгуются на биржах, для их покупки приходится использовать другие, менее известные инструменты, в частности – фонды прямых инвестиций (далее PEF — Private Equity Fund).

PEF представляет собой особую форму коллективного инвестирования в покупку крупного пакета акций (от 10%) или облигаций не прошедших IPO компаний. В отличие от обычных спекуляций на фондовой бирже, здесь акции покупаются на долгий срок, который часто превышает 5–7 лет.

Особенности функционирования PEF

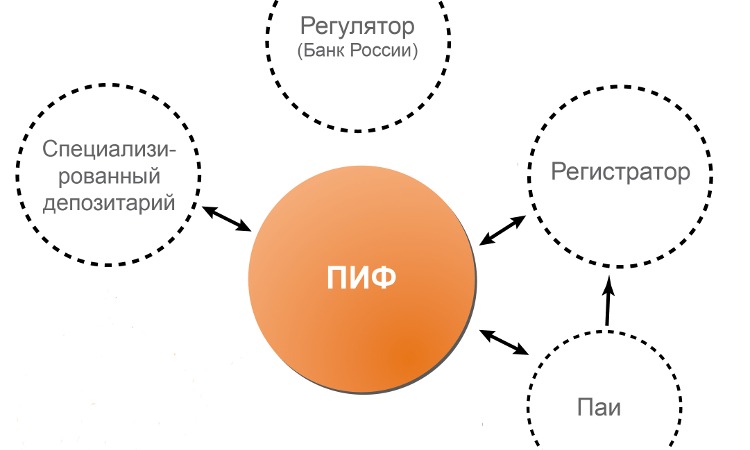

По большому счету, PEF является разновидностью паевого инвестиционного фонда (ПИФ), так как основная его цель — получение прибыли путем размещения средств, предоставленных инвесторами-пайщиками. Поэтому между PEF и ПИФ есть очень много общих черт:

- оба вида инвестирования обычно регулируются одними и теми же законами;

- именной инвестиционный пай каждого инвестора пропорционален сумме его вложений;

- одинаковые принципы налогообложения — налоги платятся только по факту продажи акций и только при условии, что цена продажи превышает номинальную стоимость акций;

- повышенный риск в сравнении с облигациями и государственными ценными бумагами.

В то же время PEF обладают и рядом специфических черт, явно отличающих их от обычных ПИФ:

- PEF не работают с акциями публичных компаний и акционерных обществ;

- инвесторы всегда автоматически получают право влиять на принятие стратегических решений в управлении компанией;

- PEF не имеют права прямо инвестировать в акции государственных компаний и другие ценные бумаги, выпущенные государством;

- вес голосов участников PEF в принятии управленческих решений относительно развития компании зависит от того, что прописано в уставных документах самого фонда, а не от размеров доли инвестиций.

Помимо паевых инвестфондов, PEF часто сравнивают с венчурными фондами, поскольку здесь также имеется определенное сходство в вопросах выбора объектов инвестирования, в организационной структуре и уровне доходности.

Но и в данном случае параллель не будет четкой, поскольку некоторые принципиальные различия всё же имеются:

- Венчурные инвесторы могут по совместительству быть еще и учредителями компании, чьи акции приобретаются, и покупать бумаги из первичной эмиссии. Пайщикам PEF это запрещено, они покупают только акции и облигации из дополнительных эмиссий.

- PEF избегают покупки акций совсем новых компаний, отдавая предпочтения тем, что решили докапитализироваться, хотя уже какое-то время присутствуют на рынке, обладают устоявшейся организационной структурой и сформированной клиентской базой. В свою очередь, венчурные фонды довольно активно инвестируют в совсем новые стартапы.

- Для венчурных инвестиций типичны относительно небольшие суммы, не позволяющие влиять на управление компанией. А вот PEF по закону должны либо обзавестись собственным представителем в совете директоров (то есть иметь не менее 10% акций), либо должны покупать блокирующий (более четверти) или контрольный (более половины) пакет акций.

Как устроен PEF

В плане организационной структуры PEF представляет собой ООО, которое создается на конкретно оговоренный срок. Обычно это 7–10 лет. Учредители фонда делятся на две неравные категории:

- генеральный или управляющий партнер, который занимается фактическим управлением фондом;

- ограниченные партнеры, просто участвующие в инвестировании своими деньгами.

В роли ограниченных партнеров выступают различные крупные инвесторы. Зачастую это всевозможные частные либо хедж-фонды, а также страховые компании и пенсионные фонды.

Хотя в теории участником PEF на правах ограниченного партнера могут выступать как юридические, так и физические лица, на практике большинство фондов прямого инвестирования для физлиц недоступны из-за слишком высоких требований по минимальному объему вложений. В остальном же PEF выступает как типичная управляющая компания, которая распоряжается деньгами вкладчиков с их разрешения и в их же интересах.

В некоторых государствах также используется понятие «инвестиционное партнерство», с помощью которого в законе различают портфельные и частные вложения. Фонды, оперирующие такими понятиями, иногда могут сталкиваться с некоторыми трудностями при инвестировании за рубежом.

К примеру, в России такой вид деятельности регулируется разделом «ПИФ для квалифицированных инвесторов», запрещающим продавать или передавать паи третьим лицам. Кроме того, из-за различий в законодательстве отдельных государств, PEF, созданный по правилам страны своей регистрации, в другой стране может квалифицироваться как венчурный.

Процедура инвестирования через PEF

При всех различиях в законодательстве разных стран, общепринятое понимание таково: инвестиции в фонды прямых инвестиций — это покупка от 10% уставного капитала в виде дополнительно выпущенных акций либо облигаций.

Сами PEF могут инвестировать деньги пайщиков как напрямую, так и через портфельные компании, что является типичной практикой в США и Западной Европе. Качественно диверсифицировав вложения в акции предприятий из различных отраслей экономики, PEF в итоге получает низкий уровень риска. Это позволяет экономить на собственном экспертном бюро, занимающемся анализом и контролем инвестиций.

При этом деньги инвесторов могут как вкладываться целенаправленно, так и аккумулироваться для инвестирования в целый пакет компаний, определенных заранее. Выбор для инвестирования основывается как на стандартных оценочных методиках (например, EBITDA), так и на инсайдерской информации. Во втором случае можно сделать особенно удачное вложение:

- купить залоговые активы по существенно сниженной цене;

- купить акции «проблемной» компании, стоящей на пороге быстрого скачка;

- купить сильно недооцененные компании с очевидно высоким потенциалом;

- зайти на нишевый рынок, неинтересный крупным институциональным инвесторам, но дающий хорошую прибыль.

Принципы распределения прибыли в PEF

В настоящий момент существуют две основные схемы распределения прибыли между пайщиками PEF:

- Симметричная. Все вкладчики получают заработанные деньги строго после продажи ценных бумаг, приобретенных на их деньги.

- Асимметричная. Сроки выплат у вкладчиков разные и определяются правилами фонда.

Из-за того, что объект инвестирования обладает низкой ликвидностью, существуют определенные сложности с точным расчетом текущей стоимости пакета конкретного вкладчика. В этой связи возникают сложности как с досрочным выходом отдельного пайщика из проекта, так и с реализацией всего пакета, которым владеет PEF.

По истечении срока, на который создавался фонд, возникает вопрос, как именно конвертировать акции или облигации в живые деньги, из которых и будет выплачена прибыль пайщиков-инвесторов. Обычно PEF реализует один из следующих сценариев:

- Продажа всех акций новому стратегическому инвестору или другому PEF.

- Выход компании на IPO и продажа акций через фондовую биржу. Если за время со старта проекта компания, чьими акциями владеет фонд, добилась значительных финансовых успехов, выход на биржу является наиболее выгодным вариантом.

- Продажа акций менеджменту компании через механизмы BIMBO или в обмен на заемные средства.

Фонды прямых инвестиций в России

Деятельность PEF на территории РФ регламентирует Федеральный Закон №156-Ф3 «Об инвестиционных фондах». В отечественном законодательстве для данного типа организаций предусмотрены заметно более жесткие условия регулирования, нежели в США и странах Европы. Особенно в том, что касается финансовой отчетности и вопросов независимого аудита.

Как и многое другое, касающееся современных инструментов инвестирования, PEF мало знакомы рядовому отечественному инвестору. Тем не менее в последние годы PEF в нашей стране резко активизировали свою деятельность и нарастили объемы вложений. Этому в немалой степени способствовали государственные программы, направленные на поддержку рынка инвестиций.

И всё же, пока список отечественных фондов прямых инвестиций довольно короткий и включает следующие организации:

- Alfa Capital Partners;

- Baring Vostok Capital Partners;

- Delta Private Equity Partners;

- Mint Capital;

- Troika Capital Partners.

Отдельно стоит упомянуть Российский Фонд Прямых Инвестиций (РФПИ) — государственный PEF, созданный правительством еще в 2011 году. Этот фонд занимается вложениями в стратегические предприятия и важнейшие отрасли нашей экономики.

Источник