- Блог компании Тинькофф Инвестиции | Не время для покупки: почему аналитики не рекомендуют приобретать акции Apple

- Дороже некуда

- Каких показателей стоит ждать от Apple за второй квартал 2021 года

- Что произойдет после получения прибыли за второй и третий кварталы 2021 года

- Apple переоценена?

- Другие катализаторы, которые могут повлиять на Apple в этом году

- Ну и что?

- Как зарабатывает Apple: 5 самых прибыльных направлений деятельности компании, и сколько они ей приносят

- Как дела у Apple идут сейчас

- iPhone

- Сервисы

- Носимые устройства, продукты для дома и аксессуары

- Как инвестировать в Apple, избегая ее волатильности

- 1. iShares Russell Top 200 Growth ETF

- 2. Fidelity MSCI Information Technology Index ETF

Блог компании Тинькофф Инвестиции | Не время для покупки: почему аналитики не рекомендуют приобретать акции Apple

С начала 2019 года акции Apple выросли втрое. Удачным для компании был 2020 год: пандемия и работа на удаленке вызвали спрос на компьютеры и технику для дома. Но уже в конце этого года акции Apple могут разочаровать держателей. Причины объясняет индивидуальный инвестор с 20-летним стажем.

Если коротко:

Акции Apple в этом году упали на 5%. Это несмотря на то, что в конце января компания отчиталась о прибыли и показала результаты лучше, чем прогнозировали аналитики.

Финансовые показатели Apple на следующие два квартала, несмотря на то, что они значительно выше результатов прошлых лет, должны коррелироваться с продажами нового iPhone, поддерживающего технологию 5G.

Позже, в 2021 году, когда спрос на новый iPhone 5G уменьшится (вместе с общим спросом на электронику, который смещается в сторону путешествий и других сфер), финансовые показатели Apple могут оказаться под значительным давлением.

Автор статьи считает, что прогнозы относительно Apple на 2022 финансовый год слишком позитивные. И результаты за этот период окажутся ниже показателей за 2021 финансовый год, что также скажется на стоимости акций.

Если подробнее:

Теперь объясним в деталях, почему автор сделал такие выводы.

Дороже некуда

Одна акция Apple 6 апреля стоила $123. Это на 15% ниже ее 52-недельного максимума ($144,87), установленного в январе. Тогда цена держалась выше $140 на протяжении трех дней. А затем упала на 10%.

При этом 30 сентября 2019 года Apple торговалась на уровне $55,26. И это было выше среднего диапазона $40, установленного несколько месяцев назад.

Что же так существенно изменилось, что акции компании, которая уже в 2019 году считалась одной из самых ценных в мире, выросли еще больше? Неужели рынок решил, что все еще недооценивает Apple?

Автор статьи считает, что так и было. Но это не единственная причина столь активного роста:

«До конца 2019 года Apple торговалась по цене значительно ниже рыночной. И это было явно неправильно. Справедливой, на мой взгляд, была цена на уровне $72, которая установилась к концу 2019-го.

Пандемия в 2020 году при этом вызвала спрос на компьютеры и электронику. Он появился на фоне рекордно низких процентных ставок и политики легких денег. Это привело к росту стоимости акций.

Большинство аналитиков и инвесторов рассматривают результаты квартала с октября по декабрь 2020 года как новые базовые показатели для Apple. Я думаю, это ошибка».

Каких показателей стоит ждать от Apple за второй квартал 2021 года

Аналитики ожидают хороших результатов от Apple за второй квартал этого года. Из-за пандемии компания не представила новых прогнозов, но и без них EPS оценивают на уровне $0,98 при выручке $76,8 млрд.

Это означает, что выручка будет намного больше ожидаемых $63—67 млрд, которые Apple планировала получить до того, как началась пандемия. И еще выше $58 млрд, полученных во втором квартале 2019 года.

К тому же китайцы стали вновь активно покупать iPhone. Хорошие показатели по продажам сохранились и у MacBook.

Что произойдет после получения прибыли за второй и третий кварталы 2021 года

Проблемы, по мнению автора статьи, могут начаться во второй половине календарного года, особенно в четвертом квартале (с октября по декабрь) 2021-го.

К июлю, по его мнению, США почти вернутся к нормальной жизни. Европа и другие страны также будут уверенно восстанавливаться. При этом потребительские привычки изменятся: люди станут тратить меньше денег на электронику, но больше на путешествия, мероприятия и т. д.

Замедлиться могут и темпы продаж первых iPhone 5G. В результате уже к первому кварталу 2022 года Apple может легко вернуться к уровню 2019-го.

Apple переоценена?

«Я считаю, что Apple умеренно переоценена. Продавать ее ценные бумаги прямо сейчас нет большого смысла, — рассуждает автор. — Если бы у меня было много акций Apple, купленных по низкой стоимости, я бы продолжал держать их, потому что они еще продолжат расти. Компания является лидером на рынке с широким спектром товаров и по-прежнему показывает хорошие темпы роста».

При этом прогнозы на 2022 финансовый год, которые ориентируются на показатели Apple текущего года, могут быть очень высокими. И существует риск, что к этому времени акции Apple могут упасть до диапазона $90—100 (что все еще значительно выше, чем было до пандемии).

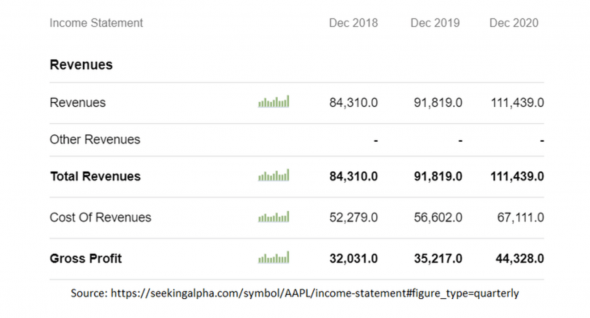

Выручка у Apple уже не в первый раз уменьшается из года в год. Так с 2015-го по 2016-й она снизилась с $234 млрд до $216. С 2018-го по 2019-й — с $266 млрд до $260 млрд.

Другие катализаторы, которые могут повлиять на Apple в этом году

- Налоговая реформа. В прошлом году Apple заплатила $10,8 млрд налогов на $74,6 млрд прибыли до налогообложения при ставке налога 14,4%. Ранее, до того как налоговая реформа в США снизила ставки корпоративного налога, прибыль Apple облагалась ставкой в пределах 24—26%.

- Ситуация с Huawei. Бывший президент США Дональд Трамп внес в черный список телефоны Huawei и заставил своих союзников сделать то же самое из соображений национальной безопасности. Этот запрет закончится в мае, если нынешняя администрация не продлит его. Он, безусловно, помог Apple на территории США, где продажи Huawei упали на 41,1% в четвертом квартале 2020 года.

Автор полагает, что если прибыль Apple в 2022 финансовом году снизится по сравнению с 2021-м, то произойдет переоценка завышенной стоимости ее акций.

Ну и что?

Инвестор считает, что сейчас акции переоценены, несмотря на небольшой спад. И не рекомендует покупать их.

«Слишком многие инвесторы Apple имеют нереалистичные ожидания на ближайшие несколько лет. Их подпитывают странные идеи бычьего рынка, например вера в проект Apple Car Skunkworks. Его акции стоят $14 за штуку. Общая оценка проекта — $230 млрд. Это больше, чем стоимость Volkswagen и BMW, вместе взятых.

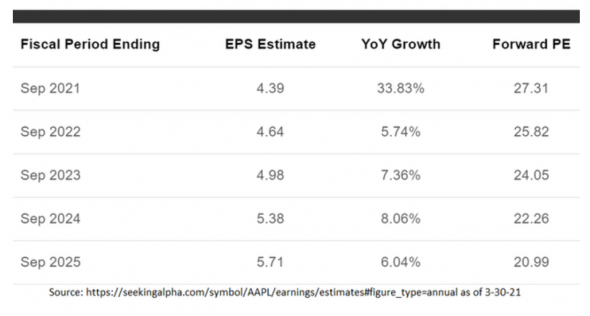

То, что акции выросли с $40 до $120 за штуку за последние два года, не означает, что они вырастут с $120 до $200 за следующие два года. В начале 2019 года Apple торговалась с показателем P / E, равным двенадцати. А сейчас торгуется с форвардным P / E, равным двадцати восьми.

Я не считаю, что соотношение риска и вознаграждения за покупку акций Apple сейчас выгодное. Наиболее вероятно, что в течение нескольких кварталов стоимость акций Apple будет держаться примерно на одинаковом уровне, но постепенно будет приобретать более разумную оценку. Но риск разочарования инвесторов в 2022 финансовом году и, как результат, падения акций очень велик».

Аналитики Тинькофф согласны с такой позицией. Акции Apple росли последние два года из-за расширения мультипликатора, байбэков и аномального спроса ритейловых инвесторов.

Ни один из этих факторов не может бесконечно поддерживать рост акций. Мультипликаторы могут начать сжиматься с новым циклом повышения процентных ставок в США. Размер денежной подушки Apple стремительно уменьшается (столько байбэков — дело затратное), а интерес ритейловых инвесторов уже ушел в другие отрасли и компании.

Мы видим, что самые упоминаемые акции на форумах Реддита и в заголовках СМИ уже не акции FAANG, а хайповые молодые IT-компании и те, кто может вырасти на восстановлении от пандемии.

Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты.

Источник

Как зарабатывает Apple: 5 самых прибыльных направлений деятельности компании, и сколько они ей приносят

Корпорация Apple была основана в 1976 году. Позднее она стала первой американской компанией, чья капитализация превысила $1 трлн. С тех пор компания как немного дешевела, так и снова дорожала, но всегда оставалась одной из самых успешных публичных компаний в мире.

Портал Investopedia проанализировал бизнес Apple и выделил пять самых направлений для компании из Купертино. Вот, что приносит ей наибольшую прибыль.

Как дела у Apple идут сейчас

Компания активно развивается и сегодня это уже далеко не только производитель гаджетов. По подсчетам аналитиков, стоимость «сервисной» части бизнеса Apple составляет около $500 млрд, тогда как hardware-направление оценивается «всего» в $400 млрд. В фискальном 2018 году продажи Apple составили $265,6 млрд, а чистая прибыль – $59,5 млрд.

В первом квартале 2019 года на долю iPhone пришелся 61,7% процента всех продаж. При этом на долю растущего сегмента сервисов приходилось 12,9% продаж. Сегмент носимых гаджетов, продуктов для дома и аксессуаров принес 8,7% выручки, еще 8% пришлось на iPad.

Рассмотрим самые прибыльные сегменты бизнеса Apple подробнее.

iPhone

Ключевой продукт компании, который находится в топ-5 смартфонов мира беспрерывно с 2009 года. При этом продажи смартфонов снижаются. По данным Gartner, падение в формате «год к году» в третьем квартале 2019 года составило до 10%. Среди причин снижения – повышение конкуренции на мировом рынке, удлинение цикла жизни устройств, замедление спроса в Китае.

Тем не менее, до сих пор именно iPhone приносит Apple свыше 50% прибыли.

Сервисы

Выручка подразделения сервисов во втором квартале 2019 года принесла Apple $11,45 млрд. В фискальном 2018 году эта цифра составила $37,2 млрд. Среди примечательных фактов – почти вдвое большая валовая рентабельность этого направления: она оставляет 62,8%, тогда как в случае iPhone этот параметр находится на уровне 34,3%.

В данное подразделение входит все от iCloud до Apple Music и даже гарантий AppleCare. С 2010 года выручка направления сервисов увеличилась в пять раз, и гендиректор компании Тим Кук неоднократно заявлял о намерении развивать этот сегмент бизнеса. Только за последнее время линейка сервисов Apple пополнилась собственным стримингом Apple TV, финансовым продуктом Apple Card, сервисом подписки на видеоигры и т.п.

Выстроенный вокруг Mac сегмент персональных компьютеров принес в 2018 году $25,5 млрд. Доля выручки именно этого направления снижается вместе с общим замедлением рынка ПК во всем мире. В четвертом квартале 2019 года продажи Mac составили $6,99 млрд.

Когда Apple выпустила iPad в 2010 году, устройство быстро стало первым коммерчески успешных планшетным компьютером. В первые три месяца после запуска было продано 3 млн айпэдов. К 2015 году на долю iPad приходилось до 25% глобальной выручки Apple. В фискальном 2018 году компания продала планшетов на $18,8 млрд. В четвертом квартале 2019 года продажи iPad составили $4,66 млрд.

Носимые устройства, продукты для дома и аксессуары

В сегмент под названием Apple’s Wearables, Home and Accessories, который ранее компания называла просто Other Products, входят AirPods, AppleWatch и HomePods. В фискальном 2018 году это направление принесло Apple $17,4 млрд. В четвертом квартале 2019 года цифра оказалась на уровне $6,52 млрд – такой хороший результат во многом был обеспечен запуском новой версии беспроводных наушников AirPods 2

Купить акции Apple из России можно без необходимости открывать отдельный брокерский счет у зарубежных брокеров. Акции компании из Купертино, как и ценныу бумаги других американских корпораций, торгуются на рынке иностранных ценных бумаг Санкт-Петербургской биржи. Сегодня к торгам допущены более 500 ликвидных акций ведущих компаний всех секторов мировой экономики, в том числе все акции индекса S&P 500.

Чтобы совершать операции с акциями Apple вам понадобится брокерский счет – открыть его можно онлайн.

Источник

Как инвестировать в Apple, избегая ее волатильности

На протяжении последних месяцев рынки двигались вверх и только вверх. Одним из «любимчиков» инвесторов стала компания Apple (NASDAQ: AAPL ). 29 декабря акции калифорнийского гиганта обновили рекордный максимум на отметке $138,79.

За последний год капитализация APPL выросла более чем на 70%. 1000 долларов, вложенных в январе 2020 года, к текущему моменту превратилась бы более чем в 1700 долларов. Однако бумаги технологического гиганта склонны к краткосрочной волатильности. Их бета, которая отражает степень волатильности Apple по сравнению с рынком в целом, близка к 1,3.

Показатель выше единицы означает, что бумаги более волатильны, чем рынок в целом; при этом верно и обратное. Например, акции представителей коммунального сектора обычно имеют бета-коэффициент ниже 1, тогда как для большинства представителей сектора высоких технологий он превышает 1.

Таким образом, диапазон колебаний бумаг Apple обычно шире, чем диапазон индекса S&P 500 (который и принимается за эталонную единицу). Если в ближайшем будущем фиксация прибыли ударит по рынку, акции AAPL наверняка окажутся под значительным давлением.

Участники рынка, которые хотят принять участие в потенциальном ралли Apple, могут рассмотреть возможность инвестирования в биржевой фонд (ETF), компонентом которого является AAPL. Таким образом, они защитят портфель от краткосрочной волатильности.

В настоящее время бумаги Apple входят в состав более чем 300 биржевых фондов. В этой статье мы рассмотрим два из них.

1. iShares Russell Top 200 Growth ETF

- Стоимость: $131,75;

- Годовой диапазон торгов: $71,86-133,83;

- Дивидендная доходность: 0,71%;

- Издержки инвестирования: 0,20%.

iShares Russell Top 200 Growth ETF (NYSE: IWY ) позволяет инвестировать в крупные американские компании, которые, как ожидается, будут опережать рынок. Другими словами, фонд объединяет потенциальную прибыль с относительной надежностью большого бизнеса.

На длинной дистанции Уолл-стрит считает крупные компании более «безопасными». Таком образом, их просадки ограничены по времени, и бумаги быстро возвращаются на восходящую траекторию.

Большинство инвесторов принадлежит к двум лагерям: первые покупают в погоне за ростом, а вторые придерживаются «стоимостного» подхода. На протяжении 2020 года акции роста по большей части были более эффективными. Однако с начала ноября «стоимостные» портфели также демонстрировали успехи.

Портфель IWY собран из 106 компонентов индекса Russell Top 200 Growth Index. С момента запуска в сентябре 2009 года фонд привлек почти 3,5 миллиардов долларов.

Что касается секторального распределения, то около половины активов сосредоточены в сфере информационных технологий (ИТ), следом идут предприятия потребительского сектора (18,25%), коммуникационные компании (11,95%) и здравоохранение (11,62%).

Список вложений возглавляют Apple, Microsoft (NASDAQ: MSFT ), Amazon (NASDAQ: AMZN ), Facebook (NASDAQ: FB ), Tesla (NASDAQ: TSLA ) и Alphabet (NASDAQ: GOOG , GOOGL ). Около 55% средств фонда инвестированы в первую десятку бумаг.

За последний год IWY вырос на 34%. Скользящие коэффициенты P/E и P/B составляют 41,37 и 13,17 соответственно, что явно превышает нормальные значения. Предстоящий сезон отчетности, который начнется менее чем через две недели, может оказать давление на ряд компонентов. Потенциальное снижение к $125 (или ниже) повысит запас прочности долгосрочных позиций.

Сказать наверняка, какой подход к инвестированию будет более прибыльным в 2021 году, нельзя. Мы рекомендуем индивидуальным инвесторам сочетать оба стиля.

2. Fidelity MSCI Information Technology Index ETF

- Стоимость: $103,62;

- Годовой диапазон торгов: $53,00-105,63;

- Дивидендная доходность: 0,83%;

- Издержки инвестирования: 0,08%.

Следующим в нашем списке идет Fidelity® MSCI Information Technology Index ETF (NYSE: FTEC ), который предоставляет доступ к американским компаниям сектора информационных технологий. Пандемия значительно ускорила цифровизацию экономики, что пошло на пользу многим ИТ-компаниям.

FTEC был запущен в октябре 2013 года. На данный момент фонд инвестирует в 331 бумагу индекса MSCI USA IMI Information Technology 25/50.

На 10 крупнейших вложений выделено около 58% из 5 миллиардов долларов, которыми располагает фонд. Первое место занимает Apple с 20,90%; следом идет Microsoft (15,61%). Таким образом, изменение стоимости этих компонентов окажет существенное влияние на фонд. Что касается других бумаг, то их вес не превышает 3,6%.

В портфель FTEC также входят Visa (NYSE: V ), NVIDIA (NASDAQ: NVDA ), Mastercard (NYSE: MA ) и Adobe (NASDAQ: ADBE ). За последний год FTEC прибавил около 40%. Скользящие коэффициенты P/E и P/B составляют 33,84 и 9,25 соответственно. Эти цифры предполагают, что ETF несколько перекуплен.

Приближающийся сезон отчетности может повысить градус волатильности в секторе. Однако на протяжении последних лет именно ИТ-компании были локомотивами фондового рынка. Многие аналитики сходятся во мнении, что цифровизация экономики (одно из явлений глобальной пандемии) продолжится.

Поэтому мы полагаем, что в текущем десятилетии высокие технологии будут одним из самых прибыльных направлений для инвесторов. Потенциальная просадка FTEC (особенно до 95 долларов) предоставит более выгодную точку для входа.

Примечание: Активы, рассмотренные в данной статье, могут быть недоступны инвесторам некоторых регионов. В этом случае проконсультируйтесь с аккредитованным брокером или консультантом по финансовым вопросам, которые помогут подобрать аналогичный инструмент. Статья носит исключительно ознакомительный характер. Перед принятием инвестиционного решения обязательно проводите дополнительный анализ.

Источник