- Инвестиции в коммерческую недвижимость в России

- 2) УК «Альфа-Капитал» https://www.alfacapital.ru

- 3) ООО «ДОМ.РФ Управление активами» https://domrf-am.ru/

- 4) PNK Rental, ООО УК «А класс капитал», https://pnkrental.ru

- 5) Активо https://aktivo.ru

- 6) АО «Коммерческая недвижимость ФПК «Гарант-Инвест» https://www.garant-invest.ru/

- 7) REITs

- 8) Покупка реальных объектов.

- Войти в долю: как заработать на коллективных инвестициях в недвижимость

- IT-инструменты, которые используются в проекте Activo

Инвестиции в коммерческую недвижимость в России

Коллеги, всем доброго дня!

Сегодня хочу с вами поговорить о вложениях в российскую арендную недвижимость с целью генерации стабильного и относительно пассивного денежного потока. Я постараюсь описать все доступные варианты, которые доступны для российских инвесторов.

Мотивацией к написанию данного обзора послужила интересная вчерашняя статья в Коммерсанте о том, что «Сбер управление активами» начал переговоры с PNK Group о покупке двух объектов общей площадью более 230 тыс. кв. м https://www.kommersant.ru/doc/4586456 Из этой же статьи я узнал, что что преимущественным правом приобретать индустриальные объекты PNK с арендным потоком обладает фонд индустриальной недвижимости для частных инвесторов PNK Rental. Напомню, что PNK Group это крупнейший российский девелопер индустриальной недвижимости. Меня очень заинтересовала это новость, и изучив этот вопрос, я выяснил, что «в июле этого года российский девелопер PNK group объявил о создании PNK rental — крупнейшего в России инвестиционного фонда индустриальной недвижимости для частных инвесторов» https://realty.rbc.ru/news/5f917fe99a7947c7062508a1

Поэтому, в рамках широкой диверсификации своих инвестиционных вложений, я решил провести небольшой анализ существующих на российском рынке предложений по инвестициям в коммерческую недвижимость. А учитывая, что опыта вложений в этой сфере у меня нет, то я буду очень благодарен, если вы в комментариях расскажете об опыте работы с данными УК и фондами и напишете о каких-то фондах, которые я возможно пропустил.

1) УК «Сбер управление активами» https://www.sberbank-am.ru/

Представлено несколько Закрытых паевых фондов:

А) Фонд Коммерческая недвижимость

- Фонд инвестирует в объекты коммерческой недвижимости в различных регионах России, обладающие потенциалом роста рыночной стоимости. Портфель активов фонда диверсифицирован как по географическому признаку и размеру объектов, так и по назначению. В настоящее время в состав активов фонда входят имущественные права из договора участия в долевом строительстве по жилым проектам; объекты коммерческой недвижимости, а также несколько земельных участков. Объекты находятся в 4 регионах: Москва, Московская область, Новосибирск, Казань.

- По итогам каждого полугодия осуществляется распределение инвестиционного дохода между пайщиками фонда. Доход формируется из арендных платежей, доходов по банковским вкладам и ценным бумагам, а также доходов от продажи недвижимого имущества, полученных в отчетном периоде и рассчитанных в соответствии с п. 36 Правил доверительного управления фондом. Доход формируется за вычетом понесенных расходов.

- Фонд был создан в декабре 2004 года. Дата окончания срока действия договора доверительного управления фондом – 16 декабря 2022 года.

- Паи фонда (ПИФСбер-КН / RU000A0ERGA7) обращаются на Московской бирже https://www.moex.com/ru/issue.aspx?board=TQIF&code=RU000A0ERGA7

- Краткая информация: стоимость ПИФСБер-КН 156 рублей, лот 10, ликвидность крайне низкая.

Б) Фонд Арендный бизнес

- Инвестиционная стратегия фонда подразумевает инвестирование средств в складскую коммерческую недвижимость класса А. В состав активов планируется приобретение объектов, обремененных долгосрочными договорами аренды.

- Инвестиционный доход по паю предполагается выплачивать за счет ежеквартальных арендных платежей от сдачи складской недвижимости. Реализация объектов запланирована на последнее полугодие действия фонда. При продаже объектов планируется получить доход от роста их стоимости за счет ежегодной индексации ставок по договорам аренды, который будет выплачен по окончании срока фонда.

- Дата окончания срока действия договора доверительного управления фондом – 30 апреля 2021 года.

- Паи фонда допущены к торгам Московской Биржи (ISIN RU000A0JWAW3, третий уровень списка) https://www.moex.com/ru/issue.aspx?board=TQIF&code=RU000A0JWAW3

- Краткая информация: стоимость RU000A0JWAW3 395 000 рублей, лот 1, ликвидность нулевая.

В) Фонд Арендный бизнес 2

- Дата окончания срока действия договора доверительного управления фондом – 23 ноября 2026 года.

- Паи фонда допущены к торгам Московской Биржи (ISIN RU000A0ZYC64, третий уровень списка) https://www.moex.com/ru/issue.aspx?board=TQIF&code=RU000A0ZYC64

- Краткая информация: стоимость RU000A0ZYC64 340 000 рублей, лот 1, ликвидность нулевая.

Г) Фонд Арендный бизнес 3

- Инвестиционные паи комбинированного ЗПИФ «Сбер – Арендный бизнес 3» предназначены для квалифицированных инвесторов. Раскрытие информации не предусмотрено действующим законодательством.

- Паи фонда (RU000A0ZZ5R2) обращаются на Московской бирже https://www.moex.com/ru/issue.aspx?board=TQIF&code=RU000A0ZZ5R2

- Краткая информация: стоимость RU000A0ZZ5R2 1025 рублей, лот 1, ликвидность нулевая.

Д) Фонд Арендный бизнес 5

- Инвестиционные паи комбинированного ЗПИФ «Сбер – Арендный бизнес 5» предназначены для квалифицированных инвесторов. Раскрытие информации не предусмотрено действующим законодательством.

Е) Фонд Арендный бизнес 6

- Дата окончания срока действия договора доверительного управления фондом – 28.06.2030 года.

- Стоимость имущества, переданного в оплату инвестиционных паев, на 27.11.2020 составляет: 0 рублей

2) УК «Альфа-Капитал» https://www.alfacapital.ru

А) ЗПИФ «Альфа-Капитал Арендный поток»

- Стратегия фонда – покупка объектов недвижимости, которые арендует сеть «Пятёрочка». Это отдельно стоящие здания или первые этажи зданий со входом с улицы. Все объекты расположены в Москве, имеют площадь от 600 до 1200 кв. м. и стоят от 100 до 300 млн руб. Даже в условиях пандемии продуктовые магазины исправно платят аренду, поэтому у пайщиков Фонда есть возможность получать ежемесячный арендный доход.

- Ключевые особенности фонда:

- — Возможность получения дохода от сдачи торговых площадей в аренду;

- — Недвижимость формата street-retail;

- — Арендатор «Пятёрочка» (X5 Retail Group).

- Паи фонда (RU000A101HY7) обращаются на Московской бирже https://www.moex.com/ru/issue.aspx?board=TQIF&code=RU000A101HY7

- Краткая информация: стоимость RU000A101HY7 305 000 рублей, лот 1, ликвидность нулевая.

Б) ЗПИФ «Арендный поток-2»

- Фонд покупает объекты недвижимости, которые арендует сеть «Перекресток» и «Пятёрочка». Это отдельно стоящие здания или первые этажи зданий со входом с улицы. Все объекты расположены в Москве, МО и Санкт-Петербурге, имеют площадь от 300 до 1500 кв. м. и стоят от 70 до 450 млн руб. Планируемые к покупке торговые объекты уже имеют подписанные долгосрочные договора аренды под 11-13% годовых.

- Ключевые особенности фонда:

- — Инвестиции в торговую недвижимость (магазины «Перекресток» и «Пятерочка»)

- — Отсутствие проблем с поиском арендаторов. Планируемые к покупке торговые объекты уже имеют подписанные долгосрочные договора аренды под 11-13% годовых.

- — Возможность получения ежеквартального дохода от сдачи торговых площадей в аренду (с апреля 2021 г).

- Паи фонда (RU000A101YY2) обращаются на Московской бирже https://www.moex.com/ru/issue.aspx?board=TQIF&code=RU000A101YY2

- Краткая информация: стоимость RU000A101YY2 0 рублей, лот 1, ликвидность нулевая.

3) ООО «ДОМ.РФ Управление активами» https://domrf-am.ru/

А) ЗПИФ недвижимости «ДОМ.РФ»

- Многофункциональные жилые комплексы вблизи центра города: большой выбор квартир и апартаментов с современной отделкой и мебелью по доступным ценам.

- Паи фонда (RU000A0JXP78) обращаются на Московской бирже https://www.moex.com/ru/issue.aspx?board=TQIF&code=RU000A0JXP78

- Краткая информация: стоимость RU000A0JXP78 1300 рублей, лот 1, ликвидность нулевая.

Б) ЗПИФ для квалифицированных инвесторов

- Представлено 6 типов ЗПИФ, на бирже не обращаются.

4) PNK Rental, ООО УК «А класс капитал», https://pnkrental.ru

- Инвестиции в индустриальную недвижимость с доходом от арендных платежей.

- Справка: PNK group — российский девелопер промышленных объектов. Строит производственные и складские комплексы для российских и международных компаний из самых разных областей экономики. В портфеле PNK group 33 индустриальных парка. Введены в эксплуатацию и находятся на разных стадиях строительства объекты общей площадью более 5 млн кв. м в России, Европе и США. У PNK group есть четыре собственных завода по производству основных конструктивных элементов здания.

- Вложения от 5 000 рублей. Инвесторы вкладывают свои средства через договор доверительного управления одновременно во все объекты фонда в равных пропорциях. Такая диверсификация делает инвестиции в PNK rental более защищенными с точки зрения риска, поскольку доход не зависит от одного объекта.

5) Активо https://aktivo.ru

- Про эту компанию я узнал, прочитав про вложения в коммерческую недвижимость у уважаемого На пенсию в 35

- Предлагают инвестировать в 10 объектов – это ТЦ и супермаркеты.

6) АО «Коммерческая недвижимость ФПК «Гарант-Инвест» https://www.garant-invest.ru/

- АО «Коммерческая недвижимость ФПК «Гарант-Инвест» — российский девелопер, владеет и управляет современными высококлассными торговыми и многофункциональными центрами в Москве, которые посещают 37 миллионов человек в год. Многолетняя стабильность деятельности обеспечивается договорными отношениями с 430 арендаторами — ведущими зарубежными и российскими компаниями.

- По факту – продают облигации для покупки новых объектов.

7) REITs

- Про REITs уже много писалось на смартлабе, в данной статье я просто про них упомяну, но рассматривать не буду – потому что моя основная задача инвестиции в недвижимость в России.

8) Покупка реальных объектов.

- Тоже не рассматриваю, потому что покупка и последующая сдача арендатору – это уже полноценный бизнес, а меня интересует максимально пассивный подход к получению доходов с данного направления инвестиций.

Уважаемые коллеги, данный обзор был написан для систематизации информации по заинтересовавшему меня вопросу об инвестициях в российскую коммерческую недвижимость. Я уверен, что очень многое в нем упустил или не учел каких-то подводных камней. Поэтому большая просьба всем смартлабовцам, имеющим инвестиционный опыт в данном направлении – напишите, пожалуйста, ваше мнение в комментариях. Особенно ценной будет информация об управляющих компаниях, которые я упустил в этом обзоре.

Источник

Войти в долю: как заработать на коллективных инвестициях в недвижимость

«Мы покупаем объекты с понятной доходностью, которая из года в год растёт за счёт индексации арендной платы»

IT-инструменты, которые используются в проекте Activo

- Trello

- AmoCRM

- YouTube

Проект Aktivo, созданный известным предпринимателем и инвестором Оскаром Хартманном, предлагает своим клиентам коллективные инвестиции в коммерческую недвижимость. Это новая для России модель инвестиций, и, как и любой другой новый продукт, Aktivo в первые месяцы столкнулся с холодным отношением потенциальной аудитории. О том, в чём суть модели коллективных инвестиций в недвижимость и как на них заработать, порталу Biz360.ru рассказал сооснователь Aktivo Данил Попов.

Данил Попов, 27 лет, сооснователь и член совета директоров компании Aktivo – сервиса коллективных инвестиций в коммерческую недвижимость. Во время учёбы в Новосибирском государственном университете открыл собственное рекламное агентство Multiways, которое сотрудничало с Фондом русской экономики — проектом предпринимателя Оскара Хартманна. В 2015 году по приглашению Хартманна присоединился к команде нового проекта – сервиса Aktivo.

В 2015 году у предпринимателя и инвестора Оскара Хартманна появилась идея нового проекта — платформы для коллективных инвестиций в коммерческую недвижимость, главным образом – в функционирующие объекты для ритейла: крупные торговые центры и магазины.

«Чтобы люди могли покупать огромные объекты и получать прибыль от них, а не от сдачи квартир. В США и Великобритании есть компании, предлагающие такой вид инвестирования, и они быстро растут. Идея проекта Оскара Хартманна была амбициозной для российского рынка, поэтому я включился в проект, почти не раздумывая», — говорит Данил Попов, сооснователь компании.

По замыслу создателей сервиса Aktivo, вложения в коммерческую недвижимость обеспечат инвесторам доход в размере 10-15% годовых. «Квартиры могут приносить прибыль в размере 3% в год, банковские вклады – не больше 10%. Они дают доходность ниже, чем готовый арендный бизнес с сетевым арендатором», — замечает Данил Попов.

В середине 2015 года началась работа по запуску проекта. Оскар Хартманн и его команда изучали аналогичные зарубежные площадки, а также думали над тем, как юридически «упаковать» своё предложение. С одной стороны, необходимо было обеспечить инвесторам защиту их инвестиций. С другой, создать предложение, которое было бы потенциально интересно и собственникам коммерческой недвижимости.

Оскар Хартманн

«Самая сложная задача – как обеспечить, не обладая собственными средствами, 100% защиту инвестора и продавца. Решение нашлось в российском праве – это закрытые паевые инвестиционные фонды недвижимости (ЗПИФН), находящиеся под контролем управляющей компании. Мы привлекли в качестве партнёра управляющую компанию «КСП Капитал Управление Активами». Она создаёт паевые фонды и управляет ими. Мы предложили компании «КСП» выступить в качестве инициатора и первого пайщика создаваемых фондов. Мы же должны были подбирать объекты для инвестиций в них, самостоятельно находить и приводить инвесторов после формирования фондов. Договориться о сотрудничестве с этим партнёром было несложно», — замечает Данил.

Проект Aktivo находит объекты недвижимости, арендуемые ритейлерами. В настоящее время речь идёт только о Москве и Московской области, хотя в планах – выход и в другие регионы. Все здания проходят технический, юридический и экономический анализ. Если результаты всех трёх экспертиз подтверждают, что данный объект может быть низкорискованным активом, делается предложение о покупке его владельцу.

Затем начинаются переговоры о заключении сделки. Одна из сложностей – объяснить собственнику, почему его торговый центр не может быть приобретён прямо сейчас одной компанией или одним человеком, а сначала формируется ЗПИФН.

«После того, как объект попал в фонд, владелец получает паи. Мы обязуемся выкупить у него эти паи в течение какого-то времени. Чаще всего речь идёт о 3-6 месяцах. Мы понимаем, что, условно, пропускная способность нашего отдела продаж – 100 млн. рублей в месяц. Если объект стоит 300 млн. рублей, то мы продадим его инвесторам за 3 месяца», — объясняет Данил Попов.

Когда набирается пул инвесторов, чьих коллективных средств хватает для совершения сделки, объект недвижимости становится собственностью ЗПИФН. В Aktivo придерживаются концепции моно-фондов – один фонд может владеть только одним торговым центром. Как только сделка о купле-продаже закрывается, инвесторы начинают получать доход со следующего месяца – от сдачи в аренду торговых площадей в приобретённом здании. Вопросами аренды и эксплуатации приобретаемых зданий занимается специальная эксплуатирующая компания.

«Мы покупаем объекты с понятной доходностью, которая из года в год растёт за счёт индексации арендной платы. Мы предлагаем инструмент пассивного постоянного дохода от конкретных объектов недвижимости. В этом ключе мы работаем одни на российском рынке», — подчёркивает Данил.

Если Aktivo не сможет привлечь нужное количество инвестиций для покупки какого-то объекта в оговоренные сроки, от сделки отказываются. Тем, кто уже заявил об участии в этом проекте, возвращаются их средства. В небольшой истории проекта такая ситуация произошла лишь один раз. В 2015 году Aktivo планировал приобрести объект на Тверской улице в Москве. Сделка была номинирована в долларах. За время, потребовавшееся на поиск инвесторов, курс доллара вырос, привлечённых средств на покупку данного объекта не хватило. От заключения сделки отказались, а все средства вернули несостоявшимся инвесторам.

На рынке коммерческой недвижимости, по словам Данила Попова, действуют те же принципы, что и в случае с частной недвижимостью. Собственник торгового центра поначалу пытается продать его, не сильно афишируя свои намерения. Если покупатель не находится, объект попадает в так называемую экспозицию — информация о продаже появляется у риелторов, на Avito и каталогах объявлений о недвижимости вроде ЦИАНа. Сначала команда проекта работала только с экспонируемыми объектами.

«Когда мы перевалили за портфель в 1,5 миллиарда рублей, нас уже стали воспринимать как серьёзного покупателя. Сейчас мы получаем много предложений по объектам, которые ещё не попали в общедоступную экспозицию. А это самое ценное в рынке недвижимости», — добавляет Данил.

Из поступивших на рассмотрение объектов отбираются те, которые подходят по стоимости. В Aktivo разработали автоматический калькулятор. В него задаются параметры объекта, после чего становится понятно, насколько выгодно им заниматься и по какой цене стоит приобретать.

Если собственник готов продать свою недвижимость по цене, предложенной командой проекта, здание проходит аудит со стороны Aktivo. Экономический анализ позволяет понять чистую доходность объекта.

«Надо проанализировать, какой будет налоговая нагрузка, расходы на эксплуатацию, потребуется ли ремонт или перепланировки, во сколько будет обходиться поддержание текущего ремонта. Это всё мы учитываем, чтобы получить чистый арендный доход. Его мы делим на стоимость объекта и получаем целевую доходность для инвестора на уровне 10% в год», — рассказывает Данил.

Юристы оценивают, нет ли в объекте значимых рисков, связанных с правами собственности. Проводить подобный аудит позволило появление в проекте партнёра Владимира Лупенко, одного из соучредителей компании FCG. Именно она обеспечивает юридическую поддержку Aktivo. Технический анализ определяет, насколько здание соответствует технической документации.

«Пример из практики, когда объект почти добрался до сделки, но не прошёл технический аудит. Он состоял из двух зданий, каждое из которых было согласовано в соответствующих инстанциях. Но между зданиями была несогласованная переходная галерея. Если её снесут, то объект потеряет свою коммерческую привлекательность. Именно поэтому он вылетел из воронки отбора», — говорит Данил.

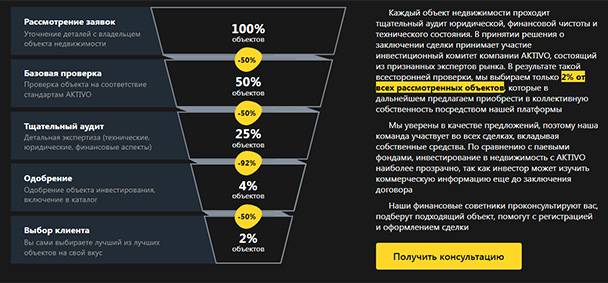

По его статистике, благодаря системе аудита, применяемого в Aktivo, из 100 объектов до сделки доходят лишь 2. Проект пытается выйти с объектами, которые предлагает инвесторам, за пределы Московской области. Но пока это не получается сделать. Проект не представлен в регионах, о нём там мало слышали. Плюс владельцам коммерческой недвижимости вдали от Москвы не сразу удаётся объяснить принцип взаимодействия с Aktivo.

«Собственники в регионах не так прогрессивны с точки зрения использования инструментов, не соответствующих классической схеме продажи. Им сложно объяснить, что такое паевый фонд недвижимости, как в нём всё устроено», — считает Данил Попов.

Ещё один фактор, мешающий пока расширению географии присутствия проекта, это сложности с проведением аудита вдали от центрального офиса Aktivo.

Проект Aktivo привлекает в качестве инвесторов физических и юридических лиц. Но компаний, желающих поучаствовать в крауд-инвестициях в коммерческую недвижимость, значительно меньше, чем частных лиц – всего три-четыре по итогам 2018 года. Чаще всего клиентами становятся топ-менеджеры крупных компаний, владельцы бизнеса любых размеров. Минимальный объём инвестиций – 500 тысяч рублей от одного инвестора. Максимальный — 100 млн. рублей от одного человека. Средний чек варьируется в пределах 6 млн рублей.

Инвесторы самостоятельно выбирают из базы проекта тот объект, в который они хотят вложить свои деньги. Единственное требование к потенциальным клиентам — они должны объяснить управляющей компании происхождение вкладываемых средств. Если нет доказательств легального дохода, управляющая компания может отказать в заключении контракта. За время существования Aktivo не было ни одного подобного отказа.

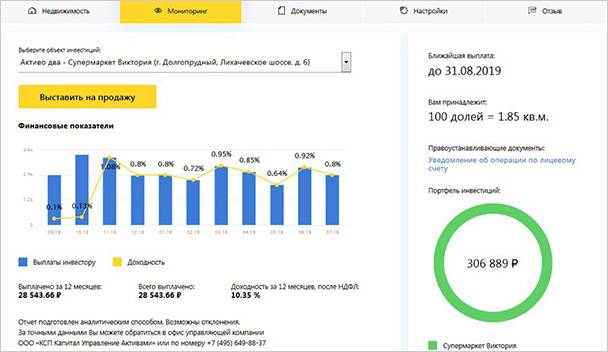

Потенциальный инвестор после регистрации на сайте проекта получает доступ в личный кабинет. Там он проходит верификацию, заполняя данные о себе, там же получает и подписывает анкеты для управляющей компании. После прохождения этих обязательных процедур для пользователя открывается лицевой счёт, на который будут зачислены инвестиционные паи.

«Всё общение и этапы взаимодействия с клиентом у нас оцифрованы. Но по его желанию можно подписать документы и на бумаге. Насколько я знаю, мы первые в России, кто оцифровал покупку паёв ЗПИФН», — замечает Данил Попов.

В проекте Aktivo, как правило, «длинная» сделка. Инвестор может думать о своём участии в том или ином объекте по несколько месяцев и даже лет. Недавно клиентом стал человек, получавший предложение от Aktivo в 2015 году. Он 4 года наблюдал за бизнесом и динамикой его развития. Но в среднем цикл сделки составляет 3 месяца.

«Мы очень прозрачные, поэтому инвесторы не требуют заверений, что их деньги никуда не пропадут. До того, как они у нас что-то спросят, мы уже предоставляем им всю информацию: раскрываем финансовую модель проекта, в которой видно каждую транзакцию, можем показать договоры аренды, частично — договор о купле-продаже. Раньше приходилось довольно часто объяснять, как работают паевые фонды – что они контролируются управляющей компанией и Центробанком, поэтому являются очень защищённой конструкцией. Сейчас объяснения требуются всё реже», — констатирует Данил.

Если инвестор в какой-то момент после заключения сделки захочет выйти из проекта, фонд займётся продажей его доли.

В проект Aktivo его основатели вложили в общей сложности около 100 млн. рублей. Выйти на окупаемость планируется в 2021 году.

«Мы зарабатываем вместе с инвесторами. Получаем 2% с транзакции на входе – платы клиента за вход в проект. И 12,5% от дохода, который выплачиваем инвесторам. Эти средства мы берём за управление объектами. Если объект теряет в доходности, то и мы зарабатываем меньше», — объясняет Данил Попов.

На старте проекта возникли сложности с продажами – команда не до конца понимала, как привлекать инвесторов в новый для них тип вложений. Не все из них готовы были разбираться в предлагаемой им схеме.

«Классическая инвестиционная стратегия заключается в том, чтобы взять недооценённые объекты, вложить в них денег, зарабатывать какое-то время на ренте и продать их дороже, чем они были куплены. И вот на этой разнице стоимости и заработать деньги для инвестора. У нас стратегия намного проще. Мы покупаем объект с понятной доходностью, которая из года в год растёт за счёт индексации арендной платы», — замечает Данил.

На старте команда собирала базу потенциальных инвесторов. Им делали предложения, некоторых приглашали на объекты и на месте показывали, какое здание планируется приобрести. Переговоры велись со многими, но заключённых контрактов не было.

«Потом выяснилось, что надо было подождать и продавать с тем же давлением. Постепенно люди из нашей базы научились инвестировать в те объекты, которые мы им предлагали, и перестали бояться», — говорит Данил Попов.

Сейчас для привлечения клиентов используются различные каналы. Один из самых действенных — блог Оскара Хартманна, основателя и президента Aktivo. «Если в своём блоге он рассказывает о проекте, то мы получаем волну регистраций от потенциальных инвесторов. Но такой результат мы получили относительно недавно – примерно 1,5 года назад. Именно тогда Оскар стал известен многим», — замечает Данил.

Лучше всего в продажах работают офлайновые мероприятия – деловые выставки и конференции, связанные с недвижимостью, а также мероприятия, которые проводит Aktivo. Эти мероприятия направлены на повышение лояльности действующих клиентов. Во время таких встреч менеджмент компании рассказывает о текущем состоянии дел и планах, выступают приглашённые спикеры.

«Мы бесконечно экспериментируем с привлечением клиентов, но уже поняли, что интернет-маркетинг, наружная и телевизионная реклама в нашем бизнесе работают очень плохо», — констатирует Данил Попов.

Самым сложным в проекте, по мнению Данила, была первая продажа. Она же стала и первой серьёзной ошибкой. Потенциальным клиентам предлагалось здание на Тверской улице. Так как сделка была в долларах, то рублёвая стоимость объекта выросла к моменту заключения сделки.

Инвесторам предложили два варианта последующих действий – возврат денег или вложения в другой объект. Порядка 60 инвесторов, аккумулировавших в специально созданном фонде довольно крупную сумму, выбрали другой объект. Им стал магазин «Пятёрочка» в Люберцах.

«Сделка проходила в крайне сжатые сроки, потому что у фонда есть срок формирования, и он ограничен. Но в итоге сделка, стоимостью 160 млн рублей, состоялась, а наши первые клиенты уже 4 года получают доход от этого объекта», — говорит Данил Попов.

Источник