Коммерческая эффективность проекта

Коммерческая эффективность (финансовое обоснование) проекта определяется соотношением финансовых затрат и результатов, обеспечивающих требуемую норму доходности будущего предприятия после реализации проекта. Коммерческая эффективность может рассчитываться как для проекта в целом, так и для отдельных участников с учетом их вклада.

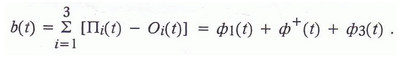

При этом в качестве эффекта на f-м шаге (3t) выступает поток реальных денег. При осуществлении проекта выделяется три вида деятельности: инвестиционная, операционная и финансовая. В рамках каждого вида деятельности происходит приток П (t) и отток О (t) денежных средств. Обозначим разность между ними через Ф;(Г), тогда

Потоком реальных денег Ф(г) называется разность между притоком и оттоком денежных средств от инвестиционной и оперативной деятельности в каждом периоде осуществления проекта (на каждом шаге расчета):

где Ф1(t) – разность между результатами и затратами на t-м шаге.

Сальдо реальных денег b(t) называется разность между притоком и оттоком денежных средств от всех трех видов деятельности (на каждом шаге расчета):

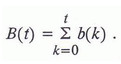

Для определения потока реальных денег используется сальдо накопленных реальных денег. Сальдо накопленных реальных денег:

Текущее сальдо реальных денег определяется через 6(f) по формуле:

Поток реальных денег:

Сальдо B(t) составляет свободные денежные средства на t-м шаге.

Все расходы вычисляются из доходов и влияют на сумму чистой прибыли. Но не при всех расходах требуется реальный перевод денег.

Учет инфляции при подсчете Ф(t) и b(t) производится вычислением входящих в них элементов в прогнозных ценах.

Минимальный набор исходных данных, подлежащих варьированию, должен включать в себя:

- цены реализации продукции;

- издержки производства;

- общие инвестиционные затраты;

- нормы запасов и задолженностей;

- процент за кредиты.

Источник

Коммерческая, бюджетная и экономическая эффективность инвестиционного проекта

Согласно методическим рекомендациям по оценке эффективности инвестиционных проектов оцениваются следующие виды эффективности:

1. Коммерческая (финансовая)

3. Экономическая (народно-хозяйственная)

Коммерческая эффективность характеризуется соотношением затрат и результатов, обеспечивающих требуемую норму доходности и может рассчитываться как для проекта в целом, так и для отдельных его участников согласно их доле в инвестировании проекта. Определение коммерческой эффективности инвестиционного проекта состоит в определении и анализе потока и сальдо реальных денежных средств на различные периоды, при этом рассматриваются и учитываются 3 вида деятельности инвестора: 1) инвестиционная, 2) финансовая, 3) операционная. По каждому виду деятельности происходит приток и отток денежных средств. Введем следующие понятия:

Потоком реальных денежных средств называется разность между притоком и оттоком денежных средств в каждой из перечисленных видов деятельности за рассматриваемый период осуществления инвестиционного проекта.

Сальдо реальных денежных средств – разность между притоком и оттоком денежных средств от всех трех видов деятельности.

Поток средств от инвестиционных видов деятельности анализируется в следующих статьях:

2. Здания и сооружения

3. машины и оборудование

4. Нематериальные активы

5. Итого вложений в основной капитал (сумма строк 1-4)

6. Прирост оборотного капитала

7. Всего инвестиций (сумма строк 5 и 6)

Поток средств от операционной деятельности анализируется по следующим статьям:

2. Цена единицы продукции

3. Выручка от реализации (произведение 1 и 2)

4. Вне реализационные доходы

5. Амортизация зданий

6. Амортизация оборудования

7. Проценты по кредитам

8. Прибыль до вычета налогов (строка 3 + строка 4 – строка 5 – строка 7)

9. Налоги и сборы

10. Прогнозируемый чистый доход (строка 8 – строка 9)

11. Амортизация (строка 5 + строка 6)

12. Денежные средства от операций (сумма 10 и 11)

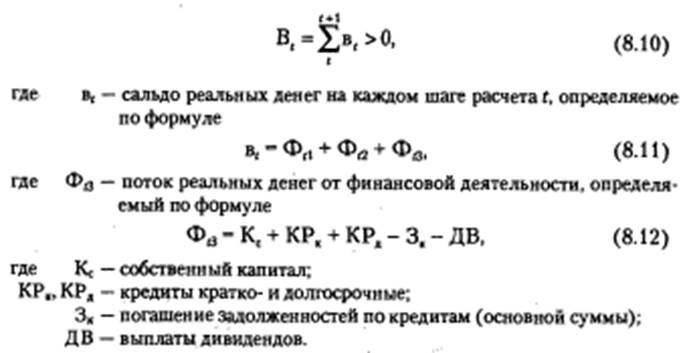

Поток денежных средств от финансовой деятельности, анализируются в следующих статьях:

1. Собственный капитал

2. Краткосрочные кредиты

3. Долгосрочные кредиты

4. Погашение задолженностей по кредитам

5. Выплата дивидендов

6. Сальдо финансовой деятельности.

Сальдо реальных денежных ресурсов определяется как сумма текущих сальдо за период осуществления проекта.

Текущее сальдо реальных денежных средств равно сумме потоков от всех трех видов деятельности.

Если текущая сумма реальных денежных ресурсов больше нуля то это означает что у проекта на определенном этапе имеются свободные денежные средства. Отрицательная величина данного показателя свидетельствует о необходимости привлечения собственных или заемных дополнительных ресурсов.

Показатели бюджетной эффективности отражают влияние результатов осуществления проекта на доходы и расходы соответствующего бюджета (федерального, регионального или местного).

Основным показателем бюджетный эффект который используется для обоснования заложенных в проекте мер федеральной или региональной поддержки. Бюджетный эффект определяется как превышение доходов соответствующего бюджета над его расходами в связи с осуществлением проекта. В структуру доходов соответствующего бюджета могут быть включены:

1. Притоки от налогов, пошлин, сборов и отчислений во внебюджетные фонды, установленные законодательством

2. Доходы от лицензирования, конкурсов, обусловленных данным проектом.

3. Платежи, погашение кредитов, выданных из соответствующего бюджета на развитие или реализацию проекта.

4. Дивиденды по принадлежащим региону или государству акциям или другим ценным бумагам, выпущенным в рамках реализации проекта.

К оттокам бюджетных средств относят:

1. Предоставление инвестиционных ресурсов в виде инвестиционного кредита

2. Субсидирование: предоставление бюджетных средств на безвозмездной основе.

3. Бюджетные дотации, связанные с обеспечением соблюдения законодательно утвержденных социальных приоритетов.

4. Налоговые льготы.

5. Государственные гарантии, займы.

Экономическая (народно-хозяйственная) эффективность – отражает воздействие процесса реализации инвестиционного проекта на внешнюю для проекта среду и учитывает соотношение результатов и затрат, которые прямо не связаны с финансовыми интересами участников инвестиционного проекта и могут быть количественно оценены.

Показатели экономической эффективности определяют эффективность проекта с позиции экономики в целом, отрасли или региона связанных с осуществлением проекта. При оценке учитываются 3 сферы общественной эффективности:

1. С экономических позиций учитываются текущие затраты труда и использование ранее созданной стоимости в интересах получения возможно большего объема благ в будущем. Соответствующие этому подходу показатели имеют тенденцию к минимизации.

2. С позиции социальных критериев необходимо стремиться к увеличению доходов занятых в производстве, снижению затрат ручного труда, уменьшение безработицы.

3. Экологические аспекты должны быть сориентированы на минимизацию использования экономических ресурсов, уменьшение уровня окружающей природной среды как в процессе инвестирования так и в период эксплуатации проекта.

Источник

КОММЕРЧЕСКАЯ (ФИНАНСОВАЯ) ЭФФЕКТИВНОСТЬ ИНВЕСТИЦИОННОГО ПРОЕКТА

Коммерческая (финансовая) эффективность учитывает финан-

совые последствия реализации инвестиционного проекта для его не-

посредственных участников, причем для каждого отдельно. Расчет

коммерческой эффективности обычно включает три этапа:

— построение потока реальных денег и определение на его основе

необходимого объема финансирования проекта;

— расчет показателей коммерческой эффективности;

— оценка устойчивости проекта (анализ чувствительности).

В общем случае денежные потоки традиционного предпринима-

тельского проекта классифицируются по трем категориям:

— первоначальные инвестиции (капитальные вложения);

— различные потоки в операционном (производственном) перио-

де жизни проекта, т.е. операционные доходы (выручка от реализации

или объем продаж) и операционные расходы (текущие затраты или

издержки);

— завершающий денежный поток (остаточная стоимость активов).

При осуществлении проекта выделяются три вида деятельности:

— операционная (производственная); ∫ вещественная

В рамках каждого вида деятельности происходит приток Пti и от-

ток Oti денежных средств (рис 8 3).

При оценке коммерческой эффективности проекта в качестве

эффекта на t-м шаге распета выступает поток реальных денег Фt,

который определяется как сумма потоков денежных средств от инве-

стиционной фt1 и операционной Фt2 деятельности в каждом году осу-

ществления инвестиционного проекта:

Рис. 8.3. Денежные потоки при реализации инвестиционного проекта

Поток денежных средств по каждому виду деятельности опреде-

ляется как разность притоков Пti и оттоков Оti, денежных средств по

каждому виду деятельности:

Денежный поток от инвестиционной деятельности Фti опре-

деляется по формуле

где 3 — затраты на приобретение активов (земля, здания, оборудование,

нематериальные активы);

Ум ок — уменьшение оборотного капитала;

Пi — поступления от продажи (сдачи в аренду) активов:

Ув ок — прирост (увеличение) оборотного капитала.

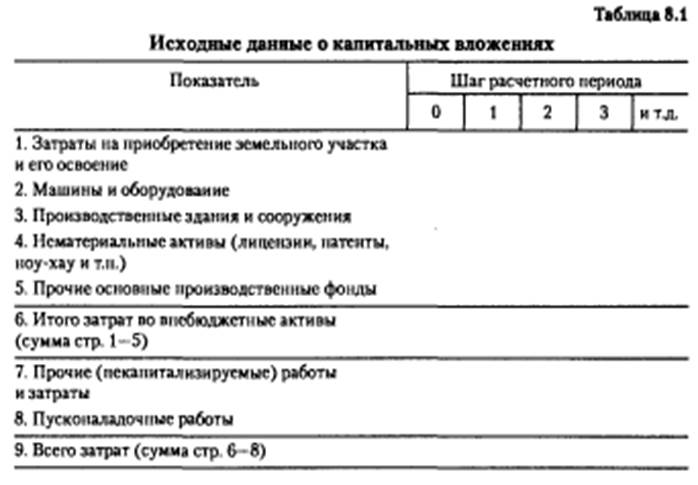

Сведения об инвестиционных затратах включают информацию,

классифицированную по видам затрат (табл. 8.1). Распределение ин-

вестиций по шагам расчетного периода должно быть увязано с кален-

дарным планом строительства.

Если по окончании реализации инвестиционного проекта пред-

полагается реализовать оборудование или другой вид актива, его чи-

сто ликвидационная стоимость учитывается как приток денежных

средств на последнем шаге расчетного периода.

Денежный поток от операционной деятельности Фt1 (чистый

приток от операций).

В период производства (операционного процесса) предприятие

оплачивает текущие ресурсы. Соответствующие расходы называются

текущими (операционными) затратами или издержками, которые

включат в себя материальные, трудовые, накладные, сбытовые, ад-

министративно-управленческие и некоторые другие расходы. Основ-

ной формой текущих поступлений для предприятия выступает выруч-

ка от реализации его продукции или услуг. Именно в этот период

каждый инвестиционный проект должен обеспечить соответствующую

отдачу в форме чистого денежного потока.

Чистый приток от операций на шаге t расчетного периода:

Где ЧПt — проектируемый чистый доход (чистая прибыль);

Аt — амортизационные отчисления

Чистая прибыль определяется по формуле

где ПРt — прибыль до вычета налогов (налогооблагаемая прибыль);

Нt — налоги и сборы

Налогооблагаемая прибыль определяется по формуле

где Вt — выручка от реализации продукции или услуг;

Двн — внереализационные доходы;

ИПt — издержки производства;

Aздt, Аобt— амортизация зданий и оборудования;

ФИt — финансовые издержки (проценты по кредитам).

Издержки производства в инвестиционном анализе делят на пе-

ременные и постоянные:

где Зпеpt— переменные затраты:

3постt — постоянные затраты;

Издержки производства включают следующие затраты:

где Мt — затраты па сырье, материалы, комплектующие;

Эt — затраты на топливо, тепло, пар. электроэнергию и т.п.;

ЗПt— расходы на оплату производственного персонала, включая отчис-

ления на социальные нужды;

РМt— затраты на обслуживание и ремонт оборудования (без заработ-

ной платы), включая затраты на запчасти;

ЗНРt — заводские накладные расходы;

АНРt — административные накладные расходы;

СБt — издержки сбыта и распределения.

Иногда в издержках производства выделяется две группы из-

держек:

При формировании потоков реальных денежных средств про-

екта необходимо соблюдать следующие принципы.

1. Денежные потоки должны адекватно отражать экономические

интересы участников проекта. Поэтому для каждого участника дол-

жен быть определен специфический состав притоков и оттоков, по

которому будет оцениваться эффективность.

2. Методика расчета каждой статьи денежного потока должна

отражать требования действующего хозяйственного механизма на-

циональной экономики, определенные в законодательных актах,

а также принятой на предприятии учетной политики.

3. В пределах шага расчетного периода каждый элемент денеж-

ного потока должен быть отнесен к одному из трех состояний: нача-

лу шага (получение кредита), концу шага (платежи по обслуживанию

кредита), равномерным поступлениям или затратам (выручка от реа-

лизации).

Необходимым критерием принятия инвестиционного проек-

та с точки зрения коммерческой эффективности является положи-

тельное сальдо накопленных реальных денег В, на любом шаге рас-

чета t.

Сальдо накопленных реальных денег В, определяется по формуле

Положительное значение сальдо накопленных реальных денег

(Вt > 0) составляет свободные денежные средства на t-м шаге. Отри-

цательная величина сальдо накопленных реальных денег (Вt

Начальное значение Вo принимается равным реальному значению

текущего счета участника инвестиционного проекта на начальный момент.

С целью сравнимости результатов расчета и повышения надежно-

сти оценки эффективности инвестиционного проекта рекомендуется.

— определять поток реальных денег в прогнозных ценах,

— вычислять интегральные показатели эффективности в расчетных ценах;

— производить расчет при разных вариантах набора значений ис-

ходных данных (анализ чувствительности).

Кроме того, для сравнения инвестиционных проектов рекоменду-

ется рассчитывать показатели чистого дисконтированного дохода, ин-

декса доходности, внутренней нормы доходности, срока окупаемости

инвестиций, принимая в качестве Иt → Фt1. а в качестве Дt → Фt2.

Дата добавления: 2015-07-18 ; просмотров: 1040 ; ЗАКАЗАТЬ НАПИСАНИЕ РАБОТЫ

Источник