- Какие комиссии списываются при торговле на финансовом рынке через «ВТБ Мои инвестиции»

- Расходы при торговле на бирже

- Тарифы ВТБ «Мои инвестиции»

- Базовые

- Владельцам пакета «Привилегия»

- Пакет «Прайм»

- Комиссии за сделки и обслуживание: сколько придется платить брокеру

- Комиссия за подачу заявок на совершение сделок по телефону

- Когда списывается комиссия

- Где посмотреть начисленные и списанные комиссии

- Скидки и бонусы

- Полезные советы: как правильно выбирать тариф

- ВТБ Брокер тарифы сравнение

- Виды комиссий

- Какая комиссия на Основном рынке (акции, облигации, валюта)

- Брокерская комиссия на внебиржевом рынке

- Комиссия Банка ВТБ на Срочном рынке

- Тарифы маржинального кредитования

- Где посмотреть начисленные и списанные комиссии

Какие комиссии списываются при торговле на финансовом рынке через «ВТБ Мои инвестиции»

Сегодня ВТБ — один из самых популярных брокеров в России. Он предлагает тарифы как для инвесторов, так и для трейдеров. Разница между ними заключается в комиссиях за обслуживание, зависящих от дневного оборота и стоимости портфеля. В сервисе «ВТБ Инвестиции» комиссии по текущим сделкам можно посмотреть в разделе «Аналитика портфеля».

Расходы при торговле на бирже

Прежде чем торговать на бирже, нужно внимательно изучить всю информацию о предстоящих расходах.

Каждый инвестор выплачивает несколько видов комиссий:

- брокерскую;

- биржевую;

- ежемесячное депозитарное обслуживание.

Брокерская комиссия — это выплаты банку за осуществление сделок. Процентная ставка по этому виду расчетов может меняться между тарифами. Это делается для того, чтобы предложить выгодные условия как инвесторам, так и трейдерам.

Биржевая в свою очередь всегда зафиксирована и составляет 0,01%. Ежемесячное депозитарное обслуживание (комиссия ДЕПО) зависит от наличия сделок в месяц. Если их не было, то обслуживание, как правило, бесплатно.

По сделкам ОФЗ (облигациям федерального значения) проценты не удерживаются.

Тарифы ВТБ «Мои инвестиции»

ВТБ предоставляет своим клиентам выгодные тарифы исходя из стоимости их портфеля и стратегии инвестирования.

Базовые

Они доступны сразу при регистрации:

- «Мой Онлайн» подключается новичкам по умолчанию. Общие расходы составляют 0,06%. Также на этом тарифе не предусмотрен платеж за ежемесячное депозитарное обслуживание.

- «Инвестор Стандарт» подойдет более опытным инвесторам, которые вкладывают большие суммы. Общая комиссия — 0,0513%.

- «Профессиональный Стандарт» предназначен для трейдеров. Проценты на этом тарифе зависят исключительно от объема сделок в течение торгового дня.

Владельцам пакета «Привилегия»

Он подключается в случаях, когда вы:

- являетесь зарплатным клиентом с доходом от 200 тыс. руб.;

- разместили 2 млн руб. в банке;

- имеете оборот по карте 100 тыс. руб.

Также с этим пакетом вы получаете доступ к таким, как «Инвестор Привилегия» и «Профессиональный Привилегия», на которых расходы брокера ниже, чем на базовых.

Пакет «Прайм»

Он подключается, если у вас есть счет в банке на сумму от 15 млн руб. Вместе с ним вам открываются тарифы «Инвестор Прайм» и «Профессиональный прайм». Общие расходы составляют от 0,022% до 0,05248%.

.jpg)

Комиссии за сделки и обслуживание: сколько придется платить брокеру

Комиссии в тарифах различаются для того, чтобы клиенты могли выбрать для себя максимально выгодные, исходя из своей стратегии инвестирования. Проценты по некоторым из них меняются в зависимости от дневного оборота, суммы всех денежных средств по купле-продаже ценных бумаг и валюты в период с 19.00 предыдущего дня торгов до 19.00 текущего.

Комиссия на базовых тарифах (см. таблицу):

| Тариф | Брокерская | Биржевая | Обслуживание (руб./мес.) |

| «Мой Онлайн» | 0,05% | 0,01% | бесплатно |

| «Инвестор Стандарт» | 0,0413% | 0,01% | 150 (при наличии сделок в месяц) |

| «Профессиональный Стандарт» (зависит от дневного оборота) | 100 — 0,015% | 0,01% | 150 (при наличии сделок в месяц) |

Комиссии на тарифах пакета «Привилегия»

| Тариф | Брокерская | Биржевая | Обслуживание (руб./мес.) |

| «Инвестор Привилегия» | 0,03776% | 0,01% | 150 (при наличии сделок в течение месяца) |

| «Профессиональный Привилегия» (зависит от дневного оборота) | 100 — 0,01440% | 0,01% | 150 (при наличии сделок в течение месяца) |

Комиссии на тарифах «Прайм»

| Тариф | Брокерская | Биржевая | Обслуживание (руб./мес.) |

| «Инвестор Привилегия» | 0,03455% | 0,01% | 150 (при наличии сделок в течение месяца) |

| «Профессиональный Привилегия» (зависит от дневного оборота) | 100 — 0,012% | 0,01% | 150 (при наличии сделок в течение месяца) |

Комиссия за подачу заявок на совершение сделок по телефону

У брокера ВТБ можно подать заявку на совершение сделки по телефону.

Для клиентов сервиса «Мой Онлайн» стоимость такой услуги составляет 150 руб. за контракт.

Для клиентов других тарифов первые 5 заявок бесплатны, а стоимость последующих составляет 99 руб.

Когда списывается комиссия

Она списывается в день расчета по контракту после закрытия рынка. Этот день в свою очередь зависит от режима торгов ценной бумаги и валюты.

После совершения сделки на вашем счете заблокируется сумма, равная проценту по ней. Она будет списана в день расчета.

Где посмотреть начисленные и списанные комиссии

С начисленными и списанными комиссиями можно ознакомиться в брокерском отчете в «Личном кабинете» на сайте www.olb.ru. Также в нем будет предоставлена вся информация по операциям по счету за выбранный период. Составление этого отчета занимает от 5 до 10 минут.

Поверхностную информацию об уплаченных процентах можно посмотреть и в приложении ВТБ «Мои инвестиции» в разделе «Аналитика портфеля».

Скидки и бонусы

В ВТБ доступ к программе Quik для трейдеров, дающей право торговать на бирже, бесплатен.

Для акционеров ВТБ возможно снижение платы за обслуживание.

Для этого нужно иметь в своем портфеле необходимое количество акций ВТБ:

- менее 1,5 млн — 105 руб.;

- 1,5-45 млн — 60 руб.;

- 45 млн — 30 руб.

Если у владельца тарифа «Инвестор Стандарт» или «Профессиональный Стандарт» в портфеле находится 1,5 млн акций ВТБ, то комиссии становятся в точности, как на пакете «Привилегия».

Полезные советы: как правильно выбирать тариф

Делать это следует исходя из своей стратегии инвестирования. Нужно обратить особое внимание на 2 момента: сумму и частоту сделок.

На небольших счетах следует выбрать «Мой Онлайн» с низкими процентами.

На счетах с активными торгами — тарифы со снижением комиссии необходимого оборота за день. Такими являются «Профессиональный Стандарт», «Профессиональный Привилегия» и «Профессиональный Прайм».

На больших счетах — «Инвестор Стандарт», «Инвестор Привилегия» и «Инвестор Прайм» с дорогим обслуживанием и низкими процентами по сделкам.

Источник

ВТБ Брокер тарифы сравнение

Виды комиссий

В продолжение обзора личного кабинета у брокера ВТБ, сегодня расскажу о размерах комиссиях. Кстати, слышал от некоторых клиентов банка, что Приложение 9 по тарифам такое большое, аж на 17 страниц. Дорогие читатели блога Большой Банкир, вы посмотрите приложение у БКС Брокера. Там целая энциклопедия на 130 страниц. Конечно, там опубликованы и архивные тарифы, но большая часть информация актуальна сейчас.

Поэтому рекомендую осилить все-таки эти полтора десятка страниц, а для кого лень — краткая выдержка ниже. Сначала приведе классификацию возможных комиссий:

- брокерская комиссия от сделки;

- биржевая комиссия от сделки;

- ежемесячное депозитарное обслуживание;

- неторговые операции.

Какая комиссия на Основном рынке (акции, облигации, валюта)

У Банка ВТБ нет единой денежной позиции на брокерских счетах (на май 2020). Поэтому физически счет разделен на три раздела: Основной (фондовый), Внебиржевой и Срочный. В этом абзаце речь пойдет о первом из них, где торгуются акции, облигации и ETF Московской биржи, иностранные акции на Санкт-Петербургской бирже и Валютный рынок Московско биржи. Биржевая комиссия на всех тарифах по ценным бумагам на указанных площадках одинакова — 0,01% от суммы сделки. Причем, если валюта расчета USD по иностранным акциям, то комиссия также удерживается в долларах. На сделки на валютном рынке комиссия может быть 1 руб за сделку для дробного лота (1$-999$). За стандартный лот от 1000 долларов или евро до 50 000 фиксировано 50 руб от сделки. А если сумма превышает 50 000 (либо 999 для дробного лота), то комиссия биржи 0,0015%.

Что касается банковского вознаграждения, то для пакета Прайм или Привилегия есть своя тарификация. В данном случае при наличии премиальных пакетов диапазон вознаграждения брокера 0,04248% — 0,012%. Если таких пакетов у Вас нет, то всего три тарифа доступно: Мой Онлайн, Инвестор Стандарт и Профессиональный стандарт. На тарифе Мой онлайн нет депозитарной комиссии в 150 рублей. Но любая голосовая заявка на вывод средств или трейдеру на сделку стоит 150 руб. Данный тариф нацелен на самостоятельное проведение операций, например из приложения Мои Инвестиции. На всех остальных тарифах есть депозитарная комиссия, но процент вознаграждения ниже от 0,0413% до 0,015%.

Кстати, если вы владеете хотя бы минимальным пакетом акций ВТБ, то комиссия ДЕПО уже не 150 руб, а всего 105 руб. Если количество акций еще больше, то она снижается вплоть до 30 рублей.

Брокерская комиссия на внебиржевом рынке

Комиссия Банка ВТБ на внебирже составляет 0,15% от суммы сделки + 750 рублей от сделки НРД. По инвестиционным нотам размер вознаграждения может изменяться. Как правило структурные продукты и ноты оформляются через Персонального менеджера. Поэтому ПМ всегда может сообщить сумму, которую необходимо внести дополнительно под комиссионные. А значит, что подробно останавливаться на этом моменте не будем. Также важно, что на счете ИИС нет внебиржевого рынка.

Внебиржа доступна только квалифицированным инвесторам, поэтому большинству новичков на фондовом рынке этот раздел даже не интересен. Здесь обычно проходят сделки минимальным лотом от $10 000, одним словом — крупные сделки. Спекулятивные сделки, наверное не очень удобно совершать на данной площадке, так как поставка ценных бумаг от внебиржевого контрагента может занять от нескольких дней до недели. Это не в стакане напрямую на NYSE или NASDAQ совершать сделки. И кстати, на всех тарифах размер данного вознаграждения будет одинаковым. Поэтому важно запомнить самое главное: тариф 0,15% банку + 750 руб со сделки идет вышестоящему депозитарию НРД и возможно дальнейшее небольшое вознаграждение за хранение бумаг в иностранном депозитарии ClearStream или Euroclear.

Комиссия Банка ВТБ на Срочном рынке

Здесь все очень просто — 1 рубль за 1 контракт. То есть вне зависимости фьючерс это или опцион, на индекс РТС или на нефть. Брокер удержит просто по 1 рублю с каждого купленного и столько же с каждого проданного контракта. А вот биржевая комиссия может значительно отличаться по разным типам инструментов. В моем обзоре по Срочному рынку Московской биржи я приводил конкретные примеры. Даже прикладывал скриншоты со страниц MOEX, где смотреть размеры вознаграждений.

У некоторых брокеров есть прогрессивная шкала, чем больше оборот по срочному рынку, тем ниже размер комиссии. В частности у БКС есть такие тарифы. А например у брокера Финам комиссия за срочный контракт составляет 45 копеек, что более чем в 2 раза выше ВТБ. К тому же все фьючерсы у данного брокера расчетные, а поставочных нет. Так что для скальперов, возможно не самые идеальные условия.

Тарифы маржинального кредитования

Услуга маржинального кредитования подключения всем клиентам по-умолчанию. Отключить ее невозможно, т.к. не предусмотрено финансовым регламентом оказания услуг. Поэтому будьте аккуратны, ведь воспользоваться этой услугой можно и «нечаянно». Например, не оставили свободных средств на списание комиссии, тогда она может списаться в минус. Либо не обеспечили наличие рублей (валюты) на дату расчетов по сделке в режиме Т+2. Так или иначе, вы сразу поймете, что залезли в маржу, когда обнаружите знак минус напротив свободного остатка денежных средств.

Ниже я собрал в сводную таблицу тарифы маржинального кредитования банка ВТБ. Процентную ставку определяет два фактора% какую валюту мы занимаем и какие активы брокер берет в залог. Под минимальный процент в валюте можно взять, если в портфеле есть ОФЗ или облигации ВТБ. Под обеспечение акциями минимальную ставку не получите. А некоторые акции брокер вообще не берет в залог, поэтому процент годовых будет максимальным.

| Какие деньги занимаем? | % годовых (списывается ежедневно) |

| Рубли (длинная позиция) | 16,8 |

| Рубли (короткая позиция), Доллары США (нет бумаг из списка) | 13 |

| Доллары США (есть бумаги из списка 2) | 7 |

| Доллары США (есть бумаги из списка 1) | 4,5 |

| Евро | 2 |

Кстати, очень привлекательным кажется кредит в евро под 2% годовых. На самом деле на рынке среди брокеров таких условий нет. Для того, чтобы занять у Банка ВТБ под 2 годовых в EUR необходимо проделать определенные манипуляции. На своем брокерском счете покупаете ОФЗ или некоторые облигации ВТБ из списка 1. Затем «с плечом» покупаете евробонды, например ВЭБа и у Вас по счету образуется задолженность в долларах под 4,5% годовых. И последним шагом открываем шорт на пару EURUSD, таким образом вместо задолженности в долларах у нас появляется кредит в EUR под 2% годовых. Но, разумеется это не является инвестиционной рекомендацией.

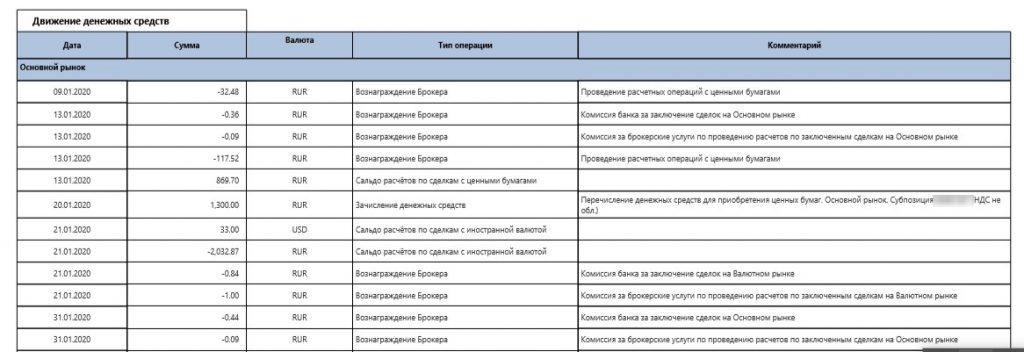

Где посмотреть начисленные и списанные комиссии

Все комиссии отображаются в брокерском отчете ВТБ, который можно сформировать в личном кабинете olb.ru. Да, пока в приложении Мои Инвестиции вообще нет упоминаний и отображения комиссионных. Даже в момент совершения сделки денежные средства не списываются, а только ночью после закрытия рынка. Если совершали сделки с валютой или облигациями, то списываются в первую ночь. А если покупали-продавали акции или ETF, то комиссия биржи и брокера ВТБ будет списана во вторую ночь. Эту особенность стоит учитывать и всегда держать небольшой запас денежных средств на брокерском счете.

Довольно частая ситуация, когда начинающий инвестор закупился акциями под завязку, а на второй день после закрытия рынка происходит списание комиссии. Конечно, на утро трейдер обнаружит по своему счету минус и сразу начинаются вопросы. Текущая версия приложения Мои Инвестиции не отображает комиссию в замочке, как это реализовано у конкурентов. И даже брокерский отчет вы не сможете заказать с помощью приложения. Поэтому только один источник информации о размерах вознаграждений и датах их списания — брокерский отчет. Чуть выше по ссылке я делал подробный обзор, как его формировать и в каких разделах содержится эта информация.

Источник