- Инвестиции: когда начинать, сколько откладывать

- Можно ли начинать инвестировать в 2020 году?

- Лучшее время для инвестиций. Как влияет дата входа в рынок на конечный результат

- Доходность фондового рынка за 20 лет

- Способы инвестирования

- Вариант 1. Единовременное вложение

- Вариант 2. Регулярные пополнения счета

- Вариант 3. Единовременное вложение + ежегодные пополнения

Инвестиции: когда начинать, сколько откладывать

Время это самый ценный жизненный ресурс. В инвестициях время и терпение это, пожалуй первое, что нужно усвоить новичку. Чем раньше начать сберегать и вкладывать, тем быстрее сформируется ваш капитал. Я открыл свой первый брокерский счет будучи студентом второго курса института, но не осознавал тогда всей важности процесса инвестирования. По-настоящему инвестировать я начал лишь 3 года назад. Сейчас жалею, что не выделял средств на это ранее.

Считаю, что это не самый важный вопрос для новичка. Как правило, на первых этапах суммы инвестиций не такие большие. Если речь идет о инвестиционном подходе, когда сделки не частые и суммы небольшие — достаточно выбрать брокера, где нет ежемесячной платы. В противном случае эти списания могут существенно отразиться на вашей доходности. Если говорить о трейдинге — нужно выбирать брокера с минимальной комиссией за сделку.

Я сам инвестор и всем советую. К сожалению людям присуще желание быстро разбогатеть. Инвестиции — это не тот путь. Инвестиции — это длинная и более безопасная дорога к беззаботному существованию. Трейдинг — это прыжок в неизвестность. Сегодня вы можете заработать 1000% доходности, а завтра от вашего депозита ничего не останется. Среди богатейших людей мира нет трейдеров, которые заработали огромное состояние использовав спекулятивные стратегии. Уорен Баффет, Питер Линч, Бенджамин Грэм инвестировали в ценные бумаги, покупая при этом не просто акции, а кусочки бизнеса компаний.

Ценные бумаги это тоже инвестиции в бизнес. Разница лишь в том, что на бирже торгуются бумаги известных крупных компаний с собственной структурой управления. У эмитентов есть история финансовых показателей, представленная в открытом доступе. Есть история стоимости компании. Вкладываясь в любой другой бизнес у вас не будет такой полной информации. В случае неудачи навряд ли получится вернуть свои деньги или удачно его продать. Через акции вы можете купить бизнесы разных эффективных компаний и продавать одним кликом, если что-то идет не так.

Нужно всегда искать компромиссы и думать рационально. Если питаться сухарями, ходить в рваной одежде и вкладывать все деньги в фондовый рынок — это ни к чему хорошему не приведет. Глядя на свой капитал в старости вы будете ощущать боль от упущенной молодости. Важно определить границы комфорта и совсем немного себя ущемлять, к примеру не купить попкорн с колой в кино или пропустить парочку походов в ресторан.

На сайтах брокеров, популярных соцсетях вы найдете массу информации о том, какие акции нужно покупать. Некоторые источники даже расскажут по какой цене брать и когда продавать, но доверять такой информации я не советую.

На цены акций влияет слишком много факторов, некоторые из которых невозможно предугадать: стихийные бедствия, эмоциональные решения отдельных глав государств, или коронавирус. Однако, определить тренд котировок вполне возможно. Для этого необходимо:

- Быть в курсе происходящих событий у рассматриваемых компаний и отрасли в целом. Сам читаю телеграмм-каналы: Stock News — новости эмитентов, MMI — от кандидата экономических наук Кирилла Тремасова и Дивиденды Forever — Ларисы Морозовой, автора курса по инвестициям «Начните с буквы А» (У. Баффет).

- Следить за финансовыми показателями компаний: выручка, прибыль, долговая нагрузка. Все публичные компании обязаны раскрывать свою отчетность на собственном сайте или через публичные ресурсы, например e-disclosure.ru. Я читаю отчетность самостоятельно, а отслеживаю динамику показателей на сайте blackterminal.ru

- Следить за дивидендными выплатами. Ранее подробно писал в этой статье.

Изучайте рынок и стройте собственные инвестиционные идеи. Не доверяйтесь маркетологам брокеров или редакторам пабликов, для которых это лишь контент. Для вас их публикация может обернуться финансовыми потерями.

Источник

Можно ли начинать инвестировать в 2020 году?

Шесть постулатов для тех, кто считает, что да.

В последние месяцы часто звучит вопрос о том, не пора ли начинать инвестировать, время или сейчас начинать инвестировать.

Собственно, говоря этот вопрос всегда звучит, но именно в этот год принимает новые формы. Например: «Я новичок, я как раз собирался из сбережений перейти к активным инвестиции, но, наверное, это неудачный год»… Или так: «Ах, как жаль, что я не вошёл в покупки на фондовом рынке в марте-апреле – теперь уже, наверное, поздно?».

Вопрос о том, когда начинать инвестировать, особенно для тех, кто только вообще начинает работать на фондовом рынке, всегда звучит особенно обостренно в кризисный год. Подождать? Опоздал?

Тем паче, что много слышится голосов на тему «сегодня лучше уйти из активных инвестиций в защитные активы». Многие утверждавшие весной, что «инвестируют сейчас только дураки», уже серьезно проиграл, сидя в кэше; но по-прежнему надеются на свой последний шанс под названием «второе дно». Так уж устроена человеческая психика, что если кто-то в ожидании шторма, который не случился, высадился на пирс, то он начинает искренне желать второго шторма: пусть все, кто не последовал их примеру, пойдут ко дну…

Впрочем, речь не об этом. Речь о том, когда начинать инвестировать. На мой взгляд, лучший ответ на этот вопрос дает известная японская притча. Некий самурай привел своего сына к ниндзя и попросил обучить тайному искусству боя. «Я не опоздал с этим?» – спросил самурай сенсея. «А сколько лет мальчику?» – задал вопрос сенсей – «Пять лет», – «Вот на пять лет вы и опоздали»…

Вот эта очень мудрая и глубокая притча НЕ имеет никакого отношения к фондовому рынку, потому что в любой день, в какой вы решили на него придти, вы не опоздаете и не поспешите. Вопрос – лишь в том, КАК вы будете это делать.

Это примерно как заняться мореплаванием. Для этого вам следует обратить внимание на себя, но никак не поджидать более «благоприятного» уровня мирового океана – он не изменится. Для тех, кто много лет уже торгует на нем, фондовый рынок очень напоминает мировой океан. Да, здесь могут быть отливы и приливы, могут быть штормы и полный штиль, но в одном он неизменен – в уровне океана.

Вот здесь, пожалуй, содержится ответ на вопрос, когда входить на фондовый рынок. А самый правильный ответ – сегодня. Или завтра. Или послезавтра. Вы не опоздаете никогда, потому что на нем всегда будут новые штормы, всегда будут новые отливы и приливы. И возникает только один момент: если вы вошли в какой-то финансовый инструмент на пике, в прилив, то, конечно, у вас больше вероятности увидеть его в красной зоне, в убытке, чем если бы вошли в момент отлива. Но… пройдет несколько месяцев или иногда лет – и вы забудете, что выбрали «удачный» или «неудачный» момент…

А вот у того, КАК именно вы начали инвестировать в кризисный год, есть свои нюансы.

Постулат первый. Не входите в сделки и позиции на всю или на большую часть суммы своего инвестпортфеля или того сбережения, которое вы отправили в плаванье по волнам фондового рынка. Войдите для начала на 10-15-20 процентов и остальное держите в кэше. У новичков на рынке есть одно забавное предубеждение: если 80-70 и даже 50 или 30 процентов портфеля находится вне сделать позиций, то это значит, что «деньги не работают». Нет, они работают. Они выполняют функцию ваших резервов и «засадного полка» на случай просадок, усреднений, новых покупок. Представим на минуту, что эта «неработающая» сумма (допустим, это 20 тысяч долларов) лежала бы вместо этого на вашем банковском депозите. Что бы это дало вам за год? 50-80 долларов.

Постулат второй. Если вы входите сегодня, в кризисное, то есть волатильное время, в рынок – не входите в него с некой версией наперевес, в которую вы влюбились. И неважно, эта версия – порождение ваших собственных каких-то представлений, или вы ее где-то прочитали и прониклись, или вы посмотрели какого-нибудь финансового блогера, который вам нравится и представляется олицетворением биржевого гения. Порождайте, проникайтесь, симпатизируйте, но – ни одна версия не стоит того, чтобы вы направили в нее значимую часть своего портфеля. На любую версию используйте процентов до пяти от своего инвестпортфеля, а лучше – и того меньше.

Простой пример: ситуация вокруг Tesla. Одни вопят, то это «пузырь» и она рухнет. Другие верят в гений Илона Маска . Я, например, верю. И что же я делаю? Я вкладываю в акции Tesla около 0,8% своего инвестпортфеля. Просядет – вложу до 2%. Но не более.

Версий сегодня – вагон и маленькая тележка. И что Boeing обанкротится, и что фармация взлетит еще выше, и что золото резко подорожает. Верьте любой, которая вам по душе. Не тратьте ни на одну их них более 5 процентов своего портфеля. Ни одна самая лучшая и красивая версия не стоит более 5 процентов вашего депозита.

Постулат третий. Сегодня многие «гуру», эксперты, youtube-блогеры педалируют тему, мол, мы вошли в эпоху неопределенности, мол, инвестировать в этот момент чревато и т.д. и т.п.. Да, неопределенности много. Но в ней есть некая высшая определенность: мировая экономика в общем и целом точно не утонет. И всех глашатаев финансового и экономического армагеддона (в том случае, если вы все-таки твердо решили сходить в биржевое дело именно сейчас) просто пошлите к дьяволу. Или – из уважения к биржевой теме – к желтому дьяволу. Надо всегда все-таки держать в уме, что эти люди в чем-то сродни скоморохам и зарабатывают явно не с активных инвестиций, а громкими заголовками в Ютубе или соцсетях. Но это не значит, что их не стоит послушать – так, чтобы учитывать и крайние сценарии.

Что до неопределенности… Есть универсальные законы развития и «определенности» не было в мировой экономике никогда. Мировая экономика умудрялась расти после лондонского пожара XVII века, после чумы, после падения Бонапарта , после первой мировой войны, после эпидемии испанского гриппа. И как думаете, какова историческая вероятность, что то, что нам сегодня кажется армагеддоном, спустя всего лишь пять-десять лет будет казаться лишь очередным потрясением и обычным пиком волатильности?

Постулат четвертый. Как ни странно на первый взгляд, он противоречит в чем-то третьему постулату и заключается в следующем: сегодня ответом на волатильность (ответом начинающего инвестора, миниинвестора, среднего инвестора) является максимальная диверсификация. Почему этот постулат вступает в частичное противоречие с третьим? Потому что у многих компаний сегодня действительно весьма неопределенные перспективы. То есть экономика в целом обязательно преодолеет очередной кризис и адаптируется к изменившейся экономической ситуации, НО это не означает, что КАЖДУЮ компанию ждет хэппи-энд. Жертвы будут – всегда есть отставшие, всегда есть упавшие за борт – любой кризис это демонстрирует со всей очевидностью.

Если в прошлом кризисе эта тема была особенно ярко и выпукло «представлена» из-за банкротства Lehman brothers, то сейчас эта тема уже разбивается на кучу маленьких ручейков, каждый из которых не станет такой медийной сенсацией как падение Lehman. Однако мы уже имеем полдюжины банкротств на американском рынке и, конечно же, будем иметь их на рынке европейском. На российском рынке – ситуация несколько другая. У нас на бирже лишь тяжеловесы представлены, тем не менее, все же рискну предположить, что могут быть определенные потрясения и здесь. И одним из потенциальных ареалов таких потрясений я вижу газовый сектор.

Диверсификация – по рынкам, по инструментам, по эмитентам – сегодня это единственный шанс обезопасить себя от того, что эпоха неопределенности не наступит для всей экономики, но в обязательном порядке наступит для отдельных ее игроков.

Постулат пятый – это фокус вашего внимания. На нашем канале Finversia-TV периодически забавные комментарии появляются: «Опять вы про Америку, других тем, что ли нет?».

Если бы мы занимались литературой, или балетом, или океанологией – обязательно были бы. А коль скоро мы инвестируем: извините, «американская тема» – лидирует. Даже если вы стоите в позиции «Я инвестирую только в российский фондовый рынок». И в более «мирные» годы мировой финансовый рынок зависит от того, что происходит в Америке. В кризисный год – десятикратно сильнее. Не нравится? Извините, это такая же данность как зависимость погоды на Земле от активности Солнца.

Так что в любом случае – начав инвестировать, вы должны изменить фокус своего внимания, переключить его на американские деловые новости, на темы торговой войны, на выборы в США и тому подобное. И совершенно не важно, какой идеологический окрас у той или иной новости, и как вы все это оцениваете с точки зрения своих убеждений. Выделяйте рациональное, деловое зерно.

Постулат шестой – психология инвестора. Он же – главный постулат во все времена. Если вы выходите на биржевой рынок – совершенно неважно, что вы, например, утверждаете, что вы не трейдер, а инвестор. Или наоборот. Это все слова.

Психология инвестора (трейдера) прежде всего означает способность держать просадку, держать убыток, держать риски. Это можно назвать по-научному «риск-профиль» и усиленно тестировать. Это можно возвести в степень этакого тайного искусства, доступного только избранным… Все это – полная чушь, Вопрос просто в этой вашей способности – можете или не можете?

Если вы думаете, что моменты просадок, убытков и падений – это что-то вне нормы, что-то неладное, – то биржевые инвестиции это вообще не для вас, возвращайтесь к банковским депозитам. Если вы понимаете, что биржа не будет плодоносить каждый месяц, что в случае просадки то, что вы купили, может понизиться в цене и это нормально, то биржа – ваш случай. Если вы готовы инвестировать только те деньги, которые не понадобятся в моменте, – ваш случай. Если вы не стесняетесь говорить о своих ошибках и убытках, не пытаетесь отыграться, не впадаете в ажиотацию, – ваш случай.

Тогда – начинайте инвестировать сейчас, в кризис.

Источник

Лучшее время для инвестиций. Как влияет дата входа в рынок на конечный результат

Есть такое хорошее высказывание: Лучшее время для начала инвестиций было десять лет назад. Второй благоприятный момент был вчера. Следующий — это сегодня.

Ок. Вчера и десять лет назад — это все в прошлом. А почему сейчас? Ведь логично подобрать правильную точку входа. Купить акции на низах (коррекции). Какой смысл инвестировать на пиках (максимумах)? Лучше дождаться падения. И покупать подешевевшие активы. Это было бы правильнее.

Вроде бы звучит логично. Но .

При большом сроке инвестирования, исчисляемого десятками лет (например, при накоплении на безбедную старость) какую стратегию в основном используют? «Купи и держи».

Статистически, рынки на длительных интервалах всегда растут. И чем длиннее срок инвестирования, тем меньшие риски несет инвестор. Вероятность получить прибыль на отрезке в 20-30 лет в разы выше, чем на 1-3-х летнем интервале. Даже с учетом кризисов.

Кстати о кризисах. По статистике они случаются в среднем через 6-8 лет. Каждый 3-4-й год фондовый рынок заканчивается в минусе. Соответственно, чем длиннее горизонт инвестирования, тем больше вероятность застать не один, а несколько падений на рынке.

К чему я все это?

Если вы например, опасаетесь инвестировать деньги сейчас (на пиках) и ожидаете благоприятного момента для входа.

Ок. Дождались коррекции. Покупаете акции. Вы смогли удачно зайти в рынок. Но через несколько лет вас обязательно настигнет новая коррекция. И как это может повлиять на будущую доходность? И конкретно на конечный финансовый результат (прибыль).

Доходность фондового рынка за 20 лет

При начале инвестирования у нас есть главная проблема. Неизвестно как будут вести себя рынок в будущем. Через год-два, а тем более через 10-20 лет.

Поэтому, все что мы можем — использовать исторические данные для примерного прогнозирования будущей прибыли.

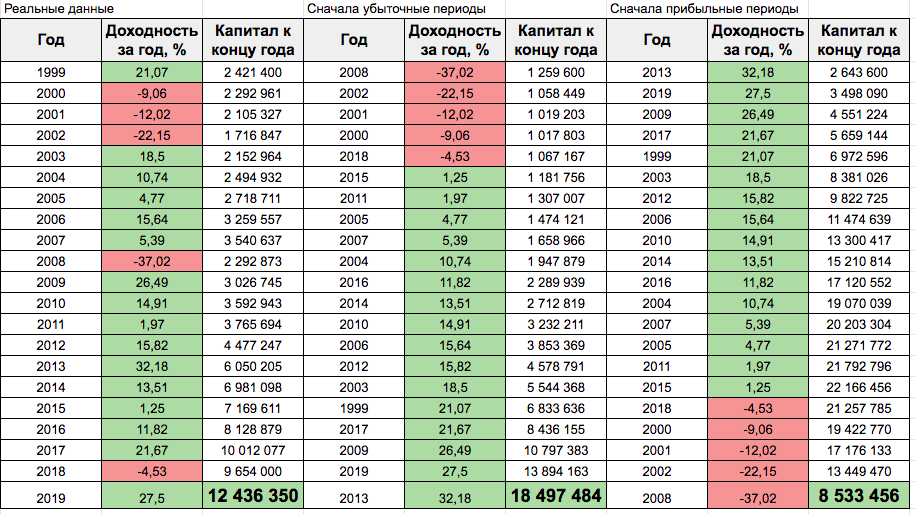

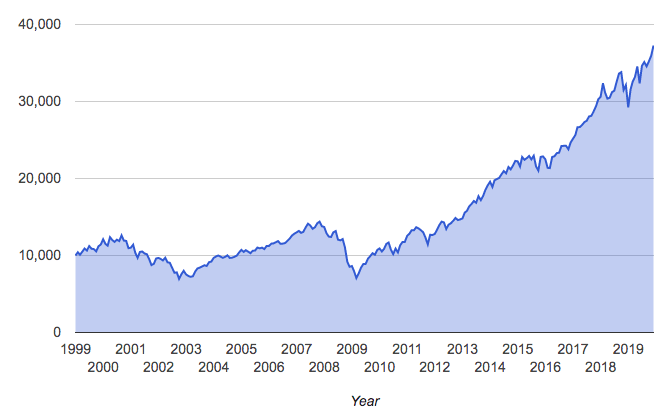

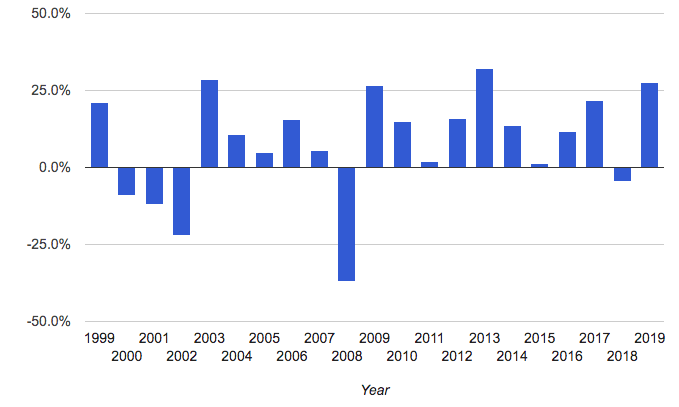

Для исследования возьмем не очень удачный для инвесторов отрезок времени (надейся на мир, но будь готов к войне). С 1999 по 2019 года. На примере фондового рынка США (S&P 500).

За это время произошел крах доткомов (2000 г.) и ипотечный кризис (2008 год).

За 20-ти летний период рынок заканчивал год с отрицательным результатом 5 раз. Максимальные просадки достигали более 50%.

У нас есть статистика по доходности (убытков) по каждому году отдельно. Зная ее, мы можем спрогнозировать примерный будущий результат от инвестиций. И самое интересное . как изменится будущая прибыль, при изменении порядка следования убыточных и прибыльных периодов.

Иными словами, будет ли меняться результат, если вы начинаете инвестировать на пике или на дне котировок за определенный интервал времени.

Способы инвестирования

Какие могут быть варианты, при долгосрочной пассивной стратегии?

Вариант 1. В наличии есть определенная сумма денег. Инвестор заходит всей суммой сразу в рынок. Покупает активы независимо от текущих котировок. И на протяжении всего горизонта ни вкладывает больше ни копейки. Капитал сам по себе растет (или уменьшается). Без надзора владельца.

Вариант 2. Инвестор может выделять некую сумму для покупки активов через равные промежутки времени. Например, раз в год. И так в течение 20-ти летнего срока.

Вариант 3. Комбинация первых двух вариантов. У инвестора есть определенная сумма денег на руках. Которую от вкладывает сразу. Плюс ежемесячно (ежегодно) добавляет небольшую часть свободных денег.

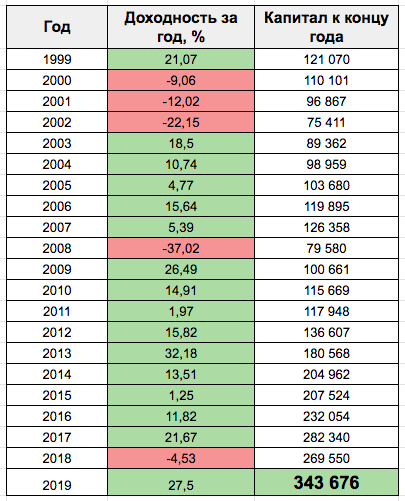

Вариант 1. Единовременное вложение

Для начала возьмем реальные данные. На примере вложения 100 000 каких-то денег (рублей, долларов). На самом деле это неважно. Оценивать будем относительную доходность (в процентах).

Инвестор вкладывает деньги в 1999 году практически на пике.

Обратите внимание, что за первые 10 лет, общая доходность крутилась примерно на первоначальном уровне. И только потом начался рост.

Но даже с учетом «потерянного десятилетия», среднегодовая доходность за 20 лет составила 6,5%.

К концу срока, инвестор бы заработал 343 тысячи. Или получил 243% доходности.

Давайте изменим последовательность годовых периодов, и посмотрим что получилось бы с деньгами, при условии:

- в начале срока были бы только убыточные года, потом шли только прибыльные.

- все убыточные года перенесем в конец 20-ти летнего периода. В начало поставим только прибыльные.

В первом случаем мы бы инвестировали на дне. Во втором — на пике.

Как вы думаете, какой из этих 2-х вариантов предпочтительнее?

Мы получаем абсолютно идентичный результат. Независимо от того, в какой последовательности следуют убыточные и прибыльные периоды.

На первый взгляд кажется магия! Но на самом деле обычная математика.

Не имеет никакого значения, порядок следования: сначала прибыль, потом убытки. Или наоборот.

Сами можете посчитать. Получена прибыль в 10 процентов. На следующий год — убыток 10%. Как не меняй местами — конечный результат всегда будет один.

Как правильно считать общую доходность?

Перемножением отдельных годовых доходностей (подробнее описано здесь).

Прибыль 10% — это будет 1,1.

Убыток -10% — получаем коэффициент 0,9%.

1,1 х 0,9 = 0,99. Или 99% от капитала. Или 1 процент убытка.

При длительном периоде инвестирования — точка входа не имеет особого значения. Поэтому ждать падения и опасаться входить в рынок на пиках не имеет смысла.

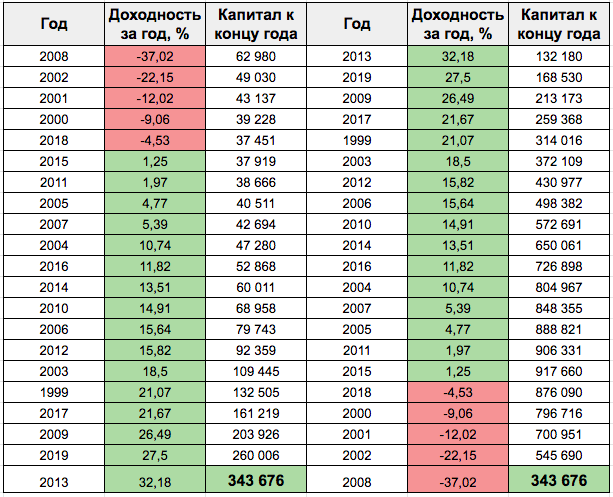

Вариант 2. Регулярные пополнения счета

У нас те же самые условия. Срок инвестирования 20 лет. Только деньги на счет будут вноситься ежегодно. Равными суммами. На протяжении всего срока. Пусть снова будет по 100 тысяч.

За 20 лет удастся пополнить счет на 2 миллиона.

И какой результат мы бы получили?

Реальные исторические данные.

Неплохо. Вложили 2 млн. На выходе получили почти в 3 раза больше.

Среднегодовая доходность составила 8,63%. Выше примерно на 33%, чем при единовременном инвестировании (6,5%).

Что у нас получится по двум другим результатам? Когда отсортируем доходности от лучшей к худшей. И наоборот.

Результаты получились довольно неожиданными.

При переносе убыточных периодов в начало срока инвестирования, рост капитала оказался максимальный. Итоговая сумма выросла в 6 раз.

Среднегодовая доходность составила — 14%.

А вот при обратном сценарии (в начале лучшие года, потом худшие) мы сработали практически в ноль. За 20 лет внесли 2 млн. и получили сверху всего чуть больше 3 тысяч.

Практически околонулевая среднегодовая доходность.

Как это можно объяснить?

На ранних этапах мы рискуем малыми суммами. Ежегодно покупаем активы всего на 100 тысяч. И получаемые убытки в начале, съедают небольшую часть текущего капитала. Потерять 37% на первом году от 100 тысяч, НАМНОГО ВЫГОДНЕЕ, чем те же 37%, но от 3 миллионов.

Аналогично и с ростом фондового рынка. В начале пути капитал небольшой. И даже двузначные годовые доходности рынка, в абсолютных деньгах приносят «копейки». Заработать 20% с 200 000 — это всего 40 тысяч. А 20% прибыли с миллиона — уже в пять раз больше (дополнительный доход 800 тысяч сверху).

Вывод.

Как не странно, когда рынки долгое время находятся на максимумах (под конец долгосрочного бычьего тренда). И велика вероятность скорого наступления кризиса или серьезной коррекции — это хороший момент для входа в рынок. При долгосрочном инвестиционном горизонте.

Либо когда уже идет падение котировок — тоже неплохо. И чем дольше продлится медвежий тренд в начале вашего инвестиционного горизонта, тем лучше для вашего капитала.

Опасность заключается инвестировать деньги сразу после окончания медвежьего рынка. И перед началом длительного восходящего тренда. Капитал растет. Но учитывая небольшой размер капитала в начале срока, это сильно не влияет на будущую доходность. Здесь мы имеем повышенные риски потерять все накопленное (пополнения за долгие года+рост стоимости активов) буквально за несколько неудачных (убыточных) периодов в будущем.

Можно ли как то с этим бороться?

Ежегодная ребалансировка. Или по мере роста капитала, продавать часть сильно подорожавших активов (фиксировать прибыль) и переводить деньги в менее волатильные инструменты (облигации). Таким нехитрым способом вы защитите часть своих денег при наступлении серьезных просадках в будущем.

Либо к концу срока инвестирования (если результат не очень впечатляющий) продлить время нахождения денег еще . на несколько лет. До восстановления капитала до приемлемого для вас уровня. Главный минус — непонятно, сколько дополнительно времени придется ждать. Год-два, 5-10 лет?

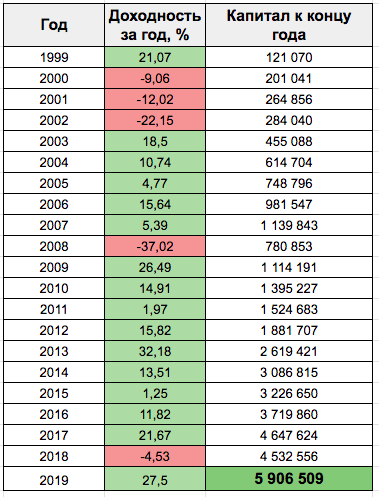

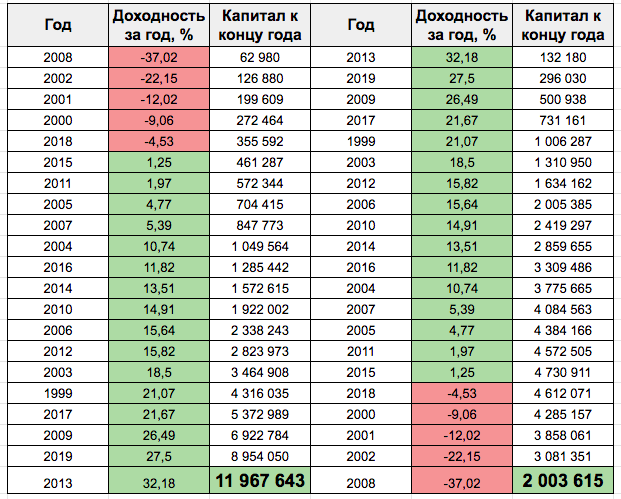

Вариант 3. Единовременное вложение + ежегодные пополнения

На руках есть определенная сумма денег на старте. Допустим 2 миллиона. Плюс ежегодные пополнения по 100 тысяч. И так на протяжении 20 лет. Итого будет внесено 4 миллиона рублей.

Результаты по 3-м вариантам в таблице.

В первом случае (реальные данные — таблица слева) мы получили более 12 миллионов. Среднегодовая доходность — 6,8%

При старте с медвежьего рынка (таблица в середине), мы получаем 18,5 миллиона. Среднегодовая доходность — 9,2%.

В третьем варианте, когда нас застал медвежий рынок в конце срока инвестирования, получаем «всего» 8,5 млн. Средняя доходность выходит 4,64% в год.

Глядя на третий вариант (справа в таблице) возникает резонный вопрос: «А зачем ждать 20 лет. На 15 году инвестирования капитал уже вырос до 22 миллионов. И можно закрывать позицию.»

Проблема в том, что мы не знаем как поведет себя рынок на следующий год. Возможно опять будет плюс.

Решение опять одно. С течением времени фиксировать часть прибыли по сильно подорожавшим активам. Делая ребалансировку в пользу других инструментов (облигаций). Оставляя возможность оставшемуся капиталу возможность для роста.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник