- Анализ чувствительности инвестиционного проекта

- Определение

- Формула

- Пример расчета

- График

- 6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI

- Статистические методы оценки эффективности инвестиций/инвестиционных проектов

- Срок окупаемости инвестиций (Payback Period)

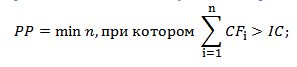

- Формула расчета срока окупаемости инвестиций (инвестиционного проекта)

- Пример расчета срока окупаемости инвестиционного проекта в Excel

- Направления использования срока окупаемости инвестиций (инвестиционных проектов)

- Достоинства и недостатки показателя срока окупаемости инвестиций

- Коэффициент рентабельности инвестиций (Accounting Rate of Return)

- Формула расчета коэффициента рентабельности инвестиций

- Пример расчета коэффициента рентабельности инвестиций (инвестиционного проекта) в Excel

- Цели использования коэффициента рентабельности инвестиционного проекта

- Достоинства и недостатки коэффициента рентабельности инвестиций

- Динамические методы оценки эффективности инвестиций/инвестиционных проектов. Как рассчитать эффективность проекта

- Чистый дисконтированный доход (Net Present Value)

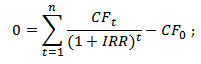

- Формула чистого дисконтированного дохода

- Оценка проекта на основе критерия NPV

- Пример расчета чистого дисконтированного дохода в Excel

- Мастер-класс: “Как рассчитать чистый дисконтированный доход для бизнес плана”

- Внутренняя норма прибыли инвестиционного проекта

- Формула расчета внутренней нормы прибыли инвестиционного проекта

- Пример расчета IRR инвестиционного проекта в Excel

- Достоинства и недостатки внутренней нормы доходности IRR

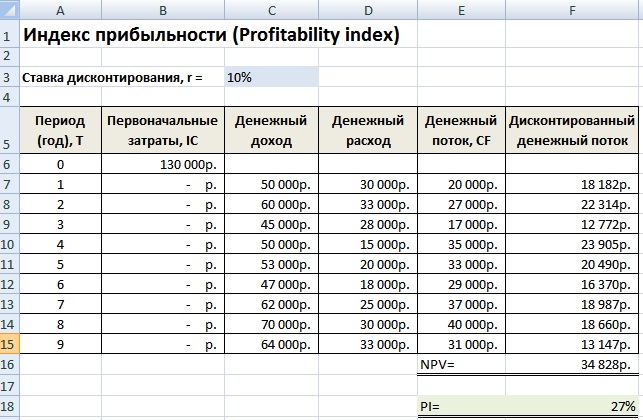

- Пример расчета индекса прибыльности проекта в Excel

- Дисконтированный срок окупаемости инвестиций

- Формула расчета дисконтированного срока окупаемости инвестиций

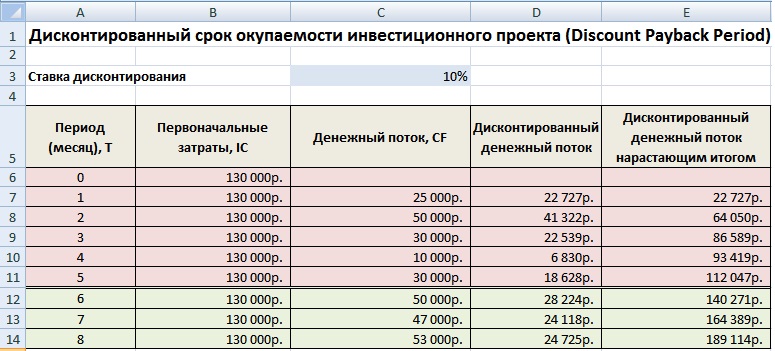

- Пример расчета дисконтированного срока окупаемости инвестиций в Excel

- Достоинства и недостатки дисконтированного срока окупаемости

- Мастер-класс: “Как рассчитать срок окупаемости для бизнес плана: инструкция”

- Выбор инвестиции на основе коэффициентов оценки эффективности

Анализ чувствительности инвестиционного проекта

Определение

В широком смысле, анализ чувствительности оценивает степень изменчивости выходного параметра к изменению одного из входных параметров при условии, что остальные входные параметры остаются неизменными. При анализе чувствительности инвестиционного проекта, как правило, оценивается воздействие изменения объема продаж, переменных затрат, постоянных затрат, ставки дисконтирования, ставки налога на прибыль и т.п. на его чистую приведенную стоимость (англ. Net Present Value, NPV). Помимо чистой приведенной стоимости проекта в качестве выходного параметра могут также использоваться внутренняя норма доходности (англ. Internal Rate of Return, IRR), дисконтированный срок окупаемости (англ. Discounted Payback Period) и т.п. Проведения этого вида анализа позволяет оценить устойчивость проекта к факторам риска.

Формула

При проведении анализа чувствительности инвестиционного проекта следует придерживаться следующего алгоритма.

- Рассчитывается значение выходного параметра (например, чистая приведенная стоимость) при базовом сценарии.

- Рассчитывается значение выходного параметра при изменении одного из входных параметров (остальные входные параметры остаются неизменными).

- Рассчитывается процентное изменение входного и выходного параметра относительно базового сценария.

- Рассчитывается степень чувствительности выходного параметра к изменению входного параметра путем деления процентного изменения выходного параметра на процентное изменение входного параметра.

В общем виде формулу оценки чувствительности можно записать следующим образом.

Такие расчеты проводятся для всех входных параметров. Это позволяет выделить факторы риска, которые представляют наибольшую уязвимость для инвестиционного проекта.

Пример расчета

Менеджмент компании «ХимТех ЛТД» проводит анализ чувствительности инвестиционного проекта, предполагающего запуск новой производственной линии. Реализация этого проекта предполагает осуществление первоначальной инвестиции в размере 500 000 у.е., посленалоговая стоимость привлекаемого капитала составляет 16%, а ставка налога на прибыль 30%. Основные показатели проекта для базового сценария представлены в таблице.

Амортизация оборудования включена в постоянные затраты и составляет 40 000 у.е. в год.

Проведем анализ чувствительности чистой приведенной стоимости инвестиционного проекта к изменению:

- постоянных затрат;

- объема продаж;

- цены единицы продукции;

- переменных затрат на единицу продукции.

Поэтапный расчет дисконтированного чистого денежного потока по годам приведен в таблице.

Рассчитаем чистую приведенную стоимость проекта для базового сценария.

NPV = -500 000 + 131 034 + 136 891 + 160 164 + 137 686 + 111 030 = 176 805 у.е.

Предположим, что постоянные затраты по годам окажутся выше на 5%. При условии неизменности остальных параметров проекта дисконтированный чистый денежный поток по годам будет выглядеть следующим образом.

NPV = -500 000 + 128 017 + 134 238 + 157 810 + 135 579 + 109 113 = 164 757 у.е.

Процентное изменение NPV = (164 757 — 176 805) ÷ 176 805 × 100% = -6,81%

Таким образом, чувствительность NPV к изменению постоянных затрат составит -1,362.

Чувствительность NPV = -6,81% ÷ 5% = -1,362

Это означает, что при увеличении постоянных затрат на 1% чистая приведенная стоимость проекта будет уменьшаться на 1,362%, и наоборот, при снижении постоянных затрат на 1% чистая приведенная стоимость проекта будет увеличиваться на 1,362%.

Предположим, что объем продаж по годам окажется выше на 5%, чем предполагает базовый сценарий. При условии неизменности остальных параметров проекта дисконтированный чистый денежный поток по годам будет выглядеть следующим образом.

NPV = -500 000 + 138 879 + 144 902 + 169 246 + 145 573 + 117 545 = 216 145 у.е.

Процентное изменение NPV = (216 145 — 176 805) ÷ 176 805 × 100% = 22,25%

Чувствительность NPV = 22,25% ÷ 5% = 4,450

Таким образом, при росте объема продаж на 1% NPV проекта будет увеличиваться на 4,450%, и наоборот, при снижении объема продаж на 1% NPV проекта будет снижаться на 4,450%.

Предположим, что цена единицы продукции по годам окажется выше на 5%, чем предполагает базовый сценарий. При условии неизменности остальных параметров проекта дисконтированный чистый денежный поток по годам будет выглядеть следующим образом.

NPV = -500 000 + 152 155 + 157 491 + 183 170 + 157 896 + 128 277 = 278 989 у.е.

Процентное изменение NPV = (278 989 — 176 805) ÷ 176 805 × 100% = 57,79%

Чувствительность NPV = 57,79% ÷ 5% = 11,558

При росте цены единицы продукции на 1% NPV проекта будет увеличиваться на 11,558%, и наоборот, при снижении цены единицы продукции на 1% NPV проекта будет снижаться на 11,558%.

Предположим, что переменные затраты на единицу продукции по годам окажутся выше на 5%, чем предполагает базовый сценарий. При условии неизменности остальных параметров проекта дисконтированный чистый денежный поток по годам будет выглядеть следующим образом.

NPV = -500 000 + 117 759 + 124 301 + 146 240 + 125 363 + 100 298 = 113 961 у.е.

Процентное изменение NPV = (113 961 — 176 805) ÷ 176 805 × 100% = -35,54%

Чувствительность NPV = -35,54% ÷ 5% = -7,109

При росте переменных затрат на единицу продукции на 1% NPV проекта будет уменьшаться на 7,109%, и наоборот, при снижении переменных затрат на единицу продукции на 1% NPV проекта будет увеличиваться на 7,109%.

Проведенный анализ чувствительности инвестиционного проекта показал, что его чистая приведенная стоимость наиболее чувствительна к изменению цены продукции и наименее чувствительна к изменению постоянных затрат.

График

Результаты анализа чувствительности инвестиционного проекта из приведенного выше примера можно визуализировать следующим образом.

На графике по оси X отложены процентные изменения входных параметров проекта, а по оси Y – соответствующее значение выходного параметра NPV, выраженное в у.е. Данный тип графика позволяет визуально оценить риски и определить критические точки проекта.

Источник

6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI

Рассмотрим 6 методов оценки эффективности инвестиций, дам различные формулы расчета инвестиционных коэффициентов, методику (алгоритм) расчета их в Excel. Данные методы будут полезны инвесторам, финансовым аналитикам, бизнес-аналитикам и экономистам. Сразу следует отметить, что под инвестициями будем понимать различные инвестиционные проекты, объекты вложения и активы. То есть данные методы могут быть широко использованы в оценочной деятельности любого предприятия/компании.

Все методы оценки эффективности инвестиционных проектов можно разделить на две большие группы:

- Статистические методы оценки инвестиционных проектов

- Срок окупаемости инвестиционного проекта (PP,PaybackPeriod)

- Рентабельность инвестиционного проекта (ARR, Accounting Rate of Return)

- Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV,NetPresentValue)

- Внутренняя норма прибыл (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Дисконтированный срок окупаемости (DPP, Discounted Payback Period)

Статистические методы оценки эффективности инвестиций/инвестиционных проектов

Статистические методы оценки являются самым простым классом подходов к анализу инвестиций и инвестиционных проектов. Несмотря на свою кажущуюся простоту расчета и использования, они позволяют сделать выводы по качеству объектов инвестиций, сравнить их между собой и отсеять неэффективные.

Срок окупаемости инвестиций (Payback Period)

Срок окупаемости инвестиций или инвестиционного проекта (англ. Payback Period, PP, период окупаемости) – данный коэффициент показывает период, за который окупятся первоначальные инвестиции (затраты) в инвестиционный проект. Экономический смысл данного показателя заключается в том, что бы показать срок, за который инвестор вернет обратно свои вложенные деньги (капитал).

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

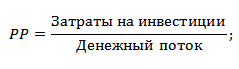

Формула расчета срока окупаемости инвестиций (инвестиционного проекта)

IC (Invest Capital) – инвестиционный капитал, первоначальные затраты инвестора в объект вложения. В формуле в иностранной практике иногда используют понятие не инвестиционный капитал, а затраты на капитал (Cost of Capital, CC), что по сути несет аналогичный смысл;

CF (Cash Flow) – денежный поток, который создается объектом инвестиций. Под денежным потоком иногда в формулах подразумевают чистую прибыль (NP, Net Profit).

Формулу расчета срока/период окупаемости можно расписать по-другому, такой вариант тоже часто встречается в отечественной литературе по финансам:

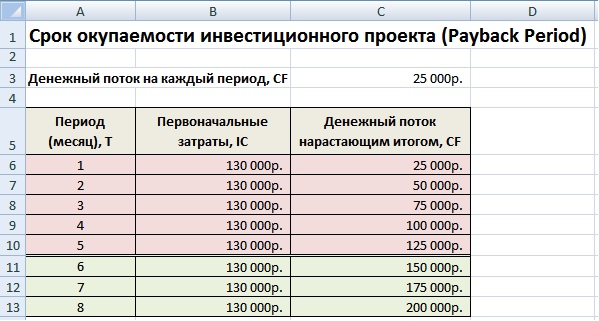

Пример расчета срока окупаемости инвестиционного проекта в Excel

На рисунке ниже показан пример расчета срока окупаемости инвестиционного проекта. У нас имеются исходные данные, что стоимость первоначальных затрат составили 130000 руб., ежемесячно денежный поток от инвестиций составлял 25000 руб. В начале необходимо рассчитать денежный поток нарастающим итогом, для этого использовалась следующая простая формула:

Денежный поток нарастающим итогом рассчитывается в колонке С, C7=C6+$C$3

Если рассчитать срок окупаемости по формуле, то получится следующее:

Так как мы у нас период дискретный, то необходимо округлить этот период до 6 месяцев.

Направления использования срока окупаемости инвестиций (инвестиционных проектов)

Показатель периода окупаемости инвестиций использует как сравнительный показатель для оценки эффективности альтернативных инвестиционных проектов. Тот проект, у которого быстрее период окупаемости тот эффективнее. Данный коэффициент используют, как правило, всегда в совокупности с другими показателям, которые мы разберем ниже.

Достоинства и недостатки показателя срока окупаемости инвестиций

Достоинства показателя его скорость и простота расчета. Недостаток данного коэффициента очевиден – в его расчете используется постоянный денежный поток. В реальных условиях достаточно сложно спрогнозировать устойчивые будущие денежные поступления, поэтому период окупаемости может существенно измениться. Для того чтобы снизить возможные отклонения от плана окупаемости следует обеспечить надежность источников поступления денежного потока инвестиционного проекта. К тому же показатель не учитывает влияние инфляции на изменение стоимости денег во времени. Срок окупаемости инвестиций как может быть использован как критерий отсева на первом этапе оценки и отбора “тяжелых” инвестиционных проектов.

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

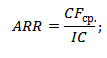

Коэффициент рентабельности инвестиций (Accounting Rate of Return)

Коэффициент рентабельности инвестиций или инвестиционного проекта (англ. Accounting Rate of Return, ARR, ROI, учетная норма прибыли, рентабельность инвестиций) – показатель отражающий прибыльность объекта инвестиций без учета дисконтирования.

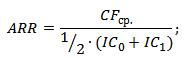

Формула расчета коэффициента рентабельности инвестиций

CF ср – средний денежный поток (чистая прибыль) объекта инвестиций за рассматриваемый период (месяц, год);

IC (Invest Capital) – инвестиционный капитал, первоначальные затраты инвестора в объект вложения.

Существует также следующая разновидность формулы рентабельности инвестиций отражающая случай, когда в объект/проект в течение рассматриваемого периода вносят дополнительные инвестиционные вложения. Поэтому берется средняя стоимость капитала за период. Формула при этом имеет вид:

IC0, IC1 – стоимость инвестиций (затраченного капитала) на начало и конец отчетного периода.

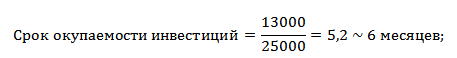

Пример расчета коэффициента рентабельности инвестиций (инвестиционного проекта) в Excel

Для того чтобы лучше понять экономический смысл и алгоритм расчета воспользуемся программой Excel. Затраты, которые понес инвестор были только в первом периоде и составили 130000 руб., денежные поступления от инвестиций изменялись ежемесячно, поэтому мы рассчитываем средние поступления по месяцам. За расчетный период может браться любой временной отрезок, квартал, год. В нашем случае мы получаем месячную рентабельность инвестиционного проекта. Формула расчета в Excel следующая:

Цели использования коэффициента рентабельности инвестиционного проекта

Данный показатель используется для сравнения различных альтернативных инвестиционных проектов. Чем выше ARR, тем выше привлекательность данного проекта для инвестора. Как правило, данный показатель используется для оценки уже существующих проектов, где можно проследить и статистически оценить эффективность создания денежного потока данной инвестиций.

Достоинства и недостатки коэффициента рентабельности инвестиций

Достоинства коэффициента в его простоте расчета и получения и на этом его достоинства заканчиваются. К недостаткам данного коэффициента можно отнести сложность прогнозирования будущих денежных поступлений/доходов от проекта. К тому же если проект венчурный, то данный показатель может сильно исказить картину восприятия проекта. ARR как правило используется для внешней демонстрации успешного того или иного проекта. Показатель в своей формуле не учитывает изменения стоимости денег во времени. Данный показатель может быть использован на первом этапе оценки и отбора инвестиционных проектов.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Динамические методы оценки эффективности инвестиций/инвестиционных проектов. Как рассчитать эффективность проекта

Рассмотрим ряд динамических методов оценки инвестиционных проектов, данные показатели используют дисконтирование, что является несомненным преимуществом по отношению к статистическим методам.

Чистый дисконтированный доход (Net Present Value)

Чистый дисконтированный доход (англ. Net Present Value, NPV, чистая текущая стоимость, чистый приведенный доход, текущая стоимость) – показатель, отражающий изменение денежных потоков и показывает разность между дисконтированными денежными доходами и расходами.

Чистый дисконтированный доход используют для того чтобы отобрать наиболее инвестиционно привлекательный проект.

Формула чистого дисконтированного дохода

NPV – чистый дисконтированный доход проекта;

CFt – денежный поток в период времени t;

CF0 – денежный поток в первоначальный момент. Первоначальный денежный поток равняется инвестиционному капиталу (CF0 = IC);

r – ставка дисконтирования (барьерная ставка).

Оценка проекта на основе критерия NPV

| Критерий оценки NPV | Заключение по проекту |

| NPV 0 | Инвестиционный проект привлекателен для вложения |

| NPV1>NPV2* | Сравнение NPV одного проекта с NPV* другого, показывает большую инвестиционную привлекательность первого |

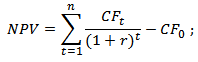

Пример расчета чистого дисконтированного дохода в Excel

Рассмотрим пример расчета чистого дисконтированного дохода в программе Excel. В программе есть удобная функция ЧПС (чистая приведенная стоимость), которая позволяет использовать ставку дисконтирования в расчетах. Рассчитаем ниже в двух вариантах NPV.

Итак, разберем алгоритм последовательного расчета всех показателей NPV.

- Расчет денежного потока по годам: E7=C7-D7

- Дисконтирование денежного потока по времени: F7=E7/(1+$C$3)^A7

- Суммирование всех дисконтированных денежных поступлений по инвестиционному проекту и вычитание первоначальных капитальных затрат: F16 =СУММ(F7:F15)-B6

Расчет с использованием встроенной формулы ЧПС. Следует заметить, что необходимо вычесть первоначальные капитальные затраты (В6).

Результаты в обоих методах подсчета NPV, как мы видим, совпадают.

Мастер-класс: “Как рассчитать чистый дисконтированный доход для бизнес плана”

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

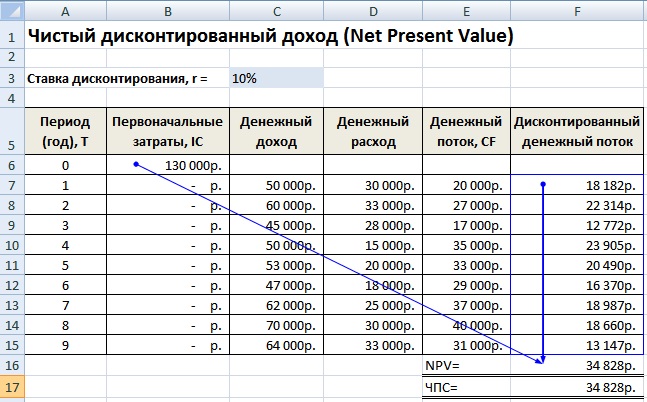

Внутренняя норма прибыли инвестиционного проекта

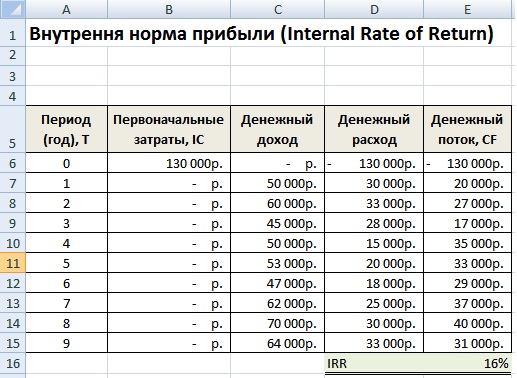

Внутренняя норма прибыли (англ. Internal Rate of Return, IRR, внутренняя норма дисконта, внутренняя норма прибыли, внутренний коэффициент эффективности) – показывает такую ставку дисконтирования, при которой чистый дисконтированный доход равняется нулю.

Формула расчета внутренней нормы прибыли инвестиционного проекта

CF (Cash Flow) – денежный поток, который создается объектом инвестиций;

IRR – внутренняя норма прибыли;

CF0 – денежный поток в первоначальный момент. В первом периоде, как правило, денежный поток равняется инвестиционному капиталу (CF0 = IC).

Пример расчета IRR инвестиционного проекта в Excel

Рассмотрим пример расчета внутренней нормы прибыли в Excel, в программе есть хорошая функция ВСД (внутренняя ставка доходности), которая позволяет быстро рассчитать IRR. Данную функцию корректно использовать в том случае если есть хотя бы один положительный и отрицательный денежный поток.

Достоинства и недостатки внутренней нормы доходности IRR

+ ) возможность сравнения инвестиционных проектов между собой, имеющих разный горизонт инвестирования;

+ )возможность сравнения не только проектов, но и альтернативных инвестиций, например банковский вклад. Если IRR проекта составляет 25%, а банковский вклад равен 15%, то проект более инвестиционно привлекателен.

+ ) экспресс-оценка проекта на его целесообразность дальнейшего развития.

Внутреннюю норму прибыли оценивают со средневзвешенной стоимостью привлеченного капитала, что позволяет сделать оценку целесообразности дальнейшего развития проекта.

| Оценка значений коэффициента IRR | Заключение по проекту |

| IRR > WACC | Вложенный в инвестиционный проект капитал будет создавать доходность выше, чем стоимость вложенного капитала. Такой проект инвестиционно привлекателен |

| IRR = WACC | Проект не принесет ни убытков, ни дохода в будущем периоде и такой проект не является привлекательным |

| IRR 1 | Проект инвестиционно привлекателен для вложения, так как сможет обеспечить дополнительную отдачу капитала. |

| PI1>PI2* | Сравнение между собой инвестиционной привлекательности нескольких проектов. Первый проект имеет большую рентабельность, поэтому второй будет отброшен |

Пример расчета индекса прибыльности проекта в Excel

Рассмотрим на примере вычисление индекса прибыльности. На рисунке ниже показан расчет PI в ячейке F18.

- Расчет столбца F – Дисконтированного денежного потока =E7/(1+$C$3)^A7

- Расчет чистого дисконтированного дохода NPV в ячейке F16 =СУММ(F7:F15)-B6

- Оценка прибыльности инвестиций в ячейке F18 =F16/B6

Если бы инвестиционные затраты были каждый год, то необходимо было индекс прибыльности рассчитывать по второй формуле и приводить их к настоящему времени (дисконтировать).

Дисконтированный срок окупаемости инвестиций

Дисконтированный срок окупаемости (англ. Discounted Payback Period, DPP) – показатель отражающий период, через который окупятся первоначальные инвестиционные затраты. Формула расчета коэффициента аналогична формуле оценки периода окупаемости инвестиций, только используется дисконтирование

Формула расчета дисконтированного срока окупаемости инвестиций

IC (Invest Capital)– инвестиционный капитал, первоначальные затраты инвестора в объект вложения;

CF (Cash Flow) – денежный поток, который создается объектом инвестиций;

r – ставка дисконтирования;

t –период оценки получаемого денежного потока.

Пример расчета дисконтированного срока окупаемости инвестиций в Excel

Рассчитаем коэффициент дисконтированного срока окупаемости инвестиций в Excel. На рисунке ниже показан пример расчета. Для этого необходимо выполнить следующие операции:

- Рассчитать дисконтированный денежный поток в колонке D =C7/(1+$C$3)^A7

- Посчитать нарастающим итогом прирост капитала в колоне E =E7+D8

- Оценить в какой период вложенные инвестиции (IC) окупились полностью.

Как мы видим окупаемость всех затрат дисконтированным денежным потоком произошла на 6 месяц. Чем меньше период окупаемости инвестиционного проекта, тем более привлекательны данные проекты.

Достоинства и недостатки дисконтированного срока окупаемости

Достоинством коэффициента является возможность использовать в формуле свойство денег изменять свою стоимость со временем за счет инфляционных процессов. Это повышает точность оценки периода возврата вложенного капитала. Сложность использования данного коэффициента заключаются в точном определении будущих денежных поступлений от инвестиции и оценке ставки дисконтирования. Ставка может изменяться на всем жизненном цикле инвестиции из-за действия различных экономических, политических, производственных факторов.

Мастер-класс: “Как рассчитать срок окупаемости для бизнес плана: инструкция”

Выбор инвестиции на основе коэффициентов оценки эффективности

На рисунке ниже показана таблица критериев выбора инвестиционного проекта/инвестиции на основе рассмотренных коэффициентов. Данные показатели позволяют дать экспресс-оценку привлекательности проекта. Следует заметить, что данные показатели плохо применяются для оценки венчурных проектов, потому что сложно спрогнозировать какие будут продажи, доходы и спрос в этом проекте. Показатели хорошо себя зарекомендовали в оценке уже реализованных проектов с четко выстроенными бизнес процессами.

| Показатель | Критерий выбора инвестиции |

| Статистические методы оценки эффективности инвестиций | |

| Период окупаемости | PP -> min |

| Рентабельность инвестиционного капитала | ARR>0 |

| Динамические методы оценки эффективности инвестиций | |

| Чистый дисконтированный доход | NPV>0 |

| Внутренняя норма прибыли | IRR>WACC |

| Индекс прибыльности | PI>1 |

| Дисконтированный период окупаемости | DPP -> min |

Резюме

Использование коэффициентов оценки инвестиционных проектов позволяет сделать выбрать наиболее привлекательные объекты для вложения. Мы рассмотрели как статистические, так и динамические методы оценки, на практике, первые подходят для отражения общей характеристики объекта, тогда как динамические позволяют более точно оценить параметры инвестиции. В современной экономике, во времена кризисов, использование данных показателей эффективно на сравнительно не большой горизонт инвестирования. Помимо внешних факторов, на оценку влияют внутренние – сложность точного определения будущих денежных поступлений от проекта. Показатели дают в большей степени финансовое описание жизни инвестиции и не раскрывают причинно-следственных связей с получаемыми доходами (сложно оценить венчурные проекты и стартапы ). В тоже время, простота расчетов коэффициентов позволяет уже на первом этапе анализа исключить не рентабельные проекты. На этом описание коэффициентов оценки эффективности инвестиций завершено. Изучайте инвестиционный анализ, в следующих статьях я расскажу про более сложные методы оценки проектов, спасибо за внимание, с вами были Иван Жданов.

Автор: к.э.н. Жданов Иван Юрьевич

Источник