- Коэффициент быстрой ликвидности (формула расчета по балансу)

- Коэффициент быстрой ликвидности. Экономический смысл

- Анализ коэффициента быстрой ликвидности

- Формула расчета коэффициента быстрой ликвидности

- Пример расчета коэффициентов ликвидности на примере ОАО “Газпром”

- Коэффициент быстрой ликвидности. Норматив

- Коэффициент быстрой ликвидности (формула по балансу)

- Что такое быстрая ликвидность?

- Формула коэффициента быстрой ликвидности

- Факторы, влияющие на быструю ликвидность

- Quick Ratio (Коэффициент быстрой ликвидности)

- Что показывает коэффициент быстрой ликвидности?

- Как рассчитать коэффициент быстрой ликвидности?

- Плюсы и минусы коэффициента срочной ликвидности

Коэффициент быстрой ликвидности (формула расчета по балансу)

Разберем коэффициент быстрой ликвидности формулу и пример расчета.

Коэффициент быстрой ликвидности. Экономический смысл

Коэффициент быстрой ликвидности (аналог: коэффициент срочной ликвидности, коэффициент строгой ликвидности, коэффициент промежуточной ликвидности, Quick Ratio, Asid test, QR) – это показатель, который показывает платежеспособность предприятия в среднесрочном периоде. Данный показатель показывает, сможет ли предприятие погасить свои краткосрочные обязательства за счет наиболее ликвидных активов: денежные средства, краткосрочная дебиторская задолженность краткосрочные финансовые вложения.

Коэффициент быстрой ликвидности используется преимущественно кредиторами для оценки платежеспособности предприятия (быстрой платежеспособности) при выдаче займов. Данный показатель показывает, достаточно ли у предприятия собственных денежных средств для погашения долгов. Именно поэтому в формуле при расчете используются быстрореализуемые активы.

Анализ коэффициента быстрой ликвидности

| Кбыстр↗ | Рост платежеспособности и возможности погасить текущие обязательства с помощью быстрореализуемых активов |

| Кбыстр↘ | Снижение платежеспособности предприятия и возможности расплатиться по долговым обязательствам |

| Кбыстр ↑ | Чрезмерное увеличение коэффициента абсолютной ликвидности приводит к снижению уровня рентабельности предприятия, т.к. накапливается большой запас денежных средств не участвующих в производственно-хозяйственном процессе |

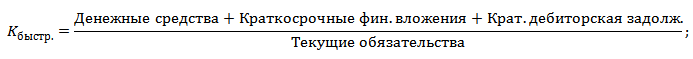

Формула расчета коэффициента быстрой ликвидности

Коэффициент быстрой ликвидности рассчитывается через отношение ликвидных активов на краткосрочные обязательства. Формула у него следующая:

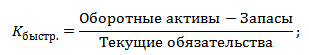

Один из вариантов расчета показателя имеет следующий вид:

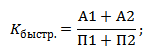

Формула расчета, через группировку активов и пассивов баланса по ликвидности и срочности:

где:

А1 – наиболее ликвидные активы (стр.1250+стр.1240)

П1 – наиболее срочные обязательства (стр.1520)

П2 – краткосрочные пассивы (стр.1510+стр.1540+стр.1550)

По балансу до 2011 года коэффициент рассчитывается следующим образом:

Коэффициент быстрой ликвидности (2011) = (стр.250 + стр.260 + стр.240)/(стр.620 + стр.610 + стр.660)

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Пример расчета коэффициентов ликвидности на примере ОАО “Газпром”

Коэффициент быстрой ликвидности. Норматив

Нормативное значение для коэффициента является Кбыстр>1. Чем больше это значение, тем выше платежеспособность предприятия в среднесрочном периоде. Чрезмерно высокий уровень ликвидности снижает прибыльность предприятия, поэтому необходимо определить оптимальное значение показателя для каждого конкретного предприятия.

Помимо коэффициента быстрой ликвидности на практике используются и другие разновидности показателей ликвидности: коэффициент текущей ликвидности, коэффициент абсолютной ликвидности и коэффициент общей ликвидности. Так более подробно про коэффициент текущей ликвидности и его использования на практике читайте в статье → “Коэффициент текущей ликвидности предприятия и отрасли (Current Ratio). Формула расчета. Норматив“.

Резюме

Итак, мы разобрали один из трех основных коэффициентов ликвидности – коэффициент быстрой ликвидности. В общем, суть коэффициента заключается в том, как может предприятие погасить свои долги с помощью высоколиквидных активов (денежными средствами). Используется этот показатель, как правило, кредиторами для определения решения о выдаче кредита. Ели мы используем данный показатель для собственной диагностики, то необходимо помнить, что при его большом значении у предприятия снижается рентабельность (ликвидность обратно пропорциональна рентабельности). Здесь важно находить компромисс между ликвидностью и рентабельностью.

Удачи!

Автор: Жданов Василий Юрьевич, к.э.н.

Источник

Коэффициент быстрой ликвидности (формула по балансу)

Что такое быстрая ликвидность?

Существующие показатели ликвидности привязаны к определению их от видов принадлежащего юрлицу имущества, скорость реализации которого может быть различной. Коэффициент быстрой ликвидности зависит от темпов продажи высоко- и быстроликвидного имущества, к которому относят:

- Деньги (не требуют продажи).

- Краткосрочные финвложения (высоколиквидны).

- Краткосрочную задолженность дебиторов (продается быстро).

Сущность коэффициента быстрой ликвидности сводится к определению доли текущей (краткосрочной) задолженности, которую юрлицо может погасить за счет собственного имущества за непродолжительный период времени, обратив это имущество в деньги.

Краткосрочная задолженность, с которой проводят сравнение, складывается из:

- Долгов по краткосрочным кредитам (займам), причем в их сумму входят и проценты по долгосрочным кредитам (займам).

- Долгов по краткосрочной задолженности кредиторам (основным и прочим).

Об иных показателях, дающих информацию для понимания экономического положения юрлица, читайте в статье «Основные финансовые коэффициенты и формулы их расчета».

Формула коэффициента быстрой ликвидности

Расчет коэффициента быстрой ликвидности несложен. Он представляет собой частное от деления суммы высоко- и быстроликвидного имущества на величину текущей (краткосрочной) задолженности. Данные обычно берут из бухотчетности (бухбаланса), чаще годовой, но возможны и расчеты по промежуточной отчетности.

Формула коэффициента в условных обозначениях будет такой:

КЛср = (КрДебЗ + ДСр + КрФВл) / (КрКр + КрКрЗ + ПрОб),

КЛср – коэффициент быстрой ликвидности;

КрДебЗ – краткосрочная задолженность дебиторов;

ДСр – остаток денежных средств;

КрФВл – краткосрочные финвложения;

КрКр – остаток краткосрочных заемных средств;

КрКрЗ – краткосрочная задолженность кредиторам;

ПрОб – прочие краткосрочные обязательства.

В привязке к номерам строк действующей отчетности формулу коэффициента быстрой ликвидности по балансу можно отобразить как:

КЛср = (стр. 1230 + стр. 1240 + стр. 1250) / (стр. 1510 + стр. 1520 + стр. 1550),

КЛср – коэффициент быстрой ликвидности;

Стр. 1230 – краткосрочная задолженность дебиторов;

Стр. 1240 – краткосрочные финвложения;

Стр. 1250 – остаток денежных средств;

Стр. 1510 – остаток краткосрочных заемных средств;

Стр. 1520 – краткосрочная задолженность кредиторам;

Стр. 1550 – прочие краткосрочные обязательства.

Как рассчитать текущую (общую) ликвидность по балансу? Ответ на этот вопрос есть в КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в материал, чтобы узнать все подробности данной процедуры.

О том, как формируются данные строк действующего бухбаланса, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

Факторы, влияющие на быструю ликвидность

Рассчитанный на определенную дату коэффициент быстрой ликвидности покажет:

- Когда он равен или больше 1, что юрлицо в состоянии обеспечить быстрое полное погашение имеющейся у него текущей задолженности за счет собственных средств. Причем часть этих средств (если коэффициент больше 1) еще у юрлица останется.

- Когда он меньше 1, что юрлицо не сможет быстро погасить всю имеющуюся у него текущую задолженность собственными средствами. При этом коэффициент, находящийся в пределах 0,7–1, считают допустимым, поскольку обычной практикой является ведение бизнеса с наличием долгов. А коэффициент меньше 0,7 указывает на неблагоприятное положение, особенно в том случае, если в числителе основная часть суммы приходится на дебиторскую задолженность, среди которой может быть сомнительная.

Сравнение коэффициентов, рассчитанных на разные отчетные даты, покажет его динамику. По ней можно судить о тенденциях платежеспособности:

- На ее рост укажет рост коэффициента.

- На ее снижение – уменьшение коэффициента.

Изменение коэффициента находится в прямой зависимости от параметров, образующих формулу его расчета. Соответственно, рост данных, входящих в числитель (рост высоко- и быстроликвидных активов), будет приводить к росту коэффициента, а рост данных, из которых слагается знаменатель (рост текущей задолженности), вызовет снижение величины коэффициента.

Источник

Quick Ratio (Коэффициент быстрой ликвидности)

Что показывает коэффициент быстрой ликвидности?

Коэффициент быстрой ликвидности (Quick Ratio) – показывает способность компании выполнять свои краткосрочные обязательства с помощью наиболее ликвидных активов. К таким активам относятся денежные средства и эквиваленты, краткосрочная дебиторская задолженность и краткосрочные финансовые вложения до 12 месяцев.

Нужно помнить, что все мультипликаторы и коэффициенты ликвидности от отрасли к отрасли имеют разные значения из-за специфики, но как правило у коэффициентов ликвидности есть норма значений. Также инвесторы могут сравнивать коэффициенты компаний друг с другом в скринере акций.

Нормальным значением коэффициента быстрой ликвидности считается 1 – это означает, что компания полностью оснащена достаточным количеством оборотных активов для немедленной ликвидации для погашения своих текущих обязательств. В случае, когда у компании показатель меньше 1 – она может быть не в состоянии полностью погасить свои текущие обязательства в краткосрочной перспективе, а это плохой сигнал для инвестора. В то время, как компания, имеющая коэффициент быстрой ликвидности выше 1, может мгновенно избавиться от своих текущих обязательств, но и здесь есть подвох. Если quick ratio слишком высокий, у компании снижается рентабельность, так как ликвидность обратна пропорциональна рентабельности. В связи с этим, нужно искать компромисс между рентабельностью и ликвидностью компании.

Как рассчитать коэффициент быстрой ликвидности?

Quick Ratio — это отношение суммы денежных средств и их эквивалентов, дебиторской задолженности и финансовых вложений к краткосрочным обязательствам:

Коэффициент быстрой ликвидности = (Денежные средства и их эквиваленты + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Краткосрочные обязательства

Денежные средства и их эквиваленты (Cash and cash equivalents) – к денежным средствам относятся денежные средства в кассе и на банковских депозитах до востребования, а к эквивалентам денежных средств – краткосрочные высоколиквидные инвестиции, которые можно легко конвертировать в известные суммы денежных средств и которые подвержены лишь незначительному риску изменения стоимости.

Краткосрочные финансовые вложения (Short Term Investments) – это инвестиции компании в краткосрочные финансовые инструменты со сроком до одного года.

Дебиторская задолженность (accounts receivable) – это сделки купли-продажи, не имеющие покрытия в виде наличных средств (иными словами, сделки, на которые распространяется кредит). Собственно дебиторская задолженность — это средства, причитающиеся компании со стороны потребителей, которые относятся к активам компании.

Краткосрочные обязательства (Current liabilities) – суммарная задолженность, которую компания обязуется выплатить в срок до 12 месяцев за счет текущих активов. Выполнение этих обязательств производится исключительно за счет имеющихся у компании текущих активов. То, что остается после выплаты краткосрочных обязательств (разница между текущими активами и обязательствами) – это и есть оборотный капитал предприятия.

Источник: финансовая отчётность ФосАгро

Таким образом, мы считаем коэффициент быстрой ликвидности = (8236+251+31061) / 64412 = 0,61. Не забываем приводить к общему числителю и знаменателю до «миллионах рублей».

Как мы видим из расчётов, в случае кризиса, ФосАгро не сможет покрыть разом текущие обязательства, это связано с тем, что компания увеличила краткосрочные обязательства и снизила оборотные активы. Хотя в 2018 г. коэффициент быстрой ликвидности равнялся 1,05, что считается нормой для данного показателя.

Кроме вышеперечисленной формулы, Quick Ratio можно рассчитать другим способом:

Коэффициент быстрой ликвидности = Оборотные активы – запасы — расходы будущих периодов / Краткосрочные обязательства

Оборотные активы или краткосрочные активы (Current, Short-term assets ) – это активы, которые используются в производственной деятельности компании и погашаются в течение 12 месяцев. Увеличение удельного веса оборотных активов способствует мобилизации активов и ускорению оборачиваемости средств компании. Резкое увеличение оборотного капитала может быть результатом неэффективной политики (затоваривания склада, выбора дорогих источников финансирования).

Запасы (Inventories) – это сырьё и материалы для производства, незавершенное производство, готовую продукцию, запасные детали, товары для последующей перепродажи, выполнения работ, оказания услуг. Земля и другое имущество, если они приобретены и предназначены для перепродажи, также относятся к запасам.

В обоих случаях, коэффициент быстрой ликвидности будет приблизительно одинаковым.

Плюсы и минусы коэффициента срочной ликвидности

● Указывает на способность компании оплачивать свои текущие обязательства без необходимости продавать свои запасы или получать дополнительное финансирование;

● Есть норма значений, которая позволяет ориентироваться при оценке и сравнении компаний;

● Прост в расчётах и понимании.

● Иногда финансовые отчеты компании не предоставляют подробной разбивки оборотных активов на балансе;

● Недостаточно для принятия правильного инвестиционного решения одного коэффициента, нужно при анализе применять несколько показателей.

Источник