- Рентабельность инвестиций – что это? Индекс рентабельности инвестиций

- Что такое рентабельность инвестиций

- Как рассчитать рентабельность инвестиций

- Как определить доходность инвестиций

- Методы анализа

- Показатели рентабельности инвестиций

- Значения показателей

- Пример расчёта ROI

- Коэффициент Romi

- Сложности

- Преимущества и недостатки

- МСФО, Дипифр

- Внутренняя норма доходности. Формула расчета IRR инвестиционного проекта.

- IRR — что это такое? Формула IRR.

- Расчет внутренней нормы доходности с помощью программы Excel — примеры

- Графический метод расчета IRR

- Как пользоваться показателем IRR для оценки инвестиционных проектов?

- Пример 1 — срочный вклад в Сбербанке

- Пример 2 — покупка квартиры с целью заработка на сдаче ее в аренду

- Расчет IRR при ежемесячных потоках денежных средств

- Расчет IRR при неравных промежутках времени между денежными потоками

- «Куда идем мы с Пятачком, большой, большой секрет…»

Рентабельность инвестиций – что это? Индекс рентабельности инвестиций

Рентабельность инвестиций является одним из основных условий, которое учитывается, когда принимается решение о вложении средств в определённый инвестиционный проект. Цель инвестиционных вложений – получение максимально возможной прибыли. Поэтому необходимо понимание того, когда капиталовложения окупятся, и какую прибыль будут приносить в перспективе.

При невысоком показателе рентабельности целесообразно рассмотреть другие объекты для инвестирования, так как в этом случае отношение риска к доходности будет слишком высоким.

Что такое рентабельность инвестиций

Инвестиции – это вложения капитала на долгий срок, основной целью которых является получение доходов в будущем. Один из показателей эффективности вложений – их рентабельность. Что такое простыми словами рентабельность инвестиций? Это уровень доходов от вложений, когда доходы не только возмещают расходы, но и приносят прибыль. Доходностью считается комплексное значение эффективности капиталовложений, выраженное соотношением полученного дохода к затратам.

Инвесторам необходимо учитывать рентабельность своих вложений. Для этого используется коэффициент рентабельности инвестиций (ROI), формулой расчёта которого считают чистую прибыль организации и размер инвестированных капиталовложений. Необходимо регулярное отслеживание динамики значений ROI и своевременное реагирование на изменения значений этого показателя. Этим можно добиться увеличения эффективности инвестиций, и минимизировать риски потери капиталовложений.

Рентабельность считается относительным финансовым показателем, характеризует доходность инвестирования и выражается как в процентах, так и как коэффициент рентабельности инвестиций. Зная эти показатели, можно определить целесообразность и эффективность использования капиталовложений:

- При составлении расчётов нужно сравнивать полученный результат с плановыми цифрами. Если планирование правильное, будет приблизительное совпадение значений;

- Необходимо учитывать рентабельность инвестиций за прошедшие периоды времени. Это поможет прогнозировать будущее или своевременно обнаружить существующие трудности;

- Опытными инвесторами отслеживаются показатели деятельности других организаций в определённой отрасли для оценки уровня развития и конкурентоспособности своего предприятия.

Как рассчитать рентабельность инвестиций

Существует несколько вариантов расчёта выгодности капиталовложений. Коэффициент рентабельности инвестиций рассчитывается по общей формуле:

ROI = Прибыль + (Стоимость продажи – стоимость приобретения) / Стоимость приобретения * 100%, где:

- Прибыль – совокупные доходы за весь период инвестирования.

- Стоимость продажи и приобретения – цены покупки и продажи актива.

Эту формулу можно использовать во всех направлениях деятельности. Для расчёта понадобятся значения себестоимости продукции, доходов компании, расходов на маркетинг и пр.

Индекс рентабельности инвестиций отражает способность доходов от реализации проекта оправдать капиталовложения. Чистую прибыль рассчитывают так:

ЧП = Общая прибыль – Себестоимость

Граничным показателем считается 100%. Если индекс больше или равен этому показателю – проект успешный и доходный, если меньше – убыточный. Индекс рентабельности инвестиций обозначается PI (Profitability index) и рассчитывается по следующей формуле:

PI = NPV / I

В этом случае обозначения означают:

- NPV – чистая цена инвестиции (с учётом нормы дисконтирования и срока существования проекта).

- I – сумма вложенных инвестиций.

Индекс рентабельности инвестиций является одним из самых наглядных и простых показателей, с наибольшей вероятностью определяющих эффективность капиталовложений в инвестиционный проект. При расчёте прибыльности инвестирования с помощью любой формулы определяется уровень отдачи капиталовложений. Полученный коэффициент важен в любой сфере и рассчитывается для определения рентабельности инвестиций (в производство, персонал и т.д.).

Очень важно правильно рассчитать коэффициент рентабельности инвестиций. Неточные расчёты могут привести к потере вложений.

Для чего рассчитывают рентабельность инвестиций:

- Определяют судьбу каждого конкретного инвестиционного объекта. Перед запуском любого инвестиционного проекта необходим расчёт его эффективности, ликвидности и доходности.

- Сравнивают проекты и выбирают самые перспективные и рентабельные.

- Рентабельность инвестиций – универсальный инструмент, помогающий инвесторам в оценке финансовых рисков и размеров ожидаемых доходов.

Как определить доходность инвестиций

Доходность инвестиций оценивается абсолютными или относительными показателями. Абсолютные определяют доходы в денежных единицах, а относительные показывают прибыль в сравнении с затратами (материальными, финансовыми, трудовыми и т.д.). Для определения доходности капиталовложений нужен анализ всех имеющихся ресурсов. Для этого существует несколько этапов:

- Расчёт финансового анализа фирмы по балансу и другим отчётам;

- Расчёт объёмов капиталовложений;

- Определение количества вкладов с учётом инфляции и других возможных трудностей.

Общая формула определения доходности вложений:

ROI = (прибыль от вложений / объёмы вкладов) * 100% (в этом случае важным является не абсолютное значение, а его динамика).

При анализе и расчётах необходимо учитывать внешние факторы, влияющие на точность показателей: экономическую и политическую ситуацию, инфляцию, колебания на рынках сбыта и другие факторы.

Методы анализа

Для анализирования рентабельности инвестиций применяются параметрические методы статистики. Анализ прибыльности вложений финансисты разделяют на два вида:

Для максимально точных расчётов ROI инвестор или руководитель компании должен учесть каждый вид трат (на рекламу, продвижение продукции и т.д.). Тогда полученные результаты будут достоверными, а прогнозирование, сделанное на основе их анализа, правдоподобным.

Анализ коэффициента ROI помогает оптимально пользоваться финансовыми ресурсами. При этом могут быть решены две задачи рационального использования инвестиционных средств:

- Когда объём инвестиций для проекта определён, надо стараться получить максимальный результат от использования этих средств;

- При заданном результате, который необходимо получить за счёт инвестиционных капиталовложений, нужно минимизировать расходы инвестиционных средств.

Структура ROI подразумевает 4 категории возможной прибыли, которую можно получить при реализации проекта:

- Снизить трудовые затраты (трудоёмкость);

- Сократить капитальные затраты (на стоимость материалов, электроэнергию и т.д.);

- Повысить производительность труда;

- Увеличить бизнес-прибыль.

Показатели рентабельности инвестиций

Финансовые аналитики считают, что инвестиции следует вкладывать в компании или идеи с показателем рентабельности более 20%. Кроме этого, выгодность инвестиционных проектов оценивается по индексу PI:

| Показатель | Описание | |||||||||

| PI > 1 | Проект считается перспективным и будет приносить высокую прибыль. В такой проект можно инвестировать денежные средства | |||||||||

| PI = 1 | Нужно тщательнее изучить целесообразность инвестирования денежных средств и проанализировать другие показатели | |||||||||

| PI 0; В случае, если самостоятельно рассчитать PI сложно, можно обратиться к услугам специалистов, которые грамотно произведут точные расчёты. Необходимо рассчитывать рентабельность инвестиций и при выборе инвестиционного проекта, и при его завершении, для того, чтобы узнать, насколько правильны были прогнозы. Значения показателейКоэффициент прибыльности капиталовложений должен превышать возможную прибыль. В противном случае инвестору будет невыгодно вкладывать денежные средства в такой проект. Учёт прибыли производится не по стандартным ставкам (до выплат обязательных налогов), а учитывается после всех выплат. Средний показатель рентабельности инвестиций составляет 15 – 25% и зависит от особенностей направлений предпринимательства. По некоторым отраслям экономики показатели примерно таковы:

Если показатели ниже нормативного значения, можно улучшить ситуацию с помощью следующих действий:

Пример расчёта ROIНапример, фирма продаёт канцелярские товары и рекламирует свою деятельность в местной газете и на одной радиостанции. На рекламную кампанию тратиться 100 тысяч рублей в год. При обращении нового клиента, у него уточняют источники, из которых он получил информацию о фирме. Если из радио или газеты, общая стоимость его покупок заносится на специальный счёт. По истечении года анализируют результаты. Если выяснилось, что за год все клиенты, которые пришли при помощи рекламы, принесли прибыль компании в сумме 300 тысяч рублей, то, зная эту сумму, можно рассчитать эффективность инвестиций (в этом случае, прибыльность вложений в рекламу): ROI = Заработанные деньги / Затраты * 100% = 300 000 / 100 000 * 100% = 300% Следовательно, каждый рубль, потраченный на рекламу, принёс фирме 3 рубля прибыли. Коэффициент RomiДля расчёта окупаемости вложений в рекламу применяется коэффициент Romi, так называемый маркетинговый ROI. Он отличается от ROI для бизнеса тем, что не учитывает себестоимость товара, расходы, логистику, фонд оплаты труда и пр. Коэффициент рассчитывает лишь расходы на рекламную кампанию, то есть маркетинговые вложения. Romi = (Общая прибыль – Расходы на рекламу) / Расходы на рекламу * 100% Чтобы рассчитать Romi необходимо учитывать:

Показатель больше 100% значит, что вложения в рекламную кампанию окупились и начали приносить прибыль. Если показатель равен 100% – полученная прибыль вдвое больше вложений в рекламу. Если значение показателя отрицательное – вложения в рекламную кампанию не эффективны.

СложностиНа практике при расчётах рентабельности инвестиций могут быть некоторые трудности:

Преимущества и недостаткиУ коэффициента рентабельности инвестиций есть свои преимущества и недостатки: Источник МСФО, ДипифрВнутренняя норма доходности. Формула расчета IRR инвестиционного проекта.

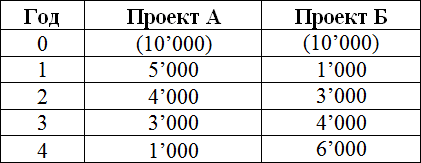

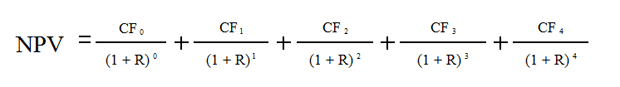

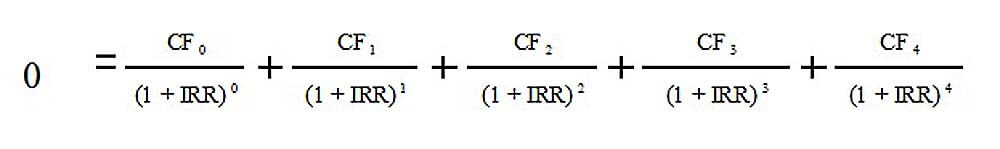

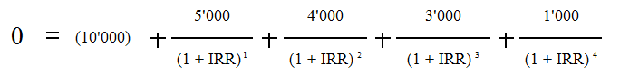

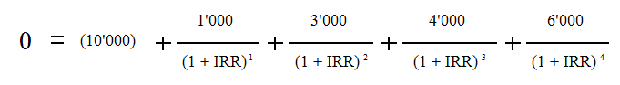

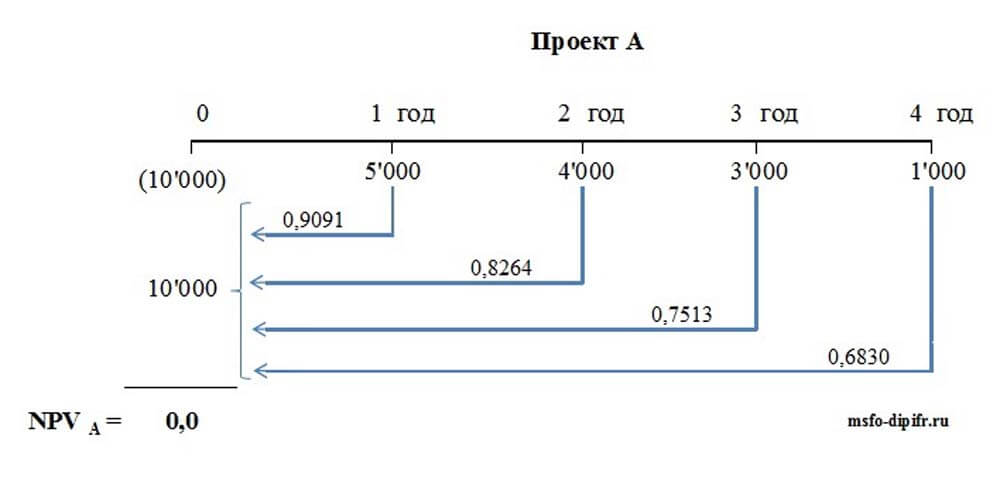

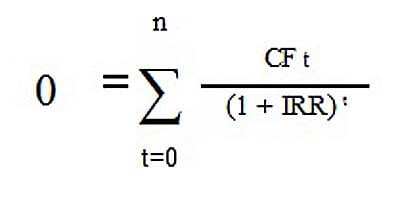

В данной статье приведены не только формула и определение IRR, но есть примеры расчетов этого показателя и интерпретации полученных результатов. IRR — что это такое? Формула IRR.IRR или внутренняя норма доходности — это ставка процента, при которой приведенная стоимость всех денежных потоков инвестиционного проекта (т.е. NPV) равна нулю. Это означает, что при такой ставке процента инвестор сможет возместить свою первоначальную инвестицию, но не более того. О том, как пользоваться показателем IRR для одобрения инвестиционных проектов рассказывается чуть дальше в этой статье. Для начала надо научиться рассчитывать величину внутренней нормы доходности IRR, или, как ее еще называют, внутренней нормы рентабельности. Математика расчета IRR довольно простая. Лучше всего рассмотреть ее на элементарных примерах. Для расчета показателя NPV инвестиционного проекта в одной из более ранних статей на этом сайте были использованы проекты А и Б с одинаковой суммой первоначальной инвестиции (10,000), но с разными по величине притоками денежных средств в последующие 4 года. Удобно будет воспользоваться этими примерами и для изучения формулы расчета показателя IRR. Приведенная (к сегодняшнему моменту) стоимость всех денежных потоков для четырехлетних проектов будет вычисляться по формуле: где NPV — чистая приведенная стоимость, CF — денежные потоки (Cash Flows), R — % ставка, стоимость капитала, 0,1,2,3,4 — количество периодов времени от сегодняшнего момента. Если приравнять NPV к нулю, а вместо CF подставить денежные потоки, соответствующие каждому проекту, то в уравнении останется одна переменная R. Ставка процента, которая будет решением данного уравнения, т.е. при которой сумма всех слагаемых будет равна нулю, и будет называться IRR или внутренней нормой доходности. Для проекта А уравнение примет вид: Для проекта Б можно написать аналогичную формулу для расчета IRR, только денежные потоки будут другими: Чтобы было еще понятнее, можно нанести денежные потоки от проекта на шкалу времени и представить дисконтирование наглядно. Скажем, для проекта А расчет внутренней нормы доходности можно представить в таком виде: В общем виде для любого инвестиционного проекта формула для расчета IRR выглядит так:

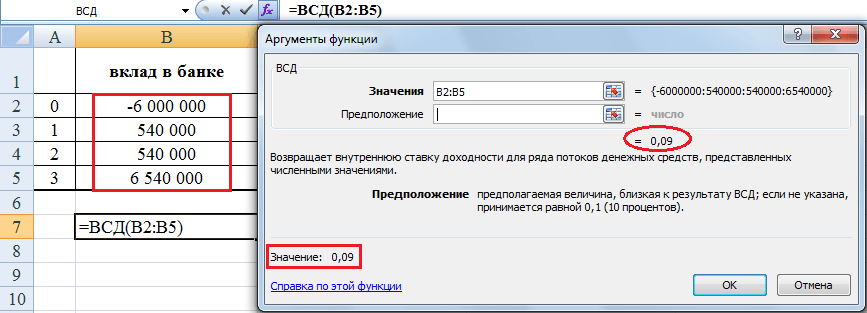

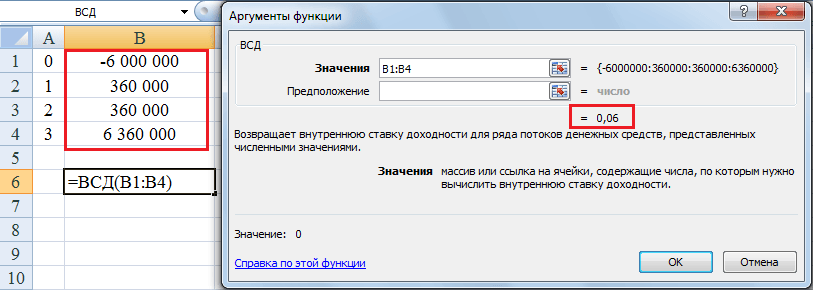

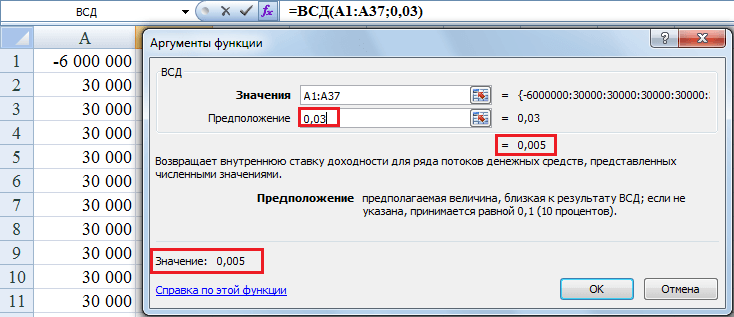

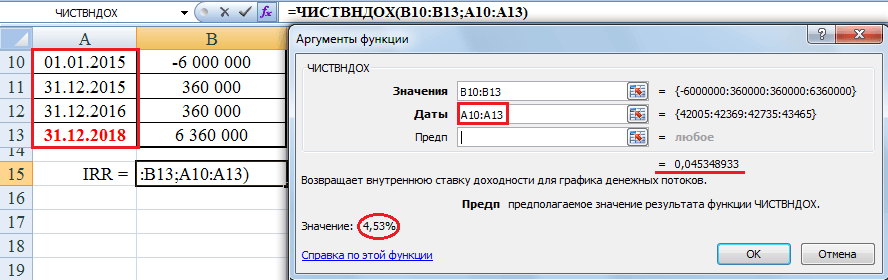

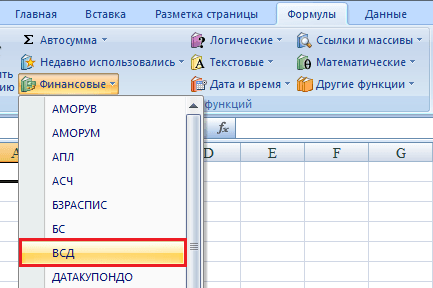

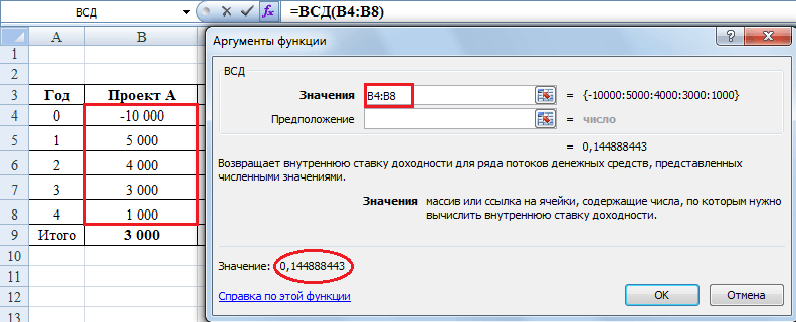

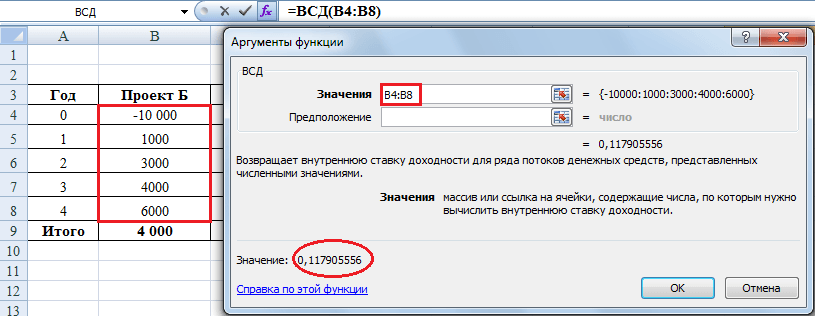

Расчет внутренней нормы доходности с помощью программы Excel — примерыВручную с помощью обычного калькулятора найти значение IRR для проектов А и Б невозможно, потому что в данном случае получается уравнение 4-й степени (в нем будет множитель IRR 4 — ставка процента в четвертой степени). Проблему решения такого уравнения n-ой степени можно устранить или с помощью финансового калькулятора, или, что проще, можно воспользоваться встроенной функцией в программе Excel. Эта функция находится в разделе Формулы —> Финансовые, и называется она ВСД (внутренняя ставка доходности). Для проекта А значение IRR, как видно из рисунка ниже, составит 14,48%. Чтобы воспользоваться функцией ВСД, в строку «значения» нужно поставить ссылки на ячейки таблицы с суммами денежных потоков. Ячейку «предположение» можно не заполнять, этот аргумент, является необязательным. Выводимое значение 0,144888443 — это и будет искомая IRR, т.е. внутренняя норма доходности данного проекта. Если перевести эту величину в проценты, то она равна 14,48% с точностью до двух знаков после запятой. Для проекта Б значение IRR согласно Excel равно 11,79%. Приведу важные пояснения по этой функции из раздела «справка» с моими дополнениями:

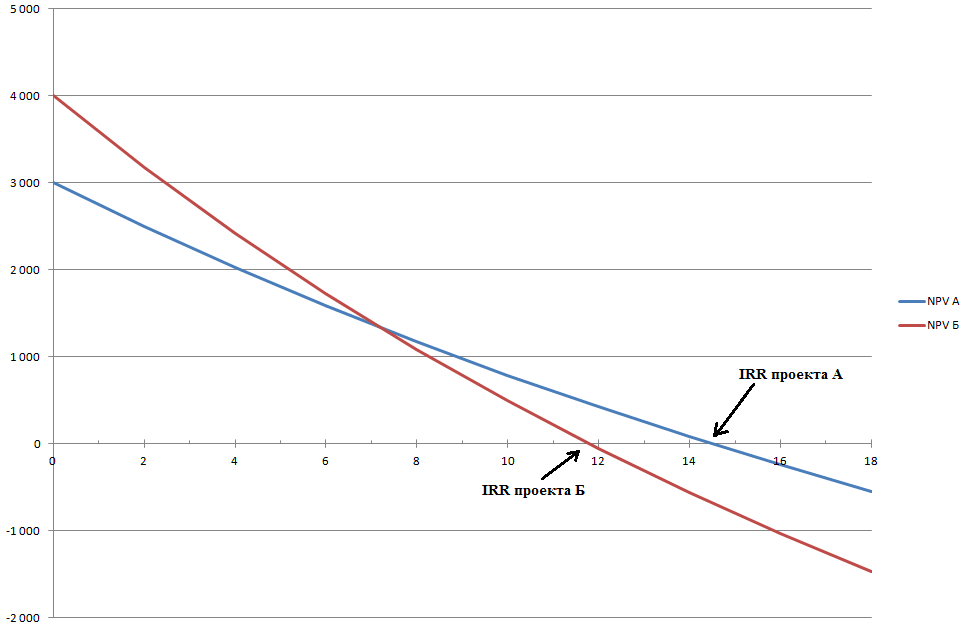

Другими словами функция ВСД программы Excel будет искать значение IRR подбором, последовательно подставляя в формулу различные величины % ставки, начиная со значения в ячейке «предположение» или с 10%. Если функция ВСД не сможет получить результат после 20 попыток, выдается значение ошибки #ЧИСЛО! Поэтому в некоторых случаях, например, если вы будете считать IRR для ежемесячных потоков за несколько лет, лучше поставить в ячейку «предположение» ожидаемую вами величину ежемесячной процентной ставки. Иначе Excel может не справиться с расчетом за 20 попыток. Графический метод расчета IRRДо появления персональных компьютеров обычно использовался графический метод определения IRR. Ниже представлены графики изменения NPV для проектов А и Б в зависимости от ставки процента. Для построения графиков нужно найти значение NPV, подставляя в формулу NPV различные значения ставки дисконтирования. Что такое дисконтирование и как дисконтировать денежные потоки, можно прочитать в одной из моих предыдущих статей.

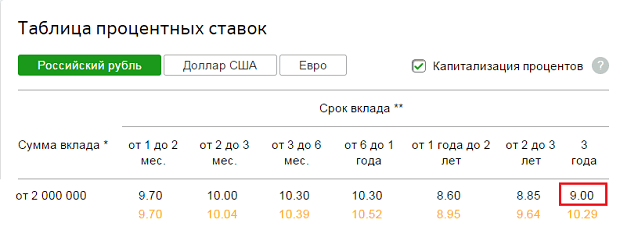

Как пользоваться показателем IRR для оценки инвестиционных проектов?Любой инвестиционный проект предполагает наличие первоначальной инвестиции (оттока денежных средств), которая приведет к поступлениям денежных средств в будущем (в идеальном случае). Что же показывает внутренняя норма доходности инвестиционного проекта? Она показывает ставку кредита, при которой мы не получим убытка от нашей инвестиции, т.е. результатом всех денежных притоков и оттоков в сумме будет ноль — ни прибыли, ни убытка. В этом случае наша инвестиция в проект окупится будущими поступлениями денежных средств от проекта, но в конечном итоге мы ничего не заработаем. Правило оценки инвестиционных проектов: Если величина IRR проекта больше стоимости капитала для компании (т.е. WACC), то проект следует принять. Другими словами, если ставка кредита меньше ставки инвестирования (внутренней нормы доходности проекта), то заемные деньги принесут добавочную стоимость. Потому что такой инвестиционный проект заработает больший процент дохода, чем стоимость капитала, которая необходима для первоначальной инвестиции. Например, если вы берете кредит в банке под 14% годовых для того, чтобы вложить средства в бизнес-проект, который принесет вам 20% годовых дохода, то вы на этом проекте заработаете. Если же ваши расчеты окажутся неверны, и внутренняя норма доходности вашего проекта будет ниже 14%, то вам придется отдать банку больше денежных средств, чем вы получите от проекта. То есть вы понесете убыток. Сам банк поступает точно так же. Он привлекает деньги от населения, скажем, под 10% годовых (ставка по депозиту), а выдает кредиты под 20% годовых (цифра взята «с потолка»). До тех пор, пока ставка по принимаемым банком депозитам будет меньше, чем ставка по выдаваемым банком кредитам, банк будет жить на эту разницу. Рассчитав показатель IRR, мы узнаем верхний допустимый уровень стоимости заемного капитала, который предполагается инвестировать. Если стоимость капитала (по которой компания может привлечь финансовые ресурсы) выше, чем внутренняя доходность проекта (IRR), то проект принесет убытки. Если стоимость капитала для компании ниже, чем IRR проекта, то компания в каком-то смысле будет работать как банк — жить на разницу между процентными ставками банковского кредитования и рентабельности инвестиции. Чтобы логика расчета IRR стала еще понятнее, приведу несколько примеров из жизни, с которыми может столкнуться (и сталкивается) обычный человек. Пример 1 — срочный вклад в СбербанкеДопустим, у вас есть в наличии 6,000,000 рублей. Прямо сейчас можно сделать срочный вклад в Сбербанк, скажем, на три года. Сумма большая, поэтому нужен самый надежный банк в России. Сбербанк в данный момент предлагает ставку для вкладов свыше 2 млн. рублей на три года в размере 9,0 % годовых без капитализации и 10,29% годовых с ежемесячной капитализацией. Что такое капитализация вклада можно прочитать по ссылке.

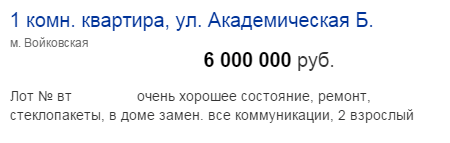

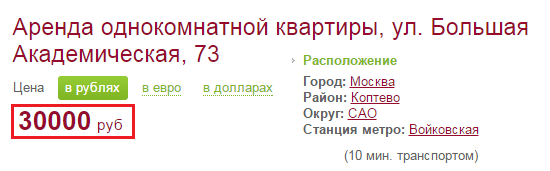

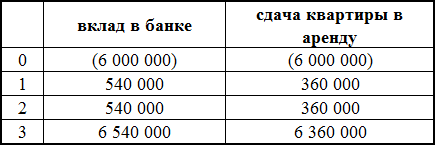

Вклад в банке — это тоже инвестиционный проект, поскольку сначала делается первоначальная инвестиция (отрицательный денежный поток), а потом собираются денежные притоки от нашего проекта. Банковский депозит — это финансовый инструмент, и самый простой способ инвестирования, доступный для обычного человека. Раз это инвестиционный проект, то можно рассчитать его внутреннюю норму доходности. Наверное, многие уже догадались, чему она будет равна. Внутренняя норма доходности (IRR инвестиции) в банковский депозит равна процентной ставке по этому депозиту, т.е. 9%. Если 6,000,000 рублей достались вам в наследство после уплаты налогов, то это означает, что стоимость капитала для вас равна нулю. Поэтому такой инвестиционный проект будет выгоден при любой депозитной ставке. Но взять кредит на 6 миллионов в одном банке и положить эти деньги на депозит в другой банк с прибылью не получится: ставка кредита всегда будет заведомо выше ставки инвестирования. Это принцип работы банковской системы. Пример 2 — покупка квартиры с целью заработка на сдаче ее в арендуСвободные денежные средства можно использовать и по-другому, а именно купить квартиру в Москве, сдавать ее в аренду три года, а в конце третьего года продать эту квартиру, чтобы вернуть основной капитал. Денежные потоки от такого проекта будут очень похожи на потоки денежных средств от срочного вклада в банке: примем, что арендная плата для простоты расчета уплачивается арендатором квартиры сразу за год в конце каждого года, а стоимость квартиры в рублях через три года останется такой же, как и сейчас. Я намеренно упрощаю ситуацию, более сложные расчеты вы сможете сделать самостоятельно. Я выбрала в Интернете первую же попавшуюся квартиру за 6 млн. рублей на СЗ Москвы. Аренда подобной однокомнатной квартиры стоит 30,000 рублей в месяц. Налоговые последствия данных сделок для простоты не учитываются. Итак, арендная плата за год составит 30,000*12 = 360,000 рублей. Чтобы было нагляднее, денежные потоки от обоих проектов — вклад в Сбербанке и сдача 1-комнатной квартиры в аренду на северо-западе Москвы — показаны вместе в таблице ниже: Даже без вычисления IRR видно, что сейчас банковский депозит является более доходным вариантом. Легко доказать это, если рассчитать внутреннюю норму доходности для второго проекта — она будет ниже, чем IRR по депозиту. При сдаче данной однокомнатной московской квартиры в течение трех лет при условии ее продажи в конце третьего года IRR инвестиции составит 6,0% годовых. Если у вас нет наследства в сумме 6 млн рублей, то брать эти деньги в кредит, чтобы сдавать квартиру в аренду неразумно, так как ставка кредитования сейчас заведомо выше, чем 6,0% внутренней доходности данного проекта. Причем IRR не зависит от количества лет сдачи квартиры в аренду — внутренняя норма доходности останется такой же, если вместо трех лет сдавать ее в аренду 10 лет или 15. Если учесть ежегодное подорожание квартиры в результате инфляции, IRR данного проекта будет выше, Например, если в первый год (2015) рублевая стоимость квартиры вырастет на 10%, во второй (2016) на 9%, а в третий (2017) на 8%, то к концу третьего года ее можно будет продать за 6,000,000*1,10*1,09*1,08 = 7,769,520 рублей. Такое увеличение денежного потока в третий год проекта даст IRR, равную 14,53%. Поэтому если бы мы могли предсказать будущие рублевые цены на квартиры с большой точностью, то наш проект стал бы более реальным. Но все равно невыгодным в нынешней ситуации, когда ставка рефинансирования ЦБ равна 17%, и, соответственно, все банковские кредиты слишком дороги. Расчет IRR при ежемесячных потоках денежных средствС помощью функции ВСД можно рассчитать IRR инвестиционного проекта при равных промежутках времени между денежными потоками. Результатом вычислений будет процентная ставка за период — год, квартал, месяц. Например, если бы мы считали, что платежи за аренду квартиры приходят в конце каждого месяца (а не года), то надо было бы сделать таблицу Excel с 36-ю платежами по 30,000 рублей. В этом случае функция ВСД выдала бы значение внутренней нормы доходности проекта за месяц. Для нашего проекта IRR получилась равной 0,5% в месяц. Это соответствует годовой % ставке в размере 6,17% (рассчитывается как (1+0,005) 12 -1), что ненамного больше, чем 6,0%, рассчитанных ранее. Если вы захотите получить этот результат самостоятельно, обязательно заполните ячейку «предположение» — поставьте туда 0,03, иначе вы получите на выходе ошибку #ЧИСЛО!, потому что Excel не хватит 20 попыток, чтобы рассчитать IRR. Расчет IRR при неравных промежутках времени между денежными потокамиExcel предоставляет возможность рассчитать внутреннюю норму доходности проекта и в том случае, если денежные потоки от проекта поступают через неравные промежутки времени. Для расчета IRR такого проекта надо использовать функцию ЧИСТВНДОХ и в качестве аргумента указать не только ячейки с денежными потоками, но и ячейки с датами их поступлений. Например, если мы перенесем срок продажи квартиры вместе с последней арендной платой на конец четвертого года (с 31.12.17 на 31.12.18), а в конце третьего года у нас не будет поступлений денежных средств, то IRR упадет с 6% до 4,53% годовых. Обратите внимание, что рассчитать внутреннюю норму доходности в данном случае можно будет только с помощью функции ЧИСТВНДОХ, потому что фукция ВСД даст тот же результат, который и был — 6%, т.е. изменение периода времени ВСД не учтет. «Куда идем мы с Пятачком, большой, большой секрет…»(Мнение автора может не совпадать с мнением правительства) Нынешняя ставка рефинансирования, равная 17%, убивает и бизнес, и банки. Потому что трудно найти инвестиционные проекты, которые бы окупались при таких ставках кредитования. Как развивать бизнес в подобных условиях? Торговля оружием и наркотиками, конечно, будут прибыльны и в этом случае, но большая часть бизнесов будут в лучшем случае выживать, а в худшем разорятся. И как будут зарабатывать банки, если инвестиционных проектов с такой высокой доходностью просто не существует? А чтобы платить нам выросшие проценты по вкладам, банки должны где-то зарабатывать средства для этого. Россия смогла бы выдержать и более низкий курс рубля по отношению к основным валютам, но справиться еще и с высокой процентной ставкой в экономике — это уже перебор. В 2014 году мы неоднократно слышали, что ЦБ РФ занимается таргетированием инфляции. И делалось это с благими намерениями — чем ниже инфляция, тем легче добиться окупаемости инвестиций. Но получается, что хотели «как лучше», а получилось «как всегда». При дорогой валюте, как сейчас, в России могло бы успешно развиваться собственное производство, импортозамещение стало бы реальностью. Но нет, мы не ищем легких путей, а что хуже всего, мы не учимся на своих ошибках. И живем, как в том анекдоте: «В прошлом году посеяли 100 га пшеницы. Все поел хомяк…В этом году собираемся засеять 200 га пшеницы. Нехай хомяк подавится!» Не вписались в рынок — небольшая заметка о том, к чему привели высокие ставки по кредитам в 2014-15 годах. Хотя, конечно, сложно судить, что было бы лучше: еще более низкий курс рубля, но не такие высокие процентные ставки по кредитам для компаний, или то, что у нас в итоге получилось.

Сейчас у банков накоплен портфель кредитов в 11 трлн рублей, размещенных под запредельные 16% годовых, с 2 триллионами рублей процентных платежей ежегодно, отметил Ведев. Это очень тяжелая нагрузка на заемщиков, на экономику. При этом основная задолженность приходится на слабо обеспеченные слои населения. «Ситуация близка к катастрофичной!», — считает он. Другие статьи на этом сайте из рубрики «Финансы»: Источник |

IRR — это Internal Rate of Return, что переводится на русский язык как «внутренняя норма доходности». Так называется один из двух основных методов оценки инвестиционных проектов. В интернете немало статей, представляющих собой краткое изложение данной темы по учебникам финансового анализа. Их общий минус в том, что в них слишком много математики и слишком мало объяснений.

IRR — это Internal Rate of Return, что переводится на русский язык как «внутренняя норма доходности». Так называется один из двух основных методов оценки инвестиционных проектов. В интернете немало статей, представляющих собой краткое изложение данной темы по учебникам финансового анализа. Их общий минус в том, что в них слишком много математики и слишком мало объяснений.

где CF t — денежные потоки от проекта в момент времени t , n — количество периодов времени, IRR — внутренняя норма доходности. Обратите внимание, что понятие IRR в отличие от NPV имеет смысл только для инвестиционного проекта, т.е. когда один из денежных потоков (обычно самый первый) является отрицательным. Этот отрицательный денежный поток и будет являться первоначальной инвестицией. В противном случае мы никогда не получим NPV, равную нулю.

где CF t — денежные потоки от проекта в момент времени t , n — количество периодов времени, IRR — внутренняя норма доходности. Обратите внимание, что понятие IRR в отличие от NPV имеет смысл только для инвестиционного проекта, т.е. когда один из денежных потоков (обычно самый первый) является отрицательным. Этот отрицательный денежный поток и будет являться первоначальной инвестицией. В противном случае мы никогда не получим NPV, равную нулю.

На рисунке выше синий график — проект А, красный график — проект Б. Пересечение графиков с осью X (в этой точке NPV проекта равно нулю) как раз и даст значение IRR для этих проектов. Нетрудно видеть, что графический метод дает величину IRR, аналогичную найденным в Excel значениям внутренней нормы доходности для проектов А — 14,5% и Б — 11,8%.

На рисунке выше синий график — проект А, красный график — проект Б. Пересечение графиков с осью X (в этой точке NPV проекта равно нулю) как раз и даст значение IRR для этих проектов. Нетрудно видеть, что графический метод дает величину IRR, аналогичную найденным в Excel значениям внутренней нормы доходности для проектов А — 14,5% и Б — 11,8%. Поскольку мы будем снимать проценты в конце каждого года, это будет вклад без капитализации процентов, и ставка составит 9% годовых. В конце каждого года можно будет снимать сумму, равную 6,000,000*0,09 = 540,000 рублей. В конце третьего года депозит можно будет закрыть, сняв проценты за третий год и основную сумму в размере 6 миллионов рублей.

Поскольку мы будем снимать проценты в конце каждого года, это будет вклад без капитализации процентов, и ставка составит 9% годовых. В конце каждого года можно будет снимать сумму, равную 6,000,000*0,09 = 540,000 рублей. В конце третьего года депозит можно будет закрыть, сняв проценты за третий год и основную сумму в размере 6 миллионов рублей.