- ROI. Рентабельность инвестиций

- Содержание

- Что такое Return on investment

- Как рассчитывать коэффициент возвратности инвестиций

- Какие бизнес-процессы можно проанализировать

- Рентабельность инвестированного капитала (ROIC)

- Формула расчета коэффициента ROIC

- Предназначение коэффициента

- Недостатки коэффициента рентабельности инвестированного капитала

- Ссылки

- R ROI (Return On Investment)

- Формула расчета окупаемости инвестиций

- Рассмотрим на примере несколько вариантов вычисления ROI по формуле.

- Как с помощью ROI оценить эффективность рекламы?

- Когда ROI показатель малоэффективен?

- Как повысить ROI?

- Что такое ROI и как его считать?

- Return on Investment (ROI)

- Рентабельность активов и инвестиций

- Как рассчитать ROI? Формула расчета

- Сложности и ошибки

- Какой ROI считается хорошим?

- Три вида рентабельности: ROE, ROA и ROI

- Return on equity (ROE) — рентабельность собственного капитала компании

- Return on assets (ROA) — рентабельность активов

- Return on Investment (ROI) — рентабельность инвестиций

- Сложности и недостатки

- Индекс рентабельности инвестиций

ROI. Рентабельность инвестиций

Содержание

Что такое Return on investment

ROI (return on investment, возвратность инвестиционных вложений, также известен как ROR — rate of return) – финансовый показатель, обозначающий доходность (или убыточность) инвестиционных вложений в бизнес, проект, стартап, маркетинговую акцию.

Коэффициент рентабельности инвестиций также может иметь следующие названия: прибыль на инвестированный капитал, прибыль на инвестиции, возврат, доходность инвестированного капитала, норма доходности.

Показатель рентабельности вложенных средств важен для инвесторов, которые финансируют различные бизнес-проекты. Возможность следить за коэффициентом окупаемости инвестиций помогает повысить эффективность бизнеса, проанализировать эффективность продаж и научить грамотному распределению бюджетных средств.

Как рассчитывать коэффициент возвратности инвестиций

ROI показывает реальную рентабельность бизнес-решения, поэтому обычно выражается в процентах. Если значение превышает 100%, то прибыльность дела доказана, а если меньше этого значения, значит, вложенные средства не возвращаются.

Для расчета ROI используются следующие показатели:

- Себестоимость товара или услуги, состоящая из всех расходов на производство: закупка материалов, логистические издержки, заработная плата работникам компании;

- Суммарный доход без вычета себестоимости;

- Доход, представляющий финальную прибыль после реализации конкретного товара или услуги;

- Сумма инвестиций, состоящая из всех статей затрат, выделенных на конкретный бизнес. Инвестициями могут быть активы, капитал, сумма основного долга бизнеса и другие вложения.

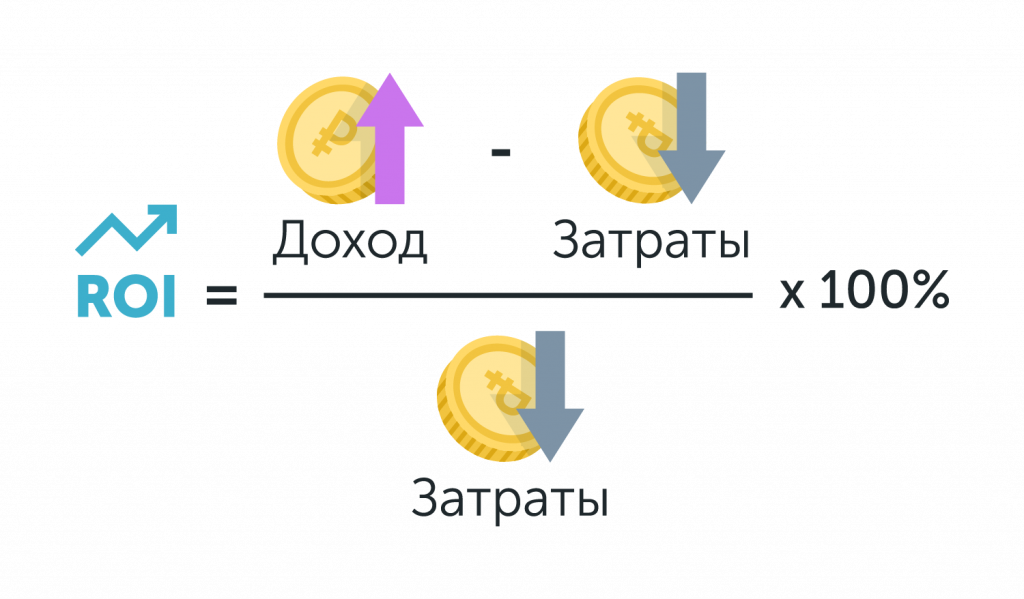

Перечисленные показатели используются для формулы, самый простой вариант которой выглядит следующим образом:

ROI = (суммарный доход — себестоимость) / полная сумма инвестиций * 100%

В итоге, если значение ниже 100%, то инвестиции не окупаются, а если выше, то бизнес приносит прибыль.

Анализ Return On Investment принято рассчитывать каждый месяц, чтобы на основании полученных данных делать выводы относительно рентабельности инвестируемого проекта, понимать, какие именно товары или услуги имеют наибольшую маржинальность, перераспределять бюджет и увеличить отдачу от вложенных инвестиций.

Какие бизнес-процессы можно проанализировать

С помощью анализа Return On Investment можно рассчитать окупаемость большей части инвестиций. Однако существуют некоторые ограничения. Например, если рассмотреть окупаемость маркетинговых инициатив, можно проанализировать следующие функции маркетинга: прямой маркетинг, стимулирование сбыта, программы повышения лояльности и другие направления маркетинговой деятельности, которым характерна краткосрочность, которые не пересекаются по времени и усилиям с другими инициативами, где можно получить данные о продажах за определенный промежуток времени.

Однако возникают трудности с подсчетом ROI, если маркетинговые мероприятия носят комплексный характер, где их невозможно разделить на отдельные составляющие. Также не поддаются подсчету затраты на маркетинговые исследования, особенно длительные по времени.

Рентабельность инвестированного капитала (ROIC)

Рентабельность инвестированного капитала (Return on Invested Capital ROIC) – показатель деятельности предприятия, используемый при анализе финансовой отчетности, для оценки доходности и прибыльности предприятия. Коэффициент рентабельности инвестированного капитала демонстрирует, насколько эффективно инвестируются средства в основную деятельность. Данный коэффициент характеризует доходность, полученную на капитал, привлеченный из внешних источников.

Рентабельность инвестированного капитала – это отдача на некоторую сумму вложенных в бизнес или проект денежных средств.

Вместе с термином ROIC в деловой практике также используют синонимы: рентабельность суммарного капитала, рентабельность инвестиций, Return On Investment, Return On Total Capital, ROTC.

Формула расчета коэффициента ROIC

ROIC является индикатором, отражающим прошлую деятельность предприятия, и выражается как отношение чистой операционной прибыли компании к среднегодовой сумме суммарного инвестированного капитала. Для потенциальных инвесторов ROIC важен тем, что определяет отдачу от инвестиций до принятия решений по финансированию бизнеса.

Формула расчета показателя выглядит следующим образом:

ROIC = ((чистая прибыль + проценты * (1 – ставка налога)) / (долгосрочные кредиты + собственный капитал)) * 100%

Или:

ROIC = (EBIT* (1 – ставка налога) / (долгосрочные кредиты + собственный капитал)) * 100%

Для уточнения: чистая операционная прибыль рассматривается за вычетом скорректированных налогов (NOPLAT).

Под суммарным инвестированным капиталом имеется в виду среднегодовая величина собственного капитала и долгосрочных займов, вложенных в основную деятельность компании.

Инвестированный капитал в сумме – это оборотные средства в основной деятельности, чистые основные средства и прочие чистые активы (за вычетом беспроцентных обязательств).

При расчете коэффициента ROIC следует использовать данных из годовых или квартальных отчетов о прибылях и убытках.

Предназначение коэффициента

Показатель ROIC используется как индикатор, обозначающий способность компании генерировать добавленную стоимость по сравнению с другими компаниями. Относительно высокий уровень ROIC рассматривается как подтверждение сильного менеджмента. Но в то же время высокие показатели данного коэффициента могут обозначать, что руководство сфокусировано исключительно на выжимание прибыли, игнорируя возможности роста и разрушая стоимость компании в дальней перспективе. Следовательно, ROIC – это косвенный показатель стоимости компании. Положительные темпы его роста прямо влияют на рост стоимости акций.

Недостатки коэффициента рентабельности инвестированного капитала

Поскольку Return on Invested Capital является показателем, базирующимся на результатах финансовой отчетности, он характеризируется следующими недостатками:

1) Невозможно вычислить, каким образом был получен доход. При расчете коэффициента нет разницы между постоянной прибылью от операционной деятельности или одноразовым доходом, который мог образоваться вследствие внешних рыночных обстоятельств.

2) Возможность манипуляций показателем со стороны менеджмента.

3) Подвержен влиянию со стороны учетной политики, и может меняться с ее изменением.

4) Подвержен влиянию инфляции и изменению курсов валют.

Ссылки

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

Источник

R ROI (Return On Investment)

ROI – показатель рентабельности вложений или ещё его называют коэффициентом возврата инвестиций от английского термина Return On Investment. Это значение считается в процентных соотношениях. Если показатель выше 100% – говорит о прибыльности капиталовложений, а если ниже 100% – об убыточности.

Рентабельность инвестиций считают много где: в бизнесе, при сделках с недвижимостью, при запуске рекламных кампаний и в других сферах. Коэффициент показывает целесообразность вложения денег в проект. В случае с маркетингом, ROI помогает определить эффективность проводимых мероприятий в разрезе повышения объема продаж.

Формула расчета окупаемости инвестиций

Вычисление показателя сводится к элементарной математике:

ROI (Return On Investment) = (доход вложений – размер затрат) / размер инвестиций * 100%

- Доход от вложений – существующая прибыль от продаж товара или услуги за отчетный период, совокупный объем выручки;

- Размер затрат – сумма денег, которая тратится на получение дохода за определенный срок;

- Размер инвестиций – сумма вложений в покупку бизнеса или недвижимости, маркетинг. Это значение может равняться размеру затрат, например, при определении эффективности рекламной кампании.

Рассмотрим на примере несколько вариантов вычисления ROI по формуле.

Допустим, нам необходимо рассчитать рентабельность контекстной рекламы. При бюджете 10 000 рублей (расход) в месяц, через объявления в поисковой выдаче продали товаров на 30 000 рублей (доход). Считаем: ROI = (30 000 – 10 000)/10 000*100% = 200%

Окупаемость кампании 200%, то есть на каждый потраченный рубль возвращается два.

Попробуем определить окупаемость вложений в малом бизнесе, например, при покупке мини-завода по изготовлению тротуарной плитки. Имеем такие входные данные: сумма инвестиций или стоимость завода – 300 000 руб, доходность в месяц – 150 000 руб, размер трат ежемесячно – 120 000 руб. Считаем:

ROI = (150 000 – 120 000) *12/300 000 *100% = 120%

Окупаемость составляет в среднем 1,2 рубля на каждый вложенный рубль. Покупка достаточно рискованная, так как значение рентабельности не сильно выше безубыточного уровня. Решаясь на такую сделку, необходимо учитывать различные факторы – сезонность продаж, конкуренцию на рынке, стоимость сырья и другие.

Как с помощью ROI оценить эффективность рекламы?

Оценку окупаемости маркетинговых и рекламных кампаний следует выполнять ежемесячно. Это позволит отслеживать эффективные каналы и больше в них инвестировать. Таким же образом определяются убыточные каналы: их либо просто отключаем или же изменяем стратегию работы.

На примерах выше мы научились считать ROI показатель, а теперь давайте рассмотрим, какие действия необходимо выполнять при положительных и отрицательных значениях окупаемости рекламы:

- На каналах с наибольшим показателем повышается активность действий. Например, увеличивается количество контекстных объявлений, улучшаются позиции показа в поиске и рекламной сети, расширяется охват и другое.

- На каналах с наименьшими значениями ROI уменьшается активность: снижаем стоимость объявлений, отключаем малоэффективные рекламные площадки, работаем с контекстом и ключевыми фразами, подстраиваем под запросы ЦА.

На оценку показателя окупаемости влияет процент оплаты менеджерам или сервисам, сезонность товара или услуги, геолокация и другие дополнительные факторы.

Когда ROI показатель малоэффективен?

Коэффициент нельзя считать универсальным инструментом для всех сфер бизнеса. Например, ROI дает ошибочные значения при продаже дорогих товаров и услуг, когда посетитель долго выбирает и сравнивает с конкурентами на рынке. Например, клиент пришел через контекстное объявление, изучил предложение и ушел. По логике, это неэффективный канал. Но через неделю он вернулся и купил.

К недостаткам также относят:

- Статичность коэффициента. Значения рассчитываются на определенную дату без учета курса валют и других экономических факторов;

- Малоинформативная оценка. Получить с помощью расчета точный показатель, который бы учитывал нюансы проекта, сделки, кампании – трудно. Этот инструмент эффективно использовать в совокупности с другими индикаторами.

В маркетинговой сфере ROI или ROMI (Return On Marketing Investment) показывает только финансовую полезность или убыточность инвестиций за отчетный период. При этом не учитывается повышение лояльности клиента к компании, видимость для СМИ и другие перспективные параметры.

Как повысить ROI?

Коэффициент окупаемости рекламных кампаний и маркетинговых мероприятий можно повысить следующим образом:

- Соблюдение принципа последовательности в рекламе. Алгоритм такой: контекстное объявление содержит поисковой запрос, ссылка ведет на целевую страницу, которая соответствует тематике рекламы и тому, что ищет пользователь. Например, объявление с запросом «купить шубу из норки в Москве» должно вести посетителя в каталог продажи шуб, а не на главную страницу сайта. Также и менеджер должен говорить с клиентом о шубах, а не о гаджетах или бытовой технике.

- Подключение новых каналов рекламы. Выжимать один источник и игнорировать другие – малоэффективно. Используйте все, но считайте ROI. Прибыльные каналы развивайте, убыточные отключайте или модернизируйте.

- Рекламные предложения, объявления соответствуют запросам пользователей. Подбирайте ключевые слова с учетом потребностей ЦА в вашей нише.

Мы узнали, что такое ROI в маркетинге и других сферах бизнеса. Научились вычислять окупаемость вложенных финансов в рекламные кампании. Изучили, как оценить эффективность маркетинговых мероприятий, повысить ROI. Рассмотрели случаи, когда коэффициент не информативен.

Важно помнить, что расчет рентабельности – это не универсальный инструмент, а один из многих индикаторов, помогающих анализировать финансовые показатели.

Источник

Что такое ROI и как его считать?

Return on Investment (ROI)

Один из основных моментов в инвестициях — оценка прибыльности вложений в тот или иной актив. Считать доходность можно разными способами, нередко это делается непосредственно на сайте брокера. В этой статье мы поговорим о расчете при помощи весьма популярного коэффициента Return on Investment (ROI или РОИ).

Что такое ROI? Его часто используется для оценки эффективности инвестиционных вложений. ROI это «рентабельность инвестиций», хотя иногда встречаются и другие термины: РОИ это также «окупаемость инвестиций», «норма доходности» и пр.

Рентабельность активов и инвестиций

Широкое использование этот коэффициент получил благодаря своей простоте и универсальности. Но есть один важный нюанс: надо обязательно понимать, кто и для чего использует этот показатель, потому что есть две распространенные его вариации:

- ROI как инструмент для сравнения дохода различных активов в портфеле

- ROI как показатель прибыли от инвестиционной деятельности компании

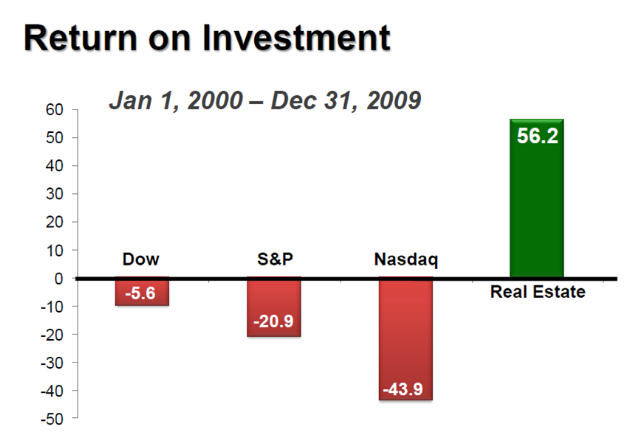

Например, посмотрим на такую картинку:

Как видим, в данном случае речь идет о ROI различных классов активов за определенный период времени. За период с 2000 по 2010 год ROI при вложениях в американские акции упал, а РОИ в недвижимость наоборот заметно выросла.

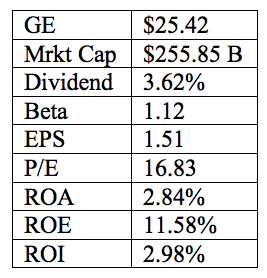

Или возьмем пример компании General Electic за один из прошлых периодов:

Здесь ROI приводится как показатель эффективности вложений General Electric и демонстрирует, что рентабельность инвестиций компании за отчетный период составила 2.98%. Формула расчета ROI будет приведена далее.

Как рассчитать ROI? Формула расчета

Смысл рентабельности несложен: это чистый доход, полученный от инвестиции (включая ее продажу) относительно стоимости ее приобретения. Обычно рассчитывается и приводится в процентах.

- Формула: Чистый доход / стоимость инвестиции

Пример: допустим, вы купили акцию за 100 рублей, получили 10% дивидендов (10 рублей), и продали ее за 120 рублей.

Тогда ROI инвестиции составит: [(120 + 10) — 100] / 100 = 30%

Понятно, что если цена продажи была бы, скажем, 80 рублей, то инвестиция выйдет убыточной и РОИ математически получится отрицательным. Используя этот коэффициент можно очень быстро оценить, какие инструменты в портфеле приносят больший доход.

Кроме того, универсальность коэффициента позволяет использовать его для сравнения самых разных инвестиций, в том числе относящихся к разным классам: акции, облигации, паевые фонды, недвижимость, прямые инвестиции в бизнес и т.д. Например, рентабельной будет операция сдачи квартиры, если квартирная плата выше ежемесячного взноса по ипотеке. Умножим разницу на 12 и разделив на первоначальный ипотечный взнос, получим численное значение коэффициента.

Сложности и ошибки

Чаще всего ROI используют для того, чтобы сравнить эффективность уже совершенных инвестиций, когда у вас уже есть достоверная цена продажи, либо текущая цена, по которой можно продать. При оценке РОИ еще не совершенной инвестиции возникает необходимость предполагать, какой будет будущая цена продажи – и, таким образом, вносить поправки на потенциальные изменения будущей стоимости, что уже искажает изначальный смысл коэффициента.

Сама по себе формула не учитывает время владения инвестицией. Следовательно, для того, чтобы использовать ее для активов с разным сроком владения, необходимо ввести дополнительную поправку. Например, если в портфеле есть акция А со сроком владения 2 года и ROI 30%, и акция B, удерживаемая 1 год и ROI 10%, то для сравнения нужно РОИ акции А разделить на 2.

Наиболее распространенная ошибка — не учитывать при расчете стоимости инвестиции различные дополнительные расходы, такие как транзакционные издержки и налоги. При расчете РОИ по вложениям в недвижимость следует не забывать про включение в стоимость инвестиции комиссионных брокеров, эксплуатационные издержек, налоговые выплаты и т.д.

Какой ROI считается хорошим?

Если ROI инвестиции превышает среднюю доходность для данного класса активов в данной стране, то вложения традиционно считаются высокорентабельными. Российский рынок акций с момента старта в 1990-х на сегодня показывает 17% годовых, но с учетом коррекции на инфляцию получается примерно 5-7% чистой доходности в год.

Например, историческая рентабельность инвестиций в американские акции, входящие в индекс S&P500 составляет порядка 8-12% в год (в зависимости от того какой временной период брать). С учетом инфляции примерно 7% годовых, и эту величину можно считать ориентиром для сравнения.

Рентабельность инвестиций в акции Berkshire Hattaway Уоррена Баффета за все время существования составляет около 19% в год. Таким образом, если в портфеле находится акция условного Amazon и ее ROI за время владения составляет 20% годовых, то ее можно считать хорошей инвестицией с точки зрения коэффициента рентабельности.

Три вида рентабельности: ROE, ROA и ROI

Есть три традиционных показателя, которые оценивают эффективность менеджмента компании:

Return on equity (ROE) — рентабельность собственного капитала компании

Return on assets (ROA) — рентабельность активов

Return on Investment (ROI) — рентабельность инвестиций

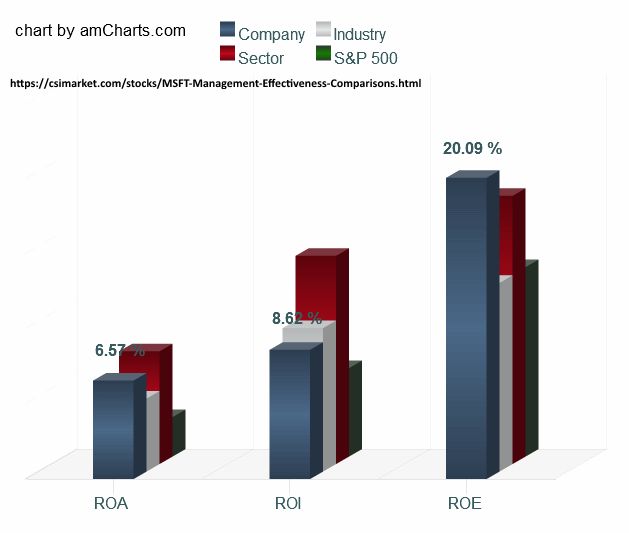

Часто их рассматривают совместно, как, например, в прилагаемой картинке.

Здесь указаны текущие коэффициенты для компании Microsoft с сайта csimarket.com .

- ROE означает, что расчет делается делением чистой прибыли на собственный капитал фирмы, т.е на разницу между стоимостью ее совокупных активов и обязательств.

- ROA говорит о рентабельности активов, т.е. о чистой прибыли относительно активов компании без учета долгов. Так что тут следует ожидать меньшего значения, чем дает ROE.

- ROI показывает рентабельность тех активов, которые инвестирует сама компания. Там же можно сравнить эти коэффициенты с показателями в отрасли:

Остановимся подробнее на ROI. В данном случае можно заметить, что менеджмент имеет большую эффективность, чем компании в индексе S&P500, но меньшую, чем в секторе сходных с Microsoft компаний.

Формула расчета ROI: [Инвестиционный доход / Инвестированный капитал] × 100%

Инвестированным капиталом может быть, например, ссуда под проценты, владение долями акций и облигаций других компаний, затраты на венчурные проекты и пр. При этом в расчете компании часто учитывают только долгосрочные инвестиции. Данные об инвестиционном доходе обычно можно найти в приложениях к финансовой отчетности.

Общий смысл ROI: как хорошо менеджмент распоряжается инвестициями, дают ли они отдачу

Сложности и недостатки

Главная претензия к ROI, как и вообще к показателям, основанных на данных финансовой отчетности, это их большая зависимость от правил бухгалтерского учета. Мало того, что в разных странах эти правила разные, они могут различаться даже в компаниях, работающих в одной стране (стандарт GAAP и стандарт IFRS, например).

Как следствие, резкое изменение чистой прибыли и показателей рентабельности в одном из отчетных периодов может означать исключительно бухгалтерскую манипуляцию. Поэтому ROI и прочие показатели эффективности менеджмента желательно усреднять и использовать только как дополнительный аргумент и только, если горизонт инвестирования превышает несколько лет.

Следует учитывать, что ROI отражает лишь прошлое и не предсказывает будущее — будущая доходность может быть с равной вероятностью выше, такой же или ниже посчитанной на истории.

Индекс рентабельности инвестиций

Вот как выглядят актуальные средние показатели ROI в разных секторах американской экономики, ссылка :

Источник