- Коэффициент превышения ставки доходности

- Метода расчета отдачи активов и «цены акционера»

- Elsewhere

- Коэффициенты прибыльности

- Что такое Коэффициенты прибыльности?

- Ключевые моменты

- О чем говорят показатели прибыльности?

- Пример использования коэффициентов рентабельности

- Рентабельность

- Рентабельность активов

- Рентабельность капитала

- Коэффициент доходности

- Коэффициенты доходности (рентабельности) предприятия

- Расчёт ROA

- Расчёт ROS

- Расчёт ROE

- Расчёт ROFA

- Коэффициенты доходности инвестиций

- Расчёт ROI

- Расчёт PI

- Коэффициент доходности трейдера

Коэффициент превышения ставки доходности

Ставка доходности проекта (СДП) позволяет сравнить инвестиционные проекты, которые различаются по величине затрат и потокам доходов. Выбор оптимального проекта основан на оценке эффективности единицы затрат.

Ставка доходности проекта рассчитывается двумя способами :

В первом случае коэффициент эффективности измеряется в процентах и показывает уровень чистого приведенного дохода на единицу затрат. Во втором случае показатель является индексом, отражающим соотношение положительных и отрицательных денежных потоков по проекту.

Рассчитаем ставку доходности по анализируемому проекту «Уран»:

1. Приведенные расходы по проекту «Уран» 1000.

2. Сумма приведенных доходов 1851.

3. Чистая текущая стоимость доходов 851.

Ставка доходности проектов

Ставка доходности проекта показывает величину прироста активов от реализации проекта на единицу инвестиций. В данном примере индекс доходности проекта больше единицы. Это подтверждает, что величина ЧТСД больше нуля.

При принятии инвестиционных решений аналитики отдают предпочтение показателю СДП в том случае, если величина ЧТСД в рассматриваемых проектах одинакова. Показатель ЧТСД является абсолютным, поэтому возможна ситуация, когда проекты будут иметь равную чистую текущую стоимость доходов.

Пример. Предположим, аналитик должен выбрать один из двух предложенных проектов.

Проект Х требует инвестирования в сумме 900, поток доходов: первый год 300, второй год 400, третий год 600.

Проект У требует затрат в сумме 325 и обеспечит доходы: первый год 100, второй год 200, третий год 300.

Ставка дисконтирования, используемая при принятии решения 10%.(см.табл.)

Источник

Метода расчета отдачи активов и «цены акционера»

Для оценки экономической эффективности инвестиций в ИT (информационная технология) можно применить следующие модели:

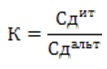

Информационная система рассматривается как активы предприятия, которые должны приносить определенную отдачу. Эффективность использования капитала оценивается исходя из ставки альтернативной доходности (например, информационная система дает большую отдачу, чем вложения в высокодоходные акции). Для этого рассчитывают коэффициент превышения ставки доходности ИТ над ставкой альтернативной доходности по формуле

К — коэффициент превышения ставки доходности ИТ над ставкой альтернативной доходности

Сд ит – ставка доходности ИТ

Сд альт – ставка альтернативной доходности

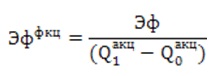

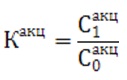

Данный метод является перспективным для применения в промышленности. В недалеком будущем стоимость акций компаний и привлечение новых акционеров будет определяться квалифицированностью компании в вопросах электронного бизнеса и широкого использования всех ИТ-услуг, предлагаемых рынком. Собственники компании будут оценивать инвестиции в информационные технологии и ИТ-услуги как вложения в повышение капитализации своих компаний. Тогда актуальной станет оценка эффективности затрат в расчете на привлечение одного акционера и рост стоимости акций. В этих целях производят расчет эффективности инвестиций в ИТ на привлечение одного акционера и коэффициента роста стоимости акции по формулам

Эф акц – эффективность инвестиций в ИТ на привлечение одного акционера

Эф – эффект от внедрения ИТ

Q0 акц – количество акционеров до внедрения ИТ

Q1 акц – количество акционеров после внедрения ИТ

К акц – коэффициент роста стоимости акции

С0 акц – стоимость акции до внедрения ИТ

С1 акц – стоимость акции после внедрения ИТ

D uis non lectus sit amet est imperdiet cursus elementum vitae eros. Cras quis odio in risus euismod suscipit. Fusce viverra ligula vel justo bibendum semper. Nulla facilisi. Donec interdum, enim in dignissim lacinia, lectus nisl viverra lorem, ac pulvinar nunc ante.

Elsewhere

Pellentesque consectetur lectus quis enim mollis ut convallis urna malesuada. Sed tincidunt interdum sapien vel gravida. Nulla a tellus lectus.

Источник

Коэффициенты прибыльности

Что такое Коэффициенты прибыльности?

Коэффициенты прибыльности – это класс финансовых показателей, которые используются для оценки способности бизнеса генерировать прибыль относительно его выручки, операционных расходов , активов баланса или собственного капитала с течением времени, используя данные за определенный момент времени.

Ключевые моменты

- Коэффициенты прибыльности – это показатели, которые оценивают способность компании генерировать доход относительно ее выручки, операционных расходов, активов баланса или собственного капитала.

- Коэффициенты прибыльности показывают, насколько эффективно компания приносит прибыль и повышает ценность для акционеров.

- Результаты с более высоким коэффициентом часто более благоприятны, но коэффициенты предоставляют гораздо больше информации по сравнению с результатами аналогичных компаний, собственными историческими показателями компании или средними отраслевыми показателями.

О чем говорят показатели прибыльности?

Для большинства коэффициентов рентабельности более высокое значение по сравнению с коэффициентом конкурента или по сравнению с тем же коэффициентом из предыдущего периода указывает на то, что компания преуспевает. Коэффициенты прибыльности наиболее полезны при сравнении с аналогичными компаниями, собственной историей компании или средними коэффициентами по отрасли компании.

Например, валовая прибыль – это один из наиболее часто используемых показателей рентабельности или маржи. Валовая прибыль – это разница между выручкой и затратами на производство, называемая себестоимостью проданных товаров (COGS ). В некоторых отраслях , например, в розничной торговле, наблюдается сезонность операций. Розничные торговцы обычно получают значительно более высокие доходы и прибыль в праздничный сезон в конце года.

Таким образом, было бы бесполезно сравнивать валовую прибыль розничного продавца в четвертом квартале с его валовой прибылью в первом квартале, потому что они не являются напрямую сопоставимыми. Гораздо более информативным было бы сравнение рентабельности розничного продавца в четвертом квартале с его прибылью в четвертом квартале предыдущего года.

Пример использования коэффициентов рентабельности

Коэффициенты прибыльности являются одними из самых популярных показателей, используемых в финансовом анализе , и они обычно делятся на две категории: коэффициенты маржи и коэффициенты доходности. Коэффициенты маржи дают представление с нескольких различных точек зрения о способности компании превращать продажи в прибыль.

Коэффициенты доходности предлагают несколько различных способов проверить, насколько хорошо компания приносит прибыль своим акционерам. Некоторыми примерами коэффициентов рентабельности являются маржа прибыли, рентабельность активов (ROA) и рентабельность капитала (ROE).

Рентабельность

Различные нормы прибыли используются для измерения рентабельности компании при различных уровнях затрат, включая валовую прибыль, операционную маржу, маржу до налогообложения и маржу чистой прибыли. Маржа сокращается по мере того, как принимаются во внимание слои дополнительных затрат, таких как стоимость проданных товаров (COGS), операционные расходы и налоги.

Валовая прибыль измеряет, сколько компания зарабатывает после учета COGS. Операционная маржа – это процент от продаж, оставшихся после покрытия себестоимости и операционных расходов. В до налогообложения маржи показывает прибыльность компании после дальнейшего учета внереализационных расходов. Маржа чистой прибыли – это способность компании получать прибыль после всех расходов и налогов.

Рентабельность активов

Прибыльность оценивается относительно затрат и расходов и анализируется по сравнению с активами, чтобы увидеть, насколько эффективно компания использует активы для увеличения продаж и прибыли. Использование термина «доходность» в коэффициенте ROA обычно относится к чистой прибыли или чистой прибыли – величине прибыли от продаж после всех затрат, расходов и налогов. ROA – это чистая прибыль, разделенная на общую сумму активов.

Чем больше активов накопила компания, тем больше продаж и потенциальной прибыли она может получить. Поскольку эффект масштаба помогает снизить затраты и повысить рентабельность, доходность может расти быстрее, чем активы, в конечном итоге увеличивая ROA.

Рентабельность капитала

Рентабельность собственного капитала является ключевым показателем для акционеров, поскольку он измеряет способность компании получать доход от вложений в акционерный капитал. Рентабельность собственного капитала – это чистая прибыль, разделенная на собственный капитал. Рентабельность собственного капитала может увеличиться без дополнительных вложений в акционерный капитал, так как коэффициент может вырасти из-за более высокой чистой прибыли из-за большей базы активов, финансируемой за счет долга.

Источник

Коэффициент доходности

В самой простой своей интерпретации, коэффициент доходности показывает уровень дохода на каждый рубль задействованного в работе капитала или на каждую единицу других задействованных в процессе средств (когда речь идёт не об инвестициях, а о других видах бизнеса).

Существует великое множество разного рода коэффициентов доходности как по отношению к различным видам деятельности (имеющим своей конечной целью получение прибыли), так и по отношению к отдельным аспектам этих видов деятельности.

В данной статье мы рассмотрим основные из них.

Коэффициенты доходности (рентабельности) предприятия

Часто их называют коэффициентами рентабельности. Как правило, они рассчитываются исходя из двух основных категорий:

- Исходя из показателей продаж (ROS, ROM и др.);

- Исходя из показателей использования средств находящихся в распоряжении: активов, собственного капитала и пр. (ROA, ROE и др.).

В первом случае коэффициент показывает эффективность торговой деятельности предприятия, а во втором – даёт представление о том, насколько эффективно используются находящиеся в его распоряжении средства.

Существует целая плеяда таких коэффициентов. Среди них такие как:

- ROA (коэффициент рентабельности активов);

- ROS (коэффициент рентабельности продаж);

- ROM (коэффициент рентабельности продукции);

- ROE (коэффициент рентабельности собственного капитала);

- ROFA (коэффициент рентабельности основных средств) и многие другие.

Данные для расчёта этих коэффициентов берутся из финансовой отчётности и бухгалтерского баланса предприятия.

Большие значения коэффициентов рентабельности говорят об эффективности работы предприятия (каждый из них показывает эффективность в своём разрезе). Кроме этого, положительная динамика в плане роста коэффициентов из года в год, свидетельствует о стабильном развитии компании и о правильно выбранных векторах деятельности и управления.

Расчёт ROA

Return On Asset или ROA представляет собой показатель отражающий способность предприятия извлекать доход из собственного и заёмного капитала. Вычисляется он как отношение прибыли предприятия (после вычета налоговых отчислений) к сумме всех его активов:

Расчёт ROS

Return On Sales или ROS показывает то, насколько эффективны продажи компании. Для его расчёта необходимо разделить чистую прибыль (за вычетом налогов) на размер выручки от продаж:

Часто вместо показателя Net Income, для расчёта коэффициента ROS используют показатель EBIT (отражающий прибыль предприятия до вычета налогов и процентов). Результаты полученные по разным формулам несколько отличаются друг от друга, поэтому при сравнительном анализе нескольких компаний следует убедиться в том, что коэффициенты для них расчитаны по одной формуле.

Расчёт ROE

Return On Equity или ROE показывает то насколько эффективно используется собственный капитал предприятия. Вычисляется посредством деления чистой прибыли на величину среднегодового акционерного капитала:

Данный коэффициент можно использовать для сравнительной оценки компании или инвестиционного проекта. При этом сравнение производится с аналогичным показателем рассчитанным для других компаний (или инвестпроектов). Иногда в качестве базы для сравнени выбирается безрисковая процентная ставка (по банковским вкладам или гособлигациям). Если ROE превышает значение базового показателя выбранного для сравнения, то это говорит об инвестиционной привлекательности оцениваемого проекта (компании).

Расчёт ROFA

Return on Fixed Assets или ROFA показывает то насколько эффективно используются основные средства производства. Вычисляется по следующей формуле:

Коэффициенты доходности инвестиций

В роли показателей эффективности инвестированных денежных средств выступает целая группа коэффициентов доходности инвестиций.

К основным из них относятся:

- ROI (коэффициент рентабельности инвестиций);

- PI (индекс рентабельности инвестиций);

- RRR (коэффициент относительной доходности).

Расчёт ROI

Коэффициент ROI вычисляется по следующей формуле:

ROI показывает процент доходности полученной в результате инвестирования денежных средств в тот или иной финансовый инструмент или инвестпроект.

Расчёт PI

Profitability index или PI вычисляется исходя из суммарной величины дисконтированных денежных потоков, которая соотносится с первоначальной суммой инвестированных денежных средств:

Данный показатель позволяет оценивать инвестиционные проекты в условиях ограниченности ресурсов и сосредотачиваться только на тех из них, которые обеспечат максимальную эффективность вложений.

Коэффициент доходности трейдера

Применительно к трейдингу говорят о коэффициенте доходности трейдера. Рассчитывается данный коэффициент как отношение прибыли к торговому капиталу:

К-т доходности = Прибыль/Торговый капитал

Предположим трейдер с торговым капиталом в 1000000 рублей, заработал за месяц 20000 рублей, а по итогам года его прибыль составила 300000 рублей. В этом случае коэффициент доходности трейдера за месяц составляет 20000/1000000=0,02 или 2%, а коэффициент доходности за год соответственно равен 300000/1000000=0,3 или 30%.

На первый взгляд, чем выше коэффициент доходности, тем больше размер прибыли и тем соответственно лучше. Однако в применении к трейдингу это не совсем так поскольку большой процент прибыли здесь всегда сопровождается повышенным уровнем риска. И если трейдер например получил за месяц 100% от своего капитала, то он рисковал соответственно всем капиталом, т.е. мог потерять всё (более того при таком уровне риска он неизбежно обречен на банкротство).

Подробнее о том, какой процент доходности считается нормальным для трейдера, читайте в статье: Сколько реально зарабатывает трейдер.

Источник