- Формула окупаемости затрат

- Понятие окупаемости затрат

- Простая формула окупаемости затрат

- Динамическая формула срока окупаемости

- Значение срока окупаемости затрат

- Примеры решения задач

- Что такое окупаемость в экономике

- Экономическое понимание окупаемости

- Срок окупаемости и как его определить

- Формулы расчета

- Примеры расчета

- Определение окупаемости затрат

- Что учитывать, приобретая бизнес?

- Рентабельность затрат. Кратко. Расчет. Формула по балансу

- Понятие рентабельности затрат

- Зачем вычислять показатель рентабельности затрат

- Факторы, влияющие на коэффициент рентабельности затрат

- Источники информации

- Расчет рентабельности затраты

- Формула для расчета рентабельности затрат

- Определение рентабельности затрат по балансу

- Пример расчета рентабельности затрат

- Нормативы

- Динамика коэффициента рентабельности затрат и его значение

Формула окупаемости затрат

Понятие окупаемости затрат

Перед осуществлением вложений, каждый инвестор в обязательном порядке определяет срок, после которого инвестиция начинает приносить доходы (прибыль). Для этого в экономике применяется показатель окупаемости в качестве финансового коэффициента.

Период окупаемости затрат составляет временной промежуток, по завершению которого сумма вложенных (затраченных) средств сравняется с суммой полученного дохода. Формула окупаемости затрат определяет срок, по окончанию которого денежные средства (затраты, вложенные в проект) вернутся инвесторам (акционерам и другим заинтересованным лицам), при этом предприятие (проект) начинает приносить прибыль.

Чаще всего формула окупаемости затрат используется при выборе одного из вариантов проекта для совершения инвестиций. По результатам расчетов инвестор с большей вероятностью предпочтет тот проект (предприятие), коэффициент окупаемости у которого будет меньше всего. Формула окупаемости затрат в этом случае отражает более быструю доходность предприятия.

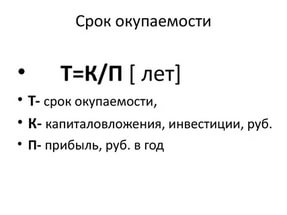

Простая формула окупаемости затрат

Самый простой способ расчета определяет период, который проходит с момента вложения средств (осуществления затрат) до момента наступления их окупаемости:

Соз=И/П

Здесь Соз – срок окупаемости (лет),

З – сумма затрат (руб.),

П – прибыль от проекта (руб.)

Формула срока окупаемости затрат даст более точный результат при соблюдении некоторых условий:

- Равные сроки жизни сравниваемых (альтернативных) проектов,

- Единовременные вложения на старте проекта;

- Равномерное поступление доходаот инвестированных средств (в равных частях).

Этот способ вычисления срока окупаемости затрат самый простой и ясный для понимания.

Формула окупаемости затрат является достаточно информативной в качестве показателя риска инвестирования средств. В случае, когда время окупаемости будет большим, можно говорить о высоких рисках инвестирования (и наоборот).

Этот способ вместе со своей простотой обладает несколькими недостатками:

- Ценность вложенных средств может значительно поменяться на протяжении определенного промежутка времени;

- После достижения момента окупаемости проекта он может и дальше приносить прибыль, необходимую к расчету.

Динамическая формула срока окупаемости

Динамический (дисконтированный) срок окупаемости затрат представляет собой показатель длительности периода, который проходит от старта вложений до момента окупаемости его затрат, но с учетом факта дисконтирования.

В данном варианте срок окупаемости может настать тогда, когда чистая текущая стоимость станет положительной и будет оставаться такой и в дальнейшем. Динамический срок окупаемости является всегда большей величиной, чем статический срок, поскольку при вычислении динамического значения показателя к учету принимается изменение стоимости денежных средств в соответствии с временным фактором.

Значение срока окупаемости затрат

Формула окупаемости затрат в большинстве случаев используется при расчете капитальных вложений. Данным показателем оценивается эффективность реконструкции и модернизации производства, при этом происходит отражение периода, на протяжении которого появляется экономия и дополнительная сумма прибыли, которая превосходит сумму, затраченную накапитальные вложения.

Во многих случаях формула срока окупаемости затрат применяется в процессе оценки эффективности и целесообразности капиталовложений. В данных расчётах при очень больших показателях сроков окупаемости, скорей всего, придется отказаться от вложений.

Формула окупаемости затрат дает возможность узнать, за какой временной промежутоксредства, вложенные в определенный производственный агрегат, смогут вернуться за счет прибыли, полученной от его эксплуатации.

Примеры решения задач

| Задание | Определить срок окупаемости затрат по компании«Строймонтаж» по следующим данным: |

Затраты на проект – 150 000 рублей.

Предполагаемый годовой доход – 52 000 рублей.

Рассчитать срок окупаемости.

Соз=И/П

Здесь Соз – срок окупаемости (лет),

З – сумма затрат (руб.),

П – прибыль от проекта (руб.)

Вывод. Мы видим, что по окончанию почти 3 лет проект в полой мере окупит затраты и начнет приносить прибыль. Недостатком данной формулы является то, что она не учитывает возникновения дополнительных издержек.

| Задание | Определить окупаемость затрат по условию предыдущей задачи, если в каждый год проект несет издержки в сумме 22 000 рублей. |

Дано: Сумма затрат – 150 000 руб.

Прибыль – 52 000 руб.

Издержки годовые 21000 руб.

Соз=З/(П- Изд)

Соз=150000/(52000-22000)=150000/30000 =5 лет

Источник

Что такое окупаемость в экономике

Для определения привлекательности инвестиционных программ, осуществления капитальных вложений используется универсальный показатель – окупаемость. Что такое окупаемость мы расскажем ниже.

Экономическое понимание окупаемости

Перед вложением средств в новый или действующий бизнес-проект любой инвестор оценивает собственные риски, временной интервал возвратности вложенных средств, перспективы получения прибыли.

Окупаемость инвестиций – это уровень возвратности вложенных средств их владельцу через определенный период.

Точка окупаемости – момент, в который вложенные средства полностью покрываются полученными доходами. После этого с помощью коэффициента или в процентном отношении определяется доходность или процентная ставка прибыли на вложенный капитал (понесенные расходы).

Если на предприятии осуществляются капитальные вложения для реконструкции действующего объекта, выполняется расчет эффективности долгосрочных затрат.

Срок окупаемости и как его определить

Временной интервал, за который вложенные затраты возвращаются полученными доходами, определяется упрощенными статистическими методами, либо с учетом дисконтированного денежного потока.

Простой арифметический подсчет срока возвратности вложенного капитала определяется как сумма полученного дохода (денежных средств) по сравнению с вложенными в бизнес-проект инвестициями.

Второй способ является экономически более точным и правильным. С течением времени финансовые ресурсы подвержены инфляционным процессам, поэтому в расчет имеет смысл закладывать ставку дисконта, сложившегося в регионе или конкретной отрасли экономики.

Для акционеров простыми методами определения эффективности приобретения акций является использование показателей чистой прибыли на 1 акцию, или начисленных дивидендов на 1 акцию.

Формулы расчета

Для упрощенного подсчета эффективности вложений используется формула:

Срок окупаемости = инвестиции / прибыль среднегодовая

Срок окупаемости с дисконтом = P – (S DCFt / DCF+1),

- где P – количество полных лет проекта, после которых наступает точка окупаемости

- S DCFt – общее накопленное сальдо финансовых потоков (с учетом дисконта) до года наступления точки окупаемости

- DCF+1 – дисконтированный финансовый поток в периоде достижения точки окупаемости

Примеры расчета

Пример 1. В ОАО «Экопром» осуществлена инвестиция по изготовлению продуктов питания по новым технологиям. Затраты на новый проект составляют 2 млн. рублей. Планируется получение чистой прибыли от проекта:

- 1 год – 50 тыс. руб.

- 2 год – 250 тыс. руб.

- 3 год – 500 тыс. руб.

- 4, 5 год – 750 тыс. руб.

За 5 лет планируемая общая чистая прибыль составит 2 300 тысяч рублей или 460 тыс. руб./год. Срок окупаемости = 2000 / 460 = 4,3 года.

Как посчитать срок окупаемости с учетом дисконта проще понять на конкретном примере:

Пример 2. Исходные данные по бизнес-проекту ОАО «Экопром» изложены в таблице 1 (тыс. рублей).

Показатель/год

0

1

2

3

4

5

CF- финансовый поток

CF нарастающим итогом для простого расчета

DCF (с учетом дисконта 5%)

DCF нарастающим итогом

* расчет дисконтированной суммы – 100 / 105 х 50 = 47,6. Округляем до 48.

Кроме дисконта для реального расчета срока возвратности средств, следует учитывать общую экономическую ситуацию в регионе, отрасли вкладывания денег.

Оценка этих факторов поможет определить вероятность необходимости дополнительных вложений на протяжении осуществления проекта, непредвиденных расходов, перебоях в продажах и логистических процессах.

Определение окупаемости затрат

Эффективность понесенных затрат обычно рассчитывается в случаях, когда к первоначальным капитальным вложениям необходимы ежегодные дополнительные текущие затраты. Их также рассчитывают двумя методами: упрощенным и дисконтированным.

Пример 3. При тщательном анализе проекта ОАО «Экопром» выявлено, что в процессе его осуществления дополнительно требуются текущие затраты инвестора в размере 100 тыс. рублей ежегодно. Эти изменения повлияют на чистую прибыль и финансовые потоки проекта.

Таблица 2. (тыс. рублей).

Показатель/год

0

1

2

3

4

5

CF- финансовый поток вложения/прибыль

CF нарастающим итогом для простого расчета

Из таблицы видно, что затраты инвестора даже по упрощенному расчету окупятся только на 6-м году после внедрения бизнес-проекта.

Для потенциального инвестора или владельцев действующего предприятия имеет значение уровень доходности бизнеса после достижения «нулевой отметки» возвратности средств.

Например, если в 6-10 годы деятельности субъект бизнеса достигнет высокого уровня рентабельности (свыше 25%), его участники будут считать вложения выгодными и готовы к дальнейшему финансированию деятельности. В планируемой смете должны быть расчеты рентабельности вложенного капитала на продолжительный период (8-12 лет).

В расчете учитываются вложения, доходы и затраты (включая налоги, обязательные платежи), относящиеся к объекту бизнеса.

Если для инвестирования полностью или частично используется долгосрочный банковский кредит, эксперты банка-кредитора особое внимание дополнительно уделяют платежеспособности заемщика на контрольные даты погашения кредита, процентов за его пользование с помощью расчетных коэффициентов покрытия долгов.

Что учитывать, приобретая бизнес?

В современном деловом мире для потенциальных инвесторов предлагается огромное количество подготовленных проектов экономической деятельности:

- Выставляются на продажу действующие предприятия

- Предлагается купить франшизу известных торговых марок

- Купить (арендовать) подготовленные помещения, оборудование, технологии

Обычно при продаже бизнеса его представляют «в розовом свете» и рассказывают о радужных перспективах развития предлагаемой отрасли. Срок окупаемости у продавцов бизнеса редко выходит за рамки 3 лет, они обещают высокую доходность.

При расчетах окупаемости необходимо учитывать не только первоначальные вложения, но и дополнительные расходы, требуемые в последующие периоды осуществления проекта. На его доходность могут повлиять изменения валютных курсов, стоимости основных элементов расходов (например, топливо, электроэнергия, металл), изменения видов, ставок налогов, другие экономические риски. Чем точнее выполняются расчеты в бизнес-плане, тем выше вероятность, что проект окупится в запланированные сроки.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Источник

Рентабельность затрат. Кратко. Расчет. Формула по балансу

Рентабельность затрат представляет собой показатель, который характеризует экономическое состояние компании. Он показывает, насколько эффективно предприятие расходует денежные средства. Данный коэффициент определяют при анализе финансово-хозяйственной деятельности предприятия.

Понятие рентабельности затрат

С арифметической точки зрения, рентабельностью затрат считают соотношение расходов компании к ее прибыли. Коэффициент показывает отдачу предприятия в процентом выражении от рубля расходов.

Рентабельность затрат можно рассчитывать по всем расходам компании, по тратам в филиале, в отделе, в цехе и даже по производству определенного продукта. Но, как правило, определение коэффициента происходит в процессе анализа финансово-хозяйственной деятельности предприятия по всем расходам фирмы.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Зачем вычислять показатель рентабельности затрат

Рентабельность затрат всего предприятия в целом выявляют с целью определения экономического состояния компании. Анализ помогает узнать, хватает ли предприятию средств для осуществления работы.

Коэффициент рентабельности затрат филиала или отдела находят с целью выявления эффективности их деятельности. В процессе исследования выясняется, насколько рационально расходуются средства в подразделениях.

Анализ затрат рентабельности продукции проводят для того, чтобы понять, насколько доходы от реализации данного товара покрывают его себестоимость. Но для точного понимания проблемы требуется вычислить и другие коэффициенты.

Факторы, влияющие на коэффициент рентабельности затрат

На значение показателя рентабельности затрат могут оказывать влияние как внутренние, так и внешние факторы.

К внешним влияющим на коэффициент единицам относят:

- ценообразование;

- спрос;

- конкуренцию;

- долю рассматриваемого предприятия на рынке;

- политическую и экономическую ситуацию в стране.

Внутренние факторы рентабельности затрат характеризуются подходом к управлению денежными потоками. В их число включают:

- Соотношение объема производства к продажам. Если компания изготавливает больше товаров, чем требует рынок, то это приводит к порче продукции, что способствует увеличению затрат и снижению рентабельности.

- Техническое оснащение предприятия. В век технологического прогресса компании, использующие новейшее оборудование, получают большую отдачу, чем те, кто привык работать по старым методам с использованием изношенных основных средств.

- Человеческий фактор. Важно занять производством продукции профессионала, который способен за одно и то же время, что и неспециалист, произвести в два раза больше готового продукта, не уступающего по качеству.

- Объем расходов, связанных с приобретением сырья. Чем ниже себестоимость продукции, тем выше рентабельность затрат.

- Отпуская цена товаров. Нужно понимать, что слишком высокая стоимость отпугнет потенциальных покупателей, а чересчур низкая – не сможет покрыть расходы на производство продукции.

Важно! На рентабельность затрат могут оказывать влияние и другие факторы. Все зависит от отрасли предприятия.

Источники информации

Прежде чем проводить анализ затрат, а точнее, определять коэффициент рентабельности расходов, следует понять, где брать информацию для исследования.

Для расчета показателя затрат, как и для вычисления других коэффициентов рентабельности, используют вторую форму бухгалтерского баланса, где содержится информация о результатах финансовой деятельности предприятия.

Расчет рентабельности затраты

Расчет рентабельности затрат проводится на основании данных бухгалтерской отчетности. Для вычисления используют результаты финансовой деятельности компании:

- затраты компании;

- расходы на производство;

- чистую прибыль;

- валовой доход;

- коммерческие и управленческие затраты.

Затратами компании называют совершенно все расходы предприятия, даже не связанные с основной деятельностью.

Расходами на производство признаются затраты, которые непосредственно участвуют в изготовлении готового продукта.

Чистой прибылью называют все доходы компании, уменьшенные на величину расходов, а валовой – только часть поступлений от реализации товаров или услуг.

О характере коммерческих и управленческих затрат названия показателей говорят сами за себя. Первыми признаются расходы, которые связаны с продажей продукции, например, оплата транспорта, а вторыми – траты на содержание компании.

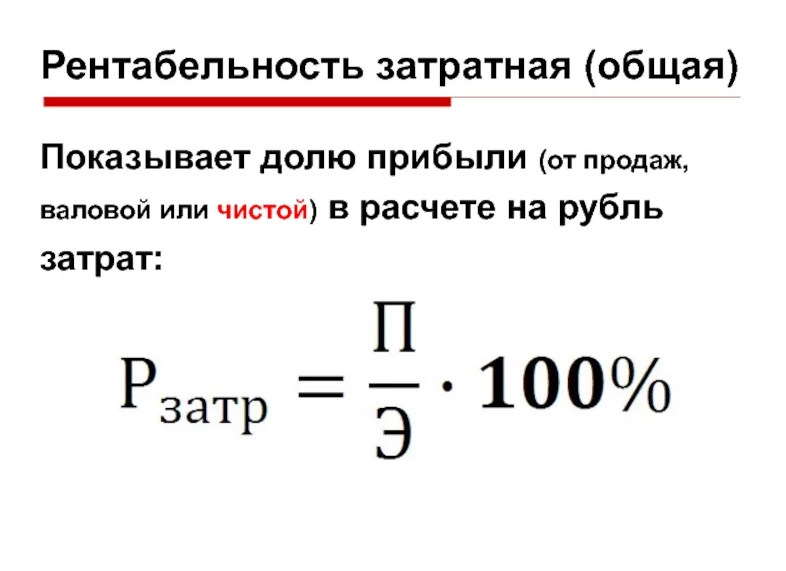

Формула для расчета рентабельности затрат

Для выявления коэффициента рентабельности затрат зачастую применяют только общую формулу:

Прз = ЧД / Рп,

где Прз – показатель рентабельности;

ЧД – чистый доход предприятия (прибыль за вычетом затрат);

Рп – расходы компании.

Чтобы определить динамику показателя рентабельности затрат, производят расчет за два года или больше, а результаты заносят в таблицу. Надо отметить, что при определении стандартного коэффициента в расчете участвует чистая прибыль, а в состав затрат включают совершенно все расходы фирмы.

Определение рентабельности затрат по балансу

Для вычисления показателя рентабельности затрат используют дополнительные формулы. Расчет производится на основании данных бухгалтерского баланса:

| Рентабельность | Используемые строки второй формы бухгалтерского баланса | Формула | Расшифровка формулы |

| Окупаемость | 2100 | ВД / Рс | ВД – валовой доход |

| 2120 | Рс – себестоимость реализации | ||

| Эффективность реализации | 2200 | Др / (Рс + Кз + Уз) | Др – доход от реализации |

| 2120 + 2210 + 2220 | Рс – себестоимость реализации; Кз – коммерческие затраты; Уз – управленческие затраты | ||

| Рациональность использования | 2400 | Р / Др | Р – расходы предприятия |

| 2120 | Др – доход от реализации | ||

| Отношение дохода от реализации и затрат на производство | 2120 + 2210 + 2220 | Сп / Др | Сп – производственная себестоимость |

| Рекомендуется использовать показатель дохода из управленческого учета, который включает в себя прибыль от еще не реализованной продукции | Др – доход от реализации | ||

| Эффективность оборота денежной массы | 2400 + 02 | Пч / Сп | Пч – чистый денежный поток |

| 2120 | Сп – себестоимость | ||

| Доля чистой прибыли в себестоимости | 2400 | Чд / Сп | Чд – чистый доход |

| 2120 | Сп – себестоимость |

Методы определения рентабельности затрат, отраженные в таблице, используются в дополнении к основному приему вычисления коэффициента и необходимы для получения более полной картины эффективности использования ресурсов.

Пример расчета рентабельности затрат

Предприятие по производству молочной продукции в 2020 году имеет следующие показатели:

- чистый доход – 3,2 млн. руб.;

- себестоимость продаж – 0,7 млн. руб.;

- управленческие затраты – 0,3 млн. руб.;

- коммерческие расходы – 0,2 млн. руб.;

- прочие траты – 0,1 млн. руб.;

- валовой доход – 5,1 млн. руб.

Рассчитаем общую рентабельность затрат предприятия:

3,2 млн. руб. / (0,7 млн. руб. + 0,3 млн. руб. + 0,2 млн. руб. + 0,1млн. руб.) = 24,61

Данный коэффициент говорит об эффективном расходовании активов, которые приносят хорошую прибыль.

Проведем дополнительный анализ рентабельности затрат:

| Рентабельность | Используемые строки второй формы бухгалтерского баланса | Вычисление коэффициента |

| Окупаемость | 2100 | 5,1 млн. руб. / 0,7 млн. руб. = 7,28 |

| 2120 | ||

| Эффективность реализации | 2200 | 5,1 млн. руб. / (0,7 млн. руб. + 0,3 млн. руб. + 0,2 млн. руб.) = 4,25 |

| 2120 + 2210 + 2220 | ||

| Рациональность использования | 2400 | 1,2 млн. руб. / 0,7 млн. руб. = 1,71 |

| 2120 | ||

| Доля чистой прибыли в себестоимости | 2400 | 3,2 млн. руб. / 0,7 млн. руб. = 4,57 |

| 2120 |

Дополнительные показатели рентабельности затрат принято сравнивать с установленными на предприятии нормативами.

Нормативы

На законодательном уровне установлены нормативы рентабельности затрат только для некоторых отраслей деятельности:

- показатель предприятий, которые выпускают молочную, а также хлебобулочную продукцию, не может быть ниже 15%;

- установлен коэффициент и для фармацевтических производств, который составляет 25%;

- промышленные предприятия должны иметь показатель рентабельности выше 35%.

Для остальных отраслей значений коэффициента не установлено, но компании имеют возможность самостоятельно вводить нормативы.

Динамика коэффициента рентабельности затрат и его значение

Для эффективного определения динамики рентабельности затрат предприятия проводят факторный анализ в сравнении с предыдущими периодами. Он заключается в совершении следующих манипуляций:

- вычисление показателя на начало и конец отчетного периода;

- расчет промежуточных значений путем замены в формуле результата прошлого периода.

Последний коэффициент, полученный в ходе факторного анализа, должен быть равен значению отчетного периода. В таком случае можно считать, что вычисления произведены правильно. Факторный анализ помогает понять, что повлияло на рост или падение рентабельности затрат.

К уменьшению показателя могут привести следующие причины:

- рост затрат на производство;

- падение продаж;

- снижение прибыли;

- уменьшение отпускных цен;

- рост коммерческих или управленческих затрат.

Для решения проблемы, в первую очередь, выясняют, какие причины привели к падению рентабельности затрат, а затем разрабатывают план мероприятий по восстановлению показателя.

Чтобы увеличить коэффициент, можно использовать несколько методов:

- сменить поставщика сырья, который согласится на более выгодные для компании условия;

- изменить технологию производства продукции;

- разработать агрессивную маркетинговую стратегию;

- приобрести новое, более технологичное оборудование и др.

К восстановлению значения показателя можно прийти путем сокращения коммерческих и управленческих расходов.

Источник