- Коэффициент максимального размера инвестиции банка в основных средства и другие не финансовые активы

- Коэффициент инвестирования

- Основные определения

- Формула расчета

- Примеры расчета и анализа коэффициентов инвестирования

- Пример 1.

- Пример 3.

- Анализ надежности банков

- Банковские нормативы

- Норматив достаточности капитала H1.0

- Нормативы ликвидности

- Финансовые показатели банка

- Где смотреть банковские нормативы и другие финансовые показатели банка?

Коэффициент максимального размера инвестиции банка в основных средства и другие не финансовые активы

Лимиты открытой валютной позиции и нетто-валютной позиции.

Коэффициент ликвидности.

Максимальный размер риска на одного заемщика.

Под термином первого заемщика понимается каждое физ. и юр. лицо, которое является должником по любому виду обязательств перед банком, в том числе, ссуда, овердрафт, вексель, факторинг, лизинг.

Для расчета данного коэффициентов используются понятия:

· Если заемщик является единственным участником сделки.

· Если заемщик является синдицированным заемщиком.

· Если заемщик получает параллельные кредиты.

Для заемщиков являются лица связанные с банками особые отношения показатель должен быть 0,10 для прочих заемщиков 0,25.

Р – обязательство заемщика по всем ссудам +50% субординированного долга банка.

В целях контроля за ликвидность банка, банки должны составлять таблицу сравнения сроков, активов и обязательств.

К4= сумму наличных денег + БРА/ депозиты до востребования = 0,2

БРА – относятся ГЦБ, прочие высоколиквидные ЦБ, монитарные драгоценные металлы, кредиты овернайт в НБ РК.

Депозиты до востребования:

· Расчеты, текущие счета юр. и физ. лиц.

· Средства государственного бюджета и государственных фондов.

· Межбанковские депозиты овернайт.

Это соотношение обязательств и требований по иностранной валюте.

На корреспондентских счетах КБ должно быть не более 50% иностранной валюты от величины собственного капитала.

U — сумма инвестиции в основные средства и др. нефинансовые активы.

Вопросы для саконтроля:

- Что такое пруденциальные нормативы?

- Состав пруденциальных нормативов?

- Минимальный размер уставного капитала банка?

- Коэффициент достаточности собственного капитала при секъюритизации?

- Максимальный размер риска на одного заемщика?

- Коэффициент ликвидности?

Тема лекции №3: Аудит правильности оформления уставного фонда коммерческого банка.

Основные вопросы:

1. Анализ учредительных документов коммерческого банка.

2. Аудит учредительного договора.

3. Проверка своевременности и полноты формирования уставного фонда (капитала) банка, правильности отражения его в учете.

Нам важно ваше мнение! Был ли полезен опубликованный материал? Да | Нет

Источник

Коэффициент инвестирования

Основные определения

Коэффициент инвестирования — один из показателей для финансовой оценки и анализа структуры собственных источников финансирования фирмы и их применения. Данный показатель отражает способность фирмы осуществлять финансирование внеоборотных активов за счет собственных возможностей и дает понимание того, насколько собственные финансовые ресурсы предприятия способны покрыть его производственные инвестиции. Значение коэффициента также влияет на оценку платежеспособности и ликвидности предприятия, а также его способности справляться с макроэкономическими колебаниями.

Существует два варианта коэффициента инвестирования.

1. Коэффициент инвестирования собственных источников отражает уровень обеспеченности производственных вложений фирмы за счет ее собственных источников финансирования. Нормативные значения данного коэффициента лежат в диапазоне от 0,25 до 1. В противном случае предприятие нельзя считать финансово устойчивым.

2. Коэффициент инвестирования собственных источников и долгосрочных обязательств показывает, каким образом собственные источники фирмы и ее долгосрочные кредиты обеспечивают инвестиции организации. Согласно нормативным ограничениям, данный коэффициент должен быть больше 1.

Наряду с другими экономическими показателями коэффициент инвестирования позволяет оценить платежеспособность и финансовую устойчивость организации. Совместно с коэффициентом инвестирования для анализа финансового состояния организации могут использоваться следующие индикаторы:

- Коэффициенты финансовой независимости и зависимости;

- Индекс постоянного актива;

- Коэффициент финансовой устойчивости;

- Коэффициент финансирования;

- Коэффициент концентрации заемного капитала;

- Коэффициент финансовой задолженности;

- Коэффициент совокупной платежеспособности;

- Коэффициенты покрытия (общий, процентов и основной суммы долга).

- Коэффициент маневренности и др.

Коэффициент инвестирования можно рассматривать как одну из форм представления коэффициента финансовой независимости (автономии). Данный коэффициент рассчитывается как отношение собственного капитала предприятия к его валюте баланса.

Коэффициент инвестирования можно рассматривать как одну из форм представления коэффициента финансовой независимости (автономии)

Формула расчета

Коэффициент инвестирования собственных источников рассчитывается как отношение собственных средств бизнеса к его основному капиталу:

К1 = СК / ОС,

Где К1 — коэффициент инвестирования собственных источников,

СК — собственный капитал предприятия (собственные источники финансирования),

ОС — основной капитал организации (внеоборотные активы) и другие вложения, что является итогом первого раздела актива бухгалтерского баланса.

Коэффициент инвестирования собственных источников и долгосрочных обязательств вычисляется как отношение основных средств фирмы и ее долгосрочных кредитов.

К2 = СК + ДК / ОС,

Где К2 — Коэффициент инвестирования собственных источников и долгосрочных обязательств,

СК — собственный капитал предприятия (собственные источники финансирования),

ДК — долгосрочные кредиты организации,

ОС — основной капитал бизнеса (внеоборотные активы).

Числитель дроби является итогом первого и второго разделов пассива бухгалтерского баланса.

Примеры расчета и анализа коэффициентов инвестирования

Пример 1.

Магазин игрушек имеет собственный капитал (вложения основателей бизнеса) в размере 1 000 000 руб.

Основные средства магазина (помещение в собственности, мебель, витрины, контрольно-кассовая техника) оцениваются в 5 200 000 руб.

К1 = 1 000 000 / 5 200 000 = 0,192

Коэффициент инвестирования собственных источников К1 Пример 2.

Автосервис имеет собственный капитал, состоящий из вложений акционеров, в размере 15 000 000 руб.

Предприятие также обслуживает долгосрочный банковский кредит, сумма которого на текущий момент составляет 3 000 000 руб.

Основной капитал автосервиса (помещение, оборудование, инструменты длительного пользования) составляет 16 500 000.

K2 = 15 000 000 + 3 000 000 / 16 500 000 = 1,09

Коэффициент инвестирования собственных источников и долгосрочных обязательств К2 > 1, значит, предприятие обладает достаточной финансовой независимостью, его собственный капитал и долгосрочные обязательства в должной степени покрывают размер внеоборотных активов. Значит при экономических потрясениях, невыплате дебеторской задолженности и других проблемах фирма сможет остаться на плаву.

Пример 3.

Интернет-магазин имеет собственный капитал (вложения индивидуального предпринимателя) в размере 40 000 руб.

Основной капитал фирмы незначителен и составляет 70 000 руб.

K1 = 40 000 / 70 000 = 0,57

Коэффициент инвестирования собственных источников 0,25 8 800 777-08-62 доб. 303

Источник

Анализ надежности банков

Автор: Алексей Мартынов · Опубликовано 28.12.2014 · Обновлено 30.11.2015

Надежность банка во многом определяется его финансовой устойчивостью. Финансовая устойчивость — это способность банка противостоять внешним и внутренним негативным факторам, влияющим на его финансовое положение.

Для того, чтобы было легче определить надежность и финансовую устойчивость банка, существуют банковские нормативы.

Банковские нормативы

Нормативы были разработаны Центральным Банком России и являются обязательными для соблюдения всеми банками. Банковские нормативы рассчитываются на основе ежемесячной финансовой отчетности банков и постоянно отслеживаются ЦБ. В случае нарушения нормативов ЦБ может наложить ограничения на деятельность банка и проведение банковских операций, например запретить прием вкладов физических лиц, наложить штрафы, ввести временную администрацию и в конце концов отозвать лицензию.

Существует 9 обязательных банковских нормативов. Формулы их расчета можно найти в инструкциях на сайте ЦБ РФ.

- Н1 Норматив достаточности собственного капитала (минимум 10%)

- Н2 Норматив мгновенной ликвидности (минимум 15%)

- Н3 Норматив текущей ликвидности (минимум 50%)

- Н4 Норматив долгосрочной ликвидности (максимум 120%)

- Н6 Норматив максимального размера риска на одного заемщика или группу связанных заемщиков (максимум 25%)

- Н7 Норматив максимального размера крупных кредитных рисков (максимум 800%)

- Н9.1 Норматив максимального размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) (максимум 50%)

- Н10.1 Норматив совокупной величины риска по инсайдерам банка (максимум 35%)

- Н12 Норматив использования собственных средств (капитала) банка для приобретения долей (акций) других юридических лиц (максимум 25%)

Первые четыре норматива — достаточности капитала и ликвидности — основные.

Норматив достаточности капитала H1.0

Основной доход банк получает с процентов. Банк привлекает заемный капитал в виде депозитов и и выдает кредиты или вкладывает деньги в ценные бумаги. Например, банк привлекает депозиты по 10%, а кредиты выдает по 20%. На разнице процентов между привлеченными депозитами и выданными кредитами банк зарабатывает прибыль. Причем величина заемного капитала значительно превышает собственный капитал. Если доход банка сильно уменьшится, например заемщики перестанут выплачивать проценты по кредитам, банк может получить убыток. Самый простой способ возместить убытки — покрыть их из собственного капитала.

Норматив достаточности капитала банка — это соотношение между собственным капиталом и активами, скорректированными на коэффициент в зависимости от степени риска (выданные кредиты, вложения в ценные бумаги, прочие инвестиции имеют разный риск). Он показывает способность банка возмещать финансовые потери из собственного капитала. Чем больше значение этого норматива, тем больше собственных средств банка в совокупных активах, тем больше финансовая устойчивость банка. Минимальное значение достаточности капитала, установленное Центробанком — 10%. Если норматив достаточности капитала меньше 2%, ЦБ обязан отозвать у банка лицензию.

Нормативы ликвидности

Нормативы ликвидности показывают готовность банка исполнять свои обязательства. Депозиты и средства клиентов на текущих счетах являются для банка обязательствами. Вкладчики могут их потребовать в любой момент, и банк должен быть готов выдать средства своим вкладчикам. Активы банка (деньги, кредиты, ценные бумаги) различаются по ликвидности. Самые ликвидные — деньги в кассе, банкоматах и на счетах банка. Эти средства банк может выдать и перевести на другой счет в любой момент. Но банк не хранит все свои активы в виде денег, большинство активов банка — это кредиты или ценные бумаги. В случае, если текущие средства заканчиваются, банк может в короткий срок продать свои ценные бумаги и перевести их в деньги, чтобы исполнить свои обязательства. Однако львиная доля активов банка — это кредиты. С кредитами намного сложнее, некоторые кредиты банк выдает на много лет и не может вернуть их в один момент. Поэтому банк должен соблюдать баланс между высоколиквидными и низколиквидными активами, чтобы быть способным вовремя исполнять свои обязательства и при этом зарабатывать себе прибыль. Оценить способность банка исполнять свои обязательства можно с помощью нормативов ликвидности.

Существует 3 норматива ликвидности в зависимости от срока: мгновенная, текущая и долгосрочная.

Норматив мгновенной ликвидности Н2 показывает риск потери платежеспособности банка в течение одного дня. Это отношение высоколиквидных активов банка, которые банк может реализовать в течение дня, к сумме обязательств, которые банк должен исполнить или у него могут истребовать в течение одного дня. К таким обязательствам относятся суммы на текущих и расчетных счетах, счетах до востребования, однодневные межбанковские кредиты. Сумма этих обязательств корректируется на величину минимального обязательного остатка средств на счетах. Минимальное значение норматива 15%.

Норматив текущей ликвидности Н3 показывает риск потери платежеспособности банка в течение ближайших 30 дней. Это отношение суммы ликвидных активов банка к сумме обязательств банка, которые требуется исполнить банку или которые могут потребовать у банка исполнить в течение 30 ближайших дней. Минимальное значение норматива 50%.

Норматив долгосрочной ликвидности Н4 показывает риск потери платежеспособности банка в результате размещения средств в долгосрочные активы. Это отношение долгосрочных кредитов, выданных банком, со сроком погашения более года к собственному капиталу банка и обязательствам банка, со сроком погашения более года. Максимальное значение норматива 120%.

Финансовые показатели банка

Рентабельность активов и капитала

Рентабельность активов и собственного капитала показывают эффективность работы банка. Рентабельность — это отношение прибыли к активам (ROA) или к собственному капиталу (ROE). Чем больше рентабельность, тем эффективнее банк использует свой или заемный капитал для получения прибыли. Если рентабельность капитала в течение года снижалась, это может означать, что банк стал испытывать какие-то проблемы.

Просрочка по кредитам

Не все заемщики банка вовремя возвращают кредиты. Всегда какая-то часть кредитов просрочена. Особенно сильно доля просрочки может возрастать в кризис. Если клиент не возвращает кредит, значит банк не получает прибыль. При этом банк обязан резервировать часть своих средств на потери по ссудам. Чем больше доля просрочки по кредитам, тем больше риск банка. Просрочка более 10% является большой.

Чистая процентная маржа — это разница между процентными доходами и процентными расходами, деленная на величину процентных (доходных) активов банка. Показывает, какой чистый доход в процентах приносят банку его активы.

Доходность активов — отношение процентных доходов к процентным активам. Показывает, какую доходность приносят процентные активы банка — кредиты и ценные бумаги.

Стоимость пассивов — отношение процентных расходов к величине процентных обязательств. Показывает в какой степени банку обходится заемный капитал — депозиты и кредиты, взятые у других банков.

Финансовые показатели банка и банковские нормативы следует рассматривать в динамике. Так можно увидеть те или иные тенденции. Перечислим негативные факторы, на которые нужно обратить внимание:

- показатель достаточности капитала близок к минимальному уровню 10%

- показатели ликвидности близки к минимальным значениям

- снижение рентабельности активов

- увеличение просрочки по кредитам

- снижение доходности активов

- увеличение стоимости пассивов

- снижение чистой процентной маржи

- сильное снижение доли депозитов физических лиц в пассивах — означает, что вкладчики забирают деньги из банка

Где смотреть банковские нормативы и другие финансовые показатели банка?

Банковские нормативы и финансовые показатели банка рассчитываются на основе финансовой отчетности, которую банк обязан раскрывать каждый месяц. Отчетность и нормативы публикуются на сайте ЦБ РФ в разделе «Информация по кредитным организациям». Но гораздо удобнее анализировать показатели банка на специализированных сайтах kuap.ru и analizbankov.ru.

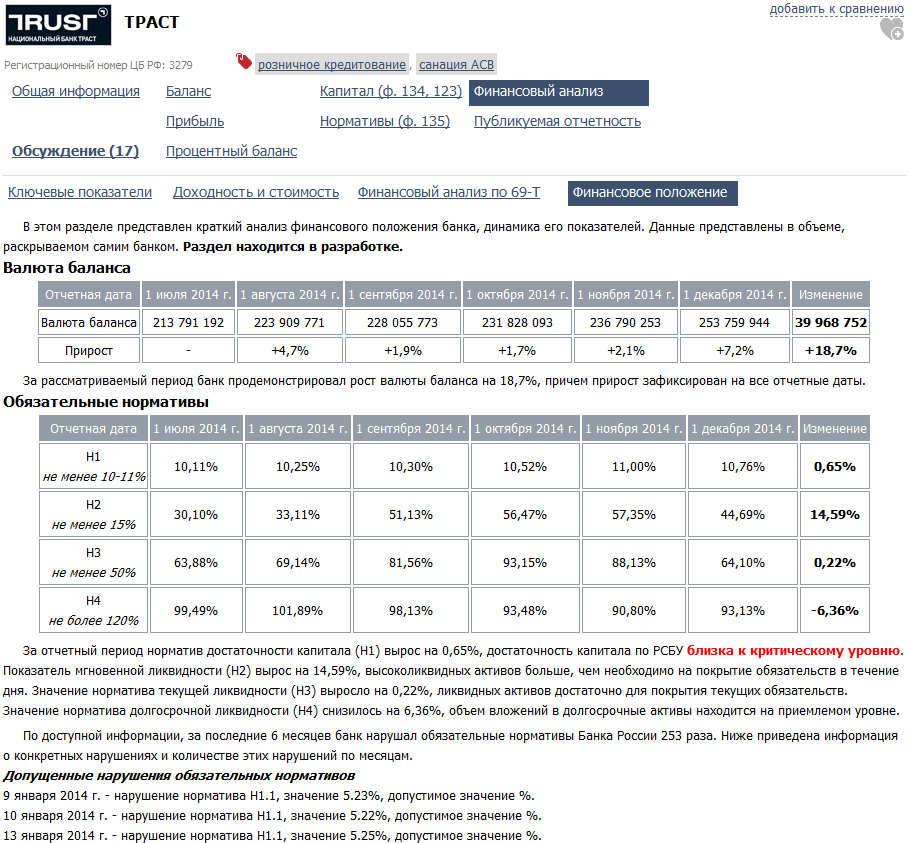

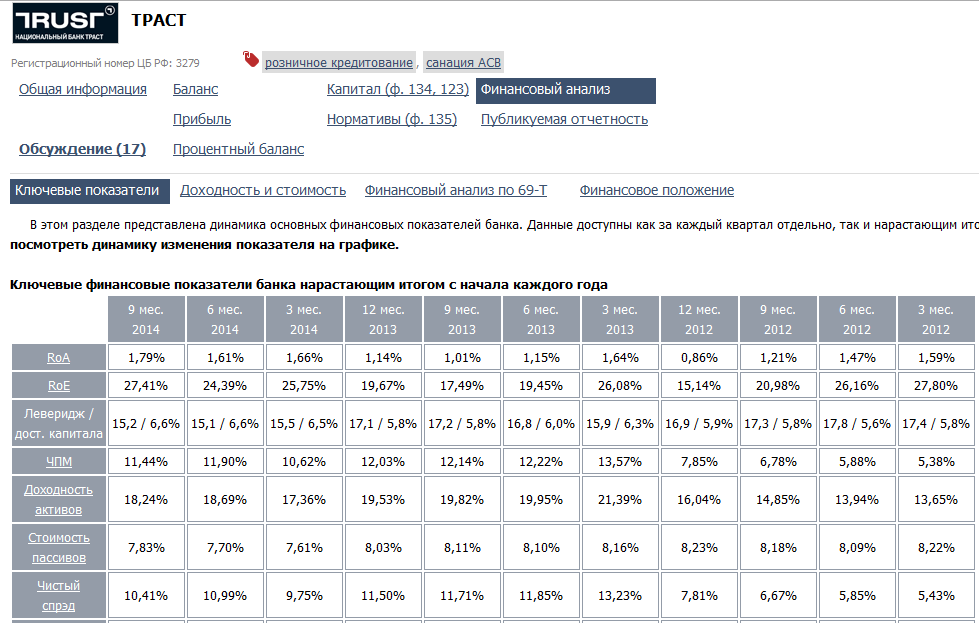

Для примера возьмем банк Траст. В декабре 2014 года было принято решении о санации банка Траст. Банк Траст столкнулся с недостатком ликвидности и не справился с набегом вкладчиков во время банковской паники. Позже ЦБ обнаружил «дыру» в его капитале размером в несколько миллиардов рублей.

На сайте kuap.ru по каждому банку имеется раздел «Финансовый анализ (ф.135)». В данном разделе публикуются финансовые показатели и банковские нормативы. Раздел «Ключевые показатели» показывает динамику различных финансовых показателей: рентабельности, доходности активов, стоимости пассивов и т.д.

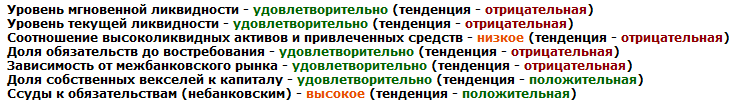

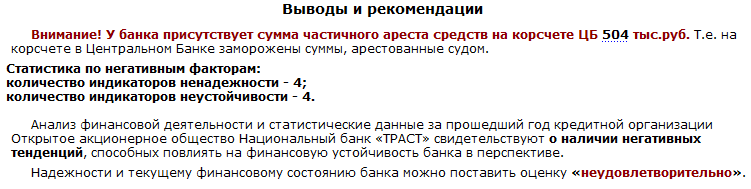

Сайт analizbankov.ru для оценки надежности банка на мой взгляд более удобен и прост. Здесь по каждому банку публикуется подробный, но не слишком сложный финансовый анализ на основе авторской методики. По каждому банку справа есть ссылка «Ликвидность банка и другие риски». В этом разделе можно изучить риски ликвидности, кредитный риск, рыночный риск и достаточность капитала.

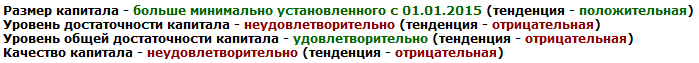

В разделе «Устойчивость и надежность банка» публикуется финансовый анализ банка с рекомендациями в конце. Полный декабрьский анализ банка можно посмотреть по ссылке.

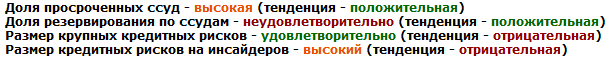

Рекомендации по банку Траст:

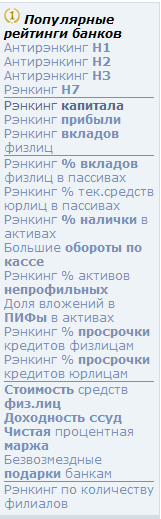

Помимо этого, на сайте есть раздел «Рейтинги». Там публикуются рейтинги банков на основе различных критериев:

- достаточность капитала Н.1

- нормативы ликвидности

- величина капитала, прибыли и депозитов физических лиц

- доля вкладов физических лиц и юридических лиц

- и другие

Источник