- Как рассчитать коэффициент дисконтирования

- Понятие коэффициента дисконтирования и его значение

- Способ определения величины показателя

- Примеры вычисления потоков денег с использованием фактора дисконта

- Некоторые особенности практических расчетов фактора приведения

- Формула нормы дисконта, методы расчета с примерами

- Определение дисконта и его нормы

- Методы расчета: формулы

- Установка нормы

- Внутренняя норма дисконта

- Расчет ставки дисконтирования

- Укрупненный способ расчета

- Кумулятивный способ

- Примеры расчета

- Корректировка нормы дисконта

Как рассчитать коэффициент дисконтирования

Одним из важнейших критериев оценки инвестиционного проекта является коэффициент дисконтирования. Качественное бизнес-планирование предполагает обязательный учет изменения стоимости денег со временем, поэтому все будущие денежные потоки следует приводить к текущему состоянию. Остановимся подробнее на том, что такое коэффициент дисконта и как определить его величину.

Содержание статьи

Понятие коэффициента дисконтирования и его значение

В бизнес-проектировании «деньги сейчас» всегда предпочтительнее, чем «деньги потом», поскольку их можно вложить в другое дело и получить доход или разместить на банковском депозите и получать фиксированный процент. Следовательно, перед вложением инвестор должен быть уверен, что в течение жизненного цикла проекта он не только не потеряет от удешевления денег, но и сможет получить прибыль.

Интервал времени, на протяжении которого реализуется начинание и приносит прибыль участникам, устанавливается заранее. Он, как правило, определяется по нормативным срокам применения установленного оборудования, после чего технические возможности производства продукции исчерпываются. От правильного определения временных рамок начинания во многом зависит объективность вычислений.

Значение коэффициента дисконтирования используется в разных ситуациях:

- оценка эффективности экономической деятельности какой-либо фирмы;

- расчет эффективности инвестиционного проекта;

- рассмотрение альтернативных вариантов вложения средств как между разными инициативами, так и внутри одного предприятия (выбор наиболее перспективного пути развития);

- многосторонние расчеты и кредитование.

Этот показатель фактически устанавливает некий норматив издержек или поступления капитала при вложении его в другое начинание. Иными словами, коэффициент (или фактор) дает возможность определить размер процента, на который следует множить ожидаемые доходы для того, чтобы выйти на конкретную сумму применительно к сегодняшнему состоянию.

Способ определения величины показателя

Рассмотрим подробнее, как рассчитать коэффициент дисконтирования. Обычно речь идет о многошаговом расчете перспективности и экономической эффективности инвестиционного начинания, поэтому фактор дисконтирования приводит объем потока на n-м шаге к моменту приведения.

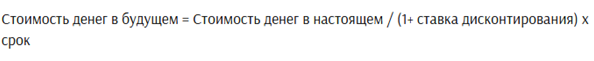

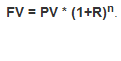

Общая формула дисконтирования потока денег имеет такой вид:

PV = FV * 1/(1+R) n

- PV – приведенная стоимость;

- FV – будущая стоимость.

В этой формуле выделяется компонент, определяющий величину фактора приведения. Собственно, формула расчета коэффициента дисконтирования выглядит так:

КД = 1/(1+R) n

- R – установленное значение нормы дисконта;

- n – количество периодов (шагов), представляющее собой число лет (месяцев) от будущего до текущего момента.

Получившийся показатель всегда имеет значение меньше единицы. Он показывает стоимость одной инвестированной денежной единицы (рубля, евро, доллара) через определенное время при соответствии условий тем, которые приняты для вычисления.

Важнейшей составной частью для расчета коэффициента является ставка дисконтирования, которую еще называют нормой дисконта. Для ее определений существует целый ряд методик, основанных на различных принципах:

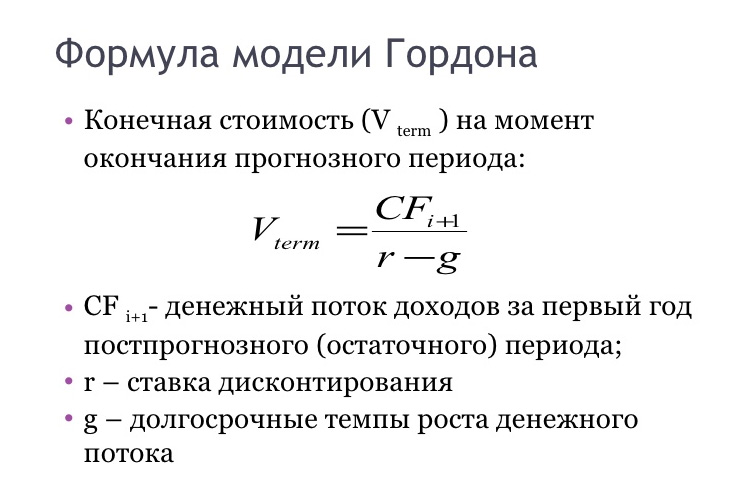

- дивидендный метод (модель Гордона);

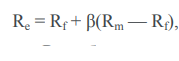

- стоимость капитальных активов предприятия (модель CAPM и ее многочисленные модификации);

- наличие заемных и собственных средств (модель WACC);

- метод значений рентабельности капитала (ROE, ROA, ROACE, ROCE);

- метод вычисления рисковых премий (кумулятивный);

- экспертный метод, основанный на субъективных прогнозах специалистов.

Другая составляющая формулы – это жизненный цикл начинания, то есть количество рассматриваемых периодов, в течение которых проект будет генерировать денежные потоки. Чем точнее, установлены эти две вводные, тем более точным будет конечный результат.

Примеры вычисления потоков денег с использованием фактора дисконта

Рассмотрим пример расчета. Бизнесмен вкладывает в новый шестилетний проект 800 тысяч рублей. Согласно с представленным инициатором бизнес-планом, через 6 лет он сможет единоразовым платежом получить 1,5 миллиона рублей. Кумулятивным способом определена ставка дисконтирования 12%, при этом процент нормы дисконта записывается при подсчете в виде части от единицы (0,12). Теперь, используя стандартную формулу, можно посчитать величину фактора:

Kd = 1 / (1 + 0,12) 6

Kd = 1 / 1,9738

Kd = 0,5066

Мы получили коэффициент приведения в размере 0,5066. После этого по формуле дисконтирования рассчитываются показатели стоимости приведенного денежного потока:

PV = FV * 1/(1+R) n .

PV = 1500000 * 0,5066

PV = 759900

Из полученного результата можно сделать неутешительный для инвестора вывод, что при таких стартовых условиях ему не следует ожидать не только прибыли, но и даже простого возврата вложенных денег. Следовательно, от такого предложения нужно отказаться или же предложить изменить основные условия проекта, если это приемлемо (сократить срок реализации или уменьшить норму дисконта).

Предположим, что норма дисконта в нашем примере снижена до 10%. В таком случае значение коэффициента составит 0,5645, а приведенный поток денег возрастет до 846750 рублей, что сделает проект прибыльным. Аналогичная ситуация возникает и в случае сокращения срока внедрения до 5 лет при ставке 12%: фактор будет 0,5674, а поток – 851100 рублей.

Следует отметить, что для того, чтобы определить коэффициент дисконтирования, нет необходимости каждый раз погружаться в математические формулы. Для упрощения этого задания разработана и широко применяется на практике таблица коэффициентов дисконтирования. Она построена по стандартной схеме, как таблицы Пифагора или Брадиса, то есть на одной оси указаны размеры процентных ставок, на другой – временные отрезки. Для нахождения нужного показателя достаточно найти ячейку, где они пересекаются, в ней содержится величина коэффициента с точностью до десятитысячных (до четвертого знака после запятой).

Все приведенные выше значения коэффициентов, взяты из этой таблицы. Это значительно ускоряет расчеты и дает возможность без лишних усилий просчитывать альтернативные варианты развития событий.

Мы рассматривали задачу, в которой предусматривалась выплата денег одним платежом после окончания проекта. На практике, гораздо чаще встречаются ситуации, когда выплаты производятся ежегодно. Тогда для корректности расчетов необходимо находить коэффициент приведения для каждого года отдельно. К примеру, свои полтора миллиона наш инвестор получит за 6 лет жизненного цикла инициативы при норме дисконта 10% равными частями по 250 тысяч рублей в год (т.е. как аннуитет):

Применяя формулу годовых расчетов, можно находить коэффициенты отдельно по каждому периоду, а затем просуммировать их:

| CF1 | CF2 | CFN | |||

| NPV = | —— | + | —— | +. + | —— |

| (1+R) | (1+R) 2 | (1+R) 6 |

PV = 227272 + 206611 + 187828 + 170765 + 155279 + 141083 = 1088838 рублей.

Если же использовать таблицу коэффициентов аннуитетных платежей, то достаточно будет размер среднегодового платежа умножить на фактор, указанный в нужной ячейке таблицы (в данном случае это 4,3553).

PV = 250000 * 4,3553 = 1088825 рублей

Таким образом, мы видим, что показатель, найденный по формуле, практически аналогичен величине, определенной при помощи таблиц (1088838 против 1088825).

Некоторые особенности практических расчетов фактора приведения

В заключение хотелось бы остановиться еще на нескольких моментах, связанных с приведением денежных потоков, о которых спрашивают пользователи Интернета. В частности, возникает вопрос, как вычислять фактор, когда шаг задается в разных единицах, например годах и месяцах, и различаются ли формулы при таких расчетах.

При периоде дисконтирования, равном одному месяцу, коэффициент высчитывается по такой формуле:

1 / (1 + R) в степени (Месяц – 1) / 12,

- R – норма дисконта;

- Месяц – номер порядковый месяца проекта.

При годовом периоде приведения применяется такой механизм расчета:

1 / (1 + R) в степени Год – 1,

- Год – номер порядковый года жизненного цикла начинания.

Если же период считается поквартально, то для каждого месяца квартала принимается во внимание показатель, равный последнему месяцу в квартале, то есть для 1, 2 и 3 месяца берется показатель 3 месяца и т.д.

Также на форумах обсуждают ситуацию, когда контролирующие органы иногда требуют считать коэффициент приведения по формуле КД = 1/(1+R)^(n-0,5) вместо стандартной КД = 1/(1+R)^n.

Такой подход называется моделью среднегодового дисконтирования.Здесь дисконтирование проводится по состоянию на середину календарного года (или периода приведения), а не на его начало или конец.

Среднепериодическое дисконтирование применяется в случаях, когда идет постоянный равномерный приток денег (например, от работы промышленного предприятия). Хотя среди специалистов мнения о целесообразности такого метода расчета расходятся.

Коэффициент дисконта, благодаря своей гибкости широко используется экономистами и финансистами. Он показывает перспективу и потенциальную доходность отдельного проекта во временном отрезке. При этом, у этого финансового инструмента есть серьезный недостаток: он хорошо работает в государствах со стабильными рынками и налаженными рыночными механизмами. Применение его в странах, для которых характерна переходная экономическая модель, грозит существенными неточностями, поскольку адекватно просчитать многие риски для нахождения нормы дисконта в таких условиях очень трудно.

Источник

Формула нормы дисконта, методы расчета с примерами

Проблема беспроигрышного вложения денег и получения прибыли при минимизации рисков остается актуальной всегда. Инвестиции при разумном их использовании приносят гарантированный дополнительный доход. Эффективным инструментом определения разумности инвестиций является норма дисконтирования. Ниже мы подробнее рассмотрим формулу нормы дисконтирования.

Определение дисконта и его нормы

Дисконтирование – экономический инструмент, удобный для принятия решения: стоит ли инвестировать средства в конкретный бизнес-проект? Это способ, который помогает оценить стоимость вложенного капитала в данный момент. Идея состоит в том, что реальные деньги, которые находятся в нашем распоряжении сейчас, стоят больше точно такой же суммы в будущем. Например, 20 тыс. рублей в вашем кармане сегодня всегда дороже тех же 20 тысяч, но через 3 года. Причин этого несколько:

ежегодная инфляция съедает накопления, поэтому через несколько лет на 20 тыс. рублей можно приобрести меньше товаров и услуг

- наличные средства уже сейчас могут приносить прибыль, если, к примеру, положить их в банк под проценты

- форс-мажорные обстоятельства, изменение конъюнктуры рынка могут привести к отсутствию доходности в принципе

Нормой дисконта называют ту прибыль, которую можно предварительно оценить от инвестирования в будущий проект. Путем подсчетов определяется самое выгодное предложение.

Методы расчета: формулы

Определить реальную стоимость будущих вложений непросто. Однако ее часто необходимо рассчитывать компаниям для сдачи ежегодных отчетов, в которых обязательно оценивается не только настоящая, но и будущая стоимость бизнеса. Формул для расчета дисконтной нормы существует много, но их смысл сходный:

Установка нормы

Для принятия решения об инвестировании важно установить норму дисконта, определяющую будущий доход. Депозитная ставка является простым примером установки нормы.

В том случае, если доходность определена, к примеру, в 12%, а расчеты показали, что проект принесет меньше прибыли, то инвестор может принять решение об отказе от участия в проекте. При этом банковская ставка за норму принимается не всегда. За основу может быть принята доходность государственных облигаций, стоимость капитала, уровень инфляции.

На норму дисконта влияют внутренние и внешние факторы:

скорость повышения цен

- изменение процентов по вкладам и кредитам в банках

- рыночные цены на продукцию компании

- экономические показатели предприятия

- несогласованность финансовых операций внутри компании (задержки между оплатой сырья и продажей продукции)

- изменение экономического окружения (ставок по кредитам, налогов, оплаты труда)

Эти факторы усложняют расчет нормы дисконта. Экономисты советуют при ее определении опираться на:

- данные о динамике инфляции

- экономические показатели компании

- налоговые ставки

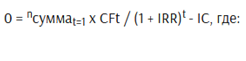

Внутренняя норма дисконта

Это такая ставка дисконта, при которой через определенный период времени проект вернет вложенные в него средства. Однако прибыль при этом будет равна нулю. Этот показатель имеет обозначение IRR. Формула расчета этого параметра выглядит следующим образом:

- t – расчетный период времени

- IC – сумма инвестируемых средств

- CFT – финансовые потоки предприятия

Если IRR превышает затраты, то проект можно рассматривать как перспективный, если ниже – лучше отказаться.

Расчет ставки дисконтирования

Ставка дисконтирования равняется сумме привлеченного капитала и представляет собой ожидаемый доход. При высокой ставке проект рассматривается как успешный, при низкой – взвешиваются риски, и принимается решение, стоит ли производить финансирование или нет. Дисконтную ставку можно определить несколькими способами в зависимости от сложности проекта и исходных данных. Рассмотрим укрупненный и кумулятивный метод расчета.

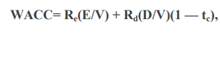

Укрупненный способ расчета

При определении прибыльности инвестиций ставку дисконтирования часто рассчитывают как среднее значение между стоимостью капитала и заемными средствами:

- Е – оценочная стоимость капитала предприятия на рынке

- D – оценочная цена заемных средств

- Re – норма доходности

- tc – налог на прибыль в процентах

В практической деятельности:

- Е = сумма всех акций предприятия × цена одной акции

- D = стоимость всех займов компании

Рассмотрим пример определения дисконтирования при укрупненном способе расчета. К примеру, предприятие планирует взять в кредит 10 000 долларов под 15%, при этом собственные вложения составляют 5 000 долларов. Альтернатива проекту – размещение денег на депозите в банке под 8%. Налог на прибыль при реализации проекта составит 18%. На основании этих данных по формуле получим результат:

WACC = 10000 / (10000 + 5000) х 15% + 50000 / (10000 + 5000) х 8% х (1 – 18%) = 10% + 5% х 0,82 = 14%

Таким образом, проект можно признать выгодным.

Виды ставок дисконтирования на видео:

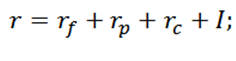

Кумулятивный способ

Данный метод используется для оценки прибыльности стартапов, которые еще не имеют собственных финансовых показателей, объектов недвижимости, капитализации компаний. С его помощью оценивается комплекс обстоятельств, препятствующий получению определенной прибыли.

При определении формулы дисконтирования с помощью данного способа во внимание принимается безрисковый доход. К нему прибавляется надбавка за инвестиционные риски.

Безрисковую ставку считают исходя из данных по доходности государственных облигаций, которые отличаются высокой ликвидностью. Плюс ко всему учитывается ежегодное обесценивание валюты.

Использование долгосрочных облигаций для расчета нормы дисконтирования в России имеет свои особенности, так как стоимость государственных ценных бумаг находится в зависимости не столько от экономических, сколько от политических факторов. По этой причине безрисковая ставка определяется по валютным долгосрочным вкладам крупнейших банков Российской Федерации и составляет примерно 8-9% годовых.

- rf – определенная безрисковая ставка

- rp – процент, учитывающий возможные риски

- rc – корректировка на возможные риски работы в конкретной стране

- I – ожидаемая инфляция

При этом часто формула имеет расширенный вид, так как в нее включают все возможные для данной компании или проекта инвестиционные риски.

Для использования кумулятивной методики расчета нужно определить все слагаемые формулы. Начинают с безрисковой ставки. Это или ставка по гособлигациям, или процент дохода банковских вкладов. За основу, как правило, берется ставка по долгосрочным банковским обязательствам. Кроме того, во внимание могут приниматься доходы от иностранных облигаций, средства, полученные по кредитам.

Второй этап – расчет процента премии за будущие риски. Среди групп рисков можно выделить:

- Риск работы в конкретной стране. Этот критерий важен, если вы хотите вложить деньги в проект в другом государстве. На такие риски влияет политическое устройство, особенности экономического развития, благоприятность климата для ведения бизнеса. Информацию о рисках анализируют и публикуют признанные международные экспертные агентства, например, Moody’s.

Риск конкуренции. Он напрямую зависит от размеров фирмы и ее продукции. Для крупных корпораций риски минимальны, так как им легче бороться с конкурентами. Небольшие фирмы могут не выдержать конкуренции, поэтому процент риска для них в расчетах будет большим.

- Риски, связанные с финансовыми показателями компании. Если в структуре капитала преобладают кредиты, то рисковая премия увеличивается.

- Риск, связанный с неэффективной системой управления компанией. Для оценки этого показателя проводится аудит управления.

К недостаткам кумулятивного метода можно отнести субъективность оценки расчетных показателей.

Выводы экономистов могут быть ошибочны. Для повышения достоверности методики эксперты предлагают использовать в расчетах финансовые показатели схожих фирм, которые работают на рынке.

Рассчитаем дисконтную ставку на основе метода кумулятивного построения. Исходные данные: среднее по размеру предприятие работает в Украине, где планирует продавать бытовую технику в нескольких областях. В структуре капитала 50% собственных средств и половина заемных. Сроки реализации проекта – 3 года.

Рассчитаем безрисковую ставку. Так как фирма планирует взять кредит в коммерческом банке, то за основу возьмем ставку по долгосрочным депозитам. В среднем она составляет 11%. Далее прибавляем проценты за риск. За размер фирмы установим 3%. Еще столько же добавим за капитал, в структуре которого половина – кредитные средства. Товарные риски – 4%, так как конкуренция на рынке высока. Добавим также по 2,5% за риски в системе управления, так как оценить их точнее сложно. Прибавляем к расчетам процент инфляции – 13%. В итоге получаем 33,5%.

Как найти безрисковую ставку описано на видео:

Примеры расчета

С дисконтированием постоянно сталкиваются не только профессиональные экономисты, но и обычные люди. Например, приобретение автомобиля является жизненной необходимостью для многих семей. Однако покупка хорошего авто – затратная статья бюджета.

Предположим, вам нужно 2500 долларов на автомобиль, который вы планируете купить через 5 лет и хотите рассчитать, какую сумму положить в банк сейчас, чтобы получить необходимую сумму к установленному сроку при ставке по депозиту в 10%. При этом депозитная ставка будет являться нормой дисконтирования. Так как за год сумма вклада увеличивается на 10%, то, чтобы узнать какой будет сумма через 4 года, нужно 2500 поделить на 10%. Получаем 2272 доллара. Для определения начальной суммы указанную операцию нужно провести еще 4 раза. В итоге получаем 1552 доллара.

У вас одолжили 20 тыс. долларов и предложили отдать их прямо сейчас или через 5 лет в сумме 30 тыс. долларов. Необходимо рассчитать самый выгодный вариант, учитывая, что банковский процент по депозиту составляет 10%. Для определения суммы через 5 лет используем формулу:

- R – процентная ставка

- n – временной отрезок

Данная задача решается еще проще, так как существуют уже готовые таблицы коэффициента приращения. FV = 20 000 × 1,6105 = 32 210. Таким образом, выгоднее сразу забрать деньги и положить их под процент в банк.

Корректировка нормы дисконта

На практике норму дисконта необходимо скорректировать, учитывая инвестиционные риски. Для корректировки к норме прибавляется процент за риск и только после этого рассчитывают эффективность инвестиций. При этом, чем больше риски вложения средств, тем большей будет премия, величина которой в каждом случае рассчитывается индивидуально.

Так, для расширения успешной компании может быть установлена надбавка за риск в 9%, для реализации нового проекта – 13%, для выведения на рынок новой продукции, требующей длительного цикла производства и реализации, – 25%.

Таким образом, норма дисконта, формула которой рассмотрена в данной статье, – действенный экономический инструмент для оценки выгодности капиталовложений. Дисконтирование помогает определить прибыль как в простых случаях, например, в депозитных вкладах, так и для сложных инвестиционных проектов со многими составляющими (основной и заемный капитал, налоговая ставка, премиальные риски).

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Источник

ежегодная инфляция съедает накопления, поэтому через несколько лет на 20 тыс. рублей можно приобрести меньше товаров и услуг

ежегодная инфляция съедает накопления, поэтому через несколько лет на 20 тыс. рублей можно приобрести меньше товаров и услуг скорость повышения цен

скорость повышения цен

Риск конкуренции. Он напрямую зависит от размеров фирмы и ее продукции. Для крупных корпораций риски минимальны, так как им легче бороться с конкурентами. Небольшие фирмы могут не выдержать конкуренции, поэтому процент риска для них в расчетах будет большим.

Риск конкуренции. Он напрямую зависит от размеров фирмы и ее продукции. Для крупных корпораций риски минимальны, так как им легче бороться с конкурентами. Небольшие фирмы могут не выдержать конкуренции, поэтому процент риска для них в расчетах будет большим.