- Как рассчитать коэффициент дисконтирования

- Понятие коэффициента дисконтирования и его значение

- Способ определения величины показателя

- Примеры вычисления потоков денег с использованием фактора дисконта

- Некоторые особенности практических расчетов фактора приведения

- Ставка дисконтирования: методы определения, формулы, примеры

- Ставка дисконтирования: суть понятия

- Коэффициент дисконтирования

- Влияние ставки дисконтирования на показатели эффективности инвестиционного проекта

- Чем опасен неправильный выбор нормы прибыли

- Что влияет на величину ставки дисконтирования?

- Методы определения ставки дисконтирования

- Формула Фишера

- Сокращенная формула Фишера

- Модель кумулятивного построения

- Средневзвешеннаястоимость капитала (WACC)

- Принципы определения показателей, входящих в формулу WACC:

- Пример расчета WAСС

- Модель CAMP

- Расчет ставки дисконтирования на базе показателей рентабельности

- Экспертная оценка

- Подходы к расчету рисковой премии

- Зависимость ставки дисконтирования от шага расчета по инвестиционному проекту

Как рассчитать коэффициент дисконтирования

Одним из важнейших критериев оценки инвестиционного проекта является коэффициент дисконтирования. Качественное бизнес-планирование предполагает обязательный учет изменения стоимости денег со временем, поэтому все будущие денежные потоки следует приводить к текущему состоянию. Остановимся подробнее на том, что такое коэффициент дисконта и как определить его величину.

Содержание статьи

Понятие коэффициента дисконтирования и его значение

В бизнес-проектировании «деньги сейчас» всегда предпочтительнее, чем «деньги потом», поскольку их можно вложить в другое дело и получить доход или разместить на банковском депозите и получать фиксированный процент. Следовательно, перед вложением инвестор должен быть уверен, что в течение жизненного цикла проекта он не только не потеряет от удешевления денег, но и сможет получить прибыль.

Интервал времени, на протяжении которого реализуется начинание и приносит прибыль участникам, устанавливается заранее. Он, как правило, определяется по нормативным срокам применения установленного оборудования, после чего технические возможности производства продукции исчерпываются. От правильного определения временных рамок начинания во многом зависит объективность вычислений.

Значение коэффициента дисконтирования используется в разных ситуациях:

- оценка эффективности экономической деятельности какой-либо фирмы;

- расчет эффективности инвестиционного проекта;

- рассмотрение альтернативных вариантов вложения средств как между разными инициативами, так и внутри одного предприятия (выбор наиболее перспективного пути развития);

- многосторонние расчеты и кредитование.

Этот показатель фактически устанавливает некий норматив издержек или поступления капитала при вложении его в другое начинание. Иными словами, коэффициент (или фактор) дает возможность определить размер процента, на который следует множить ожидаемые доходы для того, чтобы выйти на конкретную сумму применительно к сегодняшнему состоянию.

Способ определения величины показателя

Рассмотрим подробнее, как рассчитать коэффициент дисконтирования. Обычно речь идет о многошаговом расчете перспективности и экономической эффективности инвестиционного начинания, поэтому фактор дисконтирования приводит объем потока на n-м шаге к моменту приведения.

Общая формула дисконтирования потока денег имеет такой вид:

PV = FV * 1/(1+R) n

- PV – приведенная стоимость;

- FV – будущая стоимость.

В этой формуле выделяется компонент, определяющий величину фактора приведения. Собственно, формула расчета коэффициента дисконтирования выглядит так:

КД = 1/(1+R) n

- R – установленное значение нормы дисконта;

- n – количество периодов (шагов), представляющее собой число лет (месяцев) от будущего до текущего момента.

Получившийся показатель всегда имеет значение меньше единицы. Он показывает стоимость одной инвестированной денежной единицы (рубля, евро, доллара) через определенное время при соответствии условий тем, которые приняты для вычисления.

Важнейшей составной частью для расчета коэффициента является ставка дисконтирования, которую еще называют нормой дисконта. Для ее определений существует целый ряд методик, основанных на различных принципах:

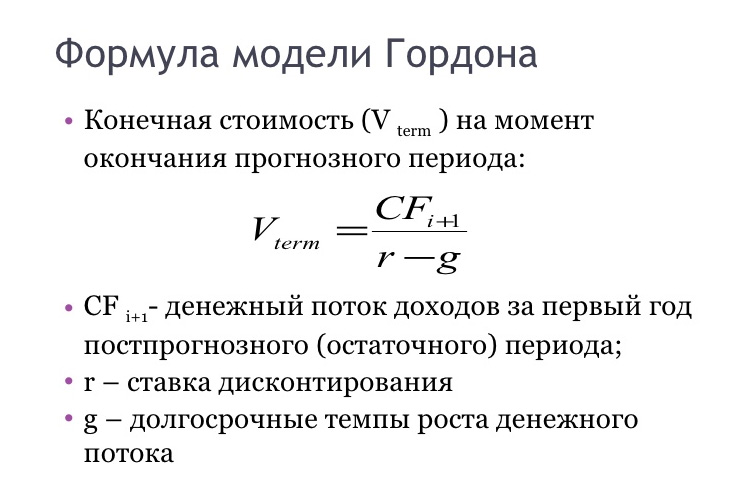

- дивидендный метод (модель Гордона);

- стоимость капитальных активов предприятия (модель CAPM и ее многочисленные модификации);

- наличие заемных и собственных средств (модель WACC);

- метод значений рентабельности капитала (ROE, ROA, ROACE, ROCE);

- метод вычисления рисковых премий (кумулятивный);

- экспертный метод, основанный на субъективных прогнозах специалистов.

Другая составляющая формулы – это жизненный цикл начинания, то есть количество рассматриваемых периодов, в течение которых проект будет генерировать денежные потоки. Чем точнее, установлены эти две вводные, тем более точным будет конечный результат.

Примеры вычисления потоков денег с использованием фактора дисконта

Рассмотрим пример расчета. Бизнесмен вкладывает в новый шестилетний проект 800 тысяч рублей. Согласно с представленным инициатором бизнес-планом, через 6 лет он сможет единоразовым платежом получить 1,5 миллиона рублей. Кумулятивным способом определена ставка дисконтирования 12%, при этом процент нормы дисконта записывается при подсчете в виде части от единицы (0,12). Теперь, используя стандартную формулу, можно посчитать величину фактора:

Kd = 1 / (1 + 0,12) 6

Kd = 1 / 1,9738

Kd = 0,5066

Мы получили коэффициент приведения в размере 0,5066. После этого по формуле дисконтирования рассчитываются показатели стоимости приведенного денежного потока:

PV = FV * 1/(1+R) n .

PV = 1500000 * 0,5066

PV = 759900

Из полученного результата можно сделать неутешительный для инвестора вывод, что при таких стартовых условиях ему не следует ожидать не только прибыли, но и даже простого возврата вложенных денег. Следовательно, от такого предложения нужно отказаться или же предложить изменить основные условия проекта, если это приемлемо (сократить срок реализации или уменьшить норму дисконта).

Предположим, что норма дисконта в нашем примере снижена до 10%. В таком случае значение коэффициента составит 0,5645, а приведенный поток денег возрастет до 846750 рублей, что сделает проект прибыльным. Аналогичная ситуация возникает и в случае сокращения срока внедрения до 5 лет при ставке 12%: фактор будет 0,5674, а поток – 851100 рублей.

Следует отметить, что для того, чтобы определить коэффициент дисконтирования, нет необходимости каждый раз погружаться в математические формулы. Для упрощения этого задания разработана и широко применяется на практике таблица коэффициентов дисконтирования. Она построена по стандартной схеме, как таблицы Пифагора или Брадиса, то есть на одной оси указаны размеры процентных ставок, на другой – временные отрезки. Для нахождения нужного показателя достаточно найти ячейку, где они пересекаются, в ней содержится величина коэффициента с точностью до десятитысячных (до четвертого знака после запятой).

Все приведенные выше значения коэффициентов, взяты из этой таблицы. Это значительно ускоряет расчеты и дает возможность без лишних усилий просчитывать альтернативные варианты развития событий.

Мы рассматривали задачу, в которой предусматривалась выплата денег одним платежом после окончания проекта. На практике, гораздо чаще встречаются ситуации, когда выплаты производятся ежегодно. Тогда для корректности расчетов необходимо находить коэффициент приведения для каждого года отдельно. К примеру, свои полтора миллиона наш инвестор получит за 6 лет жизненного цикла инициативы при норме дисконта 10% равными частями по 250 тысяч рублей в год (т.е. как аннуитет):

Применяя формулу годовых расчетов, можно находить коэффициенты отдельно по каждому периоду, а затем просуммировать их:

| CF1 | CF2 | CFN | |||

| NPV = | —— | + | —— | +. + | —— |

| (1+R) | (1+R) 2 | (1+R) 6 |

PV = 227272 + 206611 + 187828 + 170765 + 155279 + 141083 = 1088838 рублей.

Если же использовать таблицу коэффициентов аннуитетных платежей, то достаточно будет размер среднегодового платежа умножить на фактор, указанный в нужной ячейке таблицы (в данном случае это 4,3553).

PV = 250000 * 4,3553 = 1088825 рублей

Таким образом, мы видим, что показатель, найденный по формуле, практически аналогичен величине, определенной при помощи таблиц (1088838 против 1088825).

Некоторые особенности практических расчетов фактора приведения

В заключение хотелось бы остановиться еще на нескольких моментах, связанных с приведением денежных потоков, о которых спрашивают пользователи Интернета. В частности, возникает вопрос, как вычислять фактор, когда шаг задается в разных единицах, например годах и месяцах, и различаются ли формулы при таких расчетах.

При периоде дисконтирования, равном одному месяцу, коэффициент высчитывается по такой формуле:

1 / (1 + R) в степени (Месяц – 1) / 12,

- R – норма дисконта;

- Месяц – номер порядковый месяца проекта.

При годовом периоде приведения применяется такой механизм расчета:

1 / (1 + R) в степени Год – 1,

- Год – номер порядковый года жизненного цикла начинания.

Если же период считается поквартально, то для каждого месяца квартала принимается во внимание показатель, равный последнему месяцу в квартале, то есть для 1, 2 и 3 месяца берется показатель 3 месяца и т.д.

Также на форумах обсуждают ситуацию, когда контролирующие органы иногда требуют считать коэффициент приведения по формуле КД = 1/(1+R)^(n-0,5) вместо стандартной КД = 1/(1+R)^n.

Такой подход называется моделью среднегодового дисконтирования.Здесь дисконтирование проводится по состоянию на середину календарного года (или периода приведения), а не на его начало или конец.

Среднепериодическое дисконтирование применяется в случаях, когда идет постоянный равномерный приток денег (например, от работы промышленного предприятия). Хотя среди специалистов мнения о целесообразности такого метода расчета расходятся.

Коэффициент дисконта, благодаря своей гибкости широко используется экономистами и финансистами. Он показывает перспективу и потенциальную доходность отдельного проекта во временном отрезке. При этом, у этого финансового инструмента есть серьезный недостаток: он хорошо работает в государствах со стабильными рынками и налаженными рыночными механизмами. Применение его в странах, для которых характерна переходная экономическая модель, грозит существенными неточностями, поскольку адекватно просчитать многие риски для нахождения нормы дисконта в таких условиях очень трудно.

Источник

Ставка дисконтирования: методы определения, формулы, примеры

Ставка дисконтирования: суть понятия

Ставка дисконтирования необходима для дисконтирования денежных потоков. Выбор этой ставки — очень важное и ответственное дело. Ведь, если посмотреть на формулы, величина приведенных потоков оказывает непосредственное влияние на конечный результат — потенциальную эффективность проекта. А следовательно, на принятие решения относительно осуществления инвестиционной деятельности.

Ставка дисконтирования (ставка сравнения, норма дохода, норма дисконта) – это процентная ставка, которая используется для того чтобы привести стоимость будущих денежных потоков к текущему моменту времени.

Существует еще одно определение, в котором ставка дисконтирования призвана помочь инвестору сравнить текущий бизнес-проект с наименее рискованным (например, с депозитом) или просто альтернативным проектом.

Ставка дисконтирования – это требуемая инвестором норма прибыли, которая должна отражать альтернативные издержки вложения капитала в тот или иной проект.

Так при дисконтировании, так как ставка находится в знаменателе, она уменьшает приведенную сумму денежного потока. Чем больше выбрать значение ставки, тем меньший результат чистого дисконтированного дохода вы получите.

Следовательно, для получения актуальных и адекватных расчетов в ходе составления бизнес-плана необходимо максимально точно подобрать норму дисконта.

Как это сделать? Здесь на помощь приходят методы определения ставки дисконтирования проекта.

Коэффициент дисконтирования

Еще одно понятие, которое возникает, когда мы говорим о норме прибыли — это коэффициент дисконтирования.

где r — это ставка дисконтирования, t — это период, для которого рассчитывается коэффициент дисконтирования.

Зная коэффициент дисконтирования, можно записать формулу чистого дисконтированного дохода (ЧДД, NPV) в следующем виде:

Влияние ставки дисконтирования на показатели эффективности инвестиционного проекта

Рассмотрим на примере, как влияет на коэффициент дисконтирования разная величина нормы прибыли.

| Размер ставки | 1 год | 2 год | 3 год |

| ставка дисконтирования — 5% | 0,952 | 0,907 | 0,864 |

| ставка дисконтирования — 10% | 0,909 | 0,826 | 0,751 |

| ставка дисконтирования — 20% | 0,833 | 0,694 | 0,579 |

Как видно из таблицы, чем больше норма дисконта, тем меньше коэффициент дисконтирования.

Это значит, что, например, через 3 года при ставке 5% денежные потоки обесценятся, и будут составлять примерно 86,4% от текущей стоимости. Их покупательная способность сократится на 13,6%. Если же в расчетах будет использована ставка дисконтирования равная 20%, то покупательная способность сократится уже на 42,1%. Вот поэтому крайне важно правильно выбрать норму прибыли для инвестиционного анализа.

Рассмотрим на графике влияние величины ставки на показатели эффективности инвестиционного проекта.

Инвестиционный проект предполагает единовременные вложения в размере 1 млн. рублей. Горизонт расчета равен 5 лет. Денежные потоки по годам реализации проекта составили соответственно: 200 тыс. рублей, 300 тыс. рублей, 400 тыс. рублей, 500 тыс. рублей и 500 тыс. рублей. Необходимо рассчитать чистый дисконтированный доход при разных по годам ставках: 5%, 10% и 20%.

Таким образом, понятно, что чем точнее определяется текущая ставка дисконтирования денежных потоков, тем более точный результат расчетов мы получаем.

Чем опасен неправильный выбор нормы прибыли

То что ставка дисконтирования оказывает влияние на результаты расчетов, это уже рассмотрели. Но чем же так опасен неправильный выбор её размера?

Дело в том, что все показатели бизнес-плана являются прогнозными. А это значит, что чем точнее прогноз, тем точнее и полученные в результате расчетов показатели эффективности проекта.

В тоже время инвестор именно по показателям, например, чистого дисконтированного дохода и внутренней нормы доходности, принимает решение о вложении своего капитала. А данные показатели напрямую зависят от размера нормы прибыли.

А значит, если ставка дисконтирования занижена относительно реальной, то результат расчета эффективности инвестиционного проекта будет завышен. Следовательно, может возникнуть такая ситуация, когда по бизнес-плану проект приемлем (NPV>0), а по факту убыточен.

Кроме того случай, когда норма прибыли завышена, так же является потенциально опасным. Так как в этом случае могут быть отвергнуты проекты, которые в результате расчета получили отрицательный NPV. Однако по факту такие проекты, при правильно подобранной ставке, могли бы быть интересны инвестору и приносили бы ему доход.

Следовательно, очень важно правильно подобрать ставку дисконтирования. Так как и завышенное и заниженное значение негативно влияют на процесс принятия решения относительно эффективности реализации инвестиционного проекта.

Что влияет на величину ставки дисконтирования?

Как уже было сказано, ставка дисконтирования показывает, насколько стоимость денег, полученных в будущем, будет отличиться от текущей стоимости. Факторов, влияющих на этот процесс, множество. Одним из наиболее часто упоминаемых факторов является инфляция. Однако, по факту факторов гораздо больше.

К этим факторам можно отнести и вероятность возникновения какой-либо форс-мажорной ситуации, и, например, стоимость капитала, используемого при финансировании проекта.

Методы определения ставки дисконтирования

Так как же определить размер ставки дисконтирования? Для этого существует множество способов. Формулы расчета включают в себя разные составляющие ставки дисконтирования.

Рассмотрим наиболее часто применяемые методы расчета.

Формула Фишера

Этот метод носит название эффект Фишера. Он связывает номинальную процентную ставку с реальной процентной ставкой с темпом инфляции.

r_m — реальная процентная ставка; i — уровень инфляции.

При определении минимальной реальной доходности (реальной процентной ставки) за основу можно взять:

- ставку рефинансирования;

- среднюю ставку по депозитам Сбербанка РФ;

- ставку доходности государственных ценных бумаг (ОФЗ — облигаций федерального займа).

Текущий уровень инфляции можно узнать на сайте Центрального банка РФ.

Таким образом, в связи с тем при расчете нормы используется реальная процентная ставка, то NPV=0 не означает, что проект убыточен. Из этого следует, что данный инвестиционный проект принесет доход, который инвестор смог бы получить, разместив денежные средства, например, на депозите.

Сокращенная формула Фишера

После некоторых преобразований формула Фишера может быть упрощена до следующего вида:

Модель кумулятивного построения

Модель кумулятивного построения в отличие от модели Фишера учитывает еще и все виды риска.

В общем виде ставка дисконтирования будет равна:

Ставка дисконтирования = Безрисковая ставка + инфляция +

Или эту формулу можно преобразовать следующим видом:

где R — это суммарный риск по проекту.

Таким образом, данная формула по своей сути — это формула Фишера с учетом риска.

Следовательно, ее можно записать еще в одном виде:

О том, как определить процент риска по проекту, читайте дальше.

Средневзвешенная стоимость капитала (WACC)

Еще одним методом определения нормы прибыли (ставки дисконтирования) является метод, основанный на расчете средней стоимости капитала, используемого для финансирования проекта.

В связи с тем, что инвестиционные ресурсы могут быть разные, например, собственные, заемные или привлеченные. И плата за каждый из видов может быть совершенно разная. Например, если компания привлекла средства за счет размещения облигационного займа — это размер купона. Если взяли кредит в банке — это процент по кредиту и т.д. Возникает необходимость определения средневзвешенной стоимости капитала (WACC).

Средневзвешенная стоимость капитала (англ. WACC, Weighted Average Cost of Capital) применяется для оценки доходности капитала компании, а также эффективности инвестиционного проекта.

где Pi — стоимость i-го источника финансирования, di — доля i-го источника финансирования в общем объеме финансирования, n — количество привлеченных источников.

где Re — ставка доходности собственного (акционерного) капитала, E – рыночная стоимость собственного капитала (акционерного капитала), D – рыночная стоимость заемного капитала, K – объем краткосрочной кредиторской задолженности, B – валюта баланса, Rd – стоимость заемного капитала, t – ставка налога на прибыль, Rk – стоимость использования кредиторской задолженности.

при этом

Принципы определения показателей, входящих в формулу WACC:

- ставка доходности собственного капитала (Re) может быть рассчитана как рентабельность собственного капитала;

- рыночная стоимость собственного капитала (E) можно определить, как произведение общего количества обыкновенных акций компании и цены одной акции.

- рыночная стоимость заемного капитала (D) часто определяется по бухгалтерской отчетности как сумма займов компании;

- объем краткосрочной кредиторской задолженности (K). Здесь учитывается задолженность перед поставщиками и подрядчиками, перед персоналом организации, внебюджетными фондами, по налогам и сборам, задолженность перед прочими кредиторами.

- ставка доходности заемного капитала или как ее еще называют затраты на привлечение заемного капитала ( Rd)может быть приравнена, например, процентам по банковским кредитам. При этом стоимость заемного капитала корректируется с учетом ставки налога на прибыль (t). Смысл корректировки заключается в том, что проценты по обслуживанию кредитов и займов относятся на себестоимость продукции, уменьшая налоговую базу по налогу на прибыль.

- стоимость использования краткосрочной кредиторской задолженности (Rk) чаще всего равна нулю. Однако в случае платности товарного кредита, оплаты пени и штрафов за просрочку платежа необходим учет данных платежей за отчетный период по отношению к средней величине кредиторской задолженности за отчетный период.

Пример расчета WAСС

Рассмотрим на примере средневзвешенную стоимость капитала, привлеченного в инвестиционный проект. Если инвестиционный проект финансируется на 60% за счет собственного капитала, а, соответственно на 40% — за счет заёмного капитала. Стоимость привлечения собственного капитала составляет 8%, заемного — 12%. Налог на прибыль — 20%.

Следовательно, средневзвешенная стоимость капитала данного бизнес-проекта (WACC) составляет 8,64%.

Модель CAMP

CAPM (Capital Asset Pricing Model) — модель оценки капитальных активов.

Модель CAMP, входящая в состав современной портфельной теории, первоначально разрабатывалась Г. Марковицем и была доработана его учеником У.Шарпом еще в 70-е годы XX века. Главная цель данной модели — оценка будущей доходности акций/капитала компаний.

Модель CAPM отражает будущую доходность, как доходность по безрисковому активу и премией за риск. В результате, если ожидаемая доходность акции будет ниже, чем требуемая доходность инвесторы откажутся от вложения в данный актив.

Данная модель также учитывает рыночный риск. А следовательно, формула расчета ставки дисконтирования по модели CAPM может быть представлена в следующем виде:

где ri – ожидаемая доходность акции (ставка дисконтирования);

rf – доходность по безрисковому активу (например, депозиты или государственные облигации);

rm – рыночная доходность, которая может быть взята как средняя доходность по индексу (ММВБ, РТС – для России, S&P500 – для США);

Bi – коэффициент бета. Отражает рискованность вложения по отношению к рынку, и показывает чувствительность изменения доходности акции к изменению доходности рынка.

Марковиц и его последователи считали, что в целом отклонение доходности каждой конкретной акции в долгосрочном периоде стремится к средней доходности по рынку. Однако в краткосрочном периоде одни акции более волатильны, другие — менее.

Именно для отражения степени волатильности того или иного финансового инструмента и был введен «коэффициент бета».

Критерии «коэффициента бета»:

- β = 1 – доходность такой бумаги соответствует доходности рынка (фондового индекса);

- β > 1 – доходность (а также изменчивость) таких бумаг очень чувствительна к изменению рынка. Вложение в такие активы является рискованным;

- 0 R – рисковая премия, включающая все типы рисков, оказывающих влияние на доходность.

Расчет ставки дисконтирования на базе показателей рентабельности

Еще одним вариантом определения нормы прибыли может стать вариант, когда ставка приравнивается к какому-нибудь показателю эффективности.

Например, в качестве базового показателя могут быть использованы рентабельность собственного капитала (ROE, Return On Equity) или, например, рентабельность активов (ROA, Return On Assets), а также средняя рентабельность по отрасли.

Данный подход чаще всего применяется для оценки новых инвестиционных проектов в рамках уже существующего бизнеса. При этом за ставку доходности принимается, например, рентабельность текущего бизнеса.

В этом случае, NPV=0 будет означать, что новый проект имеет такую же доходность, как и существующий. Если же чистый дисконтированный доход меньше нуля, это еще не значит, что проект убыточный, просто его рентабельность ниже, чем эффективность уже существующего проекта.

Экспертная оценка

Еще один метод определения ставки дисконтирования базируется на экспертной оценке. То есть в этом случае величину нормы прибыли определяют отобранные эксперты.

Данный метод, зачастую, является очень неточным. Здесь в большой степени адекватность ставки зависит от профессионализма эксперта.

Подходы к расчету рисковой премии

Многие методы определения ставки дисконтирования включают в себя вероятность недополучения запланированных денежных потов в результате возникновения форс-мажорной ситуации.

На размер рисковой премии влияет множество факторов.

Среди них можно выделить:

- вид инвестиционных вложений;

- размер компании и её место на рынке;

- платежеспособность организации и степень ликвидности ее активов;

- отраслевую принадлежность и риски, свойственные этой отрасли;

- инфляцию;

- колебания курса валюты;

- и многое другое.

Однако существуют стандартные подходы для определения риска. Эти подходы связывают величину риска и тип инвестиционных вложений.

- подход, изложенный в «Положение об оценке эффективности инвестиционных проектов при размещении на конкурсной основе централизованных инвестиционных ресурсов бюджета развития Российской Федерации».

- методика компании «Альт-Инвест».

Величина риска согласно методики, изложенной в «Положении об оценке эффективности инвестиционных проектов при размещении на конкурсной основе централизованных инвестиционных ресурсов бюджета развития Российской Федерации»

Величина риска Пример проекта Премия за риск, % низкий вложения при интенсификации на базе освоенной техники 3–5 средний увеличение объема продаж существующей продукции 8–10 высокий производство и продвижение на рынок нового продукта 13–15 очень высокий вложения в исследования и инновации 18–20 Величина риска согласно методики компании «Альт-Инвест»

Характеристика источника риска проекта Премия за риск, % WACC + премия за риск, % проект, поддерживающий производство 0 18 расширение производства 3 21 выход на новые рынки 6 24 смежные области бизнеса (новый продукт) 9 27 новые отрасли 12 30 Зависимость ставки дисконтирования от шага расчета по инвестиционному проекту

Таким образом, существует множество подходов к определению ставки дисконтирования.

Однако необходимо понимать, что данная ставка должна соответствовать шагу расчета по проекту. Это значит, что если шаг расчета — месяц, то годовая ставка должна быть приведена к месячной. Это можно сделать, разделив годовую ставку на 12 месяцев.

Аналогичным образом можно привести годовую норму прибыли к, например, квартальной.

Источник