Кейнсианская концепция спроса на инвестиции

В основе кейнсианской теории спроса на инвестиции лежит введенное

Дж. М. Кейнсом понятие «ПРЕДЕЛЬНОЙ ЭФФЕКТИВНОСТИ КАПИТАЛА». Она называется предельной потому, что речь идет о капитале, который добавляется к уже имеющемуся.

Решая вопрос о целесообразности инвестирования, предприниматели сопоставляют ожидаемый поток чистого дохода от инвестиционных проектов с инвестиционными затратами. Сложность состоит в оценке временного аспекта, так как основные затраты осуществляются, как правило, в первые годы, а доходы от них распределяются на последующие годы. Поэтому вкладывая средства в инвестиционные проекты, предпринимателю необходимо учесть потенциальный процент на вложенные средства и степень риска.

Предприниматели оценивают поток чистого дохода от инвестиционных проектов с помощью дисконтирования. Возможность получения некоторой суммы через t лет можно определить, разделив эту сумму на (1 + R) t , где R — дисконтная ставка.

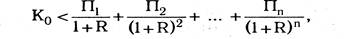

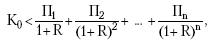

Инвестиционный проект будет экономически целесообразен, если:

где Ко — требуемые вложения в инвестиционный проект; П1, П2, . Пn — потоки чистых доходов от проекта в момент времени 1, 2. n; R — норма дисконта.

То значение нормы дисконта, которое превращает данное неравенство в равенство, называется предельной эффективностью капитала (R*). Инвестиционный спрос связан с отбором инвестиционных проектов по критерию доходности. Инвесторы, выбирая между инвестиционными проектами, остановятся на тех проектах, у которых R* самая высокая.

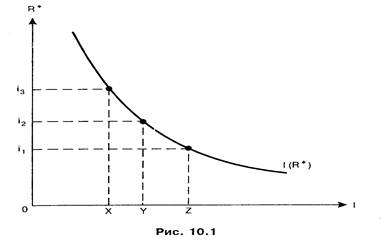

R* падает с увеличением роста объема инвестиций, поскольку по мере роста инвестиций падает их ожидаемая доходность. Это происходит потому, что сначала инвестируются наиболее перспективные и прибыльные проекты, а дальнейшее инвестирование является менее производительным. Этот процесс изображен на рис. 10.1.

Предприниматели учитывают не только доходность капиталовложений, но и степень риска каждого из них. Инвестиционные расходы следует увеличивать только в том случае, если норма прибыли больше процента от сбережений. Ставка процента — явление не только денежное, но и психологическое, это важнейший фактор, воздействующий на побуждения инвесторов; она представляет собой вознаграждение за отказ от хранения богатства в денежной форме. Поскольку самым надежным вариантом капиталовложений является покупка государственных облигаций, ставка процента по ним рассматривается в качестве нижнего предела R*.

Инвестиции будут осуществляться в том случае, если R* > i.

Из рис. 10.1 видно, что при ставке i3 целесообразны вложения в объеме ОХ, при ставке процента i2 — в размере ОY, а при ставке i1 — инвестиционные расходы увеличатся до OZ. Объём инвестиционного спроса будет тем выше, чем меньше текущая ставка процента.

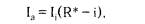

Следовательно, инвестиционный спрос можно представить как убывающую функцию от ставки процента:

где Ii — предельная склонность к инвестированию.

Предельная склонность к инвестированию (Ii) показывает, на сколько единиц увеличатся инвестиции в случае снижения ставки процента на один пункт. Если i уменьшается, то увеличивается предельная склонность к инвестированию.

Среди зарубежных экономистов нет единства во взглядах по поводу чувствительности инвестиций по отношению к изменениям процентной ставки. Кейнс и его последователи считают, что объем инвестиций зависит в, большей степени от R*, чем от ставки процента.

Предельная эффективность капитала — это категория экономического прогнозирования ех ante, поскольку за основу расчета берется не фактическая, а ожидаемая доходность инвестиционных проектов, через R*. «Предполагаемoe будущее влияет на настоящее»; это не оценочный показатель, не конкретная ставка процента; это внутренняя норма доходности.

На значение R* влияют субъективные факторы: пессимизм и оптимизм инвесторов.

Неоклассическая теория спроса на инвестиции.

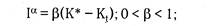

Согласно концепции неоклассиков, предприниматели осуществляют инвестирование с целью достижения оптимального размера капитала. Поэтому функцию инвестиционного спроса можно представить:

где I a — объем автономных инвестиций на период t; Kt — фактический объем капитала; К* — оптимальный объем капитала; (b — коэффициент, характеризующий меру приближения существующего капитала к оптимальному за период t.

Нам важно ваше мнение! Был ли полезен опубликованный материал? Да | Нет

Источник

Кейнсианская концепция спроса на инвестиции

В основе кейнсианской теории спроса на инвестиции лежит введенное Дж. М. Кейнсом понятие «предельной эффективности капитала». Она называется предельной потому, что речь идет о капитале, который добавляется к уже имеющемуся.

Решая вопрос о целесообразности инвестирования, предприниматели сопоставляют ожидаемый поток чистого дохода от инвестиционных проектов с инвестиционными затратами. Сложность состоит в оценке временного аспекта, так как основные затраты осуществляются, как правило, в первые годы, а доходы от них распределяются на последующие годы. Вкладывая средства в инвестиционные проекты, предпринимателю необходимо учесть потенциальный процент на вложенные средства и степень риска.

Предприниматели оценивают поток чистого дохода от инвестиционных проектов с помощью дисконтирования. Возможность получения некоторой суммы через t лет можно определить, разделив эту сумму на (1 + R)n, где R — дисконтная ставка. Инвестиционный проект будет экономически целесообразным, если:

где K0 — требуемые вложения в инвестиционный проект; П1, П2, . Пп — потоки чистых доходов от проекта в момент времени 1, 2, . п; R — норма дисконта.

То значение нормы дисконта, которое превращает данное неравенство в равенство, называется предельной эффективностью капитала (R*). Инвестиционный спрос связан с отбором инвестиционных проектов по критерию доходности. Инвесторы, выбирая между инвестиционными проектами, остановятся на тех проектах, у которых R* самая высокая.

R* падает с увеличением роста объема инвестиций, поскольку по мере роста инвестиций падает их ожидаемая доходность. Это происходит потому, что сначала инвестируются наиболее перспективные и прибыльные проекты, а дальнейшее инвестирование является менее производительным.

Предприниматели учитывают не только доходность капиталовложений, но и степень риска каждого из них. Инвестиционные расходы следует увеличивать только в том случае, если норма прибыли больше процента от сбережений. Ставка процента — явление не только денежное, но и психологическое, это важнейший фактор, воздействующий на побуждения инвесторов; она представляет собой вознаграждение за отказ от хранения богатства в денежной форме. Поскольку самым надежным вариантом капиталовложений является покупка государственных облигаций, ставка процента по ним рассматривается в качестве нижнего предела R*.

Инвестиции будут осуществлять в том случае, если R* > i.

Из рис. 24.8 видно, что при ставке процента i3 целесообразны вложения в объеме 0Х, при ставке процента i2 — в размере 0Y, а при ставке процента i — инвестиционные расходы увеличатся до 0Z.

Рис. 24.8. Определение целесообразности инвестиционных проектов

Объем инвестиционного спроса будет тем выше, чем меньше текущая ставка процента. Следовательно, инвестиционный спрос можно представить как убывающую функцию от ставки процента:

где Ii — предельная склонность к инвестированию.

Предельная склонность к инвестированию (Ii) показывает, на сколько единиц увеличатся инвестиции в случае снижения ставки процента на один пункт. Если ίΊ, то увеличится предельная склонность к инвестированию.

Среди зарубежных экономистов нет единства во взглядах по поводу чувствительности инвестиций по отношению к изменениям процентной ставки. Кейнс и его последователи считают, что объем инвестиций зависит в большей степени от R*, чем от ставки процента.

Предельная эффективность капитала — это категория экономического прогнозирования ex ante, поскольку за основу расчета берется не фактическая, а ожидаемая доходность инвестиционных проектов, через R*. «Предполагаемое будущее

влияет на настоящее»; это не оценочный показатель, не конкретная ставка процента, это внутренняя норма доходности.

На значение R* влияют субъективные факторы: пессимизм и оптимизм инвесторов.

Источник

Кейнсианская концепция спроса на инвестиции.

В кейнсианской теории инвестиции и сбережения определяются различными факторами (инвестиции — функция процента, а сбережения — функция дохода), поэтому никакие изменения процентной ставки не в состоянии уравновесить инвестиции и сбережения и обеспечить полную занятость. На рис. 1 линия инвестиций горизонтальная прямая, так как инвестиции не зависят от уровня текущего дохода (автономны относительно дохода). Линия сбережений строится в зависимости от дохода и имеет положительный наклон. Равновесие между инвестициями и сбережениями установится в той точке, где их графики пересекаются. Сбережения могут оказаться как больше, так и меньше инвестиций. К примеру, если сбережения будут больше, то часть продукции перестанет находить сбыт, производство и занятость начнут сокращаться и равновесие восстановиться. В кейнсианской модели равенство инвестиций и сбережений возможно и при неполной занятости (на графике Употен находится правее Уравн).

Рис.1. Кейнсианский механизм взаимодействия инвестиций и сбережений Рис.1. Кейнсианский механизм взаимодействия инвестиций и сбережений | Кейнс утверждал, что для сохранения равенства инвестиций и сбережений и обеспечения полной занятости необходимо вмешательство государства. А так как сбережения у Кейнса во многом определяются психологическими факторами, то для установления равновесия государство должно воздействовать на инвестиции. |

Например, снижая ставку процента, государство может вызвать рост инвестиций. При этом на графике (рис. 1.) линия I1I1 сместится вверх и займет положение I2I2. Объем производства приблизится к потенциальному, безработица уменьшится. Рост ставки процента приведет к обратному результату: инвестиции уменьшатся, а объем производства и занятость сократятся. Более того, Кейнс доказал, что изменение инвестиций вызовет в несколько раз большие изменения объема национального производства, чем первоначальное изменение инвестиций (эффект мультипликатора).

В основе кейнсианской теории спроса на инвестиции лежит введенное Дж. М. Кейнсом понятие «предельной эффективности капитала». Решая вопрос о целесообразности инвестирования, предприниматели сопоставляют ожидаемый поток чистого дохода от инвестиционных проектов с инвестиционными затратами. Сложность состоит в оценке временного аспекта, так как основные затраты осуществляются, как правило, в первые годы, а доходы от них распределяются на последующие годы. Поэтому, вкладывая средства в инвестиционные проекты, предпринимателю необходимо учесть потенциальный процент на вложенные средства и степень риска.

Предприниматели оценивают поток чистого дохода от инвестиционных проектов с помощью дисконтирования.Возможность получения некоторой суммы через t лет можно определить, разделив эту сумму на (1 + R) t , где R – дисконтная ставка.

Инвестиционный проект будет экономически целесообразен, если:

где K0 – требуемые вложения в инвестиционный проект; П1, П2, Пn – потоки чистых доходов от проекта в момент времени 1, 2,…, n ; R – норма дисконта.

То значение нормы дисконта, которое превращает данное неравенство в равенство, называется предельной эффективностью капитала (R*). Инвестиционный спрос связан с отбором инвестиционных проектов по критерию доходности. Инвесторы, выбирая между инвестиционными проектами, остановятся на тех проектах, у которых предельная эффективность капитала самая высокая.

Предельная эффективность капитала падает с увеличением роста объема инвестиций, поскольку по мере роста инвестиций падает их ожидаемая доходность.Это происходит потому, что сначала инвестируются наиболее перспективные и прибыльные проекты, а дальнейшее инвестирование является менее производительным.

Предприниматели учитывают не только доходность капиталовложений, но и степень рискакаждого из них. Инвестиционные расходы следует увеличивать только в том случае, если норма прибыли больше процента от сбережений. Ставка процента – явление не только денежное, но и психологическое, это важнейший фактор, воздействующий на побуждения инвесторов; она представляет собой вознаграждение за отказ от хранения богатства в денежной форме. Поскольку самым надежным вариантом капиталовложений является покупка государственных облигаций, ставка процента по ним рассматривается в качестве нижнего предела R*.

Инвестиции будут осуществляться в том случае, если R* > i.

Объем инвестиционного спроса будет тем выше, чем меньше текущая ставка процента. Следовательно, инвестиционный спрос можно представить как убывающую функцию от ставки процента:

где Ii – предельная склонность к инвестированию.

Предельная склонность к инвестированию (Ii) показывает, на сколько единиц увеличиваются инвестиции в случае снижения ставки процента на один пункт.

Источник

Кейнсианская концепция спроса на инвестиции

В основе кейнсианской теории спроса на инвестиции лежит введенное Дж. М. Кейнсом понятие «предельной эффективности капитала».

Она называется предельной потому, что речь идет о капитале, который добавляется к уже имеющемуся.

Решая вопрос о целесообразности инвестирования, предприниматели сопоставляют ожидаемый поток чистого дохода от инвестиционных проектов с инвестиционными затратами.

Предприниматели оценивают поток чистого дохода от инвестиционных проектов с помощью дисконтирования. Возможность получения некоторой суммы через I лет можно определить, разделив эту сумму на (1 + Я)», где Я — дисконтная ставка. Инвестиционный проект будет экономически целесообразным, если

где К0 — требуемые вложения в инвестиционный проект; П, П2,Пп — потоки чистых доходов от проекта в момент времени 1, 2, п; Я — норма дисконта.

То значение нормы дисконта, которое превращает данное неравенство в равенство, называется предельной эффективностью капитала (Я*). Инвестиционный спрос связан с отбором инвестиционных про

3.3. Спрос на инвестиционные блага. Кейнсианская и неоклассическая концепции. 45

ектов по критерию доходности. Инвесторы, выбирая между инвестиционными проектами, остановятся на тех проектах, у которых Я* самая высокая.

Я* падает с увеличением роста объема инвестиций, поскольку по мере роста инвестиций падает их ожидаемая доходность. Это происходит потому, что сначала инвестируются наиболее перспективные и прибыльные проекты, а дальнейшее инвестирование является менее производительным.

Предприниматели учитывают не только доходность капиталовложений, но и степень риска каждого из них. Инвестиционные расходы следует увеличивать только в том случае, если норма прибыли больше процента от сбережений. Ставка процента — явление не только денежное, но и психологическое, это важнейший фактор, воздействующий на побуждения инвесторов; она представляет собой вознаграждение за отказ от хранения богатства в денежной форме. Поскольку самым надежным вариантом капиталовложений является покупка государственных облигаций, ставка процента по ним рассматривается в качестве нижнего предела Я*.

Инвестиции будут осуществлять в том случае, если Я* > і.

Из рис. 3.8 видно, что при ставке процента і целесообразны вложения в объеме 0Х, при ставке процента і2 — в размере 0У, а при ставке процента і — инвестиционные расходы увеличатся до 02.

Объем инвестиционного спроса будет тем выше, чем меньше текущая ставка процента. Следовательно, инвестиционный спрос можно представить как убывающую функцию от ставки процента:

Глава 3. Рынок товаров и услуг

где I — предельная склонность к инвестированию.

Предельная склонность к инвестированию (I) показывает, на сколько единиц увеличатся инвестиции в случае снижения ставки процента на один пункт. Если i\>, то увеличится предельная склонность к инвестированию.

Среди зарубежных экономистов нет единства во взглядах по поводу чувствительности инвестиций по отношению к изменениям процентной ставки. Кейнс и его последователи считают, что объем инвестиций зависит в большей степени от R*, чем от ставки процента.

Предельная эффективность капитала — это категория экономического прогнозирования ex ante, поскольку за основу расчета берется не фактическая, а ожидаемая доходность инвестиционных проектов, через R*. «Предполагаемое будущее влияет на настоящее»; это не оценочный показатель, не конкретная ставка процента; это внутренняя норма доходности.

На значение R* влияют субъективные факторы: пессимизм и оптимизм инвесторов.

Неоклассическая теория спроса на инвестиции

Согласно концепции неоклассиков, предприниматели осуществляют инвестирование с целью достижения оптимального размера капитала.

Источник