Как рассчитать доходность сделок по акциям, калькулятор расчета

Большинству людей такие понятия, как акции, облигации, дивиденды, биржевые торги, кажутся слишком сложными и запутанными, хотя на самом деле это не совсем так. Ценные бумаги, в том числе акции, это хороший способ получения дополнительного дохода. И воспользоваться им не так трудно, как кажется на первый взгляд. Рассчитать доходность сделок по акциям поможет наш онлайн калькулятор.

В результате вы получите

- сумму, которую необходимо потратить на приобретение акций,

- сумму, которые вы можете получить от продажи бумаг,

- доходность,

- размер НДФЛ,

- чистую прибыль.

Что такое акции и как они работают

Акции — это одна из разновидностей ценных бумаг, выпускаемых предприятиями с конкретной организационно-правовой формой — акционерное общество. Их называют эмитентами. Тот, кто приобретает акции (это может быть как физическое, так и юридическое лицо), становится совладельцем предприятия. Он получает возможность участвовать в управлении организацией-эмитентом и делить ее прибыль.

Компании выпускают акции для того, чтобы получить от инвесторов деньги на развитие. Таким образом, сделки по ценным бумагам выгодны обеим сторонам. Они могут быть стандартными, либо привилегированными.

- Обычные не гарантируют инвесторам получение доходов. Их владелец может участвовать в собрании акционеров, а выплата дивидендов производится при наличии у компании свободных средств.

- Привилегированные не дают владельцам права на участие в принятии управленческих решений, но гарантируют получение дивидендов — части прибыли компании.

Причем выплаты по таким акциям производят в первую очередь. Если происходит ликвидация фирмы, акционер вправе претендовать на часть ее имущества. Граждане, покупающие акции, редко стремятся к участию в управлении делами эмитента. Для них важна доходность. Они вкладывают свои финансы в предприятия для получения пассивного дохода.

Заработать на акциях можно одним из следующих способов:

- Получить дивиденды. Если компания в течение года сработала в плюс, по решению общего собрания акционеров прибыль может быть распределена между держателями ценных бумаг.

Обратите внимание, что это всего лишь право эмитента, а не его обязанность. Если прибыли нет, либо собрание акционеров решило не выплачивать дивиденды, инвесторы не получат ничего.

- Продать акции в случае их подорожания. Прибыль здесь получают за счет разницы цены купли/продажи.

Однако такой способ получения дохода, как правило, сопряжен с дополнительными затратами. В них входят расходы на услуги брокера, НДФЛ и др.

Может случиться, что цена на акции упадет. Тогда и вовсе можно уйти в минус.На рынке ценных бумаг риск для инвестора существует всегда. Тем не менее, акции выступают весьма удобным финансовым инструментом.

Почему стоит инвестировать в акции

На первый взгляд, гораздо проще открыть банковский вклад и по истечении оговоренного срока получить фиксированный процент, нежели отслеживать разные биржевые показатели. С одной стороны, так и есть. Однако операции по акциям обладают рядом преимуществ по сравнению с вкладами:

Вклады, по которым банки выплачивают более-менее хороший процент, всегда являются срочными. То есть, получить назад свои средства до срока, указанного в договоре, не получится. А вот акции можно купить и продать в любое время.

Деньги вкладчиков в банках застрахованы, но только до определенной величины — 1,4 млн. руб. Эта сумма предусмотрена на законодательном уровне.

Все, что превышает этот лимит, при банкротстве финансовой организации или утрате лицензии не подлежит возмещению.

То есть вкладчик просто теряет свои средства. Акции даже в случае снижения стоимости можно продать и компенсировать потраченное. Это говорит об их высокой рентабельности.

По прибыльности акции намного выгоднее вклада, даже несмотря на то, что с полученных дивидендов закон обязывает платить НДФЛ в размере 13%.

Их владельцы имеют больше инструментов для увеличения своей прибыли. Ведь она складывается не только из суммы полученных дивидендов, но из колебания курсов ценных бумаг на бирже.

Доходность сделок по акциям

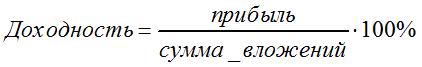

Прибыль — основной показатель в любом инвестировании, поскольку помогает определить выгоду целевого вложения денежных средств. Доходность представляет собой относительную величину. Она выражается в процентах, что отличает ее от дохода — величины абсолютной.

Самая общая формула расчета доходности выглядит следующим образом:

Однако данный показатель бывает нескольких видов, и каждый имеет собственный расчет. Вот основные из них:

- Дивидендная. Представляет собой частность дивидендов и цены одной акции. Например, если акционер получил с одной бумаги доход в 20 руб., а купил ее за 120, то рассчитываемый показатель составит 16,67%.

- Рыночная. Это отношение разности продажной и покупной стоимости акции к цене продажи, выраженное в %. Позволяет оценить прибыль владельца бумаги при ее реализации по рыночной цене.

Так, продавая по 200 руб. акцию, купленную за 160, можно получить значение данного показателя в 20%.Ни одна, ни другая формула не имеют привязки ко времени, а между тем срок, в течение которого приобретались акции, обязательно нужно учитывать. Именно по такому алгоритму рассчитывает доходность сделок по акциям наш калькулятор. Инвестировать можно не один раз, а также вкладывать в это различные суммы. С учетом временного показателя формула для расчета выглядит так:

С прибылью все понятно: это либо полученные дивиденды, либо средства от продажи ценных бумаг. А вот о таком показателе, как сумма вложений, следует поговорить отдельно.

Прежде всего, сюда включается подоходный налог. Он установлен законодательством нашей страны и составляет 13% для граждан РФ и 30% — для иностранцев. Выплачивается физическими лицами как с дивидендов, так и с суммы, полученной от продажи бумаг.

Затраты при инвестировании в акции складываются не только из налогов. Сюда входят расходы на брокерские услуги. Их размер может быть разным, это зависит от выбранного тарифа, но составляющие, как правило, одни и те же:

- Комиссия за выход на биржевой рынок. Представляет собой % от общей суммы совершенных операций. Уплачивается каждый день либо в конце месяца, если имели место сделки. Если таковых нет, отсутствует и комиссионная плата.

- Плата за обслуживание брокером клиентского счета. Является фиксированной и не зависит от оборота на бирже.

- Плата за хранение брокером клиентских акций и обработку операций. Может быть ежедневной, месячной или годовой.

- Биржевая комиссия за сделку составляет 0,01% от ее стоимости, но не меньше 3 коп.

- Комиссия при зачислении средств на брокерский счет либо выводе с него (0,2-1,5% от суммы).

В настоящее время инвесторам нет необходимости заниматься сложными математическими вычислениями. В интернете без труда можно найти удобный калькулятор расчета и, подставив в него необходимые значения, сразу же получить результат.

Где купить акции, ТОП 3 популярных способа

Чтобы вложить средства в ценные бумаги, используют различные способы. Основных и наиболее удобных следует выделить три:

- Биржа. Этот инструмент является аналогом обычного рынка. На нем много участников, в том числе из различных государств, а также есть различные способы для приобретения продукта. Разница заключается в том, что операции ведутся с помощью интернет-ресурсов и с посредством организации-брокера. Такой посредник должен иметь хорошую репутацию.

Важно помнить, что для приобретения акций на бирже, требуется иметь определенные знания и опыт. В противном случае финансовые вложения не принесут ожидаемой прибыли или вы их потеряете.

- Компания-эмитент. Люба организация, которая проводит выпуск ценных бумаг, имеет право самостоятельно, без посредников продавать их инвесторам. Но в этом случае единственным способом получения дохода становятся дивиденды, ибо цена таких акций не меняется с течением времени.

- Банк. Пусть это и не входит в основные обязанности финансово-кредитных учреждений, но такой возможности их никто не лишал. Чаще всего, банки продают собственные акции, но могут также выступать в роли посредников для других предприятий.

Тем, кто приобретает ценные бумаги впервые, рекомендуется остановиться на первом способе. Попытка сэкономить на оплате комиссий брокера может сыграть плохую службу без соответствующих знаний и навыков можно просто потерять деньги. А вот приобретать акции у частных лиц и вовсе не следует. В первую очередь — это нарушение закона. Кроме того, бумаги могут оказаться поддельными либо выпущенными несуществующими эмитентами.

Какие российские компании обеспечат в 2020 году высокую дивидендную доходность вы узнаете из видео.

Калькулятор автокредита: рассчитать процент переплаты

Особенности ипотечного кредита: что нужно знать перед оформлением

Калькулятор неустойки по ДДУ, взыскание с застройщика, как рассчитать сумму претензии

Калькулятор расхода топлива, как рассчитать стоимость поездки

Калькулятор потребительского кредита, особенности получения и погашения

Как рассчитать расход краски для стен и потолка?

Источник

Онлайн калькулятор трейдера

Как использовать калькулятор

Пример расчётов

Словарь терминов

Торговый калькулятор также показывает свободную маржу на счёте после закрытия сделки и уровень маржи.

Свободная маржа — это разница между средствами счёта и залогом под открытую позицию. Например, если на счёте 120 000 рублей открыта позиция с положительным финансовым результатом 3 000 рублей, а залог (margin) составляет 70 000 рублей, то свободная маржа будет равна:

120 000+3 000-70 000=53 000.

Эти средства доступны для открытия новых сделок.

Если одна или несколько позиций на счёте приносят убыток, средства (equity) могут стать меньше залога. В таком случае свободная маржа будет отрицательной

Уровень маржи — это соотношение средств на счёте и залога под позицию, выраженное в процентах в процентах. Например, если в залог (margin) составляет 40 000 рублей, а средств на счёте 200 000 рублей, то уровень маржи будет равен:

200 000/40 000*100=500%.

Умножение на 100 требуется, чтобы перевести результат в проценты. Иными словами, уровень маржи 500% означает, что под залогом находится в пять раз меньше средств, чем есть на счёте.

ООО «Альфа-Форекс» имеет лицензию профессионального участника рынка ценных бумаг № 045-14070-020000 от 20.12.2018 на осуществление деятельности форекс-дилера, выданную Банком России.

Внесено в реестр лицензированных форекс-дилеров в разделе профессиональных участников рынка ценных бумаг на официальном сайте Центрального банка Российской Федерации.

Является членом СРО АФД «Ассоциация форекс-дилеров», свидетельство от 24.12.2018, номер форекс-дилера в реестре членов СРО — 009, Протокол № 30 от 24.12.2018.

Уведомление о рисках: для начала работы с ООО «Альфа-Форекс» вам необходимо ознакомиться с рисками, связанными с заключением, исполнением и прекращением обязательств по рамочному договору и отдельным договорам. Тем самым компания будет убеждена, что вы осознаете все риски, с которыми сопряжена торговля с использованием кредитного плеча.

Предлагаемые к заключению договоры или финансовые инструменты являются высокорискованными и могут привести к потере внесённых денежных средств в полном объёме. До совершения сделок следует ознакомиться с рисками, с которыми они связаны.

Порядок, сроки и условия осуществления компенсационных выплат (в случае банкротства / несостоятельности Общества) устанавливаются требованиями статей 50.1 и 50.2 Федерального закона от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг», Указания Банка России от 13.09.2015 № 3796-У «О требованиях к порядку формирования компенсационного фонда саморегулируемой организации форекс-дилеров», а также внутренними документами саморегулируемой организации «Ассоциация форекс-дилеров».

Я даю свое согласие ООО «Альфа-Форекс» (129090, г. Москва, Балканский Б. пер., дом 20, стр.1) (далее — «Общество») на обработку моих персональных данных, предоставленных мной Обществу в форме заявки «Обратной связи» на сайте Общества, с использованием средств автоматизации и без использования таковых, включая сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (предоставление, доступ), обезличивание, блокирование, удаление, уничтожение персональных данных и иные действия, предусмотренные Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных» в целях: осуществления связи со мной для предоставления информации об услугах Общества, о порядке принятия на обслуживание и иного взаимодействия, направленного на заключение договорных отношений.

Предоставленные в Общество персональные данные подлежат уничтожению, либо обезличиванию по достижении указанных целей обработки или в случае утраты необходимости в достижении этих целей. Я понимаю и соглашаюсь с тем, что для прекращения использования Обществом моих персональных данных, мне необходимо обратиться в Общество для оформления отзыва согласия на обработку моих персональных данных.

Источник