- Как рассчитать проценты по вкладу

- Формулы и примеры расчета с капитализацией, пополнением, частичным снятием

- Годовые проценты

- Вычисление эффективной процентной ставки

- Вклады с капитализацией

- Вклады с пополнением

- Вклады с частичным снятием

- Как рассчитать доходность вклада?

- Расчет доходности вкладов. Как сравнить вклады. Расчет эффективных процентов

- Как начисляются проценты по вкладам

- О процентах по вкладу

- Как открыть самый выгодный вклад

- Проценты по вкладам в банках РФ

- О процентах по вкладам с пополнением

- Если это программа с капитализацией

- Если закрыть вклад досрочно

- Комментарии: 1

Как рассчитать проценты по вкладу

Формулы и примеры расчета с капитализацией, пополнением, частичным снятием

Банки предлагают разные вклады со своими названиями и условиями. И предложение с самой высокой процентной ставкой может оказаться не самым выгодным — нужно смотреть условия и рассчитывать реальную доходность. Как понять, что выгоднее: открыть депозит с процентными выплатами в конце срока, но под 6,1% годовых или с ежемесячной капитализацией, но под 6% годовых? Разбираемся.

Годовые проценты

Для сравнения условий вкладов используется годовая доходность. Можно вычислить, например, квартальную ставку, но удобнее сравнивать именно годовую.

Банки в своих предложениях указывают номинальную ставку годовых, которая не учитывает капитализацию, если она есть. В этом случае полезно посчитать эффективную процентную ставку.

Эффективная процентная ставка позволяет сравнивать вклады с разными условиями: например, по одному вкладу проценты начисляются раз в месяц и капитализируются, а по другому выплачиваются в конце срока. Эффективная ставка позволяет привести эти два вклада к общему знаменателю и понять, какой из них выгоднее.

Вычисление эффективной процентной ставки

Для вычисления эффективной ставки по вкладам используется формула:

- С — номинальная ставка (в процентных пунктах);

- П — количество периодов капитализации в год;

- Д — длительность (срок) депозита в годах.

Период капитализации — это интервал времени, в конце которого начисляются проценты. У банковского вклада без капитализации проценты начисляются один раз за год в конце срока — значит, П = 1. При ежемесячной капитализации П = 12, при ежеквартальной П = 4, а если проценты начисляются каждый день, П = 365.

Зная эффективную процентную ставку, можно сравнивать банковские продукты с разными схемами начисления процентов. Вот некоторые банковские опции по депозитам.

Вклады с капитализацией

Если банк капитализирует проценты по вкладу — начисляет и добавляет их к сумме депозита, — такой вариант будет выгоднее при прочих равных условиях. Периодичность капитализации может быть разная, обычно — раз в месяц. Периодичность указана в договоре: чем чаще — тем быстрее будет увеличиваться сумма на депозите и тем больше банк начислит процентов за следующий период.

Например, вы открыли депозит на 100 000 Р под 6% годовых на 1 год с ежемесячной капитализацией. Каждый месяц банк будет начислять проценты и добавлять их к сумме вклада.

Упрощенный расчет будет выглядеть так:

С каждым месяцем сумма, на которую начисляются проценты, будет расти. Соответственно, и процентов каждый месяц будет начисляться больше.

Для вычисления эффективной процентной ставки подставим в формулу параметры нашего депозита. Базовая ставка 6% — значит, С = 6. Проценты капитализируются каждый месяц (то есть 12 раз в год) — П = 12, вклад на год — Д = 1.

С ежемесячной капитализацией номинальная ставка 6% превратилась в эффективную годовую процентную ставку около 6,167%.

Это значит, что наш депозит с ежемесячной капитализацией под 6% равнозначен вкладу без капитализации и с выплатой в конце срока под 6,167%. То есть депозит под 6% и с капитализацией будет выгоднее, чем под 6,1%, но без капитализации.

Если открыть вклад с теми же условиями, но на 2 года, эффективная ставка будет выше:

Вклады с пополнением

Если по условиям договора вклад можно пополнять — вносить дополнительные средства, — с момента внесения процент начисляется на общую сумму.

Пример: вы открыли счет на 100 000 Р под 8% годовых на 1 год с возможностью пополнения, а через полгода внесли еще 50 000 Р . При годовой ставке 8% за полгода банк начислит 4% от суммы депозита. Рассчитаем процентные начисления за каждые полгода отдельно:

Без учета капитализации сумма процентных начислений составит 10 000 Р . Вкладчик в этом случае получает фиксированный процент от вложенных денег, поэтому эффективная ставка здесь не меняется — 8% годовых.

Если вклад с капитализацией, для вычисления эффективной процентной ставки можно отдельно рассчитать периоды до и после пополнения — как будто это два разных депозита. Эффективная ставка у вкладов будет другой из-за изменения длительности. Для каждого вычисляем сумму процентов, складываем, делим на среднюю сумму вложений без учета начисленных процентов и на общую длительность.

- СО — это средний остаток по счету в течение всего срока, как если бы вы клали деньги на беспроцентный депозит;

- Д — общая длительность вклада в годах.

Это и есть смысл эффективной ставки: она показывает, под какой процент нужно вложить средний остаток по счету, чтобы получить те же проценты за тот же срок.

Вклады с частичным снятием

Иногда по условиям договора банк разрешает снимать со счета часть средств, которые лежат на депозите. При этом проценты с момента открытия депозита до момента снятия не теряются.

Пример: вы открыли депозит на 100 000 Р под 8% годовых на 1 год с возможностью частичного снятия, а через полгода сняли 50 000 Р . При годовой ставке 8% за полгода банк начислит 4% от суммы вклада. Рассчитаем проценты за каждые полгода отдельно.

Без капитализации сумма процентов составит 6000 Р . Эффективная процентная ставка без ежемесячной капитализации — те же 8%.

Расчет эффективной ставки с капитализацией можно произвести аналогично вкладу с пополнением.

Источник

Как рассчитать доходность вклада?

По статистике, около 30% населения держат сбережения на банковских вкладах. И зачастую, при выборе депозита, чаще всего ориентируются на процентные ставки которые предлагает банк. Чем выше ставка, тем выше доходность. Так ли это? Постараемся разобраться.

Формула подсчета доходности ваших вкладов проста: нужно умножить вложенную сумму на срок хранения и на годовой процент. Но это в том случае, если проценты начисляются в конце года.

Пример: Вложили 50 000 руб. на год под 10%. Тогда ваш доход составит 50 000 руб. * 1 год*10% = 5 000 рублей.

В настоящее время распространены вклады с капитализацией. Это значит, что проценты на вклад начисляются раз в месяц или раз в квартал и прибавляются к основной сумме вклада. Таким образом доходность будет выше. Чтобы ее посчитать используют специальную формулу:

Будущий доход = K * (1 + α/100) t ,

K – сумма начальных вложений,

α – процентная ставка за период (Например у нас вклад под 10% с ежемесячной капитализацией, тогда делим 10% на 12 месяцев, получаем 0,83% в месяц)

t – сколько раз начислялись проценты за год (Например: при ежемесячной капитализации эта цифра будет 12, если капитализация раз в квартал, то 4).

Пример: Вложили 50 000 рублей с ежемесячной капитализацией под 10%. Считаем доход 50 000 * (1 + 0,83/100 ) 12 = 55 213.

Таким образом, вклад с ежемесячной капитализацией выгоднее, чем с капитализацией в конце года. Чтобы облегчить работу по подсчету доходности вкладов можно воспользоваться нашим калькулятором вкладов с капитализацией.

Важно уточнить, что государство также на защите ваших денежных накоплений. Ведь Агентство по страхованию вкладов, всегда может гарантировать сохранность ваших денег, если банк участвует в системе страхования вкладов. Застрахованная сумма на сегодня составляет 1 400 000 рублей.

Укажите точные параметры вклада в форме ниже, и мы покажем, какой доход составит по каждому предложению:

Источник

Расчет доходности вкладов. Как сравнить вклады. Расчет эффективных процентов

Для того чтобы можно было сравнивать вклады с разным способом начисления процентов, необходимо сначала привести их к «единому знаменателю». Очевидно, что главным показателем является то, сколько денег мы получим после окончания срока вклада. Рассмотрим, как посчитать эту сумму для вкладов с разным типом начисления процентов.

Пусть

Y – сумма, которую мы получим на руки при закрытии вклада.

Х – начальная сумма вклада (например, 100 000 рублей).

N – длительность вклада в годах (например, 3).

P – номинальный процент по вкладу, деленный на 100 (например 0,05).

Тогда, если проценты по вкладу выплачиваются в конце :

Подставим цифры:

Теперь представим себе, что проценты каждый год зачисляются на вклад ( капитализируются ).

Тогда через год у вас на вкладе будет:

Через два года:

Через 3 года:

Через N лет:

Подставим цифры:

Если капитализация процентов происходит ежеквартально , то

Если капитализация процентов происходит ежемесячно , то

Отметим, что мы здесь не учитываем то, что месяцы имеют разную длину в днях. Это не имеет принципиального значения.

Несколько сложнее обстоят дела, если проценты не капитализируются, а выплачиваются на текущий или карточный счет. Здесь уже нет возможности заранее рассчитать итоговую сумму. Всё будет зависеть от того как вы распорядитесь полученными деньгами: положите в тумбочку, потратите или положите на другой вклад. Заранее не известно под какой процент вы сможете их реинвестировать. Обычно, при сравнении вкладов принято считать, что проценты реинвестируются под тот же процент, что был не вкладе (то есть аналог капитализации). Это не совсем точно, но, увы, ничего лучшего не предложено.

Ну и, наконец, рассмотрим вариант с выплатой процентов «вперед» , сразу при открытии вклада. Как правило, проценты выплачивают на текущий счет. Рассмотрим случай, когда вы полученные проценты кладете на этот же (такой же) вклад, полученные проценты на проценты тоже и так до бесконечности. Да, конечно, это «сферический конь в вакууме», реально такое получится, дай Бог одна-две итерации, но давайте вначале рассмотрим «коня».

Итак, положив сумму X, вы получите P*N*Х рублей в виде процентов

Положив на такой же вклад эти проценты, вы получите на них

Положив на такой же вклад и эти проценты, вы получите на них

И т.д. В итоге, после окончания вклада вы получите на руки:

Или

Не буду утомлять вас сложной математикой, но получившийся числовой ряд может быть заменен простой формулой (не верите – проверьте, скажем, в EXCEL). В итоге имеем:

Отметим, что эта формула представляет собой «сферического коня в вакууме». В реальности получаемая сумма будет сильно зависеть от того, как удастся реинвестировать полученный в начале вклада процент. Мне не известны прецеденты, когда расчет итоговой суммы велся по этой формуле. Обычно проценты выплачивают на текущий вклад, а для открытия или пополнения вклада установлен достаточно большой лимит. В итоге в ряде

реально удается реализовать не больше чем на 1-2 ступеньки. А потому часть полученных процентов приходится инвестировать под иной, как правило, более низкий процент. Поэтому реально в конце срока вклада получится сумма, несколько меньше, чем та, что получается по формуле. Поэтому доходность по вкладу с выплатой вперед следует признать условной.

Итак, мы получили формулы для решения прямой задачи – по проценту получить итоговую сумму на вкладе.

Однако наша задача – сравнить вклады.

Пусть:

Сравним два вклада с выплатой в конце и с ежемесячной капитализацией, которые имеют одинаковую доходность

Используем полученные выше формулы

После элементарных преобразований получаем

Аналогично

Для удобства сравнения была сделана электронная таблица, скачать которую можно здесь .

В ячейку B3 вводится номинальная ставка (указанная в условиях вклада), в ячейке A3 из списка выбирается тип начисления процентов. В одной из двух ячеек (C3 или D3) вводится продолжительность вклада в годах (C3) или днях (D3).

Затем, по одной из приведенных выше формул (в зависимости от типа начисления процентов) рассчитывается эквивалентный по доходности процент по вкладу с выплатой в конце. И, наконец, по тем же формулам, только «вывернутым наизнанку» рассчитывается процент вкладов с эквивалентной доходностью с разными типами начисления процентов.

Отметим, что точно по тому же принципу работает расчет процентов в таблице вкладов с максимальной доходностью .

Источник

Как начисляются проценты по вкладам

Вклад — специальный депозитный счет, на котором граждане и предприниматели хранят собственные средства и получают за это проценты. Банк устанавливает определенную ставку, которая и обеспечивает доходность. Чем выше значение процента, тем больше прибыли.

Если рассматривать, как начисляются проценты по вкладам, то тут ничего сложного нет. Каждый день, пока действует договор, вкладчик получает прибыль. Другой вопрос — как выплачиваются эти проценты, и как получить максимальный доход. Об этом — на Бробанк.ру.

О процентах по вкладу

То, какая ставка назначена по вашей программе, отражается в договоре, который заключался с банком в момент открытия депозитного счета. Если рассматривать, как начисляются проценты на вклад, то они действуют каждый день, пока актуален договор.

А выплата дохода проводится с различной периодичностью. У каждого банка и у каждой программы в этом плане все индивидуально. Возможна выплата:

- ежемесячно;

- ежеквартально;

- раз в полгода;

- раз в год;

- по окончанию срока действия вклада.

Каждый день деньги работают и приносят прибыль. Открывая банковский вклад, человек защищает свои деньги от обесценивания и надежно их хранит. Депозиты однозначно лучше, чем домашнее размещение денег под подушкой.

Особо высоким доход от вклада назвать нельзя, прибыль лишь немного перекрывает инфляцию. Но все же, это один из самых надежных инструментов инвестирования.

Как открыть самый выгодный вклад

Любой потенциальный вкладчик желает заключить предельно выгодный договор, чтобы получить больше доходности. Здесь многое зависит от того, какую программу выбирает клиент:

- Классическая. То есть человек кладет деньги на депозит и забывает о них до окончания срока размещения. Такие продукты самые дорогие в части ставки, банки дают по ним более высокий доход.

- С пополнением. Это самый востребованный вид вклада — клиент может пополнять счет, увеличивая тем самым доходность. Программу удобно использовать для накоплений. Ставки будут средними.

- С пополнением и снятием. Вкладчик может не только пополнять счет, но изымать с его деньги частично до установленного неснижаемого остатка. Такие программы обычно самые дешевые.

Чем больше опций предполагает вклад, тем меньше он приносит доходности. Эта тенденция работает во всех российских банках.

Второй момент — сам банк, который вы выбираете для размещения средств. Многие люди уже традиционно, словно по инерции, несут свои деньги в Сбербанк. Но именно этот банк предлагает самую низкую доходность по рынку. При этом другие банки ничем не хуже и предлагают гораздо более выгодные условия размещения средств.

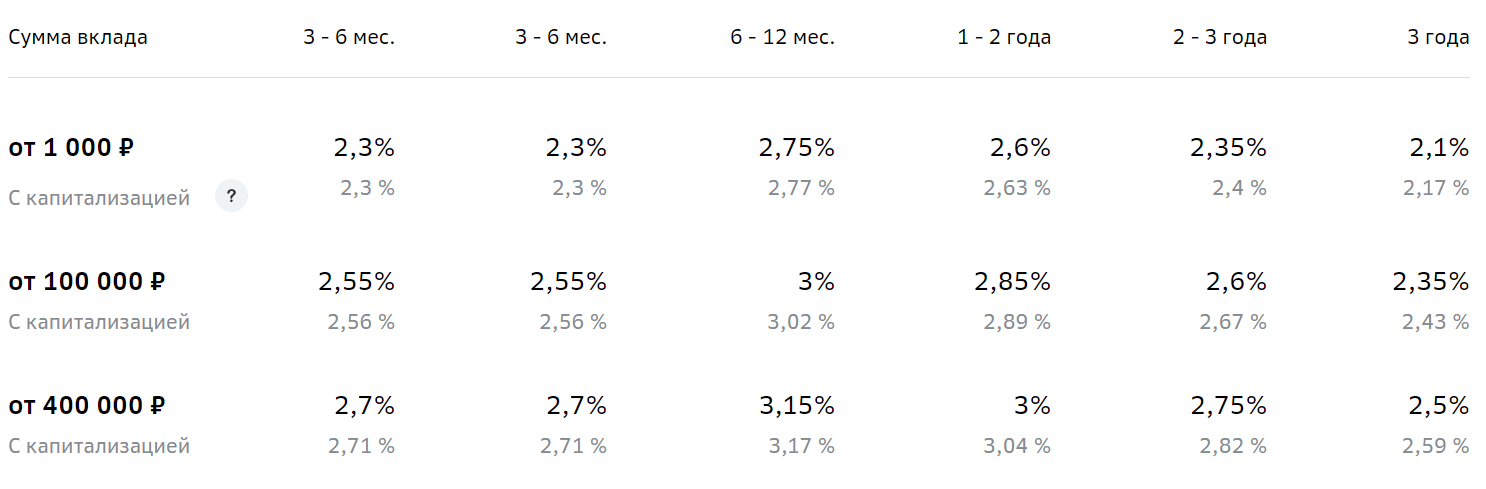

Ставка также часто зависит от срока размещения средств. Многие банки устанавливают сетку процентов, где точный размер доходности зависит от суммы и срока заключения договора. Вот пример сетки ставок по программе Сбербанка Пополняй:

Проценты по вкладам в банках РФ

Для анализа проведем сравнение ставок по вкладом разных банков РФ. За пример возьмем самый востребованный вклад — с возможностью пополнения. Пусть наш потенциальный вкладчик желает разместить средства на 1 год, сумма — 300 000 рублей. Вот что предлагают финансовые компании:

- Сбербанк, Пополняй — 2,85%.

- Россельхозбанк, Пополняемый — 3,9%.

- Райффайзенбанк, Личный Выбор — 2,9%.

- Восточный Банк, Сберкнижка — 4,96%.

- УБРиР, Удобный — 3,8%.

- Совкомбанк, Горячий процент — 4,75%.

Как видно, разброс процентной ставки есть, причем довольно серьезный. И Сбербанк в этом рейтинге является однозначным аутсайдером. А вот Совкомбанк и Восточный Банк предлагают довольно привлекательные условия.

Многие выбирают Сбербанк и другие крупные банки из-за высокого доверия к ним. Это надежные организации, с которыми точно ничего не случится. Но и другие банки из ТОПа по РФ ничем не хуже. Кроме того, даже если что-то случится, и компания прекратит деятельность, вкладчик вернет свои деньги по программе страхования вкладов.

Все российские банки принимают участие в системе страхования вкладов, которую регулирует АСВ. Депозитные счета при открытии подвергаются автоматическому страхованию за счет банка. При наступлении страхового случае АСВ возмещает банковским клиентам потери на сумму до 1,4 млн. рублей. Если потери выше, они взыскиваются через суд. Так что, рисков нет, не обязательно нести свои деньги именно в Сбербанк, опираясь на его надежность.

О процентах по вкладам с пополнением

Схема начисления процентов по депозитам без расходных и приходных операций банальна. Положил человек 100 000 на счет под 4% годовых, получил за год 4000 прибыли, сумма выросла до 104 000. Если вклад действовал полгода, соответственно, прибыль составила 2000.

Если выплата процентов ведется ежемесячно на карту клиента, то можно высчитать месячный процент и опираться на него. Например, вы разместили в банке 500 000 под 3,6% годовых. То есть в месяц на эту сумму банк будет начислять 0,3%, доход — 1500 каждый месяц, он будет переводиться клиенту.

Другой вопрос — если это продукт с пополнением. Вкладчик может каждый месяц менять сумму на вкладе. Соответственно, каждый период процентами будет облагаться большая сумма, доходность будет увеличиваться.

Тут возможны два варианта:

- По условиям договора банк начисляет проценты ежедневно на текущую сумму. Соответственно, вкладчик пополняет счет, и уже на следующий день получает больше процентов.

- По условиям договора процент начисляется ежемесячно на текущую сумму. Например, 1 августа на счету лежат 300 000, на них и начисляется месячный доход. К 1 сентября сумма выросла на 35 000: соответственно, в сентябре будет другая цифра процентов.

Точную схему начисления процентов для вкладов с пополнением уточняйте в банке. Единого регламента нет, каждая компания действует на свое усмотрение.

Если это программа с капитализацией

Многие вкладчики выбирают программу размещения средств с капитализацией. Это значит, что выплачиваемые регулярно банком проценты не выдаются клиенту, а суммируются с суммой вклада.

Например, на счету лежало 500 000 под 3,6% годовых, проценты начислялись ежемесячно. Эти 1500 по итогу отправились на счет, размещаемая сумма выросла до 501 500. В следующем периоде 3,6% годовых будут начислены уже на нее, проценты составят 1504,5, они снова прибавятся к основной сумме, она составит 503 004,5. И так далее.

Программы с капитализацией приносят больше прибыли, но часто банки уменьшают ставки, если клиент решает воспользоваться этой опцией.

Если вы хотите проводить капитализацию процентов, тогда лучше выбирать более частую периодичность начисления процентов — ежемесячно или ежеквартально. В иных случаях реальная доходность будет несколько меньше.

Если закрыть вклад досрочно

Некоторые вкладчики по личным причинам принимают решение досрочно изъять деньги со вклада. Например, договор был заключен на 2 года, а через год принято решение забрать деньги.

В этом случае банки убирают проценты, так как условия договора не выполнены. Вклад по выгодной программе превращается во вклад до востребования со ставкой 0,1%. Некоторые банки предлагают льготные условия расторжения договора с сохранением половины или ⅔ ставки, но такие предложения встречаются редко.

Если проценты выплачивались периодически клиенту на руки, тогда при выдаче денег при досрочном расторжении делается перерасчет. Эти выплаченные суммы будут вычтены, клиент получит на руки меньше.

Источники информации:

Ирина Русанова — высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Комментарии: 1

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Источник