- Налогообложение иностранных инвестиций

- Налогообложение иностранных инвестиций

- Работа на рынке США

- Работа на рынках Великобритании

- Работа на рынках Японии

- Как взимается налог с иностранных инвестиций

- Как облагаются налогом инвестиции в ООО от нерезидента

- Финансирование от иностранной компании: когда налоговики придерутся

- Вклад в уставный капитал

- Вклад в имущество

- Заемное финансирование

Налогообложение иностранных инвестиций

Договор об избежании двойного налогообложения (Double Tax Treaty) — это соглашение, подписанное между двумя странами, направленное на освобождения лиц, являющихся плательщиками налога в этих странах, от взимания налогов дважды по одним и тем же операциям.

Двойное налогообложение иностранных инвестиций возникает тогда, когда трейдер (инвестор), проживающий в одной стране (является резидентом этой страны) совершает операции с финансовыми активами в другой стране (не является резидентом этой страны), после чего возникает необходимость заплатить налог в той стране, где совершались операции, и в стране проживания. Именно для избежания такого двойного налогообложения доходов, между странами участниками, подписаны такие договоры (конвенции).

Полный список стран, с которыми Россия заключила соглашения, включает страны с наиболее развитыми фондовыми рынками (США, Великобританию, Японию и пр.) и еще несколько десятков развитых и развивающихся стран.

Налогообложение иностранных инвестиций

Например, вы являетесь резидентом России (проживаете и зарегистрированы на территории РФ) и совершаете операции с ценными бумагами, которые обращаются на организованном рынке США. Денежные средства задепонированы на счете брокера, который является резидентом США. По итогам торговых операций вы получаете прибыль. Именно эта прибыль является объектом налогообложения, как со стороны США, так и России. В этом случае возникает фактор двойного налогообложения. Чтобы его избежать, страны пришли к соглашению и подписали конвенцию. Таким образом, благодаря подписанному межгосударственному договору Вы избегаете двойного налогообложения и платите налог на доходы только в России, по текущей ставке 13%.

Инвестор – физическое лицо платит налог на доходы только в России по ставке 13%. Процесс взимания налога разный в зависимости от условий подписанной конвенции со страной, в которой образуется доход.

Работа на рынке США

(Договор между РФ и США от 17.06.1992)

Доход, получаемый от инвестирования в ценные бумаги США, облагается налогом на территории РФ. Для получения налоговых льгот у брокера вам необходимо заполнить и предоставить ему документ W-8BEN (форму предоставит брокер).

В соответствии с этим документом для вас как для нерезидента будут применимы статьи конвенции об избежании двойного налогообложения. Доходы резидентов РФ на рынке акций США облагаются только российскими налогами.

Полученные дивиденды облагаются по-иному, согласно конвенции. Предприятие, чьи ценные бумаги вы купили, выплачивая дивиденды, удерживает налог в соответствии с местным законодательством. После того как дивиденды будут зачислены к вам на банковский счет, полученная сумма будет обложена налогом повторно, но не должна превышать:

- 5% валовой суммы дивидендов, если лицо, фактически имеющее на них право, является компанией, которая владеет не менее чем 10% акций с правом голоса в компании, выплачивающей дивиденды;

- 10% валовой суммы дивидендов во всех остальных случаях.

Работа на рынках Великобритании

Уточнение: если обслуживающий вас брокер предоставляет вам доступ на рынки Великобритании, но является резидентом другой страны, то налогообложение происходит в соответствии с конвенцией между РФ и той другой страной.

В соответствии с договором между РФ и Соединенным Королевством Великобритании (от 15 февраля 1994 года) доход, полученный на финансовом рынке (кроме дивидендов) облагается в стране пребывания трейдера (инвестора), т.е. в России. Схема налогообложения аналогична работе на рынках США. Для получения налоговых льгот у брокера вам необходимо поставить брокера в известность о том, что вы являетесь нерезидентом.

Полученные дивиденды облагаются по-иному, согласно конвенции. Предприятие, чьи ценные бумаги вы купили, выплачивая дивиденды, удерживает налог в соответствии с местным законодательством. После того как дивиденды будут зачислены к вам на банковский счет, полученная сумма будет обложена налогом повторно в размере, но не более 10% валовой суммы дивидендов.

Работа на рынках Японии

В соответствии с договором между РФ и Японией (от 18 января 1986 года) доход, полученный на финансовом рынке (кроме дивидендов) облагается в стране пребывания инвестора, т.е. в России. Схема налогообложения аналогична работе на рынках США. Для получения налоговых льгот у брокера вам необходимо поставить брокера в известность.

Полученные дивиденды облагаются по иному, согласно конвенции. Предприятие, чьи ценные бумаги вы купили, выплачивая дивиденды, удерживает налог в соответствии местным законодательством. После того как дивиденды будут зачислены к вам на банковский счет, полученная сумма будет обложена налогом повторно, но не более 15% валовой суммы дивидендов.

Как взимается налог с иностранных инвестиций

В зависимости от того, с каким брокером вы заключаете договор (российским или зарубежным), существуют два варианта уплаты налога с иностранных инвестиций (см. схему ниже).

Если вы напрямую обращаетесь к зарубежному посреднику и заключаете с ним договор, то вы сами должны будете уплачивать налог на доходы, указывая доходы в своей налоговой декларации. В этом случае вы сами несете ответственность за уплату или неуплату налога.

Если вы выходите на зарубежные рынки через российского брокера (заключаете с ним договор), то уже он становится для вас налоговым агентом и сам будет высчитывать и взимать с вас налоги, полученные на зарубежных рынках. При этом надо отметить, что российский брокер выводит инвестора на биржу через другого иностранного брокера, имеющего доступ на биржу.

Источник

Как облагаются налогом инвестиции в ООО от нерезидента

Открываем ООО в РФ для приема инвестиций от инвестора. Основатель ООО владеет 60%, инвестор 40%. Все не резиденты.

ООО в РФ владеет 100% ООО в Эстонии.

Деньги будут заходить траншами в течении года на ООО в РФ и частично передаваться в ООО в Эстонию для оплаты услуг.

Вопросы которые возникли:

— нужно будут с инвестиций в ООО оплачивать налоги, если они будут поступать в течении года траншами?

— какое налогообложение будет для ООО в РФ, например за год ООО в РФ получило 1 млн рублей от другой компании(не инвестиции), сколько и какие налоги будут?

— какой налог на вывод дивидендов для не резидентов и каким образом они выводятся наличкой/отправкой зарубеж?

— как часто подавать отчеты для ООО в РФ?

— на каком основании можно передавать деньги в ООО в Эстонии?

— средне рыночная стоимость открытия ООО в РФ в Москве и стоимость бух. сопровождение ООО в Москве

— какие подводные камни могут быть в данной схеме?

Здравствуйте, Святослав. Какая система налогообложения у ООО?

— нужно будут с инвестиций в ООО оплачивать налоги, если они будут поступать в течении года траншами?

Смотря как вы будете эти инвестиции оформлять. Если просто безвозмездная передача, то у ООО будет доход т.к. иностранный инвестор владеет менее 50% доли в ООО. не облагалось бы если бы он владел более чем 50% (пп.11 п.1 ст. 251 НК РФ).

— какое налогообложение будет для ООО в РФ, например за год ООО в РФ получило 1 млн рублей от другой компании(не инвестиции), сколько и какие налоги будут?

зависит от системы налогообложения

— какой налог на вывод дивидендов для не резидентов и каким образом они выводятся наличкой/отправкой зарубеж?

дивиденды проще всего перечислить с расчетного счета на зарубежный счет учредителя , при этом ООО удерживает и уплачивает в бюджет 30% НФДЛ как налоговый агент. (учредитель физ. лицо я правильно понял?)

— как часто подавать отчеты для ООО в РФ?

Вообще вопрос не понятен. для каждого налога и взносы свои сроки вы что конкретно хотите знать, все? Опять же зависит от системы налогообложения. У ООО бухгалтера нет? Тогда рекомендую нанять, если оборотов немного вполне можно не штатного а на аутсорсинг отдать, это будет гораздо дешевле.

— на каком основании можно передавать деньги в ООО в Эстонии?

Безвозмездно или с возвратом? Вариантов масса: оплата за услуги, заем, взнос в УК, безвозмездная помощь учредителя. Тут на самом деле лучше проконсультироваться с эстонскими специалистами знакомыми с их законодательством и сделать как удобнее и вам и им.

— средне рыночная стоимость открытия ООО в РФ в Москве и стоимость бух. сопровождение ООО в Москве

Не работаю на московском рынке. Стоимость Бух. сопровождения зависит от системы налогообложения и кол-ва операций.

— какие подводные камни могут быть в данной схеме?

У вас пока просто перечь вопросов, а не схема. Если все легально делать и платить налоги то камней не вижу.

Мне самому понятно что индивидуально все. Но вопрос и стоит как лучше сделать. Еще нет ООО, поэтому не выбрана система налогообложения.

Инвестор осуществляет первый транш инвестиции в оплату доли в ООО. Последующие транши осуществляются Инвестором также в капитал ООО в виде взносов в имущество ООО.

Мне самому понятно что индивидуально все. Но вопрос и стоит как лучше сделать. Еще нет ООО, поэтому не выбрана система налогообложения.

Хорошо, понятно, тогда я бы посоветовал систему налогообложения УСН 6% это оптимальная система для широкого спектра деятельности не относящегося к производству и торговле. При условии, что доходы за год не превысят 150 млн. руб.

Инвестор осуществляет первый транш инвестиции в оплату доли в ООО. Последующие транши осуществляются Инвестором также в капитал ООО в виде взносов в имущество ООО.

Учтите, что если последующие транши будут увеличивать УК ООО то и доля инвестора будет увеличиваться, а это, как я понимаю нежелательно. Поэтому варианта 2. Либо сделать долю инвестора 51% либо облагать налогами все транши сверх того, который пошел на оплату его доли в УК в размере 40%. при условии УСН 6% налог будет 6% от поступившей суммы.

— какое налогообложение будет для ООО в РФ, например за год ООО в РФ получило 1 млн рублей от другой компании(не инвестиции), сколько и какие налоги будут?

при условии УСН 6% вы заплатите 6% от 1 млн. и все.

— как часто подавать отчеты для ООО в РФ?

УСН: декларация раз в год: не позднее 2 апреля следующего года, но необходимо ежеквартально платить авансовые платежи не позднее 25 числа следующего месяца. Например за 1 кв. 2018 года надо заплатить до 25 апреля 2018 года.

Справки 2-НДФЛ — раз в год не позднее 01 апреля следующего года

Расчет 6-НДФЛ — ежеквартально, в конце следующего месяца

Расчет по страховым взносам — ежеквартально в конце следующего месяца

Сведения о застрахованных лицах в ПФР (СЗВ-М) — ежемесячно в середине следующего месяца.

Источник

Финансирование от иностранной компании: когда налоговики придерутся

Получение финансирования от контролируемой иностранной компании возможно несколькими способами. Специалисты TaxCoach подготовили статью, которая поможет определиться с выбором варианта либо их сочетанием. Для этого необходимо ответить на следующие вопросы:

- на какие цели необходимы денежные средства — краткосрочное покрытие кассового разрыва или финансирование строительства нового склада. А может и вовсе некоммерческие статусные проекты;

на какой срок необходимо привлечь денежные средства? Определен ли точно их объем? Так, при заемном финансировании возможны рамочные договоры (конкретные суммы выдаются участником по мере необходимости). При капитальном финансировании такая свобода ограничивается более сложной процедурой оформления;

в какой юрисдикции находится иностранная компания — «инвестор» и какие условия налогообложения предусмотрены соглашением об избежании двойного налогообложения (далее — Соглашение), а также налоговым законом этого государства.

Остановимся на каждом способе подробнее.

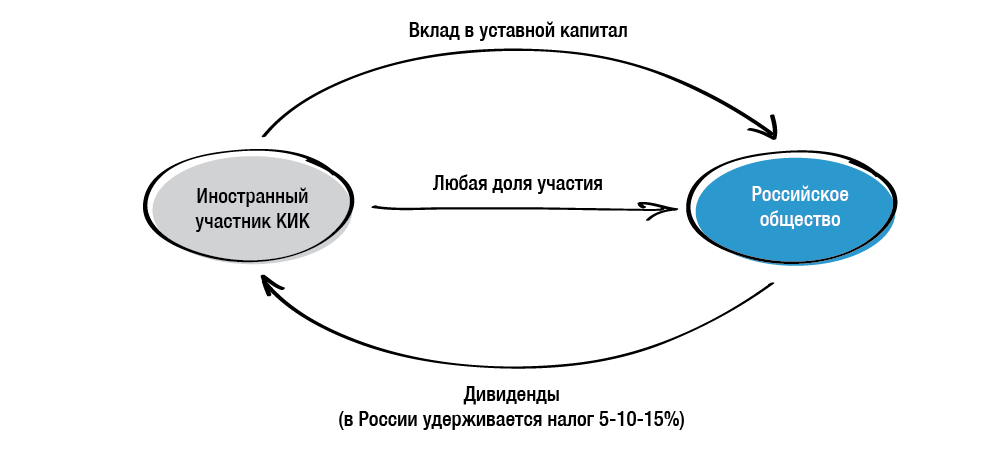

Вклад в уставный капитал

Вклад в уставный капитал, в отличие от заемного финансирования, является невозвратным вложением денежных средств для участника.

Если точнее, «возвратность» в этом случае является косвенной — в форме дивидендов после получения компанией прибыли.

При выплате дивидендов всегда удерживается налог у источника. Размер налога зависит от наличия Соглашения и его условий.

При отсутствии налогового соглашения — действует обычная ставка 15 %. То есть российская компания должна исчислить, удержать и перечислить в бюджет РФ 15% от всей суммы выплачиваемых иностранному участнику дивидендов.

Это правило чаще всего корректируется нормами двусторонних соглашений об избежании двойного налогообложения. Наиболее распространены ставки 5 и/или 10 %. Нередко, для применения льготной ставки 5 % необходимо выполнение ряда условий: вложение в уставный капитал определенной суммы денежных средств.

Например, по п.2 ст.10 соглашения с Кипром, для применения 5% налоговой ставки при выплате дивидендов вложения в уставный капитал компании должны быть не менее 100 000 евро. и/или наличие определенной доли участия в компании.Например, по п.2 ст.10 соглашения с Сингапуром для применения 5% налоговой ставки при выплате дивидендов размер доли участия в компании должен быть не менее 15%.

Также не забываем, что для применения условий Соглашения обязательно подтверждение постоянного местонахождения иностранной компании в государстве резидентства и статуса фактического получателя дохода (далее — ФПД) при каждой выплате дивидендов.

Пожалуй, вклад в уставный капитал является самым трудоемким способом вложения денежных средств в плане оформления.

Для вложения денежных средств в уставный капитал уже созданной компании необходимо провести процедуру увеличения уставного капитала российской компании, это значит:

- в ООО принять и нотариально заверить решение об увеличении уставного капитала (иначе говоря, решение должно быть принято в присутствии нотариуса). Если директор иностранной компании — иностранец и не планирует визит в Россию, то он должен выдать доверенность на российское физическое лицо с правом голосовать на общем собрании участников дочернего российского общества;

для акционерного общества — зарегистрировать дополнительный выпуск акций, что также влечет временные и финансовые затраты;

внести изменения в устав и ЕГРЮЛ.

Вклад в уставный капитал как способ финансирования от иностранной компании будет оправданным, если:

- денежные средства предназначены для реализации инвестиционного проекта с размытыми перспективами окупаемости;

российская компания планирует строительство или реконструкцию недвижимости в течение длительного времени;

финансовое положение российской компании или присутствующие потенциальные налоговые риски не позволяет выбрать заемное финансирование, а в будущем хочется распределять дивиденды иностранной компании с уплатой налога по пониженной ставке;

не исключена продажа российской компании третьим лицам. В таком случае большие инвестиции в уставный капитал помогут снизить налогообложение дохода от продажи долей/ акций.

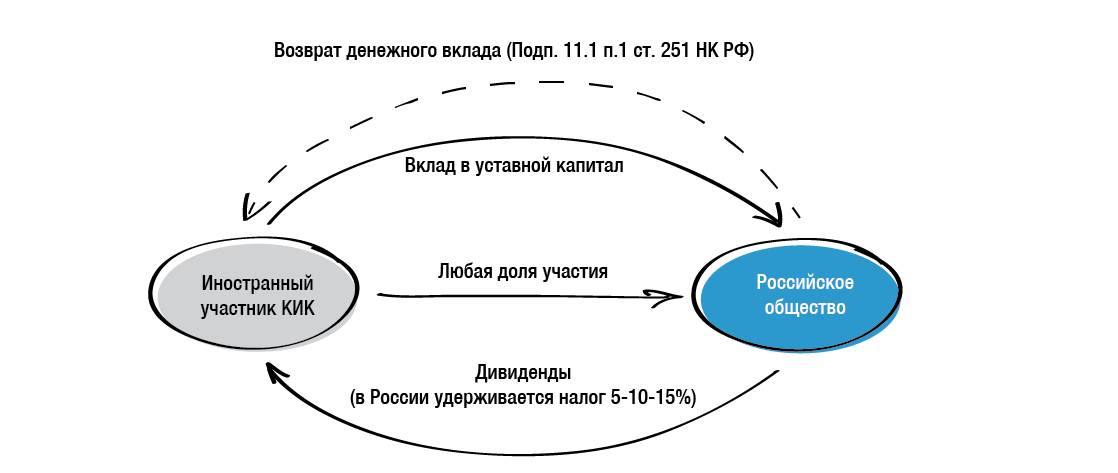

Вклад в имущество

Полученный от иностранной компании — участника денежный вклад в имущество не облагается налогом на прибыль у российской компании (также как и при получении его от российского участника).

Напомним, что освобождение от налогообложения вкладов в имущество возможно по двум основаниям в зависимости от доли участия иностранной компании в российской:

- безвозмездная передача денежных средств на основании пп. 11 п. 1 ст. 251 НК РФ, если доля участия иностранной компании в российской более 50 %. Особенностью данной нормы является то, что она применима ко всем организациям независимо от организационно-правовой формы;

При данном способе финансирования «возврат» инвестиций возможен:

- путем выплаты дивидендов с удержанием налога у источника в России;

путем возврата иностранной материнской компании ранее внесенных денежных вкладов в имущество на основании п.11.1 п.1 ст.251 НК РФ. Ограничений применительно к иностранному резидентству компании — участника НК РФ не устанавливает. Важно помнить, что правило действует только строго в пределах суммы ранее сделанного вклада именно в денежной форме.

С другой стороны, вклад в имущество, в отличие от вклада в уставный капитал, не засчитывается в капитальные вложения при определении возможности применения льготной ставки налога в РФ (различие 5 и 10% при выплате дивидендов, указанное выше), а также для подсчета затрат, понесенных на приобретение доли в российской компании, — на случай ее продажи.

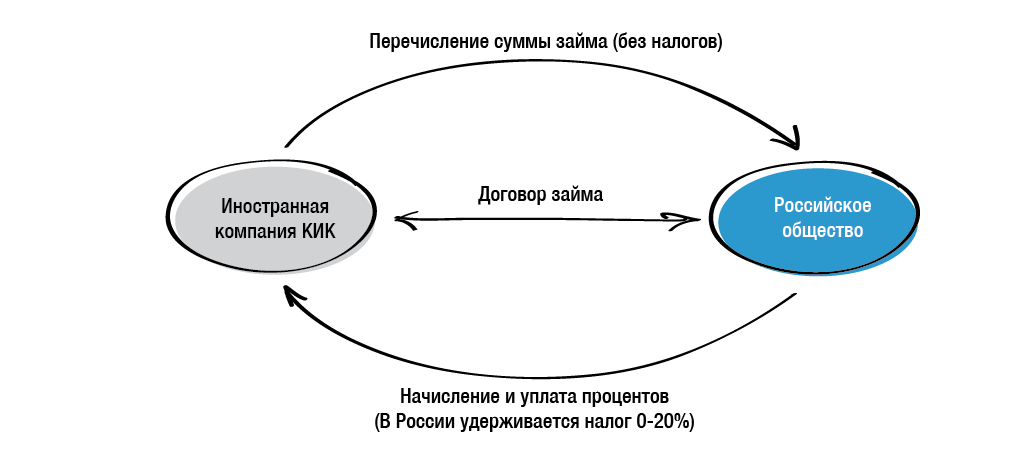

Заемное финансирование

Заём как способ оформления инвестиций не подойдет, если денежные средства передаются российской компании в целях инвестирования в капитальное строительство или развитие нового рискованного долгосрочного проекта, проекта с длительным сроком окупаемости.

Дело в том, что российский заемщик сможет уменьшать свой налог на прибыль на сумму начисленных процентов по займу. Там, где имеет место возможность снизить свои налоговые обязательства, имеет место скрупулезный налоговый контроль.

В связи с этим использование займов сопряжено с целым рядом налоговых рисков.

Во-первых, это риск переквалификации заемных отношений в инвестиционные. Как следствие, исключение начисленных процентов и курсовых разниц из расходов с автоматическим начислением налога на прибыль российскому заемщику.

Разберемся, когда претензии налоговых органов будут обоснованными, а когда — нет.

- сроки возврата займов неоднократно пролонгировались путем подписания дополнительных соглашений к договору займа;

при этом сумма выданных заемных денежных средств росла, несмотря на отсутствие своевременного возврата предыдущих инвестиций;

заемные средства предоставлялись на цели, при которых возврат займа маловероятен. Например, инвестирование в объекты капитального строительства, финансирование заведомо убыточного общества;

начисленные проценты на протяжении всего действия договора займа не выплачивались иностранной компании, при этом санкции, предусмотренные в договорах займа за нарушение сроков уплаты процентов не применялись.

При такой совокупности условий как налоговый орган, так и суд придут к следующим негативным для российского заемщика выводам:

- договор займа был оформлен иностранной компанией и российским заемщиком лишь для вида, без реальных намерений создать правовые последствия, вытекающие из договора займа;

у иностранного займодавца отсутствовали намерения получить доход от выдачи займа;

следовательно, выбор формы договора займа был обусловлен исключительно намерением получить необоснованную налоговую выгоду в виде завышения расходов по налогу на прибыль на сумму процентов.

- получение займа у иностранной компании имело разумную деловую цель, например, получение финансовых средств под более выгодный процент, чем получение кредита у банка;

регулярное погашение заемщиком задолженности по договору займа, выплата процентов в соответствии с договором.

налоговым органом не были представлены доказательства отсутствия у российского заемщика финансовой возможности для возврата займов и уплаты процентов. Так, например, по делу «Кнауф» наличие такой возможности подтверждалось большим размером уставного капитала, стоимости основных средств, капитальных вложений, что гарантировало интересы займодавца;

отсутствие налоговой экономии. Например, когда кредитор является резидентом государства с налогообложением выше, нежели в России (Германия и иные), и сможет представить доказательства уплаты налогов с полученных процентов.

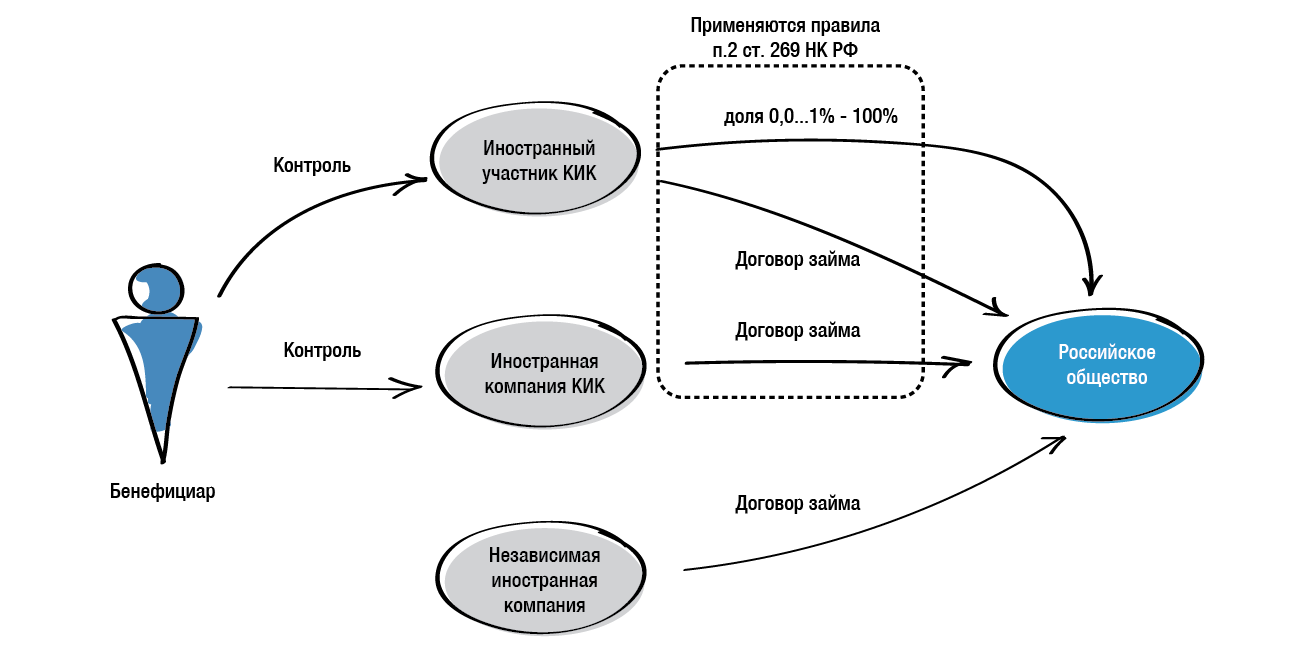

Во-вторых, риски неправильного применения правил «тонкой капитализации» (нормирование процентов)

Если заемный характер отношений сторон не оспаривается налоговым органом, в учете всех или части процентов могут отказать со ссылкой на так называемые правила «тонкой капитализации» (п. 2-4 ст.269 НК РФ).

Правила «тонкой капитализации» применяются, если заимодавцем является участник — иностранное лицо с прямой/ косвенной долей более 25 % в уставном капитале или взаимозависимое лицо такого иностранного участника (используется термин «сестринская компания»).

Размер займа от такого кредитора не должен превышать трехкратную величину чистых активов российской компании-заемщика. В противном случае возникает так называемая «контролируемая задолженность» перед иностранной организацией и обязанность определять предельный размер процентов, которые могут быть учтены в составе расходов. Остальная часть выплаченных процентов подлежит переквалификации в дивиденды.

Для того, чтобы определить сумму процентов, которую можно включить в расходы, необходимо:

- Найти коэффициент капитализации, который определяется делением величины контролируемой задолженности на величину собственного капитала, соответствующую доле прямого или косвенного участия иностранной организации в уставном капитале российской организации, и далее — делением полученного результата на три.

Рассчитать предельную величину процентов, признаваемых расходом, для чего необходимо сумму фактических процентов, начисленных в отчетном (налоговом) периоде по контролируемой задолженности, разделить на полученный коэффициент капитализации.

Сравнить сумму фактически начисленных процентов и вычисленную предельную сумму процентов. Если по результатам сравнения окажется, что сумма фактически начисленных процентов превышает предельную величину процентов, признаваемых расходом, то к предельной сумме процентов применяется общее правило налогообложения (уменьшают налогооблагаемую прибыль), а разница между двумя суммами процентов приравнивается к дивидендам с удержанием в России налога на прибыль с дивидендов.

В случае, когда величина собственного капитала организации отрицательна или равна нулю (в том числе при убыточности деятельности компании-заемщика), налогоплательщик (заемщик) полностью лишается возможности учесть в составе внереализационных расходов начисленные иностранному участнику проценты. Письмо Минфина РФ от 30.05.2011 N 03-03-06/1/319, Обзор практики рассмотрения судами дел, связанных с применением отдельных положений раздела V.1 и статьи 269 НК РФ; Определение Верховного суда РФ от 18.08.2014 г. № 305-ЭС140518; Постановление Тринадцатого арбитражного апелляционного суда от 21.02.2017 г. по делу № А56-63031/2016. Произвести расчет коэффициента капитализации в этом случае не представляется возможным, то есть предельный размер процентов равен нулю.

Рассмотрим на условных данных баланса условной компании «А», единственный участник которой, зарегистрированный в Республике Кипр выдал ей заём:

Раздел I и II (Активы) — 269 203 000 руб.

Раздел III (капитал и резервы) — 2 880 000 руб.

Раздел IV (Долгосрочные обязательства) — 0 руб.

раздел V (краткосрочные обязательства) — 266 323 000 руб.

1 шаг: определяем величину чистых активов (собственный капитал): 269 203 000 руб. — 266 323 000 руб. = 2 880 000 руб.

2 шаг: устанавливаем, есть ли превышение размера задолженности над величиной собственного капитала более чем в три раза:

Расчет: 266 323 000 руб./2 880 000 руб.= 92,47.

Так образом, величина задолженности более чем в три раза превышает величину чистых активов (в 92,47 раза). Следовательно, проценты, подлежащие начислению на сумму займа, подлежат нормированию.

3 шаг: рассчитываем коэффициент капитализации: КК = КЗ/СК*доля ИК/3:

Расчет: (266 323 000 руб./2 880 000 руб.*100%)/3=30,82.

Это означает, что подлежащие начислению проценты по договору займа между российским заемщиком и кипрской компанией подлежат делению на 30,82

Полученная путем деления сумма подлежащих начислению процентов составляет предельную величину процентов, которую можно учесть в расходах для целей уменьшения налога на прибыль.

Остальная часть процентов будет выплачиваться за счет чистой прибыли и не может уменьшать налог на прибыль.

По правилам п. 6 ст. 269 НК РФ сумма процентов, превышающая предельный размер, в случае фактической выплаты приравнивается к дивидендам. В соответствии с Соглашением с Республикой Кипр ставка налога у источника с дивидендов составит 10 %, а при увеличении уставного капитала до 100 000 евро, — 5 %.

Разобравшись с правилами нормирования процентов («тонкой капитализации») перейдем к следующему потенциально-рисковому обстоятельству, которое грозит доначислением налогов по другому основанию.

В-третьих, риски, связанные с трактовкой концепции «фактического получателя дохода»

Правила налогообложения доходов иностранной компании в виде процентов по займу регулируются Соглашениями. Если страна регистрации кредитора не имеет такого Соглашения с Россией, то действует общее правило — доход в виде процентов считается полученным на территории России, в связи с чем удерживается «налог у источника» по ставке 20 %. В двусторонних Соглашениях установлены более «интересные» условия — вплоть до отказа России от удержания налога с выплачиваемых процентов.

Однако, для применения льготных условий по налогообложению процентов, также как по дивидендам, их получателю необходимо подтвердить свое «фактическое право» на эти доходы. Иными словами, что он является конечным выгодоприобретателем выплачиваемого дохода, а не промежуточным звеном (посредником, подставным лицом).

Сделать это непросто, в связи с этим все чаще встречаются налоговые споры, в которых российского заемщика обязывают уплатить «налог у источника» в размере 20 % за свой счет, поставив под сомнение самостоятельный статус некой кипрской компании — посредника, которая практически в полном размере перечисляла полученные проценты своему кредитору.

К слову, кипрские власти, понимая ускользающие доходы от финансовых услуг и тенденции международного налогового контроля, на протяжении последних лет вносят в законодательство изменения, стимулирующие отказаться от «транзитных» структур.

Наконец, в-четвертых, надо учитывать правила налогообложения контролируемых иностранных компаний в части нераспределенной прибыли

Если контролируемая иностранная компания получает преимущественно пассивные доходы, к числу которых относятся и проценты по займу, и ее прибыль за год составит более 10 млн.руб., то российском бенефициару с суммы нераспределенной прибыли необходимо будет заплатить НДФЛ (13%) в России.

Таким образом, использование займа как самого оперативного способа финансирования и предоставляющего возможность уменьшить налог на прибыль на сумму процентов, сопряжено с необходимостью отслеживания целого ряда правил, несоблюдение каждого из которых грозит налоговыми доначислениями.

Ниже мы свели в таблице все основания описанных налоговых рисков, связанных с использованием договора займа для получения финансирования от иностранной компании:

Краткая характеристика налогового риска

Размер возможных налоговых доначислений

Переквалификация заемных отношений в инвестиционные, что влечет исключение начисленных процентов и курсовых разниц из расходов

20 % налог на прибыль у российского налогоплательщика с суммы начисленных расходов в виде процентов, курсовых разниц пени и штраф;

от условий Соглашения) — налог у источника с суммы перечисленных процентов (они приравниваются к дивидендам)

Применение правил нормирования процентов («тонкой капитализации»)

20 % налога на прибыль с суммы начисленных процентов, превышающих предельный размер, пени, штраф

от условий Соглашения) — налог у источника с суммы перечисленных процентов, превышающих предельный размер (они приравниваются к дивидендам).

Отказ в признании иностранной компании фактическим получателем дохода в виде выплаченных процентов

20 % — «налог у источника» в России с суммы перечисленных в адрес иностранной компании процентов, пени и штрафов.

Налогообложение на уровне КИК, в случае если ее прибыль составит более 10 млн.руб. за год

13 % НДФЛ 13% контролирующему лицу КИК с суммы ее нераспределенной прибыли (зачитывается в счет будущего налога при фактическом распределении дивидендов).

В большинстве случаев рассмотренные способы не должны исключать друг друга, а, наоборот, должны дополнять с учетом показателей конкретного инвестиционного проекта, на который направляются денежные средства.

Источник