- Финансовые активы компании: полный анализ

- Что такое финансовые активы?

- Классификация финансовых активов

- 1. По степени ликвидности

- 2. По сроку действия

- 3. По целям использования

- 4. По виду дохода

- Учет финансовых активов

- номинальной

- справедливой

- амортизированной

- Анализ финансовых активов

- Расчет коэффициентов

- мгновенной ликвидности (Кмл)

- промежуточной ликвидности (Кпл)

- рентабельность ФА (Крфа)

- оборачиваемость ФА (Кофа)

- Краткие выводы

- Виды финансовых инвестиций

- 1. Акции

- 2. Облигации

- 3. Паевые инвестиционные фонды

- 4. Инвестиции в драгоценные металлы

- 5. Фьючерсные и опционные контракты

Финансовые активы компании: полный анализ

Финансовые активы (ФА) – это ресурсы организации, состоящие из наличных и безналичных денежных средств, выраженных в иностранной и национальной валюте, акций, облигаций и иных финансовых инструментов, принадлежащих предприятию на праве собственности.

Что такое финансовые активы?

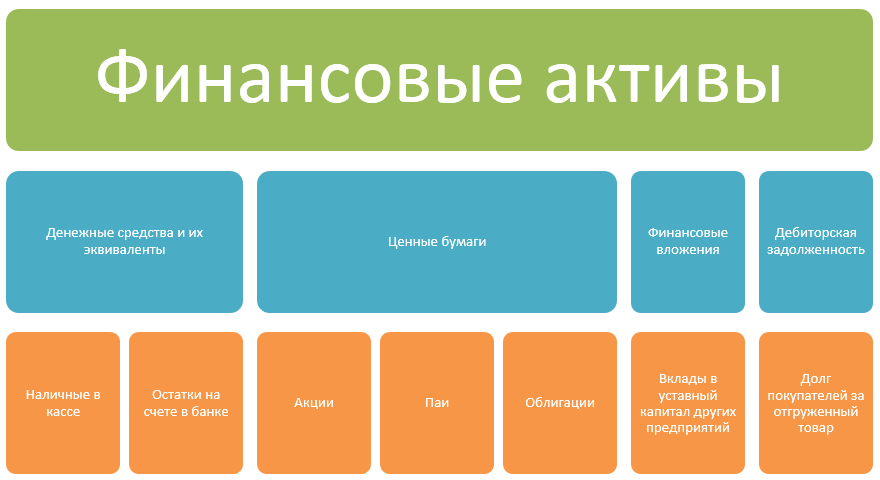

Принято считать, что к финансовым активам относятся деньги и задолженность покупателей за полученный товар. На самом деле в состав ФА также включаются финансовые инструменты, предназначенные для получения прибыли. Состав финансовых активов показан ниже:

Не относятся к ФА полученные авансы, дебиторская задолженность по налоговым обязательствам, а также задолженность, расчеты по которой будут произведены не деньгами, а иными способами – товарами или услугами.

Классификация финансовых активов

Для управления ФА предприятие классифицирует их по различным признакам.

1. По степени ликвидности

В первую очередь финансовые активы предприятия классифицируются по степени ликвидности – способности преобразовываться в наличные деньги. По данному признаку они делятся на 4 категории:

- абсолютно ликвидные – к ним относятся наличные в кассе и средства на банковских счетах

- высоколиквидные – которые могут быть преобразованы в деньги в кратчайшие сроки. Например ценные бумаги, активно торгующиеся на бирже

- ликвидные – для их трансформации в деньги нужно некоторое время, например, облигации

- неликвидные – их либо невозможно реализовать совсем, либо при этом они теряют значительную часть первоначальной стоимости. Например, дебиторская задолженность, невозможная к взысканию

2. По сроку действия

По этому признаку выделяют краткосрочные и долгосрочные ФА. В первую группу включают ФА, срок обращения которых не превышает 1 год. Во вторую – со сроком использования свыше 1 года.

Краткосрочные финансовые активы включают в себя деньги и текущие задолженности покупателей. В состав долгосрочных ФА включаются финансовые вложения, ценные бумаги и задолженность с длительным периодом погашения.

3. По целям использования

В зависимости от целей, для которых был приобретен ФА, выделяют:

- инвестиционные – приобретенные для получения дополнительной прибыли

- спекулятивные – приобретенные для получения разового дохода от реализации по более высокой цене

- транзакционные – используемые для обслуживания договоров, не приносящие самостоятельного дохода

4. По виду дохода

ФА, как и другие виды активов, могут приносить доход компании. По виду дохода финансовые активы предприятия делятся на следующие группы:

- с гарантированным доходом, например, облигации

- с неопределенным доходом, например, акции

- без дохода, например, деньги в кассе

Один и тот же финансовый актив, в зависимости от способа использования, может относиться к различным группам дохода. Например, облигация имеет купон, который является гарантированным доходом, так как он устанавливается в момент выпуска ценной бумаги. Между тем владелец облигации также может получить неопределенный доход при продаже ее до погашения с премией, если возникнет такая рыночная ситуация.

Учет финансовых активов

В бухгалтерии учет ФА ведется в отдельности по каждому виду актива. Для учета наличных и безналичных денег, а также инвестиций используются счета раздела V плана счетов бухгалтерского учета. Расчеты с контрагентами отражаются на счетах раздела VI. Учет ведется по каждому контрагенту отдельно.

ФА учитываются на предприятии по одному из видов стоимости:

номинальной

справедливой

амортизированной

По номинальной стоимости в учете отражаются деньги. Например, покупатель внес в кассу оплату за товар в сумме 1 000 рублей. По счету «50 — касса» отражается поступление 1 000 руб.

По справедливой стоимости учитываются финансовые вложения и долевые ценные бумаги. Например, компания купила 100 акций по 200 рублей и отразила их на счете «58 – финансовые вложения» в сумме 20 000 руб. Через год стоимость акций увеличилась до 230 рублей. В таком случае в учет должна быть внесена корректировка, а общая стоимость финансовых вложений увеличена до 23 000 рублей.

По амортизационной стоимости учитываются долговые финансовые инструменты. Например, компания приобрела ОФЗ на сумму 10 000 р. и отразила на счете «58». При каждом погашении купона остаточная стоимость финансового инструмента на счете должна уменьшаться на размер полученной выплаты.

В отчетности ФА отражаются в активе баланса. При этом они могут попасть как в категорию оборотных, так и в раздел внеоборотных активов.

Финансовые оборотные активы являются краткосрочными. Они относятся к классу абсолютно ликвидных или высоколиквидных активов.

Финансовые внеоборотные активы относятся к долгосрочным. В их состав включают ликвидные и неликвидные ФА. Чем выше в балансе расположен ФА, тем меньше степень его ликвидности.

ФА в балансе отражаются по тому же виду оценки, что и в учете. То есть, если на депозите у предприятия хранится 80 миллионов рублей, то и в учете по счету «51 – расчетный счет» отражается 80 млн., и в балансе по строке «денежные средства и их эквиваленты» будет отражено 80 млн.

Анализ финансовых активов

ФА организации анализируются по данным, содержащимся в ежегодной финансовой отчетности. Для оценки деятельности компании проводится горизонтальный анализ, или анализ динамики. Он отражает изменение финансовых активов за анализируемый период.

Для изучения динамики из показателя отчетного периода вычитается значение предыдущего. Таким образом вычисляется абсолютное число. Для расчета относительного показателя, на сколько процентов увеличился/уменьшился каждый ФА, нужно значение текущего периода поделить на предшествующий.

| Наименование ФА | 31.12.2018г. | 31.12.2017г. | 01.01.2017г. | ||||

| сумма | абс. | относ. | сумма | абс. | относ. | сумма | |

| Торговая дебиторская задолженность (долгосрочная) | 82 521 | 8 038 | 111% | 74 483 | 23 221 | 145% | 51 262 |

| Финансовые вложения (долгосрочные) | 41 562 | -28 352 | 59% | 69 914 | -8 729 | 89% | 78 643 |

| Финансовые вложения (краткосрочные) | 47 192 | 47 043 | 31672% | 149 | -12 471 | 1% | 12 620 |

| Торговая дебиторская задолженность (краткосрочная) | 180 619 | 28 975 | 119% | 151 644 | -15 972 | 90% | 167 616 |

| Денежные средства | 84 056 | -17 998 | 82% | 102 054 | 15 084 | 117% | 86 970 |

| Итого | 435 950 | 37 706 | 109% | 398 244 | 1 133 | 100% | 397 111 |

По итогам 2018г. в ПАО «Россети» наблюдается абсолютный прирост ФА на 37 706 миллионов рублей или на 109% . Основное увеличение было вызвано значительным приростом краткосрочных финансовых вложений. Чтобы понять, во что именно были вложены средства, необходимо посмотреть приложение к балансу.

Из расшифровки видно, что средства были направлены на банковские депозиты на срок от 3 месяцев до 1 года.

Расчет коэффициентов

Для оценки ФА на общее финансовое положение компании рассчитываются коэффициенты:

мгновенной ликвидности (Кмл)

промежуточной ликвидности (Кпл)

рентабельность ФА (Крфа)

оборачиваемость ФА (Кофа)

▲ Коэффициент мгновенной ликвидности показывает, насколько предприятие может расплатиться по своим краткосрочным обязательствам за счет имеющихся собственных денег. Он рассчитывается следующим образом:

Кмл=Дс/Ко , где

Дс – денежные средства и их эквиваленты

Ко – краткосрочные обязательства

Кмл (2018г.) = 84 056/398 403 = 0,21

Кмл (2017г.) = 102 054/331 253 = 0,31

Коэффициент мгновенной ликвидности в ПАО «Россети» за 2018г. составил 0,21. Это значит, что если все кредиторы одновременно потребуют возврата краткосрочных задолженностей, то за счет собственных наличных и безналичных денег предприятие сможет погасить только 21% обязательств. В предыдущем периоде компания могла рассчитаться по 31% обязательств. Уменьшение показателя связано со снижением количества денежных средств при одновременном увеличении объемов краткосрочных обязательств (398 против 331 тысячи).

▲ Коэффициент промежуточной ликвидности отражает размер краткосрочных обязательств, которые компания сможет погасить за счет собственных денежных средств и краткосрочной дебиторской задолженности. Он рассчитывается по формуле:

Кпл=(Дз+Дс)/Ко , где

Дз – краткосрочная торговая задолженность.

Кпл (2018г.) = (180 619+84 056)/398 403 = 0,66

Кпл (2017г.) = (151 644+102 054)/331 253 = 0,76

По состоянию на 31 декабря 2018г. ПАО «Россети» могла погасить 66% краткосрочных обязательств за счет транзакционных ФА. Этот показатель уменьшился сравнительно с 2017г. на 10%. Уменьшение также связано с увеличением суммы краткосрочных обязательств.

▲ Коэффициент рентабельности показывает эффективность использования ФА. Он рассчитывается по формуле:

Крфа=Фд/(Дз+Дс) , где

Фд – финансовые доходы. За 2018 г. они согласно отчету равны 17 617 млн. р., а за 2017 г. 16 319 млн. р.

Крфа (2018г.) = 17 617/(180 619+84 056) = 0,06

Крфа (2017г.) = 16 319/(151 644+102 054) = 0,06

Рентабельность ФА в ПАО «Россети» за анализируемый период не изменилась и составила 0,06. Это значит, что с каждого рубля транзакционных ФА предприятие получает 6 копеек прибыли.

▲ Коэффициент оборачиваемости ФА показывает, сколько раз в течение календарного года транзакционные ФА участвуют в производственном цикле. Он рассчитывается следующим образом:

Кофа=(Дз+Дс)/В × 365, где

365 – количество дней в году. За 2018 г. выручка согласно отчету равна 1 021 602 млн. рублей, а за 2017 г. 948 344 млн. р.

Кофа (2018г.) = (180 619+84 056)/1 021 602 × 365=94

Кофа (2017г.) = (151 644+102 054)/948 344 × 365=97

Чем выше коэффициент оборачиваемости, тем эффективнее предприятие использует транзакционные ФА. В ПАО «Россети» произошло уменьшение показателя на 3 пункта в связи с увеличением объема выручки.

Краткие выводы

В таблице представлены показатели, полученные в результате анализа финансовых активов ПАО «Россети».

| Показатель | Вывод |

| Динамика | Несмотря на снижение некоторых показателей ФА, в общем у предприятия наблюдается прирост финансовых активов, который вызван увеличением краткосрочных финансовых вложений. |

| Кмл | Мгновенная ликвидность уменьшилась за счет увеличения объемов краткосрочных обязательств. |

| Кпл | Промежуточная ликвидность снизилась по сравнению с предыдущим годом. Это характеризуется отрицательно, так как компания становится менее ликвидной, а значит, более зависимой. |

| Крфа | Рентабельность ФА не изменилась, что говорит о стабильном использовании имеющихся финансовых инструментов для извлечения прибыли. |

| Кофа | Оборачиваемость снизилась за счет увеличения выручки. |

По рассчитанным показателям можно сделать вывод о рациональном использовании ФА на предприятии. Общая ликвидность незначительно уменьшилась, но данное изменение не критично для предприятия промышленной сферы. Нехарактерным явлением можно назвать размещение крупной суммы на банковском депозите. Вместо наращивания производственных мощностей или инвестирования в дочерние фирмы компания «заморозила» 47 192 миллиона рублей.

Источник

Виды финансовых инвестиций

Виды финансовых инвестиций

Инвестиции предполагают вложение денежных ресурсов инвестором, чтобы в будущем получить доход и иной положительный социальный эффект.

По объектам инвестиции бывают реальные (предполагающие вложение денежных средств — в в материальные и нематериальные активы) и финансовые (вложение денежных средств — в в различные ценные бумаги, банковские депозиты и др.).

Финансовые инвестиции являются портфельными, то есть можно вкладывать денежные средства в любые финансовые инструменты, тем самым инвестор диверсифицирует свой инвестиционный портфель, снижает риски недополучения прибыли или невозврата вложенных средств.

Виды финансовых инвестиций

Остановимся подробнее на финансовых инвестициях и их видах.

Рынок финансовых инвестиций состоит из следующих составляющих:

- фондовый рынок, на котором постоянно идет торговля акциями различных эмитентов;

- кредитный рынок, на котором можно вложить денежные средства в государственные, а также корпоративные облигации и другие виды долговых обязательств;

- валютный рынок, где приобретаются опционные и фьючерсные контракты на покупку валюты, ведется торговля посредством рынка «Форекс».

Общую структуру финансовых инвестиций можно представить в виде таблицы.

| Что относится к финансовым инвестициям | Что не относится к финансовым инвестициям |

|---|---|

| 1. Вложения в ценные бумаги, в том числе в государственные и корпоративные | 1. Акции, которые выкупаются владельцем предприятия у акционеров |

| 2. Ввложения в активы предприятий и коммерческих организаций | 2. Векселя, которые были выданы предприятием-векселедателем предприятию-продавцу как расчет за товар, продукт или выполнение услуги |

| 3. Вложения в банковские депозиты и сертификаты | 3. Инвестиции в имущество, представленное в материально-вещественной форме, в виде платы за временное пользование с целью получения прибыли |

| 4. Вложения в драгоценные металлы | |

| 5. Вложения в опционные и фьючерсные контракты |

Финансовые инвестиции по определению являются портфельными.

Основное правило, которым должен руководствоваться грамотный инвестор, вкладывая средства в финансовые активы, гласит, что портфель должен быть максимально диверсифицирован, в нем могут сочетаться как рисковые активы с высокой доходностью, так и более надежные активы с низким доходом. Это позволит инвестору снизить риск недополучения прибыли и невозврата вложенных средств. Также, наряду с финансовыми инвестициями, в портфеле могут присутствовать нетрадиционные активы, вкладывая в которые инвестор также минимизирует риски и диверсифицирует свой инвестиционный портфель.

Различают следующие виды инвестиционных портфелей:

- агрессивно направленный инвестиционный портфель – в нем значительную долю занимают активы с высокой доходностью и высокой долей риска;

- консервативно направленный инвестиционный портфель – значительную его долю занимают надежные, наименее рисковые активы с невысокой доходностью.

Рассмотрим подробнее основные виды финансовых инвестиций.

1. Акции

Акции являются долевыми ценными бумагами. Приобретая акцию, инвестор вкладывает средства в уставный капитал акционерного общества – эмитента и автоматически становится совладельцем АО, приобретая право на получение части прибыли – дивидендов.

Существует три способа получения прибыли посредством вложения инвестиций в акции:

- получение прибыли на основе повышения курса, например, инвестор покупает акцию по более дешевой цене, а продает по более дорогой цене;

- получение прибыли на основе понижения курса, например, инвестор может взять акции у финансового посредника – брокера, продать их за высокую цену, а когда курс понизится, может выкупить акции по более низкой цене, после чего возвращает акции брокеру, а прибыль, полученная от разницы курса покупки–продажи, достается инвестору;

- получение дивидендов, обычно, раз в год или раз в квартал.

Акции бывают двух видов:

- обыкновенные – их владельцы имеют право на непосредственное управление акционерной компанией, на разработку дивидендной политики, их ликвидность на фондовом рынке выше, чем у привилегированных, а доходность напрямую зависит от темпа инфляции в государстве.

- привилегированные – их владельцы имеют право на первоочередную выплату установленных процентов с прибыли акционерного общества, выплата осуществляется в строго обозначенный срок, независимо от финансовых результатов акционерного общества.

Плюсами вложений инвестиций в акции являются: высокая прибыльность активов, минимальные стартовые вложения (можно приобрести малую долю акций акционерного общества, а в дальнейшем, по мере эмиссии, расширять свой пакет). Есть и обратная сторона – минусы, среди которых: высокие риски, комиссионные взносы, если инвестор приобретает акции через брокера.

2. Облигации

Облигации, в отличие от акций, являются не долевыми, а долговыми цен. бумагами, которые имеют период погашения. По истечении периода погашения эмитент гарантированно возвращает инвестору номинальную стоимость приобретенных облигаций и купонный доход по ним.

Существуют следующие виды облигаций:

- облигация, у которой ставка по процентам фиксирована;

- облигация, у которой ставка по процентам переменная (плавающая);

- облигация, выпущенная предприятием (так называемая корпоративная);

- облигации, выпускаемые государством или муниципалитетами (ГКО, ОФЗ)

Эмитент размещает облигации для выкупа, когда нуждается в привлечении дополнительных финансовых ресурсов на обеспечение финансово–хозяйственной деятельности, на инвестирование значимых проектов, программ, научных исследований и разработок и т.д. Посредством покупки облигаций инвестор предоставляет заем собственных средств в пользу эмитента на определенный срок на условиях возвратности и получения дохода за пользование ими.

Наименее рисковыми и менее доходными являются государственные и муниципальные облигации, государство гарантирует возврат номинальной стоимости и купонного дохода в оговоренный срок, защищает инвестора от форс–мажоров. Еще одним их достоинством является то, что государственные и муниципальные облигации не облагаются налогами. Более рисковыми, но и более доходными являются корпоративные облигации, так как предприятие может не получить ожидаемую прибыль, соответственно, или просрочить возмещение номинала стоимости и купонного дохода держателям облигаций, или вовсе обанкротиться, оставив инвесторов ни с чем.

3. Паевые инвестиционные фонды

ПИФ – это своеобразный комплекс, основанный на доверии, активы которого состоят из паев соучредителей, передавших властные полномочия по управлению фондом управляющей компании, которая осуществляет свою деятельность в соответствии с законодательство и в интересах инвесторов. Основной целью создания подобных фондов является наращение стоимости имущества паевого инвест. фонда посредством аккумуляции средств соучредителей и вложения их в различные финансовые инструменты.

Основным преимуществом ПИФов является то, что инвесторам не надо рисковать, беспокоиться за доходность, искать активы, фонд проводит тщательный анализ рынка, подбирает надежные финансовые инструменты.

Долю каждого инвестора составляет количество приобретенных им инвест. паев. Каждый пай – ценная бумага, удостоверяющая право собственника на долю в инвестиционном фонде.

4. Инвестиции в драгоценные металлы

Самые популярные для инвестирования драгоценные (благородные) металлы – золото, серебро, а также платина и палладий. Эти металлы выделяются в «элитные» благодаря химической сверхстойкости, чистоте, а также изысканному виду в изделиях из них.

Инвестиции в драгоценные металлы

Вкладывать можно, покупая и накапливая на счетах непосредственно металл в чистом виде или же вкладываться в коллекционные изделия из драгоценных металлов.

Инвестор может выгодно диверсифицировать портфель финансовых инвестиций посредством вложения в драгоценные металлы, ведь год от года металл не обесценивается, не устаревает, не изнашивается, это вечный актив.

Вложив сегодня денежные средства в металл, через некоторое время инвестор сможет продать его за более выгодную цену, получив прибыль. Как правило, в этот актив инвесторами вкладываются только свободные материальные средства, так как отдача в виде прибыли будет возможна лишь в долгосрочной перспективе.

5. Фьючерсные и опционные контракты

Фьючерсный контракт или фьючерс наделяет его владельца правом купить или же продать некоторый вид актива или товара в определенном количестве на оговоренную дату в будущем по цене, которая согласована сторонами.

Другими словами, фьючерс обязывает две стороны, подписавшие его, приобрести или продать фиксированное количество товара (валюта, бумаги, металлы, сырье, материалы и т.д.) по цене, оговоренной в контракте, на конкретную дату.

Опционный контракт (опцион) позволяет владельцу (не обязывает его) приобрести или продать какой-то товар, вид актива по цене и в сроки, оговоренные в контракте.

Классификация опционных контрактов

Опционы делятся на:

- «call», дающий право купить актив;

- «put», дающий право продать актив.

Контракт считается исполненным, если его владелец решил воспользоваться правом на покупку или продажу товара или актива. Например, в случае с опционом «call» это значит, что продавец определенного товара, указанного в контракте, обязан поставить его, получив оплату.

Опционы и фьючерсы позволяют инвестору не только диверсифицировать свой инвестиционный портфель, но и хеджировать риски.

Понравилась статья?

Сохраните, чтобы не потерять!

Источник