- Как узнать страховку по ипотеке?

- Содержание:

- Нет времени читать статью?

- Обязательная ипотечная страховка

- Дополнительная страховка по ипотеке

- Оформление страховки по ипотеке

- Какую страховую компанию выбрать при ипотеке в Сбербанке [Обновлено]

- Какая страховка обязательна при ипотеке в Сбербанке

- Выберите страхование:

- Где застраховать ипотеку Сбербанка

- Ипотечное страхование на сайте ПОЛИСа

- Где дешевле оформить страховку для ипотеки Сбербанка: на ДомКлик или в другой компании

- Расчеты цены страховки на ДомКлик и на Полис812

- Какие факторы влияют на стоимость страховки

- Факторы, влияющие на цену полиса, при страховании жизни:

- Факторы, влияющие на цену полиса при страховании имущества:

- Как сэкономить на страховке ипотеки

- Онлайн-калькулятор страхования при ипотеке в Сбербанке

- Список аккредитованных страховых компаний Сбербанка

- Где самое выгодное страхование ипотеки Сбербанка: сравнение компаний

Как узнать страховку по ипотеке?

Содержание:

Ипотечное страхование предполагает оформление полиса страховки в трех вариантах. Первый — защита от риска гибели недвижимости. Второй — документ оформляется на случай, если заемщик тяжело заболеет или умрет. Третий — оберегает собственника жилья от претензий на квартиру/дом со стороны других граждан (актуально при покупке «вторички»). Как узнать, какая из этих страховок обязательна по закону, а какая навязывается банком для защиты исключительно своих рисков по кредиту?

Нужно знать, что страховка по ипотеке оформляется только после уведомления заемщика. Некоторые финансовые организации предлагают увеличить размер займа, чтобы за его счет оплатить сделку со страховщиком. Если сумму кредита увеличили без ведома должника или компания отказывается выплачивать страховку, то потребуется помощь юриста. Он сможет законно расторгнуть договор, смягчить его условия или добиться выплаты компенсации.

Нет времени читать статью?

Обязательная ипотечная страховка

Ст. 31 закона «Об ипотеке» № 102-ФЗ, а также ст. 343 Гражданского кодекса (ГК) РФ обязывают заемщиков в обязательном порядке страховать недвижимость. Дело в том, что имущество, взятое в ипотеку, передается в залог банку. Это значит, что в случае, если должник не сможет обеспечить сохранность квартиры или дома, кредитор все равно получит свое. То же касается и случая, если дебитор не сможет погасить заем. Банк забирает жилье и продает его другому платежеспособному лицу.

Защита от риска утраты залога — единственный вид страховки, который нужно обязательно оформлять в договоре ипотеки. Остальные виды страховки по ипотеке факультативны. Соглашения по ним заключаются исключительно в добровольном порядке. Заключение договоров на защиту здоровья, жизни или от риска потери права собственности позволит снизить процентную ставку по ипотеке, но не более. Чтобы узнать, насколько это будет выгодно заемщику, придется сравнить размер переплаты по процентам и стоимость полиса.

Дополнительная страховка по ипотеке

Дополнительной страховкой по ипотеке считаются:

- страхование здоровья и жизни;

- титульное страхование.

В условиях договора можно узнать, от каких рисков в ипотеке берегут вышеназванные виды страховки. Обычно это:

- присвоение статуса инвалида заемщику;

- гибель клиента;

- заключение недействительной сделки на покупку жилья (например, продать квартиру согласились не все собственники, и предыдущий владелец оспорил договор).

Крупнейшие банки страны («Сбербанк», «ВТБ», «Газпромбанк», «Россельхозбанк» и другие) предлагают клиентам скидку по процентной ставке в пределах 1–4%, если они оформят страховку. Подробную информацию можно уточнить у менеджеров кредитных организаций, занимающихся заключением соглашений по ипотеке.

Если заключается договор страхования здоровья и жизни, то учитываются следующие факторы:

- возраст дебитора — чем он моложе, тем меньше придется платить, а потому оптимальный возраст для получения полиса варьируется в пределах 25–35 лет;

- результаты медицинского обследования — так страховая компания сможет выяснить, есть ли у клиента серьезные проблемы со здоровьем, и при их отсутствии полис будет стоить меньше;

- стоимость жилья по ипотеке — чем дороже недвижимость, тем больше цена страховки;

- размер ипотеки — чем больше сумма кредита, тем дороже страховка.

При титульном страховании стандартно учитывается только цена квартиры или дома. Повышающие коэффициенты могут назначаться в случаях:

- если прежний владелец получил недвижимость по наследству — существует риск, что при продаже жилья ущемляются права других наследников или детей;

- если компания сможет узнать, что заем и страховка выдается на покупку квартиры/дома, которые неоднократно были на рынке;

- если жилье было залогом по долгам прежних собственников.

Обычно размер оплаты полиса варьируется в пределах 0,3–1% от цены недвижимости.

Важно! Все виды страховки по ипотечному займу стандартно оформляются на 1 год. После истечения срока действия полиса его придется продлевать. Это необходимо, чтобы процентная ставка по соглашению не менялась. С учетом того, что договор заключается на несколько десятилетий, продлевать полис нужно будет от 15 до 35 раз.

Оформление страховки по ипотеке

Узнать, какие документы потребуются для оформления страховки по ипотечному займу, можно на сайте компании-страховщика. Обычно организации запрашивают у заемщика следующий пакет документов:

- справку о стоимости квартиры или дома — ее получают в Росреестре;

- выписку из технического паспорта;

- отчет независимого оценщика, который определит состояние недвижимости и спрогнозирует ее минимальную цену на рынке;

- план жилья;

- договор купли-продажи квартиры/дома (или иное соглашение), а также свидетельство, подтверждающее право собственности страхователя;

- при оформлении полиса на защиту здоровья и жизни — справку из поликлиники об отсутствии серьезных заболеваний;

- паспорт должника;

- заполненная анкета-заявление, в которой указывается тип полиса и желание оформить страховку по ипотеке.

Если финансы позволяют, то рекомендуется заключить договор страхования по ипотеке на 5 лет. Так не придется продлевать соглашение ежегодно, и в итоге будет потрачено меньше денег.

Если клиент сможет досрочно выплатить ипотеку, то страховка продолжает действовать. Полис можно оставить, он не зависит от банковского соглашения. При отсутствии желания сохранить полис нужно позвонить в компанию и уточнить, как аннулировать страховку. Все деньги вернуть не удастся: страховщик обязательно оставит часть премии себе за обслуживание сделки. Однако есть шанс вернуть до 50% от уплаченной суммы.

Как понять, нужно оформлять полис или нет? Когда заемщик не уверен в своей финансовой стабильности, лучше получить страховку. Тогда ипотека не «отберет последнее» у должника, поскольку расплачиваться с банком будет страховщик.

Источник

Какую страховую компанию выбрать при ипотеке в Сбербанке [Обновлено]

Оформление страховки при ипотеке в Сбербанке является обязательным условием выдачи кредита. Это требование является не внутренним распоряжением банка, а подкреплено законом «Об ипотеке».

Поэтому всем заемщикам необходимо знать, какие факторы влияют на стоимость страхования, как сэкономить на страховке, и другие важные нюансы страхования.

Какая страховка обязательна при ипотеке в Сбербанке

Приобретая ипотеку в Сбербанке заемщик обязан застраховать ее. В случае, если клиент не желает оформлять страхование, банк откажет в кредите. Есть три вида страхования при ипотеке: недвижимости, титула, жизни.

В Сбербанке обязательным является только страхование приобретаемого жилья. Данная страховка приобретается на личные средства заемщика.

Страхование жизни и здоровья при ипотеке в Сбербанке не является обязательным условием. Но при этом стоит знать, что если клиент отказывается от страхования жизни, банк увеличит процентную ставку как минимум на 1%.

Поэтому в данном случае, клиент потеряет намного больше средств на повышении процента по кредиту, чем заплатил бы за страхование жизни.

Выберите страхование:

Где застраховать ипотеку Сбербанка

При оформлении ипотеки сотрудник Сбербанка предлагает оформить данную услугу через банк. При этом Сбербанк предлагает те страховые компании, с которыми сотрудничает. В этом случае не учитываются интересы клиента, вам просто предлагают ограниченный список компаний, условия которых вы не сможете тщательно сравнить.

Рекомендуем самостоятельно выбирать страховую компанию на основе рейтингов и отзывов. На ПОЛИС812 представлены самые надежные страховщики.

Чтобы вы сэкономили на страховании ипотеки, наш центр дарит 500 бонусных рублей за регистрацию в личном кабинете, которыми можно оплатить до 25% страховки. Также воспользуйтесь промокодом для дополнительной скидки 15%.

Вы вправе выбирать страховку в любой страховой компании. Для этого существует список аккредитованных компаний, которые сотрудничают со Сбербанком. Те компании, которые не имеют договоренности с банком, могут предлагать заемщику более выгодные цены на полис, при этом убеждая клиента, что проблем не возникнет.

Многие клиенты боятся отказа по кредиту, поэтому оформляют полис в банке. Но по факту, заемщик имеет право выбирать услугу страхования в любой аккредитованной компании. Далее в статье мы представим список этих компаний.

Ипотечное страхование на сайте ПОЛИСа

Где дешевле оформить страховку для ипотеки Сбербанка: на ДомКлик или в другой компании

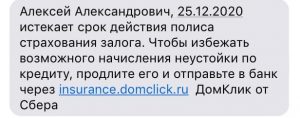

Ежедневно нашим клиентам приходят SMS сообщения от Сбербанка с агитацией оформить ипотечную страховку на ДомКлик. Однако не многие знают, что тарифы в разных компаниях сильно отличаются. На ДомКлик они гораздо выше, чем на Полис812.

*Пример сообщения о продлении страховки по ипотеке.

Ранее мы рассказывали, что клиент имеет полное право самостоятельно выбирать страховую компанию по ипотеке. Заемщик всегда может сравнивать все предложения и выбирать самое выгодное для себя.

Расчеты цены страховки на ДомКлик и на Полис812

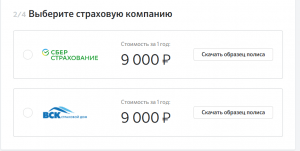

Пример расчета страхования ипотеки на ДомКлик. Для сравнения взяли страхование квартиры, сумма 4 млн. рублей. ДомКлик предлагает два варианта страховок стоимостью 9 тыс. рублей: ВСК и СберСтрахование.

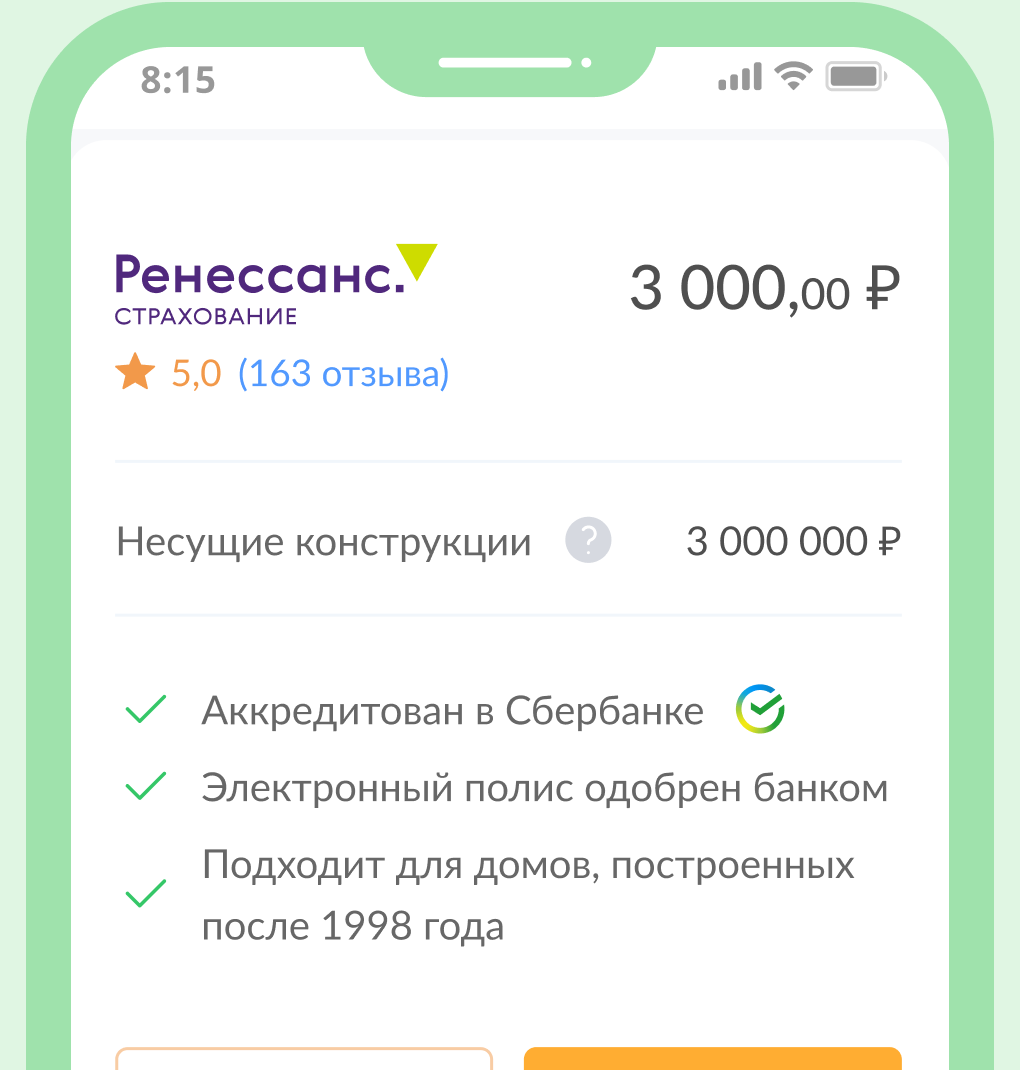

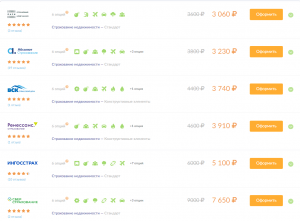

Для расчета стоимости на Полис812 берем такие же данные: страхование квартиры, сумма – 4 млн. На нашем сайте по данному запросу представлены компании: Абсолют Страхование, Ренессанс, ПАРИ, ВСК, Ингосстрах, СберСтрахование.

Обратите внимание! Страховка от ВСК на Полис812 в 2 раза дешевле: на ДомКлик – 9 000, на Полис812 – 3 740 руб.

Таким образом, СМС рассылка от Сбербанка навязывает клиентам «продлить» страховку по ипотеке на своем сервисе. Но цены там гораздо выше. Будьте внимательны и выбирайте выгодные и надежные варианты.

Какие факторы влияют на стоимость страховки

Факторы, влияющие на цену полиса, при страховании жизни:

— Пол. На тариф страхования, прежде всего, влияет пол заемщика. Как правило, стоимость страхования для женщин на 30-50 % ниже, чем для заемщиков мужчин.

— Возраст. Чем больше возраст, тем выше ставка. С возрастом увеличивается вероятность заболевания и гибели человека, поэтому разница в цене полиса между 30-летним и 50-летним может быть выше в 5-10 раз.

— Здоровье. Клиент заполняет анкету здоровья, в которой необходимо указать все заболевания. Наличие серьезных проблем со здоровьем еще один фактор, который может сильно повлиять на цену. Но не стоит скрывать заболевания, поскольку при наступлении страхового случая, это может стать поводом для отказа в выплатах. Также цена зависит и от массы тела человека. Лишний вес увеличивает ставки.

— Профессия. Для офисных работников предусмотрены самые низкие тарифы. А вот для опасных профессий стоимость повышается. К ним можно отнести – военных, МЧС, полицейских и т.д. Заемщикам данной категории профессий бывает сложно найти компанию, которая согласилась бы застраховать их.

Факторы, влияющие на цену полиса при страховании имущества:

— Тип жилища. Квартира в многоэтажном доме будет иметь более низкий тариф, по сравнению с частным домом.

— Год постройки. Тарифы для новостроек будут ниже. Чем старше год постройки, тем выше стоимость страхования. Некоторые страховщики отказывают в страховании, если дом старше 1950 года.

— Материал стен. Наличие дерева в постройке увеличивает тарифы по страхованию

— Источники открытого огня. При страховании обязательно учитывается наличие источников открытого огня – газа, камина, бани.

Как сэкономить на страховке ипотеки

Ранее в статье «Как сэкономить на страховке по ипотеке в 2021 году» мы дали 5 советов, как выгоднее приобрести страховку, а также указали 3 распространенных ошибки при страховании ипотеки. Отметим кратко советы по экономии:

- Рекомендуется оформлять страховку не в самом Сбербанке, а в страховой компании. Банк предложит вам приобрести полис у своего партнера. В этом случае вы переплатите, так как Сбербанк включает в стоимость полиса наценку за нового клиента для страховой.

- Приобретать страховку нужно только на год. Продлять новую страховку вы можете уже в другой компании. При переходе из одной компании в другую, есть возможность сэкономить.

- При страховании имущества выбирайте в заемщики женщину, так как для женщин тарифы ниже.

- Если вы являетесь клиентом страховой компании, приобретали у нее ОСАГО, или другую страховку, то стоит уточнить про скидки для постоянных клиентов.

- Отдавайте предпочтение онлайн-страхованию. Выше на примере нашего центра «ПОЛИС» было показано, как можно сэкономить на онлайн покупке.

Онлайн-калькулятор страхования при ипотеке в Сбербанке

Для предварительного расчета страховки по ипотеке и сравнения цен у разных страховщиков необходимо заполнить несколько полей калькулятора.

После этого программа выдаст выгодное предложение из всего списка аккредитованных компаний.

Список аккредитованных страховых компаний Сбербанка

Данный список является актуальным на 8.05.2021. Уточнить наличие выбранной страховой компании в списке аккредитованных вы можете на официальном сайте Сбербанка.

Где самое выгодное страхование ипотеки Сбербанка: сравнение компаний

Мы провели расчет страховок ипотеки по условной ситуации и сравнили одни из самых надежных компаний среди аккредитованных Сбербанком.

Мужчина, 30 лет, приобретаемая недвижимость – квартира, сумма кредита – 4 млн. руб.

Источник