- Финансовый отчет: почему для инвестора это самый важный документ

- Инвестиционный проект в Excel c примерами для расчетов

- Финансовая модель инвестиционного проекта в Excel

- Расчет экономической эффективности инвестиционного проекта в Excel

- Рентабельность инвестиций

- Дневник инвестора: личный опыт учета инвестиций

- Что такое и для чего я веду дневник инвестора

- Мой опыт организации учета инвестиций

- Учет в электронных таблицах

- Ведение портфеля в сервисе Intelinvest

- Заключение

Финансовый отчет: почему для инвестора это самый важный документ

Как выбрать компанию, в акции которой стоит вкладывать деньги? Начать лучше с прочтения финансового отчета. Это документ, который регулярно выпускает любая публичная компания, торгующая акциями на бирже.

Финансовый отчет позволяет определить фундаментальные характеристики компании, ее текущее финансовое положение и представить перспективы бизнеса на ближайшее будущее.

Такая отчетность отразит любые результаты вне зависимости от того, насколько они могут быть вредны для котировок. Если прибыль компании за квартал превратилась в убыток, долг вырос или операционная деятельность не приносит дохода, все это попадет в отчет.

У каждой публичной компании на сайте есть специальный раздел для инвесторов, где она ежеквартально публикует данные с финансовыми показателями. Помимо сайтов самих компаний существуют и другие ресурсы, которые собирают корпоративные заявления. Один из таких ресурсов — Центр раскрытия корпоративной информации. Здесь отчеты может скачать любой желающий.

«Не изучив финансовую отчетность компании, не стоит делать долгосрочных вложений в акции, — уверен руководитель аналитического департамента AMarkets Артем Деев. — Финансовую устойчивость, как и грядущий крах, можно заметить в годовых отчетах, которые говорят о стратегических задачах и возможных проблемах бизнеса.

Например, нередко хорошие показатели нового направления обеспечиваются за счет финансирования от других предприятий холдинга. При этом в финансовом отчете хорошо можно проследить постоянный рост затрат и отсутствие прибыли за длительный период времени. Это тревожный знак, даже если у компании есть качественный ассортиментный портфель и налажена работа с покупателями».

Какие существуют финансовые отчеты

Российские инвесторы чаще всего работают с тремя стандартами финансовых отчетов:

- МСФО — Международный стандарт финансовой отчетности;

- РСБУ — Российский стандарт бухгалтерского учета;

- US GAAP — Общепринятые стандарты бухгалтерского учета (US Generally Accepted Accounting Principles). Его используют компании, акции которых торгуются на американском фондовом рынке.

Если мы говорим о российских эмитентах, то здесь актуальны отчеты МСФО и РСБУ. Крупные компании могут публиковать оба варианта отчетности, но выходить они могут даже с разной периодичностью: встречается, что отчетность по РСБУ выходит чаще, чем по МСФО.

Говоря упрощенно, отчетность по РСБУ делается для налоговой службы, а отчетность по МСФО — для акционеров. При инвестициях в компании на американском рынке помимо МСФО придется иметь дело с отчетами US GAAP.

Между стандартами есть различия, в некоторых моментах существенные, пояснил старший инвестиционный консультант «БКС Брокера» Ильяс Хамитов. На западе даже распространена практика по приведению аналитиками отчетности компании по стандартам US GAAP к стандартам МСФО и наоборот для того, чтобы правильно оценивать компании из разных стран, отчитывающихся по разным стандартам.

«Главным в чтении финансовой отчетности компании является конечная цель — аналитик или инвестор должен определиться с тем, что он хочет проверить и что он хочет видеть в итоге исследования, — рассказывает Хамитов. — От этого зависит, на какой форме отчетности стоит сконцентрировать свое основное внимание. А далее стоит помнить, что все рассчитанные показатели имеют силу только в совокупности с другими показателями: историческими, текущими, показателями конкурентов или вообще с информацией из другой формы отчетности».

Главные пункты финансового отчета

Финансовые отчеты состоят из десятков таблиц с результатами. Далеко не все они обязательны для анализа состояния компании. Как правило, выделяют несколько базовых пунктов:

- капитал

- выручка

- чистая прибыль

- EBITDA

- прибыль на акцию

- маржа операционной прибыли (рентабельность продаж)

- свободный денежный поток

- долговые обязательства

«В первую очередь, необходимо обратить внимание на капитал рассматриваемой компании, — полагает управляющий директор «Иволга Капитала» Дмитрий Александров. — Это число отражает, сколько собственных средств вложено в бизнес. Другой важный показатель — объем долга и его соотношение с прибыльностью. Соотношение долга и EBITDA отражает то, насколько просто или сложно компании расплачиваться по долгам.

Важно следить и за эффективностью бизнеса: насколько растет выручка год к году, какая маржинальность бизнеса — то есть сколько прибыли получается в процентах от выручки.

И, наконец, нельзя забывать об основной цели любого бизнеса — зарабатывании денег. Стабильная прибыльность компании — важнейший показатель в оценке кредитного качества любой корпорации».

«Немаловажную роль играет отчет о движении денежных средств, — добавил Ильяс Хамитов из БКС. — Он состоит их трех разделов: денежный поток от операционной деятельности, инвестиционной и финансовой. Обычно денежный поток от операционной деятельности должен быть существенно положительным, так как это денежный поток от основной деятельности компании, который идет на выплату дивидендов и погашение финансовых обязательств».

Поток от инвестиционной деятельности может быть отрицательным, так как он представляет собой инвестиции в основные средства. Иными словами, компания должна приобретать активы, за счет которых будет увеличивать выпуск продукции или объем предоставляемых услуг.

Поток от финансовой деятельности может быть как отрицательным, так и положительным в зависимости от того, выплатила ли компания или получила больше процентных платежей на свои обязательства и от своих вложений соответственно.

«Но это общая картина, — уточнил Хамитов. — Существует огромное количество случаев, когда даже стабильно низкий или даже отрицательный денежный поток от операционной деятельности не воспринимался инвесторами негативно. Они могут быть уверены в том, что у компании настолько инновационный продукт, что для успешной его реализации потребуется некоторое количество времени и денег».

«Спрятанные» метрики стартапов

Влияние финансовой отчетности на настроения инвесторов хорошо заметно на примере старапов, выходящих на биржу. Часто такие компании находят способы скрывать потери за хитрыми метриками, которые некоторое время устраивают акционеров.

Но как только такая компания выпускает финансовый отчет по международным стандартам — как правило это бывает перед выходом на биржу, — ситуация резко меняется.

Более того, даже отчеты по международным стандартам могут ввести неопытного инвестора в заблуждение — и здесь становятся важным оценки экспертов.

«Самый свежий нашумевший случай — это чуть не разместившая свои акции компания-оператор площадей для коворкинга WeWork, — проводит пример руководитель отдела аналитических исследований «Высшей школы управления финансами» Михаил Коган. — Обнаружилось, что после сорвавшегося IPO основной акционер SoftBank был вынужден дополнительно влить в капитал $5 млрд. А сама компания сообщила об увольнении четырех тысяч сотрудников. Едва ли эти ниточки были бы видны в проспектах эмиссий при продаже бумаг. Организаторы постарались бы их хорошенько «припрятать».

Международные стандарты финансовой отчетности, на которые перешли и российские публичные компании — это не правила, а принципы, которые можно интерпретировать неоднозначно. Нужно руководствоваться общепринятыми практиками и тщательно изучать учетную политику компании, что именно понимается под каждой конкретной статьей, чтобы потом не возникло таких неприятных моментов, разъяснил Коган.

«Уже сейчас многие на Уолл-стрит настоятельно требуют, чтобы регулятор SEC «навел порядок», поскольку те метрики, которые компании используют, могут сильно отличаться от того, что происходит с компанией на самом деле, — заключил представитель «Высшей школы управления финансами». — К примеру, показатель скорректированной чистой прибыли можно скорректировать буквально на что угодно. Важно это осознавать и уметь отделять зерна от плевел».

Помочь разобраться в хитросплетениях отчетностей и бизнес-моделей поможет РБК Quote. Мы в ежедневном режиме прочитываем и анализируем десятки финансовых отчетов самых разных компаний. А затем отбираем то, что по-настоящему важно — и пишем об этом статьи. Чтобы не пропустить ничего важного, подписывайтесь на РБК Quote в «твиттере» и «фейсбуке». А если хотите начать торговать самостоятельно — регистрируйтесь на нашем сайте. Это просто и безопасно.

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Источник

Инвестиционный проект в Excel c примерами для расчетов

Для привлечения и вложения средств в какое-либо дело инвестору необходимо тщательно изучить внешний и внутренний рынок.

На основании полученных данных составить смету проекта, инвестиционный план, спрогнозировать выручку, сформировать отчет о движении денежных средств. Наиболее полно всю нужную информацию можно представить в виде финансовой модели.

Финансовая модель инвестиционного проекта в Excel

Составляется на прогнозируемый период окупаемости.

- описание макроэкономического окружения (темпы инфляции, проценты по налогам и сборам, требуемая норма доходности);

- прогнозируемый объем продаж;

- прогнозируемые затраты на привлечение и обучение персонала, аренду площадей, закупку сырья и материалов и т.п.;

- анализ оборотного капитала, активов и основных средств;

- источники финансирования;

- анализ рисков;

- прогнозные отчеты (окупаемость, ликвидность, платежеспособность, финансовая устойчивость и т.д.).

Чтобы проект вызывал доверие, все данные должны быть подтверждены. Если у предприятия несколько статей доходов, то прогноз составляется отдельно по каждой.

Финансовая модель – это план снижения рисков при инвестировании. Детализация и реалистичность – обязательные условия. При составлении проекта в программе Microsoft Excel соблюдают правила:

- исходные данные, расчеты и результаты находятся на разных листах;

- структура расчетов логичная и «прозрачная» (никаких скрытых формул, ячеек, цикличных ссылок, ограниченное количество имен массивов);

- столбцы соответствуют друг другу;

- в одной строке – однотипные формулы.

Расчет экономической эффективности инвестиционного проекта в Excel

Для оценки эффективности инвестиций применяются две группы методов:

- статистические (PP, ARR);

- динамические (NPV, IRR, PI, DPP).

Коэффициент PP (период окупаемости) показывает временной отрезок, за который окупятся первоначальные вложения в проект (когда вернутся инвестированные деньги).

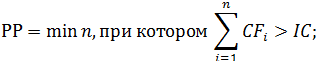

Экономическая формула расчета срока окупаемости:

где IC – первоначальные вложения инвестора (все издержки),

CF – денежный поток, или чистая прибыль (за определенный период).

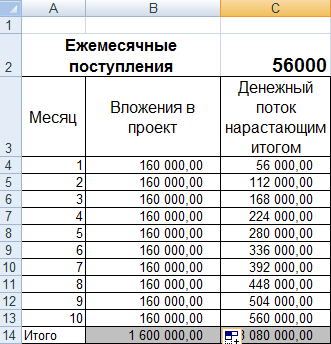

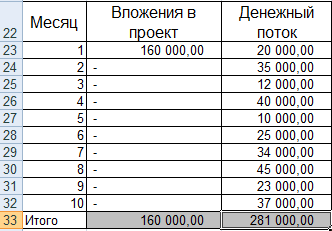

Расчет окупаемости инвестиционного проекта в Excel:

- Составим таблицу с исходными данными. Стоимость первоначальных инвестиций – 160000 рублей. Ежемесячно поступает 56000 рублей. Для расчета денежного потока нарастающим итогом была использована формула: =C4+$C$2.

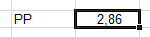

- Рассчитаем срок окупаемости инвестированных средств. Использовали формулу: =B4/C2 (сумма первоначальных инвестиций / сумма ежемесячных поступлений).

Так как у нас дискретный период, то срок окупаемости составит 3 месяца.

Данная формула позволяет быстро найти показатель срока окупаемости проекта. Но использовать ее крайне сложно, т.к. ежемесячные денежные поступления в реальной жизни редко являются равными суммами. Более того, не учитывается инфляция. Поэтому показатель применяется вкупе с другими критериями оценки эффективности.

Рентабельность инвестиций

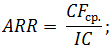

ARR, ROI – коэффициенты рентабельности, показывающие прибыльность проекта без учета дисконтирования.

где CFср. – средний показатель чистой прибыли за определенный период;

IC – первоначальные вложения инвестора.

Пример расчета в Excel:

- Изменим входные данные. Первоначальные вложения в размере 160 000 рублей вносятся только один раз, на старте проекта. Ежемесячные платежи – разные суммы.

- Рассчитаем средние поступления по месяцам и найдем рентабельность проекта. Используем формулу: =СРЗНАЧ(C23:C32)/B23. Формат ячейки с результатом процентный.

Чем выше коэффициент рентабельности, тем привлекательнее проект. Главный недостаток данной формулы – сложно спрогнозировать будущие поступления. Поэтому показатель часто применяется для анализа существующего предприятия.

Примеры инвестиционне6ого проекта с расчетами в Excel:

Статистические методы не учитывают дисконтирование. Зато позволяют быстро и просто найти необходимые показатели.

Источник

Дневник инвестора: личный опыт учета инвестиций

Как вести учет своих инвестиций.

Деньги любят счет. Если вы ведете семейный бюджет, а тем более имеете личный финансовый план, то убедились, насколько важно грамотное управление финансами. Для реализации своих финансовых целей несколько лет назад мы с мужем занялись инвестированием: каждый месяц пополняем наш инвестиционный портфель активами, в конце года оцениваем результат.

Для нас важен порядок в финансах, поэтому регулярно ведем не только семейный бюджет, но и дневник инвестора. В статье расскажу, для чего нужно учитывать инвестиции и как мы осуществляем этот процесс в нашей семье.

Что такое и для чего я веду дневник инвестора

Дневник инвестора, или таблица по учету инвестиций, – это регулярная запись обо всех операциях, которые вы проводите со своими активами. И здесь речь идет не только о фондовом рынке. Назовем дневник документом, хотя по нему вы никому не обязаны отчитываться, кроме как самому себе.

В дневнике должна быть информация обо всем, что приносит вам доход. Например:

- покупка недвижимости с целью сдачи в аренду или дальнейшей перепродажи по более высокой цене;

- открытие депозитов и получение процентов по ним;

- покупка/продажа драгоценных монет, золотых слитков, открытие ОМС;

- покупка/продажа акций и облигаций на фондовой бирже;

- участие в IPO;

- участие в ИСЖ и др.

Это всего лишь примеры. Состав активов, которые входят в ваш инвестиционный портфель, может быть меньше. Главная задача – отслеживать все сделки, полученный доход или убыток от операций. Можно провести аналогию с ведением семейного бюджета: купили продукты или получили зарплату – записали в таблицу.

Если вы не совершаете по несколько сделок в день, то фиксация инвестиционных операций не отнимет много времени. Например, мы с мужем инвестируем раз в месяц. Тратим 2–3 минуты, чтобы записать наши сделки. Специальные программы помогают автоматизировать процесс. В статье расскажу, чем пользуемся мы. Общение со многими инвесторами показало, что и другие инвесторы используют эти же сервисы.

Что мы получаем от регулярного учета нашего капитала:

- Видим реальную картину доходности. Причем доходность мы видим как по всему портфелю, так и по отдельным активам.

- При ребалансировке не возникает вопроса, что нужно купить или продать. Все активы перед глазами, как и их доля в портфеле.

- Сравнение с бенчмарком помогает принять грамотное инвестиционное решение. Например, если на протяжении нескольких лет вам не удается обыгрывать рынок, то, может, и не стоит этим заниматься, а сосредоточиться на индексном инвестировании?

- Повышаем финансовую грамотность. Анализ доходности портфеля и доходности отдельных инструментов позволяет прокачивать себя как инвестора. Вы больше интересуетесь инвестициями, пробуете новые инструменты.

- Тренируем дисциплину. Если вы этого еще не сделали в процессе ведения семейного бюджета, но уж точно набьете руку на учете инвестиций.

- Получаем моральное удовлетворение. Согласитесь, приятно наблюдать, как из года в год растет ваш капитал.

Мой опыт организации учета инвестиций

Если у вас открыт брокерский счет у одного брокера, то можно вообще не заводить отдельные инструменты для учета инвестиций. В личном кабинете вы будете видеть все свои сделки, доходность по инструментам и по портфелю в целом. У одних брокеров аналитика подробная, у других она более краткая, но есть она у всех.

Нашу семью вариант с брокерским сервисом не устраивает, потому что в семье несколько счетов у разных брокеров. Но мы хотим анализировать наш общий портфель, а для этого надо собрать информацию по активам в одном месте. Мы остановились на двух вариантах:

- Ведение портфеля в Google Таблице.

- Учет инвестиций в онлайн-сервисе Intelinvest.

Учет в электронных таблицах

Вести учет инвестиций можно в любых электронных таблицах: Excel или Google Таблицах.

Мне удобнее использовать второй вариант: автоматическое сохранение, могу редактировать онлайн с телефона или компьютера, быстро посылаю ссылку другому человеку при необходимости. В остальном обе программы похожи по набору функций, поэтому используйте ту, которая вам кажется проще.

В электронной таблице я веду учет активов для решения вопроса, какие ценные бумаги мне надо докупить. Заполняю ее каждый раз, как совершаю сделки на бирже. Доходность эта таблица не считает, для этой цели я использую другой способ. Знаю многих инвесторов, кто разработали таблицы с расчетом доходности. Мне они все кажутся сложными.

Для примера я составила простенький портфель, чтобы показать, как работают формулы. Шаблон таблицы вы можете скачать здесь. Я сделала автоматический запрос на создание копии, но почему-то он не срабатывает для смартфонов. Тем, кто будет проходить по ссылке на телефоне, надо сделать копию документа: в меню выберите “Файл”, потом “Создать копию”.

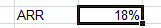

Алгоритм заполнения таблицы:

- Составляем инвестиционный портфель в соответствии со своей стратегией инвестирования. Вы должны знать, что будете покупать и какую долю каждый инструмент займет в вашем капитале. Для нашего примера я взяла 60 % акций, 30 % облигаций и 10 % золота. Все инвестиции будут через индексные фонды.

- В колонку “Активы” заносим наименование инструмента, в колонку “Тикер” – его шифр на бирже, в колонку “Доля в портфеле” – долю каждого инструмента, в колонку “Цена 1 ЦБ” – рыночную цену каждого инструмента из торгового терминала вашего брокера.

- Допустим, что мы только начали формировать наш портфель. В ячейке C1 у нас пока 0. Заносим в ячейку C2 сумму, на которую будем покупать ценные бумаги. Например, 100 000 руб. Эта сумма автоматически появится у нас в колонке G15 “Остаток нераспределенных средств”.

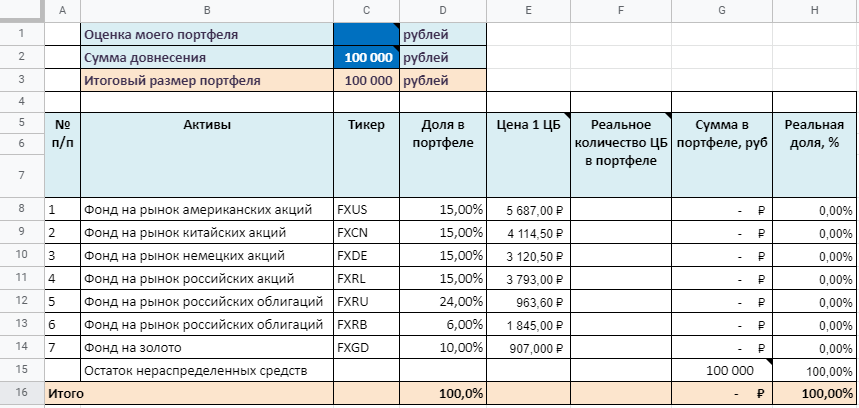

- Распределяем наши 100 000 руб. по активам таким образом, чтобы примерно соблюсти доли. Для этого заполняем колонку “Реальное количество ЦБ в портфеле”.

- Остальное все заполняется автоматически. Например, в колонке G8 заведена формула: =F8*E8. Аналогичные формулы есть для каждого актива. В колонке H8 заведена формула: =G8/$C$3 и т. д.

- При заполнении колонки “Реальное количество ЦБ в портфеле” вы увидите, как уменьшаются 100 000 руб. в ячейке G15.

Должно получиться примерно следующее.

У нас остался нераспределенный остаток в 885 руб. Он перейдет на следующий месяц. При следующей покупке необходимо будет заполнить ячейки G1 и G2, обновить цены и внести новое количество ценных бумаг.

Ведение портфеля в сервисе Intelinvest

Для получения полноценной аналитики мы ведем семейный портфель в онлайн-сервисе Intelinvest.

- можно учитывать любые активы в рублях и валюте: акции, облигации, паи ПИФов, валюту и криптовалюту, депозиты, недвижимость, драгоценные металлы;

- рассчитывает доходность с учетом комиссий брокеров;

- учитывает дивиденды, купоны, амортизацию;

- импортирует отчеты брокеров, если вы не начинаете свой портфель с 0;

- много аналитических таблиц по прибыли, доходности, составу портфеля и пр.;

- сравнение с инфляцией, бенчмарком в виде индекса Мосбиржи, со средней ставкой по депозитам;

- есть мобильное приложение и десктопная версия для компьютера;

- в режиме реального времени вы можете посмотреть актуальные цифры по своему портфелю.

Сервис позволяет вести публичный портфель. Некоторые известные инвесторы этим пользуются, чтобы показать, какие сделки они совершают, какую прибыль получают. Так они агитируют вас учиться у них инвестированию.

Программа бесплатная для 1 портфеля, в котором не более 7 ценных бумаг. Есть еще 2 тарифа:

- Стандарт – 149 руб. в месяц, 30 бумаг и 2 портфеля.

- Профессионал – 249 руб. в месяц, безграничное число бумаг и портфелей.

Бесплатный тариф нам не подходит, т. к. активов больше, чем 7. Мы выбрали пакет “Стандарт”. Очень довольны результатом. Компания часто устраивает акции, во время которых оплатить за год можно даже дешевле, чем указано в тарифах.

Заключение

Есть разные варианты расчета инвестиций. Предложенная мной таблица простая, но для небольших портфелей она вполне подойдет, а доходность можно посмотреть у брокера. Мне удобно по ней определять, что и в каком количестве докупить.

Для более сложного учета, когда капитал состоит не только из акций и облигаций, когда счета открыты у нескольких брокеров, конечно, лучше пользоваться онлайн-сервисами или разработать свою электронную таблицу с формулами расчета доходности. Вам выбирать.

Источник