- Правильный расчет среднегодовой доходности в инвестициях

- Как рассчитать среднегодовую доходность

- Основные ошибки при вычислениях

- Расчет рыночной доходности

- Формула расчета рыночной доходности

- Как посчитать реальную среднегодовую доходность ваших инвестиций?

- Средняя (среднегодовая) доходность: как рассчитать?

- Пример расчёта средней годовой доходности

- Калькулятор накоплений

Правильный расчет среднегодовой доходности в инвестициях

Любой инвестор рано или поздно должен подвести итоги и рассчитать доходность инвестиций. Так как цифры вроде 125% за 5 лет мало информативны, то доходность принято приводить доходность к годовым значениям. Такую доходность называют среднегодовой доходностью. В случае с 125% за 5 лет среднегодовая доходность равна 17,6%. 125% принято назвать накопленной доходностью.

Как рассчитать среднегодовую доходность

Если период инвестиций измеряется в годах, то формула среднегодовой доходности выглядит следующим образом:

R – накопленная доходность

r – среднегодовая доходность

T– срок инвестиций (в годах)

Эта формула предполагает капитализацию процентов. Её нельзя применять, например, в тех случаях, когда дивиденды выводились из инвестиций (не реинвестировались).

В случае произвольного промежутка инвестиций среднегодовая доходность считается по аналогии.

R – накопленная доходность

r – среднегодовая доходность

T– срок инвестиций (в месяцах)

Здесь период инвестиций измеряется в месяцах. Если необходимо рассчитать с точностью до дней, то 12 надо заменить на 365.

Пример вычисления:

Инвестор получил доходность 12% за 16 месяцев. Чему равна его годовая доходность?

Основные ошибки при вычислениях

Чаще всего начинающие инвесторы допускают ошибку, считая следующим образом (пример с доходностью 125% за 5 лет):

Или в примере с 12% за 16 месяцев:

Такой вариант расчетов в инвестициях использовать нельзя, так как при этом не учитывается капитализация процентов.

Источник

Расчет рыночной доходности

Формула расчета рыночной доходности

Любому, кто занимается вложением средств, необходимо уметь грамотно рассчитывать доходность — как для собственных нужд, так и для правильного прочтения различных источников, где указываются результаты инвестиций. В самом простом случае — банковского депозита — рост дохода происходит по прямой линии и сложных расчетов не требуется.

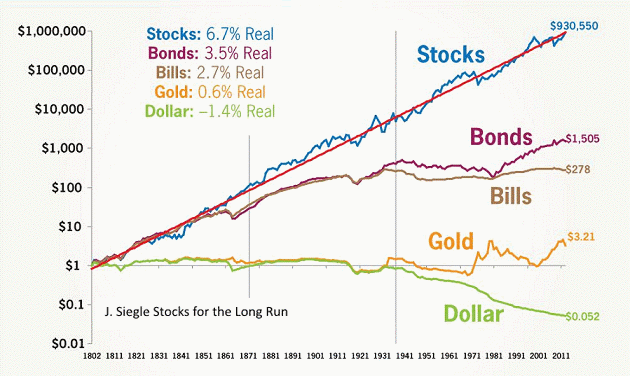

Однако если мы возьмем банковский депозит с возможностью капитализации процентов, то картина уже изменится: счет начнет расти по экспоненте. Аналогичный, но более сильный эффект дает инвестирование на фондовом рынке в акции (логарифмическая шкала):

Вообще говоря, в сети нетрудно найти калькулятор сложного процента — но подойдет он отнюдь не для каждой задачи и поскольку содержит формулу в закрытом виде, то не дает понимания о сути расчета. Непонимание работы с рыночными данными способно привести к ошибкам даже в самых простых случаях. Ниже мы рассмотрим, как посчитать доходность в процентах для разных случаев.

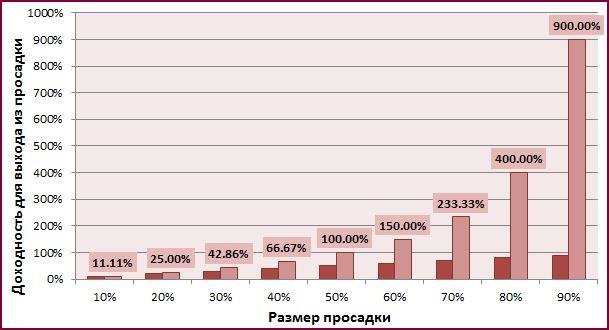

Из этого следует очень важное правило: чем выше просадка, тем большая доходность требуется, чтобы ее отыграть . К примеру, если стоимость актива за год уменьшилась на 80% (осталось только 20% начальной цены), то требуется доходность в целых 400%, чтобы достичь первоначального уровня:

Именно поэтому агрессивные стратегии с высоким кредитным плечом не живут долго — математическое ожидание даже при большей вероятности прибыли, чем убытка все равно со временем уничтожит депозит.

В общем случае формула доходности выглядит так:

A(n) = A(n-1) × (1 + X) = A(0) × (1 + X)^n или X = (A(2)/A(0))^(1/n) – 1

- A(0) – исходное количество денег

- А(n) – количество денег через n лет

- X – годовая доходность (в процентах)

Если же взять изменение за год в разах (Y) (т.е. мы рассматриваем изменение на 10% как рост в 1,1 раза, Y = 1 + 10/100 = 1,1), то

A(n) = A(n-1) × Y = A(0) × Y^n

Задача

Актив растет на 10% в год. Какова будет его доходность через 2 года?

Можно искать калькулятор сложного процента, а можно сказать, что Y = 1.1, число лет n = 2. Тогда взяв исходное количество денег за условную единицу

А(2) = 1 × 1.1² = 1.21, т.е. актив вырастет на 21% (из 1000 рублей будет 1210)

Обратная задача

Найти среднюю годовую доходность при росте актива на 21% в течение двух лет (понятно, что она может расти неравномерно — мы же найдем среднюю величину):

Снова принимая нашу первоначальную доходность за условную единицу, считаем:

Y = (1.21/1)½ = 1.1, т.е. усредненная доходность равна 10%

Задача 2

За четыре года банковский вклад с ежегодной капитализацией прибыли вырос от 100.000 рублей до 150.000 рублей. Какова средняя доходность в годовом исчислении?

Y = (150.000/100.000)^(1/4) = 1.10668, т.е. средняя годовая доходность равна 10.67%

Соответственно, просто разделив 50% на 4 мы получили бы среднеарифметическую доходность 12.5%, что неверно. Эта разница и есть преимущество сложного процента: без него доходность каждый год начислялась бы на 100.000 рублей — т.е. каждый год мы получали бы 12.500, что за четыре года и даст ровно 50.000. Однако при ежегодной капитализации мы добиваемся того же результата уже с меньшим процентом (10.67%).

Задача 3

За 2 года и 6 месяцев стоимость пая в инвестиционном фонде выросла на 42.7% (допустим, пай стоил 5 рублей, а стал стоить 7.135 рубля — значит, 7.135/5 = 1.427). Какова средняя доходность фонда в год?

2 года и 6 месяцев это 2.5 года (n = 2.5), а Y = 1.427. Тогда

Y = (1.427/1)^(1/2.5) = 1.1528, т.е. средняя годовая доходность равна 15.28%

Если за «n» обозначить количество месяцев (n = 30), то теперь можно вычислить и среднемесячную доходность (1.427^(1/30) = 1.0119 или 1.19%. При этом среднеарифметическая доходность была бы 42.7/30 = 1.4233%). Если мы возьмем банковский депозит, где капитализация происходит ежемесячно, то считать надо в месяцах, если ежегодно — то в годах.

Задача 4

Значение индекса ММВБ на конец декабря 1997 года – 85.05 пунктов. Значение индекса ММВБ на конец 2007 года – 1888.86 пунктов. Какова среднегодовая доходность индекса ММВБ за 10 лет?

Y = (A(2)/A(0))^(1/n) = (1888.86/85.05)^(1/10) = 1.3635 или 36.35%

Задача 5

Ниже дана российская инфляция за 2000-2007 годы. Нужно рассчитать среднегодовую.

2000 г. – 20,2%

2001 г. – 18,6%

2002 г. – 15,1%

2003 г. – 12,0%

2004 г. – 11,7%

2005 г. – 10,9%

2006 г. – 9,0%

2007 г. – 11,9%

Это как раз случай, хорошо приближенный к реальности — доходность фондового рынка можно смотреть как по разнице пунктов за выбранный промежуток времени, так и считать (или брать из справочника) по годам. Тогда общий рост потребительской корзины:

1,202 × 1,186 × 1,151 × 1,120 × 1,117 × 1,109 × 1,090 × 1,119 = 2,777 раза (или на 177%)

И средняя инфляция

Y = (A(2)/A(0))^(1/n) =2.777^(1/8) = 1.1362 или 13.62%

P.S. Задача аналогично может быть использована для расчета средней доходности активов, которая за год бывает отрицательной. В этом случае коэффициент берется меньше 1, например при доходности минус 10% в год он равен 1 — 10/100 = 0.9.

Задача 6

Инвестор входит в некоторый счет, который показывает в текущий момент 1500%. Выходит из него через полгода, когда показатель достигает 1700%. Пусть он инвестировал 500 долларов и получил 70% от роста котировок. Каков его доход в % годовых и по абсолютной величине?

Это не 200%, умноженные на 0.7! Считаем: (1 + 1700/100)/(1 + 1500/100) и получаем 1.125, т.е. 12.5% за полгода. Следовательно, среднеарифметически в год будет в два раза больше, а среднегеометрически 1.125^(1/0.5) = 26.56%. Хотя такой расчет в этом случае не будет корректен — мы экстраполируем прибыль, т.е. считаем не только имеющийся, но и будущий результат.

Как видно, в этом случае среднегеометрическая доходность получается выше среднеарифметической — так что таким приемом иногда пользуются инвестиционные фонды, экстраполируя удачные квартальные результаты на целый год. Если же нужно рассчитать доход на 500 долларов за время инвестирования, то сначала учтем, что инвестор получает лишь 70% от роста, т.е. 12.5% × 0.7 = 8.75%. Следовательно, прибыль равна 500 × 8.75% / 100% = 43.75 долларов.

Похожий пример: вошли в счет на отметке доходности в 30%, вышли на 90%. При этом прибыль инвестора увеличилась не в три раза, а на (1 + 90/100)/(1 + 30/100) ≈ 1.46, т.е. примерно на 46%. Если взять 500 долларов, инвестированные в счет, то суммарный баланс составит примерно 730 долларов (прибыль около 230 $).

Задача 7

Расчет доходности акций с учетом дивидендов и курсового роста стоимости. Пусть была куплена акция одной компании за 120 рублей. Спустя какое-то время по ней получены дивиденды 7.2 рубля, а котировки выросли до 135 рублей — после чего акцию продали. Рассчитать полученный доход.

Y = [(7.2 + (135-120))/120] × 100% = 18.5%

Задача 8

По данным предыдущего примера рассчитать доходность в процентах годовых, если на момент продажи акции (достижения ее стоимости 135 рублей) прошло 250 дней:

Y = [(7.2 + (135-120))/120] × 365/250 × 100% = 27.01%

Источник

Как посчитать реальную среднегодовую доходность ваших инвестиций?

Есть два способа подсчета доходности инвестиций: ср. арифметический и ср. геометрический. Первый способ показывает завышенные результаты. Чем сильнее колеблется цена актива по годам, тем сильнее будут отличаться эти доходности.

Зачастую управляющие показывают только ср. арифметическую доходность, чтобы завлечь инвесторов. Последние «покупаются», вкладываются, а затем их доходность оказывается гораздо ниже, чем они ожидали, судя по рекламе.

Пример. Фонд в первый год получил + 100%, во второй -50% доходности. Ср. арифм. доходность равна (100-50)/2= 25%. А ср. геом. доходность равна (1+100/100)*(1-50/100)-1 = 2*0,5-1= 0. То есть управляющий вам говорит в рекламе: «Наша средняя доходность 25%». А в реальности, если бы вы вложили на два года деньги, то получили бы 0% доходности.

Можно проверить это «на пальцах»:

- вкладываете 100 руб. С учетом доходности 100%, на счете 200 руб. в конце года;

- на второй год -50%. Т.е. 200 руб. — 100 руб. = 100 руб. Заработали 0.

Для того, чтобы не обмануться при подсчете доходности и не «повестись» на недобросовестную рекламу, нужно рассчитывать ср. геометрическую доходность.

Шаг. 1.Поделите конечную стоимость актива на начальную, или конечную доходность на начальную

Шаг 2. Получившееся число подставьте в он-лайн калькулятор корней

Шаг 3. В качестве корня задайте количество лет

Шаг 4. Вычтите 1 (единицу)

Пример. Страховая компания гарантируют вам 140% доходности за 15 лет инвестиций в структурный продукт (индекс S&P 500). Какова же ср. годовая гарантированная доходность ваших инвестиций?

Ответ: Исчисляем ср. геометрическую доходность. Делим 140/100 = 1,4. Подставляем 1,4 в калькулятор корней, в качестве корня указываем количество лет — 15. Получаем число 1,0227. Вычитаем 1(единицу), получаем 0,0227, что в переводе в % будет означать 2,27% в год.

Если у вас есть данные о доходности по каждому году, а вам нужно посчитать ср. геом. доходность за весь период, формула будет более сложной.Лучше посчитать в Excel.

Ср. геом. доходность по годам =СТЕПЕНЬ (((1+R1)*(1+R2)..*(1+Rn));1/N)-1

где R — доходность в году в формате десятых и сотых (например, вместо 25% нужно писать 0,25), n — кол-во лет.

Как посчитать разницу между ср. арифм. и ср. геом. доходностью

Это нужно для тех, кто строит прогнозы на будущее. Примерно эти доходности отличаются на величину = 0,5 * (стандартное отклонение цены актива)² .Стандартное отклонение берется в формате десятых и сотых (например, 0,25).

Стандартное отклонение — это и есть риск актива. Иными словами риск актива — это до каких пределов в среднем может колебаться цена актива. Например, от +25% до — 25%. Акции более рискованны, чем облигации, потому что их цена может колебаться в + или в — на больший %.

Источник

Средняя (среднегодовая) доходность: как рассчитать?

Средняя (среднегодовая) доходность может быть интересна в некоторых случаях, когда мы оцениваем перспективы инвестиций на длительном сроке и сравниваем среднюю доходность между собой у разных инструментов вложений, а также с другими показателями, типа уровня инфляции за год.

Итак, допустим у нас есть данные по общей доходности актива, либо известна начальная и конечная цена (стоимость, значение) чего-то. Разумеется, нужно знать временной период для вычисления средней годовой доходности.

Пример расчёта средней годовой доходности

| Пример. Вычислим среднюю годовую доходность золота за период с 2000 по 2008 год (включительно), то есть период: 9 лет. Для расчёта можно взять данные о цене за тройскую унцию (31 грамм) на какой-нибудь товарной бирже, базирующейся в одном из мировых финансовых центов. Но мы для простоты возьмём учётные цены Центробанка России на золото (рублей за 1 грамм) на последнее число декабря. |

Исходные данные:

- период: 9 лет

- начальная цена: 238,62 рублей (31 декабря 1999 года)

- конечная цена: 821,80 рублей (31 декабря 2008 года)

Воспользуемся математической формулой для вычисления средней доходности. Вот она:

Либо в таком виде (формула одна и та же, просто написана по разному):

- цена2 — конечная цена в рассматриваемом периоде

- цена1 — начальная цена в рассматриваемом периоде

- n — период в годах.

Подставим наши значения в формулу и получим:

Калькулятор накоплений

Поскольку доходность (в отличии от дохода) измеряется в процентах, умножим получившееся значение на 100% и получим среднюю годовую доходность золота за 9 лет (2000-2008г), равную 14,7% .

Формула расчёта средней доходности вытекает из формулы сложного процента. Если вы хотите углубиться в математику и узнать, как выводится вышеприведённая формула, нажмите на рисунок ниже.

Таким образом можно вычислить среднюю годовую доходность любого инструмента. Это можно сделать на научном калькуляторе, но проще посчитать в Экселе. Для этого нам понадобится формула «СТЕПЕНЬ».

=СТЕПЕНЬ( число ; степень )

Итак, для того, чтобы быстро посчитать в Экселе вышеописанный пример, нужно ввести такую строчку:

Источник