- Зачем рассчитывать рентабельность

- Как рассчитывается рентабельность

- Виды показателей рентабельности

- Порог рентабельности

- Рентабельность активов (ROA)

- Рентабельность продаж (ROS)

- Рентабельность основных производственных фондов (ROFA)

- Рентабельность оборотных активов (RCA)

- Рентабельность капитала (ROE)

- Как узнать уровень рентабельности: формула для расчета и пример

- Как рассчитать коэффициент рентабельности: формула

- Расчет показателей рентабельности бизнеса оказания услуг: пример

- Как считать порог рентабельности инвестиций?

- Расчет индекса рентабельности проекта

- Как посчитать прибыль и рентабельность сделки?

- Как считать доходность инвестиций: формулы расчета

- Как рассчитать доходность инвестиций?

- Как считать доходность в процентах годовых?

- Как считать среднегодовую доходность

- Как рассчитать среднюю годовую доходность, если известны доходности по годам?

Зачем рассчитывать рентабельность

Рентабельность — это экономический показатель, который показывает, насколько эффективно используются ресурсы: сырье, кадры, деньги и другие материальные и нематериальные активы. Можно рассчитать рентабельность отдельного актива, а можно — всей компании сразу.

Рентабельность рассчитывают, чтобы спрогнозировать прибыль, сравнить компанию с конкурентами или предсказать доходность инвестиций. Еще рентабельность предприятия оценивают, если собрались его продавать: компания, которая приносит больше прибыли и при этом тратит меньше ресурсов, стоит дороже.

Как рассчитывается рентабельность

Существует коэффициент рентабельности — он показывает, насколько эффективно используются ресурсы. Этот коэффициент — это отношение прибыли к ресурсам, которые вложили, чтобы ее получить. Коэффициент может выражаться в конкретной величине прибыли, полученной на единицу вложенного ресурса, а может — в процентах.

Например, компания производит сметану. 1 литр молока стоит 5 рублей, а 1 литр сметаны — 80 рублей. Из 10 литров молока получается 1 литр сметаны. Из 1 литра молока можно сделать 100 миллилитров сметаны, которые будут стоить 8 рублей. Соответственно, прибыль с 1 литра молока — 3 рубля ( 8 Р − 5 Р ).

Чтобы посчитать рентабельность ресурса «Молоко», делим прибыль на стоимость ресурса: 3 / 5 = 0,6 , или 60%.

А другая компания производит мороженое. 1 килограмм мороженого стоит 200 рублей. Для его производства надо 20 литров молока по той же цене — 5 рублей за литр. Из 1 литра молока получится 50 граммов мороженого, которые будут стоить 10 рублей. Прибыль с 1 литра молока — 5 рублей ( 10 Р − 5 Р ).

Рентабельность ресурса «Молоко» при производстве мороженого: 5 / 5 = 1 , или 100%.

Вывод: отдача от ресурсов при производстве мороженого выше, чем при производстве сметаны, — 100% > 60%.

Коэффициент рентабельности может выражаться также в количестве затраченных ресурсов, которые понадобились, чтобы получить фиксированную сумму прибыли. Например, чтобы получить 1 рубль прибыли в случае со сметаной, надо потратить 330 миллилитров молока. А в случае с мороженым — 200 миллилитров.

Виды показателей рентабельности

Чтобы оценить эффективность работы компании, используют несколько показателей рентабельности. Каждый из них рассчитывается как отношение чистой прибыли к какой-то величине:

- К активам — рентабельность активов (ROA).

- К выручке — рентабельность продаж (ROS).

- К основным средствам — рентабельность основных средств (ROFA).

- К вложенным деньгам — рентабельность инвестиций (ROI).

- К собственному капиталу — рентабельность собственного капитала (ROE).

Проще говоря, показатель рентабельности — это прибыль, которую делят на тот показатель, рентабельность которого хотят узнать.

Порог рентабельности

Порог рентабельности — это минимальная прибыль, которая покрывает затраты. Например, вложения, если речь идет об инвестициях, или себестоимость — если о производстве продукции. Когда говорят о пороге рентабельности, чаще всего используют термин «точка безубыточности».

Рентабельность активов (ROA)

Показатель ROA рассчитывают, чтобы понять, насколько эффективно используются активы компании — здания, оборудование, сырье, деньги — и какую в итоге они приносят прибыль. Если рентабельность активов ниже нуля, значит, предприятие работает в убыток. Чем выше ROA, тем эффективнее организация использует свои ресурсы.

Как рассчитать рентабельность активов. Это отношение чистой прибыли за определенный период к стоимости активов.

ROA = П / ЦА × 100%,

П — прибыль за период работы;

ЦА — средняя цена активов, которые находились на балансе в это же время.

Рентабельность продаж (ROS)

Рентабельность продаж показывает долю чистой прибыли в общей выручке предприятия. При расчете коэффициента вместо чистой прибыли также может использоваться валовая прибыль или прибыль до уплаты налогов и процентов по кредитам. Называться такие показатели будут соответственно — коэффициент рентабельности продаж по валовой прибыли и коэффициент операционной рентабельности.

Как рассчитать рентабельность продаж. ROS рассчитывают как отношение прибыли к выручке.

Рентабельность основных производственных фондов (ROFA)

Основные производственные фонды — активы, которые организация использует для производства товаров или услуг и которые при этом не расходуются, а только изнашиваются. Например, здания, оборудование, электрические сети, автомобили и т. п. ROFA показывает доходность от использования основных средств, которые участвуют в производстве продукта или услуги.

Как рассчитать рентабельность основных производственных фондов. Это отношение чистой прибыли к стоимости основных средств.

ROFA = П / Цс × 100%,

П — чистая прибыль организации за нужный период;

Цс — стоимость основных средств компании.

Рентабельность оборотных активов (RCA)

Оборотные активы — это ресурсы, которые используются компанией для производства товаров и услуг, но которые, в отличие от основных фондов, полностью расходуются. К оборотным активам относят, например, деньги на счетах предприятия, сырье, готовую продукцию на складе и т. п. RCA показывает эффективность управления оборотными активами.

Как рассчитать рентабельность оборотных активов. Это отношение чистой прибыли к оборотным средствам.

RCA = П / Цо × 100%,

П — чистая прибыль за определенный период;

Цо — стоимость оборотных активов, которые использовали для производства товара или услуги за это же время.

Рентабельность капитала (ROE)

ROE показывает, с какой отдачей работают деньги, вложенные в компанию. Причем вложения — это только уставный или акционерный капитал. Чтобы рассчитать эффективность использования не только собственных, но и привлеченных средств, используют показатель рентабельности задействованного капитала — ROCE. Он дает понять, какой доход приносит компания. Рентабельность капитала сравнивают не только с аналогичными показателями других компаний, но и с другими видами инвестиций. Например, с процентами по банковским вкладам, чтобы понять, есть ли смысл инвестировать в бизнес.

Как рассчитать рентабельность капитала. Это отношение чистой прибыли к капиталу компании, включая резервы.

Источник

Как узнать уровень рентабельности: формула для расчета и пример

Начиная новое дело, изучая бизнес-проект или рассматривая условия сделки любой предприниматель задается вопросом — а на сколько это выгодно? Адекватно оценить эффективность и прибыльность будущего предприятия поможет расчет выгодности.

Как рассчитать коэффициент рентабельности: формула

Отношение дохода, полученного от реализации товаров, к объему средств, инвестируемых на производство этих товаров называют коэффициентом рентабельности. Обычно его исчисляют в процентном соотношении, но встречаются и показатели прибыли на единицу вложенных ресурсов.

В общем виде коэффициент доходности можно выразить формулой:

где: Р — рентабельность;

П — доход от реализации проекта;

И — инвестиции, вложенные в проект

На практике финансисты используют несколько разных коэффициентов, в зависимости от ситуации и системы предприятия.

Определяют несколько видов прибыльности:

2. По активам: отношение показателя чистой прибыли к сумме активов за определенный период;

3. По оборотным активам: отношение показателя чистой прибыли к сумме оборотных активов за определенный период;

4. По инвестициям: отношение показателя прибыли к сумме самостоятельно вложенных средств за определенный период времени.

Расчет показателей рентабельности бизнеса оказания услуг: пример

В любом бизнес-плане одним из основных пунктов является расчет прибыльности. Определить этот показатель не так сложно, справиться с ним может даже человек без знания финансового дела.

Для примера можно рассмотреть бизнес-план для открытия химчистки.

Средняя прачечная-химчистка предполагает следующие расходы:

1. Оформление разрешительной документации — 20 000 рублей;

2. Покупка и монтаж оборудования — 2 500 000 рублей;

3. Постоянные расходы — 1 980 000 рублей в год:

- Аренда помещения и расходы на коммунальные платежи — 45 000 рублей в месяц;

- Закупка моющих средств и реагентов — 20 000 рублей в месяц;

- Оплата труда персонала — 100 000 рублей в месяц.

Итого: для открытия химчистки и ее бесперебойной работы в течение года требуется 4 млн 500 тыс. рублей.

В среднем за месяц работы химчистки чистый доход составляет около 350 000 рублей.

За вычетом заработной платы сотрудникам, аренды и закупки расходных материалов получаем доход — 185 000 рублей в месяц.

С таким темпом работы расходы окупаются полностью через 24 месяца, с общей доходностью инвестиций 44%.

Как считать порог рентабельности инвестиций?

Порог рентабельности или точка безубыточности — критическая точка, когда полученной прибыли хватит только на погашение расходов от производства и реализации товаров или услуг. Другими словами, это такое количество товаров, работ или услуг, реализуя которые компания «выходит в ноль»: без убытков, но и без прибыли. Отсюда следует, что для повышения прибыли предприятия необходимо, чтобы показатель сбыта был выше порога выгодности. Для полного понимания выгоды, необходимо рассчитывать рентабельность предприятия, учитывая расходы на производство продукции.

Зная критическую точку проекта можно легко определить его надежность: значительное показателей продаж над порогом доходности говорит о финансовой прочности предприятия.

Инвесторы, зная точку безубыточности проекта, смогут определить способность предприятия выплачивать предоставленный займ.

Порог рентабельности зависит от нескольких факторов:

- Стоимость единицы продукции;

- Постоянные затраты: арендная плата, оплата труда работников, расходы на коммунальные платежи, содержание производства.

- Переменные затраты: оплата потребляемых энергоресурсов, используемых материалов и сырья.

Математически порог прибыльности в общем виде можно описать следующим выражением:

где: П — порог рентабельности;

Зпост — постоянные затраты;

Зперем — переменные затраты;

ВР — выручка от реализации.

Бизнес-план суши-бара с нуля: концепция, себестоимость, прибыль.

Разведение шиншилл как бизнес в домашних условиях: узнать больше

Расчет индекса рентабельности проекта

Когда речь заходит об инвестировании средств в новый проект, автору важно предоставить индекс доходности. Показатель этого индекса поможет оценить прибыльность проекта. Другими словами, индекс покажет, сколько прибыли получит инвестор за каждую единицу вложенных средств.

Рассчитать индекс выгодности можно по следующей формуле:

где: ИР — индекс рентабельности;

ЧП — чистая прибыль;

И — сумма инвестируемых средств.

Принимая решение о вложении средств в новое дело, инвесторы опираются на следующие значения показателя индекса:

| Показатель индекса рентабельности | Значение |

| ИР 1 | Проект принесет прибыль, рекомендуется к дальнейшему рассмотрению |

Как посчитать прибыль и рентабельность сделки?

Даже самое заманчивое предложение, от которого просто невозможно отказаться, может обернуться полным фиаско. Как не прогадать, соглашаясь на сделку?

Экономический эффект для любого дела можно определить, рассчитав выгодность. Это поможет понять возможные риски и определить будущий доход как для крупного предприятия, так и для индивидуального предпринимателя.

Перед началом нового дела очень важно составить предварительный расчет возможных затрат. Также нужно просчитать предполагаемый доход и обозначить, в какие сроки он будет получен.

Рентабельность рассчитываем по формуле:

где: Р — рентабельность;

П — прибыль от реализации проекта;

В — выручка от реализации проекта.

Так же стоит учесть все возможные финансовые потери: проценты по кредиту, налоги, возможную инфляцию, в случае, если проект долгосрочный. Тогда расчет будет максимально приближен к реальному результату и полностью отразит результат финансово-хозяйственной деятельности.

Предлагаем вам также ознакомиться с полезным видео-уроком о том, как рассчитать прибыльность бизнеса:

Источник

Как считать доходность инвестиций: формулы расчета

Автор: Алексей Мартынов · Опубликовано 01.06.2015 · Обновлено 05.11.2015

Доходность (норма доходности, уровень доходности) — это степень увеличения (или уменьшения) инвестированной суммы за определенный период времени. В отличие от дохода, который выражается в номинальных величинах, то есть в рублях, долларах или евро, доходность выражается в процентах. Доход можно получать в двух видах:

- процентный доход — это проценты по депозитам, купоны по облигациям, дивиденды по акциям, арендная плата по недвижимости;

- рост стоимости купленных активов — когда цена продажи актива больше цены покупки — это акции, облигации, недвижимость, золото, серебро, нефть и другие товарные активы.

Такие активы как недвижимость, акции и облигации могут сочетать в себе два источника дохода. Расчет доходности нужен для оценки роста или падения вложений и является критерием оценки эффективности инвестиций.

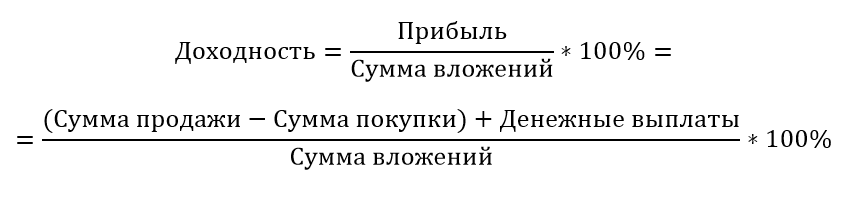

Как рассчитать доходность инвестиций?

В общем виде доходность всегда рассчитывается как прибыль (или убыток), деленная на сумму вложенных средств, умноженная на 100%. Прибыль считается как сумма продажи актива — сумма покупки актива + сумма денежных выплат, полученных за период владения активом, то есть процентный доход.

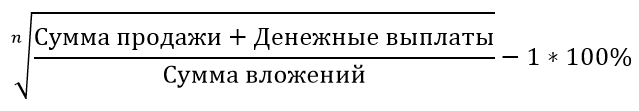

Формула 1

Мы купили акцию по цене 100 рублей (сумма вложений), продали акцию по цене 120 рублей (сумма продажи), за период владения акцией получили 5 рублей дивидендов (денежные выплаты). Считаем доходность: (120-100+5)/100 = 0,25 ∗ 100% = 25%.

Формула 2

Есть вторая формула, по которой доходность считается как сумма продажи актива + сумма денежных выплат, деленная на сумму вложений, минус 1, умноженная на 100%.

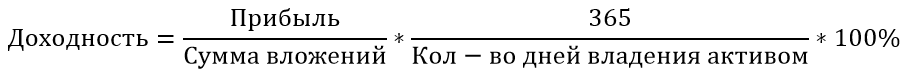

Как считать доходность в процентах годовых?

В формуле расчета простой доходности не учитывается такой важный параметр, как время. 25% можно получить за месяц, а можно и за 5 лет. Как тогда корректно сравнить доходность активов, время владения которыми различается? Для этого считают доходность в процентах годовых. Доходность в процентах годовых рассчитывается для того, чтобы сравнить друг с другом эффективность активов, время владения которыми отличается. Доходность в процентах годовых — это доходность, приведенная к единому знаменателю — доходности за год.

К примеру банковский вклад дает 11% в год, а какие-то акции принесли 15% за 1,5 года владения ими, что было выгоднее? На первый взгляд акции, они ведь принесли доходность больше. Но инвестор владел ими больше на полгода, поэтому их доходность как бы растянута во времени по сравнению с депозитом. Поэтому, чтобы корректно сравнить депозит и акции, доходность акций нужно пересчитать в процентах годовых.

Для этого в формулу добавляется коэффициент 365/T, где Т — количество дней владения активом.

Мы купили акцию за 100 рублей, продали через 1,5 года за 115 рублей. 1,5 года это 1,5*365=547 дней.

(115-100)/100 ∗ 365/547 ∗ 100% = 10%. В этом случае депозит оказался немного выгоднее акций.

Как форекс, управляющие компании, брокеры и банки манипулируют годовой доходностью.

В любой рекламе доходности обращайте внимание на сноски, уточняйте какую доходность указывают в рекламе и за какой период. К примеру, в рекламе звучит доходность 48% годовых. Но она может быть получена всего лишь за один месяц. То есть компания за месяц заработала 4% и теперь с гордостью рекламирует продукт, дающий 4*12=48% годовых. Даже вы, заработав за день на бирже 1%, можете хвастаться, что заработали 365% годовых) Только доходность эта виртуальная.

Как считать среднегодовую доходность

Как считать среднегодовую доходность

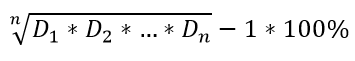

Срок владения активами может составлять несколько лет. При этом большинство активов не растет на одну и ту же величину. Такие активы как акции могут падать или расти на десятки или сотни процентов в год. Поэтому хочется знать, сколько в среднем в год росли ваши инвестиции. Как тогда вычислить среднюю годовую доходность? Среднегодовая доходность рассчитывается через извлечение корня по формуле:

Формула 1

где n — количество лет владения активом.

3√125/100 — 1 ∗ 100% = 7,72%

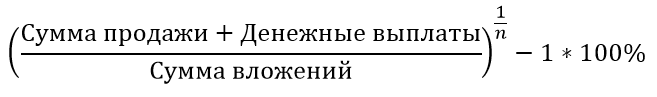

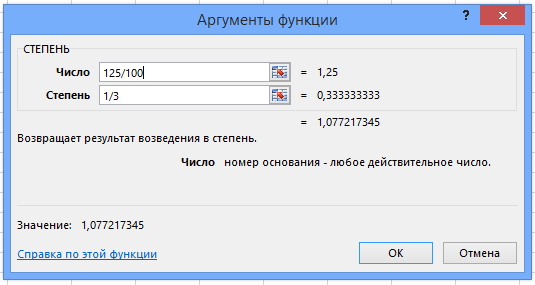

Формула 2

Другая формула расчета среднегодовой доходности — через возведение в степень.

Как рассчитать среднюю годовую доходность, если известны доходности по годам?

Если известны доходности актива по годам, то среднюю годовую доходность можно вычислить перемножив годовые доходности и извлечь из произведения корень в степени равной количеству лет.

Для начала переведите доходности из процентов в числа.

Эти формулы учитывают эффект сложных процентов. Простая формула расчета доходности этого не учитывает и завышает доходность, что не совсем правильно.

Источник

Как считать среднегодовую доходность

Как считать среднегодовую доходность