- Рыночная капитализация криптовалют

- Введение

- Что такое капитализация крипторынка?

- Что такое общая рыночная капитализация криптовалют?

- Для чего используется общая капитализация криптовалют?

- Почему общая капитализация крипторынка может быть неточной?

- Разводненная рыночная капитализация криптовалют

- Дефляционные токены

- Заключение

- Капитализация криптовалюты – разбираемся в нюансах

- Суть и особенности рыночной капитализации криптовалют

- Способы оценить реальную капитализацию криптовалюты

- Анализ графиков капитализации, цены и объемов

- Заключение

Рыночная капитализация криптовалют

TL;DR

Рыночная капитализация применима как к фондовым рынкам, так и к криптовалютам и блокчейн-проектам. Она сообщает нам текущую рыночную стоимость конкретной криптовалюты или блокчейн-сети.

Не менее важным показателем является общая рыночная капитализация всей криптоиндустрии. В некотором смысле ее можно использовать как оценку совокупной стоимости всех блокчейнов и криптовалют отрасли.

Введение

Рассчитать рыночную капитализацию криптовалютного проекта относительно просто. Хотя большинство заинтересованных лиц будут сравнивать рыночную капитализацию отдельных проектов, также может быть полезно следить за общей картиной.

Общую капитализацию криптовалют сообщают все ведущие агрегаторы, что позволяет относительно легко отслеживать этот показатель. Но что он значит и что может рассказать нам о рынке? Давайте узнаем.

Что такое капитализация крипторынка?

Рыночная капитализация (market capitalization), которую часто сокращают до «market cap», – это текущая рыночная стоимость сети криптовалют. Она рассчитывается путем умножения количества криптоактивов в обращении на цену соответствующего актива.

Рыночная капитализация = предложение × цена

Капитализация AliceCoin = 1,000 × $100 = $100,000

Капитализация BobCoin = 60,000 × $2 = $120,000

Несмотря на то, что BobCoin в 50 раз дешевле, чем AliceCoin, стоимость его сети все-таки выше, чем у AliceCoin. Вот почему рыночная капитализация лучше отражает стоимость сети, чем просто цена отдельной монеты.

Что такое общая рыночная капитализация криптовалют?

Общая капитализация рынка криптовалют с 2013 года. Источник: CoinmarketCap.

Для чего используется общая капитализация криптовалют?

Комбинированная капитализация рынка криптовалют часто используется в качестве основы для сравнения с другими секторами экономики. Например, многие аналитики сравнивают общую рыночную капитализацию криптовалют с рыночной капитализацией драгоценных металлов или акций.

Почему делают именно так? Эта характеристика дает приблизительную оценку того, где и как может вырасти крипторынок в следующие годы и десятилетия.

Однако никто не знает, как лучше всего оценивать стоимость криптовалют и блокчейн-проектов. Эти сравнения могут быть полезны, но им нельзя слепо доверять.

Сравнение различных финансовых рынков часто оказывается бесполезным. Разные отрасли привлекают разные типы инвесторов. Криптовалюта не будет по умолчанию привлекать биржевых трейдеров, валютных трейдеров и спекулянтов драгоценными металлами. Криптовалюты – это новый и процветающий класс активов, и к ним следует относиться соответственно.

Почему общая капитализация крипторынка может быть неточной?

Принятие финансовых решений только на основе общей капитализации крипторынка может ввести в заблуждение по многим причинам.

Во-первых, необходимо правильно рассчитать рыночную оценку каждого проекта по отдельности. Для этого нужно взять суммарное предложение и умножить его на цену актива.

Но бывает сложно выяснить достоверную информацию о предложении. Если эти данные неверны, то все дальнейшие вычисления автоматически становятся неверными.

Во-вторых, рыночной капитализацией некоторых проектов можно манипулировать. Некоторые проекты делают это, чтобы внушить ложное впечатление безопасности и ценности. Если рассматривать только общую рыночную капитализацию, не задаваясь вопросом, что она на самом деле означает, это приведет к потенциально опасным финансовым решениям.

В конце концов, общая рыночная капитализация – это просто число, которое актуально на определенный момент времени. Она может быть девятизначной сегодня, девятизначной на следующей неделе и восьмизначной через 6 месяцев. Она представляет собой лишь снимок криптовалютной индустрии в определенное время.

Разводненная рыночная капитализация криптовалют

Есть несколько способов рассчитать рыночную капитализацию. Один из способов оценки потенциальной стоимости сети – разводненная рыночная капитализациая. Рассмотрим, что это такое.

Термин «разводненная рыночная капитализация» пришел из фондового рынка. Там эта цифра представляет собой оценку компании, когда все опционы на акции исполнены и в акции конвертированы все ценные бумаги.

Важно еще помнить о текущем и будущем предложениях криптоактивов. Не все криптовалюты, токены и активы в настоящее время выпущены в полном объеме.

Наример, мы знаем, что будет максимум 21 миллион Биткоинов. Сегодня в обращении находится 18.505 миллиона Биткоинов. Это равняется рыночной капитализации примерно в 195.2 миллиарда долларов при цене примерно 10,550 долларов за BTC.

Вместо этого при расчете разводненной рыночной капитализации будет учитываться максимальное количество Биткоинов. Таким образом, мы берем 21 миллион и умножаем его на текущую цену BTC в 10,550 долларов. Результатом этой суммы является разводненная рыночная капитализация Биткойна, которая составляет примерно 221,5 миллиард долларов.

Этот принцип можно применить ко всем другим криптоактивам на рынке. Разводненная рыночная капитализация – это текущая цена актива, умноженная на его максимальное предложение, которое когда-либо будет в обращении. Учитывая то, что цены на актив будут колебаться, это ни в коем случае не точный показатель. Тем не менее, он может помочь определить, может ли актив быть недооцененным или переоцененным.

Дефляционные токены

Оборотное предложение многих криптовалют со временем увеличивается. В таких случаях капитализация разводненного крипторынка будет выше, чем сегодня, даже если цена останется прежней.

Если стоимость актива не увеличивается с течением времени, а его предложение сокращается, то разводненная рыночная капитализация в будущем может быть ниже, чем сегодня.

Приведем пример: BurnCoin имеет текущее максимальное предложение в 20 миллионов токенов по цене 1 доллар за монету. Но команда решает выкупить токены с рынка и сжечь их, уменьшив максимальное предложение до 18 миллионов BurnCoin.

После объявления о сжигании цена BurnCoin остается на уровне 1 доллара. Зная о сжигании, мы можем рассчитать разводненную рыночную капитализацию:

18 миллионов BurnCoin x 1 доллар = 18 миллионов долларов

Однако на момент объявления сжигания рыночная капитализация составляет:

10 миллионов BurnCoin x 1 доллар = 20 миллионов долларов

В этом случае разводненная рыночная капитализация фактически ниже текущей. Приведенный выше пример свидетельствует о том, между объявлением и фактическим сжиганием монеты может произойти многое.

Даже после сжигания цена все может пойти вверх или вниз. Разводненная рыночная капитализация, особенно для дефляционных токенов с активным сжиганием монет, – неточный показатель. Вы можете думать об ней как о снимке, как текущая рыночная капитализация, но фактически это попытка оценки будущей стоимости.

Заключение

Рыночная капитализация криптовалют – один из важных показателей, за которым следует следить. Он отображает приливы и отливы всей криптовалютной индустрии. Также полезно различать текущую капитализацию и разводненную, которая показывает капитализацию в будущем.

В то же время важно учитывать и другие показатели. Рыночная капитализация – лишь часть головоломки. Есть и другие аспекты отрасли, которые необходимо изучить, прежде чем брать на себя какие-либо финансовые обязательства.

Источник

Капитализация криптовалюты – разбираемся в нюансах

Секрет в том, что капитализация криптовалюты имеет свои особенности. В чем ее отличие и как грамотно использовать показатели капитализации в торговле и инвестировании – будем разбираться.

Суть и особенности рыночной капитализации криптовалют

Формально капитализация криптовалюты рассчитывается умножением общего количества токенов на курс одной монеты (например, к доллару США). Тогда капитализация токена, который был выпущен в количестве 1 млрд, и стоит на бирже 1 доллар, будет 1 миллиард $. Похожим образом рассчитывается и капитализация компаний, акции которых торгуются на фондовом рынке или других ценных бумаг. Однако фактически эти показатели отличаются, и обусловлено это, в немалой степени, спецификой крипторынка.

На фондовой бирже всегда торгуется конкретное количество акций. Кроме того, почти всегда известно, кто владеет остальными акциями. Актив ликвиден и контролируем, а возможности манипуляций им ограничены. Поэтому капитализацию компании, рассчитанную через акции, можно считать максимально объективной. Если цена акций резко упадет, что приведет к снижению капитализации – всегда есть отчеты по активам, которыми владеет компания (недвижимость, средства производства и т. д.).

Как только станет ясно, что рыночная капитализация компании ниже, чем совокупная оценочная стоимость всех активов, принадлежащих компании, цена акций тут же взлетит, так как станет ясно, что они «недооценены».

К криптовалюте подобная стратегия неприменима. Это объясняется тем, что за большинством криптовалют не стоит какой-либо ощутимой дополнительной ценности. Даже в случае, когда криптовалюту поддерживает ценный и популярный продукт (например, смарт-контракты и вся система Эфириума), дать ему объективную оценку невозможно. В итоге единственный способ рассчитать рыночную капитализацию – умножение цены токена на их общее количество.

Существует несколько причин, почему такая капитализация будет недостаточно объективной и строить на ней стратегию торговли нелогично.

Во-первых, большинство компаний «придерживают» определенную долю токенов (иногда более 50 %) для собственных целей, выпуская на открытую продажу только их часть. Из этого количества далеко не все токены могут быть раскуплены, и еще некоторая часть будет отложена позиционными инвесторами в «долгий ящик».

В итоге после ICO на биржах будет торговаться всего 5-10 % токенов (может, и меньше). Капитализация, рассчитанная на основании торговли двадцатой долей токенов, не может быть объективной – ведь любой крупный инвестор, зайдя на рынок, может легко обрушить курс в несколько раз.

Во-вторых, сам механизм криптовалюты предполагает, что большая часть активов не будет торговаться на биржах, а останется «на руках» у инвесторов как долгосрочное вложение. Подобная ситуация складывается с криптовалютой STEEM блог-сервиса с финансовой поддержкой контента Steemit и токеном GOLOS русскоязычного сервиса-аналога. С помощью этих токенов пользователи голосуют за лучший контент, распределяя награду, а чтобы вывести эти токены на биржу и продать – потребуется несколько месяцев.

В итоге получается, что ориентироваться на стандартные показания рыночной капитализации криптовалют на сайтах вроде coinmarketcap.com не только бессмысленно, но может быть и опасно для кошелька. Однако можно попытаться оценить капитализацию альтернативным способом.

Способы оценить реальную капитализацию криптовалюты

Для того, чтобы оценить реальную капитализацию токена, можно попробовать проанализировать дополнительные факторы. По мнению большинства аналитиков, самым объективным является количество пользователей сети и количество транзакций в криптовалюте. Отслеживая динамику этих показателей в течение конкретного отрезка времени, можно определить рост или падение ликвидности монеты и интереса к ней. Как правило – пропорционально движется и цена.

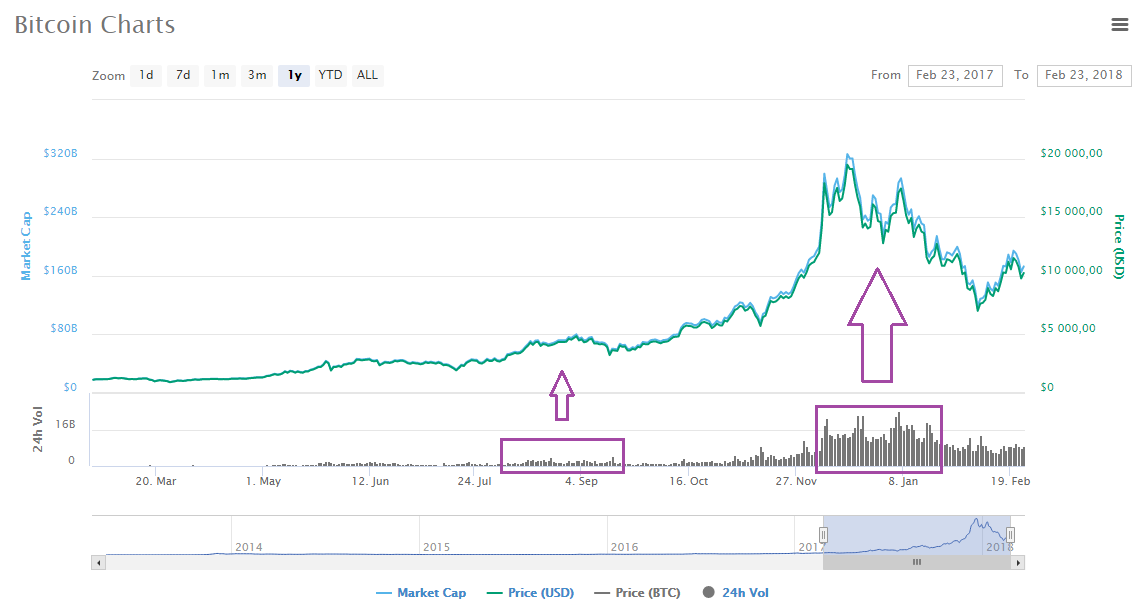

До лета 2017 года цена на Биткоин росла прямо пропорционально увеличению количества пользователей сети. Далее произошел скачок цены вверх, и зависимость прервалась. Однако рост курса криптовалюты сопровождался другим объективным фактором – ростом объемов.

Однако анализ объемов сам по себе несколько сложнее, чем может показаться. Рост объемов не всегда совпадает с ростом цены и резкое увеличение объемов торгов не нужно воспринимать как сигнал на покупку. Объемы свидетельствуют о том, что изменение цены было поддержано большим количеством токенов, вне зависимости от того, выросла цена или упала.

Если строить на этом торговую стратегию, то скорее имеет смысл искать дивергенции между ценой и объемами и совершать сделки в подобных ситуациях.

Анализ графиков капитализации, цены и объемов

Перед тем, как сделать окончательные выводы, рассмотрим графики нескольких альткоинов по данным coinmarketcap.com.

Заключение

Рассмотренные выше примеры подтверждают тот факт, что рыночная капитализация криптовалют не только не всегда достоверна, но и совершенно бесполезна в прогнозировании дальнейшего движения цены. Если ее график 1:1 повторяет движение цены, то капитализация никак не может стать опережающим индикатором.

Из прочих показателей самым перспективным для использования в фундаментальном анализе являются объемы. Сравнивая динамику цены и объемов, можно выявить моменты расхождений, например, когда цена резко пошла в рост без поддержки объемов. В такой ситуации имеет смысл стать в короткую позицию – ведь с приходом на рынок крупных игроков подобная «перекупленность» будет быстро компенсирована, как было видно на скриншотах выше.

Источник