- Реальная доходность портфеля: расчет и смысл

- Два вида доходности: TWR и MWR

- 1. TWR

- 2. MWR

- Итоги

- Учет инвестиций с помощью ЧИСТВНДОХ

- Как посчитать доходность портфеля инвестиций?

- Как следить за портфелем

- Как считать доходность

- Как заполнить таблицу для подсчета доходности

- Перевод доходности к годовым процентам

- Как считается доходность инвестиционного портфеля

- Как вести расчет основных показателей портфеля: подробный ликбез

- Список разделов:

- Суммарная стоимость

- Прибыль

- Метод FIFO

- Средневзвешенная стоимость инвестиций

- Относительная прибыль и Доходность

Реальная доходность портфеля: расчет и смысл

Некоторое время назад я писал статью о расчете рыночной доходности. Статья несомненно важная и рекомендуется всем, кто имеет дело с инвестициями, поскольку очень многие считают доходность либо неправильно (обычно новички, в частности путая среднеарифметические и среднегеометрические данные), либо намеренно завышают результат (обычно инвестиционные фонды, экстраполируя удачные квартальные показатели в будущее).

Тем не менее у приведенных расчетов есть недостаток. Дело в том, что разовое инвестирование одной суммы (без промежуточных вводов и выводов до выхода из рынка) это скорее гипотетический подход. Даже если не брать во внимание купонные выплаты и дивиденды, которые не всегда могут быть сразу же реинвестированы, реальное инвестирование предполагает периодические вводы и выводы средств, что плохо вписывается в представленные по ссылке формулы.

Два вида доходности: TWR и MWR

Представим такую ситуацию. Мы инвестировали в рынок 100 долларов, которые за год выросли на 20%. Соответственно, у нас на счету оказалось $120. Довольные результатом, мы вносим теперь 1000 долларов. Однако рынок ведет себя иначе: на следующий год он падает на 5%. Следовательно, наша конечная сумма оказывается равна 1120 × (1 – 0.05) = $1064. А как подсчитать полученную доходность?

В этом случае есть два способа:

- TWR (Time Weighted Return / доходность, взвешенная по времени)

- MWR (Money Weighted Retutn / доходность, взвешенная по деньгам)

Разберемся с ними отдельно.

1. TWR

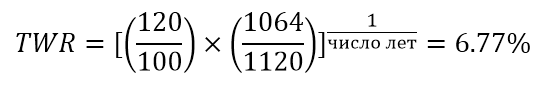

Считается более традиционной, хотя это можно оспорить. Для ее расчета инвестиционный процесс разбивается на интервалы, в которых происходят ввод или вывод средств, таким образом нивелируя их влияние на результат. В нашем случае инвестиции разбиты на два равных годовых отрезка (число лет =2):

Фактически TWR отражает доходность неизменной суммы инвестора с начала инвестиций без пополнений и снятий. Но насколько логичен этот результат у нас? На первом отрезке мы заработали $20, однако на втором потеряли 1064 – 1120 = $56. Т.е. фактически у нас убыток, вызванный многократным увеличением вклада при последующем снижении рынка, а TWR считает нам плюс, игнорируя абсолютное значение взноса.

2. MWR

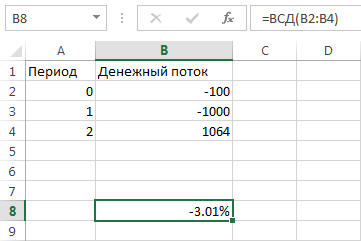

Учесть этот недостаток TWR может доходность, взвешенная по деньгам. Она отражает движение денежных средств и может быть посчитана при помощи функции ВСД в Excel. Для этого нам нужны вносимые средства со знаком «минус» и конечный результат на счете. Для случая выше расчет следующий:

Итого, MWR = – √1 + (3.01%/100%) = –1.49%. Корень означает степень ½, где 2 — число лет инвестиций. Как видно, доходность по деньгам более адекватно описывает поведение нашего реального счета, хотя для ее вычисления мы прописываем только ввод средств и конечный результат. MWR и TWR встречаются в аналитике зарубежных брокеров и в сервисах расчета инвестиционных портфелей.

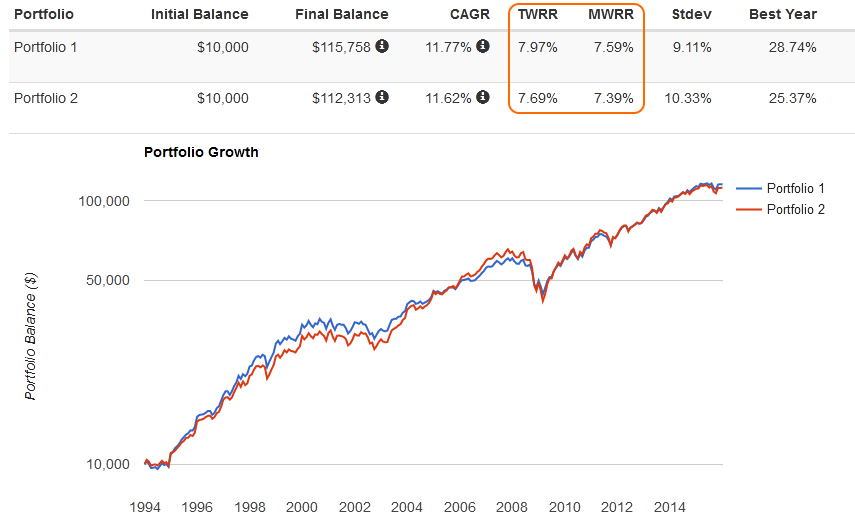

CAGR (Compound Annual Growth Rate) в данном случае включает в результат все вносимые инвестором средства (ежегодно $1000), не отделяя их от рыночной доходности – поэтому результат получается заметно лучше.

Итоги

Наша ситуация вполне могла быть обратной: вначале мы получаем заметный минус на малую сумму, затем вносим гораздо больше и фиксируем небольшой плюс. Нетрудно рассчитать, что тогда TWR будет отрицательной, а MWR положительной. Можно сказать, что TWR описывает стратегию инвестора в целом, тогда как MWR включает в нее движения средств — таким образом, удачно влив крупную сумму перед периодом роста можно заметно улучшить доходность стратегии. И наоборот.

Учет инвестиций с помощью ЧИСТВНДОХ

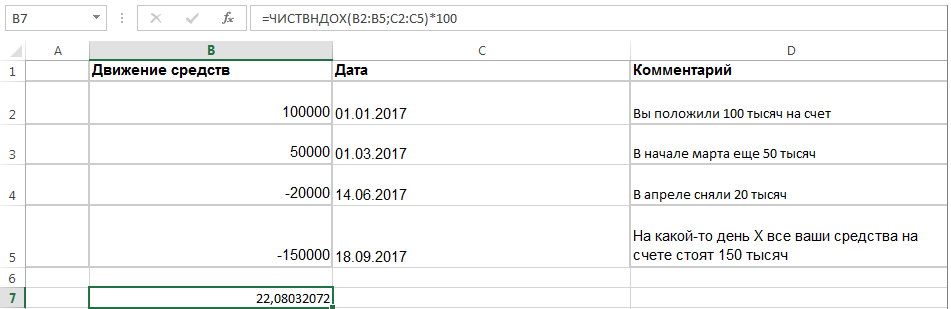

Проблема функции ВСД в том, что она верна для периодических денежных потоков, поступающих и/или убывающих через равные промежутки времени. Однако понятно, что в реальных инвестициях ввод/вывод средств обычно происходит в спонтанном режиме. В этом случае для расчета доходности портфеля можно воспользоваться функцией ЧИСТВНДОХ.

Вся подобная статистика должна содержаться в брокерском отчете. Вычисления выполняются с помощью итерационного метода, подробное описание функции можно найти здесь .

Основными в расчете являются две колонки: значений (введенных и выведенных средств) и соответствующих дат, когда происходил ввод или вывод денег. Обратите внимание, что общая стоимость активов указывается со знаком минус. После чего в произвольную ячейку, где требуется результат, нужно ставить следующую формулу:

В2:B5 — диапазон ячеек со значениями введенных или выведенных средств

С2:С5 — диапазон ячеек с датами, когда происходил ввод или вывод

Умножение на 100 позволяет получить результат в процентах. Для примера выше средняя годовая доходность будет ≈ 22.1%.

🔔 При инвестициях меньше года подобный расчет является некорректным. Кроме того, поскольку на рынке периодически возникают пузыри (доткомов на рынке США в 1995-2000 годах или российских активов на росте нефти в 2000-2008), а также бывают затяжные кризисы (обычно именно после пузырей — например Великая Депрессия 30-х или Япония после 1990 года), то для более адекватной оценки портфеля гораздо лучше подходят временные интервалы в несколько лет, чем за 1-2 года.

В заключении пример доходности инвестиционного портфеля одного моего клиента:

Источник

Как посчитать доходность портфеля инвестиций?

Слежу за вашими статьями про инвестиции. Благодаря им смог купить свои первые ценные бумаги.

В конце года решил оценить доходность своего портфеля. Собрал всю информацию с датами и ценами покупки, зафиксировал цены акций и облигаций на конец года, посчитал годовую доходность по каждой из купленных серий и впал в ступор. Теперь все эти проценты нужно свести воедино, чтобы получить доходность для портфеля в целом. Но доли ценных бумаг в структуре портфеля не одинаковы.

Как быть, если покупал ценные бумаги не в один день, а на протяжении всего года? Хочу получить доходность по каждой ценной бумаге в отдельности и по портфелю в целом, но не знаю, как действовать.

Богдан, вы задали очень важный вопрос. Действительно, пока инвестор не считает точную доходность своего портфеля, ему сложно двигаться вперед и эту доходность увеличивать.

Как следить за портфелем

Удобнее считать доходность в таблице в экселе. В нее надо заносить все ваши сделки, движение средств по вашему портфелю, дивиденды, комиссии и так далее.

Такие отчеты вам и так будут предоставлять брокеры. Но я рекомендую переносить информацию из них в собственную эксельку, где вы структурируете все удобным для вас образом. Я считаю, что инвестор действительно в курсе своих инвестиций, только если он постоянно ведет такую таблицу.

Как считать доходность

Базовая формула определения доходности такая:

Прибыль / Вложения × 100%

Где прибыль — это разница между суммой продажи и суммой покупки акций

Но в реальной жизни и в реальных портфелях этого недостаточно. Если вы ведете табличку со всеми сделками, уплаченными комиссиями и полученными дивидендами, вы сможете точнее посчитать свою прибыль по этой формуле:

Прибыль = Прибыли и убытки по каждой сделке + Дивиденды − Комиссии

Часто бывает так, что вы покупаете ценные бумаги не на все деньги, которые перевели на брокерский счет, и часть средств вообще остаются нераспределенными, а эксель-таблицы у вас нет. Тогда можно поступить проще и посчитать прибыль как разницу между тем, сколько денег у вас сейчас, и тем, сколько вы изначально вложили.

Но за год вы могли довносить или выводить деньги со счета. Тогда поможет функция экселя ЧИСТВНДОХ (на английском XIRR): она считает доходность для графика денежных доходов.

Чтобы воспользоваться ею, заполните эксельку.

Чтобы воспользоваться таблицей, перейдите по ссылке и выберите в меню «Файл» пункт «Создать копию»

Как заполнить таблицу для подсчета доходности

| Движение средств | Дата | Комментарий |

|---|---|---|

| 100 000 | 01.01.2017 | Вы положили 100 000 рублей на счет |

| 50 000 | 01.03.2017 | В начале марта положили еще 50 000 рублей |

| −20 000 | 14.06.2017 | В апреле сняли 20 000 рублей |

| −150 000 | 18.09.2017 | На какой-то день X все ваши средства на счете стоят 150 000 рублей |

Теперь просто воспользуйтесь функцией ЧИСТВНДОХ, указав ей соответствующие ряды данных и точную доходность.

Если вы не сильны в экселе, объясняю: в ячейку, где вы хотите видеть результат, вставьте следующее выражение:

В2:B5 — диапазон ячеек с данными колонки «Движение средств».

С2:С5 — диапазон ячеек с данными колонки «Дата».

Программа автоматически посчитает вашу доходность.

Перевод доходности к годовым процентам

И последнее. Доходность нужно считать в годовых процентах, так как только тогда вам будет понятна сумма, которую вы получили, и вы сможете сравнить ее с доходностью вклада или других инструментов.

Чтобы перевести полученную доходность в годовые проценты, воспользуйтесь этой формулой:

Доходность в процентах × Количество дней в году / Количество дней инвестирования

Например, на прошлом шаге вы получили доходность 10%. Но вы инвестировали деньги всего на полгода, ваша годовая доходность будет такой:

10% × 365 / 180 = 20% годовых

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

пример, конечно самый простой, но неплохо бы даже к нему приложить пример реальной таблицы, чтобы совсем далекий от ексель человек мог начать вести учет (раз статьи для начинающих).

Ниже пример моей личной таблицы с реальными суммами сделок текущего года, доступен по ссылке:

буду рад замечаниям (по ошибкам, например, в формулах) и идеям для анализа портфеля ( на годовые проценты не смотрите, пока не придумал как правильно анализировать)

Источник

Как считается доходность инвестиционного портфеля

Как вести расчет основных показателей портфеля: подробный ликбез

Список разделов:

За время работы над сервисом учета инвестиций Intelinvest мы накопили большой объем знаний и практик того, как наиболее точно рассчитывать важные показатели инвестиционного портфеля, например, прибыли и доходности.

Пришло время поделиться опытом и рассказать в подробностях, каким образом на нашем сервисе происходит расчет данных по портфелям. Надеемся, пост будет полезен и нашим пользователям, поможет им проверить «честность» рассчитываемых показателей и избавит от некоторых возникших вопросов.

Суммарная стоимость

Выражается в валюте портфеля (в рублях) и представляет собой сумму рыночной стоимости всех входящих в его состав активов — акций, облигаций и денег. Иными словами, суммарная стоимость — это та сумма, которая образуется у вас на денежном счету после того, как вы продадите все ценные бумаги по текущей рыночной цене (или по цене закрытия, если на данный момент биржа не работает).

Текущая стоимость облигаций учитывает НКД, который вы получите при продаже бумаги или заплатите при откупе короткой позиции.

Прибыль

Прибыль выражается в валюте портфеля (в рублях) и представляет собой абсолютный финансовый результат от инвестиционной деятельности.

Мы рассчитываем прибыль трех видов: прибыль по конкретному инструменту (акции или облигации), прибыль по типу актива (всех акций или облигаций) и прибыль по портфелю целиком.

Прибыль по инструменту (например, прибыль от инвестиций в акции Газпром) рассчитывается следующим образом:

Прибыль = Прибыль от сделок + Курсовая прибыль + Суммарные начисления — Суммарная комиссия

Прибыль от сделок представляет собой зафиксированный доход, образовавшийся в момент закрытия позиции. Это разница между стоимостью продажи и стоимостью покупки. Например, вы купили 10 лотов Газпрома по 110 рублей, а затем продали их по 120. Прибыль от сделок в таком случае составит: (120 рублей — 110 рублей) x 10 = 100 рублей . Аналогичным образом, прибыль от сделок образуется в момент закрытия короткой позиции. При расчете используется метод FIFO.

Прибыль от сделок в процентном выражении считается по отношению к средневзвешенной сумме вложенных средств.

Курсовая прибыль , напротив, представляет собой доход по открытой позиции. Это разница между текущей стоимостью актива и стоимостью его покупки. Например, вы купили 20 лотов Газпрома по 100 рублей, продали 10 из них по 120, и на данный момент Газпром стоит 110. Мы имеем 10 лотов в открытой позиции, курсовая прибыль составит (110 рублей — 100 рублей) x 10 = 100 рублей , а прибыль по сделкам будет рассчитана как: (120 рублей — 100 рублей) x 10 = 200 рублей . При расчете используется также метод FIFO.

Важный момент заключается в том, что при расчете налога налогооблагаемой базой будет только прибыль от сделок.

Курсовая прибыль в процентном выражении считается по отношению к сумме инвестиций в текущие открытые позиции.

Суммарные начисления представляют собой сумму всех дивидендов, полученных на акцию, или сумму всех купонов, выплаченных на облигацию. Амортизация по облигации при этом начислением не является и в расчете прибыли не участвует, т.к. не представляет собой результат инвестирования, а лишь перетекание средств из одного актива (номинала облигации) в другой (деньги).

Суммарная комиссия представляет собой сумму всех комиссий, уплаченных брокеру при работе с данной бумагой.

Прибыль по типу актива представляет собой сумму всех прибылей по активам данного типа. Например, прибыль по акциям будет рассчитана как сумма прибылей по всем акциям в портфеле за все время его существования.

Прибыль по портфелю представляет собой сумму прибылей по всем типам активов (акции и облигации) из которой мы вычитаем уплаченные комиссии общего характера и дополнительные расходы. Например, это уплаченные на портфель налоги или комиссия депозитарию.

Важно понимать, что операции ввода и вывода денежных средств не влияют на прибыль портфеля. Например, вы получили 1000 рублей как дивиденд по акции — это зачтется в прибыль, т.к. является вашим инвестиционным результатом. Если же вы просто пополнили свой портфель на 1000 рублей, то на прибыль это никак не повлияет, по сути это простое перемещение денежных средств.

На примере работы сервиса: если при добавлении сделки по дивиденду увеличивается и прибыль и стоимость портфеля. Однако, если вы уберете галочку «Зачислить деньги», то дивиденд будет учтен в прибыли, однако сумму портфеля он не увеличит.

Метод FIFO

При многократных покупках и продажах метод FIFO (от англ. First In First Out — Первый вошел, первый вышел) отвечает на вопрос, купленная по какой цене бумага продается в данный момент.

Например, вы купили 5 лотов Газпрома по 120 рублей, затем он подешевел и вы докупили еще 10 лотов по 110 рублей. Теперь Газпром подорожал до 130 рублей, и вы решили продать 5 лотов.

Метод FIFO утверждает, что при расчете прибыли первыми бумагами на продажу должны браться те бумаги, которые были куплены первыми. Таким образом, при расчете прибыли в данном случае мы используем цену покупки 120 рублей:

Прибыль от сделок = 5 x (130 рублей — 120 рублей ) = 50 рублей

Если бы мы использовали цену покупки 110 рублей (метод LIFO), то получили бы другое значение, которое бы не соответствовало расчету налогового органа:

Прибыль от сделок = 5 x (130 рублей — 110 рублей ) = 60 рублей

Средневзвешенная стоимость инвестиций

Это вспомогательный показатель, необходимый при расчете множества важных показателей, например процентной прибыли и среднегодовой доходности.

Средневзвешенная стоимость инвестиций (далее СВСИ) выражается в валюте портфеля (в рублях) и представляет собой усредненную сумму инвестированных в портфель (или инструмент) денежных средств. При этом усреднение ведется с учетом периодов времени, на которых происходило инвестирование.

Рассмотрим простой пример: вы владеете портфелем год, при этом в начале первого полугодия вы пополнили его на 1000 рублей, а в начале второго — еще на 1000. СВСИ в таком случае составит 1500 рублей. Если бы вы пополнили портфель второй раз не в середине года, а в начале 4 квартала (значит, ¾ года в портфель было вложено 1000 рублей), то СВСИ составит 1250 рублей.

В более общем виде СВСИ рассчитывается по следующей формуле:

(T1 * Sнач + T2 * (Sнач + Sвв) + T3 * (Sнач + Sвв – Sвыв) + … + Tn * (Sнач + ΣSвв – ΣSвыв)/ ΣT,

где T1, T2, T3,Tn – количество дней в подпериоде

Sвв — введенные денежные средства (из портфеля, инструмента)

Sвв — выведенные денежные средства (в портфель, инструмент)

ΣT – суммарное количество дней на рассматриваемом временном отрезке

При расчете СВСИ мы принимаем во внимание следующие важные моменты:

- На определенном отрезке времени может оказаться так, что суммарные выведенные (из портфеля или инструмента) денежные средства превышают введенные. Например, мы купили 20 лотов Сбербанка по 70 рублей, а затем продали 15 лотов по 150. На промежутке времени после продажи стоимость вложений в оставшиеся 5 лотов составит 20 x 70 рублей — 15 x 150 рублей = -850 рублей . Если подобные отрезки времени сделают общую СВСИ отрицательной, то рассчитанные на ней показатели потеряют смысл. Поэтому, когда по формуле значение Sнач + Sвв – Sвыв становится отрицательным, мы принимаем его за 0 в общей сумме.

- СВСИ для ценной бумаги рассчитывается только на основе сделок по ее покупке/продажи. Связанные сделки по зачислению и списанию денежных в расчетах не участвуют, т.к. деньги представляют собой самостоятельный актив.

- СВСИ всех акций (или облигаций) рассчитывается как сумма СВСИ по каждой акции (облигации) портфеля.

- СВСИ для всего портфеля рассчитывается отдельно, т.к. в ней дополнительно учитываются сделки по вводу/выводу денежных средств. Поэтому, если например портфель состоит из единственной бумаги, то доходность по этой бумаге не обязательно будет совпадать с доходностью портфеля целиком.

- Как следствие, денежные средства, находящиеся в портфеле и не вложенные в ценные бумаги, уменьшают его доходность.

- Маржинальное кредитование: при открытии лонга с плечом в портфеле образуется отрицательная денежная сумма, скомпенсированная открытой позицией по бумаге, и для расчета СВСИ по портфелю будет применима та же общая формула. Однако при расчете СВСИ по инструменту деньги не учитываются, а значит доходность по бумаге, купленной с плечом, не будет учитывать это плечо. При этом общая доходность по портфелю будет рассчитана с учетом плеча.

- Короткие позиции: при открытии шорта в портфеле возникает отрицательное количество бумаг, скомпенсированное деньгами от продажи, и для расчета СВСИ по портфелю будет применима та же формула. Однако при расчете СВСИ по инструменту денежные средства не учитываются. Поэтому в случае короткой позиции слагаемые в формуле на соответствующем отрезке “меняют знак” — для шорта мы вычитаем выведенные средства (сумма продаж) из введенных средств (сумма покупок).

- СВСИ по портфелю считается на промежутке времени с момента первой сделки (включая пополнение деньгами) и до сегодняшнего дня. СВСИ по отдельной бумаге считается с даты первой покупки/продажи по ней и до сегодняшнего дня, если это открытая позиция, или до даты закрытия позиции, если это закрытая позиция.

- Сегодняшний день при расчете СВСИ всегда принимается как полный, завершившийся. Например, если бумага была куплена вчера, а продана сегодня, то отрезок времени, на котором происходит расчет, составит 2 дня.

Относительная прибыль и Доходность

Прибыль в процентном выражении (в интерфейсе отображается как Прибыль %) представляет собой отношение прибыли к средневзвешенной стоимости инвестиций, выраженное в процентах:

Прибыль % = Прибыль / СВСИ x 100 %

Прибыль от сделок в процентном выражении (в интерфейсе отображается как Прибыль от сделок %) представляет собой отношение прибыли от сделок к средневзвешенной стоимости инвестиций, выраженное в процентах:

Прибыль % = Прибыль / СВСИ x 100 %

Курсовая прибыль в процентном выражении (в интерфейсе отображается как Курсовая прибыль %) представляет собой отношение курсовой прибыли к стоимости покупок текущей открытой позиций, выраженное в процентах:

Прибыль % = Прибыль / Стоимость покупок открытой позиции x 100 %

Среднегодовая доходность — это мера прибыльности портфеля или инструмента, приведенная к единому знаменателю — доходности за год.

Например, если портфель за полгода существования показал 8% (относительная прибыль), то среднегодовая доходность для него составит 16%.

Иначе говоря, среднегодовая доходность — это та относительная прибыль, которую показал бы портфель или инструмент, если бы приносил такой же доход, который приносил ранее, ровно один год.

Расчет доходности зависит от времени держания портфеля или инструмента, которое измеряется в количестве дней.

Время держания портфеля — это количество дней с даты первой сделки до сегодняшнего дня. Время держания инструмента — это количество дней с даты его первой покупки/продажи и до сегодняшнего дня, если это открытая позиция, или до даты закрытия позиции, если это закрытая позиция.

При этом сегодняшний день здесь также принимается за полный, завершившийся. Например, если бумага была куплена вчера, а продана сегодня, то время держания бумаги составит 2 дня.

Если время держания составляет меньше 365 дней (т.е. года), то среднегодовая доходность считается по следующей формуле:

Доходность = Прибыль % / Время держания x 365

Если же время держания больше 365 дней, то используется формула, учитывающая сложный процент:

(1 + Прибыль %) Время держания/365 — 1

Источник