- Срок окупаемости инвестиций: формулы расчета и примеры

- Способы расчета

- Понятие и применение срока окупаемости инвестиций

- Срок окупаемости венчурных инвестиций

- Срок окупаемости капитальных вложений

- Срок окупаемости оборудования

- Как рассчитать срок окупаемости проекта: формулы и примеры

- Простой метод определения периода окупаемости инвестиции

- Дисконтированный (DPP) подход к сроку окупаемости

- Вычисление с помощью Excel и онлайн-калькуляторов

- Анализ полученных данных и критерии принятия решений об инвестировании

- Как рассчитать срок окупаемости оборудования

- Инструкция

- Совет 2: Как рассчитать окупаемость

- Инструкция

- Совет 3: Как рассчитать стоимость доставки

- Инструкция

- Совет 4: Как посчитать окупаемость проекта

- Инструкция

- Совет 5: Как обнаружить срок окупаемости

- Инструкция

- Совет 6: Как рассчитать период окупаемости

- Инструкция

- Совет 7: Как рассчитать тепловую нагрузку

- Инструкция

- Совет 8: Как определить срок окупаемости капитальных затрат

- Сущность срока окупаемости капитальных вложений

- Расчет срока окупаемости

- Совет 9: Как рассчитать срок окупаемости

- Расчет простого срока окупаемости

- Расчет дисконтированного срока окупаемости

Срок окупаемости инвестиций: формулы расчета и примеры

Способы расчета

В этой статье мы привели все необходимые формулы для расчета срока окупаемости инвестиций, также вам доступна для скачивания готовая таблица Excel и онлайн-калькулятор.

Каждый инвестор, принимая решение о финансировании проекта, хочет знать, насколько быстро окупится его вложение. Чем меньшим будет это время, тем для него лучше. Для ответа на этот волнующий вопрос есть вполне конкретный экономический показатель – срок окупаемости. Формула его кажется очень простой: достаточно поделить сумму инвестиции на ожидаемую чистую прибыль за месяц или год. На самом же деле очень многое зависит от других различных факторов, которые следует учитывать.

Статья о том, как посчитать срок окупаемости инвестиции с максимально возможной точностью.

Понятие и применение срока окупаемости инвестиций

В упрощенном виде срок окупаемости инвестиций представляет собой «период выплаты возврата» (так с английского можно перевести термин payback period, сокращенно PP или PBP), то есть время выхода на «точку ноль». При определенных обстоятельствах вложение начинает давать отдачу практически сразу. Например, сдача в аренду купленной коммерческой недвижимости может приносить доход уже в первый месяц. Однако следует понимать, что такое условие соблюдается не всегда.

Ряд инвестиций характеризуется необходимостью длительной подготовки для доведения проекта до состояния коммерческой эксплуатационной готовности. Простыми словами это означает, что требуется время для того, чтобы вложение начало давать прибыль.

К этой категории относятся практически все венчурные инвестиции, научно-исследовательские и инженерные работы, проекты в области искусства (например, производство фильмов) и т. п.

Кроме этого обстоятельства, необходимо учитывать возможное возникновение необходимости в дополнительных вложениях по ходу реализации проекта.

Таким образом, общий период полного возврата инвестиции определяется минимальным сроком окупаемости и продолжительностью доведения объекта до состояния коммерческой эффективности (способности приносить текущую прибыль).

Исходя из изложенных положений можно сформулировать определение срока, в течение которого будет пройдена «точка ноль».

Под сроком окупаемости инвестиций понимается упрощенный расчетный показатель, характеризующий время, необходимое для возмещения начальных расходов инвестора на основе запланированного уровня рентабельности инновационного проекта.

В этой формулировке принят ряд допущений:

- Во-первых, предполагается, что будет достигнута запланированная рентабельность.

- Во-вторых, ничего не сказано о возможности дополнительных вложений.

- В-третьих, не учитывается уровень инфляции.

Тем не менее, трудности планирования не означают его бесполезности. Ни один инвестор не станет финансировать проект без бизнес-плана, в котором, в частности, указан расчетный срок окупаемости.

Срок окупаемости венчурных инвестиций

Срок окупаемости инвестиций обратно пропорционален доходности проекта. Иными словами, чем выше рентабельность бизнеса, тем быстрее будут компенсированы затраты на реализацию.

Наиболее сложная задача состоит в том, как определить степень прибыльности венчура. Методики основаны на математическом анализе и статистической оценке доходности предыдущих инвестиций.

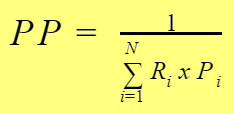

В конечном виде формула выглядит так:

- PP – расчетный период возврата инвестиций;

- R – рентабельность инвестированного проекта под номером i;

- N – общее количество проектов;

- P – вероятность успеха реализации проекта.

Параметры R и P приводятся в форме десятичной дроби, меньшей или равной единице. Легко заметить, что знаменатель представляет собой вероятностное распределение возможного исхода проекта. Статистику за каждый месяц или год, необходимую для расчета шанса на получение запланированной рентабельности инвестор ведет сам, исходя из собственного опыта.

Срок окупаемости капитальных вложений

Капитальными вложениями называются инвестиции, направленные на приобретение основных средств. Иными словами, это мероприятия, целью которых ставится модернизация и переоснащение производственных мощностей и проведение проектно-изыскательских работ. В результате должны повышаться главные экономические показатели предприятия, в частности, рентабельность.

Срок окупаемости капитальных вложений определяется по формуле, похожей на ранее приведенную, так как тоже представляет собой дробь.

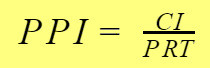

- PPI – срок окупаемости инвестиций в развитие основных фондов, выраженный в зависимости от выбранного временного периода в месяцах или годах;

- CI – сумма капитальных вложений, руб.;

- PRT – сумма чистой прибыли, полученной в тех же временных рамках, что и срок окупаемости (за месяц, квартал, полугодие или год).

Из формулы видно, что чем меньше вкладывается денег и чем выше их отдача (прибыльность), тем быстрее окупится инвестиция в основные фонды, то есть капитальная инвестиция.

Если модернизации подлежит отдельное направление хозяйственной деятельности, срок окупаемости вложенных в него средств не должен превышать нормативный период всех остальных капитальных инвестиций. Это означает, что всё предприятие не может своей рентабельностью покрывать затраты на модернизацию отдельного проекта – в противном случае в нем нет экономического смысла.

В ходе реализации проекта нередки случаи, когда изначальной расчетной базовой суммы не хватает. Вложения, осуществляемые в таких ситуациях, называются дополнительными.

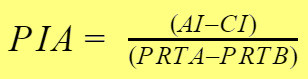

Расчет срока окупаемости инвестиционного проекта по дополнительным вложениям производится согласно формуле:

- PIA – срок окупаемости доп. вложений, выраженный в зависимости от выбранного временного периода;

- AI – сумма инвестиции с дополнительным вложением в проект;

- CI – базовая сумма капитальных вложений;

- PRTA – сумма прибыли, достигнутая после дополнительного вложения;

- PRTB – сумма базовой прибыли.

Срок окупаемости оборудования

Расчет окупаемости оборудования производится по принципу, общему для всех инвестиций. Некоторая особенность заключается во включении в сумму капитального вложения всех затрат, связанных с доставкой и вводом в эксплуатацию основного средства.

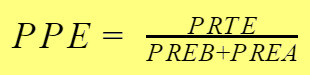

Формула окупаемости оборудования:

- PPE – период окупаемости основного средства;

- PRTE – валовая прибыль, принесенная эксплуатацией оборудования;

- PREB – базовая стоимость оборудования;

- PREA – дополнительные издержки на ввод в эксплуатацию.

Как рассчитать срок окупаемости проекта: формулы и примеры

Методология и недостатки расчета показателя периода окупаемости затрат на реализацию проекта или внедрение новой технологии уже частично освещены. Минусы – невысокая точность и отсутствие учета многих факторов, влияющих на суммы себестоимости и прибыли. Указанные выше способы, однако, обладают важным достоинством – они просты и позволяют инвестору быстро предварительно оценить срок окупаемости проекта. Формула грубого деления суммы вложения на прибыль относительно точна, если реализация и достижение эффекта происходят скоротечно. Более точный расчет окупаемости осуществляется двумя методами: простым и дисконтированным.

Дисконтированный и простой способы различаются участием в формуле коэффициента (ставки дисконтирования), учитывающего стоимость отвлекаемого капитала, чем измеряется эффективность его использования. Ниже мы рассмотрим формулы и примеры расчетов, в результате которых найдем сроки окупаемости инвестиций обоими методами.

Простой метод определения периода окупаемости инвестиции

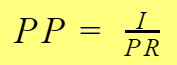

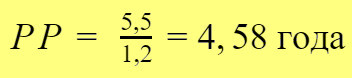

Формула PP, позволяющая произвести расчет простого срока окупаемости (во многих источниках также обозначается как Ток) уже рассматривалась выше.

- PP – срок окупаемости;

- I – сумма капиталовложений;

- PR – чистый доход от инвестиции.

Именно математическая простота расчета одновременно является его достоинством и недостатком.

Пример: для предприятия приобретено новое оборудование на сумму 5,5 млн руб. В течение года оно принесло доход в размере 1,2 млн руб. Подставляем значения:

Можно сделать вывод о том, что примерно через 4 года и 7 месяцев произойдет полная окупаемость инвестиций. Формула при этом допускает статический уровень инфляции, что в реальных условиях маловероятно.

К тому же инвестор, вкладывая средства, хочет не только компенсировать издержки, но и получить какую-то отдачу. Если исходить из полученного результата, ему грозят косвенные убытки (о них несколько позже).

Еще один недостаток формулы – игнорирование возможных флуктуаций денежных потоков во времени: предполагается, что погашаться затраты будут равномерными порциями. Расчет по балансу дохода в итоге может привести к другим результатам.

Дисконтированный (DPP) подход к сроку окупаемости

Определение дисконтированной длительности окупаемости (DPBP) проекта производится на основе приведенного чистого дохода. Принцип остается тем же, что и при простом методе. Однако расчет окупаемости проекта при простом делении суммы инвестиции на прибыль в итоге дает продолжительность без учета дисконта. Именно этим в лучшую сторону отличается DPP-подход.

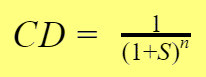

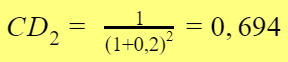

Метод основан на применении поправочного коэффициента дисконтирования. Он рассчитывается по формуле:

- CD – коэффициент дисконтирования;

- S – ставка дисконтирования;

- n – номер расчетного периода.

Под ставкой дисконтирования S понимается динамический (переменный) коэффициент, устанавливаемый инвестором на основе действия внешних факторов и объективно существующих обстоятельств. В частности, капитал, вложенный в развитие проекта, может быть инвестирован альтернативно. Средства могут быть помещены на депозит под процент, зависящий от ставки рефинансирования ЦБ. Наконец, у каждого бизнесмена есть собственные представления о том, какой должен быть оптимальный доход на каждый вложенный рубль.

Метод определения срока окупаемости инвестиции на основе DPP-подхода применяется точно так же, как и простой, но с учетом приведенной стоимости проекта.

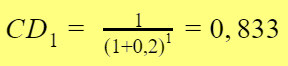

Пример: инвестор приобрел объект коммерческой недвижимости за 1 млн 200 тыс. руб. и заключил договор аренды, по которому в 2015 году получил доход в размере 100 тыс. руб., и в 2016 году – 150 тыс. руб. Предприниматель установил для себя ставку дисконтирования, равную 20% (0,2 в коэффициентном выражении).

Коэффициент дисконтирования за первый период (2015 год) будет равен:

За второй период (2016 год):

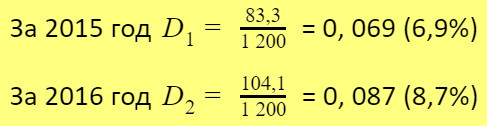

На основе этих данных, полученная им сумма прибыли будет эквивалентна:

- 100 тыс. руб. х 0,833 = 83,3 тыс. руб. – за 2015 год;

- 150 тыс. руб. х 0,694 = 104,1 тыс. руб. – за 2016 год;

Величина, обратная сроку окупаемости называется эффективностью или годовой доходностью проекта (D). Рассчитаем эти показатели для каждого года:

Соответственно, по результатам 2015 года общий дисконтированный срок окупаемости составляет 14,49 лет, а по итогам 2016 года – 11,49 лет.

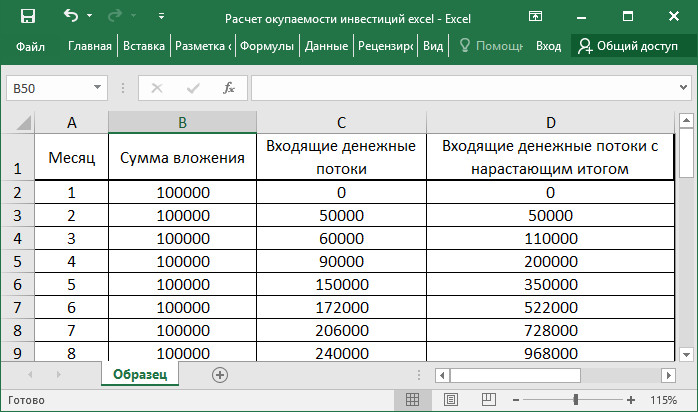

Вычисление с помощью Excel и онлайн-калькуляторов

Рассчитать окупаемость проекта вручную непросто, однако возможна автоматизация процесса. Для этого используется простая таблица в экселе, состоящая из четырех колонок: номер месяца, вложенная сумма, входящие денежные потоки и входящие денежные потоки с нарастающим итогом (новое значение добавляется к сумме предыдущих).

К форме привязывается график. Найти срок окупаемости просто – он соответствует месяцу, в котором произойдет пересечение линии диаграммы с горизонталью значения суммы инвестиции.

При клике на картинку будет скачана таблица расчета окупаемости в формате excel.

Еще проще определить срок окупаемости инвестиции по калькулятору, пример которого можно увидеть по этой ссылке:

Анализ полученных данных и критерии принятия решений об инвестировании

Решение о финансировании проекта принимается в зависимости от того, какие факторы учитывает инвестиционный критерий, считающийся в данной обстановке главным. Наиболее важными и определяющими показателями служат рентабельность и окупаемость. Разница между ними в том, что чем выше прибыльность, тем короче срок возврата вложенных в проект средств при прочих равных условиях.

Не всегда инвестор ставит целью скорейшую окупаемость. Во многих случаях финансируются проекты, отдача по которым относится к дальней перспективе. К тому же для разных отраслей нормативы окупаемости отличаются. Единственное обязательное условие реализации проекта – его высокая рентабельность после прохождения «точки ноль».

Источник

Как рассчитать срок окупаемости оборудования

Срок окупаемости оборудования – это экономический показатель, тот, что нужно рассчитывать при обзоре и планировании хозяйственной деятельности. Он характеризует время, за которое деньги, потраченные на получение очередного средства производства, возвратятся в полном объеме за счет применения аппарата.

Инструкция

1. Для начала определите сумму, которую компания готова выделить для покупки нового оборудования. В нее включите непринужденно стоимость получения, а также расходы, связанные с установкой и наладкой. Скажем, если планируется обзавестись дополнительным конвейером, тот, что дозволит перераспределить нагрузку, то в параметре «Капитальные вложения» посчитайте цену агрегата, сумму доставки, стоимость работ по монтажу и запуску. Впрочем если все подготовительные мероприятия осуществлял штатный коллега фирмы, и следственно организации удалось избежать дополнительных затрат, то и сверх покупных расходов прибавлять ничего не необходимо.

2. Вычислите размер валового дохода, полученного от применения оборудования. Скажем, если в новой печи в месяц будет выпекаться 500 буханок хлеба и продаваться по цене 20 р за единицу товара, а затраты на сырье из расчета одной булки составят 5 р, то валовая выручка будет равна 7500 р (7500 = (20 р – 5 р) * 500). При этом расходы на оглавление зарплатного фонда не учитываются, но если для сервиса оборудования будет нанят добавочный персонал, то выплаты опять принятым работникам нужно учесть. Налоговые отчисления следует проигнорировать – они в любом случае будут зависеть от итоговой суммы дохода. Таким образом, валовый доход – это разница между продажной ценой и себестоимости продукции, в торговле – сумма надбавок.

3. Подставьте обнаруженные показатели в формулу:T = К / ВД, где T – срок окупаемости ; К – капитальные вложения; ВД – валовой доход.При подсчете периода окупаемости дозволено взять всякий промежуток времени. Если выбран квартал, то сумма валового дохода тоже берется из расчета за 3 календарных месяца.

4. Взамен показателя доходности дозволено подставить величину экономии, которая станет допустимой позже внедрения дополнительной единицы оборудования, чай согласно народной премудрости, «Сэкономил – значит заработал».

Совет 2: Как рассчитать окупаемость

Думать о том, что знанием рассчитать окупаемость обязаны владеть только экономисты и коммерсанты, в корне неверно. Всякая семья вкладывает денежные средства в квартиры, дома, автомобили и банковские взносы. Все это способно через некоторое время подрасти в цене и принести выгоду своим владельцам. Следственно говорить об окупаемости вложений дозволено и с друзьями, и с коллегами, и с соседями по лестничной площадке. И нет ничего чудесного, если они не знают словосочетание «окупаемость вложений», чай не каждому дано быть экономистами и коммерсантами.

Вам понадобится

Инструкция

1. Для бытового использования расчет окупаемости весьма примитивен и бесхитростен. Дабы рассчитать окупаемость, необходимо величину вложенных средств поделить на сумму получаемой выручки. Полученная величина будет показывать период времени, в течение которого наступит окупаемость.Скажем, мы приобрели квартиру на первом этаже жилого дома за 3 000 000 руб. Еще 600 000 рублей мы потратили на ремонт, бюрократические процедуры и обустройство прилегающей территории. Позже чего, подав объявление, сдали это помещение арендатору, тот, что будет ежемесячно оплачивать коммунальные службы и сумму в размере 40 000 рублей.Таким образом, наши вложения составили 3 600 000 руб. А ежемесячная выручка с плана – 40 000 рублей. Для полной окупаемости вложений понадобится сдавать наше помещение в аренду в течение (3 600 000 / 40 000) 90 месяцев, либо 7,5 лет.

2. Еще один пример. Друг предлагает нам заняться грузоперевозками. Для этого потребуется автомобиль ГАЗель, тот, что придется купить. Представим, что величина ежемесячной выручки от грузоперевозок позже всех расходов на ремонты и горючее ожидается порядка 40 000 руб. Возможен, мы приобретем подержанную ГАЗель за 300 000 руб.Таким образом, окупаемость вложений наступит через (300 000 / 40 000) 7,5 месяцев работы.

3. Помимо того, окупаемость вложений дозволено сопоставлять, выбирая больше выигрышные вероятности. Сравним доход от ГАЗели из предыдущего примера с доходом по банковскому взносу при ставке 10,5% годовых.Для простоты сопоставления возьмем сумму взноса, равную стоимости ГАЗели, 300 000 руб. Представим, что, по условиям банка, проценты выплачиваются в конце срока. Таким образом, по истечению 1 года сумма наших вложений прирастет на (300 000 * 10,5%) 31 500 рублей. И у нас на руках будет 331 500 рублей.За 12 месяцев работы в грузоперевозках мы получим (40 000 * 12) 480 000 руб. С математической точки зрения, это обозначает, что в наших примерах выигрышнее вложить деньги в грузоперевозки, а не в банк.Верим, что сейчас вы будете принимать финансовые решения с еще большей рациональностью.

Совет 3: Как рассчитать стоимость доставки

Когда появляется надобность подсчитать сумму для доставки какого-нибудь груза в определенное место, многие начинают теряться. Ничего трудного в этом нет. Нужно только придерживаться определенного плана действий.

Вам понадобится

- доступ в Интернет

- калькулятор

- Блокнот и ручка

- весы (для определения веса груза)

- сантиметровая лента либо рулетка (для определения размеров груза)

Инструкция

1. Определите расстояние между пунктами доставки . Если перевозка осуществляется междугородняя и на автомобиле, то это расстояние нужно умножить на два, потому что обратная дорога тоже входит в стоимость доставки .

2. Узнайте стоимость перевозки за один километр. Самый примитивный метод узнать это – обратиться к сети интернет либо позвонить в фирму, которая будет заниматься транспортировкой груза. Также дозволено применять разные печатные издания либо спросить у знакомых, которые незадолго заказывали доставку груза.

3. Определите вес груза. Если он превышает возможные нормы, то стоимость будет несколько выше, потому что посылка будет перевозиться в иных условиях. Скажем, на ином транспорте, способном перевезти больший вес.

4. Обратите внимание на габариты. За негабаритные грузы также придется доплатить по причине замены транспорта.

5. Определите, насколько неотложно необходимо доставить посылку. В случае если это требуется сделать как дозволено стремительней, то класснее воспользоваться экспресс доставкой. Фактически все фирмы в текущее время имеют вероятность сделать ее. Но цена доставки гораздо усилится.

6. Определите надобность дополнительных служб, при наличии которых оплата нарастает. В разных фирмах спектр оказываемых дополнительных служб гораздо меняется. Это может быть упаковка, охрана груза, страховка, оформление документов самой фирмой. Зачастую такая обстановка появляется при перевозке объемных и тяжелых грузов.

7. Рассчитайте итоговую стоимость доставки . Расстояние умножается на стоимость одного километра перевозки, после этого умножается на вес посылки и прибавляется дополнительная стоимость за избыточный вес, негабаритный груз либо добавочные службы (если таковые имеются).

Видео по теме

Совет 4: Как посчитать окупаемость проекта

Разработка проекта , как водится, заканчивается расчетом его окупаемости. Если по каким-нибудь причинам план сознается неперспективным, меняются его экономические показатели (скажем, уменьшаются расходы на материалы). Как же дозволено посчитать окупаемость проекта и что для этого понадобится?

Вам понадобится

- калькулятор, ручка, блокнот, экономические показатели реализации проекта

Инструкция

1. Рассчитайте период окупаемости проекта , то есть тот промежуток времени, по прошествии которого план начинает приносить выручка.Т = К/П, гдеТ – период окупаемости, К – годичные капитальные вложения, П – проектная выручка.Возможен, в 1-й год реализации проекта предприятие осуществило закупку нового оборудования на сумму 15 миллионов рублей. Во 2-й год реализации проекта предприятие провело основательный ремонт цехов для модернизации работы отдела. На ремонт было потрачено 2 миллиона рублей. В 1-й год выручка от проекта составили 5 миллионов рублей, а во 2-й – 17 миллионов рублей. Если денежные потоки в течение года, квартала либо месяца неодинаковы, стоит рассчитывать период окупаемости на всякий из вышеперечисленных промежутков времени. В 1-й и 2-й год он составит соответственно:Т1 = 15/5 = 3 годаТ2 = 2/17 = 0.11 года либо приблизительно через месяц план окупится при аналогичной сумме выручки.

2. Посчитайте примитивную норму выручки либо показатель, тот, что указывает на то, какая часть инвестиционных вложений окупается за счет выручки.ПНП = ЧП / ИЗ, гдеПНП – простая норма выручки, ЧП – чистая выручка, ИЗ – инвестиционные затраты.Согласно нашему примеру, простая норма выручки в 1-й и 2-й год составит соответственно:ПНП1 = 5/15 = 0.33 миллиона рублей,ПНП2 = 17/2 = 8.5 миллионов рублей.Иными словами, на втором году реализации проекта дозволено утверждать, что инвестиции окупили себя, план сознается многообещающим.

3. Сопоставьте полученные итоги согласно примитивный норме выручки и срока окупаемости. В нашем примере на 2-й год реализации проекта инвестиции начинают трудиться на выручка. Приблизительно через два года и один месяц план всецело окупит себя, а значит, дозволено утверждать, инвестиции в план были вложены не напрасно.

Обратите внимание!

Нередко этих показателей неудовлетворительно для расчета окупаемости трудных планов, которые реализуются поэтапно и в различных областях (скажем, строительство и продажа товаров). В данном случае показатели рассчитываются на весь определенный вид деятельности и с учетом метаморфозы денежных поступлений в отдельном отчетном периоде.

Совет 5: Как обнаружить срок окупаемости

Срок окупаемости – это тот промежуток времени, за тот, что инвестиции, вложенные в план, окупят себя в полном объеме. Как водится, данный промежуток времени измеряется месяцами либо годами. Но как обнаружить срок окупаемости и что для этого может понадобиться?

Вам понадобится

- таблица с указанием времени (скажем, года) и соответствующих капитальных вложений в план, калькулятор, блокнот и ручка

Инструкция

1. Составьте таблицу инвестиций (вложений) и планируемых прибылей от реализации плана на весь год. Скажем, на предприятии планируется внедрить план «Икс», стоимость которого оценивается в 50 миллионов рублей. В 1-й год реализации план затребовал дополнительных инвестиций в размере 10 миллионов рублей. Во втором, третьем, четвертом и пятом году планируется, что план начнет приносить выручка в размере 5, 20, 30 и 40 миллионов рублей соответственно. Тогда итоговая таблица будет выглядеть дальнейшим образом:Временной период и Вложения и прибыль0 – 50 миллионов рублей1 – 10 миллионов рублей2 + 5 миллионов рублей3 + 20 миллионов рублей4 + 30 миллионов рублей5 + 40 миллионов рублей

2. Определите собранный дисконтированный поток, то есть ту сумму вложений, которая изменяется согласно планируемым доходам. Возможен, на предприятии план «Икс» отдача от плана либо ставка дисконтирования равна 10%. Рассчитайте собранный дисконтированный поток до первой правильной величины по формуле:НДП = В1 + В2/(1 + СД) + В3/(1 + СД) + В4/(1 + СД) + В5/(1 + СД), гдеНДП – собранный дисконтированный поток, В1-5 – вложения на определенный период времени, СД – ставка дисконтирования.НДП1 = – 50 – 10 / (1+0.1) = – 59.1 миллионов рублей.Сходственным образом рассчитываем НДП2,3,4 и так дальше, пока не получится нулевого либо правильного значения.НДП2 = – 54.9 миллионов рублейНДП3 = – 36.7 миллионов рублейНДП4 = – 9.4 миллионов рублейНДП5 = 26.9 миллионов рублейТаким образом, инвестиции, вложенные в план, окупятся всецело только на пятом году реализации плана.

3. Рассчитайте точный срок окупаемости плана по формуле:Т = КЛ + (НС/ПН),Где Т – срок окупаемости , КЛ – число лет, предшествующих окупаемости , НС – невозмещенная стоимость плана на предисловие года окупаемости , то есть на 5 год (последняя негативная сумма НДП), ПН – приток наличности в 1-й год окупаемости (40 миллионов рублей).В нашем примере Т = 4 + (9.4 / 40) = 4,2 года.Иными словами, план окупит себя за 4 года, 2 месяца и 12 дней.

Обратите внимание!

Срок окупаемости разрешает определить, еще на стадии разработки, в каких случаях (при вестимых затратах и сумме выручки) план будет рентабельным.

Совет 6: Как рассчитать период окупаемости

Скорость возврата вложенных средств является ключевым критерием притягательности того либо другого инвестиционного плана. Период окупаемости дает вероятность инвестору сравнить различные варианты бизнеса и предпочесть особенно подходящий, соответствующий его финансовым вероятностям.

Инструкция

1. Помните, что период окупаемости плана – это отрезок времени от исходного этапа (внедрения плана) до того момента, когда он всецело окупится. Моментом окупаемости считается то время, позже которого финансовый поток от плана приобретает позитивное значение и остается таковым.

2. Способ расчета периода окупаемости инвестиций заключается в определении периода, тот, что потребуется для искупления исходной стоимости вложений. Срок окупаемости является показателем того, возместятся либо нет изначальные инвестиции в течение жизненного цикла плана.

3. Существует два метода расчета периода окупаемости. Если денежные поступления от плана по каждому годам идентичны, то срок окупаемости дозволено рассчитать дальнейшим образом:РР = I/CF, где:РР – период окупаемости плана,I – первичный объем инвестиций в становление плана,CF – среднегодовая стоимость денежных поступлений от реализации плана.

4. Если денежный поток по годам не идентичен, то расчет периода окупаемости осуществляется в несколько этапов. Вначале обнаружьте целое число периодов, за которые собранная сумма поступлений от плана станет особенно близкой к изначальному объему инвестиций, но не превзойдет его. После этого рассчитайте непокрытый остаток – разницу между величиной вложений и полученной суммой денежных поступлений. После этого непокрытый остаток поделите на величину денежных поступлений дальнейшего периода.

5. Учтите, что указанные способы владеют некоторыми недостатками. Они игнорируют отличие ценности денег во времени и существование денежных поступлений позже окончания срока окупаемости. В связи с этим рассчитывают дисконтированный период окупаемости, под которым понимают длительность периода времени от исходного момента до момента окупаемости с учетом дисконтирования.

6. Помните, что дисконтирование – это определение текущей стоимости денежных потоков, которые мы получим в грядущем. Иными словами, это перенесение грядущей стоимости денег в реальное. При этом ставка дисконтирования определяется на основе процента по безрисковым вложениям на основе процента по заемному капиталу, по экспертным оценкам и т.д.

7. Дисконтированный срок окупаемости является особенно адекватным критерием оценки притягательности инвестиционного плана, от того что разрешает заложить в план некоторые риски, такие как снижение дохода, возрастание затрат, возникновение альтернативных особенно выигрышных направлений инвестирования, тем самым снизив его номинальную результативность.

Совет 7: Как рассчитать тепловую нагрузку

Одна из значимых задач на этапе проектирования вентиляции, кондиционирования и отопления здания – расчет тепловой нагрузки. Проектная мощность – это число энергии, которое надобно доставить в помещение (либо удалить из него), для поддержания нужной температуры и влажности воздуха.

Вам понадобится

- – калькулятор;

- – термометры;

- – начальные данные.

Инструкция

1. При расчете мощности следует учесть, что существует два типа тепловой нагрузки: sensible cooling load (сухое либо очевидное тепло) и latent cooling load (спрятанное либо сырое тепло). Величину очевидного тепла находят по показателям «сухого» термометра, а спрятанного – по «влажному» термометру. Эти две величины учитываются при расчете тепловой нагрузки.

2. На величину сухого тепла влияют следующие факторы: присутствие окон и дверей в помещении, отопление, нрав освещения, толщина стен, наличие людей в здании, воздухообмен через щели и трещины и т.д. Источники влажного тепла: люди, оборудование, установленное в помещении, и поток воздуха, поступающий извне через щели в стене.

3. Зная факторы, влияющие на температуру и влажность воздуха внутри помещения, проанализируйте их. Так, поступление ясной энергии через окно зависит от времени суток и года, внешних затеняющих устройств, а также от того, куда выходит окно. Помимо этого, приток ясной энергии поступает через крышу и стены здания, следственно конструкционные особенности строения и применяемый для его возведения материал значительно влияют на темп передачи тепловой энергии.

4. Рассчитать почасовое поступление тепла за счет теплопроводности дозволено по формуле: qi=U*A*(te-trc), где qi – поступление энергии за счет теплопроводности поверхности, U – суммарный показатель теплопроводности поверхности, A – величина площади поверхности, trc – расчетная температура воздуха внутри помещения, а te – температура внешней поверхности в определенный час.

5. Для расчета теплового потока, поступающего через стены либо крышу, применяется дальнейшая формула: qQ= c0qiQ + c1qiQ-1 + c2qiQ-2 + c3qiQ-3 +…+ c23qiQ-23, в которой qQ – ежечасное поступление тепла, qiQ – число тепла, поступившее в течение последнего часа, Q-n – поступление тепла n часов тому назад, c0, c1, с2 и т.д. – время поступления тепла.

6. Расчет тепловой нагрузки дозволяет выявить отдельные компоненты, оказывающие наибольшее могущество на суммарную нагрузку , и при необходимости откорректировать проектную мощность.

Видео по теме

Обратите внимание!

Будьте внимательны при расчетах! Ошибки недопустимы!

Полезный совет

Расчетная температура наружного воздуха определяется как средняя температура самого холодного пятидневного периода.

Совет 8: Как определить срок окупаемости капитальных затрат

Окупаемость – один из показателей, отражающий результативность экономической деятельности компании. Он характеризует, насколько грамотно и благополучно применяются капиталовложения.

Сущность срока окупаемости капитальных вложений

В экономическом обзоре существуют разные подходы к определению срока окупаемости. Данный показатель используют в границах сравнительного обзора при определении особенно выигрышного варианта вложений. Стоит подметить, что он применяется только в комплексном обзоре, принимать срок окупаемости за основный параметр результативности не вовсе правильно. Определение срока окупаемости в качестве приоритетного допустимо только при условии, если компания ориентирована на стремительный возврат инвестиций. С иной стороны, при прочих равных условиях, предпочтение отдается тем планам, которые имеют минимальный срок окупаемости. При реализации плана на заемные средства главно, дабы срок окупаемости был короче периода пользования внешними заимствованиями. Показатель является приоритетным в том случае, если для инвестора основным является максимально стремительный возврат инвестиций, скажем выбор путей финансового оздоровления обанкротившихся предприятий.Под сроком окупаемости воспринимается период, в течение которого возмещаются капитальные затраты. Это достигается за счет приобретения дополнительных прибылей (скажем, при вводе больше продуктивного оборудования) либо экономии (скажем, при вступлении энергоэффективных производственных линий). Если же речь идет о стране, тогда искупление происходит за счет прихода национального дохода. На практике срок окупаемости – это тот временной интервал, в течение которого выручка компании, обеспеченная капитальными вложениями, сравняется с суммой инвестиций. Он может разным – месяц, год и пр. Основное, дабы срок окупаемости не превышал нормативных значений. Они отличаются в зависимости от определенного плана и от отраслевой направленности. Скажем, для усовершенствования оборудования на предприятии нормативный срок один, а при строительстве автодороги – иной. Расчет срока окупаемости стоит изготавливать с учетом временного лага между капитальными вложениями и результатом от них, а также изменений цен и других факторов (инфляционных процессов, роста стоимости энергоресурсов и пр.). Согласно такому подходу срок окупаемости – временной интервал, через тот, что при рассматриваемой ставке дисконта произойдет выравнивание правильного денежного потока (дисконтированного дохода) и негативного (дисконтированных инвестиций).

Расчет срока окупаемости

В упрощенном виде срок окупаемости рассчитывается как отношение капитальных вложений к выручки от них. Впрочем такой подход не рассматривает временную оценку инвестиционных расходов. Это приводит к неккорректной, заниженной оценке срока окупаемости. Больше верным является обзор инвестиционной притягательности планов с учетом инфляционных процессов, альтернативных вариантов инвестирования, необходимости сервиса заемного капитала. Следственно срок окупаемости равен сумме числа лет, которые предшествовали году окупаемости, а также отношения невозмещенной стоимости на предисловие года окупаемости к притоку наличности в течение года окупаемости. Алгорифм расчета выглядит дальнейшим образом:- расчет дисконированного денежного потока, исходя из ставки дисконта;- расчет собранного дисконтированного денежного потока как суммы расходов и прибылей по плану – он рассчитывается до первой позитивной величины. Остается только подставить указанные значения в формулу.

Совет 9: Как рассчитать срок окупаемости

Для оценки производительности инвестиционного плана в финансовом менеджменте применяются разные способы и критерии. Самый примитивный метод оценить притягательность плана – это рассчитать срок окупаемости.

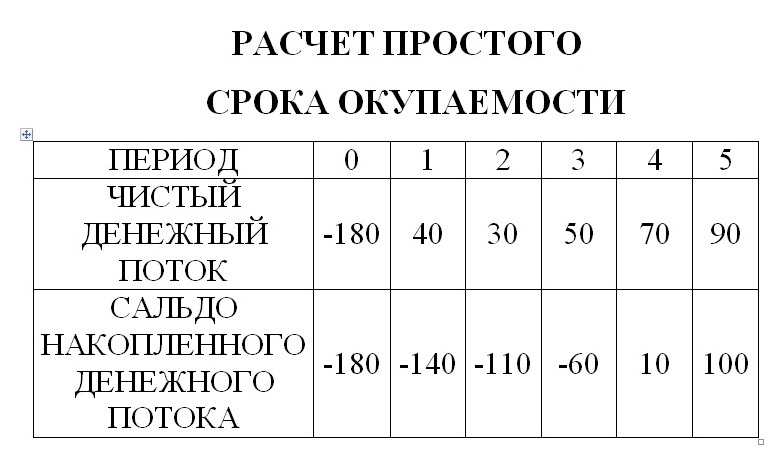

Расчет простого срока окупаемости

Метод простого срока окупаемости – это один из самых легких методов оценки плана. Для расчета этого показателя довольно знать чистый денежный поток по плану. С учетом этого показателя рассчитывается сальдо собранного денежного потока. При выборе между несколькими инвестиционными планами к реализации принимается то план, у которого срок окупаемости будет наименьшим.

Предположим, что изначальные инвестиции по плану составили 180 млн рублей. План будет реализовываться в течение 5 лет, он будет годично генерировать денежные потоки:

1 год: 40 млн рублей

2 год: 30 млн рублей

3 год: 50 млн рублей

4 год: 70 млн рублей

5 год: 90 млн рублей

Необходимо рассчитать легкой срок окупаемости.

С применением представленных данных нужно составить аналитическую таблицу. Период окупаемости по плану рассчитывается путем суммирования годичных денежных потоков до тех пор, пока сумма притоков денежных средств не сравняется с величиной изначальных инвестиционных расходов.

Из таблицы видно, что сальдо собранного денежного потока принимает позитивное в период между 3 и 4 годом реализации инвестиционного плана. Рассчитать точный срок окупаемости поможет дальнейшая формула:

В этом примере срок окупаемости составит: 3 года 10 месяцев

Основной недочет этого способа заключается в том, при расчете не используется процедура дисконтирования, а следственно, не учитывается уменьшение стоимости денег во времени.

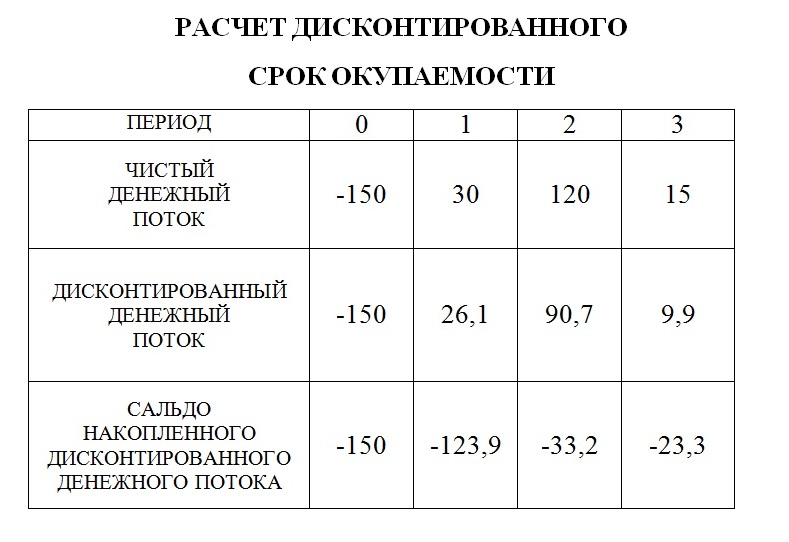

Расчет дисконтированного срока окупаемости

Дисконтированный срок окупаемости – это период, за тот, что дисконтированные денежные потоки покрывают изначальные затраты, связанные с инвестиционным планом. Дисконтированный срок окупаемости неизменно поменьше простого, потому что со временем стоимость денежных средств неизменно уменьшается. Процедура дисконтирования дозволяет учесть при расчетах стоимость используемого капитала.

Предположим, что изначальные инвестиции по плану составили 150 млн рублей. Ставка дисконтирования составляет 15%. План будет реализовываться в течение 3 лет, он будет годично генерировать денежные потоки:

1 год: 30 млн рублей

2 год: 120 млн рублей

3 год: 15 млн рублей

Необходимо рассчитать дисконтированный срок окупаемости.

С применением представленных данных нужно также составить аналитическую таблицу. На первом этапе рассчитывается дисконтированный денежный поток в всяком периоде. Дисконтированный срок окупаемости по плану рассчитывается путем суммирования годичных дисконтированных денежных потоков до тех пор, пока сумма притоков денежных средств не сравняется с величиной изначальных инвестиционных расходов.

Из таблицы видно, что сальдо собранного дисконтированного срока окупаемости не принимает позитивное значение, следственно, в границах реализации плана окупаемость не будет достигнута.

Источник