- Формула рентабельности инвестиций

- Понятие рентабельности инвестиций

- Формула рентабельности инвестиций

- Особенности вычисления рентабельности

- Значение рентабельности инвестиций

- Примеры решения задач

- Как рассчитать рентабельность инвестиций

- Зачем нужно рассчитывать рентабельность инвестиций

- Коэффициент ROI и как он считается

- Индекс рентабельности PI как индикатор рентабельности

Формула рентабельности инвестиций

Понятие рентабельности инвестиций

Рентабельность в общем виде означает степень выгодности проекта или уровень его доходности. Чаще всего данный показатель применяется:

- оценка доходности хозяйственной деятельности компании,

- оценка производства конкретного типа продукции,

- оценка отдельного производства,

- сравнение доходности различных проектов (инвестиционных) и др.

Показатель рентабельности инвестиций в числовом выражении можно представить в виде отношения чистой прибыли к величине того капитала, за счет которого она была получена. Часто рентабельность инвестиций по этой причине называют рентабельность вложенного капитала.

Формула рентабельности инвестиций

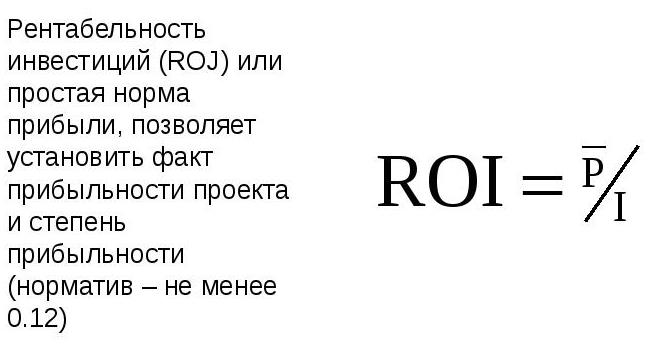

Коэффициент рентабельности инвестиций отражает уровень доходностиинвестиционных вложений.

Формула рентабельности инвестиций основана том, что эффективность, исходного проекта в стоимостном выражении должна быть меньше, чем инвестированные (то есть заемные) средства.

Формула рентабельности инвестиций подходит для компаний, которые обладают широким ассортиментом выпускаемого продукта, при этом для каждого продукта необходимо рассчитать индивидуальные переменные затраты.

Формула рентабельности инвестиций выглядит следующим образом:

ROI = ЧП / (АК + ДК)

Здесь ROI – рентабельность инвестиций,

ЧП – чистая прибыль,

АК – сумма акционерного капитала,

ДК – сумма долгосрочного капитала.

Особенности вычисления рентабельности

Выделяют несколько способов при расчете рентабельности инвестиций:

- Для того, что бы определить центр прибыли применяется показатель рентабельности инвестиций, который можно определить посредством отношения чистой прибыли к объему инвестиций,

- Показатель рентабельности инвестиций может быть определен отношением чистой прибыли к сумме акционерного капитала предприятия.

Норму рентабельности инвестиций рассчитывают при использовании ставки дисконтирования, которая представляет собой коэффициентперерасчета будущих доходов в текущие стоимости. Этот показатель в идеале должен превысить доходность безрисковых инвестиций, рассчитываемую до налогообложения.

При проведении оценки рентабельности инвестиций главную роль играют финансовые вложения в качестве главной движущей силы бизнеса. Ими должна обеспечиваться непрерывная деятельность компании в процессе производства товаров (оказания услуг), будущее развитие предприятия.

Значение рентабельности инвестиций

Формула рентабельности инвестиций характеризует объем прибыли, которую получает компания с каждой вкладываемой в нее денежной единицы, направляемой на формирование активов. Именно рентабельностью активоввыражается уровень доходности предприятий в четко установленные промежутки времени.

Рентабельность инвестиция – важнейший показатель в анализе деятельности компании, показывающий ее эффективность (доходность).

Формула рентабельности инвестиций может рассчитываться в относительном или процентном соотношении. Коэффициент рентабельности инвестиций применяется инвесторами в процессе оценки разных инвестиционных проектов и их сравнении на предмет эффективности. Чем больше коэффициент рентабельности инвестиций, тем больше доходностьпредприятия. При этом,чем выше значение рентабельности инвестиций, тем меньше ликвидность компании, по причине чего вероятно ее банкротство.

Примеры решения задач

| Задание | Компания потратила 30 тыс. рублей на рекламу на телевидении. При этом было привлечено 1000 клиентов, из которых 15 стали реальными клиентами компании. При расчете, каждый из пятнадцати клиентов принес прибыль компании в размере 4000 рублей. Рассчитать рентабельность потраченных средств на рекламу. |

| Решение | Рентабельность инвестиций в рекламную акцию можно рассчитать, определив отношение прибыли к затраченным средствам: |

ROI=15*4000 / 30000 = 2 (то есть 200%)

Вывод. Можно сделать вывод, что каждый рубль, вложенный в рекламу, принес 200 % прибыли.

Ответ ROI= 200%| Задание | Рассчитать рентабельность инвестиций на примере компании ООО «Спектр-Авто». Даны следующие показатели: |

Чистая прибыль – 215 000 тыс. руб.

Акционерный капитал – 29 000 тыс. руб.,

Долгосрочный капитал – 159 000 тыс. руб. Решение Формула рентабельности инвестиций выглядит следующим образом:

ROI = ЧП / (АК + ДК)

ROI = 215 000 / (29 000 + 159 000) = 215000/188000=1,14 (или 114%)

Вывод. Мы видим, что каждый рубль инвестиций приносит компании прибыль 114 %.

Источник

Как рассчитать рентабельность инвестиций

Любой инвестор согласится, что рентабельность инвестиций – необходимое условие эффективного управления деньгами, без которого невозможно достичь успеха и своей главной цели – финансовой свободы. Показатель рентабельности имеет ценность только в том случае, если он проверяем и прогнозируем. В теории и практике инвестирования выработан целый ряд коэффициентов и индексов, которыми можно пользоваться при планировании и подсчете результатов инвестиций. Этим важным для частного инвестора показателям мы посвятим сегодняшнюю статью и ответим в ней на следующие вопросы:

- Что это такое рентабельность инвестиций;

- КоэффициентROI и по какой формуле считать;

- Что представляет собой индекс рентабельностиPI.

Зачем нужно рассчитывать рентабельность инвестиций

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать свои сбережения в десятки активов. Рекомендую каждому читателю пройти, как минимум, первую неделю обучения (это бесплатно).

Понятие имеет множество названий, каждое из которых имеет право на существование и часто зависит от отрасли, в которой применяется: возврат на инвестиции, прибыль на инвестированный капитал, окупаемость инвестиций, норма доходности, доходность инвестированного капитала и др. Я предпочту использовать словосочетание «рентабельность инвестиций», потому что оно ближе по смыслу той деятельности, которой я занимаюсь. Любой инвестор, независимо от располагаемых финансовых ресурсов, ставит целью своих инвестиций получение прибыли. Казалось бы, все просто: нужно в конце срока инвестирования иметь на балансе капитал, который будет больше вложенного. Однако для достижения поставленной цели, необходимо учесть ряд факторов, которые влияют на финансовый результат:

- Планируемый срок окупаемости проекта;

- Доходность инвестиционного проекта;

- Стоимость привлекаемых инвестором денег;

- Издержки и риски, которые берет на себя инвестор в течение срока инвестирования.

Опытный инвестор рассчитывает, а затем отслеживает рентабельность своих вложений, чтобы выяснить:

- Стоит ли вкладывать деньги в покупку ценных бумаг?

- Оправдан ли риск вложений в тот или иной стартап?

- Насколько эффективными будут инвестиции в модернизацию офлайн-бизнеса?

- Станет ли результативной маркетинговая кампания?

- Окупится ли кредит, взятый с целью инвестирования?

Коэффициент ROI и как он считается

Наиболее используемым показателем, отражающим рентабельность инвестиций, является коэффициент ROI (Return on Investment), возврат на вложенный капитал. В Российскую финансовую систему он впервые пришел из отчетности «дочек» западных банков. ROI занимает центральное место в отчетах об эффективности использования капитала, ведь именно этот коэффициент объективно отражает, сколько прибыли или финансовых потерь получат акционеры по итогам работы компании.

Коэффициент имеет двоякий экономический смысл: его анализ важен как для действующих инвесторов, которые отслеживают текущую рентабельность и результаты своего проекта, так и для инвесторов потенциальных, которые оценивают прибыльность или убыточность вложений прежде, чем принять решение об инвестировании. На фондовом рынке ROI сигнализирует о качестве финансовых показателей того или иного эмитента. На рынке Forex использование коэффициента поможет просчитать потенциальную доходность инвестиционного портфеля. Финансовый результат, особенно на Forex, не может быть гарантированным, но даже здесь применение ROI дает общую картину окупаемости, с учетом имеющейся статистики и возможных рисков.

Форма W-8ben: кому нужна и как заполнить

Как сэкономить на налогах с помощью формы W-8ben

Формула ROI выглядит так:

| ROI = | (Доход — Себестоимость) | * 100% |

| Сумма инвестиций |

Говоря проще, чистую прибыль делим на сумму инвестиций и умножаем на 100%. Для того чтобы наглядно показать практическое значение расчета рентабельности капитала, приведем простой пример. Вы вложили в ПАММ управляющего 1000$. Через год вы рассчитываете вывести все средства в объеме 1400$, не снимая профит в течение всего периода инвестирования и не вводя дополнительных инвестиций. Примем во внимание, что ваш должен учитывать прямые издержки, понесенные в течение периода инвестирования. Это могут быть комиссии за ввод/вывод, конверсию, вознаграждение управляющего. Применяем формулу ROI к альтернативным счетам других управляющих и считаем по ним потенциальную доходность.

| Счета | Сумма инвестиций, $ | Вес в инвестированном портфеле | Расходная часть, $ | Планируемый доход, $ | ROI, % |

| Счет 1 | 1000 | 0.38 | 200 | 1400 | 120% |

| Счет 2 | 500 | 0.17 | 190 | 650 | 92% |

| Счет 3 | 1200 | 0.45 | 450 | 1600 | 85.2% |

| Портфель | 2700 | 1.0 | 840 | 3650 | 99% |

Из таблицы понятно, что счета 2 и 3 имеют коэффициент ниже 100% и их включение в портфель под вопросом. Средний по портфелю ROI, с учетом весов инвестированных средств, близок к 100% (точка выхода в безубыток при выводе прибыли), благодаря счету 1. С помощью данного коэффициента можно также посчитать, на основании статистики прошлых периодов, потенциальную окупаемость инвестиций в биржевые акции той или иной компании либо составленного из акций портфеля (с учетом весов по количеству акций в портфеле). В приведенном выше расчете несложно заметить целый набор недостатков:

- не берутся в расчет торговые и неторговые риски;

- не учитывается разница в стоимости денежных средств на этапе инвестирования и в момент вывода прибыли;

- при составлении портфеля, не учитываются веса планируемой доходности счетов, только веса по объему инвестированных средств.

Впрочем, на коэффициент ROI и не возлагается такой функции. Он эффективен только при использовании вкупе с другими показателями. Например, с учетом максимальной просадки, конъюнктуры рынка или возможных перспектив бизнеса, даже несмотря на отрицательные значения ROI в текущий момент. Если же нам нужно оценить уже завершенный инвестиционный проект, формула приобретает такой вид:

Для чего инвестору Индекс промышленного производства

Индекс промышленного производства: о чём он может предупредить

| ROI = | Прибыль от инвестиций + (Цена продажи — Цена приобретения) | * 100% |

| Цена приобретения |

Допустим, вы купили акций определенной компании на 100к руб. В течение трех лет суммарно вы получили 80к. руб. прибыли за счет дивидендов, с учетом налогов и комиссий. Продали пакет за 130к руб.

| Цена приобретения, руб. | Полученная прибыль, руб. | Цена продажи актива, руб. | ROI, % |

| 100 000 | 80 000 | 130 000 | 110% |

Плюсуем прибыль и разницу между ценой продажи и ценой покупки, делим на цену приобретения, умножаем на 100 %.

Индекс рентабельности PI как индикатор рентабельности

Далее, переходим к анализу еще одного распространенного индикатора – индекса рентабельности инвестиций PI (Profitability Index). Для контроля рентабельности проекта, инвестор должен проводить анализ PI на всех этапах инвестирования: в момент выбора объекта, сравнения с альтернативами, реализации и завершения. Если значение индекса больше 1, проект считается прибыльным. Если меньше 1 – убыточным. Если же индекс равен единице, необходимо провести более тщательный анализ прочих факторов рентабельности.

Определяется PI так:

NPV (Net Present Value) – чистая текущая стоимость инвестиций. Из русскоязычных аналогов NPV чаще всего встречается аббревиатура ЧДД – чистый дисконтированный доход. IC – инвестиции в проект (Invested Capital).

Теперь нам осталось рассчитать NPV (ЧДД), значение которого, для окупаемости проекта, должно быть выше или как минимум равно нулю.

CFt – денежный поток (Cash Flow) в t-м году;

N – длительность жизненного цикла проекта (в месяцах, годах);

R – от слова Rate, ставка или норма дисконтирования.

Ставка дисконтирования — это цена в процентных пунктах, которую инвестор готов заплатить за издержки и риски проекта. Эту ставку можно назвать также стоимостью фондирования инвестиций. Она может иметь в своей основе только ставку по кредиту, но стоит предусмотреть и иные издержки: валютные и политические риски, человеческий фактор при реализации бизнес-плана и др. В любом случае, планируемая инвестором доходность проекта должна быть выше ставки дисконтирования, а дисконтированный денежный поток суммарно должен быть больше вложенных инвестиций вместе с затратами.

В качестве примера, попробуем подставить в формулу реальные данные. Допустим, вы инвестировали 300$ на 3 года. Банковский кредит обошёлся вам в 13% годовых (не рекомендую вкладывать кредитные деньги). Поскольку других затрат на привлечение средств у вас не было, мы условно приравняем это к ставке дисконтирования. Денежный поток прогнозируем, исходя из статистики аналогичных проектов и учитывая максимально возможное число факторов (риски, издержки, инфляция и т.п.). В первую очередь вычисляем коэффициент дисконтирования вложенной суммы, для каждого года инвестиционного цикла, по формуле 1 (1+R) t . В момент инвестирования 300$ мы имеет коэффициент дисконтирования, равный единице. По результатам первого года получаем коэффициент 1 (1+R) 1 = 0.885, для второго года 1 (1+R) 2 = 0.783, для третьего — 1 (1+R) 3 = 0.693. Переводим инвестиционный план в таблицу:

Как аллокация IPO влияет на прибыль инвестора

Аллокация в IPO: хорошего много не бывает

| Год | Cash Flow | Коэффициент дисконтирования | Дисконтированный |

денежный поток -300 1 -300 1 110 0.885 97,35 2 135 0.783 105,71 3 156 0.693 108,11 ЧДД 11,17

Проект пригоден к реализации, так как NPV положительный. Делаем вывод, что чем выше ставка дисконтирования, тем ниже NPV. Индекс PI удобен при выборе из ряда альтернативных проектов того, что обеспечит наибольшую эффективность вложений. Он позволяет ранжировать проекты, имеющие схожие значения NPV. В отличие от коэффициента ROI, он учитывает риски, через применение ставки дисконтирования, а также оценивать будущие денежные потоки, с помощью коэффициента дисконтирования. Данный инструмент пригоден как для составления бизнес-плана, так и для выбора прибыльного объекта инвестирования. Недостатком PI можно назвать сложность прогнозирования ставки дисконтирования, которая иногда зависит от неконтролируемых факторов: стоимость заемных ресурсов, цена на нефть, курсы валют, санкции.

Также в рамках формулы PI непросто спланировать будущие денежные потоки, которые могут сократиться в будущем по объективным причинам. Неточность в расчетах естественным образом возрастает при больших сроках инвестирования. Здесь полезно отметить, что в российской практике инвестирования, оценка NPV показывает, что окупаемость вложений не должна превышать 3-4 лет в зависимости от рисков. Для банковского потребительского кредитования максимальный цикл возврата инвестиций может достигать пяти лет. Это связано с большой волатильностью валютных курсов и ключевой ставки. Все это негативно влияет на прогнозируемость ставки дисконтирования и денежного потока. Если же говорить о зарубежных активах, то в развитых странах положительный индекс PI планируется на горизонте от 7 лет и более.

Попробуйте просчитать рентабельность своих инвестиционных проектов с использованием ROI и PI. Как всегда, приглашаю читателей блога оставить свои комментарии по теме. Возможны у вас есть чем дополнить статью.

Источник