- Оценка инвестиций – классификация, расчет объема и эффективности

- Классификация

- Как рассчитать чистые инвестиции?

- Как рассчитать объем инвестиций?

- Как рассчитать эффективность?

- Чистая приведенная стоимость

- Срок окупаемости

- Окупаемость (ROI)

- Как считать доходность инвестиций: формулы расчета

- Как рассчитать доходность инвестиций?

- Как считать доходность в процентах годовых?

- Как считать среднегодовую доходность

- Как рассчитать среднюю годовую доходность, если известны доходности по годам?

- Считаем прибыль от инвестиций в процентах. Формулы расчёта и примеры

- Из чего складывается простая доходность

- Примеры расчётов

- Считаем,

- Существует и иной расчет дохода:

- Как рассчитать годовую доходность

- Существует формула расчета годовой доходности в процентах:

- Считаем,

- А вы анализируете доходность своих вложений? Какой способ для вас наиболее удобен?

Оценка инвестиций – классификация, расчет объема и эффективности

Каждый участник процесса инвестирования должен обязательно оценить их эффективность, рассчитать основные показатели и сделать вывод об их выгодности или убыточности.

Классификация

По объекту вложения инвестиции бывают:

В первом случае средства вкладываются в реальное производство для создания материальных и нематериальных активов. К ним относятся: покупка зданий, оборудования, сырья, оформление лицензии и т.д.

Во втором случае вложение осуществляется в финансовые инструменты (ценные бумаги, валюту).

Как рассчитать чистые инвестиции?

Чистые инвестиции – часть валовых.

Рассчитать чистые вложения можно по следующей формуле:

ЧИ = Валовые инвестиции – Амортизация

Валовые инвестиции представляют собой сумму вложений в предприятие, а амортизация – это величина износа основного капитала.

Расчет чистых инвестиций имеет важное значение. Выделяют три случая:

- Если значение ЧИ больше величины амортизации, значит, следует ожидать увеличение капитала.

- Если ЧИ меньше нуля, производство уменьшится, прибыль снизится, а предприятие приблизится к банкротству.

- Если значение показателя равно нулю, то это говорит о том, что компания находится в статическом состоянии, т.е. не ожидается ни роста, ни падения.

Как рассчитать объем инвестиций?

Для оценки эффективности будущих вложений всегда возникает необходимость в определении их объема. Рассчитать данную величину довольно просто, необходимо сложить суммы денежных средств, которые планируется вложить в проект.

Данный показатель складывается из двух видов расходов:

- единовременные или первоначальные, например, на оформление документов, покупку оборудования, приобретение стартовой партии товара;

- регулярные или ежемесячные, например, на аренду помещения, оплату труда, уплату налогов.

Регулярные (ежемесячные) расходы следует суммировать за весь период развития проекта до плановой даты его выхода на самоокупаемость и отнять от данного показателя объем реинвестированных средств.

Как рассчитать эффективность?

Чтобы оценить эффективности вложений используется множество формул. Существуют отдельные формулы для конкретных ценных бумаг, бизнес-проектов и т.д. Значения могут быть абсолютными (в денежном или временном эквиваленте), относительными (в виде коэффициентов, долей и процентов). Далее приведем формулы, которые пользуются особой популярностью при оценке вложений.

Чистая приведенная стоимость

Чистая приведенная стоимость (NPV) отражает чистую текущую стоимость будущих денежных потоков.

Чем выше NPV, тем лучше. Если показатель меньше нуля, то проект является убыточным, если равен нулю, то проект окупит лишь затраты, но не принесет прибыль.

Для ее расчета нужно найти разницу между будущим доходом и объемом инвестиций с учетом ставки дисконтирования.

Срок окупаемости

Для оценки эффективности также рассчитывается срок окупаемости. Он представляет собой период времени, за который все доходы, появившиеся благодаря инвестициям, покрыли их затраты. Чем меньше данный показатель, тем лучше.

Окупаемость (ROI)

Как рассчитать рентабельность инвестиций? Наиболее подходящим показателем является их окупаемость (ROI). Она представляет собой процентное соотношение, которое показывает рентабельность вложений.

ROI = (Доход – Себестоимость) / Сумма инвестиций * 100%

Доход представляет собой поступления, которые были получены.

Себестоимость – это сумма расходов на создание продукта или оказание услуги.

Чтобы рассчитать сумму инвестиций нужно сложить все денежные средства, которые были потрачены на данный проект.

Если полученный показатель больше 100%, то это говорит о прибыльности вложений, если меньше – об убыточности.

При принятии решения о вложении денежных средств важно рассчитать данные показатели, также желательно провести более подробный анализ. Такой подход поможет снизить риски и найти лучший вариант для инвестирования.

В завершении предлагаем визуально ознакомиться с видео об основных показателях рентабельности инвестиций.

Источник

Как считать доходность инвестиций: формулы расчета

Автор: Алексей Мартынов · Опубликовано 01.06.2015 · Обновлено 05.11.2015

Доходность (норма доходности, уровень доходности) — это степень увеличения (или уменьшения) инвестированной суммы за определенный период времени. В отличие от дохода, который выражается в номинальных величинах, то есть в рублях, долларах или евро, доходность выражается в процентах. Доход можно получать в двух видах:

- процентный доход — это проценты по депозитам, купоны по облигациям, дивиденды по акциям, арендная плата по недвижимости;

- рост стоимости купленных активов — когда цена продажи актива больше цены покупки — это акции, облигации, недвижимость, золото, серебро, нефть и другие товарные активы.

Такие активы как недвижимость, акции и облигации могут сочетать в себе два источника дохода. Расчет доходности нужен для оценки роста или падения вложений и является критерием оценки эффективности инвестиций.

Как рассчитать доходность инвестиций?

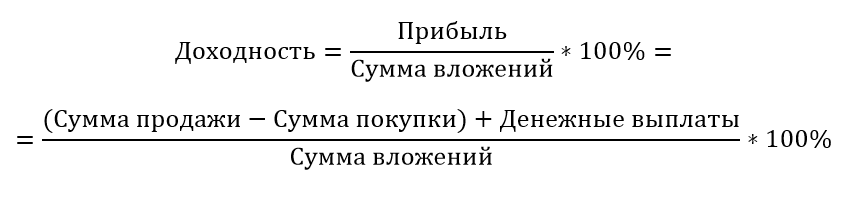

В общем виде доходность всегда рассчитывается как прибыль (или убыток), деленная на сумму вложенных средств, умноженная на 100%. Прибыль считается как сумма продажи актива — сумма покупки актива + сумма денежных выплат, полученных за период владения активом, то есть процентный доход.

Формула 1

Мы купили акцию по цене 100 рублей (сумма вложений), продали акцию по цене 120 рублей (сумма продажи), за период владения акцией получили 5 рублей дивидендов (денежные выплаты). Считаем доходность: (120-100+5)/100 = 0,25 ∗ 100% = 25%.

Формула 2

Есть вторая формула, по которой доходность считается как сумма продажи актива + сумма денежных выплат, деленная на сумму вложений, минус 1, умноженная на 100%.

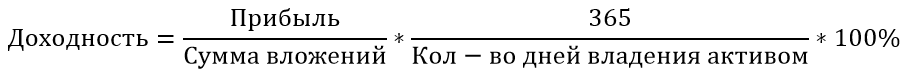

Как считать доходность в процентах годовых?

В формуле расчета простой доходности не учитывается такой важный параметр, как время. 25% можно получить за месяц, а можно и за 5 лет. Как тогда корректно сравнить доходность активов, время владения которыми различается? Для этого считают доходность в процентах годовых. Доходность в процентах годовых рассчитывается для того, чтобы сравнить друг с другом эффективность активов, время владения которыми отличается. Доходность в процентах годовых — это доходность, приведенная к единому знаменателю — доходности за год.

К примеру банковский вклад дает 11% в год, а какие-то акции принесли 15% за 1,5 года владения ими, что было выгоднее? На первый взгляд акции, они ведь принесли доходность больше. Но инвестор владел ими больше на полгода, поэтому их доходность как бы растянута во времени по сравнению с депозитом. Поэтому, чтобы корректно сравнить депозит и акции, доходность акций нужно пересчитать в процентах годовых.

Для этого в формулу добавляется коэффициент 365/T, где Т — количество дней владения активом.

Мы купили акцию за 100 рублей, продали через 1,5 года за 115 рублей. 1,5 года это 1,5*365=547 дней.

(115-100)/100 ∗ 365/547 ∗ 100% = 10%. В этом случае депозит оказался немного выгоднее акций.

Как форекс, управляющие компании, брокеры и банки манипулируют годовой доходностью.

В любой рекламе доходности обращайте внимание на сноски, уточняйте какую доходность указывают в рекламе и за какой период. К примеру, в рекламе звучит доходность 48% годовых. Но она может быть получена всего лишь за один месяц. То есть компания за месяц заработала 4% и теперь с гордостью рекламирует продукт, дающий 4*12=48% годовых. Даже вы, заработав за день на бирже 1%, можете хвастаться, что заработали 365% годовых) Только доходность эта виртуальная.

Как считать среднегодовую доходность

Как считать среднегодовую доходность

Срок владения активами может составлять несколько лет. При этом большинство активов не растет на одну и ту же величину. Такие активы как акции могут падать или расти на десятки или сотни процентов в год. Поэтому хочется знать, сколько в среднем в год росли ваши инвестиции. Как тогда вычислить среднюю годовую доходность? Среднегодовая доходность рассчитывается через извлечение корня по формуле:

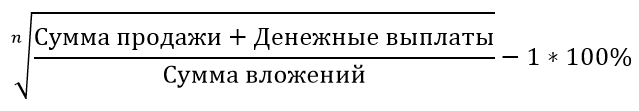

Формула 1

где n — количество лет владения активом.

3√125/100 — 1 ∗ 100% = 7,72%

Формула 2

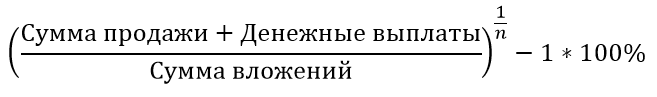

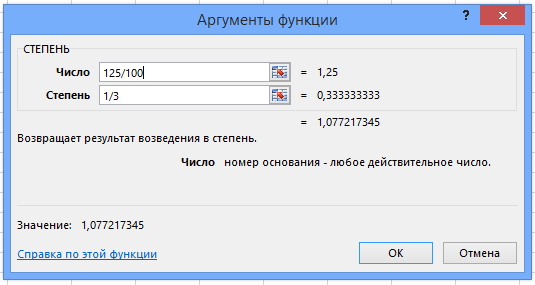

Другая формула расчета среднегодовой доходности — через возведение в степень.

Как рассчитать среднюю годовую доходность, если известны доходности по годам?

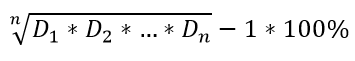

Если известны доходности актива по годам, то среднюю годовую доходность можно вычислить перемножив годовые доходности и извлечь из произведения корень в степени равной количеству лет.

Для начала переведите доходности из процентов в числа.

Эти формулы учитывают эффект сложных процентов. Простая формула расчета доходности этого не учитывает и завышает доходность, что не совсем правильно.

Источник

Считаем прибыль от инвестиций в процентах. Формулы расчёта и примеры

Когда у нас появляются свободные деньги, мы начинаем задумываться, куда бы их вложить. Долгосрочные инвестиции могут быть очень прибыльными. Ценные бумаги, ETF фонды, ПИФы, недвижимость должны приносить доход. В рекламе банков, инвестиционных контор, часто звучат слова о высокой доходности.

Из чего складывается простая доходность

Доходность складывается из процентов, например депозита, или роста стоимости объекта вложений, например акций, драгоценных металлов. Эти виды доходов, могут и должны совмещаться.

Решив, куда лучше поместить свои финансы, сначала стоит рассчитать возможную прибыль от вложений.

Примеры расчётов

Итак, предположим, у нас есть акции на сумму 10 000 рублей. Спустя некоторое время, мы продали эти акции за 12 000 рублей. За время владения получили дополнительный доход в виде дивидендов в размере 3000 рублей.

Считаем,

Таким образом, доходность от инвестиций в процентах составит 50%.

Существует и иной расчет дохода:

Во втором варианте мы также получили доходность 50%.

На практике, это не совсем чистый процент дохода. Необходимо учесть и вычесть 13% налога на доход (если вы не пользуетесь льготами), расходы на услуги брокера и комиссию биржи, если, например, мы говорим об акциях. При инвестициях в недвижимость, необходимо учитывать амортизацию жилья, если ее сдаете. Опять-таки налоги на недвижимость и прочие расходы. В случае других инвестиций, могут быть и иные расходы.

Как рассчитать годовую доходность

Мы разобрались, как рассчитать простую доходность от инвестиций, но при этом не учли сам период инвестирования. Как мы понимаем, срок вложений может быть разным. Поэтому для понимания эффективности вложений нам нужно ориентироваться на какой-то определенный показатель. Для этого мы находим годовую доходность в %%.

Разберем на примере. Допустим, депозит был открыт на один год под 8% годовых, а инвестиции в ценные бумаги за полтора года принесли 12% дохода. Что выгоднее? Кажется, 12% больше 8%, но инвестиции под 12% более растянуты по времени. Поэтому, чтобы иметь возможность сравнивать доходность от вложения в разные инструменты, необходимо считать её в процентах годовых.

Существует формула расчета годовой доходности в процентах:

Пример — возьмем те же 10 000 рублей, покупаем акции, через полтора года продаем их за 12 000 рублей. При этом за весь период получен дополнительный доход в виде дивидендов 3 000 рублей.

Считаем,

Таким образом, годовая доходность от инвестиций в акции составила 33%.

Существуют более сложные формулы расчета прибыли, например, когда проценты по вкладу прибавляются к сумме основного вклада и на них тоже начисляются проценты. Когда имеются несколько активов с разной доходностью и необходимо рассчитать среднегодовую доходность.

Экономические расчеты доходности бывают так сложны, что без профессионального экономиста порой не обойтись. В интернете есть прекрасный помощник – калькулятор инвестиций. Он прост и понятен. В поля вводим необходимые данные: стартовый капитал, сроки, процент по вкладу, дополнительные вложения по срокам, период реинвестирования. Калькулятор рассчитает доход, рассчитает сумму необходимую получить при определенной процентной ставке и сроках, вычислит срок инвестирования при определенных условиях.

Надеюсь, статья оказалась полезной. Также про доходность ценных бумаг можно почитать в статье: « Государственные облигации. Из чего складывается доходность» .

А вы анализируете доходность своих вложений? Какой способ для вас наиболее удобен?

Благодарю вас за внимание к моему каналу! Если статья оказалась для вас полезна, подписывайтесь, здесь будет ещё много интересного. Если вы хотите, чтобы я разобрала в статьях какую-то конкретную тему по финансам и инвестициям, пишите в комментариях. С удовольствием отвечу!

Источник

Как считать среднегодовую доходность

Как считать среднегодовую доходность