- Ожидаемая доходность акций

- Формула

- Пример расчета

- Как считать доходность инвестиций: формулы расчета

- Как рассчитать доходность инвестиций?

- Как считать доходность в процентах годовых?

- Как считать среднегодовую доходность

- Как рассчитать среднюю годовую доходность, если известны доходности по годам?

- Как рассчитать доходность сделок по акциям, калькулятор расчета

- Что такое акции и как они работают

- Почему стоит инвестировать в акции

- Доходность сделок по акциям

- Где купить акции, ТОП 3 популярных способа

Ожидаемая доходность акций

В сфере инвестирования ожидаемая доходность (англ. Expected Rate of Return) представляет собой процентную ставку или сумму, которую инвестор ожидает получить в течение определенного периода времени от вложений в определенный актив. С практической точки зрения этот показатель может быть рассчитан исходя из полного набора вероятностей, либо на основе исторических данных о доходности актива.

Формула

В случае, если заранее известен полный набор вероятностей, то есть вероятности всех возможных вариантов исхода событий, ожидаемую доходность можно рассчитать использовав следующую формулу:

где Pi – вероятность наступления i-го исхода событий;

ki – доходность при i-ом исходе событий;

n – количество исходов событий.

В условиях реального финансового рынка инвестор, как правило, принимает решение на основании имеющейся информации об исторической доходности ценной бумаги. В этом случае ожидаемая доходность рассчитывается как среднеарифметическое:

ki – доходность ценной бумаги в i-ом периоде;

n – количество наблюдений.

Пример расчета

Пример 1. Финансовый аналитик рассматривает возможность включения в портфель инвестора одной дополнительной акции, выбирая из трех компаний, работающих в сфере оптово-розничной торговли. При этом он рассматривает три возможных сценария развития событий, вероятность и предполагаемая доходность которых представлены в таблице.

Чтобы определить ожидаемую доходность каждой из ценных бумаг, необходимо воспользоваться первой из приведенных выше формулой. Для акций Компании А она составит 11,25%, акций Компании Б 12,4% и акций Компании В 12,9%.

Если не принимать во внимание прочие факторы (например, риск), то в портфель инвестора целесообразно включить акции Компании В, поскольку они характеризуются самой высокой ожидаемой доходностью.

Пример 2. Финансовому аналитику необходимо оценить ожидаемую доходность акций на основании данных об их исторической доходности за последние 7 недель, которые представлены в таблице.

Поскольку аналитику известна только историческая доходность акций, необходимо воспользоваться второй из приведенных выше формул.

Источник

Как считать доходность инвестиций: формулы расчета

Автор: Алексей Мартынов · Опубликовано 01.06.2015 · Обновлено 05.11.2015

Доходность (норма доходности, уровень доходности) — это степень увеличения (или уменьшения) инвестированной суммы за определенный период времени. В отличие от дохода, который выражается в номинальных величинах, то есть в рублях, долларах или евро, доходность выражается в процентах. Доход можно получать в двух видах:

- процентный доход — это проценты по депозитам, купоны по облигациям, дивиденды по акциям, арендная плата по недвижимости;

- рост стоимости купленных активов — когда цена продажи актива больше цены покупки — это акции, облигации, недвижимость, золото, серебро, нефть и другие товарные активы.

Такие активы как недвижимость, акции и облигации могут сочетать в себе два источника дохода. Расчет доходности нужен для оценки роста или падения вложений и является критерием оценки эффективности инвестиций.

Как рассчитать доходность инвестиций?

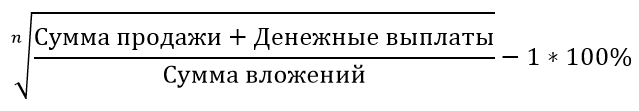

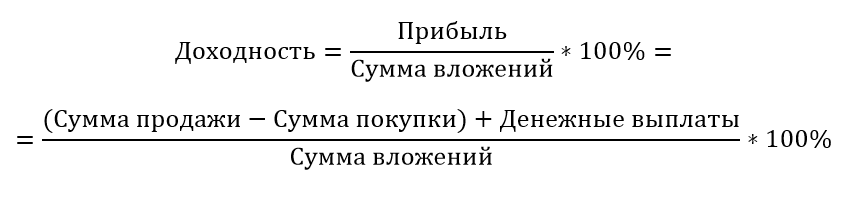

В общем виде доходность всегда рассчитывается как прибыль (или убыток), деленная на сумму вложенных средств, умноженная на 100%. Прибыль считается как сумма продажи актива — сумма покупки актива + сумма денежных выплат, полученных за период владения активом, то есть процентный доход.

Формула 1

Мы купили акцию по цене 100 рублей (сумма вложений), продали акцию по цене 120 рублей (сумма продажи), за период владения акцией получили 5 рублей дивидендов (денежные выплаты). Считаем доходность: (120-100+5)/100 = 0,25 ∗ 100% = 25%.

Формула 2

Есть вторая формула, по которой доходность считается как сумма продажи актива + сумма денежных выплат, деленная на сумму вложений, минус 1, умноженная на 100%.

Как считать доходность в процентах годовых?

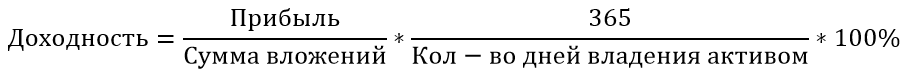

В формуле расчета простой доходности не учитывается такой важный параметр, как время. 25% можно получить за месяц, а можно и за 5 лет. Как тогда корректно сравнить доходность активов, время владения которыми различается? Для этого считают доходность в процентах годовых. Доходность в процентах годовых рассчитывается для того, чтобы сравнить друг с другом эффективность активов, время владения которыми отличается. Доходность в процентах годовых — это доходность, приведенная к единому знаменателю — доходности за год.

К примеру банковский вклад дает 11% в год, а какие-то акции принесли 15% за 1,5 года владения ими, что было выгоднее? На первый взгляд акции, они ведь принесли доходность больше. Но инвестор владел ими больше на полгода, поэтому их доходность как бы растянута во времени по сравнению с депозитом. Поэтому, чтобы корректно сравнить депозит и акции, доходность акций нужно пересчитать в процентах годовых.

Для этого в формулу добавляется коэффициент 365/T, где Т — количество дней владения активом.

Мы купили акцию за 100 рублей, продали через 1,5 года за 115 рублей. 1,5 года это 1,5*365=547 дней.

(115-100)/100 ∗ 365/547 ∗ 100% = 10%. В этом случае депозит оказался немного выгоднее акций.

Как форекс, управляющие компании, брокеры и банки манипулируют годовой доходностью.

В любой рекламе доходности обращайте внимание на сноски, уточняйте какую доходность указывают в рекламе и за какой период. К примеру, в рекламе звучит доходность 48% годовых. Но она может быть получена всего лишь за один месяц. То есть компания за месяц заработала 4% и теперь с гордостью рекламирует продукт, дающий 4*12=48% годовых. Даже вы, заработав за день на бирже 1%, можете хвастаться, что заработали 365% годовых) Только доходность эта виртуальная.

Как считать среднегодовую доходность

Как считать среднегодовую доходность

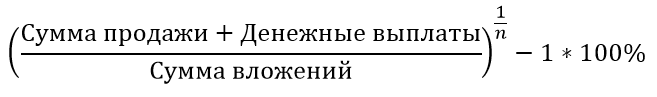

Срок владения активами может составлять несколько лет. При этом большинство активов не растет на одну и ту же величину. Такие активы как акции могут падать или расти на десятки или сотни процентов в год. Поэтому хочется знать, сколько в среднем в год росли ваши инвестиции. Как тогда вычислить среднюю годовую доходность? Среднегодовая доходность рассчитывается через извлечение корня по формуле:

Формула 1

где n — количество лет владения активом.

3√125/100 — 1 ∗ 100% = 7,72%

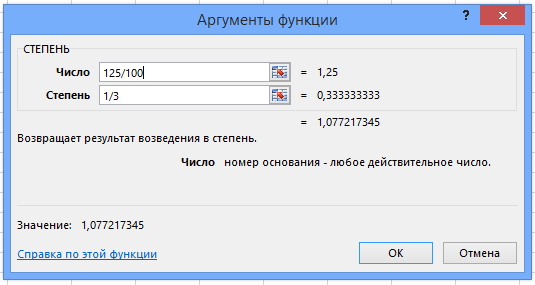

Формула 2

Другая формула расчета среднегодовой доходности — через возведение в степень.

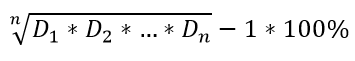

Как рассчитать среднюю годовую доходность, если известны доходности по годам?

Если известны доходности актива по годам, то среднюю годовую доходность можно вычислить перемножив годовые доходности и извлечь из произведения корень в степени равной количеству лет.

Для начала переведите доходности из процентов в числа.

Эти формулы учитывают эффект сложных процентов. Простая формула расчета доходности этого не учитывает и завышает доходность, что не совсем правильно.

Источник

Как рассчитать доходность сделок по акциям, калькулятор расчета

Большинству людей такие понятия, как акции, облигации, дивиденды, биржевые торги, кажутся слишком сложными и запутанными, хотя на самом деле это не совсем так. Ценные бумаги, в том числе акции, это хороший способ получения дополнительного дохода. И воспользоваться им не так трудно, как кажется на первый взгляд. Рассчитать доходность сделок по акциям поможет наш онлайн калькулятор.

В результате вы получите

- сумму, которую необходимо потратить на приобретение акций,

- сумму, которые вы можете получить от продажи бумаг,

- доходность,

- размер НДФЛ,

- чистую прибыль.

Что такое акции и как они работают

Акции — это одна из разновидностей ценных бумаг, выпускаемых предприятиями с конкретной организационно-правовой формой — акционерное общество. Их называют эмитентами. Тот, кто приобретает акции (это может быть как физическое, так и юридическое лицо), становится совладельцем предприятия. Он получает возможность участвовать в управлении организацией-эмитентом и делить ее прибыль.

Компании выпускают акции для того, чтобы получить от инвесторов деньги на развитие. Таким образом, сделки по ценным бумагам выгодны обеим сторонам. Они могут быть стандартными, либо привилегированными.

- Обычные не гарантируют инвесторам получение доходов. Их владелец может участвовать в собрании акционеров, а выплата дивидендов производится при наличии у компании свободных средств.

- Привилегированные не дают владельцам права на участие в принятии управленческих решений, но гарантируют получение дивидендов — части прибыли компании.

Причем выплаты по таким акциям производят в первую очередь. Если происходит ликвидация фирмы, акционер вправе претендовать на часть ее имущества. Граждане, покупающие акции, редко стремятся к участию в управлении делами эмитента. Для них важна доходность. Они вкладывают свои финансы в предприятия для получения пассивного дохода.

Заработать на акциях можно одним из следующих способов:

- Получить дивиденды. Если компания в течение года сработала в плюс, по решению общего собрания акционеров прибыль может быть распределена между держателями ценных бумаг.

Обратите внимание, что это всего лишь право эмитента, а не его обязанность. Если прибыли нет, либо собрание акционеров решило не выплачивать дивиденды, инвесторы не получат ничего.

- Продать акции в случае их подорожания. Прибыль здесь получают за счет разницы цены купли/продажи.

Однако такой способ получения дохода, как правило, сопряжен с дополнительными затратами. В них входят расходы на услуги брокера, НДФЛ и др.

Может случиться, что цена на акции упадет. Тогда и вовсе можно уйти в минус.На рынке ценных бумаг риск для инвестора существует всегда. Тем не менее, акции выступают весьма удобным финансовым инструментом.

Почему стоит инвестировать в акции

На первый взгляд, гораздо проще открыть банковский вклад и по истечении оговоренного срока получить фиксированный процент, нежели отслеживать разные биржевые показатели. С одной стороны, так и есть. Однако операции по акциям обладают рядом преимуществ по сравнению с вкладами:

Вклады, по которым банки выплачивают более-менее хороший процент, всегда являются срочными. То есть, получить назад свои средства до срока, указанного в договоре, не получится. А вот акции можно купить и продать в любое время.

Деньги вкладчиков в банках застрахованы, но только до определенной величины — 1,4 млн. руб. Эта сумма предусмотрена на законодательном уровне.

Все, что превышает этот лимит, при банкротстве финансовой организации или утрате лицензии не подлежит возмещению.

То есть вкладчик просто теряет свои средства. Акции даже в случае снижения стоимости можно продать и компенсировать потраченное. Это говорит об их высокой рентабельности.

По прибыльности акции намного выгоднее вклада, даже несмотря на то, что с полученных дивидендов закон обязывает платить НДФЛ в размере 13%.

Их владельцы имеют больше инструментов для увеличения своей прибыли. Ведь она складывается не только из суммы полученных дивидендов, но из колебания курсов ценных бумаг на бирже.

Доходность сделок по акциям

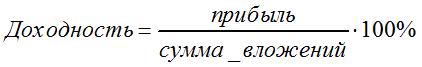

Прибыль — основной показатель в любом инвестировании, поскольку помогает определить выгоду целевого вложения денежных средств. Доходность представляет собой относительную величину. Она выражается в процентах, что отличает ее от дохода — величины абсолютной.

Самая общая формула расчета доходности выглядит следующим образом:

Однако данный показатель бывает нескольких видов, и каждый имеет собственный расчет. Вот основные из них:

- Дивидендная. Представляет собой частность дивидендов и цены одной акции. Например, если акционер получил с одной бумаги доход в 20 руб., а купил ее за 120, то рассчитываемый показатель составит 16,67%.

- Рыночная. Это отношение разности продажной и покупной стоимости акции к цене продажи, выраженное в %. Позволяет оценить прибыль владельца бумаги при ее реализации по рыночной цене.

Так, продавая по 200 руб. акцию, купленную за 160, можно получить значение данного показателя в 20%.Ни одна, ни другая формула не имеют привязки ко времени, а между тем срок, в течение которого приобретались акции, обязательно нужно учитывать. Именно по такому алгоритму рассчитывает доходность сделок по акциям наш калькулятор. Инвестировать можно не один раз, а также вкладывать в это различные суммы. С учетом временного показателя формула для расчета выглядит так:

С прибылью все понятно: это либо полученные дивиденды, либо средства от продажи ценных бумаг. А вот о таком показателе, как сумма вложений, следует поговорить отдельно.

Прежде всего, сюда включается подоходный налог. Он установлен законодательством нашей страны и составляет 13% для граждан РФ и 30% — для иностранцев. Выплачивается физическими лицами как с дивидендов, так и с суммы, полученной от продажи бумаг.

Затраты при инвестировании в акции складываются не только из налогов. Сюда входят расходы на брокерские услуги. Их размер может быть разным, это зависит от выбранного тарифа, но составляющие, как правило, одни и те же:

- Комиссия за выход на биржевой рынок. Представляет собой % от общей суммы совершенных операций. Уплачивается каждый день либо в конце месяца, если имели место сделки. Если таковых нет, отсутствует и комиссионная плата.

- Плата за обслуживание брокером клиентского счета. Является фиксированной и не зависит от оборота на бирже.

- Плата за хранение брокером клиентских акций и обработку операций. Может быть ежедневной, месячной или годовой.

- Биржевая комиссия за сделку составляет 0,01% от ее стоимости, но не меньше 3 коп.

- Комиссия при зачислении средств на брокерский счет либо выводе с него (0,2-1,5% от суммы).

В настоящее время инвесторам нет необходимости заниматься сложными математическими вычислениями. В интернете без труда можно найти удобный калькулятор расчета и, подставив в него необходимые значения, сразу же получить результат.

Где купить акции, ТОП 3 популярных способа

Чтобы вложить средства в ценные бумаги, используют различные способы. Основных и наиболее удобных следует выделить три:

- Биржа. Этот инструмент является аналогом обычного рынка. На нем много участников, в том числе из различных государств, а также есть различные способы для приобретения продукта. Разница заключается в том, что операции ведутся с помощью интернет-ресурсов и с посредством организации-брокера. Такой посредник должен иметь хорошую репутацию.

Важно помнить, что для приобретения акций на бирже, требуется иметь определенные знания и опыт. В противном случае финансовые вложения не принесут ожидаемой прибыли или вы их потеряете.

- Компания-эмитент. Люба организация, которая проводит выпуск ценных бумаг, имеет право самостоятельно, без посредников продавать их инвесторам. Но в этом случае единственным способом получения дохода становятся дивиденды, ибо цена таких акций не меняется с течением времени.

- Банк. Пусть это и не входит в основные обязанности финансово-кредитных учреждений, но такой возможности их никто не лишал. Чаще всего, банки продают собственные акции, но могут также выступать в роли посредников для других предприятий.

Тем, кто приобретает ценные бумаги впервые, рекомендуется остановиться на первом способе. Попытка сэкономить на оплате комиссий брокера может сыграть плохую службу без соответствующих знаний и навыков можно просто потерять деньги. А вот приобретать акции у частных лиц и вовсе не следует. В первую очередь — это нарушение закона. Кроме того, бумаги могут оказаться поддельными либо выпущенными несуществующими эмитентами.

Какие российские компании обеспечат в 2020 году высокую дивидендную доходность вы узнаете из видео.

Калькулятор автокредита: рассчитать процент переплаты

Особенности ипотечного кредита: что нужно знать перед оформлением

Калькулятор неустойки по ДДУ, взыскание с застройщика, как рассчитать сумму претензии

Калькулятор расхода топлива, как рассчитать стоимость поездки

Калькулятор потребительского кредита, особенности получения и погашения

Как рассчитать расход краски для стен и потолка?

Источник

Как считать среднегодовую доходность

Как считать среднегодовую доходность