- Формула окупаемости затрат

- Понятие окупаемости затрат

- Простая формула окупаемости затрат

- Динамическая формула срока окупаемости

- Значение срока окупаемости затрат

- Примеры решения задач

- Что такое окупаемость в экономике

- Экономическое понимание окупаемости

- Срок окупаемости и как его определить

- Формулы расчета

- Примеры расчета

- Определение окупаемости затрат

- Что учитывать, приобретая бизнес?

- Как рассчитывается окупаемость затрат. Как рассчитать окупаемость бизнеса: простой и дисконтированный метод. Срок окупаемости дополнительных капитальных вложений в результате внедрения новых технологий и техники

- Общая формула

- Другие формулы для расчета рентабельности затрат

- Нормативные значения

- Значение показателя в динамике

- Анализ динамики показателя

- Срок окупаемости и как его определить

- Формулы расчета

- Примеры расчета

Формула окупаемости затрат

Понятие окупаемости затрат

Перед осуществлением вложений, каждый инвестор в обязательном порядке определяет срок, после которого инвестиция начинает приносить доходы (прибыль). Для этого в экономике применяется показатель окупаемости в качестве финансового коэффициента.

Период окупаемости затрат составляет временной промежуток, по завершению которого сумма вложенных (затраченных) средств сравняется с суммой полученного дохода. Формула окупаемости затрат определяет срок, по окончанию которого денежные средства (затраты, вложенные в проект) вернутся инвесторам (акционерам и другим заинтересованным лицам), при этом предприятие (проект) начинает приносить прибыль.

Чаще всего формула окупаемости затрат используется при выборе одного из вариантов проекта для совершения инвестиций. По результатам расчетов инвестор с большей вероятностью предпочтет тот проект (предприятие), коэффициент окупаемости у которого будет меньше всего. Формула окупаемости затрат в этом случае отражает более быструю доходность предприятия.

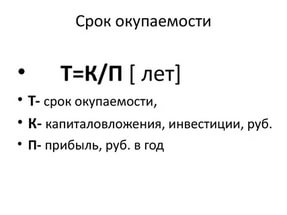

Простая формула окупаемости затрат

Самый простой способ расчета определяет период, который проходит с момента вложения средств (осуществления затрат) до момента наступления их окупаемости:

Соз=И/П

Здесь Соз – срок окупаемости (лет),

З – сумма затрат (руб.),

П – прибыль от проекта (руб.)

Формула срока окупаемости затрат даст более точный результат при соблюдении некоторых условий:

- Равные сроки жизни сравниваемых (альтернативных) проектов,

- Единовременные вложения на старте проекта;

- Равномерное поступление доходаот инвестированных средств (в равных частях).

Этот способ вычисления срока окупаемости затрат самый простой и ясный для понимания.

Формула окупаемости затрат является достаточно информативной в качестве показателя риска инвестирования средств. В случае, когда время окупаемости будет большим, можно говорить о высоких рисках инвестирования (и наоборот).

Этот способ вместе со своей простотой обладает несколькими недостатками:

- Ценность вложенных средств может значительно поменяться на протяжении определенного промежутка времени;

- После достижения момента окупаемости проекта он может и дальше приносить прибыль, необходимую к расчету.

Динамическая формула срока окупаемости

Динамический (дисконтированный) срок окупаемости затрат представляет собой показатель длительности периода, который проходит от старта вложений до момента окупаемости его затрат, но с учетом факта дисконтирования.

В данном варианте срок окупаемости может настать тогда, когда чистая текущая стоимость станет положительной и будет оставаться такой и в дальнейшем. Динамический срок окупаемости является всегда большей величиной, чем статический срок, поскольку при вычислении динамического значения показателя к учету принимается изменение стоимости денежных средств в соответствии с временным фактором.

Значение срока окупаемости затрат

Формула окупаемости затрат в большинстве случаев используется при расчете капитальных вложений. Данным показателем оценивается эффективность реконструкции и модернизации производства, при этом происходит отражение периода, на протяжении которого появляется экономия и дополнительная сумма прибыли, которая превосходит сумму, затраченную накапитальные вложения.

Во многих случаях формула срока окупаемости затрат применяется в процессе оценки эффективности и целесообразности капиталовложений. В данных расчётах при очень больших показателях сроков окупаемости, скорей всего, придется отказаться от вложений.

Формула окупаемости затрат дает возможность узнать, за какой временной промежутоксредства, вложенные в определенный производственный агрегат, смогут вернуться за счет прибыли, полученной от его эксплуатации.

Примеры решения задач

| Задание | Определить срок окупаемости затрат по компании«Строймонтаж» по следующим данным: |

Затраты на проект – 150 000 рублей.

Предполагаемый годовой доход – 52 000 рублей.

Рассчитать срок окупаемости.

Соз=И/П

Здесь Соз – срок окупаемости (лет),

З – сумма затрат (руб.),

П – прибыль от проекта (руб.)

Вывод. Мы видим, что по окончанию почти 3 лет проект в полой мере окупит затраты и начнет приносить прибыль. Недостатком данной формулы является то, что она не учитывает возникновения дополнительных издержек.

| Задание | Определить окупаемость затрат по условию предыдущей задачи, если в каждый год проект несет издержки в сумме 22 000 рублей. |

Дано: Сумма затрат – 150 000 руб.

Прибыль – 52 000 руб.

Издержки годовые 21000 руб.

Соз=З/(П- Изд)

Соз=150000/(52000-22000)=150000/30000 =5 лет

Источник

Что такое окупаемость в экономике

Для определения привлекательности инвестиционных программ, осуществления капитальных вложений используется универсальный показатель – окупаемость. Что такое окупаемость мы расскажем ниже.

Экономическое понимание окупаемости

Перед вложением средств в новый или действующий бизнес-проект любой инвестор оценивает собственные риски, временной интервал возвратности вложенных средств, перспективы получения прибыли.

Окупаемость инвестиций – это уровень возвратности вложенных средств их владельцу через определенный период.

Точка окупаемости – момент, в который вложенные средства полностью покрываются полученными доходами. После этого с помощью коэффициента или в процентном отношении определяется доходность или процентная ставка прибыли на вложенный капитал (понесенные расходы).

Если на предприятии осуществляются капитальные вложения для реконструкции действующего объекта, выполняется расчет эффективности долгосрочных затрат.

Срок окупаемости и как его определить

Временной интервал, за который вложенные затраты возвращаются полученными доходами, определяется упрощенными статистическими методами, либо с учетом дисконтированного денежного потока.

Простой арифметический подсчет срока возвратности вложенного капитала определяется как сумма полученного дохода (денежных средств) по сравнению с вложенными в бизнес-проект инвестициями.

Второй способ является экономически более точным и правильным. С течением времени финансовые ресурсы подвержены инфляционным процессам, поэтому в расчет имеет смысл закладывать ставку дисконта, сложившегося в регионе или конкретной отрасли экономики.

Для акционеров простыми методами определения эффективности приобретения акций является использование показателей чистой прибыли на 1 акцию, или начисленных дивидендов на 1 акцию.

Формулы расчета

Для упрощенного подсчета эффективности вложений используется формула:

Срок окупаемости = инвестиции / прибыль среднегодовая

Срок окупаемости с дисконтом = P – (S DCFt / DCF+1),

- где P – количество полных лет проекта, после которых наступает точка окупаемости

- S DCFt – общее накопленное сальдо финансовых потоков (с учетом дисконта) до года наступления точки окупаемости

- DCF+1 – дисконтированный финансовый поток в периоде достижения точки окупаемости

Примеры расчета

Пример 1. В ОАО «Экопром» осуществлена инвестиция по изготовлению продуктов питания по новым технологиям. Затраты на новый проект составляют 2 млн. рублей. Планируется получение чистой прибыли от проекта:

- 1 год – 50 тыс. руб.

- 2 год – 250 тыс. руб.

- 3 год – 500 тыс. руб.

- 4, 5 год – 750 тыс. руб.

За 5 лет планируемая общая чистая прибыль составит 2 300 тысяч рублей или 460 тыс. руб./год. Срок окупаемости = 2000 / 460 = 4,3 года.

Как посчитать срок окупаемости с учетом дисконта проще понять на конкретном примере:

Пример 2. Исходные данные по бизнес-проекту ОАО «Экопром» изложены в таблице 1 (тыс. рублей).

Показатель/год

0

1

2

3

4

5

CF- финансовый поток

CF нарастающим итогом для простого расчета

DCF (с учетом дисконта 5%)

DCF нарастающим итогом

* расчет дисконтированной суммы – 100 / 105 х 50 = 47,6. Округляем до 48.

Кроме дисконта для реального расчета срока возвратности средств, следует учитывать общую экономическую ситуацию в регионе, отрасли вкладывания денег.

Оценка этих факторов поможет определить вероятность необходимости дополнительных вложений на протяжении осуществления проекта, непредвиденных расходов, перебоях в продажах и логистических процессах.

Определение окупаемости затрат

Эффективность понесенных затрат обычно рассчитывается в случаях, когда к первоначальным капитальным вложениям необходимы ежегодные дополнительные текущие затраты. Их также рассчитывают двумя методами: упрощенным и дисконтированным.

Пример 3. При тщательном анализе проекта ОАО «Экопром» выявлено, что в процессе его осуществления дополнительно требуются текущие затраты инвестора в размере 100 тыс. рублей ежегодно. Эти изменения повлияют на чистую прибыль и финансовые потоки проекта.

Таблица 2. (тыс. рублей).

Показатель/год

0

1

2

3

4

5

CF- финансовый поток вложения/прибыль

CF нарастающим итогом для простого расчета

Из таблицы видно, что затраты инвестора даже по упрощенному расчету окупятся только на 6-м году после внедрения бизнес-проекта.

Для потенциального инвестора или владельцев действующего предприятия имеет значение уровень доходности бизнеса после достижения «нулевой отметки» возвратности средств.

Например, если в 6-10 годы деятельности субъект бизнеса достигнет высокого уровня рентабельности (свыше 25%), его участники будут считать вложения выгодными и готовы к дальнейшему финансированию деятельности. В планируемой смете должны быть расчеты рентабельности вложенного капитала на продолжительный период (8-12 лет).

В расчете учитываются вложения, доходы и затраты (включая налоги, обязательные платежи), относящиеся к объекту бизнеса.

Если для инвестирования полностью или частично используется долгосрочный банковский кредит, эксперты банка-кредитора особое внимание дополнительно уделяют платежеспособности заемщика на контрольные даты погашения кредита, процентов за его пользование с помощью расчетных коэффициентов покрытия долгов.

Что учитывать, приобретая бизнес?

В современном деловом мире для потенциальных инвесторов предлагается огромное количество подготовленных проектов экономической деятельности:

- Выставляются на продажу действующие предприятия

- Предлагается купить франшизу известных торговых марок

- Купить (арендовать) подготовленные помещения, оборудование, технологии

Обычно при продаже бизнеса его представляют «в розовом свете» и рассказывают о радужных перспективах развития предлагаемой отрасли. Срок окупаемости у продавцов бизнеса редко выходит за рамки 3 лет, они обещают высокую доходность.

При расчетах окупаемости необходимо учитывать не только первоначальные вложения, но и дополнительные расходы, требуемые в последующие периоды осуществления проекта. На его доходность могут повлиять изменения валютных курсов, стоимости основных элементов расходов (например, топливо, электроэнергия, металл), изменения видов, ставок налогов, другие экономические риски. Чем точнее выполняются расчеты в бизнес-плане, тем выше вероятность, что проект окупится в запланированные сроки.

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Источник

Как рассчитывается окупаемость затрат. Как рассчитать окупаемость бизнеса: простой и дисконтированный метод. Срок окупаемости дополнительных капитальных вложений в результате внедрения новых технологий и техники

Для оценки эффективности вложенных затрат в деятельность любой компании или производственного предприятия используют относительные показатели. Один из таких – рентабельность затрат. Коэффициент можно рассчитать разными способами. Для общих данных используют данные бухгалтерского учета по всей организации или отдельных подразделений, отделов или направлений работы. Рентабельность затрат можно рассчитать по разным видам продукции.

Рентабельность – относительный показатель, показывающий соотношение расходов и полученных доходов . На его значение влияют внутренние и внешние факторы. К внутренним факторам относят:

- Объем продаж (или производства);

- Технические данные и возможности производственного оборудования;

- Численность и выработка;

- Стоимость закупаемого товара, материалов для производства продукции;

- Окончательная цена на продукцию.

Внешние факторы оказывают влияние на уровень рыночных цен предлагаемой продукции, спрос на рынке, уровень конкуренции и долю анализируемого предприятия на рынке.

Затраты предприятия – совокупность всех понесенных расходов в компании на производство и продажу продукции. При расчете коэффициента затрат используют полную, цеховую или производственную себестоимость.

Коэффициент показывает долю получаемого дохода с каждого вложенного рубля в деятельность предприятия. По его значению и динамике можно оценить эффективность управления предприятия, уровень затрат и сравнить с обще отраслевыми данными или нормативными значениями.

Общая формула

Где Крз – коэффициент рентабельности затрат

Пр – чистая прибыль

З – затраты предприятия.

По форме №2 чистая прибыль соответствует строке 2400. Затраты берутся из нескольких значений: себестоимость продаж за №2120, коммерческие расходы за №2210, управленческие расходы за №2220, проценты к уплате за №2330, прочие расходы за №2350 . По сути это рентабельность предприятия или окупаемость совокупных расходов. Здесь учитываются все возможные расходы предприятия, отражаемые в бухгалтерской отчетности. Для его расчета по группе компаний, холдингу или нескольким взаимосвязанным компаниями следует провести консолидацию отчетов. Отражает общую эффективность деятельности предприятия, его управление.

Другие формулы для расчета рентабельности затрат

Окупаемость проданной продукции рассчитывают по следующей формуле:

По форме №2 валовая прибыль соответствует строке 2100. Расходы берутся из показателя «себестоимость продаж» за №2120. По сути это рентабельность себестоимости. Здесь не учитываются другие расходы предприятия: коммерческие, управленческие и прочие расходы.

По нему мы можем судить об уровне наценки на продаваемые товары. Для анализа рентабельности расходов по определенной группе товаров используют аналогичную формулу. Для расчета будет показатели по каждой группе товаров: прибыль от продажи и себестоимость.

Для расчета эффективности продаж используют аналогичную формулу, добавив дополнительные расходы компании:

Где Крз – коэффициент рентабельности затрат,

Пр – прибыль от реализации,

С – себестоимость продукции,

К – коммерческие расходы,

У – управленческие расходы.

По форме №2 прибыль от реализации соответствует строке 2200. Затраты берутся из «себестоимости продаж» за №2120, коммерческие расходы за №2210, управленческие расходы за №2220.

Для того, чтобы увидеть общую картину по использованию вложенных средств можно использовать такую формулу:

Где Крз – коэффициент рентабельности затрат,

З – затраты,

В – выручка за проданную продукцию.

В числителе отражается сумма всех расходов на предприятии: себестоимость, коммерческие, управленческие расходы, прочие расходы. Значение выручки целесообразнее брать из управленческого учета, где отражается и будущий доход за отгруженную, но еще не оплаченную продукцию. В бухгалтерском учете отражается выручка, полученная на расчетный счет компании.

Для расчета также используют показатель ROCS

Для расчета также используют показатель ROCS. Он характеризует эффективность денежных потоков и вложений. Его рассчитывают по такой формуле:

Где ROCS – коэффициент рентабельности,

ЧДПпр – чистый денежный приток,

С – себестоимость.

Чистый денежный приток состоит из двух значений: чистой прибыли, отражаемой в форме №2 за номером строки 2400, и амортизации. Амортизация отражается на 02 счете в бухгалтерском учете. Также ее включает в состав себестоимости. В калькуляции можно увидеть необходимую сумму. Показатель себестоимости отражается в строке 2120 формы №2 бухгалтерской отчетности. С помощью данной формулы отражается уровень окупаемости производства и уровней вложений в производство и реализацию продукции.

Долю чистых доходов в себестоимости продукции или продаваемых товаров определяют через такую формулу:

Где Крз – коэффициент рентабельности затрат,

ЧП – чистая прибыль,

С – себестоимость.

В числителе отражается сумма чистых доходов компании, это строчка 2400 в форме №2 бухгалтерской отчетности. Себестоимость можно взять из той же формы за строчкой № 2120.

С его помощью можно проследить динамику получаемых чистых доходов при определенном уровне затрат. А также можно прогнозировать предполагаемый уровень чистых доходов компании при увеличении производства или закупа товаров.

Нормативные значения

Строгих определений нормы по данному показателю нет. Каждое предприятие может определить для себя уровень приемлемой рентабельности расходов и отразить это в учетной политике. Коридор этих значений также определяются предприятием.

Многие финансовые организации определяют нормативное значение, исходя из обще отраслевых значений. Как правило, он должен находиться в коридоре от 0,15 до 0,4. При этом следует учитывать, как он рассчитывается.

Строгих определений нормы по рентабельности нет

Значение показателя в динамике

Для анализа деятельности предприятия и его текущих затрат изучают показатель в динамике. Для этого сравнивают годовые, квартальные или даже месячные данные.

Уменьшение значения можно охарактеризовать по-разному:

- Увеличение расходов (себестоимости) и снижению объемов прибыли;

- Вынужденное снижение цен для стимулирования сбыта;

- Увеличение составляющих расходов.

Увеличение показателя характеризует:

- Снижение затрат;

- Увеличение прибыли и доходов;

- Ускорение оборачиваемости активов;

- Увеличение эффективности использования оборотных и основных средств.

Указанные характеристики имеют место быть при относительно постоянном уровне издержек предприятия. Динамика показателя отражает другие изменения в управлении компанией и характеризует ее эффективность.

Анализ динамики показателя

Для выявления факторов, влияющих на уровень рентабельности, применяют факторный анализ. Он состоит из нескольких пошаговых формул. Как рассчитать показатели для факторного анализа, указано ниже:

- Рассчитываем значения на начало и конец анализируемого периода. Например, можно взять показатели за отчетный и прошлый год.

- Рассчитываем промежуточные значения для выявления влияния каждого отдельного фактора. Для этого заменяем в формуле на начало периода один показатель на его значение в конце периода. Полученное значение сравниваем с предыдущим. Разница и будет фактором влияния замененного показателя на уровень рентабельности затрат.

- Постепенная замена всех значение в формуле на показатели отчетного периода. В итоге должно получится значение отчетного периода. Значит расчет был проведен правильно.

Анализ факторов влияния позволит выявить слабые или, наоборот, сильные стороны. С их помощью возможно регулировать значение и уровень издержек в будущем периоде и корректировать политику сбыта и производства организации. Это также позволит спланировать показатели будущих периодов при составлении бюджетов на следующий год. для планирования следует брать значения несколько последних периодов.

Срок окупаемости инвестиционного проекта является наиболее популярным показателем оценки целесообразности инвестиций.

Простота расчета и его наглядность способствует этой популярности. Действительно, если инвестору сообщают, что через год его вложения ему возвратятся, и далее он будет получать от проекта дивиденды, он понимает что в проект стоит вложиться, даже не интересуясь размером дивидендов.

Являясь статическим показателем, показывает инвестору с точностью до месяца срок возврата его инвестиций в проект.

Этот показатель используется и для выбора варианта инвестирования, из нескольких вариантов предпочтение отдается проекту с наименьшим сроком окупаемости.

Срок окупаемости инвестиционного проекта представляет собой отношение первоначальных инвестиций в проект к среднегодовой доходности проекта. Если инвесторов несколько, то каждый рассчитывает и срок окупаемости его вложений в инвестиционный проект, т.е. отношение его вложений в проект к его среднегодовому доходу в данном проекте.

Расчет срока окупаемости инвестиционного проекта проводят по формуле:

- PP — срок окупаемости в годах;

- Io — начальные инвестиции в проект в рублях;

- CFcr — среднегодовой доход проекта в рублях.

Поскольку среднегодовой доход определить не всегда представляется возможным, то расчет окупаемости инвестиционного проекта проводят по формуле:

- CFt — поступление доходов от проекта в t-й год;

- n — количество лет.

Срок окупаемости может рассчитываться в месяцах или даже днях.

Ниже приводим пример расчета срока окупаемости инвестиций в ресторан:

Смена красного цвета (убытков) на зеленый цвет (прибыль) в итоговой строке расчета показывает срок окупаемости этого проекта, который равен 7 месяцам.

Если денежный поток от инвестиций не релевантный, т.е. в период оценки проекта встречаются года приносящие убыток, то расчет окупаемости становится невозможным.

Выше приведенный показатель не учитывает стоимость денег во времени. Деньги в каждый конкретный период имеют свою цену, которая зависит от многих факторов; инфляции в стране, стоимости кредитов, эффективности экономики и т.д. Поэтому в расчетах эффективности инвестиций учитывают стоимость денег в будущих периодах и приводят их стоимость к конкретному моменту времени (времени оценки). Этот процесс называется дисконтированием. Расчет окупаемости можно осуществлять с учетом дисконтирования денежных потоков. Это уточняет срок окупаемости и определяется по формуле:

DPP = n, если

- DPP — срок окупаемости, учитывающий стоимость денег;

- r — Коэффициент дисконтирования в виде процентной ставки перерасчета денежных потоков в величину текущей стоимости денег.

Из расчетных формул дисконтированного срока окупаемости видно, что он будет всегда больше статичного срока окупаемости. Это демонстрирует ниже приведенный расчет:

DPP равен 8 месяцам.

Оба эти показателя(PP и DPP) обладают общим недостатком, они не учитывают денежные потоки после срока возврата инвестиций. А денежные потоки после возврата инвестиций могут изменить мнение инвестора об эффективности проекта. Поэтому показатели окупаемости инвестиций являются вспомогательными показателями при оценке эффективности инвестиционных проектов, где основными показателями являются приведенная чистая стоимость инвестиционного проекта (NPV), внутренняя норма доходности инвестиционного проекта (IRR) и коэффициент рентабельности инвестиций (PI).

В случае совпадения у двух или более проектов основных показателей, для принятия окончательного решения о выборе варианта используют срок окупаемости инвестиционного проекта.

Но иногда инвестору важнее получить свои вложения в проект в короткие сроки, тогда главным показателем выступает срок окупаемости.

В целом же, показатели сроков окупаемости инвестиционных проектов полезные и необходимые элементы расчетов показателей их эффективности. Их расчет не составляет большого труда и не требует сложных методик поэтому, несмотря на их недостатки, они будут и дальше служить ориентиром для оценки и определения целесообразности инвестиционных проектов.

Когда вы начинаете бизнес или новый проект в рамках уже действующего бизнеса, вам крайне важно понимать одну вещь: когда ваш проект окупится.

В тот момент, когда ваш проект окупался, вы докажете себе и всему миру, что он стоил того, чтобы вкладывать в него деньги. Более того, вы докажете себе, что вы предприниматель!

Стартовые вложения уже вернулись и теперь можно со спокойной душой получать прибыль!

Прежде, чем начинать расчет окупаемости проекта

Прежде, чем приступать к расчету окупаемости проекта зададимся вопросом: в чем измеряется окупаемость?

Вопрос, конечно, глупый. Понятно, что не в метрах и не децибелах.

Окупаемость проекта ВСЕГДА измеряется во времени: дни, месяцы, квартала, годы.

Для проектов со стартовыми вложениями до 1 млн. рублей окупаемость имеет смысл измерять в месяцах. Для более крупных проектов – в годах.

Проведя сотни тренингов с начинающими предпринимателями, я понял одну простую вещь: все сложные формулы и расчеты в реальной жизни не работают. И тем более они не работают в малом бизнесе.

Поэтому постараюсь отбросить сложную экономическую терминологию и объяснить предельно понятным языком.

«Ингредиенты» для расчета окупаемости проекта

Окупаемость проекта – это интегральный показатель. Это означает, что для того, чтобы его рассчитать, необходимо знать ряд других показателей – это суммы доходов, расходов, прибыли, стартовых вложений .

Доходы – это те деньги, которые вы получаете (или планируете получить) от ваших клиентов после запуска проекта. Эти деньги клиенты будут вам платить за проданные товары или оказанные услуги.

Расходы – это, наоборот, те деньги, которые вы оплачиваете вашим поставщикам товаров и услуг. К ним относятся расходы на сырье, материалы, выполненные работы, арендные платежи. Также налоги, заработная плата, страховые взносы – все это относится к понятию расходов

Прибыль = доходы – расходы

Вот так просто. Следовательно, чтобы рассчитать прибыль за месяц, необходимо:

- сложить весь приход денежных средств – доходы;

- сложить весь расход денежных средств – расходы;

- посчитать разницу между первым и вторым

Если же мы говорим о проекте, то имеем в виду будущие доходы, расходы и прибыль. Планировать желательно помесячно.

Чем отличаются расходы от стартовых вложений при расчете окупаемости проекта?

Помимо понятий доходов, расходов и прибыли в расчете окупаемости проекта фигурирует еще один показатель – сумма стартовых вложений или сумма инвестиций .

Стартовые вложения – это сумма денег, которую необходимо вложить, чтобы начать зарабатывать и получать доходы от проекта.

Что обычно требуется для старта проекта:

- купить оборудование;

- отремонтировать помещение;

- купить мебель и оргтехнику;

- купить начальный запас товара в достаточном ассортименте;

- пройти государственную регистрацию;

- получить лицензию;

- получить разрешение на вид деятельности от надзорных органов

Все это необходимо сделать, чтобы запустить бизнес и начать зарабатывать деньги. Подчеркну – эти вложения необходимо сделать еще до того, как вы начнете зарабатывать деньги от проекта.

Сложности всегда начинаются тогда, когда становится необходимо разделить расходы и стартовые вложения.

Простой пример: арендные платежи за помещение (аренда или стартовые вложения?)

Вы арендовали помещение и теперь там необходимо сделать ремонт. До того, как вы запустите бизнес и начнете продавать, пройдет около двух месяцев. Куда отнести арендные платежи за первые два месяца: к стартовым вложениям или к расходам?

Есть одно простое правило: все расходы относятся к стартовым вложениям до того момента, как вы запустили проект и начали получать с него доходы.

Старт бизнеса и получение первых доходов – это своеобразный водораздел.

Все что было до этого – стартовые вложения. Все, что после – расходы.

Поэтому в нашем примере – арендные платежи за первые два месяца необходимо отнести к стартовым вложениям. Арендовать помещение было необходимо, чтобы через два месяца начать зарабатывать доходы.

После того, как первые доходы получены – арендные платежи становятся расходами. Вы их платите ежемесячно.

Итак, необходимо запомнить простое правило: все расходы, которые вы будете оплачивать до получения первых доходов от проекта необходимо отнести к стартовым вложениям. Все расходы после этого момента – можно отнести к текущим расходам.

Формула расчета окупаемости проекта

Для расчета окупаемости необходимо сопоставить всю прибыль, полученную с начала проекта с суммой стартовых вложений .

В тот момент, когда сумма накопленной с начала реализации проекта прибыли превысит сумму стартовых вложений – наступит окупаемость проекта.

Окупаемость проекта 6 месяцев означает, что прибыль, полученная за 6 месяцев больше, чем сумма стартовых вложений. Но прибыль, полученная за 5 месяцев, еще не превышает ее.

Для расчета окупаемости можно:

Вариант 1. Рассчитывать прибыль помесячно, а затем накопительно за каждый месяц, сопоставляя сумму накопленной прибыли с суммой стартовых вложений.

Пример расчета окупаемости проекта

Для примера возьмем простую жизненную ситуацию: вы хотите купить квартиру и сдавать ее в аренду. В принципе – это тоже бизнес-проект. Цель этого проекта — заработать деньги.

1) Оцениваем стартовые вложения

Стартовые вложения в данном случае = стоимость квартиры + стоимость ремонта + стоимость мебели = 5 000 000 рублей

2) Оцениваем среднемесячную прибыль

Доходы = сумма ежемесячной арендной платы = 50 000 рублей в месяц

Расходы = сумма коммунальных платежей + сумма текущего ремонта квартиры (из расчета в среднем на месяц) = 10 000 рублей

Среднемесячная прибыль = доходы – расходы = 40 000 рублей в месяц

3) Рассчитываем окупаемость проекта

Вот такой долгоокупаемый проект. Поэтому с целью заработать деньги никто недвижимость не приобретает. Недвижимость служит скорей для целей сохранения денег.

Как рассчитать окупаемость вашего проекта?

Перейдем к самому важному вопросу – как рассчитать окупаемость вашего проекта. Для того, чтобы решить эту задачу, можно использовать несколько способов:

Способ 1 . Взять лист бумаги и рассчитать. Этот способ самый быстрый и самый простой. Он подходит для очень простых проектов типа того, который мы с вами только что рассчитали (проект покупки квартиры).

Способ 2 . Рассчитать все в excel. Этот способ более длительный и менее простой. Этот способ подходит для тех, кто умеет пользоваться excel прописывать формулы, настраивать таблицы. Раньше я часто пользовался именно этим способом.

Способ 3 . Воспользоваться . Значительно проще, чем настраивать формулы в excel. В нем можно рассчитывать проекты практически любой сложности. Теперь я пользуюсь только этим способом.

Расчет окупаемости проекта

Для определения привлекательности инвестиционных программ, осуществления капитальных вложений используется универсальный показатель – окупаемость. Что такое окупаемость мы расскажем ниже.

Перед вложением средств в новый или действующий бизнес-проект любой инвестор оценивает собственные риски, временной интервал возвратности вложенных средств, перспективы получения прибыли.

Окупаемость инвестиций – это уровень возвратности вложенных средств их владельцу через определенный период.

Окупаемость затрат – соотношение полученных доходов от проекта к понесенным затратам.

Точка окупаемости – момент, в который вложенные средства полностью покрываются полученными доходами. После этого с помощью коэффициента или в процентном отношении или процентная ставка прибыли на вложенный капитал (понесенные расходы).

Если на предприятии осуществляются капитальные вложения для реконструкции действующего объекта, выполняется расчет эффективности долгосрочных затрат.

Срок окупаемости и как его определить

Временной интервал, за который вложенные затраты возвращаются полученными доходами, определяется упрощенными статистическими методами, либо с учетом дисконтированного денежного потока.

Простой арифметический подсчет срока возвратности вложенного капитала определяется как сумма полученного дохода (денежных средств) по сравнению с вложенными в бизнес-проект инвестициями.

Второй способ является экономически более точным и правильным. С течением времени финансовые ресурсы подвержены инфляционным процессам, поэтому в расчет имеет смысл закладывать ставку дисконта, сложившегося в регионе или конкретной отрасли экономики.

Для акционеров простыми методами определения эффективности приобретения акций является использование показателей чистой прибыли на 1 акцию, или начисленных дивидендов на 1 акцию.

Формулы расчета

Для упрощенного подсчета эффективности вложений используется формула:

Срок окупаемости = инвестиции / прибыль среднегодовая

Срок окупаемости с дисконтом = P – (S DCFt / DCF+1),

- где P – количество полных лет проекта, после которых наступает точка окупаемости

- S DCFt – общее накопленное сальдо финансовых потоков (с учетом дисконта) до года наступления точки окупаемости

- DCF+1 – дисконтированный финансовый поток в периоде достижения точки окупаемости

Примеры расчета

Пример 1. В ОАО «Экопром» осуществлена инвестиция по изготовлению продуктов питания по новым технологиям. Затраты на новый проект составляют 2 млн. рублей. Планируется получение чистой прибыли от проекта:

- 1 год – 50 тыс. руб.

- 2 год – 250 тыс. руб.

- 3 год – 500 тыс. руб.

- 4, 5 год – 750 тыс. руб.

За 5 лет планируемая составит 2 300 тысяч рублей или 460 тыс. руб./год. Срок окупаемости = 2000 / 460 = 4,3 года.

Пример 2. Исходные данные по бизнес-проекту ОАО «Экопром» изложены в таблице 1 (тыс. рублей).

Источник