- Срок окупаемости проекта

- Понятие

- Для инвестиций

- Для капитальных вложений

- Оборудования

- Методы расчета

- Способ расчета простого срока окупаемости

- Пример 1

- Пример 2

- Пример 3

- Расчет динамического срока окупаемости

- Пример

- Как рассчитать окупаемость бизнеса?

- Считаем инвестиции и прибыль

- Формула расчета окупаемости бизнеса?

- Бизнес с быстрой и долгой окупаемостью

- Средняя окупаемость бизнеса

- Окупаемость бизнеса по регионам

Срок окупаемости проекта

Для этого используется такой финансовый коэффициент как срок окупаемости.

Понятие

В зависимости от целей финансовых вложений можно выделить несколько основных понятий срока окупаемости.

Для инвестиций

Нередко показатель используется для того, чтобы выбрать один из альтернативных проектов для инвестиций. Для инвестора более предпочтительным будет тот проект, значение коэффициента у которого меньше. Это связано с тем, что он быстрее станет доходным.

Для капитальных вложений

Данный показатель позволяет оценить эффективность реконструкции, модернизации производства. В этом случае этот показатель отражает период, в течение которого возникающие в результате экономия и дополнительная прибыль превысят сумму, затраченную на капитальные вложения.

Нередко подобные расчеты используются для оценки эффективности и целесообразности капиталовложений. Если значение коэффициента будет слишком большим, возможно, придется отказаться от подобных вложений.

Оборудования

Срок окупаемости оборудования позволяет рассчитать, за какое время средства, вложенные в данный производственный агрегат, будут возвращены за счет прибыли, полученной при его использовании.

Методы расчета

- простой;

- динамичный (или дисконтированный).

Простой способ расчета представляет собой один из самых старых. Он позволяет рассчитать период, который пройдет с момента вложения средств до момента их окупаемости.

Используя в процессе финансового анализа этот показатель, важно понимать, что он будет достаточно информативен только при соблюдении следующих условий:

- в случае сравнения нескольких альтернативных проектов они должны иметь равный срок жизни;

- вложения осуществляются единовременно в начале проекта;

- доход от инвестированных средств поступает примерно равными частями.

Кроме того простой срок окупаемости довольно информативен в качестве показателя рискованности вложения средств. То есть большее его значение позволяет судить о рискованности проекта. При этом меньшее значение означает, что сразу после начала его реализации инвестор будет получать стабильно большие поступления, что позволяет на должном уровне поддержать уровень ликвидности компании.

- ценность денежных средств значительно изменяется с течением времени;

- после достижения окупаемости проекта он может продолжать приносить прибыль.

Именно поэтому используется расчет динамического показателя.

Динамическим или дисконтированным сроком окупаемости проекта называют длительность периода, который проходит от начала вложений до времени его окупаемости с учетом дисконтирования. Под ним понимают наступление такого момента, когда чистая текущая стоимость становится неотрицательной и в дальнейшем таковой остается.

Важно знать, что динамический срок окупаемости будет всегда больше, чем статический. Это объясняется тем, что в этом случае учитывается изменение стоимость денежных средств с течением времени.

Далее рассмотрим формулы, применяющиеся при расчете срока окупаемости двумя способами. Однако важно помнить, что при нерегулярности денежного потока или различных по размеру суммах поступлениях удобнее всего пользоваться расчетами с применением таблиц и графиков.

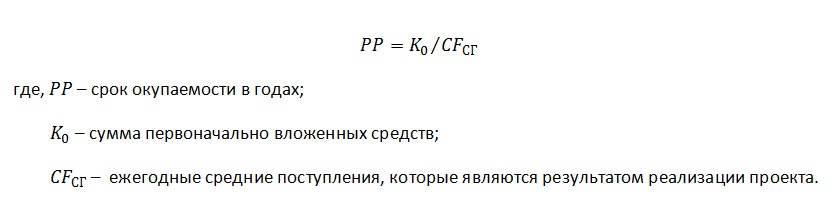

Способ расчета простого срока окупаемости

При расчете используется формула вида:

Формула расчета простого срока окупаемости

Пример 1

Предположим, что некий проект требует вложений в размере 150 000 рублей. Ожидается, что ежегодные поступления от его реализации составят 50 000 рублей. Необходимо рассчитать срок окупаемости.

РР = 150 000 / 50 000 = 3 года

Таким образом, ожидается, что вложенные средства окупятся в течение трех лет.

Предложенная выше формула не учитывает, что в процессе реализации проекта может возникать не только приток средств, но и их отток. В этом случае полезно воспользоваться модифицированной формулой:

РР = К0 / ПЧсг, где

ПЧсг – чистая прибыль, получаемая в среднем за год. Она рассчитывается как разность между средними доходами и расходами.

Пример 2

В нашем примере дополнительно введем условие, что в процессе реализации проекта существуют ежегодные издержки в размере 20 000 рублей.

Тогда расчет изменится следующим образом:

РР = 150 000 / (50 000 – 20 000) = 5 лет

Как видим, срок окупаемости при учете издержек оказался больше.

Подобные формулы расчета приемлемы в случаях, когда поступления по годам одинаковы. На практике это встречается редко. Гораздо чаще сумма притока изменяется от периода к периоду.

В этом случае расчет срока окупаемости осуществляется несколько иначе. Можно выделить несколько шагов этого процесса:

- находится целое количество лет, за которые сумма поступлений максимально приблизится к сумме инвестиций;

- находят сумму вложений, которые еще непокрыты притоками;

- считая, что вложения в течение года идут равномерно, находят количество месяцев, необходимых для достижения полной окупаемости проекта.

Пример 3

Сумма инвестиций в проект составляет 150 000 рублей. В течение первого года ожидается получение дохода в размере 30 000 рублей, второго – 50 000, третьего – 40 000, четвертого – 60 000.

Таким образом, за первые три года сумма дохода составит:

30 000 + 50 000 + 40 000 = 120 000

30 000 + 50 000 + 40 000 + 60 000 = 180 000

То есть, срок окупаемости больше трех лет, но меньше четырех.

Найдем дробную часть. Для этого рассчитаем непокрытый остаток после третьего года:

150 000 – 120 000 = 30 000

То есть до полного срока окупаемости не хватает:

30 000 / 60 000 = 0,5 года

Получаем, что окупаемость инвестиций составляет 3,5 года.

Расчет динамического срока окупаемости

В отличие от простого, этот показатель учитывает изменение стоимости денежных средств с течением времени. Для этого вводится понятие ставки дисконтирования.

Формула приобретает следующий вид:

Формула расчета динамического срока окупаемости

Пример

В предыдущем примере введем еще одно условие: годовая ставка дисконтирования – 1%.

30 000 / (1 + 0,01) = 29 702,97 рублей

50 000 / (1 + 0,01)2 = 49 014,80 рублей

40 000 / (1 + 0,01)3 = 38 823,61 рублей

60 000 / (1 + 0,01)4 = 57 658,82 рублей

Получаем, что за первые 3 года поступления составят:

29 702,97 + 49 014,80 + 38 823,61 = 117 541,38 рублей

29 702,97 + 49 014,80 + 38 823,61 + 57 658,82 = 175 200,20 рублей

Как и при простой окупаемости, проект окупается более чем за 3 года, но менее чем за 4. Рассчитаем дробную часть.

После третьего года непокрытый остаток составит:

150 000 – 117 541,38 = 32 458,62

То есть до полного срока окупаемости не хватает:

32 458,62 / 57 658,82 = 0,56 года

Срок окупаемости является важным финансовым показателем. Он помогает инвестору оценить насколько целесообразны вложения в тот или иной проект.

Следующая видео лекция посвящена основам финансового планирования, инвестиционному плану и сроку окупаемости:

Источник

Как рассчитать окупаемость бизнеса?

Окупаемость – величина, определяющая время, в течение которого затраты по созданию бизнеса окупятся. Получаемый результат дает общее представление о целесообразности начала проекта. Давайте рассмотрим более детально, что подразумевается под этим термином, как рассчитать показатель, конкретные примеры расчета окупаемости.

p, blockquote 1,0,0,0,0 —>

Считаем инвестиции и прибыль

Для расчета окупаемости необходимо определить сумму, которая понадобится для старта проекта (1), и ожидаемая прибыль за каждый месяц или первый год его существования (2).

p, blockquote 2,0,0,0,0 —>

Чтобы рассчитать первый показатель, сумму инвестиций, нужно сложить все затраты на бизнес до его запуска:

p, blockquote 3,0,0,0,0 —>

- Покупка или аренда оборудования, мебели, техники.

- Покупка/аренда/ремонт помещения, где будет осуществляться деятельность.

- Получение соответствующих разрешений (лицензия, регистрация ИП и т.п.)

- Покупка товара для начала продаж (в случае, если не будете предоставлять услуги).

- Найм сотрудников и их трудоустройство.

Пример. Вы хотите открыть шаурмичную в Москве. Рассчитаем примерную сумму, которая нужна для запуска бизнеса:

p, blockquote 4,0,0,0,0 —>

- Покупка торгового ларька – 250.000 р.

- Покупка оборудования (гриль, холодильник, кофемашина и т.д.) – 100.000 р.

- Получение необходимых разрешений у администрации рынка или в налоговой службе, провод электричества – 100.000р.

- Покупка ингредиентов для шаурмы, дополнительные товары (вода, чай, кофе) – 30.000р.

Таким образом, для открытия собственной шаурмичной нужно более 500.000р.

p, blockquote 5,0,0,0,0 —>

Второй показатель – ожидаемая прибыль от проекта. Узнать точную цифру не получится, но ориентируясь на статистику успешности того или иного бизнеса в вашем городе, можно понять, сколько примерно вы будете зарабатывать в месяц.

p, blockquote 6,0,1,0,0 —>

Пример. Вернемся к бизнес–проекту по продаже шаурмичной. В среднем в Москве одна порция стоит 200 рублей, учитывая дополнительные затраты (чай, кофе, вода), покупатель оставляет продавцу 250 рублей. При работе киоска в 12–ти часовую смену среднее количество клиентов за день – 30–35. Рассчитываем среднюю прибыль за месяц:

p, blockquote 7,0,0,0,0 —>

(250*30) * 30 = 225 тысяч рублей ежемесячной прибыли.

p, blockquote 8,0,0,0,0 —>

Где 250 – средний чек покупателя; 30 – количество клиентов ежедневно; 30 – среднее количество дней в месяце.

p, blockquote 9,0,0,0,0 —>

Чтобы рассчитать ожидаемую прибыль, нужно быть хорошо осведомленным в специфике вашего бизнеса и понимать, какая примерно доходность ожидает вас в первый год работы.

p, blockquote 10,0,0,0,0 —>

Формула расчета окупаемости бизнеса?

Для расчета окупаемости бизнес–проекта экономисты используют следующую формулу:

p, blockquote 11,0,0,0,0 —>

INV / R = ТОК,

p, blockquote 12,1,0,0,0 —>

- где INV – начальные затраты, необходимые для запуска бизнеса;

- R – ожидаемая прибыль (в месяц);

- ТОК – итоговый срок окупаемости проекта.

Важно! Стоит отметить, что в течение нескольких месяцев после открытия бизнеса нужно будет оплачивать дополнительные расходы (аренда помещения, оборудования, зарплата сотрудников). Эти траты необходимо учитывать при расчете окупаемости бизнеса.

p, blockquote 13,0,0,0,0 —>

Ниже мы рассмотрим конкретные примеры окупаемости бизнес–проектов различных направлений.

p, blockquote 14,0,0,0,0 —>

Бизнес с быстрой и долгой окупаемостью

h2 3,0,0,0,0 —>

| С быстрой окупаемостью | С долгой окупаемостью |

| Наращивание ногтей. |

Чтобы открыть такой бизнес, нужно потратить около 150.000р.

В расходы входят аренда помещения и покупка оборудования. В дальнейшем на поддержание проекта необходимо тратить до 10.000 р.

Но учитывая, что в среднем доход мастера по наращиванию ногтей составляет 50–70 тысяч руб. ежемесячно, бизнес окупится за 3–4 месяца.

Рассчитываем по формуле: 150 000 / 50 000 = 3 месяца. Учитывая ежемесячные расходы, окупаемость инвестиций займет примерно 4 месяца.

Предположим, что вы покупаете квартиру в Подмосковье, Санкт-Петербурге за 3,5 млн. руб, и в дальнейшем сдаете ее за 40.000 руб/мес.

Вам не нужно тратиться на поддержание этого бизнеса (кроме мелких бытовых затрат), однако его окупаемость будет медленной. Исходя из расчетов (3.500.000 / 40.000 = 87,5 мес), инвестиции окупятся только через 7-8 лет, если квартира будет постоянно сдаваться, что маловероятно.

Итого: срок окупаемости – 10-12 лет с учетом простоя и мелкого ремонта.

Средняя окупаемость бизнеса

Как отмечают эксперты, в среднем бизнес окупается в течение 6-12 месяцев. Это средний срок для рентабельных проектов, к которым относятся:

p, blockquote 15,0,0,0,0 —>

- Продажа продуктов питания и фаст–фуда.

- Предоставление услуг в сфере красоты, косметологии.

- Ремонт одежды и обуви.

- Изготовление ключей.

- Изготовление ручного мыла.

- Организация спортивных тренировок, авторские курсы.

Для более сложных проектов, которые требуют значительных вложений (например, открытие дорогого ресторана или ювелирного магазина), срок окупаемости может составлять несколько лет. Этот показатель индивидуален и зависит от спроса на предоставляемый товар или услугу, месторасположения и проходимости торговой точки.

p, blockquote 16,0,0,0,0 —>

Окупаемость бизнеса по регионам

В зависимости от города, в котором вы планируете начинать собственное дело, его специфики и стартового капитала, срок окупаемости может отличаться. Рассмотрим несколько примеров.

p, blockquote 17,0,0,0,0 —>

В первом случае, бизнес – мастерская по ремонту одежды.

p, blockquote 18,0,0,1,0 —>

| Москва | Московская область | ||||

На организацию бизнеса уйдут такие затраты:

Таким образом, стартовый капитал для открытия мастерской по ремонту одежды составляет 120.000р. По статистике, средняя прибыль по такому бизнесу составляет 50.000 руб/мес. Считаем по формуле: 120 000 / 50 000 = 2.4 (окупаемость в районе 2–3 месяцев). | В городах Московской области (Подольск, Дмитров, Серпухов) аренда помещения обойдется дешевле – примерно 50.000р. за первые три месяца. На дополнительные расходы придется потратить около 10.000р., на нитки, иголки и другие инструменты для ремонта — 20.000р. Выходит, что для организации швейного бизнеса нужен капитал размером 80.000р. При этом доходы также будут меньше — около 35.000р./мес. Расчет окупаемости по формуле: 80 000 / 35 000 = 2.2 (2-3 месяца). Теперь рассмотрим, насколько быстро окупается бизнес в Санкт–Петербурге и области. Для примера возьмем бизнес по продаже кофе с собой (англ. Coffee To Go) – популярный вариант заработка в мегаполисах. p, blockquote 19,0,0,0,0 —>

Екатеринбург. Для примера возьмем концепцию мини–кафе площадью 100 квадратов и с 40 посадочными местами. Для Екатеринбурга план затрат будет примерно таким: p, blockquote 20,0,0,0,0 —>

Итого для открытия небольшого кафе в Екатеринбурге нужно вложить минимум 1 210 000 рублей. p, blockquote 21,0,0,0,0 —> Средний чек для посетителя составляет 800 рублей. При условии, что ежедневно кафе будут посещать 30 человек, выручка будет составлять 24.000 рублей каждый день. Чтобы определить ежемесячный доход, эту сумму умножаем на среднее количество дней в месяце (24000 * 30), получаем 720 000 рублей. p, blockquote 22,0,0,0,0 —> Далее вычитаем с этой суммы неизбежные расходы: p, blockquote 23,0,0,0,0 —>

Ежемесячные расходы составляют 320.000 рублей. Эту сумму отнимает от чистой прибыли (720 000 – 320 000), получаем 400 000 рублей чистого заработка каждый месяц. p, blockquote 24,0,0,0,0 —> p, blockquote 25,0,0,0,1 —> С учетом того, что изначально мы потратили 1 210 000 рублей на запуск проекта, его окупаемость составляет 4–5 месяцев. Источник |