- Реальный курс и оценка доходности в разных валютах.

- Как считать доходность инвестиций: формулы расчета

- Как рассчитать доходность инвестиций?

- Как считать доходность в процентах годовых?

- Как считать среднегодовую доходность

- Как рассчитать среднюю годовую доходность, если известны доходности по годам?

- Валютные инвестиции: доходность, стоимость и хеджирование

Реальный курс и оценка доходности в разных валютах.

Сначала о реальном(с поправкой на инфляцию) курсе валюты. Возьмем близкий нам пример валютной пары доллар/рубль. На конец 2017 года курс составлял 57.6 рублей за 1 доллар США. Откатимся на 20 лет назад, на конец далекого уже 1997 года. С того самого времени покупательная способность рубля снизилась примерно в 15.25 раза, это соответствовало среднегодовым темпам инфляции 14.6%. Если считать в рублях, покупательная способность которых эквивалентна рублю 1997 года, то текущие 57.6 рублей превращаются в 57.6/15.25, примерно в 3.777 рублей.

Перейдем к доллару. Хоть и не столь сильно, но он тоже «полегчал». С 1997 года его покупательная способность снизилась примерно в 1.53 раза, что соответствовало среднегодовым темпам инфляции 2.15%. Текущий доллар это всего лишь 1/1.53=0.654 доллара 1997 года. Разделив 3.777 на 0.654, мы определим эквивалентный текущему(57.6) реальный(с поправкой на инфляцию) курс для валютной пары доллар/рубль. Он получается равным 5.78 рублей за доллар. Если посмотреть исторические данные курсов валют, то 1 января 1998 года 1 доллар стоил 5.96 рублей. Интересная штука получается, в виртуальном мире без инфляции, за 20 лет, курс доллара практически не изменился! Всё дальнейшее значительное изменение номинального валютного курса фактически объясняется накопленной разницей между инфляциями. График реального курса валютной пары доллар/рубль:

Если оценивать реальный курс рубля на всем 20-летнем временном интервале, то можно заметить, что он падал до 12 рублей за доллар(после девальвации 1998 года) и укреплялся до 4 рублей за доллар(в период высоких нефтяных цен). В отличие от номинального курса, никакого однонаправленного движения в реальном курсе валютной пары не наблюдалось. Средний реальный курс за 20 лет примерно равнялся 6.5 рублей за доллар, а медианный — 5.93 рублей за доллар. Сейчас он примерно эквивалентен курсу начала 1998 и 2006 годов, и находится на уровне средних/медианных значений.

Теперь об оценке доходности в разных валютах, несколько формул из статьи «Cracking the Currency Code» прошлогоднего обзора рынков Дамодарана. В этом году, судя по анонсу обзоров, должна появится аналогичная ей же. Дамодаран приводит достаточно очевидную формулу, в которой ожидаемый валютный курс в момент времени t определяется текущим курсом и темпами инфляции(Inflation Rate) для 2-х валют: LC — local currency, местной валюты; FC — foreign currency, иностранной валюты.

Примерно такое же вычисление для валютной пары доллар/рубль я проделал чуть выше, правда, в обратном порядке, от текущего курса — к историческому.

На основе данной формулы можно записать формулу ожидаемой доходности для инвестора(или стоимости капитала для компании) в местной, локальной валюте(Local Currency Cost of Capital), исходя из стоимости капитала в базовой валюте(в примере Дамодарана — в долларах США, US $ Cost of Capital). Как и в случае с ожидаемыми валютными курсами, она зависит от ожидаемых темпов инфляции в США(Inflation Rate in US $) и темпов инфляции в стране-эмитенте локальной валюты(Inflation Rate in local currency):

Если немного преобразовать формулу, то можно получить следующее:

Слева у нас будет реальная стоимость капитала(доходность инвестора) в локальной валюте. Эта стоимость капитала(доходность инвестора) равна реальной стоимости капитала в базовой валюте, в данном случае — в долларах США, она справа. Получается, при переходе оценки от одной валюты к другой, ожидаемая реальная стоимость капитала(доходность инвестора) не изменяется! Для быстрой оценки реальной доходности, при относительно невысоких величинах номинальной доходности и инфляции, можно из номинальной доходности просто вычесть инфляцию. Например, номинальная доходность — 8%, инфляция — 2%, быстрая оценка реальной доходности=8%-2%=6%, точная оценка=(1+0.08)/(1+0.02)-1=0.0588=5.88%.

Исходя из данной формулы следует, что реальную историческую долгосрочную доходность инструментов, номинированных в разных валютах, можно сравнивать между собой. Как раз такая доходность приводится в ежегодных отчетах Credit Suisse Global Investment Returns Yearbook, вот тут лежит «свежий», за 2017 год. Номинальную же доходность в разных валютах, по понятным причинам, сравнивать между собой бессмысленно.

В финале, несколько слов об оценке отдельных компаний, сделанной в разных валютах. По словам Дамодарана, перевод оценки компании из одной валюты в другую, не должен менять саму оценку. Условно, если при расчетах в долларах компания кажется недооцененной, то ровно такой же она должна оставаться при расчетах в рублях. Если же оценка зависит от выбранной валюты, значит в эту оценку неявно заложено изменение курса одной валюты относительно другой. В итоге, полученная оценка(недооценка) компании может быть связана не с самим бизнесом, а быть результатом «встроенного» в эту оценку мнения аналитика относительно ожидаемой динамики курса валют. В целом же, для оценки стоит выбирать именно ту валюту, в которой удобней делать расчеты, и не всегда эта валюта может совпадать с локальной, т.е. быть валютой страны, где компания зарегистрирована. В особенности, это касается крупных транснациональных корпораций, получающих доходы по всему миру.

Источник

Как считать доходность инвестиций: формулы расчета

Автор: Алексей Мартынов · Опубликовано 01.06.2015 · Обновлено 05.11.2015

Доходность (норма доходности, уровень доходности) — это степень увеличения (или уменьшения) инвестированной суммы за определенный период времени. В отличие от дохода, который выражается в номинальных величинах, то есть в рублях, долларах или евро, доходность выражается в процентах. Доход можно получать в двух видах:

- процентный доход — это проценты по депозитам, купоны по облигациям, дивиденды по акциям, арендная плата по недвижимости;

- рост стоимости купленных активов — когда цена продажи актива больше цены покупки — это акции, облигации, недвижимость, золото, серебро, нефть и другие товарные активы.

Такие активы как недвижимость, акции и облигации могут сочетать в себе два источника дохода. Расчет доходности нужен для оценки роста или падения вложений и является критерием оценки эффективности инвестиций.

Как рассчитать доходность инвестиций?

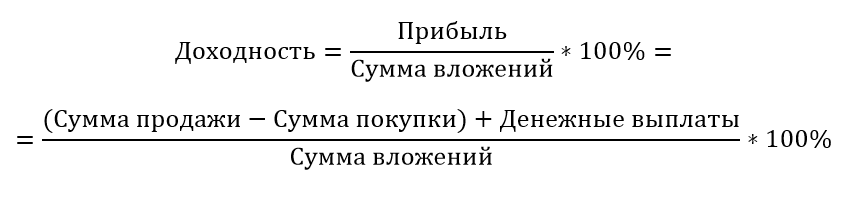

В общем виде доходность всегда рассчитывается как прибыль (или убыток), деленная на сумму вложенных средств, умноженная на 100%. Прибыль считается как сумма продажи актива — сумма покупки актива + сумма денежных выплат, полученных за период владения активом, то есть процентный доход.

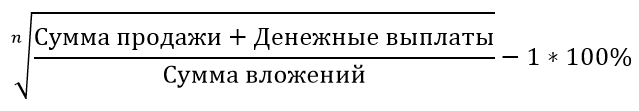

Формула 1

Мы купили акцию по цене 100 рублей (сумма вложений), продали акцию по цене 120 рублей (сумма продажи), за период владения акцией получили 5 рублей дивидендов (денежные выплаты). Считаем доходность: (120-100+5)/100 = 0,25 ∗ 100% = 25%.

Формула 2

Есть вторая формула, по которой доходность считается как сумма продажи актива + сумма денежных выплат, деленная на сумму вложений, минус 1, умноженная на 100%.

Как считать доходность в процентах годовых?

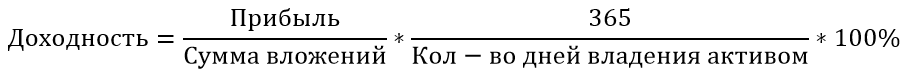

В формуле расчета простой доходности не учитывается такой важный параметр, как время. 25% можно получить за месяц, а можно и за 5 лет. Как тогда корректно сравнить доходность активов, время владения которыми различается? Для этого считают доходность в процентах годовых. Доходность в процентах годовых рассчитывается для того, чтобы сравнить друг с другом эффективность активов, время владения которыми отличается. Доходность в процентах годовых — это доходность, приведенная к единому знаменателю — доходности за год.

К примеру банковский вклад дает 11% в год, а какие-то акции принесли 15% за 1,5 года владения ими, что было выгоднее? На первый взгляд акции, они ведь принесли доходность больше. Но инвестор владел ими больше на полгода, поэтому их доходность как бы растянута во времени по сравнению с депозитом. Поэтому, чтобы корректно сравнить депозит и акции, доходность акций нужно пересчитать в процентах годовых.

Для этого в формулу добавляется коэффициент 365/T, где Т — количество дней владения активом.

Мы купили акцию за 100 рублей, продали через 1,5 года за 115 рублей. 1,5 года это 1,5*365=547 дней.

(115-100)/100 ∗ 365/547 ∗ 100% = 10%. В этом случае депозит оказался немного выгоднее акций.

Как форекс, управляющие компании, брокеры и банки манипулируют годовой доходностью.

В любой рекламе доходности обращайте внимание на сноски, уточняйте какую доходность указывают в рекламе и за какой период. К примеру, в рекламе звучит доходность 48% годовых. Но она может быть получена всего лишь за один месяц. То есть компания за месяц заработала 4% и теперь с гордостью рекламирует продукт, дающий 4*12=48% годовых. Даже вы, заработав за день на бирже 1%, можете хвастаться, что заработали 365% годовых) Только доходность эта виртуальная.

Как считать среднегодовую доходность

Как считать среднегодовую доходность

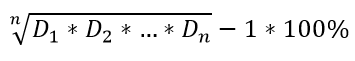

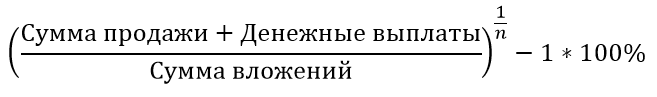

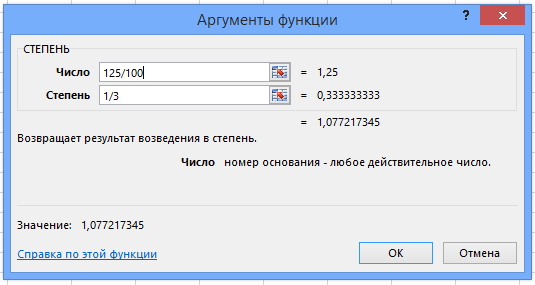

Срок владения активами может составлять несколько лет. При этом большинство активов не растет на одну и ту же величину. Такие активы как акции могут падать или расти на десятки или сотни процентов в год. Поэтому хочется знать, сколько в среднем в год росли ваши инвестиции. Как тогда вычислить среднюю годовую доходность? Среднегодовая доходность рассчитывается через извлечение корня по формуле:

Формула 1

где n — количество лет владения активом.

3√125/100 — 1 ∗ 100% = 7,72%

Формула 2

Другая формула расчета среднегодовой доходности — через возведение в степень.

Как рассчитать среднюю годовую доходность, если известны доходности по годам?

Если известны доходности актива по годам, то среднюю годовую доходность можно вычислить перемножив годовые доходности и извлечь из произведения корень в степени равной количеству лет.

Для начала переведите доходности из процентов в числа.

Эти формулы учитывают эффект сложных процентов. Простая формула расчета доходности этого не учитывает и завышает доходность, что не совсем правильно.

Источник

Валютные инвестиции: доходность, стоимость и хеджирование

Что необходимо знать валютному инвестору?

1. Как рассчитать требуемую доходность в иностранной валюте

Пусть i — требуемая доходность в валюте инвестора, j — темп девальвации валюты инвестиций, k — требуемая доходность в иностранной валюте.

Тогда 1 + i = (1 + k) / (1 + j).

Отсюда k = i+ j+ i * j.

Пример. Инвестор из страны А рассматривает возможность инвестирования в стране В. Требуемая доходность в валюте А (валюте инвестора) равна i = 12%. Валюта В падает по отношению к валюте А на j = 10% в год. Определим требуемую доходность в валюте В для инвестора из страны А.

Требуемая доходность в валюте В для инвестора из страны А равна k = i + j+ i*j = 0,12 + 0,1 + 0,12 * 0,1 = 0,232 (= 23,2%).

2. Как узнать чистую приведенную стоимость зарубежных инвестиций

Пример. Инвестор из страны А рассматривает возможность инвестирования в стране В. Первоначальные затраты равны 150 000 денежных единиц А. Анализ ситуации дал следующую информацию.

| Год | Ожидаемые денежные поступления в валюте В | Ожидаемый курс А/В |

| 1 | 400 000 | 6,1 |

| 2 | 500 000 | 6,2 |

| 3 | 600 000 | 6,3 |

Альтернативные издержки по инвестициям равны 12%. Определим чистую приведенную стоимость инвестиционного проекта.

Найдем ожидаемые денежные поступления в валюте А. Для этого ожидаемые чистые денежные поступления в валюте В нужно разделить на соответствующий ожидаемый курс А / В. Заполним таблицу.

| Год | Ожидаемые денежные поступления в валюте В |

| 1 | 400 000/6,1 ≈ 65 573,77 |

| 2 | 500 000/6,2 ≈ 80 645,16 |

| 3 | 600 000/6,3 ≈ 95 238,10 |

Тогда чистая приведенная стоимость инвестиционного проекта равна 65 573,77 / 1,12 + 80 645,16 / 1,122 + 95 238,10 / 1,123 — 150 000 ≈ 40 626,44 денежных единиц А.

3. Хеджирование валютного риска

С валютным риском международного портфеля ценных бумаг связаны следующие ситуации:

- Инвестор держит портфель акций компаний некоторой страны из-за перспективы их роста, но опасается падения курса валюты инвестиций из-за нестабильности политической ситуации в этой стране. Если политическая ситуация стабилизируется, то курс валюты этой страны может возрасти.

- В портфеле инвестора есть долгосрочные облигации некоторой страны. Не исключена возможность снижения процентной ставки. Это может привести к росту курса облигаций и падению курса валюты инвестиций.

Для хеджирования валютного риска (то есть снижения потерь от валютного риска) могут использоваться фьючерсные, форвардные и опционные контракты.

Пример. Инвестор из страны В вложил 500 000 денежных единиц А в государственные долгосрочные облигации страны А. Опасаясь возможного падения валюты А, он продал в сентябре при курсе А/В 1,28 фьючерсы на 500 000 денежных единиц А с поставкой в декабре по фьючерсной цене 1,23. Определим результаты хеджирования портфеля облигаций, если в декабре цена облигаций составит 510 000 денежных единиц А, а курс А/В спот и фьючерсная цена будут соответственно:

В момент продажи фьючерсов стоимость портфеля облигаций равнялась 500 000 * 1,28 = 640 000 денежных единиц В.

а) В декабре стоимость портфеля облигаций составила 510 000 * 1,22 = 622 200 денежных единиц В, то есть стоимость портфеля облигаций уменьшилась на 640 000 — 622 200 = 17 800 денежных единиц В.

Доход по проданным фьючерсам от падения фьючерсной цены составил 500 000 * (1,23 — 1,17) = 30 000 денежных единиц В. Поэтому чистое изменение хеджированного портфеля равно 30 000 — 17 800 = 12 200 денежных единиц В.

б) В декабре стоимость портфеля облигаций составила 510 000 * 1,34 = 683 400 денежных единиц В, то есть стоимость портфеля облигаций увеличилась на 683 400 — 640 000 = 43 400 денежных единиц В.

Убыток от проданных фьючерсов из-за роста фьючерсной цены составил 500000 * (1,29 — 1,23) = 30 000 денежных единиц В. Поэтому чистое изменение хеджированного портфеля равно 43 400 — 30 000 = 13 400 денежных единиц В.

Автор: Георгий Иванович Пpocвeтoв, кандидат экономических наук, старший преподаватель механико-математического факультета Московского государственного университета им. М. В. Ломоносова.

Источник

Как считать среднегодовую доходность

Как считать среднегодовую доходность