- Пути повышения доходности банковской деятельности

- Как повысить доходность розничного банка

- Банк как живой бизнес

- Драйверы трансформации

- Наши проекты

- Контакты

- Рассылки «Ведомостей» — получайте главные деловые новости на почту

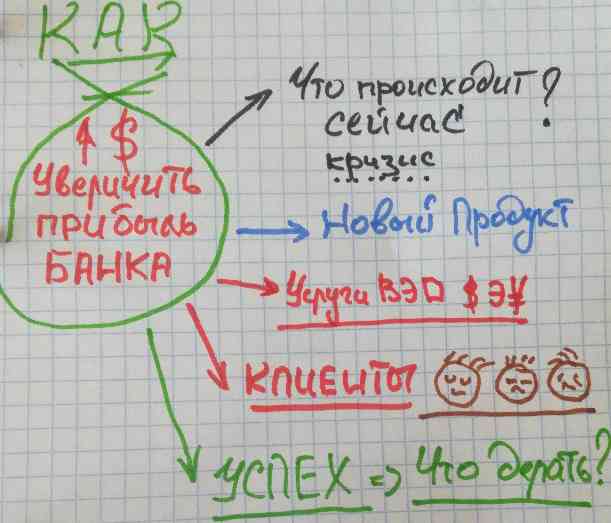

- Как увеличить прибыль банку в конце 2018 года?

- Как привлечь новых клиентов в банк?

- Почему банкам нужны новые клиенты?

- Что делают менеджеры по продажам банков?

- Создание нового банковского продукта

- И что же остается?

- ВЭД в банке — увеличиваем оборот

- Иллюзии прибыли банков

- ВЭД как источник прибыли

- Как увеличить количество потенциальных клиентов банка

- Реализация в банке

- История успеха для банка

- Клиенты банка в 2019 году?

- Без новых решений не будет прибыли!

- Диверсификация системы продаж банка

- Коллеги, на этом всё:

- Что делать дальше?

Пути повышения доходности банковской деятельности

Одной из основных задач для банков является обеспечение финансовой устойчивости и качественного развития за счет повышения рентабельности и доходности деятельности.

Наращивание доходности банка является важной задачей банковского менеджмента, поскольку достаточный уровень прибыли позволяет привлекать дополнительные средства, увеличивать капитал, платить дивиденды акционерам, формировать резервы на случай возможных потерь, повышая финансовую устойчивость банка. На прибыль банка влияют структура банковских активов и их доля в составе рискованных активов, рыночные условия деятельности банка, включая макроэкономическую ситуацию, конкурентное положение, уровень регулирования банковского бизнеса и т.д.

Эффективное функционирование отечественной банковской системы в условиях трансформации экономики в мировое финансовое пространство в большой степени зависит от сохранения возможностей собственного развития, прежде всего, за счет обеспечения стабильной прибыльности деятельности банков. Это объясняется тем, что банковская прибыль важна для всех участников экономического процесса. Акционеры заинтересованы в увеличении прибыли, поскольку он является доходом на инвестированный ими капитал, и если уровень будет ниже, чем в других отраслях, их капиталовложения будут направляться в более прибыльные отрасли.

Пути повышения доходности банков на макроэкономическом уровне могут быть следующие.

1. Обеспечение стабильности и повышение конкурентоспособности отечественной банковской системы на международных рынках банковских услуг. Для этого необходимо более активно внедрять в банковскую практику новые технологии предоставления финансовых услуг с учетом передового отечественного и зарубежного опыта; разработать инструментарий повышения стабильности ресурсной базы банков; распространить практику управления рисками банковских учреждений, что будет способствовать снижению системных рисков работы банковского сектора в целом и отдельных учреждений в частности.

2. Разработка механизма предупреждения и снижения рисков, которые могут быть дополнительно привнесенные к отечественной банковской системе в связи с расширением интеграционных процессов, и инструментов его реализации. По этому поводу надо усовершенствовать законодательно-нормативное обеспечение условий и порядка допуска иностранных банков на внутренний рынок банковских услуг; усовершенствовать нормативно-правое обеспечение при осуществлении стресс-тестирования банков на основе использования методик, которые внедрены и действуют в ЕС; вести дальнейшую работу по развитию системы инструментов минимизации рисков деятельности банков, в частности валютного риска и риска ликвидности, с учетом передового мирового опыта и с целью недопущения использования этих инструментов для усиления давления на национальную валюту и использования для целей получения спекулятивных прибылей.

Удачное управление во всех указанных направлениях помогло бы увеличить доходность банка и достичь минимизации рисков. Организацию внедрения предложенных мероприятий необходимо осуществлять с учетом принципов системности и комплексности.

Основные принципы деятельности коммерческого банка — прибыльность хозяйствования и принцип «дешевле купить — дороже продать», обеспечивая прибыль клиенту, банк реализует и свой собственный интерес. Поэтому банк должен постоянно совершенствовать и внедрять новые виды услуг, повышать качество обслуживания.

Источник

Как повысить доходность розничного банка

Традиционная модель роста в банкинге для физлиц – перетянуть клиента в свою зону видимости и постоянно предлагать ему релевантные дополнительные услуги – перестает работать. По итогам глобального исследования Accenture только банки, внедряющие технологии, показали приемлемый рост стоимости акций. Технологические «двоечники» по итогам прошлого финансового года продемонстрировали падение рыночной капитализации в среднем на 1%.

Банк как живой бизнес

Чтобы эффективно конкурировать за розничного клиента, недостаточно просто внедрить CRM или, скажем, мобильный банк. Придется полностью изменить всю модель предоставления услуг и формирования прибыли, на что традиционным банкам сложно даже решиться. В мире все чаще говорят о концепции банка как живого бизнеса, которая подразумевает пять составляющих: изменение стратегии, создание цифровых услуг с удобными клиенту интерфейсами, построение интеллектуальных цифровых платформ, подключение к разным экосистемам и поддержание гибкой организационной структуры.

Розничному банку необходимо стратегически продумать модель оказания услуг клиентам. Стратегия должна быть продумана на трех уровнях:

• На уровне взаимодействия с клиентами: стать банком-советником – доверенной площадкой, на которой клиенты получают весь спектр технологичных финансовых услуг.

• На уровне сервисов: стать дирижером экосистем – объединить на своей платформе не только финансовые и платежные услуги, но и сторонние сервисы, связанные с ними.

• На уровне внешних связей: стать участником внешних экосистем – находить способы получать дополнительный доход и лояльных клиентов от сотрудничества с новыми платежными сервисами (например, социальными сетями и производителями электроники).

Расскажу подробнее о каждом из этих уровней.

Репутация советника достигается за счет скорости и простоты сервисов, а также своевременного реагирования на вопросы клиентов. Именно она становится фундаментом для успеха банка и конвертируется в рост продаж и маржи. Модель банка-советника становится своего рода центром гравитационного поля, которое позволяет надстраивать экосистемы, способные принести банку дополнительный доход.

Чтобы стать доверенным советником, финансовая организация привлекает все каналы коммуникации, от традиционных физических до цифровых, таких как служба поддержки и SMM. Например, консультанты в филиалах и отделениях должны быть переквалифицированы из «продавцов» в полноценных амбассадоров бренда, которые не столько продают, сколько персонализируют услугу и помогают клиентам получать ценность от взаимодействия с банком. Продавать теперь должны не они, а сформированная вокруг банка экосистема.

Персонализированные финансовые услуги создают доверие клиентов в области финансов, а значит, готовность пользоваться смежными сервисами, ведь получать все виды услуг на одной площадке очень удобно. К таким услугам могут относиться поиск квартиры под ипотеку; подбор и покупка автомобиля под потребительский кредит; сервисы для бизнеса (юридические услуги, облачные хранилища и бухгалтерия) под расчетное обслуживание; в будущем – телемедицинские сервисы под страховые услуги.

Банк в этой ситуации выступает агрегатором платформ под собственным брендом, консолидируя самые разные потребности клиента на единой площадке, с одним логином. При этом сервисы предоставляются третьими сторонами под контролем банка. Соответственно, и модели монетизации могут быть разными.

Участник сторонних экосистем

Создавая собственную экосистему, банк может расширять источники собственного дохода, подключаясь и к сторонним экосистемам, в которых удобно его клиенту. На Западе их представляют в первую очередь четыре корпорации – Google, Apple, Facebook и Amazon. Таким образом, клиенты смогут использовать все услуги банка (как финансовые, так и «навесные») через сторонние платформы. Кроме того, банк сможет получать дополнительную прибыль, продавая другим участникам экосистемы электронные сервисы, основанные на данных, например, результаты кредитного скоринга, которые помогут повысить эффективность работы других участников рынка.

Драйверы трансформации

Такая трехуровневая система максимизации прибыли имеет несколько реперных точек, на которых и необходимо сконцентрировать внимание менеджмента. Вот наиболее важные из них.

Доверие к бренду должно подкрепляться персональной работой с клиентами в отделениях, социальных сетях, мобильных каналах коммуникации, в том числе на уровне обучения основам финансовой грамотности.

Аналитика должна проводиться в том числе с использованием систем искусственного интеллекта. Для менеджмента банка важно принимать решения исходя из объективных данных, в том числе в области маркетинга – перейти к гибкой многоканальной CRM, активно использовать данные из внешних источников, обеспечивать клиентам комфортное переключение между физическими и цифровыми каналами обслуживания.

Мобильный банкинг – основа розничного предложения. Вся цепочка создания стоимости от лидогенерации до завершения сделки должна осуществляться в первую очередь с мобильного устройства.

Цифровые продукты и сервисы, которые создает банк, – это не только финансовые услуги: можно монетизировать данные (разумеется, в рамках законодательства), алгоритмы, даже бренд банка.

Политика обмена данными при помощи открытых API помогает выстраивать экосистему, привлекая в нее новых участников, а также создавать технологическую инфраструктуру банковского бизнеса.

Реализация таких инициатив требует от банков выхода на новый уровень развития. Это сопряжено не только со сложностью технологических задач (таких, как бесшовная интеграция с большим количеством партнеров, оперирование большими объемами собственных и внешних данных, гибкость и настраиваемость продуктов и тарифов), но и c умением по-новому выстраивать бизнес с вовлечением финтехрешений в режиме постоянного экспериментирования с детальным отслеживанием бизнес-результатов.

Мнения экспертов банков, финансовых и инвестиционных компаний, представленные в этой рубрике, могут не совпадать с мнением редакции и не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

Хотите скрыть рекламу? Оформите подписку и читайте, не отвлекаясь

Наши проекты

Контакты

Рассылки «Ведомостей» — получайте главные деловые новости на почту

Ведомости в Facebook

Ведомости в Twitter

Ведомости в Telegram

Ведомости в Instagram

Ведомости в Flipboard

Решение Федеральной службы по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) от 27 ноября 2020 г. ЭЛ № ФС 77-79546

Учредитель: АО «Бизнес Ньюс Медиа»

И.о. главного редактора: Казьмина Ирина Сергеевна

Рекламно-информационное приложение к газете «Ведомости». Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) за номером ПИ № ФС 77 – 77720 от 17 января 2020 г.

Любое использование материалов допускается только при соблюдении правил перепечатки и при наличии гиперссылки на vedomosti.ru

Новости, аналитика, прогнозы и другие материалы, представленные на данном сайте, не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

Сайт использует IP адреса, cookie и данные геолокации Пользователей сайта, условия использования содержатся в Политике по защите персональных данных

Все права защищены © АО Бизнес Ньюс Медиа, 1999—2021

Любое использование материалов допускается только при соблюдении правил перепечатки и при наличии гиперссылки на vedomosti.ru

Новости, аналитика, прогнозы и другие материалы, представленные на данном сайте, не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

Все права защищены © АО Бизнес Ньюс Медиа, 1999—2021

Решение Федеральной службы по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) от 27 ноября 2020 г. ЭЛ № ФС 77-79546

Учредитель: АО «Бизнес Ньюс Медиа»

И.о. главного редактора: Казьмина Ирина Сергеевна

Рекламно-информационное приложение к газете «Ведомости». Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) за номером ПИ № ФС 77 – 77720 от 17 января 2020 г.

Сайт использует IP адреса, cookie и данные геолокации Пользователей сайта, условия использования содержатся в Политике по защите персональных данных

Источник

Как увеличить прибыль банку в конце 2018 года?

Как банку увеличить прибыль? Привлечь новых клиентов в свои отделения? Повысить капитализацию? – если вам интересны ответы на эти актуальные вопросы, то продолжаем читать и размышлять дальше, так как данная статья написана для руководителей департаментов банков, которые отвечают за увеличение количества клиентов и не важно как называется ваша должность, важно то, что вы несете ответственность за финансовый результат и ваш KPI выражается в новых банковских продуктах, которые потенциальные или текущие клиенты банка покупают или будут покупать в добровольно-принудительном формате, но довольно лирики давайте перейдем к делу.

В этой статье мы рассмотрим:

- Текущую ситуацию на финансовом рынке и почему банкам нужны новые клиенты

- Создание нового банковского продукта — старый метод, в новой подаче, который принесёт результат в виде увеличения количества клиентов.

- Услуги ВЭД в банке – как увеличить оборот валюты используя импорт и экспорт, а самое главное привлечь к этому бизнес.

- Как увеличить количество потенциальных клиентов банка не только в этом году, но и в следующем 2019?

- И разумеется, историю успеха, которую вы сможете реализовать , используя свои связи и возможности в своём банке.

Как привлечь новых клиентов в банк?

Почему банкам нужны новые клиенты?

Каждый банк предлагает лучшие продукты, а иначе быть не может, а следовательно у клиентов банков, а именно мы говорим про субъектов малого и среднего бизнеса выработался иммунитет к данным продуктам — «они их очень плохо покупают», а значит рынок стабилизировался или наоборот начал снижаться…

За новыми компаниями, которые только регистрируют свои счета, устраивается настоящая охота из большого количества телефонных звонков, но «кашу с этими компаниями не сваришь», да и обороты у них минимальные, а следовательно для банка это не выход, а что выход?!

Любой банк предлагает практически одинаковые продукты, а если что-то вдруг изменяется, то коллеги конкуренты быстро копируют или тактичнее сказать заимствуют и все…. Мы снова одинаковые.

А еще рынок: ситуация в банковской сфере мягко говоря не простая, а следовательно о проектах, которые позволяли банкам делать сверх прибыль можно забыть (хотя я бы не стал ведь всегда есть идеи, но об этом немного дальше по тексту), а еще не возврат потребительских кредитов растет и растет -18%-19% — уже никого не удивишь и это открытая статистика, а закрытая? – кто знает, но руководители банка данной информацией обладают точно.

Вот в такой ситуации и приходится работать, всё правильно? — своё мнение по данному вопросу обязательно пишите в комментариях ↓↓↓ ,

Что делают менеджеры по продажам банков?

Многие банки, в лице руководителей департаментов продаж и менеджеров по продуктам ищут новые возможности привлечения клиентов, но действуют по старинке – обзвон, мотивация процентами и нулевой результат, так как рынок уже к данным методам приспособился, адаптировался и телефоны настойчивых менеджеров по продажам просто заносятся в чёрные списки, а руководители департаментов банков думают над цифрами и над своими премиями, а как же не думать: год заканчивается и пора планировать отпуск….

Но довольно, давайте перейдем к конкретике:

Создание нового банковского продукта

Я думаю вы понимаете, что созданием нового банковского продукта никого не удивишь:

- Во первых — до клиента донести идею нового банковского продукта будет очень тяжело, так как клиенты уже приспособились, адаптировались и скорее всего ничего менять не будут! Вы прекрасно понимаете, что из-за праздного любопытства или тактичности вас послушают, но не более….

- Во вторых — создавать банковские продукты у нас научились, у каждого банка их не один десяток, да и для каждого клиента готовятся индивидуальные предложения, только вот притока клиентов нет, а если и есть, то деньги данный клиентский поток не приносит.

И что же остается?

Или действовать по старому: рассылая смс-ки, делая звонки и информируя различными способами или рассмотреть немного иную возможность, о чём я сейчас вам и расскажу, а при вашем интересе можно и реализовать данную бизнес-модель по увеличению прибыли непосредственно в вашем банке.

ВЭД в банке — увеличиваем оборот

Внешнеэкономическая деятельность в банке это отличный источник прибыли, я думаю мы с вами это прекрасно понимаем, а самое главное валюты: доллары, евро, юани, перечислять все валюты не вижу смысла, но вот фраза увеличение валютной выручки или увеличение количества валютных операций для любого банкира будет звучать очень сладко!

Позвольте небольшую поправку, под банкирами мы здесь понимаем рядовых руководителей и начальников департаментов, которые работают каждый день над тем, чтобы увеличить количество клиентов, а не тех банкиров, которые решают совершенно другие вопросы, на совершенно другом уровне.

Но как это сделать?! – да еще очень быстро, ведь через три месяца практически завершится 2018 год, останется декабрь, предновогодняя суета, распределение премий и золотых парашютов, а может кого-то просто уволят…

Иллюзии прибыли банков

Давайте сразу разобьем иллюзии: чудеса остались в детских сказках, быстро не получится, но вот создать классный фундамент, который вам позволит весь следующий 2019 год привлекать в банк новых клиентов вот это возможно и, кстати, результат вы сможете начать получать практически сразу, но для этого придется немного скорректировать текущий подход банка по продаже пакета услуг по ВЭД, который в вашем банке конечно же есть, а что предлагает любой банк участникам ВЭД:

- Валютный контроль

- Консультации по валютному и таможенному законодательству

- Оформление и ведение паспортов сделок по экспортным и импортным контрактам клиента.

- Конверсионные операции: рубль/доллар, рубль/евро, доллар/евро и так далее…

- Создание таможенной карты

Возможно еще с десяток услуг и с десятком преимуществ, но клиентов данный спектр услуг не прибавляет, а часто наоборот отталкивает, так как бизнес не любит менять банки, бизнес любит работать и решать конкретные задачи, а именно увеличивать свою прибыль.

ВЭД как источник прибыли

Но что происходит сейчас: внешнеэкономическая деятельность, а под вэд мы будем понимать как импорт, так и экспорт является очень хорошим источником получения прибыли для любой компании:

- одни перепродают, то что закупили в Китае;

- другие в тот же Китай собираются экспортировать,

- а еще есть так называемые новые рынки и новые возможности, такие как: Вьетнам, Камбоджа, Лаос, Индонезия, Малайзия, Филиппины, Мьяна, Индия, Шри Ланка, Иран и это те страны, работая с которыми можно заработать много денег и любой банк, у которого есть пакет услуг по ВЭД будет заинтересован в таких клиентах, но как их получить?

Как увеличить количество потенциальных клиентов банка

Способ очень простой и максимально эффективный, нет не рассылка писем, смс и обзвон, а построение Технологической платформы обучения и сопровождения ВЭД, это сложно? – нет это просто, а самое главное, обучая клиентов банка, как текущих, так и потенциальных вы вовлекаете их в процесс, вы заставляете их изучать новое, показывая новые возможности получения прибыли и при этом не бросайте их «учиться плавать в воду», а предоставляете свой банковский инструмент в области ВЭД.

Реализация в банке

Интересно, но как это реализовать на практике, в банке?

- Как под реализацию данной идеи получить бюджет?

- Как данную идею оформить в проект, учитывая возможности нашего банка?

Моя команда готова полностью реализовать данный проект в вашем банке, начиная от вашей идеи и пилотного проекта, разработав концептуальную модель, учитывая задачи вашего банка, а в дальнейшем осуществить поддержку в реализации.

Что для этого требуется? – вы можете позвонить по контактной информации и мы согласуем время и формат встречи с заинтересованными лицами банка.

Конечно, вы можете сказать, что есть множество семинаров по ВЭД, что компания может заказать корпоративный тренинг или бизнес-консультацию, а банк здесь при чём? – да это так, но именно в этом и заключается изюминка, давайте разберем:

- Что такое банк? – банк, это компания которая обладает финансовым рычагом, а следовательно может свободно инвестировать в свои проекты, создавая уникальные информационные воронки по обучению своих клиентов.

- Всем известно, что обучение один из эффективных способов влияния – вы не только можете обучить, но и привлечь новых клиентов, увлечь их новыми идеями и предоставить им инструмент реализации данных идей на практике, а идеи в данном случае это увеличение прибыли и разумеется интеграция с банковскими продуктами, которые вы предоставляете.

История успеха для банка

История успеха проста:

Помните форекс, только лет 30 назад — всего несколько банков использовали обучение как основу привлечения клиентов для рынка форекс, а сейчас?

– сейчас уже это не имеет особого значения, так как рынок распределен и про сверхприбыль можно забыть, а вот ВЭД – вопросы импорта и экспорта очень актуальны в настоящий момент, а самое важное…

А вот самое важное в данной статье я вам не сказал, а обсудим мы это на нашей встрече, в которой вы, как представитель банка заинтересованы, конечно если вам интересно понимать как привлечь новых клиентов в банк и при этом не наломать дров, так как я думаю вы понимаете, что ключевых вопросов «как это сделать на практике и что для этого необходимо» я разбирать не стал, а многие банки уже совершили множество ошибок при самостоятельной реализации подобных проектов, в том числе и крупные банки, которые входят в ТОП25 — контактная информация для всех заинтересованных в увеличении прибыли банка.

В завершение давайте обозначим, что ждёт банки в 2019 году.

Клиенты банка в 2019 году?

По статистике покупательская способность будет снижаться и об этом говорят сами российские бизнесмены, по крайне мере 60% об этом утверждает, а следовательно произойдет и снижение прибыли банков.

Без новых решений не будет прибыли!

Вот эту аксиому должен запомнить любой бизнес, а банк это бизнес!

Падение прибыли происходит практически у всех компаний, поэтому необходимо пересматривать свои бизнес-модели, бизнес-продукты, а самое главное формат работы с клиентами.

Уже сейчас видно, что компании начинают изменяться, а те кто не измениться или просто проигнорируют данный факт, окажутся перед решением закрыть свой бизнес.

2019 год будет очень тяжелый для бизнеса и бизнес будет стремиться найти выход, а банки такой выход предоставить смогут и это будет не очередной банковский продукт, это будет полнофункциональное решение вместе с центром поддержки, который обеспечит как образование бизнеса, так и возможность увеличить прибыль, вот такое решение «win-win» как любили говорить раньше.

Диверсификация системы продаж банка

Мы с вами понимаем, что для достижения данного результата необходимо диверсифицировать свой подход к продажам, что собственно вам и предлагается, а бизнес будет рад воспользоваться новыми возможностями и решениям:

По открытым данным 34% бизнесменов готовы изменить свою бизнес-модель, а это означает, что что-то идет не так и необходимы новые решения, о которых я повторил уже сотню раз.

Коллеги, на этом всё:

Update услуг ВЭД в банке на качественно новый уровень позволит вам привлечь новых клиентов и новую прибыль, ведь именно импорт и экспорт лежит в основе моделей успешных мировых экономик, но для того чтобы это сделать необходимо инвестировать в создание образовательных платформ внутри банка, которые решат задачу как обучения новых клиентов банка, так и обеспечению процесса поддержки их новых проектов.

Что делать дальше?

Что делать дальше, я думаю вы знаете, контактная информация указана в меню сайта, свои вопросы вы можете написать в комментариях и мы готовы к встречам и результативной работе.

Источник