- Как составить торговый план

- 4 обязательных документа для трейдера

- Из чего должен состоять торговый план?

- Ваш торговый план

- Как разработать собственную торговую стратегию

- Что такое торговая стратегия?

- Преимущества торговой системы

- Зачем создавать собственную ТС?

- Обязательные составляющие торговой стратегии

- Пример разработки структуры торговой стратегии

- Логическое обоснование

- Таймфрейм

- Валютные пары

- Выбор инструментов для анализа

- Правила входа и выхода

- Тестирование на истории и демо-счете

- Заключение

Как составить торговый план

Приветствую вас, товарищи форекс трейдеры. В этот раз мы затронем одну из базовых вещей, которые должны быть у каждого стремящегося к успеху торговца валютой – Торговый План. Очень многие, начитавшись глупых статей в сети, путают торговый план с правилами вашей торговой стратегии. Так вот: это разные вещи . О том, что же такое торговый план для форекс трейдинга, что должно в него входить и как его составить, вы узнаете, прочитав этот материал.

4 обязательных документа для трейдера

У каждого трейдера должны быть 4 документа, досконально составленных и прописанных как в электронном, так и в печатном виде, а именно:

- Правила Торговой Стратегии

- Чеклист для входа в сделку

- Правила Мани Менеджмента

- Торговый План

1) Правила стратегии – четкие правила входа и выхода из сделок, также описывающие: время торговли, таймфрейм, валютные пары,элементы анализа и прочие нюансы, связанные непосредственно с открытием и закрытием сделок.

2) Чеклист для входа в рынок – Список из условий для открытия сделки. Вы проставляете галочки напротив каждого из условий, если хотя бы одно из них не выполняется – в рынок не входим.

3) Правила используемого мани менеджмента – четко прописанные инструкции по расчету размера позиции. Будь это % от депозита, N лотов на X единиц баланса, либо другие методики расчета размера ордера.

4) Торговый план – дорожная карта, отвечающая на ВСЕ возможные вопросы “а что, если” в вашем трейдинге. Чаще всего в торговый план советуют включить и правила стратегии и мани менеджмент и еще кучу ненужных вещей. Я против того, чтобы все было “одной кучей”. Т.к. при большом объеме информации вы просто не будете уделять ей должного внимания, и получится так, что вроде бы торговый план и есть, но толку от него нет.

Из чего должен состоять торговый план?

Ниже приведен список параметров, которые трейдеру следует включить в свой торговый план. Они разграничены по категориям и даны примеры. Не забывайте, что это всего лишь примеры, – конкретные пункты вам нужно будет составить самостоятельно, исходя из вашей стратегии торговли, мани менеджмента, общего уровня риска и взглядов на валютный рынок.

1) Форс-мажорные обстоятельства

У вас должно быть четко прописано (а также следует предпринять необходимые подготовительные меры) что вы будете делать, если: отключат электричество, “полетит” windows, отключат интернет, начнется нашествие инопланетян….

Меры предосторожности от таких обстоятельств как правило включают в себя: ноутбук с заряженной батареей (помимо основного компьютера), смартфон/планшет с установленным мобильным MT4, VPS-сервер, 3G-модем либо смартфон с режимом модема, список близлежащих кафе с бесплатным WI-FI, телефоны друзей, живущих неподалеку.

2) Ограничения прибылей и убытков

Также должно быть прописано, что вы будете делать в случае большой прибыли, достаточной прибыли и череды убыточных сделок. Здесь все сильно индивидуально и зависит от стиля трейдинга и риска. Несколько примеров, чтобы вы поняли о чем речь:

- “После достижения прибыли в 20 пунктов, в этот день я больше не торгую.” (Обратите внимание, что 20 пунктов – это ограничение прибыли в день, но не цель. Это важно – ставить ЦЕЛИ в прибыли очень опасно.)

- “После 5 убыточных сделок подряд я беру перерыв на неделю.”

- “При просадке в 20% я прекращаю торговлю до конца месяца”

- “Если я заработал 10% – на этой неделе я больше не торгую”

- “Если по одной паре я получаю 3 стоп-лосса, я больше не торгую ее в этот день.”

- И т.п.

3) Эмоциональные состояния – когда торговать нельзя

- “Если я болею, за компьютер я в этот день не сажусь.”

- “Если я подавлен, чем-то расстроен, в депрессии, либо просто хочу спать – в терминал лезть не стоит.”

- “Если я слишком возбужден, зол на кого-то/что-то, не могу сконцентрироваться, чему-то очень рад, полон энтузиазма, испуган, на нервах и т.п. – открывать торговую платформу я не буду.”

4) Сложные торговые тактики

Если вы применяете несколько торговых стратегий, то опишите условия, когда какую из них задействовать.

- “Если последнюю неделю рынок был в тренде, применяю стратегию X, если рынок был во флете – стратегию Y”

- “Вход в рынок выполняет советник, далее я отключаю советник и управляю позицией по правилам стратегии Z.”

5) Используемые источники информации

- “Я смотрю список предстоящих новостей в экономическом календаре, за полчаса до и полчаса после важных новостей не торгую. Если в этот день есть Non Farm Payrolls – не торгую вообще.”

- “Я отмечаю возможные сетапы на графике, но перед тем как войти в сделки, сверяюсь с аналитикой. Если есть противоречия, перепроверяю возможность для входа.”

6) Цели в трейдинге – краткосрочные и долгосрочные

Немаловажно держать перед глазами памятку – зачем вы вообще этим занимаетесь. Это поможет вам как вернуться с небес на землю (зачем вам 100500 сделок в день, если ваша цель – стабильные 10% в месяц), так и помнить о долгосрочных планах в периоды просадок.

- “Моя цель – 5% в месяц. Поэтому я понимаю, что гнаться за количеством сделок и искать входы там, где их нет – глупо.”

- “Трейдинг мне интересен в качестве хобби. Зарабатываю я и так достаточно. Поэтому я не рискую более чем 0,5% в сделке.”

- “Рынок мне нравится как источник адреналина. Мне нравится риск и я люблю побеждать. Я понимаю, что такой подход опасен и никогда не кладу на депозит более той суммы, которую мне не жалко потерять.”

- “Я взял в долг у бандитов 10 000 000 рублей. Я понимаю, что если не отдам им 12 000 000 через месяц, меня убьют. Удачи мне.”

7) Что-то на ваш выбор

Это может быть любимая цитата, личное правило “не смотреть в терминал чаще 2 раз в сутки” или “закрывать любимого кота в другой комнате на время анализа графиков”. Либо какие-то нюансы, связанные именно с вашей торговой методикой.

Ваш торговый план

Обязательно составьте свой торговый план. Распечатайте его и положите на стол рядом с компьютером. Или прикрепите на стену. Важно чтобы этот документ был у вас перед глазами. Ну и конечно же, ему нужно следовать.

Источник

Как разработать собственную торговую стратегию

Что такое торговая стратегия?

Торговая стратегия – это свод правил, которые позволяют систематизировать торговлю, дать трейдеру четкое представление о том, когда следует входить в сделку, когда пора из нее выходить, и когда лучше вообще воздержаться от торговли. Также система предусматривает в какое время и на каком таймфрейме торговать, какие валютные пары использовать и каким лотом входить в сделки. ТС помогает отключить эмоции и защититься от их негативного влияния на трейдинг.

Преимущества торговой системы

Существует несколько очевидных плюсов торговли по стратегии:

- Статистическое преимущество. Трейдер знает, что, при условии следования правилам ТС будет больше прибыльных сделок, чем убыточных, и в результате он окажется в плюсе (если это было подтверждено предварительным тестированием на истории). Даже если произошла череда убыточных сделок, трейдер знает, что ситуация, скорее всего, выправится;

- Трейдеру не нужно каждый раз гадать, стоит или не стоит открывать сделку. Он лишь следует сигналам ТС;

- Трейдеру проще в психологическом плане. Жадность, страх и желание отыграться, увеличив лот, проще контролировать, когда есть четкие правила, которые делают трейдера в большей степени исполнителем, чем лицом, принимающим решения.

Можно сказать, что стратегия превращает торговлю на Форекс из увлекательного занятия в рутину, однако большинство трейдеров приходят на рынок зарабатывать деньги, а не играть, и ТС помогает им достичь главной цели.

Зачем создавать собственную ТС?

На рынке существует множество готовых торговых систем как простых, так и довольно сложных и понятных лишь профессионалам. Новички, как правило, начинают торговлю, пользуясь готовой ТС, причем не самой сложной. Однако со временем почти каждый из них понимает, что торговать по-настоящему эффективно можно лишь со стратегией, разработанной лично, на основе собственного опыта и предпочтений.

Не всегда ТС разрабатывается с нуля. Зачастую (особенно если это первый опыт трейдера в создании стратегии) берется готовая система, и в нее вносятся какие-то изменения: добавляются индикаторы, изменяются параметры уже установленных инструментов и т. д.

Вне зависимости от того, создает трейдер стратегию с нуля или модифицирует готовую, необходимо, чтобы она подходила ему по характеру: вдумчивому и рассудительному человеку вряд ли подойдет скальпинг, равно как другому в силу характера может не подойти долгосрочная торговля.

Обязательные составляющие торговой стратегии

Каждая стратегия должна включать в себя определенные пункты, которые в комплексе обеспечат стабильность торговли:

- Логическое обоснование. Это основная идея, на которой строится торговая стратегия. Она является фундаментом, на котором базируются все остальные составляющие;

- Валютные пары для торговли;

- Таймфрейм и время торговли (торговая сессия);

- Правила входа (сигналы на открытие позиции);

- Правила выхода. Как выставляются стоп-лосс и тейк-профит;

- Объем торгового лота и ограничение рисков.

Если все эти параметры учтены, можно приступать к тестированию стратегии на истории или демо-счете.

Пример разработки структуры торговой стратегии

Для того, чтобы лучше понять механизм создания торговой системы, разберем ее структуру на конкретном примере.

Логическое обоснование

В первую очередь нужно определиться с основной идеей стратегии. Это может быть какая-то конкретная зависимость или закономерность в поведении цены, на основе которой можно прогнозировать ее дальнейшее движение.

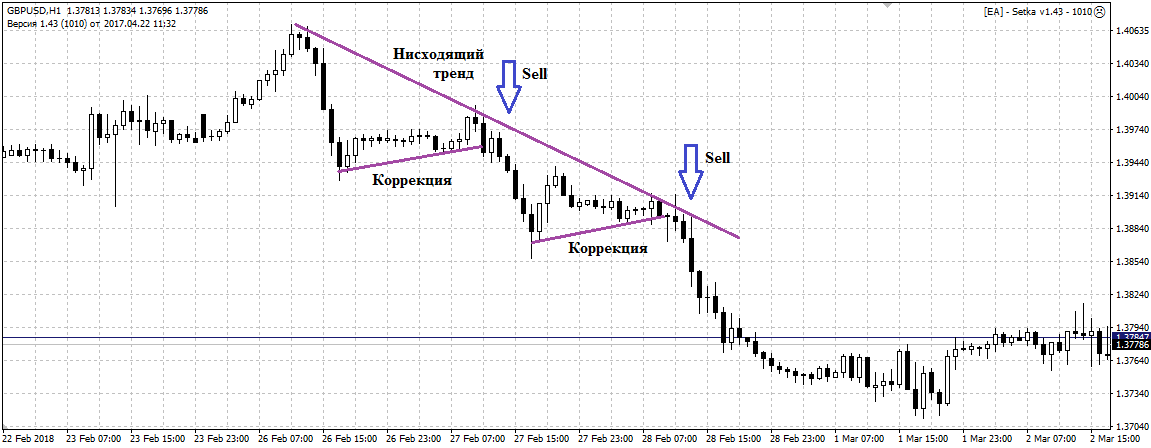

Например, мы заметили, что рынок, даже находясь в тренде, никогда не движется ровно и плавно: всегда есть какие-то коррекции и колебания цены, противоположные основному движению. На этой идее мы и будем строить свою торговую систему: заходя в рынок после коррекции можно получить больше прибыли и увеличить шансы на то, что цена в принципе пойдет в нужном направлении.

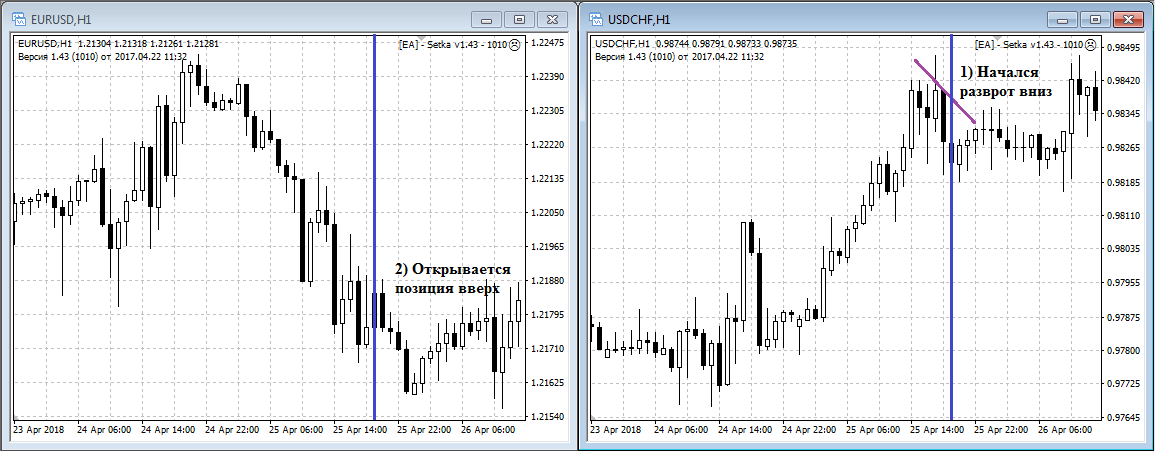

Другой пример: мы заметили, что валютные пары EURUSD и USDCHF часто движутся зеркально по отношению друг к другу и когда на одной из пар начинается движение вверх, на второй в скором времени начнется движение вниз, и наоборот. Поэтому, заметив, что на одном из активов начался новый тренд, можно открывать сделку по другой валютной паре в обратном направлении, имея все основания рассчитывать на скорое движение.

Таймфрейм

Выбор таймфрейма зависит от того, сколько времени трейдер готов уделять торговле. Если на дневных графиках формирование свечи занимает целые сутки, соответственно, чтобы оценить ситуацию и принять решение, потребуется всего несколько минут в день, то на М1 все меняется каждую минуту, и трейдеру потребуется постоянно присутствовать за торговым терминалом. Чем меньше таймфрейм, тем больше будет поступать сигналов, соответственно, больше потенциальная прибыль. Однако далеко не у всех есть возможность весь день посвящать торговле, и для работающих людей дневной график будет оптимальным вариантом.

Также считается, что технический анализ лучше работает на дневных графиках, чем на часовых или, тем более на минутных, поэтому D1 станет оптимальным выбором для новичков. Чаще всего трейдеры работают на D1-М15, пятиминутные и минутные графики слишком непредсказуемы, и стабильно зарабатывать на них могут лишь узкоспециализированные профессионалы.

Валютные пары

В большинстве случаев в качестве торгового актива оптимально выбирать EURUSD либо другую валютную пару-мажор. В торговом терминале MetaTrader 4 можно выбрать отображение только нужных активов, кликнув правой клавишей мыши на поле «Обзор рынка» и выбрав «Набор символов»-«Forex».

Выбор инструментов для анализа

После того, как становится понятна торговая идея, выбран таймфрейм и валютные пары для торговли, необходимо определиться с инструментами для анализа и определения точек входа-выхода. В этом вопросе главное правило – не переборщить. Как правило – эффективнее всего в реальной торговле себя показывают простые системы. В тех же ТС, которые перенасыщены индикаторами, различными построениями и прочими сигналами, эти инструменты часто противоречат друг другу, только сбивая трейдера с толку и провоцируя его на ошибки.

Если стратегия индикаторная, то в ней, как правило, должно быть от 2 до 5 инструментов. Необходимый минимум – один трендовый индикатор, определяющий направление открытия сделки, и один индикатор перекупленности/перепроданности (осциллятор), помогающий избежать ложных входов.

Если стратегия ориентирована на свечной анализ, то трейдеру необходимо хорошо ориентироваться в паттернах Price Action. Если планируется использование графического анализа – понадобится хорошие знание фигур (треугольники, флаги и вымпелы, двойные вершины и т. д.).

Также необходимо решить, будут ли учитываться новости и важные экономические события (если сама ТС построена на теханализе). Если система построена на фундаментальном анализе, нужно решить, какие именно новости торговать. Новости можно отслеживать с помощью экономического календаря и специальных индикаторов.

Правила входа и выхода

В первую очередь необходимо решить, по какому типу ордеров будет осуществляться вход в рынок: по отложенным или рыночным. Отложенные ордера, с одной стороны, помогают избежать ложных входов, но с другой – забирают часть прибыли за счет того, что цена проходит определенное расстояние до того момента, как активирует приказ.

Также необходимо заранее решить, по какому принципу будут выставляться тейк-профит и стоп-лосс. В некоторых ТС выставление тейка необязательно (например, при использовании трейлинг-стопа), однако стоп лосс должен выставляться всегда. Стоп-лосс в первую очередь является ограничителем риска, и защищает капитал трейдера от форс-мажоров, например, от отключения интернета или электричества.

После того, как все правила определены, их необходимо обязательно зафиксировать на бумаге либо в отдельном файле – т.е. необходим чек-лист. Затем можно приступать к тестированию ТС.

Тестирование на истории и демо-счете

В первую очередь – стратегию необходимо протестировать на истории. Это даст статистику и первичное понимание ее прибыльности. Однако исторические данные со временем теряют актуальность, поэтому поведение стратегии на реальном рынке даст более полезную информацию.

Перед выходом на реальный счет ТС необходимо протестировать на демо. Время тестирования зависит от таймфрейма: при торговле на Н1-Н4 или, тем более, D1 для определения прибыльности понадобится как минимум несколько месяцев, в то время как эффективность скальпирующей стратегии можно определить за неделю.

Заключение

Торговая система должна быть у каждого трейдера. Иногда новичкам кажется, что у них получится торговать исключительно по интуиции, особенно если это заблуждение подтверждается парой удачных сделок. Кроме того, известны случаи, когда опытные трейдеры открывали сделки по интуиции либо вразрез с правилами системы и зарабатывали огромные деньги.

Однако в этом исключении ключевой фактор – опыт. Профессиональный трейдер способен понять, когда можно включить интуицию, а когда следует работать четко по системе. Как правило, интуиция используется очень редко, и скорее для того, чтобы не входить в рынок по сигналу, нежели затем, чтобы открыть сделку не по правилам и получить убыток.

В любом случае позволить себе подобные действия без серьезного риска для капитала могут лишь профессионалы с годами, а то и десятками лет опыта. У новичков, твердо решивших научиться зарабатывать на Форекс, есть только один правильный путь – путь системной торговли.

Кроме этого, есть один момент, который очень часто упускают в своей торговле даже опытные трейдеры. Это Логическое Обоснование торговой стратегии. Это очень важно, поэтому даже если у вас уже есть большая практика работы на форекс, посмотрите хотя бы часть видео, в которой рассказывается о том, что у каждой системы должна быть Основная Идея, на которой она строится.

Источник