- Срок окупаемости, PBP

- Простой и дисконтированный срок окупаемости проекта

- Простой срок окупаемости проекта

- Что это такое и для чего он нужен

- Как рассчитывается простой срок окупаемости

- Пример расчета

- Как рассчитать простой срок окупаемости в Excel

- Расчет примера №1

- Расчет примера №2

- Дисконтированный срок окупаемости

- Что это такое и для чего он нужен?

- Как рассчитывается дисконтированный срок окупаемости?

- Пример расчета

- Как рассчитать дисконтированный срок окупаемости в Excel

- Другие примеры расчетов простого и дисконтированного срока окупаемости

- Срок окупаемости инвестиционного проекта Дисконтированный срок окупаемости Примеры расчета

- Пример расчета срока окупаемости инвестиционного проекта

- Пример 1. Срок окупаемости 10 месяцев

- Пример 2. Срок окупаемости проекта 12.5 месяца

- Пример 3. Срок окупаемости …

- Выводы

- Математическая формулировка срока окупаемости инвестиционного проекта

- Формула более точного расчета срока окупаемости

- Проверим полученную формулу расчета срока окупаемости

- Пример расчета срока окупаемости

- Дисконтированный срок окупаемости

- Повторим основные определения и выводы

Срок окупаемости, PBP

Открыть эту статью в PDF

Срок окупаемости инвестиционного проекта — период, за который дисконтированные ожидаемые доходы от проекта станут равными начальным инвестициям. Поскольку в расчете срока окупаемости используют дисконтированные суммы, то это не точка, начиная с которой инвестор получает прибыль, а тот момент, когда прибыль на вложенные инвестиции достигнет требуемого уровня, заданного ставкой дисконтирования.

Иногда срок окупаемости оценивают и без учета дисконтирования, тогда он будет означать только возврат вложенных денег, без получения какого-либо дохода.

Для обозначения срока окупаемости используют сокращения PBP (Pay-Back Period) или просто PB (Pay-Back), а иногда DPBP (Discounted Pay-Back Period).

Расчет срока окупаемости

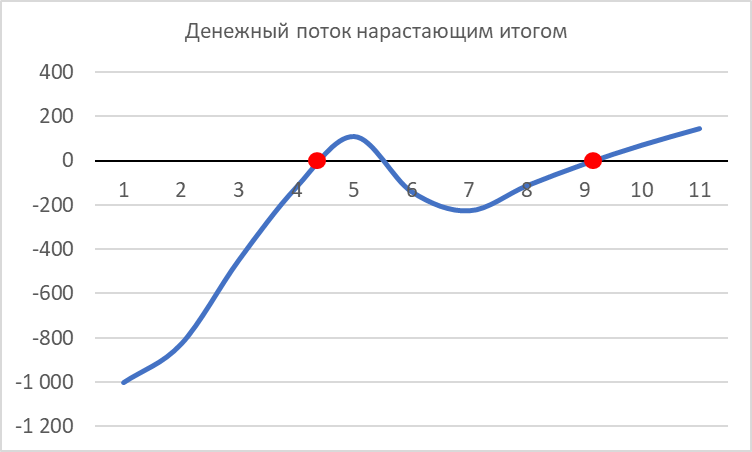

Расчет срока окупаемости тесно связан с расчетом NPV инвестиционного проекта, так как для него используют тот же график денежного потока нарастающим итогом, который формируется при расчете NPV:

Хотя в финансовых моделях срок окупаемости можно вычислить так, как показано на иллюстрации, то есть с более высокой точностью, чем шаг планирования модели (исходя их предположения о равномерном денежном потоке в пределах каждого периода), на практике часто ограничиваются графиком окупаемости и приблизительным определением срока по этому графику.

График окупаемости

Для построения графика окупаемости в модели формируют дисконтированный денежный поток, затем добавляют строку с аккумулированным дисконтированным денежным потоком — это и есть график окупаемости:

Последнее значение на графике окупаемости соответствует NPV проекта.

Проблема нескольких точек окупаемости

В инвестиционных проектах с ярко выраженной сезонностью или несколькими этапами реализации, денежные потоки могут несколько раз менять направление по ходу проекта. У таких проектов будет несколько точек окупаемости:

Строгого правила, какой из сроков использовать в анализе, нет, но в ситуации с несколькими сроками важно об этом знать и включить информацию в анализ проекта. Это еще одна причина, по которой графическое отображение срока окупаемости часто оказывается более эффективным и надежным подходом, чем его вычисление с помощью формул.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Источник

Простой и дисконтированный срок окупаемости проекта

Временные параметры являются одними из важнейших показателей при расчете любого проекта. Потенциальному инвестору необходимо оценить не только перспективность нового направления бизнеса, но и сроки его жизни, периоды вложений и возврата инвестиций.

Простой срок окупаемости проекта

Что это такое и для чего он нужен

Простой срок окупаемости проекта – это период времени, за который сумма чистого денежного потока (все деньги которые пришли минус все деньги которые мы вложили в проект и потратили на расходы) от нового проекта покроет сумму вложенных в него средств. Может измеряться в месяцах или годах.

Данный показатель является базовым для всех инвесторов и позволяет сделать быструю и простую оценку для принятия решения: вкладывать средства в бизнес или нет. Если предполагается среднесрочное вложение средств, а срок окупаемости проекта превышает пять лет – решение об участии, скорее всего, будет отрицательным. Если же ожидания инвестора и срок окупаемости проекта совпадают – шансы на его реализацию будут выше.

В случаях, когда проект финансируется за счет кредитных средств – показатель может оказать существенное влияние на выбор срока кредитования, на одобрение или отказ в кредите. Как правило, кредитные программы имеют жесткие временные рамки, и потенциальным заемщикам важно провести предварительную оценку на соответствие требованиям банков.

Как рассчитывается простой срок окупаемости

Формула расчета показателя в годах выглядит следующим образом:

PP= Ko / KF сг , где:

- PP – простой срок окупаемости проекта в годах;

- Ko – общая сумма первоначальных вложений в проект;

- KFсг – среднегодовые поступления денежных средств от нового проекта при выходе его на запланированные объемы производства/продаж.

Данная формула подходит для проектов, при реализации которых соблюдаются следующие условия:

- вложения осуществляются единовременно в начале реализации проекта;

- доход нового бизнеса будет поступать относительно равномерно.

Пример расчета

Пример №1

Планируется открытие ресторана с общим объемом инвестиций в 9 000 000 рублей, в том числе запланированы средства на покрытие возможных убытков бизнеса в течение первых трех месяцев работы с момента открытия.

Далее запланирован выход на среднемесячную прибыль в размере 250 000 рублей, что за год дает нам показатель в 3 000 000 рублей.

PP = 9 000 000 / 3 000 000 =3 года

Простой срок окупаемости данного проекта равен 3 годам.

При этом данный показатель необходимо отличать от срока полного возврата инвестиций, который включает в себя срок окупаемости проекта + период организации бизнеса + период до выхода на запланированную прибыль. Предположим, что в данном случае организационные работы по открытию ресторана займут 3 месяца и период убыточной деятельности на старте не превысит 3 месяцев. Следовательно, для календарного планирования возврата средств инвестору важно учесть еще и эти 6 месяцев до начала получения запланированной прибыли.

Пример №2

Рассмотренный ранее пример является наиболее упрощенной ситуацией, когда мы имеем единоразовые вложения, а денежный поток одинаков каждый год. На самом деле таких ситуаций практически не бывает (влияет и инфляция, и неритмичность производства, и постепенное увеличение объема продаж с начала открытия производства и торгового помещения, и выплата кредита, и сезонности, и цикличность экономических спадов и подъемов).

Поэтому обычно для расчета сроков окупаемости делается расчет накопительного чистого денежного потока. Когда показатель накопительно становится равным нулю, либо превышает его, в этот период времени происходит окупаемость проекта и этот период считается простым сроком окупаемости.

Рассмотрим следующую вводную информацию по тому же ресторану:

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год |

| Инвестиции | 5 000 | 3 000 | |||||

| Доход | 2 000 | 3 000 | 4 000 | 5 000 | 5 500 | 6 000 | |

| Расход | 1 000 | 1 500 | 2 000 | 2 500 | 3 000 | 3 500 | |

| Чистый денежный поток | — 5 000 | — 2 000 | 1 500 | 2 000 | 2 500 | 2 500 | 2 500 |

| Чистый денежный поток (накопительно) | — 5 000 | — 7 000 | — 5 500 | — 3 500 | — 1 000 | 1 500 | 4 000 |

На основании данного расчета мы видим, что в 6 году показатель накопительного чистого денежного потока выходит в плюс, поэтому простым сроком окупаемости данного примера будет 6 лет (и это с учетом того, что время инвестирования составило более 1 года).

Как рассчитать простой срок окупаемости в Excel

Приведенные выше примеры достаточно просто рассчитать при помощи обычного калькулятора и листа бумаги. Если же данные сложнее – пригодятся таблицы в Excel.

Расчет примера №1

Расчет простого срока окупаемости выглядит следующим образом:

Таблица 1: формулы расчета.

Таблица 2: результаты вычислений:

Расчет примера №2

Для более сложного варианта расчета простого срока окупаемости расчет в Excel делается следующим образом:

Таблица 1: формулы расчета.

Таблица 2: результаты вычислений:

Аналогичная методика вычислений используется и для расчета дисконтированного срока окупаемости, речь о котором пойдет в следующей главе.

Дисконтированный срок окупаемости

Что это такое и для чего он нужен?

Простой срок окупаемости проекта не учитывает изменение стоимости денежных средств во времени. Учитывая текущую инфляцию, на 1 млн. рублей сегодня можно купить гораздо больше, чем через 3 года.

Дисконтированный срок окупаемости позволяет учесть инфляционные процессы и рассчитать возврат инвестиций с учетом покупательской способности денежных средств.

Как рассчитывается дисконтированный срок окупаемости?

Формула расчета будет выглядеть следующим образом:

Пример расчета

Несмотря на гораздо более сложный внешний вид формулы дисконтированного срока окупаемости, его практический расчет произвести достаточно просто.

Первое, что необходимо сделать – это рассчитать будущие денежные поступления от нового бизнеса с учетом ставки дисконтирования.

Возвращаясь к нашему примеру с рестораном, примем за ставку дисконтирования 10%.

Дисконтированные денежные поступления за 4 года после открытия бизнеса будут равны (по годам):

| Год: | Расчет дисконтированных денежных поступлений | Результат расчета (рублей) |

| 1 | 3 000 000 / (1+0,1) | 2 727 272 |

| 2 | 3 000 000 / (1+0,1) 2 | 2 479 389 |

| 3 | 3 000 000 / (1+0,1) 3 | 2 253 944 |

| 4 | 3 000 000 / (1+0,1) 4 | 2 049 040 |

| Итого: | 7 460 605 |

Сумма денежных поступлений за 3 года в совокупности составит 7 460 605 рублей, что является недостаточным для возврата инвестиций в размере 9 000 000 рублей.

Непокрытая часть составит 1 539 395 рублей. Разделим эту сумму на денежные поступления в 4 году:

1 539 395/2 049 040 = 0,75 года

Таким образом, дисконтированный срок окупаемости данного проекта составит 3,75 года.

Совокупные поступления за 4 года составят 9 509 645 рублей, что позволит вернуть инвестиции и получить чистую прибыль в размере 509 645 рублей.

Как рассчитать дисконтированный срок окупаемости в Excel

Для расчет дисконтированного срока окупаемости проекта можно использовать математические формулы в Excel.

Для добавим вторую таблицу с расчетом коэффициента дисконтирования, где коэффициент дисконтирования рассчитывается по формуле =СТЕПЕНЬ, которая находится в разделе Формулы-математические формулы-СТЕПЕНЬ.

Расчет дисконтированного срока окупаемости выглядит следующим образом:

Таблица 3: формулы расчета.

Таблица 4: результаты вычислений:

Другие примеры расчетов простого и дисконтированного срока окупаемости

Вы можете посмотреть как рассчитывается простой и дисконтированный срок окупаемости применительно к интересующему вас бизнесу в конкретных бизнес-планах, для этого вы можете воспользоваться формой поиска или перейти на соответствующий документ по ссылке ниже:

Источник

Срок окупаемости инвестиционного проекта

Дисконтированный срок окупаемости

Примеры расчета

Срок окупаемости инвестиционного проекта — период времени за который чистый доход (доходы минус расходы) нарастающим итогом станет равным нулю. Часто используется обозначение PBP или PP от англ. Pay Back Period.

Аналогично определяется дисконтированный срок окупаемости инвестиционного проекта — период времени за который чистый дисконтированный доход нарастающим итогом станет равным нулю. Часто используется обозначение DPBP или DPP от англ. Discounted Pay Back Period.

Рассмотрим сначала простой срок окупаемости, а затем дисконтированный.

Обратите внимание, именно чистый доход, т.е. доход минус расход. В интернете можно найти много неверных определений вроде такого:

«Срок окупаемости — это промежуток времени, по прошествии которого сумма инвестиций сравняется с суммой полученных доходов.» (*)

У меня несколько раз случалась довольно длительная переписка с покупателями моей таблицы расчета инвестиционных проектов, утверждавшими что в таблице неверно выполняется расчет срока окупаемости. Они утверждали, что срок окупаемости — это когда [инвестиции] = [сумма доходов], и ссылались на небрежно сформулированные определения, аналогичные определению (*).

Вот что мне пишет один из покупателей таблицы:

«Владимир, вы пишите что у вас срок окупаемости — это номер шага на котором денежный поток нарастающим итогом становится положительным. Т.е. когда проект начинает приносить прибыль. а я говорю что, как мне кажется, срок окупаемости наступает в момент, когда доходы от инвестиций становятся равны первоначальным вложениям.»

Давайте посмотрим почему определение (*) ошибочно. Рассмотрим простой инвестиционный проект, позволяющий выполнить расчеты в уме.

Пример расчета срока окупаемости инвестиционного проекта

Допустим, некий Мистер X покупает машину стоимостью 1 млн. руб. с целью зарабатывать услугами такси. Также предположим: то, что зарабатывает Мистер X как таксист, он кладет в особый конверт. Ну, естественно за минусом расходов, связанных с его бизнесом: минус бензин, минус штрафы и т.п.

Когда в этом конверте накопится 1 млн. руб., Мистер X может с облегчением сказать, что свои деньги он вернул. То есть наступит срок окупаемости.

Пример 1. Срок окупаемости 10 месяцев

Пусть ежемесячная выручка (доход) составляет 100 тыс. руб. Расходы пока не учитываем, Мистер X кладет в особый конверт каждый месяц 100 тыс. руб.

Простой расчет показывает, что 1 миллион наберется за 10 месяцев.

1 000 000 : 100 000 = 10 (месяцев)

Таблица денежных потоков проекта.

Шаг инвестиционного проекта (период по итогам которого осуществляется промежуточное подведение итогов) — 1 месяц.

Денежные потоки на графике:

Расчеты и графики здесь и далее выполнены в excel-таблице «Расчет инвестиционных проектов».

- Линии на графике:

- Красная – расходы

- Синие ромбики – доходы

- Синие треугольники – чистый доход (ЧД) нарастающим итогом.

Видим, что линия ЧД нарастающим итогом проходит через 0 на 10-м шаге, как и показал наш расчет. Это при условии, что расход был только на первом шаге 1 млн. руб.

Пример 2. Срок окупаемости проекта 12.5 месяца

Ежемесячный доход составляет, как и в Примере 1, 100 тыс. руб. Учтем расходы, связанные с инвестиционным проектом: бензин и т.п. Пусть расходы составляют 20 тыс. руб. в месяц. Теперь Мистер X кладет в особый конверт каждый месяц только 80 тыс. руб.

Расчет показывает, что 1 миллион наберется за 12.5 месяцев.

1 000 000 : 80 000 = 12.5

Обратите внимание, что при этом доход не изменился.

Таблица денежных потоков

Денежные потоки на графике:

На графике видно, что линя ЧД нарастающим итогом проходит через ноль посередине между 12-м и 13-м шагами.

Пример 3. Срок окупаемости …

Ну, и крайний случай: ежемесячный доход составляет, как и в Примере 1, 100 тыс. руб., и расходы составляют 100 тыс. руб. в месяц. Теперь Мистер X ничего не кладет в свой особый конверт.

Вопрос: Когда Мистер X соберет миллион?

Ответ: Никогда.

Обратите внимание, доход опять остался прежним.

Таблица денежных потоков

Денежные потоки на графике:

Выводы

- Для расчета срока окупаемости проекта важен не сам по себе доход, а чистый доход. То есть, доходы минус расходы. Чем больше доходы, тем меньше период окупаемости, чем больше расходы, тем больше период окупаемости.

- Срок окупаемости инвестиционного проекта — период времени за который чистый доход нарастающим итогом станет равным нулю. Кроме всего прочего, этот способ очень нагляден — строим график и по графику с достаточной точностью визуально определяем этот срок.

- До достижения срока окупаемости чистый доход нарастающим итогом был отрицательным, а после этого момента он станет положительным. Иными словами, при достижении срока окупаемости инвестор возвращает свои вложения и начинает получать прибыль, ради которой выполняется инвестиционный проект.

В реальных инвестиционных проектах чистый доход не является постоянной величиной и сделать расчет срока окупаемости с помощью простого деления, как это сделано в примерах 1 и 2, невозможно.

В реальных инвестиционных проектах график денежных потоков выглядит примерно так:

Математическая формулировка срока окупаемости инвестиционного проекта

Обычно срок реализации инвестиционного проекта разбивается на шаги инвестиционного проекта, периоды (месяц, квартал, год) по итогам которых осуществляется промежуточное подведение итогов произведенных затрат и полученных доходов.

Тогда чистый доход нарастающим итогом за k шагов можно записать следующим образом.

| NCFk |   | чистый доход (чистый денежный поток, Net Cash Flow, NCF) нарастающим итогом за k шагов, |

| CFi+ |   | сумма доходов (положительный денежный поток) на i-м шаге, |

| CFi- |   | сумма расходов (отрицательный денежный поток) на i-м шаге, |

| i |   | = 1…k |

Если срок окупаемости составляет n шагов инвестиционного проекта, будет выполняться равенство

На всякий случай уточню, что выражение (**) не формула расчета срока окупаемости проекта, а математическая формулировка определения из первого параграфа. Формулы по которой в общем случае можно рассчитать срок окупаемости не существует.

На самом деле такая формула не очень-то и нужна. Если сделаны расчеты для определения стандартных показателей инвестиционного проекта, срок окупаемости определяется очень просто.

Рассмотрим таблицу и график денежных потоков некоторого инвестиционного проекта.

В приведенной выше таблице шаг инвестиционного проекта 1 квартал (3 месяца). Срок окупаемости приблизительно 10.5 шагов инвестиционного проекта, это примерно два с половиной года.

Обычно срок окупаемости достигается не за целое число шагов, а имеет место следующая ситуация: на шаге n чистый доход нарастающим итогом меньше 0, а на следующем шаге (n+1) больше нуля.

В первом приближении можно считать, что срок окупаемости равен n+1/2 (n с половиной) шагов. Обычно такой точности бывает достаточно, тем более что при выполнении инвестиционного проекта все равно будут отклонения от расчетных показателей.

Формула более точного расчета срока окупаемости

Если требуется точнее определить часть шага после которой наступает срок окупаемости, можно поступить следующим образом. Предположим, что на шаге инвестиционного проекта чистый доход нарастающим итогом растет линейно, тогда можно составить и решить пропорцию для определения части шага:

| Ш — |   | часть шага, на которой чистый доход нарастающим итогом меньше 0, |

| Ш + |   | часть шага, на которой чистый доход нарастающим итогом больше 0, |

| NCFna |   | = |NCFn| — абсолютная величина. |

Решая относительно Ш — , получаем

Таким образом, срок окупаемости измеренный в шагах: n целых шагов и плюс NCFna/( NCFna + NCFn+1) часть шага.

PBP = n + NCFna/(NCFna + NCFn+1) шагов.

Целое число шагов определяем по таблице чистого дохода, а дробную часть вычисляем.

Проверим полученную формулу расчета срока окупаемости

1.

NCFna=0, т.е. срок окупаемости точно n шагов.

Подставляем в формулу.

Срок окупаемости в шагах = n + 0/( 0+ NCFn+1) = n

2.

NCFn+1=0, т.е. срок окупаемости точно n+1 шагов.

Подставляем в формулу.

PBP = n + NCFna/( NCFna+ 0) = n + 1

3.

NCFna=NCFn+1, срок окупаемости должен наступить на половине шага.

Подставляем в формулу.

PBP = n + NCFna/( 2 * NCFna) = n + 1/2

Пример расчета срока окупаемости

Увеличенный фрагмент предыдущего графика.

По таблице и по графику видно, что целое число шагов за которое достигается срок окупаемости n = 10. Вычислим долю 11-го шага.

NCF10a=150 000 (абсолютная величина от -150 000)

NCF11=250 000

Подставляем в формулу.

Срок окупаемости = 10 + 150000/( 150000+250000) = 10.375 шага

или 2 года 7 месяцев.

Хочу обратить ваше внимание, что это не формула расчета срока окупаемости, а формула уточнения срока окупаемости, предварительно грубо определенного по таблице денежных потоков проекта или по графику потоков.

Разумеется, если у нас есть Excel-таблица для расчета показателей инвестиционного проекта, логично и расчет срока окупаемости делать в этой таблице, использую описанный алгоритм.

Дисконтированный срок окупаемости

Обычно инвестиционный проект занимает продолжительное время, поэтому проявляется фактор зависимости стоимости денег от времени. То есть сумма денег, имеющаяся сейчас, имеет большую ценность, чем такая же сумма, полученная в будущем. Это обусловлено несколькими причинами, например, имеющаяся сумма может принести прибыль, будучи положена на депозит в банке. Учет этого факта выполняется путем дисконтирования денежных потоков.

Если имеется поток платежей через равные промежутки времени:

то применяя к каждому платежу операцию дисконтирования, получим формулу:

| CF1 | CF2 | CFK | |||

| CFd = CF0 + | —— | + | —— | +. + | —— |

| (1+D) | (1+D) 2 | (1+D) K |

D —ставка дисконтирования

В нашем случае денежные потоки это чистый доход на шагах инвестиционного проекта, вот как это выглядит на графике.

На графике видно, что обычный срок окупаемости проекта (показан красной стрелкой) меньше дисконтированного срока окупаемости (показан синей стрелкой).

Все математические выкладки и формула расчета срока окупаемости применимы и к дисконтированному сроку окупаемости.

Повторим основные определения и выводы

- Срок окупаемости инвестиционного проекта — период времени, за который чистый доход нарастающим итогом станет равным нулю.

- Дисконтированный срок окупаемости — это период времени, за который чистый дисконтированный доход нарастающим итогом станет равным нулю.

- Простой срок окупаемости меньше дисконтированного срока окупаемости.

- Формулы расчета срока окупаемости в общем случае не существует.

- С достаточной точностью срок окупаемости можно определить по таблице денежных потоков на шагах инвестирования. Если вы делаете расчеты в Excel, логично сделать и расчет срока окупаемости по алгоритму описанному выше.

Избавьтесь от утомительных

расчетов с помощью

этих Excel-таблиц >>>

- Платежный календарь

- Расчет себестоимости

- Расчет инвестиционных проектов

- Финансовый анализ

- Точка безубыточности. Рентабельность продаж

Посмотрите подробнее…

Платежный календарь. График и прогноз платежей и поступлений

- Платежные Календари на месяц, 3 месяца и год

- Деб.и Кред. задолженность

- Отсрочка, просроченные, с наступающим сроком

- Контроль оплаты

- Расчет ожидаемого остатка

- Кассовый разрыв

Посмотрите подробнее…

Расчет себестоимости и рентабельности продукции (услуг)

- Себестоимость

- Рентабельность

- Маржинальный анализ

- Точка безубыточности

- Расходы в 10 валютах

Посмотрите подробнее…

Расчет инвестиционных проектов

- Дисконтир. потоки

- WACC, NPV, IRR, ROI, PI

- Срок окупаемости

- Устойчивость проекта

- Расчет и Сравнение семи проектов

Посмотрите подробнее…

Финансовый анализ МСФО

- Вертикальный и горизонтальный Анализ баланса и P&L

- Расчет 36 показателей

- Динамика за 5 периодов

- Риск банкротства

- ДДС прямым и косвенным методом

- Отчет об источниках и использовании денежных средств

Посмотрите подробнее…

Финансовый анализ РСБУ (Россия)

- Вертикальный и горизонтальный Анализ баланса и ОПУ

- Расчет 70 показателей

- Динамика за 8 периодов

- Риск банкротства

Посмотрите подробнее…

Точка безубыточности. Рентабельность продаж

- Расчет доходности при большом ассортименте

- Прибыль

- Наценка

- Минимальная наценка

- Маржинальный анализ

- Точка безубыточности

Посмотрите подробнее…

Оценка стоимости бизнеса

- Все три основных подхода

- Доходный

- Рыночный (сравнительный)

- Затратный (имущественный)

Посмотрите подробнее…

Диаграмма Ганта. С семью дополнительными полезными функциями

- Позволяет назначать ответственных

- Контролировать выполнение этапов

- Строит диаграмму ответственных

Посмотрите подробнее…

Посмотрите полный список таблиц >>>

Разработка Excel-таблиц

экономической и управленческой

тематики. Условия тут >>>

По теме страницы

Карта сайта — Подробное оглавление сайта.

Источник