- Оценка инвестиций – классификация, расчет объема и эффективности

- Классификация

- Как рассчитать чистые инвестиции?

- Как рассчитать объем инвестиций?

- Как рассчитать эффективность?

- Чистая приведенная стоимость

- Срок окупаемости

- Окупаемость (ROI)

- Как рассчитать обьем первоначальных инвестиций необходимых для открытия собственного бизнеса?

- Основные формулы по инвестициям с пояснением решения

- Что это такое: инвестиции и инвестирование?

- Правила эффективного инвестирования

- Оцениваем эффективность инвестиций по формулам

- Где применяют формулы по оценке инвестиций?

Оценка инвестиций – классификация, расчет объема и эффективности

Каждый участник процесса инвестирования должен обязательно оценить их эффективность, рассчитать основные показатели и сделать вывод об их выгодности или убыточности.

Классификация

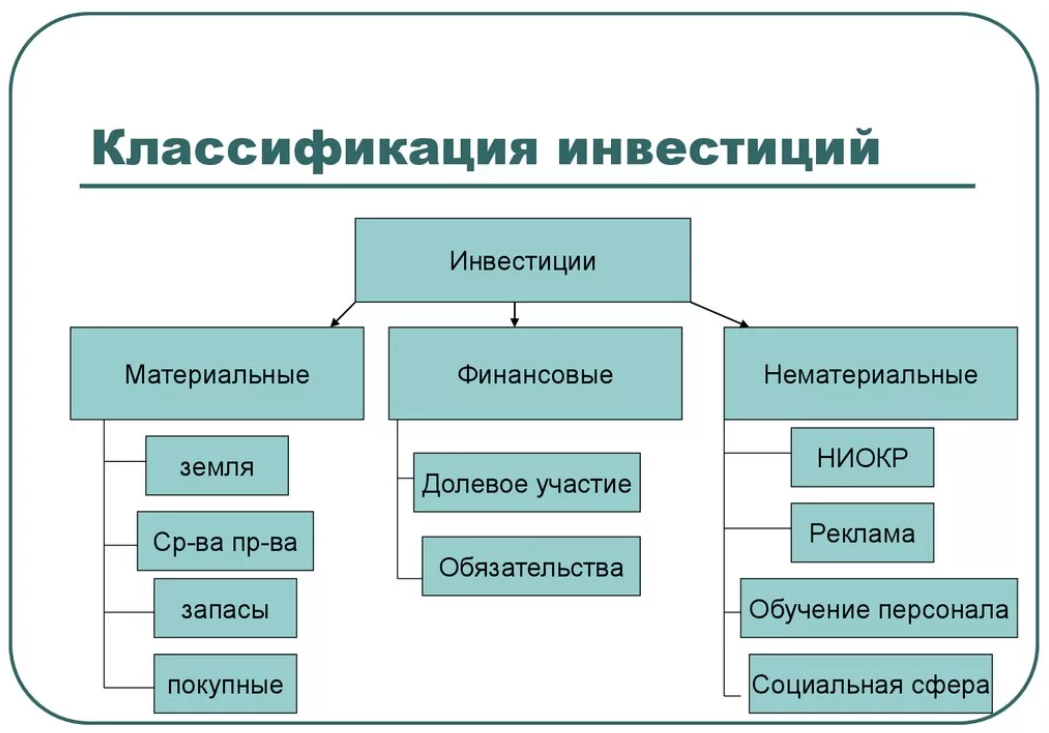

По объекту вложения инвестиции бывают:

В первом случае средства вкладываются в реальное производство для создания материальных и нематериальных активов. К ним относятся: покупка зданий, оборудования, сырья, оформление лицензии и т.д.

Во втором случае вложение осуществляется в финансовые инструменты (ценные бумаги, валюту).

Как рассчитать чистые инвестиции?

Чистые инвестиции – часть валовых.

Рассчитать чистые вложения можно по следующей формуле:

ЧИ = Валовые инвестиции – Амортизация

Валовые инвестиции представляют собой сумму вложений в предприятие, а амортизация – это величина износа основного капитала.

Расчет чистых инвестиций имеет важное значение. Выделяют три случая:

- Если значение ЧИ больше величины амортизации, значит, следует ожидать увеличение капитала.

- Если ЧИ меньше нуля, производство уменьшится, прибыль снизится, а предприятие приблизится к банкротству.

- Если значение показателя равно нулю, то это говорит о том, что компания находится в статическом состоянии, т.е. не ожидается ни роста, ни падения.

Как рассчитать объем инвестиций?

Для оценки эффективности будущих вложений всегда возникает необходимость в определении их объема. Рассчитать данную величину довольно просто, необходимо сложить суммы денежных средств, которые планируется вложить в проект.

Данный показатель складывается из двух видов расходов:

- единовременные или первоначальные, например, на оформление документов, покупку оборудования, приобретение стартовой партии товара;

- регулярные или ежемесячные, например, на аренду помещения, оплату труда, уплату налогов.

Регулярные (ежемесячные) расходы следует суммировать за весь период развития проекта до плановой даты его выхода на самоокупаемость и отнять от данного показателя объем реинвестированных средств.

Как рассчитать эффективность?

Чтобы оценить эффективности вложений используется множество формул. Существуют отдельные формулы для конкретных ценных бумаг, бизнес-проектов и т.д. Значения могут быть абсолютными (в денежном или временном эквиваленте), относительными (в виде коэффициентов, долей и процентов). Далее приведем формулы, которые пользуются особой популярностью при оценке вложений.

Чистая приведенная стоимость

Чистая приведенная стоимость (NPV) отражает чистую текущую стоимость будущих денежных потоков.

Чем выше NPV, тем лучше. Если показатель меньше нуля, то проект является убыточным, если равен нулю, то проект окупит лишь затраты, но не принесет прибыль.

Для ее расчета нужно найти разницу между будущим доходом и объемом инвестиций с учетом ставки дисконтирования.

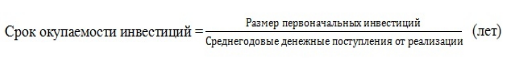

Срок окупаемости

Для оценки эффективности также рассчитывается срок окупаемости. Он представляет собой период времени, за который все доходы, появившиеся благодаря инвестициям, покрыли их затраты. Чем меньше данный показатель, тем лучше.

Окупаемость (ROI)

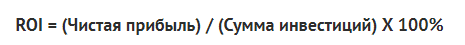

Как рассчитать рентабельность инвестиций? Наиболее подходящим показателем является их окупаемость (ROI). Она представляет собой процентное соотношение, которое показывает рентабельность вложений.

ROI = (Доход – Себестоимость) / Сумма инвестиций * 100%

Доход представляет собой поступления, которые были получены.

Себестоимость – это сумма расходов на создание продукта или оказание услуги.

Чтобы рассчитать сумму инвестиций нужно сложить все денежные средства, которые были потрачены на данный проект.

Если полученный показатель больше 100%, то это говорит о прибыльности вложений, если меньше – об убыточности.

При принятии решения о вложении денежных средств важно рассчитать данные показатели, также желательно провести более подробный анализ. Такой подход поможет снизить риски и найти лучший вариант для инвестирования.

В завершении предлагаем визуально ознакомиться с видео об основных показателях рентабельности инвестиций.

Источник

Как рассчитать обьем первоначальных инвестиций необходимых для открытия собственного бизнеса?

«Сколько нужно денег чтобы открыть собственный бизнес?» — один из первых вопросов начинающих предпринимателей. Для изучения данного вопроса рекомендуем обратить внимание на теорию и практику бизнес-планирования, в которой сформулировано и наработано понятие стартового капитала, как требуемая сумма вложений в первоначальные активы будущего предприятия и необходимые дополнительно деньги для его запуска (так называемая «оборотка»).

Первоначальные инвестиции — это вкладываемые деньги в новый бизнес с целью получения последующей экономической прибыли. Для начинающих предпринимателей рекомендуется открывать бизнес который не требует больших вложений (малобюджетные проекты). Одновременно необходимо рассматривать и реально оценивать возможные виды бизнеса не требующих первоначальных инвестиций. Подобные рекомендации начинающим предпринимателям позволят минимизировать возможные убытки и дадут возможность получить первый практический опыт.

Для предпринимателя важно посчитать расходы на ниже перечисленные группы активов:

2. Оборудование и транспорт.

3. Товарооборот (оборотный капитал).

1. Помещение — это один из основных активов будущего бизнеса. При этом важно реально оценить каким критериям должно соответствовать помещение и какие источники экономии возможно найти. Например, первоначально достаточной будет аренда небольшой площади в пригородной территории или вовсе использование в качестве офиса собственной квартиры. Одновременно важно понимать каким техническим, санитарным и прочим условиям должно удовлетворять помещение для запускаемого бизнеса.

Не следует забывать о месторасположении помещения и его близости к потенциальным потребителям, необходимости проведения строительно-монтажных работ, доступности инфраструктуры и коммуникаций, возможности расширения площадей, наличии и удобстве парковки и др.

2. Оборудование и другие технические средства – так же основной актив бизнеса. Начинающему предпринимателю важно знать о предстоящих затратах не только на приобретение (аренду, лизинг и пр.) оборудования, но и последующие издержки на его доставку, монтаж, пусконаладочные работы, обслуживание и ремонт. Одновременно потребуются деньги на закупку офисной мебели, компьютеров, программного обеспечения, обучение сотрудников и др.

3. Оборотный капитал — наиболее сложная группа стартовых затрат, которую правильно оценить не всегда удается начинающим предпринимателям и даже опытным финансистам.

В расчет суммы требуемого оборотного капитала необходимо включить все затраты связанные с запуском вашего бизнеса, которые будут актуальными в течении 3-6 месяцев, когда товарооборот и получаемая выручка начинающего предпринимателя не будет покрывать текущих издержек нового предприятия.

Например, если предприниматель планирует организовать бизнес в сфере услуг, тогда необходимо учесть потребность в средствах на приобретение расходных материалов, затраты на рекламу и поиск новых клиентов. Если это будет торговое предприятие, тогда следует учитывать издержки на закупку, хранение и реализацию первых партий продукции. При варианте модели бизнеса связанной с производственной деятельностью в расчет включается потребность в закупке требуемого сырья и материалов, затраты на электроэнергию, воду, газ и др.

Таким образом, затраты на оборотный капитал в бизнесе включают следующие статьи расходов: сырье и материалы, заработная плата, аренда и прочие издержки (лицензирование, обучение и повышение квалификации, канцелярия и т.п.).

ВАЖНО: Если начинающий предприниматель планирует финансировать товарооборот (оборотный капитал) за счет заемных средств, тогда следует обратить внимание на кредитную политику банка, который, как правило, не дает денег на арендные платежи и заработную плату. Здесь потребуется дополнительная проработка данного вопроса с банковским кредитным менеджером.

Из практики консультационной деятельности:

Опытный технолог-кондитер Иванов И.И. решил открыть собственную небольшую лавку по изготовлению и продаже кондитерских изделий (пончиков) в одном из городов Ставропольского края. Рассчитывая в большей степени на собственные профессиональные навыки, собранные деньги и в качестве резерва дополнительную финансовую поддержку двух сыновей, начинающий предприниматель планировал запустить новое производство в течении 2 месяцев.

Будущим предпринимателем была определена наиболее востребованная продуктовая линейка (пончики в ассортименте, пончики покрытые сахарной пудрой, пончики низкокалорийные и др.). Изучен рынок сбыта, рассчитана калькуляция затрат, разработана оптимальная ценовая стратегия для входа на рынок нового продавца. Одновременно были найдены поставщики недорогого хорошего оборудования для изготовления и выпечки кондитерских изделий в запланированных масштабах производства. Подобран штат возможных сотрудников из круга бывших коллег. Собственных денег предпринимателя, казалось было достаточно, займов не требовалось.

На вопрос финансового консультанта о наличии помещения и его месторасположении, будущий предприниматель пояснил, что оно будет легко найдено в течении 2-3 недель. «За аренду платить придется в порядке 25 тыс.рублей ежемесячно и можно будет приступать к его обустройству. «.

Первоначальные расчеты экономической эффективности инвестиций в данный бизнес-проект подтверждали его быструю окупаемость и прибыльность. Однако когда Иванов И.И. взялся за «легкий» подбор нужного для него помещения, он был вынужден подключить своих сыновей и всех близких друзей к данному поиску. Оказалось, что стоимость аренды требуемого помещения колеблется в порядке 80-100 тыс. рублей. Размер аренды, на которую рассчитывал предприниматель, оказался не рыночным. И к тому же подобные помещения должны соответствовать ряду санитарных и прочих требований, что серьезно усложнило поиск.

В результате бюджет проекта стал гораздо дороже. Проект был запущен по истечении 8 месяцев. В настоящее время бизнес работает успешно. Предприниматель перешел порог точки окупаемости и получает прибыль.

Коваленко П.П. — тьютор Регионального центра финансовой грамотности населения Ставропольского края.

Источник

Основные формулы по инвестициям с пояснением решения

Благодаря современным информационным технологиям можно успешно зарабатывать в любом месте, имея при себе компьютер или иной гаджет и доступ к сети интернет. Одним из таких уникальных и интересных способов увеличения доходности являются инвестиции.

Благодаря современным информационным технологиям можно успешно зарабатывать в любом месте, имея при себе компьютер или иной гаджет и доступ к сети интернет. Одним из таких уникальных и интересных способов увеличения доходности являются инвестиции.

Что это такое: инвестиции и инвестирование?

Опытные и успешные бизнесмены ответят на данный вопрос коротко и просто: деньги должны работать. Это значит, что можно зарабатывать на денежных или финансовых операциях, грамотно вкладывая свободные средства и дожидаясь определенного момента (повышения доходности). Отсюда следует, что инвестиции – это определенные вложения (чаще всего денежные), а инвестирование – процесс наращивания дохода.

Столь необычная процедура всегда сопровождается определенными рисками. Наиболее выраженным из них является возможность утраты вложенного капитала полностью, поэтому перед вложением средств важно проанализировать все возможные сценарии развития событий, оценить риски и перспективы. Делается это посредством использования специальных инструментов.

Чтобы добиться успеха на этом поприще важно владеть основной терминологией, правилами и законами, располагать необходимой базой – начальный капитал, брокерский счет и пр.

Самыми популярными вариантами инвестирования являются следующие вложения: валютная биржа (игры на курсах валют), интеллектуальная собственность, покупка акций и облигаций, ценных бумаг, покупка или вложение в недвижимость, покупка драгоценных металлов и пр.

Инвестирование основывается не только на вложении, но и ожидании прогнозируемого или иного результата. Поэтому инвестору следует тщательно следить за ситуацией на рынке, корректировать свою стратегию и тактику, оценивать риски. Перед вложением средств целесообразно пройти специальные курсы по инвестированию и исследовать специальные показатели, о которых мы расскажем ниже.

Нужна помощь преподавателя?

Мы всегда рады Вам помочь!

Правила эффективного инвестирования

Чтобы сделка состоялась и принесла доход или преумножила первоначальный капитал, важно следовать четким правилам:

- Ставим цель. В этом деле важно определить, ради чего и для чего Вы желаете преумножить свой капитал. Притом цель должна мотивировать инвестора. Это значит, что не нужно выдвигать цель – заработать «энный» объем денег (сумма). Миссия инвестора должна быть абстрактной и конкретной одновременно. Например, приобрести дом в черте города стоимостью Х в течение трех лет. Здесь же следует составить финансовый план с подсчетом ежемесячного дохода, достаточного для основных и обязательных платежей/нужд, откладывания запланированной суммы (на дом), воздействие инфляции и пр.

- Безопасность. Инвестиции могут быть нестабильными и непостоянными. Например, курсы валют постоянно меняются, а значит и доходность будет колебаться. Поэтому важно обезопасить себя от финансовых крахов, создав минимальный резервный фонд. «Финансовая подушка» должна быть сформирована отдельно от основных активов, также неплохо ее периодически дополнять, но прикасаться к ней следует только в крайнем случае.

- Срок вложений. Большинство людей привыкли открывать депозитные счета и/или инвестировать на короткий срок, но инвестирование на 3-5 и более лет – более выгодны, так ка в этом случае доходность растет по формулам сложных процентов.

- Регулярность инвестиций. Не стоит думать, что вложил один раз и заработал миллионы. На самом деле, каждая свободная копейка должна приносить доход или быть полезной. Если у Вас не запланированы покупки или расходы, то лучше всего высвобожденный капитал инвестировать. В этом случае уровень доходности возрастает в разы. Притом при регулярном инвестировании риск обанкротиться или «прогореть» сокращается.

- Разнообразие инвестиционного портфеля. Никогда не вкладывайтесь полностью в один вид. Во-первых, разные вложения ведут себя по-разному и становятся взаимодополняемыми: если одна инвестиция убыточна, то другая приносит доход и покрывает проигрыш. Поэтому старайтесь грамотно распределять деньги как минимум на 2-3 вида, следите за курсами и также пропорционально пополняйте портфель.

- Не используйте ради инвестиций заемный капитал. В этом случае доходность вложений будет направляться на погашение процентов по займу, а значит выгоды не будет. Более того, в случае «проигрыша» инвестор будет не просто в убытке, но и должен банку.

- Пользуйтесь всеми действующими льготами, снижая уровень затрат.

- Занимайтесь саморазвитием, постоянно пополняя багаж знаний новыми актуальными данными, осваивая новые инструменты и горизонты. В этом случае успех вам гарантирован.

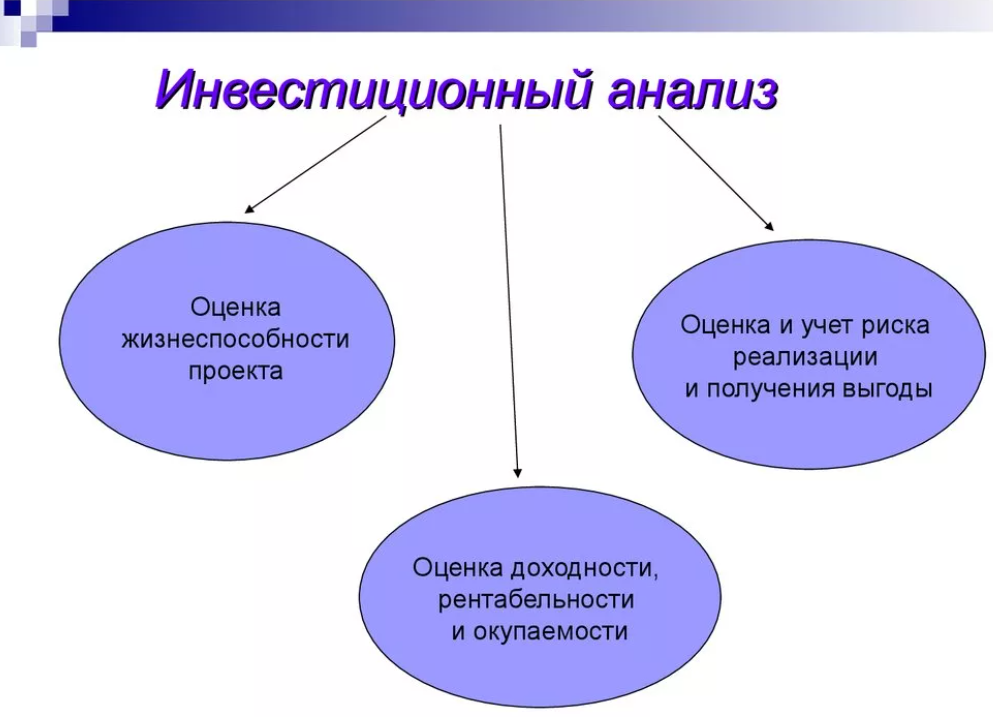

Оцениваем эффективность инвестиций по формулам

В экономической теории и на практике опытные эксперты перед инвестированием сначала «прощупывают почву», а уже после вложения средств тщательно следят за ситуацией и координируют свои действия, оценивают перспективы.

После того, как цели инвестирования и срок инвестирования были определены, необходимо рассчитать и проанализировать основные показатели:

Здесь инвестор определяет, какую сумму и на каких условиях ему следует вложить, чтобы добиться намеченной цели. Для этого важно учесть следующие факторы: расходы на открытие брокерского или инвестиционного счета и его обслуживание, начальный капитал, «финансовая подушка» (обычно она представляет собой определенный процент от дохода).

На этом же этапе следует определить: инвестирование – это дополнительный или основной источник дохода. С учетом этого фактора инвестор включает или исключает повседневные расходы, затраты за аренду помещения и пр.

Инвестиции – это вложения индивида, его затраты. Срок окупаемости – это время, за которой инвестор выходит на нулевой уровень или начинает получать доход, перекрыв свои затраты (первоначальный капитал).

Срок окупаемости и период инвестирования могут разниться. В одном случае инвестор начинает получать доход сразу, в другом – по мере выхода на определенный уровень.

Данный показатель позволяет определить, возместят ли инвестиции в определенный срок произведенные затраты, когда инвестор начнет получать прибыль.

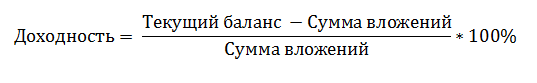

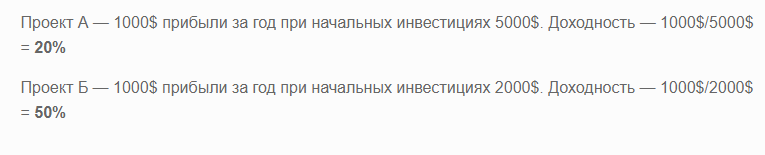

- Доходность инвестиций.

Данный показатель свидетельствует о положительной или отрицательной тенденции: наращивание доходов или убыточность проекта. Его целесообразно использовать для сравнения нескольких инвестиционных проектов или вложений в разные активы, чтобы понять: какой из них выгоднее.

Пример оценки доходности:

Данный показатель позволяет сопоставить уровень полученной прибыли и вложенных в проект средств: сколько рублей приходится на каждый вложенный 1 рубль инвестиций, насколько выгодны были операции и пр.

Если полученное значение превышает 100%, то инвестпроект был прибыльным и эффективным, если ниже 100% – то убыточным.

Все показатели целесообразно исследовать и анализировать с определенной периодичностью: чем чаще, тем лучше. Но это не значит, что инвестор должен ежедневно производить расчеты и сопоставлять результаты, корректировать тактику.

В инвестировании важно полагаться на прогнозы экспертов, собственную интуицию. Чтобы минимизировать риски, достаточно раз в неделю пересматривать условия инвестирования, анализировать поведение игроков на рынке и корректировать планы (но не меняя цели до тех пор, пока она не будет достигнута).

Производить расчеты можно вручную или с помощью специальных программ: Excel или в рамках брокерской программы (анализ данных экспорт данных и моделирование ситуации с учетом прогнозов ЦБ РФ и иных ведомств).

Внимательно проверяйте все данные: расчеты должны быть максимально точными, учитывайте условия инвестирования, последние тенденции и изменения в выбранной сфере (колебания курсов, налоговые льготы, правовые нормы, рейтинг или престиж кампании и пр.).

Где применяют формулы по оценке инвестиций?

Данными правилами и формулам успешно пользуются в теории и на практике. Конечно же, они востребованы преимущественно в экономической среде у аналитиков менеджеров по инвестициям или управлению проектами, квалифицированными инвесторами и экономистами.

Оценка инвестиционной привлекательности и эффективности производится в самых разных целях:

- Определение перспектив развития частного дела;

- Оценка сотрудничества с поставщиками, подрядчиками или иными партнёрами;

- Анализ способов преумножения капитала, эффективности вложений;

- И пр.

Расчет показателей по оценке инвестиций производят студенты экономического профиля при выполнении курсовых и научно-исследовательских работ ВКР. В этом деле к ним на помощь приходят специалисты образовательного центра Дисхелп.

Наша команда подберет информационную базу, подготовит исследование «под ключ» и оформит его с учетом заявленных требований, гарантируя высокое качество услуг, конфиденциальность данных и безопасность сделки. Написать курсовую, научную или аттестационную работу, бизнес-план просто! Убедитесь в этом лично, оформив заявку на нашем сайте.

Трудности с учебой?

Помощь в написании студенческих и

аспирантских работ!

Источник