- Срок окупаемости проекта

- Понятие

- Для инвестиций

- Для капитальных вложений

- Оборудования

- Методы расчета

- Способ расчета простого срока окупаемости

- Пример 1

- Пример 2

- Пример 3

- Расчет динамического срока окупаемости

- Пример

- Срок окупаемости – формула, понятие и методы расчета

- Формула

- Формула инвестиций

- Формула оборудования

- Формула затрат

- Формула окупаемости вложений

- Понятие окупаемость

- Способы расчета

- Влияющие факторы срока окупаемости

Срок окупаемости проекта

Для этого используется такой финансовый коэффициент как срок окупаемости.

Понятие

В зависимости от целей финансовых вложений можно выделить несколько основных понятий срока окупаемости.

Для инвестиций

Нередко показатель используется для того, чтобы выбрать один из альтернативных проектов для инвестиций. Для инвестора более предпочтительным будет тот проект, значение коэффициента у которого меньше. Это связано с тем, что он быстрее станет доходным.

Для капитальных вложений

Данный показатель позволяет оценить эффективность реконструкции, модернизации производства. В этом случае этот показатель отражает период, в течение которого возникающие в результате экономия и дополнительная прибыль превысят сумму, затраченную на капитальные вложения.

Нередко подобные расчеты используются для оценки эффективности и целесообразности капиталовложений. Если значение коэффициента будет слишком большим, возможно, придется отказаться от подобных вложений.

Оборудования

Срок окупаемости оборудования позволяет рассчитать, за какое время средства, вложенные в данный производственный агрегат, будут возвращены за счет прибыли, полученной при его использовании.

Методы расчета

- простой;

- динамичный (или дисконтированный).

Простой способ расчета представляет собой один из самых старых. Он позволяет рассчитать период, который пройдет с момента вложения средств до момента их окупаемости.

Используя в процессе финансового анализа этот показатель, важно понимать, что он будет достаточно информативен только при соблюдении следующих условий:

- в случае сравнения нескольких альтернативных проектов они должны иметь равный срок жизни;

- вложения осуществляются единовременно в начале проекта;

- доход от инвестированных средств поступает примерно равными частями.

Кроме того простой срок окупаемости довольно информативен в качестве показателя рискованности вложения средств. То есть большее его значение позволяет судить о рискованности проекта. При этом меньшее значение означает, что сразу после начала его реализации инвестор будет получать стабильно большие поступления, что позволяет на должном уровне поддержать уровень ликвидности компании.

- ценность денежных средств значительно изменяется с течением времени;

- после достижения окупаемости проекта он может продолжать приносить прибыль.

Именно поэтому используется расчет динамического показателя.

Динамическим или дисконтированным сроком окупаемости проекта называют длительность периода, который проходит от начала вложений до времени его окупаемости с учетом дисконтирования. Под ним понимают наступление такого момента, когда чистая текущая стоимость становится неотрицательной и в дальнейшем таковой остается.

Важно знать, что динамический срок окупаемости будет всегда больше, чем статический. Это объясняется тем, что в этом случае учитывается изменение стоимость денежных средств с течением времени.

Далее рассмотрим формулы, применяющиеся при расчете срока окупаемости двумя способами. Однако важно помнить, что при нерегулярности денежного потока или различных по размеру суммах поступлениях удобнее всего пользоваться расчетами с применением таблиц и графиков.

Способ расчета простого срока окупаемости

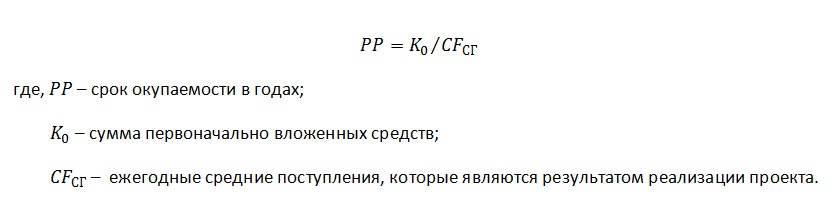

При расчете используется формула вида:

Формула расчета простого срока окупаемости

Пример 1

Предположим, что некий проект требует вложений в размере 150 000 рублей. Ожидается, что ежегодные поступления от его реализации составят 50 000 рублей. Необходимо рассчитать срок окупаемости.

РР = 150 000 / 50 000 = 3 года

Таким образом, ожидается, что вложенные средства окупятся в течение трех лет.

Предложенная выше формула не учитывает, что в процессе реализации проекта может возникать не только приток средств, но и их отток. В этом случае полезно воспользоваться модифицированной формулой:

РР = К0 / ПЧсг, где

ПЧсг – чистая прибыль, получаемая в среднем за год. Она рассчитывается как разность между средними доходами и расходами.

Пример 2

В нашем примере дополнительно введем условие, что в процессе реализации проекта существуют ежегодные издержки в размере 20 000 рублей.

Тогда расчет изменится следующим образом:

РР = 150 000 / (50 000 – 20 000) = 5 лет

Как видим, срок окупаемости при учете издержек оказался больше.

Подобные формулы расчета приемлемы в случаях, когда поступления по годам одинаковы. На практике это встречается редко. Гораздо чаще сумма притока изменяется от периода к периоду.

В этом случае расчет срока окупаемости осуществляется несколько иначе. Можно выделить несколько шагов этого процесса:

- находится целое количество лет, за которые сумма поступлений максимально приблизится к сумме инвестиций;

- находят сумму вложений, которые еще непокрыты притоками;

- считая, что вложения в течение года идут равномерно, находят количество месяцев, необходимых для достижения полной окупаемости проекта.

Пример 3

Сумма инвестиций в проект составляет 150 000 рублей. В течение первого года ожидается получение дохода в размере 30 000 рублей, второго – 50 000, третьего – 40 000, четвертого – 60 000.

Таким образом, за первые три года сумма дохода составит:

30 000 + 50 000 + 40 000 = 120 000

30 000 + 50 000 + 40 000 + 60 000 = 180 000

То есть, срок окупаемости больше трех лет, но меньше четырех.

Найдем дробную часть. Для этого рассчитаем непокрытый остаток после третьего года:

150 000 – 120 000 = 30 000

То есть до полного срока окупаемости не хватает:

30 000 / 60 000 = 0,5 года

Получаем, что окупаемость инвестиций составляет 3,5 года.

Расчет динамического срока окупаемости

В отличие от простого, этот показатель учитывает изменение стоимости денежных средств с течением времени. Для этого вводится понятие ставки дисконтирования.

Формула приобретает следующий вид:

Формула расчета динамического срока окупаемости

Пример

В предыдущем примере введем еще одно условие: годовая ставка дисконтирования – 1%.

30 000 / (1 + 0,01) = 29 702,97 рублей

50 000 / (1 + 0,01)2 = 49 014,80 рублей

40 000 / (1 + 0,01)3 = 38 823,61 рублей

60 000 / (1 + 0,01)4 = 57 658,82 рублей

Получаем, что за первые 3 года поступления составят:

29 702,97 + 49 014,80 + 38 823,61 = 117 541,38 рублей

29 702,97 + 49 014,80 + 38 823,61 + 57 658,82 = 175 200,20 рублей

Как и при простой окупаемости, проект окупается более чем за 3 года, но менее чем за 4. Рассчитаем дробную часть.

После третьего года непокрытый остаток составит:

150 000 – 117 541,38 = 32 458,62

То есть до полного срока окупаемости не хватает:

32 458,62 / 57 658,82 = 0,56 года

Срок окупаемости является важным финансовым показателем. Он помогает инвестору оценить насколько целесообразны вложения в тот или иной проект.

Следующая видео лекция посвящена основам финансового планирования, инвестиционному плану и сроку окупаемости:

Источник

Срок окупаемости – формула, понятие и методы расчета

Как правило, бизнесмены, перед тем как вложить свои финансовые средства, обязательно занимаются мониторингом того или иного направления, чтобы выяснить, спустя какое время после вложения, они начнут получать ощутимую прибыль. Для этого существует специальное понятие, которое может называется финансовым коэффициентом или сроком окупаемости.

Формула

Если было принято решение воспользоваться простым методом, то формула здесь будет довольно простой – Т=И/Д:

- Т обозначает период возврата вложенных средств;

- И – величина вложенных финансов;

- Д – сумма прибыли;

Последний фактор представляет собой сумму чистой прибыли и амортизации. Чем меньшим будет итоговый показатель, тем больше вероятности получения довольно значительного дохода, который сможет покрыть не только внесенные средства, но и дать человеку воспользоваться прибылью.

Методический расчет имеет более сложную формулу, так как здесь приходится учитывать большое количество дополнительных факторов.

В общем виде она выглядит следующим образом: Т=IC/FV:

- Т по-прежнему обозначает в течение какого времени планируется возвратить средства;

- IC – размер вложенных денег;

- FV – доход, который планируется получить в конечном итоге;

При помощи данного способа можно вычислить, насколько обесценятся деньги на момент окончания расчетного периода. Здесь также принимаются во внимание определенные риски, связанные с вложением денежных средств.

Помимо инфляции, сюда относятся государственные риски и риски неполучения дохода и, как следствие, непосредственной прибыли. Все эти риски вычисляются в процентной ставке, после чего суммируются, что в конечном счете дает вероятностный процент возвращения денежных средств.

Формула инвестиций

Период окупаемости инвестиций можно определить по следующей формуле: РР=L0/P, где РР – представляет собой непосредственный показатель окупаемости, L0 изображает величину стартовых вложений, а Р – чистая годовая прибыль от участия в данном проекте.

К примеру, компания стала владельцем разовых инвестиций, общая стоимость которых составила 50 миллионов рублей при ежегодном доходе в 20 миллионов. Если применить указанную формулу, то станет ясно, что вложенные средства полностью оправдают себя уже через два с половиной года, если не произойдет ничего непредвиденного.

Формула оборудования

В принципе, применяется в этом случае все та же формула, однако она имеет определенную практическую направленность, да и риски в этом случае минимальные, так как оборудование рано или поздно себя сможет окупить и начать приносить хотя бы незначительную прибыль.

Сначала следует вычислить, какое количество средств предприятие может потратить на закупку нового оборудования, причем сюда входит не только его непосредственная стоимость, но и доставка, налаживание работы, установка и так далее.

Например, компания потратила 6 миллионов рублей на приобретение самого современного типографского станка. В среднем, такая установка приносит порядка 10 миллионов рублей ежегодно, поэтому очевидно, что данная покупка сможет оправдать себя в течение всего лишь 1 года, а в дальнейшем начнет приносить серьезную прибыль.

Формула затрат

В данном случае продолжают пользоваться все теми же формулами, которые были рассмотрены выше. Однако, очень важную роль играют непосредственно сами затраты, куда они были вложены.

Если проект не слишком рискованный, то он будет довольно долго окупаться, однако шансов потерять средства здесь практически не будет. При высоких рисках можно получить хорошую прибыль, но вероятность потерять деньги будет значительно выше.

Например, если предприятие осуществило затраты на покупку продукции у сторонней компании на сумму около 10 миллионов, причем в дальнейшем эта продукция будет модернизирована и уйдет за 60 миллионов, однако на это необходимо потратить порядка трех лет, то окупаемость по истечении этих 3 лет будет довольно быстрой, а вложения прибыльными.

Если же случится такое, что спроса на продукцию не будет вовсе, то все затраты окажутся напрасными.

Формула окупаемости вложений

Подсчеты будут здесь точно такими же, что и раньше, однако нужно будет учитывать ряд немаловажных факторов:

- Целое количество периодов, когда прибыль будет стабильно нарастать, приближаясь к величине первоначального вложения.

- Придется вычислить остаток, для чего из вложений нужно будет отнять количество финансовых поступлений.

- Когда остался непокрытый остаток, его нужно будет разделить на общую приходную массу по проекту за следующий период времени.

Например, если предприятие решило вложить средства во фьючерсный рынок, то постепенно оно будет получать оттуда прибыль, которая по мере развития компании будет становиться все больше и больше, разрастаясь с каждым годом.

Понятие окупаемость

В зависимости от того, в какое направление планируется вложить деньги, понятий окупаемости бывает несколько:

- для недвижимого имущества;

- для приобретения оборудования;

- для инвестиций в будущие прибыльные проекты;

Срок окупаемости для инвестиционных вложений представляет собой конкретно взятый промежуток времени, по истечении которого вложенные финансовые средства сравняются с величиной полученного дохода.

Если говорить более простым языком, то данный коэффициент будет говорить, через какое время удастся получить размещенные средства обратно и приступить к получению прибыли.

Зачастую, подобный коэффициент применяется для того, чтобы определиться, какой из выбираемых проектов является гораздо более выгодным для вложения. Иными словами, где получится получать прибыль значительно быстрее. Инвестор скорее заинтересуется проектом с наименьшим коэффициентом, так как он станет приносить прибыль значительно быстрее.

Чтобы вложить средства в недвижимость, следует тщательно оценить, насколько эффективной будет реконструкция, строительство или модернизация выбранного объекта. Здесь в качестве основного показателя будет выступать временной промежуток, в течение которого дополнительная прибыль и проведенная работа по экономии сумеют стать больше по сравнению с вложенными средствами.

Период окупаемости оборудования помогает вычислить, в течение какого времени средства, затраченные на покупку данного станка будут возвращены, а изделие начнет приносить ощутимую прибыль.

Способы расчета

В зависимости от того, насколько продолжительным будет период окупаемости размещенных финансовых средств, можно выбрать один из двух методов расчета рассматриваемого коэффициента:

Простая методика была разработана уже довольно давно. Благодаря ему, можно относительно точно вычислить временной период, который должен пройти с момента вложения денег до их полной окупаемости.

Если предприниматель решит использовать именно этот метод, то он окажется эффективным и даст полезную пищу для размышлений только тогда, когда будут соблюдены определенные условия:

- При осуществлении сравнительного анализа нескольких, на первый взгляд, равнозначных проектов, их срок жизни должен быть приблизительно одинаковым.

- Вложение денег производится при запуске проекта.

- Доходная часть финансов будет поступать через примерно одинаковые промежутки времени одинаковыми частями.

На сегодняшний день данная методика является одной из наиболее понятных, поэтому ею пользуется большинство людей, собирающихся внести свои средства в определенный проект.

Простой способ позволяет с легкостью определить, насколько рискованным является тот или иной проект. Чем больше будет полученный показатель, тем больший риск принимает на себя инвестор. Если значение выйдет минимальным, то сразу после его запуска человек начнет получать довольно хорошие средства, благодаря чему ликвидность предприятия будет поддерживаться на должном уровне.

Стоит отметить, что у этого способа расчетов имеются определенные недостатки, которые также придется принимать во внимание:

- Денежные средства с течением времени имеют свойство обесцениваться.

- После того, как проект полностью себя окупит, прибыль может либо снизиться до минимального уровня, либо исчезнуть вовсе.

В связи с этим, лучше всего пользоваться динамическим способом расчета окупаемости денежных вложений. Обычно его применяют для достаточно долгосрочных проектов. Здесь принимается во внимание изменение стоимости денег с течением времени.

Влияющие факторы срока окупаемости

На период окупаемости денежных средств оказывает непосредственное влияние 2 ключевых группы факторов – внешние и внутренние. На первые инвестор повлиять практически не может. К ним следует отнести аренду помещения, которая делает затраты финансовых средств все больше.

Соответственно, величина чистого дохода становится меньше. Если же вкладываемые деньги берутся в кредит, то обязательно нужно будет принимать во внимание и период, в течение которого за него придется расплачиваться.

Еще одним немаловажным фактором являются различные чрезвычайные ситуации, которые могут потребовать определенных финансовых расходов. С внутренними факторами инвестор в состоянии разобраться самостоятельно. Прежде всего, ему следует обратить внимание на стратегию последующего развития бизнеса.

Источник