Как рассчитать реальную доходность своего портфеля

Реальная доходность – это доходность, скорректированная на инфляцию.

В данной статье мы разбирали как посчитать номинальную доходность портфеля. Там всё просто. А в этой статье мы рассчитывали реальную доходность индекса Московской биржи. Там же есть калькулятор, который рассчитывает доходность индекса с довнесениями в портфель. Но в этом калькуляторе есть ряд ограничений, нельзя проставить произвольные даты, нельзя учитывать изъятия из портфеля.

В этой статье мы исправили эти ограничения. Теперь можно рассчитать вашу номинальную и реальную доходность, а также сравнить ее с индексами. (если ваш портфель сформирован позже 01 января 2015 года)

В данном калькуляторе вы посчитаете свою номинальную и реальную доходность и сравните динамику и доходность вашего портфеля с индексами MCFTRR (индекс Мосбиржи с дивидендами нетто) и S&P500TR (индекс S&P500 с дивидендами брутто). При этом сравнение с индексами будет проходить по принципу «как если бы вы вместо бумаг в своем портфеле покупали ETFна данные индексы, а не то, что вы покупали на самом деле». Такое сравнение очень важно, особенно если в вашем портфеле идут регулярные взносы или снятия.

Пример: в некотором году некий индекс начал год на отметке 3000 и закончил год на отметке 3000, при этом внутри года было сильное падение индекса с последующим восстановлением до 3000. Итого, годовая доходность индекса составила 0%. А вы, в момент падения купили какую-то акцию, которая к концу года выросла вместе с рынком, и из-за этой покупки у вас может получиться положительная доходность. Вы как будто бы обогнали рынок. Но это не так, возможно, если бы вы в момент падения купили не акцию, а ETFна индекс, то ваша положительная доходность увеличилась бы. Из этого следует, что правильнее сравнивать себя с рынком, воспроизведя в ретроспективе покупку индекса. Тогда вы получите «свой» рост конкретного индекса.

Для того, чтобы воспользоваться калькулятором у вас должен быть:

— список ваших взносов и изъятий в портфель.

— оценочные стоимости вашего портфеля на разные даты (например, я фиксирую стоимость своего совокупного портфеля на каждый конец месяца). Или, хотя бы текущую стоимость портфеля. Без промежуточных стоимостей вы лишитесь графиков в сравнении за всю историю вашего портфеля, но все равно посчитаете текущую, реальную и номинальную доходности.

Вот так будет выглядеть результат ваших расчетов. (это абстрактный пример из генератора случайных чисел)

В данном результате вы увидите:

- Текущую номинальную и реальную доходность вашего портфеля.

- Номинальную и реальную доходность вашего гипотетического портфеля, как если бы вы вкладывали все деньги в индекс Мосбиржи (с дивидендами)

- Номинальную и реальную доходность вашего гипотетического портфеля, как если бы вы вкладывали все деньги в индекс S&P500 (с дивидендами)

- Визуальный ряд:

— Номинальные результаты в рублях всех трех портфелей

— Сравнение номинальной и реальной доходности вашего текущего портфеля

— Сравнение реальных доходностей всех трех портфелей

- Все доходности и результаты посчитаны в рублях, с учетом валютной переоценки. То есть вложение в S&P500TR пересчитано на рубли, с учетом курса рубля к доллару.

- Реальная доходность высчитывается на основании официальных месячных данных инфляции. Дневные данные рассчитаны, как месячные, деленные на количество дней в конкретном месяце.

- Изменение портфеля на российские акции определяется индексом полной доходности Мосбиржи НЕТТО, на основании закрытия дневных котировок.

- Изменение портфеля на американские акции определяется индексом полной доходности S&P500, на основании закрытия дневных котировок.

- Все расчеты годовой доходности проводятся с помощью формулы XIRR.

- Все входящие потоки от эмитентов (дивиденды, купоны) учитываются в текущей стоимости портфеля, дополнительно указывать их как «пополнение счета» не нужно. Если же вы выводите дивиденды и купоны с брокерских счетов, то данную операцию необходимо отражать как «изъятие».

- Калькулятор рассчитан на данные от 01.01.2015 и по текущую дату.

- Все формулы и данные открыты для проверок и корректировок (в случае необходимости)

- Периодически будет проходить улучшение калькулятора и добавляться данные по инфляции и котировки индексов. (необходимо периодически скачивать с сайта новую версию)

- Так как калькулятор считает данные с 2015 год по текущую дату, то скорее всего ваш гипотетический портфель из S&P500 будет обгонять ваш текущий и гипотетический портфель Мосбиржи. Но это не значит, что это будет продолжаться в дальнейшем, не стоит делать поспешных выводов.

Как пользоваться калькулятором.

- Очень важный момент! Так как в калькуляторе одновременно работает 15 тысяч формул XIRR (а каждая из 15 тысяч формул проводит до 100 расчетов внутри себя), то после ввода данных проводится более 1 миллиона расчетов (помимо нескольких тысяч тяжелых формул ВПР). За счет этого файл может долго обрабатывать данные, до 10 минут.

- Сделать копию файла. По умолчанию файл закрыт для редактирования, в отличии от предыдущих калькуляторов.

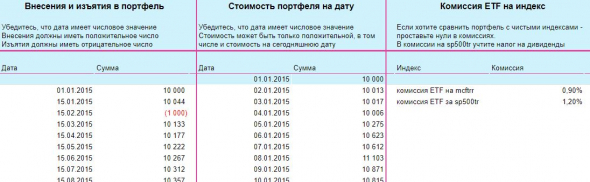

- Перейти на вкладку «Исходные данные» и заполнить три ряда данных:

— Внесения и изъятия в портфель. Эти данные обязательные! Без них невозможно посчитать ваши доходности. Необходимо внести ваши внесения и изъятия, с датами и суммами, так как это сделано на примере. Обязательно – даты должны идти в хронологическом порядке от дальней к ближней. Если вы будете копировать данные с ECXEL, то убедитесь, что копируете именно в формате даты и числа (экселевские пробелы внутри чисел «1 000 000» корректно не копируются в google таблицы), потому лучше, сначала скопировать данные в отдельную книгу google таблиц, убедиться в верности формата, уже оттуда копировать в шаблон (желательно через специальную вставку). Внесения заносятся в виде положительного числа, изъятия – в виде отрицательного.

— Стоимость портфеля на дату. Эти данные не обязательные (если у вас их нет), но без них вы не получите правильный визуальный ряд. Если есть хоть какие-то оценки (дневные, месячные или годовые) то вносите, учитывая правила внесения из предыдущего пункта, если данных нет, то внесите одной строкой оценку портфеля на сегодня, с сегодняшней датой. ВАЖНО! Данные нужно вносить только с шестой строки, в пятую строку автоматически скопируются данные по первоначальному взносу, он и будет являться первой оценкой вашего портфеля. Данные по оценке портфеля могут иметь только положительное число.

— Комиссии ETF на индексы. В случае если вы хотите сравнить свой портфель с чистым индексом, то нужно поставить нулевые комиссии. Если вы хотите сравнить свой портфель с вложениями в конкретные индексы, то нужно поставить комиссию конкретных ETF, в моем примере я на Мосбиржу беру FXRL (именно поэтому индекс нетто, а не брутто) и FXUS. Но на FXUS ставлю комиссию 1,2%, чтобы учесть налог на дивиденды, которые платит провайдер ETF (2%*15%=0,3%).

4. Далее переходим во вкладку «Расчет» и ждем от 1 до 10 минут, в зависимости от производительности вашего оборудования (шкала загрузки в правом верхнем углу), когда все загрузится, вы увидите свои данные.

5. Периодически заходите на сайт и обновляйте калькулятор. В нем будут происходить изменения, а также добавляться обновленные данные по инфляции и котировкам индексов.

- Если у вас и за 10 минут не загрузились данные, то скорее всего ваше оборудование не сможет просчитать данные, воспользуйтесь другим компьютером.

- Если расчет выдает ошибку, не считает и не формирует графики – вероятнее всего, вы некорректно внесли данные. Не тот формат даты и числа. Данные не в хронологическом порядке. Оценка портфеля ушла «в минус»

- Не все доходности рассчитались (например, рассчитались все, кроме реальной доходности какого-либо портфеля). Такое может, из-за особенностей формулы XIRR, если формула не находит при определенном количестве итераций правильное решение, то она выдаст ошибку. Это исправится само со временем (через несколько дней), либо требует исправления формулы в конкретной ячейке листа «Расчет». (напишите мне, решим)

- Вы все сделали правильно, но все равно ничего не работает. – Убедитесь, что у вас последняя версия калькулятора. Зайдите на сайт и скачайте новый релиз.

- Ниже скриншот расчета моего реального портфеля. Видно, что график реальной и номинальной доходности моего портфеля изменяется резкими горизонтальными и вертикальными линиями. Это происходит из-за того, что загружены месячные данные, по оценке стоимости портфеля. Также видно, что графики кое где прерываются – это особенности формулы XIRR, описанные в пункте 3. И еще есть резкие выбросы доходностей (апрель 2019), это может происходить только из-за отсутствия дневных данных по стоимости портфеля. Но все эти графические недочеты никак не влияют на правильность расчета доходностей на текущую дату.

- Графики формируются без доходностей собственного портфеля, либо доходности линейные. Это из-за отсутствия (либо малого количества) стоимостей вашего портфеля на разные даты. Если вы изначально их не фиксировали, то можете взять из отчетов брокеров. Но это не важно и не влияет на расчет текущих доходностей.

Кстати, вот тут статья о реальной доходности Мосбиржи с 2003 года, вы наверняка ее уже видели.

Источник

Считаем доходность инвестиций в портфеле + готовая Excel таблица с формулами

Для оценки эффективности вложений нужно обязательно знать, какую доходность они принесут (или принесли). А если таких вложений много? Их нужно как то сравнить. Чтобы понять — что было более выгодным. И вообще, как можно рассчитать доходность портфеля имея различные вложения (вклады в банке, облигации, акции и прочее). На разные суммы и различные сроки?

Например, что более выгодно? Вложить 57 тысяч на 3 месяца и заработать 3 тысячи. Или инвестировать 75 000 на восемь месяцев и получить 5500?

Как узнать процент эффективной доходности портфеля, если в течение года было постоянное снятие и внесение средств?

Считаем прибыль

Самая простая и базовая формула для определения «выгодности» вложений.

Разность между конечной суммой и начальной образует чистую прибыль.

Чтобы вывести в процентном соотношении воспользуйтесь формулой:

Доходность = (чистая прибыль) / сумму вложения * 100%.

Пример.

Купили акции Газпрома на 10 000 рублей. Через год все продали за 13 000 тысяч.

Чистая прибыль составила 3 тысячи рублей (13 000 — 10 000).

Доходность вложений 30% (3 000 / 10 000) * 100%).

В этой формуле есть один существенный недостаток. Она позволяет рассчитать только абсолютную доходность. Без привязки к периоду, за который она была получена.

Мы могли заработать 30% за 1 год. А могли бы и за 5 лет.

Годовая доходность в процентах

Более правильно оценить прибыль вложений можно с помощью годовой доходности.

Если простыми словами, то годовая доходность показывает, сколько зарабатывает инвестор на каждый вложенный рубль за одинаковый период времени.

Общепринятая оценка «одинакового периода времени» — это один год. Все проценты доходности полученные за разные промежутки времени сводятся к годовой ставке доходности.

Как это выглядит на практике?

Вложили деньги в акции Сбербанка — 30 000 рублей. И в акции Газпрома — 50 000 рублей

Через полгода, после роста котировок Сбербанка, продали все за 36 тысяч рублей.

Газпром вы держали ровно год и скинули бумаги за 65 тысяч.

Итог: На Сбербанке вы заработали за полгода 6 тысяч. На Газпроме 15 тысяч, но за целый год.

Если считать по общей доходности, то чистая прибыль в процентах составила бы:

- Сбербанк — 6 тысяч или 20%;

- Газпром — 15 тысяч или 30%.

Для правильной оценки эффективности инвестиций нужно все перевести в годовые проценты:

Доходность (% годовых) = (прибыль в % * 365 дней) / срок инвестиций в днях.

Доходность Сбербанка = 20% х 365 дня / 180 дней = 40% годовых

Доходность Газпрома = 30% х 365 / 365 = 30% годовых.

Более выгодными оказались инвестиции в акции Сбербанка.

Доходность с учетом движения средств

А как вывести общий результат, например за год?

Складывать все доходности не очень удобно и трудоемко.

Самый простой и очевидный вариант — зафиксировать стоимость портфеля на начало и конец года. И вычислить общую прибыль.

Пример. На начало года инвестор обладал капиталом в 200 тысяч рублей. За счет выгодных инвестиций, через год его портфель оценивался в 240 тысяч.

Чистая прибыль 40 000 рублей или 20% годовых.

В этой методике расчета доходности есть один существенный минус, который будет искажать реальные цифры. А по простому, делать их совсем не правильными.

За рассматриваемый период не учитываются возможные движения средств по счету или портфелю.

Что это за движения:

- ввод-вывод средств;

- получения прибыли «извне». Например, купонный доход по облигациям или дивиденды по акциям.

Из примера выше. Если за месяц до окончания годового периода инвестор вносил дополнительные 40 тысяч рублей. Как это скажется на результате? В абсолютных цифрах мы также имеем +40 тысяч прибыли или 20% годовых. Но по факту результата ноль.

Другой вариант. Через 1 месяц инвестор не внес, а снял 40 тысяч. В итоге почти целый год он оперировал суммой на 20% меньше первоначальной. И все равно заработал 40 тысяч прибыли.

Или в течение года выплачивались дивиденды, купоны. Были постоянное внесение и вывод средств со счета. Как тогда? Как определить реальную доходность?

Для расчета есть специальная формула расчета процентов в зависимости от даты и суммы движения средств. Но думаю большинство (наверняка все) не будут ее пользоваться. Она слишком сложная и громоздкая. Даже ее приводить здесь не буду.)))

Расчет доходности в Excel

Есть более простой вариант расчета процентов в таблице Эксель. Нам поможет формула ЧИСТВНДОХ.

Все что нам нужно знать — это даты и суммы движений средств.

Как заполнить таблицу?

Нам нужны 2 колонки по движению денежных средств:

- сумма входящих и выходящих потоков

- Даты движений.

Все поступления на счет должны быть со знаком плюс. Снятия и прочие расходы обязательно со знаком минус. Конечная финальная сумма (на момент которой подсчитывается доходность) на счете тоже со знаком минус.

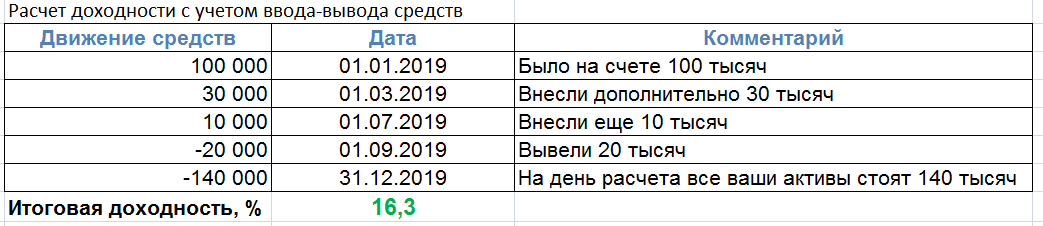

Вот как это выглядит на примере:

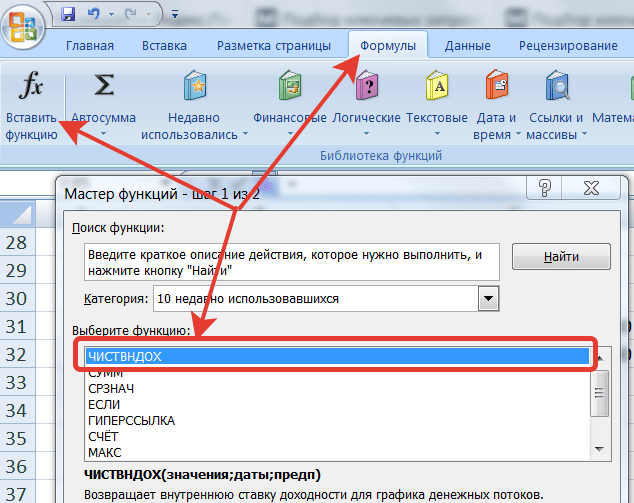

Как это сделать в Excel?

Вносим в таблицу собственные значения (по аналогии с примером выше).

Вызываем функцию ЧИСТВНДОХ.

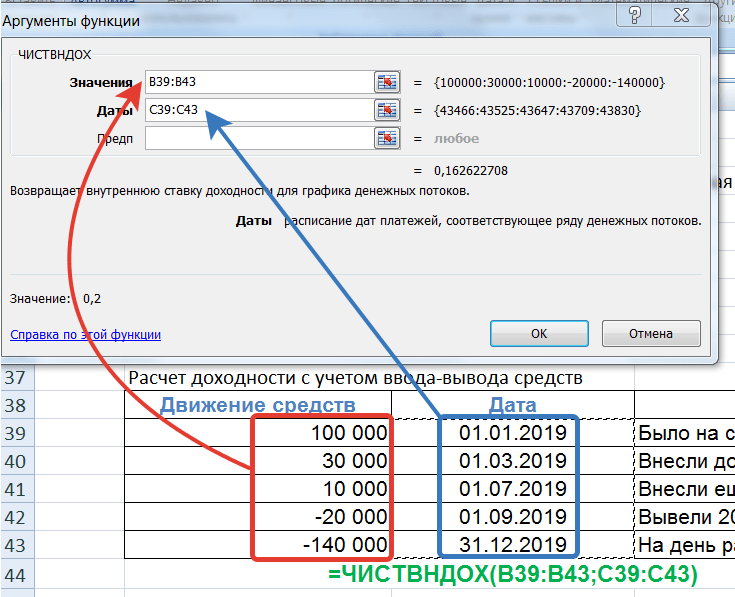

В поля «Значение» и «Даты» вносим наши условия как на картинке ниже. Просто выделяя правой кнопкой мыши необходимый диапазон.

Саму формулу еще нужно умножить на 100. Дабы привести к более привычному нам виду. По умолчанию показывается не в процентах, в доле от единицы. В нашем случае — 0,16.

По ссылке, есть файл Excel с уже готовыми формулами, перечисленными в статье. Подставляете свои данные. Считаете прибыль. Радуйтесь (или огорчайтесь) полученной доходности.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Источник