- Как считать доходность инвестиций: формулы расчета

- Как рассчитать доходность инвестиций?

- Как считать доходность в процентах годовых?

- Как считать среднегодовую доходность

- Как рассчитать среднюю годовую доходность, если известны доходности по годам?

- Что такое доходность? Формула расчета доходности

- Формула расчета доходности

- Калькулятор накоплений

- Что такое доходность? Примеры расчета доходности

- Применение доходности

- БЛОГОФОРУМ. Фундаментальная аналитика

- Моя колонка новостей

- Выводы:

Как считать доходность инвестиций: формулы расчета

Автор: Алексей Мартынов · Опубликовано 01.06.2015 · Обновлено 05.11.2015

Доходность (норма доходности, уровень доходности) — это степень увеличения (или уменьшения) инвестированной суммы за определенный период времени. В отличие от дохода, который выражается в номинальных величинах, то есть в рублях, долларах или евро, доходность выражается в процентах. Доход можно получать в двух видах:

- процентный доход — это проценты по депозитам, купоны по облигациям, дивиденды по акциям, арендная плата по недвижимости;

- рост стоимости купленных активов — когда цена продажи актива больше цены покупки — это акции, облигации, недвижимость, золото, серебро, нефть и другие товарные активы.

Такие активы как недвижимость, акции и облигации могут сочетать в себе два источника дохода. Расчет доходности нужен для оценки роста или падения вложений и является критерием оценки эффективности инвестиций.

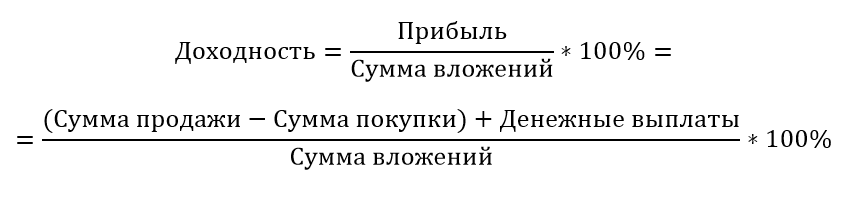

Как рассчитать доходность инвестиций?

В общем виде доходность всегда рассчитывается как прибыль (или убыток), деленная на сумму вложенных средств, умноженная на 100%. Прибыль считается как сумма продажи актива — сумма покупки актива + сумма денежных выплат, полученных за период владения активом, то есть процентный доход.

Формула 1

Мы купили акцию по цене 100 рублей (сумма вложений), продали акцию по цене 120 рублей (сумма продажи), за период владения акцией получили 5 рублей дивидендов (денежные выплаты). Считаем доходность: (120-100+5)/100 = 0,25 ∗ 100% = 25%.

Формула 2

Есть вторая формула, по которой доходность считается как сумма продажи актива + сумма денежных выплат, деленная на сумму вложений, минус 1, умноженная на 100%.

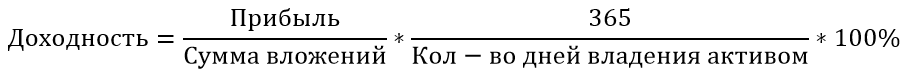

Как считать доходность в процентах годовых?

В формуле расчета простой доходности не учитывается такой важный параметр, как время. 25% можно получить за месяц, а можно и за 5 лет. Как тогда корректно сравнить доходность активов, время владения которыми различается? Для этого считают доходность в процентах годовых. Доходность в процентах годовых рассчитывается для того, чтобы сравнить друг с другом эффективность активов, время владения которыми отличается. Доходность в процентах годовых — это доходность, приведенная к единому знаменателю — доходности за год.

К примеру банковский вклад дает 11% в год, а какие-то акции принесли 15% за 1,5 года владения ими, что было выгоднее? На первый взгляд акции, они ведь принесли доходность больше. Но инвестор владел ими больше на полгода, поэтому их доходность как бы растянута во времени по сравнению с депозитом. Поэтому, чтобы корректно сравнить депозит и акции, доходность акций нужно пересчитать в процентах годовых.

Для этого в формулу добавляется коэффициент 365/T, где Т — количество дней владения активом.

Мы купили акцию за 100 рублей, продали через 1,5 года за 115 рублей. 1,5 года это 1,5*365=547 дней.

(115-100)/100 ∗ 365/547 ∗ 100% = 10%. В этом случае депозит оказался немного выгоднее акций.

Как форекс, управляющие компании, брокеры и банки манипулируют годовой доходностью.

В любой рекламе доходности обращайте внимание на сноски, уточняйте какую доходность указывают в рекламе и за какой период. К примеру, в рекламе звучит доходность 48% годовых. Но она может быть получена всего лишь за один месяц. То есть компания за месяц заработала 4% и теперь с гордостью рекламирует продукт, дающий 4*12=48% годовых. Даже вы, заработав за день на бирже 1%, можете хвастаться, что заработали 365% годовых) Только доходность эта виртуальная.

Как считать среднегодовую доходность

Как считать среднегодовую доходность

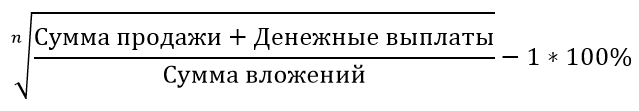

Срок владения активами может составлять несколько лет. При этом большинство активов не растет на одну и ту же величину. Такие активы как акции могут падать или расти на десятки или сотни процентов в год. Поэтому хочется знать, сколько в среднем в год росли ваши инвестиции. Как тогда вычислить среднюю годовую доходность? Среднегодовая доходность рассчитывается через извлечение корня по формуле:

Формула 1

где n — количество лет владения активом.

3√125/100 — 1 ∗ 100% = 7,72%

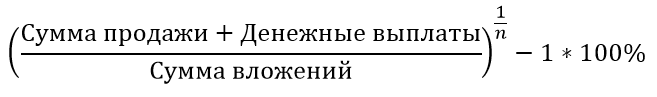

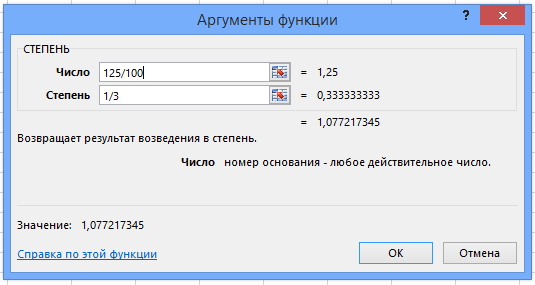

Формула 2

Другая формула расчета среднегодовой доходности — через возведение в степень.

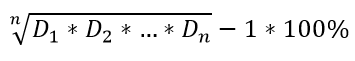

Как рассчитать среднюю годовую доходность, если известны доходности по годам?

Если известны доходности актива по годам, то среднюю годовую доходность можно вычислить перемножив годовые доходности и извлечь из произведения корень в степени равной количеству лет.

Для начала переведите доходности из процентов в числа.

Эти формулы учитывают эффект сложных процентов. Простая формула расчета доходности этого не учитывает и завышает доходность, что не совсем правильно.

Источник

Что такое доходность? Формула расчета доходности

Итак, что же такое доходность и какова формула доходности?

Доходность — один из главных показателей инвестиций, по которому можно оценивать выгодность инвестиций, их целесообразность и сравнивать их между собой по этому показателю. Часто для оценки выгодности вложения денег используют связку риск-доходность. Логика здесь проста: сами по себе такие показатели, как доходность и риск малоинформативны. Какой смысл вкладывать деньги в инструменты с высоким уровнем риска и низкой потенциальной доходностью? Если риск убытков велик, то и возможное вознаграждение должно быть на высоком уровне.

Отделим понятия дохода и доходности. Доход — это абсолютная величина, выраженная например, в денежных единицах (Вася вложил 10 000 руб. и получил доход 2 000 руб.) В то время как доходность — относительная величина, выражаемая в процентах или процентах годовых, об этом позже (Саша вложил свои деньги в коммерческую недвижимость с доходностью 25% годовых).

Формула расчета доходности

Простейшая формула доходности представляет собой отношение полученной прибыли к сумме вложений, умноженное на сто:

Также доходность можно посчитать, если известна начальная и конечная сумма вложений:

где сумма1 — начальная сумма,

сумма2 — конечная сумма.

Однако, в этих формулах не учитывается такой важный показатель, как время. За какой период эта доходность? За 100 лет? Или за 3 месяца? Чтобы учесть время, за которое инвестиции показали доходность, используется следующая формула доходности:

где срок в месяцах — время, в течение которого происходит вложение средств.

Калькулятор накоплений

Самый распространённый период расчёта доходности — 1 год (за примерами далеко ходить не надо — те же банковские вклады считаются в процентах годовых).

Что такое доходность? Примеры расчета доходности

Приведём примеры для того, чтобы лучше понять, как рассчитывается доходность.

Пример 1. У Людвига Аристарховича есть недвижимость стоимостью 2.000.000 руб, он сдаёт её в аренду за ежемесячную плату 10.000 руб. Какова доходность его вложений за год (в процентах годовых)?

Пример 2. Иннокентий — удачливый Форекс-трейдер: он начал торговать, имея депозит $1000. Через 10 месяцев он удвоил свой депозит. Какая годовая доходность торговли на форексе получилась у Иннокентия?

Применение доходности

Таким образом, доходность показывает на сколько процентов выросла вложенная сумма или увеличился капитал (а также сколько процентов прибыли принёс актив). Доходность можно рассчитать как за всё время, так и за определённый период (например год).

Годовая доходность — важный параметр, по которому инвесторы могут делать выводы о привлекательности того или иного инструмента вложений. Также можно сравнивать разные способы вложений между собой по среднегодовой доходности.

Источник

БЛОГОФОРУМ. Фундаментальная аналитика

Моя колонка новостей

Как рассчитать доходность? 7492

«Как рассчитать доходность?», на первый взгляд этот вопрос не должен вызывать ни малейшего затруднения. Многие знают, что для того чтобы посчитать доходность, необходимо результат инвестиций разделить на сумму вложенных средств и перевести полученное значение в проценты годовые.

Формула расчета доходности (в процентах годовых), если не происходило вводов/выводов:

D = ((ΔS)/Sнач) * 365/T * 100%, где

- D – искомая доходность,

- ΔS – результат инвестирования в абсолюте,

- Sнач – сумма первоначальных инвестиций,

- T – количество дней в рассматриваемом периоде.

Но задача расчета доходности многократно усложняется в случае, если в течение рассматриваемого периода осуществлялись вводы или выводы средств в рамках инвестиционного портфеля. В таком виде она вызывает затруднения даже у опытных специалистов в области инвестиций. Мы предлагаем свое решение данной задачи.

Начнем с определения того, что же такое вводы и выводы денежных средств. Ввод денежных средств – это направление денег на инвестиции. К примеру, Вы приобрели инвестиционные паи фонда или внесли деньги на брокерский счет – все это является вводом средств. Изъятие инвестиционных средств является выводом, то есть, в рамках наших примеров, выводы возникают при погашении инвестиционных паев или выводе денег с брокерского счета.

Зная, что же такое вводы/выводы, рассмотрим конкретную ситуацию, которая поможет понять логику решения задачи по корректному определению доходности с учетом вводов/выводов средств.

- Некий инвестор приобрел акций на сумму в 1000 рублей (Sнач).

- Через 3 месяца он купил еще акций на 500 рублей (Sвв).

- Еще через 4 месяца инвестору срочно понадобились деньги, и он был вынужден продать часть акций на сумму в 300 рублей (Sвыв).

- Через год после первоначального приобретения, стоимость акций составила 1300 рублей (Sитог).

В виде графика данную ситуацию можно представить следующим образом:

Чтобы корректно рассчитать доходность от инвестиций нам по-прежнему необходимо разделить результат инвестиций на сумму вложенных средств. Остается только определить, что в рассматриваемой ситуации является результатом и какова корректная сумма вложенных средств.

Первым шагом будет расчет результата инвестиций. Интуитивно понятно, что результат инвестиций это разница между теми средствами, которые были получены, и теми, которые были вложены. То есть, необходимо из суммы итоговой стоимости инвестиций и всех выводов вычесть сумму начального и последующих вводов.

Формула для определения результата инвестирования с учетом вводов/выводов:

ΔS = (Sитог + ΣSвыв) – (Sнач + ΣSвв), где

- ΔS – результат инвестирования за период в абсолюте,

- Sитог – итоговая оценка инвестиций (1 300),

- ΣSвыв – сумма всех выводов средств (300),

- Sнач – сумма первоначальных инвестиций (1 000),

- ΣSвв – сумма всех вводов средств (500).

Применим данную формулу к рассмотренной ситуации: ΔS = (1300 + 300) – (1000 + 500) = 100. Таким образом, инвестор заработал 100 рублей.

Есть любители считать сумму вложенных средств без учета денег, которые были введены на счет (брокерский), но на которые не приобретались ценные бумаги. Такой расчет может резко завысить доходность, хотя прибыль по инвестициям от этого не увеличится. Этот расчет неверен, денежная составляющая инвестиционного портфеля при расчете суммы вложенных средств должна учитываться в полном объеме. Неверно рассчитывать доходность только на часть портфеля, ведь средства, введенные на счет, отвлечены от других целей (потребления, накопления и др.) и являются инвестициями, доходность которых и необходимо узнать.

Второй шаг в расчете доходности является наиболее важным: необходимо корректно определить с какой суммой соотносить рассчитанный результат инвестирования, то есть корректно определить сумму вложенных средств.

В каждый временной подпериод (T1, T2, T3) сумма вложенных средств была разной. В подпериод T1 – 1000 рублей, T2 – (1000+500) рублей, T3 – (1000+500-300) рублей. Кроме того, сами по себе эти временные подпериоды не равны. T1 – 90 дней, T2 – 120 дней, T3 – 155 дней. Поэтому необходимо согласовать суммы вложенных средств с количеством дней в подпериоде, определив таким образом среднюю «рабочую» сумму (средневзвешенную по времени сумму вложенных средств) на рассматриваемом периоде.

Формула для определения средневзвешенной суммы вложенных средств с учетом вводов/выводов:

V = (T1*Sнач+T2*(Sнач+Sвв)+T3*(Sнач+Sвв—Sвыв)+…+Tn*(Sнач+ΣSвв—ΣSвыв)/ ΣT, где

- V – средневзвешенная сумма вложенных средств,

- T1, T2, T3,Tn – количество дней в подпериоде,

- ΣT – суммарное количество дней на рассматриваемом временном отрезке.

Применим данную формулу к рассмотренной ситуации: V = (90*1000 + 120*(1000+500) + 155*(1000+500-300))/365 = 1249,32. Средневзвешенная сумма вложенных инвестором средств составила 1249,32 рублей.

Теперь известны все элементы, необходимые для непосредственного расчета доходности.

Если Вы хотите рассчитать доходность на периоде, который не включает в себя первоначальный ввод средств, то за Sнач необходимо принять стоимость инвестиционного портфеля на ту дату, с которой Вы хотите начать расчет доходности.

Третий шаг – расчет доходности из полученных значений. Для этого поделим рассчитанный ранее результат инвестирования на средневзвешенную сумму вложенных средств и переведем полученный результат в проценты годовые.

Формула следующая: D = (ΔS/V) * 365/T * 100%

Получается, что в рассмотренной ситуации доходность составляет: (100/1249,32) * 365/365 * 100% = 8% годовых.

Используя данные формулы, Вы всегда сможете корректно оценить доходность Вашего инвестиционного портфеля и при помощи полученных значений оценить эффективность Ваших инвестиций.

Выводы:

- Рассмотренный алгоритм не является простым, но когда дело касается расчета доходности и прибыли, то главное – это точность. Данный алгоритм позволяет учесть все нюансы, связанные с вводами/выводами средств и получить корректный расчет доходности.

- Если Вы пользуетесь услугами доверительного управления, узнайте, каким образом происходит расчет прибыли и доходности по Вашему портфелю и, если он отличается от обозначенного выше алгоритма, то это повод проверить корректность применяемого алгоритма.

Необходимо внимательно относится к расчету доходности Ваших инвестиций, так как этот показатель является определяющим при проведении анализа эффективности инвестирования и, если он будет рассчитан неверно, то это создаст неверное представление об эффективности Ваших инвестиций.

Источник

Как считать среднегодовую доходность

Как считать среднегодовую доходность